Лизинг автомобилей: плюсы и минусы приобретения имущества юридическим лицом

Содержание:

Понятие лизинговой операции, предметы лизинга

Поэтому для многих предприятий, специализирующихся на внешнеэкономической деятельности, путём выхода из подобных затруднений служит один из инструментов инвестирования (наряду с форфейтингом и факторингом) — международный лизинг.

Закон о лизинге определяет его как специфическую аренду движимого или недвижимого имущества.

Участники лизинговой операции:

- Лизингополучатель — предприятие, решившее инвестировать в основные фонды посредством Лизинга. Пользуется имуществом.

- Лизингодатель — Банк или специализированная компания, закупающая предметы, нужные Лизингополучателю: недвижимость/оборудование/технику/транспорт. Собственник имущества.

- Продавец — изготовитель или поставщик, реализующий имущество.

- Предмет Лизинга (имущество, передающееся в Лизинг).

Что касается объектов, которые можно купить в лизинг, то они могут быть самыми разными:

- Недвижимость (цех, офис, торговая площадь);

- Оборудование (производственное);

- Техника (сельскохозяйственная, погрузочная);

- Авто (грузовой и легковой автотранспорт).

Объединяющий признак предметов лизинга — они используются в хозяйственной деятельности Лизингополучателя (будь то непосредственно производственный процесс — или поездки директора на автомобиле представительского класса).

При рассмотрении схемы сделки хорошо заметны существенные отличия Лизинга от аренды:

- Лизингополучатель обращается к потенциальному Лизингодателю с предложением сотрудничества.

- Лизингополучатель и Лизингодатель совместно выбирают Продавца, согласовывают характеристики, стоимость и комплектацию приобретаемого имущества. Дополнительно оговариваются условия Лизинга.

- Лизингодатель покупает выбранное имущество (причём, право собственности сохранится за ним на протяжении всего срока Лизинга).

- Лизингодатель передаёт приобретённое оборудование во временное пользование Лизингополучателю (на заранее согласованных условиях) путём подписания Лизингового договора.

- Когда Договор лизинга оканчивается, имущество может переходить в собственность Лизингополучателя — или остаться на балансе Лизингодателя (с возможной дальнейшей продажей третьему лицу).

Договор и этапы процесса

Лизинговая сделка состоит из последовательных этапов, на каждом из которых есть требующие особого внимания нюансы

Заключение договора (контракта) международного лизинга.

Вид лизинга. Учитывая многообразие форм операции, нужно быть уверенным, что действительно получаете наиболее выгодную Вам, а не навязанную Лизингодателем.

Индексация выплат

Особенно важно во внешнеэкономической сделке. Колебания курсов валют могут очень ощутимо повысить стоимость услуги.

Передача Объекта лизинга (машина, оборудование, недвижимость и пр.).

Момент передачи Объекта лизинга в пользование Лизингополучателю. Тщательного изучения требуют все моменты, связанные с началом оплаты услуги: если случается задержка в получении Лизингополучателю арендуемого имущества — синхронно должны смещаться и сроки начала выплат.

Должностное лицо, имеющее право подписывать Акт приёма-передачи

Копии документов, подтверждающих его полномочия, должны быть неотъемлемыми частями Договора Лизинга.

Комплектация. Обычно оговаривается предварительно, до приобретения.

Идентификационные признаки имущества. Должны быть чётко описаны во избежание получения совсем не того станка или автомобиля, что Вы планировали.

Любой предмет лизинга используется Лизингополучателем в хозяйственной деятельности.

Расчёт и формы платежей

- Амортизация профинансированного актива. Приобретая новое и современное имущество, по окончании срока действия договора Лизинга Лизингодатель остаётся с изношенным и устаревшим оборудованием.

-

Затраты компании-Лизингодателя:

- Стоимость вложенного капитала. Например, разместив потраченные на покупку деньги на депозите, Лизингодатель несколько лет получал бы по нему пассивный доход.

- Операционные расходы. Зарплата персонала, аренда или содержание офиса и т.п.

- Чистая прибыль. Основная цель Лизингодателя.

Порядок оплаты тоже может быть разным:

- По фиксированной % ставке: на момент заключения Контракта устанавливается единая ставка, не зависящая от курсовых колебаний и единая на весь срок. Характерна для внутренних сделок, когда отсутствуют валютные риски.

- Плавающая % ставка: привязывается к валютным колебаниям (например, LIBOR разных сроков). Наиболее частый случай в таком финансовом инструменте, как факторинг.

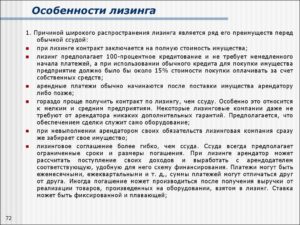

Преимущество лизинга перед кредитом: есть ли оно

Лизинг представляет собой вид финансовой деятельности. У него есть свои сильные и слабые стороны. С точки зрения экономики, он сочетает элементы кредита, аренды, инвестиций и строится на разграничении прав собственности и владения (использования) объекта.

В чем преимущество лизинга? Чтобы это понять, следует изучить его достоинства и недостатки. Некоторые плюсы этого вида деятельности очевидны, а другие моменты довольно спорны.

Например, для одного из участников (лизингодателя) он может быть более выгодным, чем для второго субъекта (лизингополучателя).

Чем хорош лизинг?

Посмотрим на основные плюсы:

- Он позволяет расширить свой бизнес.

- Дает возможность получить дополнительный доход без отвлечения имеющихся оборотных средств.

- Полезен для развивающихся предприятий.

Можно сказать, основное преимущество лизинга – экономия сумм по сравнению с кредитом и покупкой на собственные средства.

Возможности, которые открывает данный инвестиционный инструмент:

- Модернизация всего производства без отвлечения крупных финансов из оборота. Финансирование лизингополучателя может достигать 90% от всей стоимости приобретения.

- Все платежи по нему относят на себестоимость, что позволяет снижать отчисления на оплату налога на прибыль. Это тоже преимущество лизинга по сравнению с банковскими кредитами.

- Балансовая стоимость приобретаемого имущества уменьшается очень быстро. Помогает этому использование при амортизации специального коэффициента. Когда заканчивается договор, объект оформляется в собственность лизингополучателя. Тогда уже нет необходимости далее начислять амортизацию, приобретение ставят на баланс нового владельца по выкупной (остаточной) стоимости. Иными словами, можно списывать в несколько раз быстрее старое оборудование и закупать новую технику.

- Еще одно преимущество лизинга – с платежей возмещают НДС в размере, который считают от всей суммы, а это больше, чем при обычной покупке.

- Гибкий график. Можно использовать более индивидуальный подход к графикам погашения. Учитывают сезонность, сроки наладки, пуска оборудования и так далее.

- Выгодная цена. Применяя продолжительные хозяйственные связи, лизинговые компании могут приобретать имущество по приемлемым ценам. Это способствует удешевлению сделки, сокращает расходы.

- Широкий спектр услуг при сделке (госрегистрация, согласование поставки, страхование, транспортировка, монтаж и наладка оборудования).

- Защита от мошенников. Все проходят проверку, договорные отношения хорошо продумываются.

Вывод

Следует отметить, что система кредитования – хороший инструмент по привлечению необходимых финансовых средств. Но вот для поддержки небольшого бизнеса лизинг – оптимальный вариант. Кто-то, может, с этим и не согласится. Впрочем многие видят такие преимущества лизинга перед кредитом с точки зрения оформления:

- Для него тоже требуется пакет документов, но собрать его гораздо быстрее, справиться можно довольно оперативно.

- Партнерство с лизинговыми компаниями, как правило, проще и эффективнее, чем сотрудничество с банками. Любые нюансы вносятся в договор почти сразу, так как действует гибкая система принятия необходимых решений.

Мы рассмотрели далеко не все преимущества финансового лизинга, а только основные из них. Каждый случай следует рассматривать индивидуально. Помните: умелое использование подобных инструментов помогает многим предприятиям развиваться и увеличивать свою прибыль.

Девушки в 20 лет не волнуются о форме и длине прически. Кажется, молодость создана для экспериментов над внешностью и дерзких локонов. Однако уже посл…

Волосы

Все знают, что есть крошечный карман на джинсах, но мало кто задумывался, зачем он может быть нужен. Интересно, что первоначально он был местом для хр…

Одежда

В это трудно поверить, но ученые и многие историки склоняются к мнению, что современный человек спит совсем не так, как его древние предки. Изначально…

Сон

Психология

Пластическая хирургия среди звезд остается невероятно популярной и по сей день. Но проблема в том, что раньше результат не всегда оказывался идеальным…

Пластическая хирургия

Ознакомьтесь с наиболее интересными и впечатляющими фактами о сексуальной активности, которые вас удивят….

Сексуальность

Лизинг для юридических лиц

Лизинг является финансовым инструментом, позволяющим ООО или другой организации довольно легко привлечь дополнительные деньги на приобретение основных средств. Но с точки зрения законодательства, лизинг — это аренда, а не заем или кредит, что обуславливает определенные плюсы и минусы услуги для юридических лиц.

Лизинг является финансовым инструментом, позволяющим ООО или другой организации довольно легко привлечь дополнительные деньги на приобретение основных средств. Но с точки зрения законодательства, лизинг — это аренда, а не заем или кредит, что обуславливает определенные плюсы и минусы услуги для юридических лиц.

Схема лизинговой сделки обычно выглядит следующим образом:

- Лизингополучатель выбирает необходимое имущество и поставщиков, после чего заключает сделку с лизинговой компанией.

- Лизинговая компания приобретает имущество, указанное в договоре, и передает его в пользование лизингополучателю.

- Лизингополучатель вносит ежемесячные платежи.

- По окончании срока договора лизингополучателю предоставляется право выкупа предметов лизинга по остаточной стоимости.

Хотя одобрение лизинга происходит проще получения положительного решения по заявке на банковский кредит, нужно взвесить все за и против. А потом можно переходить к заключению сделки.

Плюсы лизинга

Изначально лизинг был ориентирован на представителей бизнеса. Именно юридические лица получают возможность воспользоваться всем плюсами этого продукта и получить наибольшую выгоду.

Рассмотрим основные плюсы лизинга для юр. лиц:

- Снижение налоговых платежей. С юридической точки зрения, лизинг — это форма арендных отношений, все платежи по договору лизингополучатель может использовать для уменьшения налогооблагаемой базы по налогу на прибыль организации. НДС, включенный в лизинговые платежи, также подлежит полному возмещению. Можно воспользоваться и механизмом ускоренной амортизации предметов лизинга.

- Сохранение инвестиционной привлекательности. Лизинговые договоры не отображаются в балансе фирмы, как займы или кредиты. Это позволяет использовать лизинг для приобретения основных средств и одновременно привлекать деньги от кредитных учреждений для пополнения оборотного капитала.

- Возможность обновления или приобретения основных средств без больших единовременных затрат. Лизинг позволяет быстро получить необходимое имущество для развития текущего или открытия нового направления бизнеса, при этом у организации нет необходимости изымать существенные суммы из оборота. Первоначальный взнос по лизингу может быть относительно небольшим.

- Структурирование сделки. В рамках одной сделки может быть приобретено самое разное имущество и дополнительные услуги. Это позволяет клиенту получить готовое решение под ключ. Большинство лизинговых компаний при этом могут взять на себя вопросы по таможенному оформлению, доставке предметов лизинга и т. д.

- Возможность принять участие в различных программах государственного субсидирования. Власти страны стараются поддерживать российских производителей различной техники и оборудования, а также представителей малого и среднего бизнеса. Участвуя в специальных программах, можно существенно уменьшить переплату за услуги лизинга или вовсе свести ее к нулю.

- Разделение рисков. Притязания кредиторов лизингополучателя не могут привести к потере предметов лизинга. До окончания договора он является собственностью лизинговой компании.

Минусы лизинга

Увы, но есть у лизинга и отрицательные черты. Прежде всего, к ним можно отнести повышенные риски. Если на этапе планирования лизингополучателем не будет проведен финансовый анализ своей дальнейшей деятельности, то есть большой риск лишиться как предмета лизинга, так и уже уплаченных платежей. Лизинговой компании для изъятия имущества не надо получать решение суда, а достаточно просто расторгнуть договор.

Следует отметить также следующие минусы лизинга:

- Часто высокая переплата. Ставка по договору обычно оказывается ничем не ниже установленной для аналогичных банковских кредитов. За счет страховки и других обязательных платных услуг переплата существенно возрастает. Впрочем, лизинговое соглашение заключается индивидуально с каждым клиентом, и все условия можно обсудить еще до его подписания.

- Относительно небольшое число предложений на рынке лизинговых услуг. В некоторых регионах работает всего несколько лизинговых компаний, а их условия могут оказаться далеко не самыми выгодными. Но нередко эту проблему можно решить, так как многие московские лизинговые компании работают с клиентами из любой точки РФ.

Выгоден ли лизинг для юридических лиц

Часто только лизинг позволяет юридическим лицам, особенно из числа малого и среднего бизнеса, привлечь необходимый объем финансирования.

Немного статистики о лизинге для физлиц

Лизинг — один из основных способов продажи автомобилей в мире. При этом больше 30% автомобильного рынка США и Европы составляют лизинговые сделки с физическими лицами. Американцы и граждане ЕС давно оценили все те преимущества, которые дает лизинг автомобиля, а вот российские автолюбители менее доверчивые и лояльные к новым схемам приобретения транспортных средств.

На территории РФ только 3% граждан приобретают автомобили в лизинг. Почему так мало? Ключевая причина — население просто не в курсе о возможности покупки авто в лизинг. Финансовые опросы показывают, что только 14% россиян осведомлены о возможности приобретения транспорта по лизинговой схеме.

Немаловажной причиной является и то, что в России отсутствует культура финансовой аренды машин. Большинство соотечественников беспокоится о том, что владелец автомобиля — лизинговая компания, в то время как в российском менталитете первостепенную важность играет факт владения машиной

Поэтому автолюбители оформляют чаще автокредиты вместо того, чтобы приобрести машину в лизинг.

Выгоден ли лизинг автомобиля для физических лиц

Несмотря на отсутствие ажиотажа на лизинговые автомобили, у них есть очевидные достоинства по разным показателям. Например, взять в лизинг могут те, кто, по мнению банка, не отвечает требованиям к КИ и платежеспособности. Машина остается в собственности компании, а платежи по договору, в основном состоят из невысокой арендной платы плюс средства в счет оплаты части стоимости автомобиля. Риски компании минимальны, а доход гарантирован, пока лизингополучатель пользуется машиной.

В отличие от кредита, лизинг оформляется быстрее, а заявки рассматривают в течение нескольких часов (в Сбербанке отведено 8 часов на принятие решения). Если у клиента нет крупной суммы для первого взноса, стоит попытаться согласовать покупку машины в лизинг, где залоговый платеж составляет всего 10% от стоимости.

Не нужно вносить всю сумму в течение действия лизингового договора, поскольку программой предусмотрено внесение последнего платежа в качестве выкупа. Это означает, что банк взимает меньшую оплату в период лизинга, позволяя отсрочить полный выкуп до 3-4 лет.

Одновременно с перспективами пользоваться машиной в собственных целях или для зарабатывания денег, клиент должен понимать риски утраты ТС в случае банкротства лизингодателя, либо в случае просрочки. Забыв заплатить или задержав пару платежей, клиент рискует разорванным контрактом и потерей права последующего выкупа по остаточной стоимости.

С большей вероятностью лизинг считают выгодной программой оформления машины, если:

- автомобилист привык менять транспортные средства с периодичностью каждые 2-3 года;

- есть риск потери имущественных прав в связи с предстоящим банкротством;

- клиенту грозит проблемный развод с разделом нажитого имущества;

- есть иные причины не показывать наличие в собственности транспортного средства;

- кредитная история испорчена и шансов на обычный кредит с пониженной ставкой уже не осталось.

Лизинг для физических лиц

Лизинг для физических лиц практически ничем не отличается от аналогичной услуги для организаций. Подписывая договор лизинга, клиент фактически берет транспорт или другое имущество в долгосрочную аренду. При этом соглашение также предусматривает право лизингополучателя выкупить предмет лизинга по остаточной стоимости по истечении срока договора.

До 2010 года физическим лицам лизинг в России был недоступен. Но в настоящее время такая возможность все же предоставлена, хотя подобные услуги оказывают далеко не все компании. Физическим лицам доступен только лизинг автотранспорта и иногда недвижимости.

Плюсы лизинга

Налоговых льгот для частных клиентов лизинг не дает. Однако, определенные плюсы лизинга для физических лиц все же существуют, и их нужно знать.

Приведем основные положительные моменты, связанные с услугами лизинга для физ. лиц:

- Упрощенное оформление. Договор лизинга может включать как пользование самим имуществом, так и дополнительными услугами: от страхования предмета лизинга до шинного сервиса. Сделку для физических лиц согласовывают довольно быстро — максимум за 1 день.

- Повышенные шансы на одобрение сделки. Риски лизинговой компании ниже, чем у банков. Ведь предмет лизинга является до окончательного выкупа ее собственностью. За счет этого лизингодатели нередко одобряют заявку тем клиентам, кто получил отказ в банке.

- Возможность получить скидку от производителя или дилера. Лизинговые компании активно ведут работы по заключению партнерских договоров. В результате, их клиенты могут приобретать автомобили или другое имущество по сниженным ценам.

Обычно смириться с таким положением вещей для физических лиц непросто, но для определенных категорий государственных служащих это единственный выход получить в пользование необходимое имущество, не регистрируя его на себя и не нарушая законодательство.

Минусы лизинга

Основной недостаток лизинга для физических лиц — необходимость неукоснительно соблюдать все условия соглашения, особенно в части внесения платежей. Если банк за просроченный платеж на 20 — 30 дней лишь начислит пени, то лизинговая компания может в этой ситуации заявить о расторжении договора. При этом предмет лизинга будет изъят у лизингополучателя, а уже внесенные платежи не будут подлежать возврату.

Дополнительно следует обратить внимание также на следующие минусы лизинга для физических лиц:

- Сложности с досрочной выплатой. Кредит можно всегда выплатить досрочно и получить пересчет по процентам. По договору лизинга рассчитаться раньше установленного срока с пересчетом переплаты клиент сможет только с разрешения лизингодателя. Часто за подобные действия берется штраф или дополнительная комиссия.

- Довольно высокие ставки. Для физических лиц они могут достигать 12 — 18% годовых, что сравнимо с потребительскими кредитами.

- Запреты и ограничения. Сдать приобретенное имущество в аренду можно только с разрешения лизингодателя, а его получить довольно сложно. На автомобили, полученные по договору лизинга, часто устанавливаются ограничения по пробегу, территории эксплуатации и т. д. Любые нарушения соглашения с лизинговой компанией опять же приведут минимум к штрафу, а максимум — к разрыву договора и изъятию предмета лизинга.

Выгоден ли лизинг для физических лиц

Лизинг для физических лиц часто используется клиентами, которые по каким-то причинам не могут получить банковский кредит. Обычно это связано с невозможностью официально подтвердить доход или наличием особых ограничений со стороны законодательства.

Аванс в лизинге

Аванс в лизинговой сделке — это платеж лизингополучателя, совершаемый до передачи предмета лизинга.

Как правило, размер аванса зависит от вида имущества: чем ликвиднее предмет лизинга, тем меньше аванс. По некоторым видам автотранспорта можно встретить предложения лизинга с нулевым авансом. Это, как правило, способ поставщика (производителя) активизировать продажи.

Закон не определяет верхнюю планку в объеме аванса, но, если обратиться к сложившейся судебной практике, то при авансе свыше 50 процентов сделка может быть переквалифицирована в договор купли-продажи с потерей всех налоговых льгот лизингополучателем.

В целом по сложившейся практике аванс на высоколиквидные виды имущества (автомобили, спецтехника) составляет от 10 до 20 процентов.

На оборудование и специфические, низколиквидные виды имущества аванс может доходить до 40–45 процентов.

| Поделиться — |

ЛИЗИНГ

Согласно ст. 2 Федерального закона от 29.10.1998 № 164-ФЗ (в ред. от 26.07.2017) «О финансовой аренде (лизинге)» (далее — Федеральный закон № 164-ФЗ) лизингом является совокупность экономических и правовых отношений, возникающих в связи с реализацией договора лизинга, в том числе с приобретением предмета лизинга.

В соответствии с договором лизинга лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование. Лизингодатель может быть как отдельной лизинговой компанией, то есть коммерческой организацией, которая предоставляет услуги по лизингу, так и выступать в качестве продавца и лизингодателя в одном лице.

Предметом лизингового договора могут быть любые непотребляемые вещи, кроме земельных участков и других природных объектов, а также имущества, которое запрещено федеральными законами для свободного обращения.

Замечания

- Предмет лизинга, переданный во временное владение и пользование, является собственностью лизингодателя, а право владения и пользования им переходит к лизингополучателю в полном объеме.

- По окончании срока действия договора лизинга лизингополучатель обязан возвратить предмет лизинга или приобрести его в собственность на основании договора купли-продажи по остаточной стоимости.

- В случае приобретения и по окончании действия договора лизинга право собственности на предмет лизинга переходит от лизингодателя к лизингополучателю.

Нюансы, связанные с лизинговыми платежами

Под лизинговыми платежами понимается общая сумма платежей по договору лизинга за весь срок его действия. В эту сумму входят:

- возмещение затрат лизингодателя, связанных с приобретением и передачей предмета лизинга лизингополучателю;

- возмещение затрат, связанных с оказанием других услуг, предусмотренных договором лизинга;

- доход лизингодателя.

В общую сумму договора лизинга включают выкупную цену предмета лизинга, если договором предусмотрен переход права собственности на предмет лизинга к лизингополучателю.

ОБРАТИТЕ ВНИМАНИЕ

В договоре лизинга в обязательном порядке указывают информацию о размере, способе осуществления и периодичности лизинговых платежей. При этом в состав расходов предприятия с целью налогообложения относят полный размер лизинговых платежей, а не размер переплаты.

Нужно уделять внимание учету лизингового имущества, ведь от этого зависит размер налогов. Согласно Приказу Минфина России от 17.02.1997 № 15 (в ред

от 23.01.2001) «Об отражении в бухгалтерском учете операций по договору лизинга» условия постановки лизингового имущества на баланс лизингодателя или лизингополучателя определяются по согласованию между сторонами договора лизинга.

Для лизингополучателя выгодно, когда имущество учитывается на балансе лизингодателя. В таком случае лизингополучатель не платит с него налоги. Для лизингополучателя стоимость предмета лизинга учитывается либо на забалансовом счете 001 «Арендованные основные средства» (учет на балансе лизингодателя), либо по дебету счета 08 «Капитальные вложения», субсчет «Приобретение отдельных объектов основных средств по договору лизинга» (учет на балансе лизингополучателя).

Еще одна особенность приобретения имущества в лизинг — возможность применить ускоренную амортизацию на коэффициент не выше трех. Поскольку ускоренную амортизацию применять не обязательно, то в учетной политике предприятия стоит указать условие об использовании специального коэффициента в отношении предмета лизинга. Таким образом, если лизингополучатель воспользуется возможностью применения ускоренной амортизации, то он сократит расходы по налогам.

Согласно Приказу Минфина России от 13.10.2003 № 91н (в ред. от 24.12.2010) «Об утверждении Методических указаний по бухгалтерскому учету основных средств» начисление амортизации по объектам основных средств, являющимся предметом договора финансовой аренды, производится лизингодателем или лизингополучателем в зависимости от условий договора. В случае учета имущества на балансе лизингодателя амортизационные отчисления осуществляет лизингодатель, в случае учета на балансе лизингополучателя отчисления производит лизингополучатель.