Проводки по основным средствам

Содержание:

Классификация ремонтов основных фондов

В зависимости от того, что берется за основу разделения на группы (объем работ, их стоимость, длительность, степень вмешательства в функционирование основного средства и порядок организации), ремонты можно подразделить на несколько категорий.

- По возможности планирования:

- планово-предупредительный ремонт – проводят регулярно, не дожидаясь проблем в функционировании основного средства, с целью профилактики снижения эффективности;

- аварийный ремонт – экстренное устранение возникших неполадок или нарушений работы объекта для возобновления его работоспособности;

- восстановительный ремонт – разновидность аварийного, когда работы вынуждены проводиться после воздействия на основные фонды каких-либо чрезвычайных ситуаций, неподконтрольных человеку, например, стихийных бедствий.

По объему и характеристикам проводимых работ:

- текущий ремонт – наименьший по масштабам и стоимости производимых ремонтных действий, призванный обеспечить эффективную эксплуатацию до следующего ремонта, не затрагивающий главные функциональные характеристики объекта (может проводиться неоднократно в течение года);

- средний ремонт – более трудоемкий процесс, предусматривающий большие затраты, требующий частичного вмешательства в работу ремонтируемого основного средства; чаще всего связан с заменой деталей и важных узлов (не выполняется чаще раза в год);

- капитальный ремонт – самый дорогой и длительный из всех видов восстановительных ремонтных работ, полностью охватывают объект, предусматривая вмешательства высокой степени, в результате чего на время ремонта он выпадает из эксплуатации (проводится изредка).

По выбранной стороне исполнения:

- хозяйственный способ ремонта – обслуживание и/или восстановление объекта выполняется путем привлечения внутренних ресурсов самой организации;

- подрядный способ ремонта – привлечение для осуществления работ внешних исполнителей.

Текущий и капитальный ремонт: как отличить

Разделение ремонтов на текущий и капитальный имеет важное значение, поскольку эти виды работ по-разному отражаются в бухгалтерии предприятия и другой отчетности. Между тем нормативные акты налогового и бухгалтерского законодательства не дают четкого разграничения и дефиниций этим видам ремонтных работ

В письме Министерства финансов РФ от 14.01.2004 года №16-00-14/10 «Об основаниях для определения видов ремонта» разъясняется, что организация сама должна разработать положения, на основании которых ремонтные работы будут отнесены к текущим или капитальным. При этом допустимо использовать положения документации, оставшейся актуальной со времен СССР, как приводимое Постановление Госстроя № 279.

Рассмотрим основные отличия текущего и капитального ремонтов, которые приняты в предпринимательской практике.

| № | Основание | Текущий ремонт | Капитальный ремонт |

|---|---|---|---|

| 1 | Периодичность | Не более раза в год | Более одного года |

| 2 | Характер работ | Устранение повреждений, неисправностей, замена отдельных частей | Полная разборка, замена всех поврежденных или изношенных элементов |

| 3 | Длительность | Не очень продолжительный | Продолжительный |

| 4 | Основной способ исполнения | Чаще хозяйственный | Чаще подрядный |

| 5 | Регулярность | Должен производиться по специально составленным графикам | Зависит от степени износа основного средства, назначается специально |

| 6 | Дополнительные работы | Не предусмотрены | Может сопровождаться реконструкцией, модернизацией |

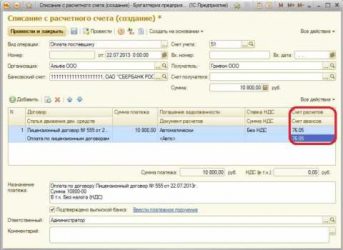

Корреспонденция типичных проводок по оприходованию основных средств

| Счет Дт | Счет Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| Строительство объектов основных средств | ||||

| 60 (76) | 51 | 59 000,00 | Оплата подрядчику за предоставленные услуги | Счет, банковская выписка |

| 08 | 10 | 100 000,00 | Переданы материалы на строительство объекта подрядным способом | Накладная-перемещение |

| 08 | 60 (76) | 50 000,00 | Учтены работы, выполненные подрядчиком | Счет, акт выполненных работ |

| 08 | 60 (76, 23, 25, 26) | 40 000,00 | Накладные затраты по строительству объекта | |

| 19 | 60 (76, 23, 25, 26) | 34 200,00 | Отображен НДС по всем операциям, связанных со строительством объекта основного средства | Счет |

| 68 | 19 | 19 800,00 | Предъявленная к вычету сумма НДС | Счет |

| 01 | 08 | 190 000,00 | Основное средство, введенное в эксплуатацию | Акт приема-передачи инвентарного объекта (ОС) |

| Покупка объектов основных средств (приобретено оборудование) | ||||

| 60 (76) | 51 | 118 000,00 | Оплачен счет продавца (с НДС) (покупка основного средства) | Счет, банковская выписка |

| 08 | 60 (76) | 100 000,00 | Оприходование приобретенного основного средства на баланс предприятия | Счет, расходная накладная, акт выполненных работ |

| 60 (76) | 51 | 11 800,00 | Оплата за транспортировку и монтаж | Счет, банковская выписка |

| 08 | 60 (76) | 10 000,00 | Затраты связанные с транспортировкой и монтажом основного средства | Акт выполненных работ, товаротранспортная накладная |

| 19 | 60 (76) | 19 800,00 | Отображен НДС по операциям, связанных с приобретением, транспортировкой и монтажом основного средства | Счет |

| 68 | 19 | 19 800,00 | Предъявленная к вычету сумма НДС | Счет |

| 01 | 08 | 110 000,00 | Основное средство, введенное в эксплуатацию | Акт приема-передачи инвентарного объекта (ОС) |

| Вклады в уставной капитал | ||||

| 08 | 75 | 52 000,00 | Внесено основное средство, как вклад в уставной капитал | Учредительные документы |

| 08 | 60 (76) | 5 000,00 | Затраты связанные с транспортировкой основного средства | Акт приема-передачи |

| 19 | 60 (76) | 900,00 | Отображен НДС по расходам на доставку | Счет |

| 68 | 19 | 19 800,00 | Предъявленная к вычету сумма НДС | Счет |

| 60 (76) | 51 | 5 900,00 | Оплата счета за транспортировку | Счет, банковская выписка |

| 01 | 08 | 57 000,00 | Введение объекта в эксплуатацию | Акт приема-передачи инвентарного объекта (ОС) |

| Приобретение за счет средств целевого бюджетного финансирования | ||||

| 08 | 86 | 150 000,00 | Получение основного средства через программу целевого финансирования | Счет |

| 01 | 08 | 150 000,00 | Объект введен в эксплуатацию | Акт приема-передачи инвентарного объекта (ОС) |

| 86 | 98 | 150 000,00 | Затраты учтены в составе доходов будущих периодов | |

| Безвозмездное получение (безвозмездное поступление) | ||||

| 08 | 98-2 | 40 000,00 | Принятие безвозмездно полученного объекта к учету | Бух. справка-расчет |

| 08 | 60 (76) | 8 000,00 | Доведение безвозмездно полученного объекта до рабочего состояния | Акт приема-передачи, договор |

| 19 | 60 (76) | 1 440,00 | Отображена сумма НДС | Счет |

| 01 | 08 | 48 000,00 | Объект введен в эксплуатацию | Акт приема-передачи инвентарного объекта (ОС) |

| 60 (76) | 51 | 9 440,00 | Оплата посреднических услуг | Счет, банковская выписка |

| 68 | 19 | 19 800,00 | Предъявленная к вычету сумма НДС | Счет |

| Обмен на другое имущество | ||||

| 08 | 60 | 150 000,00 | Оприходование основного средства по договору мены | Приходная накладная |

| 19 | 60 | 27 000,00 | Отображена сумма НДС | Счет |

| 01 | 08 | 150 000,00 | Введение объекта в эксплуатацию | Акт приема-передачи инвентарного объекта (ОС) |

| 62 | 90-1 | 177 000,00 | Выручка от реализации готовой продукции по договору мены | |

| 90-3 | 68 | 27 000,00 | Начислена сумма НДС | |

| 90-2 | 43 | 115 000,00 | Списание себестоимости готовой продукции по договору мены | |

| 90-9 | 99 | 35 000,00 | Отображение финансового результата по данному обмену | |

| 60 | 62 | 177 000,00 | Взаимозачет договора мены | |

| 68 | 19 | 27 000,00 | Предъявленная к вычету сумма НДС | |

| Оприходование неучтенных объектов | ||||

| 01 | 91-1 | 200 000,00 | Оприходование неучтенных объектов выявленных при инвентаризации | Бух. справка-расчет, акт приема-передачи инвентарного объекта (ОС) |

Что такое ОС

Понятие ОС раскрывается ПБУ 6/01 «Учет основных средств» и НК РФ. ОС — это имущество предприятия, многократно используемое в производстве и хозяйственной деятельности, отвечающее условиям:

- предназначено для долгого применения (больше года);

- не предназначено для продажи;

- не перерабатывается в процессе производства (как сырье);

- предполагается, что оно будет приносить прибыль.

Иначе говоря, ОС — это здания, оборудование, машины, станки, компьютеры, оргтехника, хозяйственные принадлежности и т. п. Также к ОС относят животных, плодоносящие многолетние растения, капитальные коммуникационные и транспортные объекты (узлы связи, дороги, электросети).

К критериям ОС относится и первоначальная стоимость, однако для бухгалтерского и налогового учета она разная. В бухучете (БУ) (п. 5 ПБУ 6/01) предельная стоимость отнесения имущества к МПЗ — 40 000 руб. (учетной политикой может устанавливаться и меньшая сумма). Такое имущество списывают в расходы сразу, как только его ввели в производство. Все, что превышает этот лимит, но отвечает вышеназванным критериям, учитывают как ОС.

ВНИМАНИЕ! С 2022 года обязательны к применению новые ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения». Положения данных стандартов можно начать применять и раньше, прописав такое решение в учетной политике предприятия

Как при применении ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения» раскрывать информацию в отчетности, пошагово разъяснили эксперты «КонсультантПлюс». Получите бесплатный демодоступ к К+ и переходите в готовое решение, чтобы узнать все подробности данной процедуры.

В налоговом учете (НУ) объекты стоимостью до 100 000 руб. включительно, основными средствами не считаются (ст. 257 НК РФ). Отнесение актива к ОС влияет на порядок учета его стоимости в составе расходов (ОС подлежит амортизации, т. е. списывается постепенно согласно учетной политике предприятия, а МПЗ списывают единовременно), а также на порядок документооборота, инвентаризации и списания.

Бухгалтерский учет в организации

Бухучет предполагает отражение двойных записей на бухгалтерских счетах для проводимых операций.

Совершает их бухгалтер, ответственный за ведение учета основных средств.

Проводки совершаются только на основании документов.

Таковыми в данном случае могут выступать акт списания или акт приема-передачи ОС.

Выбытие основного средств, независимо от причин и направления движения, в бухгалтерском учете всегда сопровождается следующим порядком:

- Открытие отдельного субсчета на счете 01 – 01.2.

- Перенос в дебет субсчета 01.2 стоимости выбывающего ОС (с кредита субсчета 01.1) – проводка Дт 01.1 Кт 01.2.

- Перенос в кредит субсчета 01.2 накопленной за время использования амортизации (с дебета счета 02) – проводка Дт 02 Кт 01.2.

- Определение остаточной стоимости – разность дебета и кредита субсчета 01.2. Если результат разности нулевой, то объект полностью самортизирован.

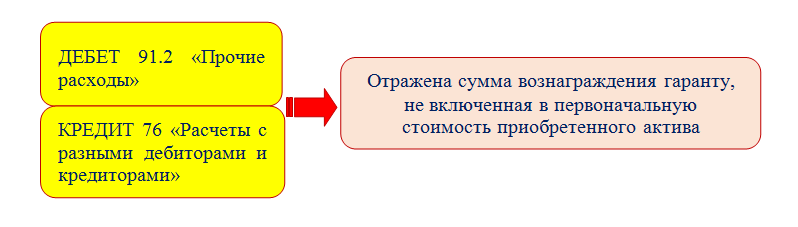

- Списание остаточной стоимости в расходы отражается проводкой Дт 91.2 Кт 01.2.

- Учет сопутствующих расходов, связанных с выбытием ОС – Дт 91.2 Кт 23, 70, 69, 76, 60.

Дальнейшие действия зависят от способа выбытия:

- если это продажа, то отражается продажная стоимость проводкой Дт 62 Кт 91.1, начисляется НДС к уплате с продажной стоимости Дт 91.2 Кт 68;

- если это безвозмездная передача, то начисляется НДС от рыночной цены на аналогичный объект ОС;

- если это списание, то определяется возможность и необходимость оприходования деталей, узлов, оставшихся от разборки и демонтажа основного средства, МЦ ставятся на приход проводкой Дт 10 Кт 91.1;

- если это внесение объекта в уставный капитал другой организации, то остаточная стоимость ОС с кредита счета 01.2 переносится дебет счета 76, при этом данная операция считается финансовым вложением и отражается проводкой Дт 58 Кт 76.

После проведения указанных проводок на счете 91 можно определить финансовый результат от выбытия основного средства – это может быть прибыль или убыток, который отражается на счете 99.

Ниже приведена таблица с проводками, которые отражаются при выбытии основных средств различными способами из организации.

Какими проводками отражается?

| Проводки |

Описание операции |

|

| Дт | Кт | |

| 01.1 | 01.2 | Списана стоимость выбывающего ОС |

| 02 | 01.2 | Учтены амортизационные накопления на дату выбытия |

| 91.2 | 01.2 | Списана остаточная стоимость актива |

| 91.2 | 70, 76, 60, 69, 23 | Отражены затраты, связанные с выбытием |

| При списании в связи с износом, поломкой | ||

| 10 | 91.1 | Оприходованы детали, узлы, механизмы, оставшиеся после демонтажа ОС |

| При продаже | ||

| 62 | 91.1 | Отражена продажная цена выбывающего актива |

| 91.2 | 68 | Отражен НДС к уплате |

| 91.2 | 10 (20,23,26 …), 60 | Учтены расходы, связанные с реализацией и доставкой ОС до покупателя |

| При безвозмездной передаче | ||

| 91.3 | 68 | Начислен НДС от рыночной стоимости объекта, предназначенного для передачи в дар |

| При внесении основного средства в уставный капитал другой организации | ||

| 76 | 01.2 | Отражена процедура передачи ОС в уставный капитал другой организации |

| 58 | 76 | Отражена задолженность по вкладу в составе финансовых вложений |

Пример продажи

Исходные данные:

Для большего понимания процесса учета выбытия ОС при реализации за плату рассмотрим следующий пример:

Организация продает автомобиль:

- Первоначальная стоимость – 900 000;

- Амортизация – 300 000;

- Продажная цена – 472 000;

- Расходы на продажу – 10 000 (доставка ТС до покупателя силами транспортной компании).

Проводки:

| Сумма | Операция | Дебет | Кредит |

| 900 000 | Списание стоимости продаваемого авто | 01.2 | 01.1 |

| 300 000 | Учет амортизационных отчислений по автомобилю | 02 | 01.2 |

| 600 000 | Перенос остаточной стоимости авто на продажу | 91.2 | 01.2 |

| 472 000 | Отражение продажной цены авто | 62 | 91.1 |

| 72 000 | Начисление НДС | 91.2 | 68.НДС |

| 10 000 | Учет расходов на транспортировку | 91.2 | 76 |

| 210 000 | Финансовый результат от продажи в виде убытка | 99 | 91.9 |

Пример списания по остаточной стоимости:

Исходные данные:

Организация списывается сломанный станок:

- Первоначальная стоимость – 800 000;

- Амортизация – 540 000;

- Расходы на демонтаж силами работников организации – 20000 (зарплата), 6000 (страховые взносы с зарплаты);

- Стоимость приходуемых деталей от станка – 30000.

Проводки:

| Сумма | Операция | Дебет | Кредит |

| 800 000 | Списание стоимости списываемого станка | 01.2 | 01.1 |

| 540 000 | Учет амортизационных отчислений по станку | 02 | 01.2 |

| 260 000 | Перенос остаточной стоимости станка в расходы | 91.2 | 01.2 |

| 20 000 | Учет расходов на зарплату рабочих, занимающихся демонтажом | 91.2 | 70 |

| 6000 | Страховые взносы с зарплаты работников | 91.2 | 69 |

| 30 000 | Приходование деталей станка, оставшихся после демонтажа | 10 | 91.1 |

| 256 000 | Финансовый результат от списания в виде убытка | 99 | 91.9 |

Учет основных средств при поступлении в бюджетные учреждения

ОС приходуются учреждениями по фактической стоимости, в которую входит (п. 15 Стандарта):

- стоимость, уплачиваемая поставщику;

- стоимость строительных работ при создании объекта;

- стоимость всех затрат, необходимых для создания ОС;

- транспортные расходы;

- суммы за сопутствующие услуги;

- таможенные пошлины;

- а также другие расходы, связанные с покупкой/созданием ОС.

ОБРАТИТЕ ВНИМАНИЕ! Если объект ОС будет использоваться в бюджетной деятельности, то сумма входящего НДС включается в первоначальную стоимость. Поступление ОС отражается на синтетическом счете 0010600000 «Вложения в нефинансовые активы», который содержит 3 группировочных счета:

Поступление ОС отражается на синтетическом счете 0010600000 «Вложения в нефинансовые активы», который содержит 3 группировочных счета:

- 0010611000 — для недвижимого имущества;

- 0010631000 — для движимого;

- 0010641000 — для учета объектов финансовой аренды.

В учете основных средств для отражения поступления выделены отдельные аналитические счета, в 24–26 разрядах которых используется код 310 для каждого вида ОС (см. план счетов, утвержденный приказом № 162н). Этот код обозначает увеличение стоимости ОС.

Основные проводки по учету основных средств при поступлении приведены в таблице ниже. Другие транзакции можно найти в пп. 7, 31, 33, 34 инструкции к плану счетов (приказ № 162н).

|

Проводка |

Описание проводки в учете основных средств |

|

Дт 010600000 «Вложения в нефинансовые активы» (010611310, 010631310, 010641310) Кт 020800000 «Расчеты с подотчетными лицами» (020831660, 020832660), 030200000 «Расчеты по принятым обязательствам» (030231730, 030232730) |

Приобретение ОС |

|

Дт 010600000 «Вложения в нефинансовые активы» (010611310, 010631310) Кт 030200000 «Расчеты по принятым обязательствам», 020800000 «Расчеты с подотчетными лицами», 010400000 «Амортизация», 030300000 «Расчеты по платежам в бюджеты, 010500000 «Материальные запасы» |

Создание объекта ОС собственными силами |

|

Дт 010100000 «Основные средства» (010111310, 010112310, 010113310) Кт 010611310 «Увеличение вложений в основные средства — недвижимое имущество учреждения» |

Ввод в эксплуатацию построенного здания |

|

Дт 010100000 «Основные средства» (010111310–010113310, 010115310, 010118310, 010131310–010138310) Кт 010611310 «Увеличение вложений в основные средства — недвижимое имущество учреждения», 010631310 «Увеличение вложений в основные средства — иное движимое имущество учреждения» |

Ввод в эксплуатацию купленного, изготовленного хоз. способом ОС |

|

Дт 010100000 «Основные средства» (010111310–010113310, 010115310, 010118310, 010131310–010138310) Кт 030404310 «Внутриведомственные расчеты по приобретению основных средств» |

Объект ОС получен от другого бюджетного учреждения, имеющего того же распорядителя ресурсов бюджета |

|

Дт 010100000 «Основные средства» (010111310–010113310, 010115310, 010118310, 010131310–010138310) Кт 040110180 «Прочие доходы» |

Объект ОС получен от другого бюджетного учреждения, имеющего иного распорядителя ресурсов бюджета того же уровня, от организаций, физических лиц. |

|

Дт 010100000 «Основные средства» (010111310–010113310, 010115310, 010118310, 010131310–010138310) Кт 040110100 «Доходы экономического субъекта» (040110151, 040110152, 040110153) |

Прочие безвозмездные поступления ОС |

|

Дт 010140000 «Основные средства — предметы лизинга» (010141310–010148310) Кт 010641310 «Увеличение вложений в основные средства — предметы лизинга» |

Принятие к учету в 2016–2018 гг. ОС, взятых в лизинг |

О том, как формируется учетная политика бюджетного учреждения, читайте в материале «Пример учетной политики в бюджетном учреждении (нюансы)».

Как принять объект ОС к учету

Все расходы на приобретение, сооружение и изготовление основного средства учитываются по дебету счета 08 «Вложения во внеоборотные активы». В итоге здесь формируется величина, равная первоначальной стоимости. В момент, когда объект принят к учету в качестве ОС, бухгалтер списывает данную величину в дебет счета 01 «Основные средства».

Не существует четких правил относительно того, когда именно объект нужно переводить в состав основных средств. Поэтому компании вправе самостоятельно установить этот момент и зафиксировать его в учетной политике. Чаще всего основное средство ставят на баланс на дату ввода в эксплуатацию, либо на дату, когда объект готов к эксплуатации (например, после успешного тестирования).

Активы, стоимость которых не превышает 40 000 руб., допустимо отразить в составе материально-производственных запасов. Это значит, что компания вправе учесть такие объекты на счете 10 «Материалы», а стоимость сразу списать на текущие расходы. Аналогичные правила действуют и в налоговом учете, но там минимальный размер стоимости, который позволяет отнести имущество к основным средствам выше, а именно 100 000 руб..

Особые правила установлены для объектов недвижимости, права на которые подлежат государственной регистрации. Если здание уже построено, и капитальные вложения в него завершены, объект необходимо признать основным средством независимо от факта госрегистрации. В ситуации, когда здание еще не зарегистрировано, его следует отразить на специальном субсчете к счету 01.

При принятии к учету основного средства бухгалтер составляет акт. Можно воспользоваться унифицированным бланком по форме ОС-1 (для зданий и сооружений — по форме ОС-1а, для групп объектов — по форме ОС-1б), а можно разработать собственную форму.

Проводки по основным средствам

В данной статье предлагаю разобраться с основными средствами. Немного пройдемся по ключевым моментам основных средств и рассмотрим проводки.

Основные средства — это дорогостоящее имущество (более 40 тыс. руб.), которое используется в производственной или управленческой деятельности компании, используется для получения дохода, но не для перепродажи. Срок полезного использования более 12 месяцев.

. Имущество, стоимостью до 40 тыс. руб. можно списать на расходы единовременно . В налоговом учете такое имущество не относится к основным средствам. Но все же стоит закрепить это положение в Вашей учетной политике.

К основным средствам можно отнести.

Учет ОС ведется на счёте 01 «Основные средства». Но при этом есть ещё один счёт – 08 «Вложения во внеоборотные активы», на котором надо собирать затраты по приобретению имущества. Сюда могут входить и траты на доставку, и на монтаж, и иные расходы. Покажем это проводками:

Дебет 08 Кредит 60 (76) – покупка ОС у продавца;Дебет 08 Кредит 23 (26,70, 76..) – дополнительные затраты, которые включают в первоначальную стоимость.

После сбора всех трат на покупку ОС, его ставят на учёт – переносят на 01 счёт. В 1С делается операция Ввод в эксплуатацию ОС.

Дебет 01 Кредит 08 – принято к учёту и введено в эксплуатацию ОС.

Если ОС получаем безвозмездно, то используем счёт 98 «Доходы будущих периодов» субсчёт 98-2 для безвозмездных поступлений. Тогда поступление ОС в компании будет выглядеть так:

Дебет 08 Кредит 98-2 – рыночная стоимость имущества, которое поступило безвозмездно.

По общим правилам на том же 08 счёте надо собирать затраты для доведения средства к готовности. После окончательной подготовки и сбора всех затрат надо сделать перенос ОС с 08 на 01 счёт.

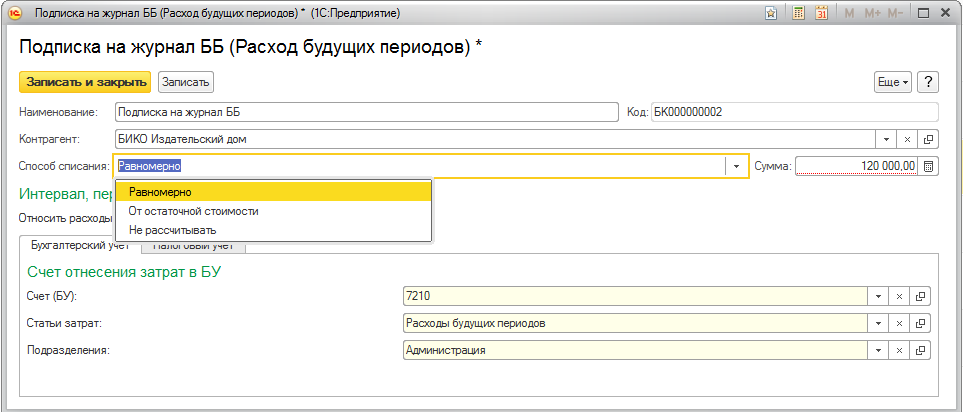

Процессу использования основных средств сопутствует процесс постепенного переноса их стоимости на затраты, т.е. амортизация.

Амортизацию начинают начислять с месяца, следующего за месяцем, в котором ОС было поставлено на учет.

оплатили ОС в августе, ввели в эксплуатацию в в сентябре,

значит амортизацию следует начислять с октября.

Есть несколько способов начисления амортизации, причем они отличаются в бухгалтерском и в налоговом учете.

Но для любого из способов начисления амортизации ОС надо знать срок полезного использования данного ОС, т.е. период, в течение которого будет начисляться амортизация.

Этот срок можно взять из:

- Классификации ОС, утвержденной Постановлением Правительства РФ от 01.01.2002г.;

- рекомендаций изготовителя или технических условий (если данного ОС нет в Классификации).

В Классификации ОС в зависимости от срока полезного использования объединены в 10 групп. Кроме того, для ОС, входящих в 8 — 10 амортизационные группы, в обязательном порядке должен применяться линейный метод.

Для каждого ОС выбранный срок полезного использования надо оформить приказом руководителя.

Способ начисления амортизации ОС Вы закрепляете в своей учетной политике.

В бухгалтерском учете начисление амортизации ведется по счету 02 «Амортизация основных средств». Независимо от способа начисления амортизации проводка будет такой:

Дебет 20 (23, 26…) Кредит 02 – начислена амортизация за месяц.

Дебет 01 Кредит 01 – показана остаточная стоимость ОС;Дебет 02 Кредит 01 – показана амортизация, которую начисляли при эксплуатации.

Отдельно надо показать доходы и расходы от продажи имущества:

Дебет 62 (76) Кредит 91-1 – выручка от продажи;Дебет 91-2 Кредит 10 (60, 76…) – показаны расходы, возникшие из-за выбытия ОС.

Остаточная стоимость проданного ОС включается в состав прочих расходов.

Дебет 91-2 Кредит 01 – отражена остаточная стоимость ОС в составе прочих расходов;

Для ликвидации ОС составляется акт. Остаточную стоимость и затраты по ликвидации отражаются в составе прочих расходов.

Дебет 02 Кредит 01 – показана амортизация, которую начисляли при эксплуатации.

Дебет 01 Кредит 01 – показана остаточная стоимость ОС;Дебет 91-2 Кредит 01 – списана остаточная стоимость ОС на основании акта о списании.

Если ликвидация происходит силами самой организации

Дебет 23 (91/2) Кредит 70 (69, 68 ,10. )

Ликвидация с помощью подрядчика

Дебет 91 / 2 К 60 — учтены расходы на ликвидацию, выполненную подрядным способом.

Затраты по ликвидации относятся к внереализационным расходам.

Оприходование материалов, оставшихся после ликвидации ОС

Дебет 10 Кредит 91 «доходы»

Теперь, Вы знаете:

- что относится к основным средствам;

- какими проводками оформить поступление ОС;

- каким способом начислять амортизацию;

- с какого месяца надо начислять амортизацию;

- как определить и утвердить срок полезного использования ОС;

- какими проводками оформить выбытие ОС.

Надеюсь, что данная статья поможет Вам.