Проводки по 97 счету

Содержание:

- Счет 97 в бухгалтерском учете

- Создаем объекты сами или привлекаем подрядчика

- Изменения законодательства и их толкования

- Примеры использования 97 счета

- Что относится к расходам будущих периодов в балансе

- Как правильно отразить расходы будущих периодов в «1С:Бухгалтерии 8 для Казахстана»?

- План счетов. Счет 07 «Оборудование к установке»

- Кем утверждается план счетов бухгалтерского учета

- Счет 91

Счет 97 в бухгалтерском учете

Счет является активным, относится к группе финансово-распределительных счетов. Аналитический учет на счете ведется по видам расходов. По Дт счета собираются все затраты, по Кт фигурируют финансовые счета и счета материальных ценностей.

С 2011 года в российской системе БУ не существует понятия расходов будущих периодов, и из баланса исключена строка с соответствующим наименованием.

Главным расхождением является факт наличия 97 счета в активе баланса, в то время как фактически это отражение расходов. 97 счет входит в раздел оборотных активов (строка 1260 ) или запасов (строка 1210).

В настоящее время можно представить себе два варианта развития событий с 97 счетом: полный отказ либо продолжение использования.

В первом случае все расходы, относимые на 97 счет, должны отражаться как текущие расходы. Операции по договорам строительного подряда будут отражаться как незавершенное производство. Расходы на ремонт ОС (при отсутствии резервов) необходимо будет признавать в периоде фактического проведения ремонта.

Затраты на получение лицензий тоже придется признавать единовременно в момент фактической оплаты.

Фактически, мы идем к полному отказу от использования счета РБП. Но поскольку на практике он используется организациями для выравнивания БУ и НУ, вряд ли это произойдет скоро, несмотря на заверения Минфина.

В бухгалтерском балансе, РБП отражаются в соответствии с условиями признания активов. А эти условия установлены различными нормативно-правовыми документами по ведению бухгалтерского учёта.

https://www.youtube.com/watch?v=ytcopyrightru

В зависимости от того, к какой статье актива относятся РБП, в той строке баланса они и отражаются. Например, лицензии, которые выдаются больше, чем на год, отражаются в «запасах» (строка 1210), а страховая сумма, уплаченная страховому агенту — в «дебиторской задолженности».

Вопрос учёта сумм страховки является спорным. Если страховой случай, за период действия договора страхования не наступает, то страховая сумма страхователю не возвращается. Согласно п. 19 ПБУ 10/99, эти суммы могут списываться постепенно, во время действия договора страхования.

Но, также эти суммы являются не чем иным, как выданным авансом. Поэтому, их можно учитывать по счёту 76 и в строке баланса 1230 «Дебиторская задолженность».

Списание страховых сумм должно быть отражено в учётной политике компании.

Инвентаризация РБП

Сумма РБП после инвентаризации должна соответствовать дебетовому сальдо по счёту 97, которая, впоследствии и отразиться в строке 1210 и строке 1230 бухгалтерского баланса на конец года.

До 2011 года РБП списывались несколькими способами:

- равными частями;

- если затраты были произведены для выпуска в будущем продукции или оказания услуг, то списываться они будут пропорционально объёму выпускаемой продукции или оказания услуг.

Расходы на приобретение объектов интеллектуальной собственности по договору лицензирования, будут списываться, пока этот договор действует (п. 39 ПБУ 14/2007).

Такое положение следует принимать, если за пользование объектом интеллектуальной собственности была уплачена сразу вся стоимость. Если оплата происходит периодическими платежами, то такие расходы признаются расходами отчётного периода.

Пример расчета РБП

Стоимость объекта составляет 29 880 рублей. Срок действия договора — 3 года. Таким образом, ежемесячно бухгалтер должен списывать (29 880 / 3) / 12 = 830 руб.

Говоря о строительном подряде, нужно помнить, что расходы будут учитываться именно в том периоде, в котором они были произведены. Расходы, которые относятся к уже выполненным согласно договору работам, учитываются как производственные затраты.

А расходы, которые юридическое лицо понесло в связи с предстоящими работами — это расходы будущих периодов. Эти расходы будут списывать по мере поступления прибыли от выполненных работ. Такой порядок списания расходов установлен п. 16 ПБУ 2/2008.

В плане счетов есть счёт 97, который так и называется «Расходы будущих периодов». На этом счёте учитываются те затраты, которые окупятся в будущих периодах.

Учитывать РБП на счёте 97 можно в том случае, если эти расходы образуют актив, то есть в будущем будут приносить фирме экономическую выгоду. Поэтому, согласно Письму Минфина № 07-02-06/5 от 12.01.2012 года, применение счёта 97 в бухгалтерском учёте является целесообразным.

Создаем объекты сами или привлекаем подрядчика

Значительно сложнее обстоит дело с учетом затрат на объекты, создаваемые собственными силами (хозспособом), сторонними силами (подрядным способом) или смешанным способом. У каждого способа в зависимости от вида имущества есть свои особенности формирования и списания стоимости, но общим является то, что на отчетную дату по ним часто имеет место остаток на счете 08 бухгалтерского баланса.

Рассмотрим их в порядке увеличения значимости группы использования имущества.

Увеличение стада в животноводстве отражается на счете 08, если сельхозпредприятие само выращивает продуктивный или рабочий скот из молодняка, который при рождении или приобретении учитывается на счете 11. По мере взросления молодняк переводится во взрослое стадо (Дт 08 Кт 11) и вводится в эксплуатацию (Дт 01 Кт 08). Сложность здесь представляет определение фактической себестоимости взрослых животных, которая может корректироваться на протяжении довольно длительного времени, приводя к изменению величины, уже отнесенной на счет 01.

Учет затрат на освоение природных ресурсов осуществляется только теми предприятиями, которые занимаются именно этим видом деятельности (например, разведкой месторождений). Объекты, создаваемые при освоении природных ресурсов, могут быть как материальными (скважина), так и нематериальными (оценка запасов). Стоимость их складывается из всех затрат предприятия на освоение соответствующего объекта (амортизация, ТМЦ, зарплата, начисления на зарплату, расходы вспомогательных производств и услуги сторонних организаций), отражаемых проводками Дт 08 Кт 02 (05, 10, 23, 60, 69, 70, 76).

Затраты по освоению природных ресурсов могут использоваться в процессе их освоения и быть как результативными, так и безрезультатными. От этого зависит и характер списания их стоимости со счета 08 — они могут:

- амортизироваться, числясь на счете 08;

- учитываться как обычные ОС после ввода в эксплуатацию (Дт 01 Кт 08);

- списываться на счет учета финансовых результатов (Дт 91 Кт 08).

Учет общехозяйственных расходов в формировании стоимости имущества на счете 08 зависит от принятой на предприятии учетной политики. Если применяется метод «директ-костинг», то общехозяйственные расходы в этой стоимости не учитываются. Мы будем рассматривать именно такой подход.

НИОКР в учете рядовых организаций встречается чаще, чем 2 предыдущих вида вложений. К НИОКР относятся новые разработки, осуществляемые организацией для применения их в своей деятельности. Они выполняются собственными силами, привлеченными организациями или смешанным способом (Дт 08 Кт 02, 05, 10, 23, 60, 69, 70, 76). В результате НИОКР могут создаваться как НМА, так и ОС. По мере завершения расходов на их создание они списываются со счета 08 проводками, соответственно, Дт 04 Кт 08 или Дт 01 Кт 08. Если НИОКР оказались безрезультатными, то они спишутся со счета 08 проводкой Дт 91 Кт 08.

Аналогичным путем (в том числе по проводкам) создаются иные нематериальные активы: Дт 08 Кт 02, 05, 10, 23, 60, 69, 70, 76 и Дт 04 Кт 08.

Наиболее сложным является учет затрат по созданию ОС, особенно если объект большой, создается в течение длительного времени и требует значительных денежных ресурсов.

Основное средство может быть целиком создано с нуля собственными силами или с привлечением сторонних организаций, что по проводкам будет аналогично учету затрат на НИОКР или создание НМА (Дт 08 Кт 02, 05, 10, 23, 60, 69, 70, 76 и Дт 01 Кт 08).

Как отражать создание основных средств по правилам новых ФСБУ 6/2020 и ФСБУ 26/2020, узнайте из Готового решения от КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный доступ можно получить бесплатно.

Изменения законодательства и их толкования

С 2011 года в бухгалтерском законодательстве произошли изменения, затронувшие, в частности, порядок отражения в учете расходов, имевших место в одном расчетном периоде, но относящихся к нескольким. Такие расходы в бухгалтерском учете привычно именуются «расходами будущих периодов» (далее — РБП).

Приказом Минфина России

были утверждены новые формы бухгалтерской отчетности, из которой исчезла строка «Расходы будущих периодов», а затем приказом Минфина

был изменен и

по ведению бухгалтерского учета и бухгалтерской отчетности в российской федерации», утв. приказом Минфина

(далее — Положение).

Пункт 65 Положения в новой редакции звучит следующим образом:

|

Напомним, что согласно

(одобрена Методологическим советом по бухгалтерскому учету при Минфине России и Президентским советом Института профессиональных бухгалтеров России 29.12.1997, далее — Концепция), актив признается в бухгалтерском балансе, когда вероятно получение организацией экономических выгод в будущем от этого актива и когда стоимость его может быть измерена с достаточной степенью надежности.

Пункт 7.2 Концепции определяет актив таким образом:

|

Новая редакция пункта 65 Положения означает, что для каждого расхода, который предполагается учитывать как РБП, нужно определить вид актива, к которому такой расход можно отнести. Если конкретный вид актива подобрать трудно, но в том, что расход соответствует общему определению актива сомнений нет, то РБП можно отнести к прочим оборотным или прочим внеоборотным активам в зависимости от срока списания: если РБП предполагается списать в затраты в течение 12 месяцев, то его следует показать в составе оборотных активов, если срок списания больше года, то уместнее будет показывать РБП в составе внеоборотных активов.

Такая формулировка привела в замешательство многих бухгалтеров и породила множество различных толкований.

В частности, возник вопрос о том, каким образом учитывать расходы на страхование, ведь они относятся к нескольким отчетным периодам, но их нельзя отнести ни к одному виду актива.

В итоге, Минфин выпустил письмо

от 12.01.2012 № 07-02-06/5, в котором разъяснил порядок применения новой редакции пункта 65 Положения:

«В случае если какие-либо затраты соответствуют условиям признания определенного актива, установленным нормативными правовыми актами по бухгалтерскому учету (Положение по бухгалтерскому учету «Учет основных средств»

ПБУ 6/01, утвержденное Приказом Министерства финансов Российской Федерации от 30.03.2001 № 26н, Положение по бухгалтерскому учету «Учет материально-производственных запасов»

ПБУ 5/01, утвержденное Приказом Министерства финансов Российской Федерации от 09.06.2001 № 44н, и др.), то они отражаются в бухгалтерском балансе в составе этого актива и подлежат списанию в порядке, установленном для списания стоимости этого актива.

В ином случае такие затраты отражаются в бухгалтерском балансе как расходы будущих периодов и подлежат списанию путем их обоснованного распределения между отчетными периодами в порядке, установленном организацией (равномерно, пропорционально объему продукции и др.), в течение периода, к которому они относятся».

Таким образом, можно считать, что порядок признания и списания расходов будущих периодов, по большому счету, и не изменился. Изменения коснулись лишь порядка отражения РБП в бухгалтерском балансе.

Примеры использования 97 счета

Пример 1

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 60 | 51 | Отражение оплаты поставщику | 72 000 | Плат. поручение исх. |

| 97 | 60 | Отражение поступления ПО | 72 000 | Накладная |

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 26 | 97 | Отражение списания РБП | 1 200 | Бухгалтерская справка |

Пример 2

Издержки на ТЭО можно будет отнести на договор подряда, так как есть большая вероятность, что к моменту их осуществления тендер будет выигран и договор подписан.

| Дт | Кт | Описание операций | Сумма, руб. | Документ |

| 97 | 60 | Отражение поступления услуг по разработке ТЭО | 500 000 | Акт, накладная |

| 19 | 60 | Отражение «входного» НДС | 90 000 | СФ поставщика |

| 60 | 51 | Отражение оплаты поставщику | 590 000 | Плат. поручение исх. |

| 68 | 19 | Отражение вычета по поступлению | 90 000 | Книга покупок |

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 20 | 97 | Списание РБП на затраты | 500 000 | Бухгалтерская справка |

Что относится к расходам будущих периодов в балансе

Самое важное условие, учитывая расходы будущих периодов – это разделить произведенные предприятием затраты на расходы и на активы, далее РБП выделить как самостоятельную группу. Затраты признаются активом, если они контролируются организацией и экономически выгодны, иными словами, приносят денежный доход

А денежный доход актив приносит в следующих случаях:

Затраты признаются активом, если они контролируются организацией и экономически выгодны, иными словами, приносят денежный доход. А денежный доход актив приносит в следующих случаях:

- при производстве товара (услуг) для продажи применен отдельно или в совокупности с иными активами;

- был обменен на иной актив;

- применен для погашения долгов;

- поделен между собственниками предприятия.

Эти условия допускают отнести в виде актива затраты к расходам будущих периодов.

Одно из главных условий признания любого рода актива в бухучете — способность приносить экономические выгоды (доход) в будущем. Поэтому расходами будущих периодов следует признавать только затраты, обуславливающие получение дохода в течение нескольких отчетных периодов (п. 7.2 «Концепции бухгалтерского учета в рыночной экономике России» (одобрена Методологическим советом по бухгалтерскому учету при Минфине России 29.12.1997), п. 19 ПБУ 10/99 «Расходы организации»).

Например, при получении прав на использование компьютерной программы по письменному лицензионному договору, которые отражаются в составе расходов будущих периодов согласно п.

Если бы они не были оплачены заранее, выплата денежных средств по ним должна была бы быть сделана в следующем периоде.

Прочие активы, как оборотные, так и внеоборотные, по международным и российским стандартам учета также учитываются сходным образом. Они не могут отражаться в какой-либо другой строке баланса и не заслуживают отдельного раскрытия в балансе по причине того, что они по определению не являются существенными.

2. Различия между международными и российскими стандартами учета

Между международными и российскими стандартами учета не существует законодательных различий в отношении расходов будущих периодов и прочих активов. Появление различий между IAS и российскими стандартами вызвано применением отдельными российскими предприятиями различных вариантов учетной политики.

Готовая продукция» – 44 «Расходы на продажу» – 45 «Товары отгруженные» – 46 «Выполненные этапы по незавершенным работам» – 97 «Расходы будущих периодов» (кроме расходов, отраженных по строкам 1110 и 1150 баланса)* – 15 «Заготовление и приобретение материальных ценностей» – плюс (минус) дебетовое (кредитовое) сальдо по счету 16 «Отклонение в стоимости материальных ценностей» – минус кредитовое сальдо по счету 14 «Резервы под снижение стоимости материальных ценностей» Прочие оборотные активы 1260

Сальдо по дебету счетов: – 50 «Касса» (в части остатка по субсчету «Денежные документы»)

– 79 «Внутрихозяйственные расчеты» (в части расчетов по договору доверительного управления имуществом) – 94 «Недостачи и потери от порчи ценностей» – прочие оборотные активы, не нашедшие отражения по другим группам статей раздела «Оборотные активы»

3. Статья: О чем спорят коллеги.

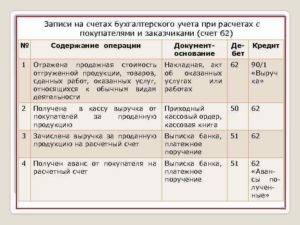

Чаще всего встречаются следующие проводки учета и списания РБП:

- Перечисление оплаты поставщику по представленным расчетным документам и заключенному соглашению (Д60 К51).

- К расходам будущих периодов отнесена стоимость оплаченной услуги (Д97 К60).

- Сумма НДС по документам, представленным поставщиком, отражена в бухгалтерском учете (Д19 К60).

- Представлена вся сумма НДС, выплаченная поставщику (Д68-1 К19)

- Доля стоимости услуги списывается на продажу (Д44 К97).

- Расходы на услугу списываются на себестоимость продаж (Д90-2 К44).

Бухгалтерский учет

В бухгалтерском балансе РБП будут отображены либо в отдельной категории статей «Запасы», или в виде самостоятельной группы статей в разделе «Оборотные средства».

Эта строка собирает информацию об остатках материалов, товаров, готовой продукции и расходов будущих периодов.

Для собственного удобства бухгалтеры могут отнести РБП к прочим оборотным активам в строке 1260, чтобы выделить их отдельной суммой.

Важный момент! 97 счет подлежит ежегодной инвентаризации, для него законодателем предусмотрена специальная унифицированная форма № ИНВ-11. Инвентаризация РБП предназначена для сверки оборотов в программе с фактическими данными первичных документов.

Использование 97 счета регламентируется Планом счетов, Положением по бухгалтерскому учету, ПБУ 10/99.

В налоговом учете РБП списываются равномерно, как это предусмотрено в бухгалтерском учете.

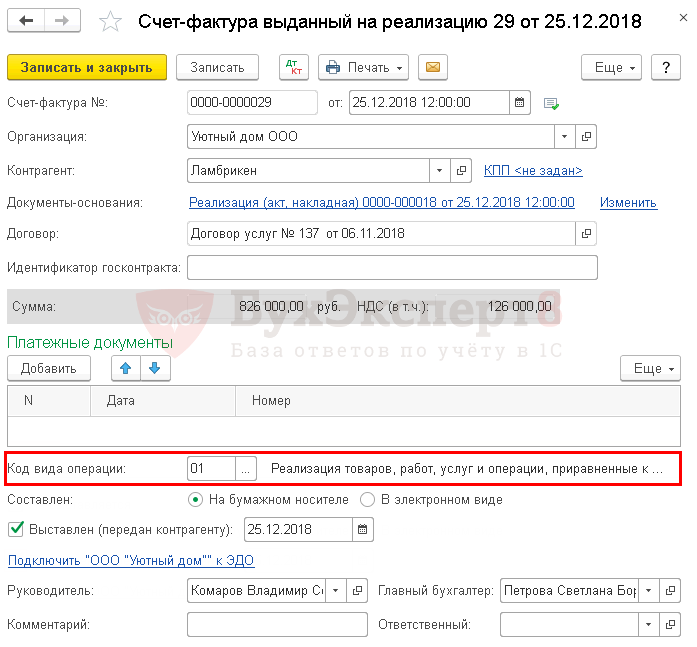

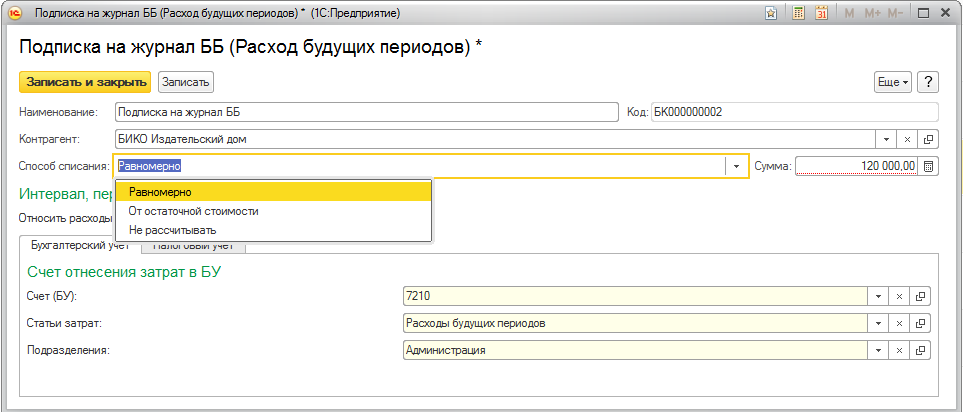

Как правильно отразить расходы будущих периодов в «1С:Бухгалтерии 8 для Казахстана»?

Полезно!

По данному вопросу также рекомендуем ознакомиться с материалами:

- Как списать расходы будущих периодов (РБП) раньше срока, указанного в карточке РБП?;

- Как заполняется строка 100.00.009V?

В конфигурации «Бухгалтерия 8 для Казахстана» учет РБП осуществляется следующим образом:

создание новой записи в справочнике Расходы будущих периодов. Рекомендуется создавать новую запись на каждый вид РБП для корректного списания на расходы предприятия;

регистрация поступления актива, относимого к РБП;

списание расходов будущих периодов.

Для отражения в учете РБП, необходимо создать новый вид расходов в справочнике Расходы будущих периодов. Справочник доступен в разделе Предприятие – Справочники и настройки — Расходы будущих периодов.

Для каждого элемента РБП указываются сведения о контрагенте, у которого были приобретены товары, работы, услуги, относимые к расходам будущих периодов и период, в течение которого эти расходы должны быть списаны. Также указывается общая сумма, подлежащая списанию и счета учета.

Для каждого вида РБП указывается способ списания расходов:

-

Равномерно — сумма списания рассчитывается как отношение указанной суммы к количеству месяцев использования актива. При выборе данного способа, сумма, подлежащая списанию на РБП и дата начала списания берутся из сведений, указанных в справочнике Расходы будущих периодов. Необходимо учитывать, что РБП должны быть учтены на балансе предприятия, т.е. необходимо отражение его поступления. При равномерном способе списание суммы РБП в первый месяц производится за фактическое количество дней использования РБП в этом месяце. Например, РБП приобретено 10 числа, тогда при списании в первый месяц будет рассчитана сумма за неполный месяц. Сумма подлежащая списанию в последний месяц будет рассчитываться как остаток суммы РБП на конец периода.

-

От остаточной стоимости — сумма рассчитывается, исходя из остаточной суммы РБП по отношению к оставшемуся количеству месяцев списания расходов. Данный способ списания РБП определяет сумму списания исходя из суммы, отраженной на счетах учета расходов будущих периодов, независимо от суммы, указанной в справочнике Расходы будущих периодов.

- Не рассчитывать — при выполнении регламентной операции Списание расходов будущих периодов документа Закрытие месяца сумма РБП не будет относиться на расходы предприятия. Предполагается, что РБП в таком случае будут относиться на расходы самостоятельно ручными операциями.

С помощью документов Поступление ТМЗ и услуг и/или Авансовый отчет регистрируется приобретение РБП.

В документе Поступление ТМЗ и услуг указываются данные о контрагенте, договоре и др. В табличной части на вкладке Услуги заполняются сведения о приобретенном активе, относимом на расходы будущих периодов. В качестве счета учета затрат указываются 1720 «Краткосрочные расходы будущих периодов» или 2920 «Долгосрочные расходы будущих периодов».

В документе Авансовый отчет заполнение сведений о РБП производится на вкладке Прочее.

Списание РБП выполняется в документе Закрытие месяца, регламентной операцией Списание расходов будущих периодов. Документ доступен в разделе Операции — Регламентные операции — Закрытия месяца. Регламентная операция списания РБП выполняется ежемесячно последним днем месяца.

План счетов. Счет 07 «Оборудование к установке»

Бухгалтерский учет ~ план счетов >>

Счет 07 «Оборудование к установке» предназначен для обобщения информации о наличии и движении технологического, энергетического и производственного оборудования (включая оборудование для мастерских, опытных установок и лабораторий), требующего монтажа и предназначенного для установки в строящихся (реконструируемых) объектах. Этот счет используется организациями-застройщиками.

К оборудованию, требующему монтажа, также относится оборудование, вводимое в действие только после сборки его частей и прикрепления к фундаменту или опорам, к полу, междуэтажным перекрытиям и прочим несущим конструкциям зданий и сооружений, а также комплекты запасных частей такого оборудования. В состав этого оборудования включаются контрольно-измерительная аппаратура или другие приборы, предназначенные для монтажа в составе устанавливаемого оборудования.

На счете 07 «Оборудование к установке» не учитывается оборудование, не требующее монтажа: транспортные средства, свободно стоящие станки, строительные механизмы, сельскохозяйственные машины, производственный инструмент, измерительные и другие приборы, производственный инвентарь и др. Затраты на приобретение оборудования, не требующего монтажа, отражаются непосредственно на счете 08 «Вложения во внеоборотные активы» по мере поступления их на склад или в другое место хранения.

Оборудование к установке принимается к бухгалтерскому учету по дебету счета 07 «Оборудование к установке» по фактической себестоимости приобретения, складывающейся из стоимости по ценам приобретения и расходов по приобретению и доставке этих ценностей на склады организации.

Приобретение оборудования за плату у других организаций и лиц отражается по дебету счета 07 «Оборудование к установке» в корреспонденции со счетом 60 «Расчеты с поставщиками и подрядчиками» или др.

Принятие к бухгалтерскому учету оборудования, внесенного учредителями в счет их вкладов в уставный (складочный) капитал организации, отражается по дебету счета 07 «Оборудование к установке» и кредиту счета 75 «Расчеты с учредителями».

Поступление оборудования к установке может быть отражено с использованием счета 15 «Заготовление и приобретение материальных ценностей» или без использования его в порядке, аналогичном порядку учета соответствующих операций с материалами.

Стоимость оборудования, сданного в монтаж, списывается со счета 07 «Оборудование к установке» в дебет счета 08 «Вложения во внеоборотные активы». При этом завезенное на строительную площадку оборудование, требующее монтажа, подрядчик принимает на забалансовый учет по счету 005 «Оборудование, принятое для монтажа». Стоимость этого оборудования или его частей, сданных в монтаж, подрядчик снимает с забалансового учета по счету 005 «Оборудование, принятое для монтажа». Стоимость оборудования, переданного подрядчику, монтаж и установка которого на постоянном месте эксплуатации фактически не начаты, не снимается с учета у застройщика.

При продаже, списании, передаче безвозмездно и др. оборудования к установке его стоимость списывается в дебет счета 91″Прочие доходы и расходы».

Аналитический учет по счету 07 «Оборудование к установке» ведется по местам хранения оборудования и отдельным его наименованиям (видам, маркам и т.д.).

Счет 07 «Оборудование к установке» корреспондирует со счетами

| по дебету | по кредиту |

| 15 Заготовление и приобретение материальных ценностей 23 Вспомогательные производства 60 Расчеты с поставщиками и подрядчиками 66 Расчеты по краткосрочным кредитам и займам 67 Расчеты по долгосрочным кредитам и займам 71 Расчеты с подотчетными лицами 75 Расчеты с учредителями 76 Расчеты с разными 79 Внутрихозяйственные 80 Уставный капитал 86 Целевое финансирование 91 Прочие доходы и расходы | 08 Вложения во внеоборотные активы 23 Вспомогательные производства 76 Расчеты с разными дебиторами и кредиторами 79 Внутрихозяйственные расчеты 80 Уставный капитал 91 Прочие доходы и расходы 94 Недостачи и потери от порчи ценностей 99 Прибыли и убытки дебиторами и кредиторами расчеты |

Бухгалтерский учет ~ план счетов >>

Кем утверждается план счетов бухгалтерского учета

В связи с важностью данных, которые предоставляет бухучет, его регулирование осуществляется на нескольких уровнях, в том числе и законодательно. Одним из регулирующих органов в данной сфере является Правительство РФ в лице Министерства финансов РФ

Последний план счетов бухгалтерского учета был введен в действие Приказом Минфина в 2000 году в целях реформирования действующей системы бухучета и сближения ее со стандартами международного учета.

Данный документ предназначен для использования всеми предприятиями и организациями, за исключением субъектов бюджетной сферы и кредитных учреждений. Для последних разработаны специализированные Планы, которые отражают специфику их деятельности.

Счет 91

План счетов Счет 99 «Прибыли и Убытки» Счет 84 «Реформация баланса» Бухгалтерские новости

Бухгалтерский Счет 91 Проводки и Примеры

На счете 91 отражаются доходы и расходы, не связанные с основной деятельностью компании.

Проводки по закрытию бухгалтерского счета 91 «Прочие доходы и расходы»:

Дт 91.1 Кт 91.9 — закрывается субсчет 1,

Дт 91.9 Кт 91.2 — закрывается субсчет 2.

В итоге счет 91.9 списывается на счет 99, а счет 99 при реформации баланса в конце года списывается на счет 84.

В течение года по субсчетам копится сальдо. При закрытии месяца счет закрывается на субсчет 91.9 и в конце года счет 91.9 переносится на счет 99 «Прибыли и Убытки» при реформации баланса.

Бухгалтерский учет по счету 91:

По дебету счета 91 учитываются расходы, по кредиту — доходы.

Счет 91.1 – это прочие доходы;

Счет 91.2 – это прочие расходы.

Пример 1.

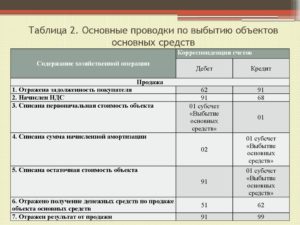

Продажа Основного средства

ООО «Калина» реализует оборудование по восстановительной стоимости 250 000 руб.

Сумма начисленной амортизации – 150 000 руб.

Договорная цена (без НДС) – 150 000 руб.

|

№ п/п |

Дебет |

Кредит |

Сумма |

Операции |

|

1 |

01 «Выбытие Основных Средств» |

01 «Основные Средства» |

250 000 |

Списана сумма первоначальной (восстановительной) стоимости выбывающего объекта |

|

2 |

02 «Амортизация основных средств» |

01 «Выбытие основных средств» |

150 000 |

Списана Амортизация |

|

3 |

91.01 «Прочие Доходы» |

01 «Выбытие Основных средств» |

100 000 |

Списана сумма остаточной стоимости основного средства |

|

4 |

91.01 |

68 «НДС» |

27 000 (150 000 х 18%) |

Начислен НДС |

|

5 |

62 |

91.02 |

177 000 (150 000 + 27 000) |

Покупателю выставлены документы на сумму договорной стоимости ОС |

|

6 |

51 |

62 |

177 000 |

Поступила оплата от покупателя |

|

7 |

91.9 «Сальдо прочих доходов и расходов» |

99 |

50 000 (177 000 – 100 000 – 27 000) |

Отражена прибыль от реализации основного средства |

Бухгалтерский счет 99 «Прибыли и Убытки»

Пример 2.

Доход от аренды на счете 91.01

ООО «Калина» помимо основной деятельности сдает в аренду помещение.

Проводки:

|

№ п/п |

Дебет |

Кредит |

Операции |

|

1 |

91 |

02, 10, 23, 69, 70 (счета производственных затрат) |

Отражены суммы расходов по обслуживанию помещения |

|

2 |

91 |

68 |

Начислен НДС на сумму арендной платы |

|

3 |

62 |

91 |

Начислена арендная плата арендатору |

|

4 |

62 |

98 «Доходы будущих периодов» |

Отражена сумма аренды по договору на будущий период |

|

5 |

98 |

91 |

Отражена сумма аренды при наступлении периода |

Проводки у Арендатора:

|

№ п/п |

Дебет |

Кредит |

Операции |

|

1 |

001 «Арендованные Основные Средства» |

Отражена сумма стоимости помещения (основного средства) |

|

|

2 |

97 «Расходы будущих периодов» |

76 «Расчеты с разными дебиторами и кредиторами» |

Отражена сумма аренды за будущие отчетные периоды |

|

3 |

20, 23, 26, и т.п. |

97 |

Отражена сумма арендной платы за соответствующий период |

Пример 3.

Штрафы, пени, неустойки к получению (отражаются по Кредиту счета 91), а к уплате – по Дебету счета 91.

Штрафы, пени, неустойки за нарушение условий договоров, а также возмещения причиненных организации убытков принимаются к учету в суммах, присужденных судом или признанных должником.

Проводки:

|

№ п/п |

Дебет |

Кредит |

Операции |

|

1 |

76.2 «Расчеты по претензиям» |

91.1 |

Отражен штраф, подлежащий к взысканию с поставщика за недопоставку |

|

2 |

51 |

76.2 |

Получен денежный штраф |

|

3 |

91.2 |

76.2 |

Признана или присуждена претензия |

|

4 |

76.2 |

51 |

Перечислены денежные средства по претензии |

Пример 4.

Суммы Дебиторской и Кредиторской задолженности, по которым истек срок давности

Проводки:

|

№ п/п |

Дебет |

Кредит |

Операции |

|

1 |

60 (76) |

91.1 |

Списана сумма просроченной кредиторской задолженности перед поставщиком |

|

2 |

91.2 |

62 (76) |

Списана сумма просроченной дебиторской задолженности покупателей |

Что включает в себя по Дебету и Кредиту бухгалтерский счет 91

Прочие доходы (счет 91.1) включают в себя:

Прочие расходы (счет 91.2) включают в себя:

План счетов Счет 99 «Прибыли и Убытки» Счет 62 «Расчеты с покупателями и заказчиками»

Счет 84 «Реформация баланса» Бухгалтерские новости