Бухгалтерские проводки для учета готовой продукции

Содержание:

- Подвал документа

- Реализация ОС

- Некоторые особенности реализации отгруженного продукта

- Реализация готовой продукции, выпущенной в течение месяца производства

- Бухучет: право собственности к покупателю не перешло

- 33.Аналитический и синтетический учет готовой продукции

- Как рассчитать объема реализованной продукции по балансу

Подвал документа

Ссылка Реквизиты продавца и покупателя

- Склад — склад отгрузки товаров, в печатной форме счета не отображается. Заполнение поля Склад необходимо для автоматического заполнения аналогичного поля в документах отгрузки.

- Дополнительные условия — дополнительные условия, прописываемые в бланке Счет на оплату. Автоматически заполняются Дополнительные условия для подстановки в счет, указанные в справочнике Организация. PDF

- Руководитель — ответственное лицо за подпись Руководителя, выбирается из справочника Физические лица. Если в регистре сведений Уполномоченные лица не указано доверенное лицо за подпись, то автоматически выводится Руководитель из карточки организации. PDF

- Главный бухгалтер — ответственное лицо за подпись Главного бухгалтера, выбирается из справочника Физические лица. Если в регистре сведений Уполномоченные лица не указано доверенное лицо за подпись, то автоматически выводится Главный бухгалтер из карточки Организации. PDF

- На основании — основание на право подписи документов, может быть, как приказ, доверенность и т.д. Выбирается из справочника Основание на право подписи документов. Необходимо заполнить, если ответственное лицо не является руководителем (главным бухгалтером).

Изучить подробнее об автоматическом заполнении ответственных лиц в документах

- Адрес доставки — указывается адрес доставки товаров в печатной форме счета не отображается. Если Адрес доставки заполнен, то он автоматически заполнится в аналогичном поле в документе отгрузки.

- Ссылка Показать на карте — позволяет посмотреть на карте (Google, Яндекс картах) введенный адрес. Для лучшего определения местоположения на карте рекомендуется указывается адрес как в классификаторе. Если адрес указан некорректно, то отразится примерное местоположение.

Строка итогов

В графе Всего отображается общая сумма документа с учетом НДС и валюта документа. Отображается только если Скидка не предоставлена.

Если есть Скидка (как на отдельные позиции, так и по документу в целом), то поле Всего будет отображаться как Всего со скидкой, где показывается общая сумма документа с учетом скидок.

Если использовалась Скидка по отдельным позициям, то сумма скидки выводится в отдельной графе Скидка строки итогов.

В графе НДС (в т.ч.) проставляется общая сумма НДС по документу.

Ответственный

В графе Ответственный автоматически подставляется из Списка пользователей пользователь, который зашел в программу и зарегистрировал данный документ.

Реализация ОС

Нормативное регулирование

Реализацией признается передача права собственности на товар (в т.ч. и на ОС) на возмездной основе (ст. 39 НК РФ). При этом организации должны учесть доходы и расходы, связанные с приобретением и продажами.

Доходы:

- В БУ выручка от реализации ОС относится к прочим доходам и отражается по кредиту счета 91.01 «Прочие доходы» (п. 31 ПБУ 6/01, п. 7 ПБУ 9/99, план счетов 1С). Доходы признаются в момент перехода права собственности на основное средство (п. 12 ПБУ 9/99).

- В НУ доходом является выручка от реализации ОС без НДС (п. 1 ст. 248 НК РФ). Дата получения дохода при методе начисления — дата перехода права собственности на ОС (п. 1 ст. 39 НК РФ, п. 3 ст. 271 НК РФ).

Расходы:

- В БУ это остаточная стоимость ОС и расходы, связанные с его реализацией (демонтаж, транспортировка, оценка и др.)(п. 5, п. 9 ПБУ 10/99). Расходы в БУ отражаются по дебету счета 91.02 «Прочие расходы» (п. 31 ПБУ 6/01, п. 11 ПБУ 10/99, план счетов 1С).

- В НУ в сумму расходов, уменьшающих доходы от реализации, также, как и в БУ, включают остаточную стоимость ОС и расходы, связанные с его реализацией (ст. 249 НК РФ, пп. 1 п. 1 ст. 268 НК РФ).

НДС

Реализация ОС подлежит обложению налогом на добавленную стоимость на дату отгрузки (передачи) ОС (п. 3 ст. 38 НК РФ, п. 1 ст. 39 НК РФ, пп. 1 п. 1 ст. 146 НК РФ, ст. 147 НК РФ).

Особенности исчисления налоговой базы и применяемая ставка НДС зависят от того, как учитывался входящий НДС при приобретении ОС:

- НДС не включался в стоимость ОС (п. 1 ст. 154 НК РФ):

- налоговая база — договорная стоимость реализуемого ОС;

- ставка НДС — 20%.

- НДС включался в стоимость (если реализованное ОС было приобретено у неплательщика НДС) (п. 3 ст. 154 НК РФ):

- налоговая база — прибыль от реализации ОС, представляющая разницу между договорной стоимостью реализуемого ОС и его остаточной стоимостью;

- ставка НДС — 20/120%.

При реализации ОС восстанавливать НДС, принятый к вычету при покупке, не надо, даже если ОС продано с убытком (п. 3 ст. 170 НК РФ, Письмо Минфина РФ от 15.01.2015 N 03-07-11/422).

Сумма начисленного НДС отражается по Дт 91.02 «Прочие расходы» в корреспонденции с Кт 68.02 «Налог на добавленную стоимость».

Учет в 1С

Реализация ОС оформляется документом Передача ОС в разделе ОС и НМА — Выбытие основных средств — Передача ОС.

В шапке документа указывается:

- Событие ОС — описание события по передаче ОС. В нашем примере — Продажа, имеющая Вид события ОС — Передача;

- Договор — документ, по которому ведутся расчеты с покупателем, Вид договора — С покупателем.

В нашем примере расчеты по договору ведутся в рублях PDF. В результате выбора такого договора в документе Передача ОС автоматически устанавливаются следующие субсчета для расчетов с покупателем:

- Счет расчетов — 62.01 «Расчеты с покупателями и заказчиками»;

- Счет авансов — 62.02 «Расчеты по авансам полученным».

На вкладке Основные средства указывается:

- Основное средство — реализуемое ОС, выбирается из справочника Основные средства;

- Счет доходов — 91.01 «Прочие доходы»;

- Субконто — аналитическая статья учета прочих доходов и расходов, выбирается из справочника Прочие доходы и расходы, Вид статьи — Реализация основных средств;

- Счет НДС — 91.02 «Прочие расходы»;

- Счет расходов — 91.02 «Прочие расходы». Для аналитического учета по счету учета прочих расходов будет подставляться то же Субконто, что и для прочих доходов.

Проводки по документу

Документ формирует проводки:

- Дт 62.01 Кт 91.01 — выручка от реализации ОС;

- Дт 91.02 Кт 01.09 — списание остаточной стоимости;

- Дт 91.02 Кт 68.02 — начисление НДС с реализации ОС;

- Дт 26 Кт 02.01 — начисление амортизации за месяц выбытия ОС;

- Дт 02.01 Кт 01.09 — списание накопленной амортизации для определения остаточной стоимости;

- Дт 01.09 Кт 01.01 — списание первоначальной стоимости для определения остаточной стоимости;

Расчет ежемесячной суммы амортизации:

Расчет финансового результата:

Документальное оформление

Организация должна утвердить формы первичных документов, в т.ч. документа реализации ОС и форму инвентарной карточки для учета ОС. В 1С используется Акт о приеме-передаче ОС (ОС-1) и Инвентарная карточка ОС (ОС-6).

Бланк можно распечатать по кнопке Печать — Акт о приеме передачи ОС (ОС-1) документа Передача ОС. PDF

На основании данного акта производится запись о выбытии в инвентарной карточке реализованного ОС, которая прилагается к акту о приеме и передачи ОС (п. 81 Методических указаний по бухгалтерскому учету ОС, утв. Приказом Минфина РФ от 13.10.2003 N 91н).

Бланк можно распечатать по кнопке Инвентарная карточка ОС (ОС-6) справочника Основные средства. PDF

- стр. 010 — количество выбывших ОС;

- стр. 020 — количество выбывших ОС с убытком;

- стр. 030 — выручка от реализации ОС;

- стр. 040 — остаточная стоимость ОС;

- стр. 060 — убыток от реализации ОС.

Некоторые особенности реализации отгруженного продукта

Отгрузка товарной продукции сопровождается изменением и переходом права собственности на нее. Смена собственника имеет место в ситуации продажи товара, когда (ст. 223 ГК РФ):

- продукт доставляется приобретателю продавцом;

- доставка ценностей до покупателя выполняется сторонним перевозчиком;

- передача продукции изготовителем производится продавцу непосредственно.

Вопрос: Как отразить в бухгалтерском и налоговом учете формирование резерва по сомнительному долгу покупателя, возникшему в связи с отгрузкой продукции? По результатам инвентаризации на конец I квартала у организации имеется необеспеченная дебиторская задолженность покупателя в размере 1 180 000 руб. (в том числе НДС) со сроком просрочки платежа 55 дней, возникшая в этом же квартале. Указанная необеспеченная дебиторская задолженность признана сомнительной. Кредиторской задолженности перед этим покупателем у организации нет. Иная просроченная дебиторская задолженность у организации отсутствует. Согласно учетной политике для целей налогообложения прибыли применяется метод начисления, организация формирует резерв по сомнительным долгам, отчетными периодами признаются I квартал, полугодие и девять месяцев календарного года. Посмотреть ответ

Факт продажи сопровождается документально (договорами, накладными, актами приема-передачи). Законодательством не запрещено использовать в договоре момент смены права собственности на товарную массу при ее получении или в течение определенного периода, в том числе после внесения частичной оплаты, непосредственно в момент передачи изделия на склад покупателя. Но любое условие должно обязательно найти отражение в соглашении участников сделки.

Вопрос: Как отразить в учете расчеты с покупателем продукции на условиях 100%-ной предоплаты (аванса), если отгрузка продукции производится в течение пяти календарных дней со дня получения денежных средств? Организация в марте получила в счет предстоящей отгрузки продукции, реализация которой облагается НДС по ставке 20%, аванс на сумму 120 000 руб., что составляет 100% договорной стоимости продукции. Продукция отгружена в апреле в течение пяти календарных дней с даты получения аванса. Доходы и расходы в целях налогообложения прибыли определяются методом начисления. Посмотреть ответ

Оплата товарной массы производится покупателем в момент ее получения или в течение определенного периода, оговариваемого сторонами. После совершения платежа получатель продукта становится его полноправным собственником.

При отсутствии перечисления денег за поставленный продукт в оговоренный ранее сторонами срок товар подлежит возврату продавцу. При нарушении срока внесения платежа продавец имеет право требовать возврат продукта либо оплату за него.

К сведению! Подобные условия указываются в соглашении сторон, также как и критерии по изменению правообладателя на предмет договора или право распоряжения им со стороны приобретателя до окончания процедуры расчета.

Реализация готовой продукции, выпущенной в течение месяца производства

Нормативное регулирование

Реализацией признается передача права собственности на товары на возмездной основе (ст. 39 НК РФ). Готовая продукция — это часть материально-производственных запасов организации, являющихся конечным результатом производственного цикла и имеющих качественные характеристики, которые соответствуют условиям договора (п. 199 Методических указаний по бухгалтерскому учету МПЗ, утв. Приказом Минфина РФ от 28.12.2001 N 119н). Реализацию готовой продукции отражают аналогично реализации товаров.

Организации, занимающиеся производственной деятельностью, в целях расчета налога на прибыль учитывают доходы и расходы, связанные с производством и реализацией готовой продукции.

Доходы:

- В БУ выручка от реализации готовой продукции относится к доходам от обычных видов деятельности (п. 5 ПБУ 9/99) и признается в момент перехода права собственности на продукцию (п. 12 ПБУ 9/99).

- В НУ доходом является выручка от реализации без НДС (п. 1 ст. 248 НК РФ, ст. 249 НК РФ). Дата получения дохода при методе начисления — дата реализации продукции (ст. 271 НК РФ).

Расходы:

- В БУ это фактическая себестоимость готовой продукции (п. 5, п. 9 ПБУ 10/99). Способ оценки готовой продукции на складе (п. 203, 204 Методических указаний по бухгалтерскому учету МПЗ, утв. Приказом Минфина РФ от 28.12.2001 N 119н) устанавливается в учетной политике.

- В НУ в расходы, уменьшающие доходы от реализации, включают суммы расходов, связанных с производством и реализацией продукции (ст. 318 НК РФ): прямые и косвенные. Прямые расходы, учтенные в стоимости готовой продукции, списываются по мере ее реализации.

Учет в 1С

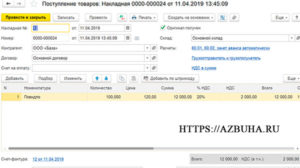

Реализация готовой продукции оформляется документом Реализация (акт, накладная) вид операции Товары (накладная) в разделе Продажи – Продажи – Реализация (акты, накладные).

В шапке документа указывается:

Договор — документ, по которому ведутся расчеты с покупателем, Вид договора — С покупателем.

В нашем примере расчеты ведутся в рублях, что отмечено в 1С в договоре поставки PDF. Поэтому в документе Реализация (акт, накладная) автоматически устанавливаются следующие субсчета для расчетов с покупателем:

- Счет расчетов — 62.01 «Расчеты с покупателями и заказчиками».

- Счет авансов — 62.02 «Расчеты по авансам полученным».

В табличной части указывается реализуемая продукция из справочника Номенклатура.

Счета учета заполняются в документе автоматически, в зависимости от настроек в регистре Счета учета номенклатуры.

Для вида номенклатуры Продукция PDF по умолчанию установлен Счет учета «Готовая продукция», но его можно в документе поменять вручную.

Узнать подробнее про установку счетов учета номенклатуры

- Счет доходов — 90.01.1 «Выручка по деятельности с основной системой налогообложения».

- Счет расходов — 90.02.1 «Себестоимость продаж по деятельности с основной системой налогообложения».

- Счет НДС — 90.03 «Налог на добавленную стоимость».

- Номенклатурные группы — номенклатурная группа, относящаяся к реализации продукции, собственного производства, выбирается из справочника Номенклатурные группы. Автоматически заполняется Номенклатурная группа из карточки номенклатуры. PDF

Проводки по документу

Документ формирует проводки:

- Дт 90.02.1 Кт — списание себестоимости готовой продукции, без суммы: выпуск продукции осуществлялся без использования плановых цен. PDF

- Дт 62.01 Кт 90.01.1 — выручка от реализации готовой продукции: в БУ с учетом НДС;

- в НУ без учетаНДС;

Дт 90.03 Кт 68.02 — начисление НДС.

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа реализации продукции. В 1С используются следующие основные формы:

- Товарная накладная по форме ТОРГ-12. PDF

- Универсальный передаточный документ. PDF

Бланки можно распечатать по кнопке Печать – Товарная накладная (ТОРГ-12) и Печать – Универсальный передаточный документ (УПД).

Декларация по налогу на прибыль

В декларации по налогу на прибыль сумма выручки от реализации товаров отражается в составе доходов от реализации:

Лист 02 Приложение N 1:

стр. 010 «Выручка от реализации — всего» в т. ч.: стр. 011 «… выручка от реализации товаров (работ, услуг) собственного производства». PDF

Бухучет: право собственности к покупателю не перешло

Отгруженную продукцию учитывайте на счете 45 «Товары отгруженные»:

по фактической себестоимости – если готовую продукцию организация учитывает на счете 43 «Готовая родукция» по фактической себестоимости;

по нормативной себестоимости – если продукция учитывается на счете 43 «Готовая продукция» по нормативной себестоимости, а фактические затраты на ее производство отражаются на счете 40 «Выпуск продукции».

Бухучет отгруженной продукции ведите на основании первичных учетных документов, представленных покупателю (ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ). При передаче (отгрузке) продукции делайте проводку:

Дебет 45 Кредит 43 – передана покупателю готовая продукция.

Такой порядок следует из Инструкции к плану счетов (счета 43, 45).

Чтобы определить стоимость готовой продукции, которую нужно отразить по кредиту счета 43, используйте один из способов оценки:

по себестоимости каждой единицы запасов;

ФИФО;

по средней себестоимости.

Выбор метода оценки стоимости реализуемой готовой продукции закрепите в учетной политике для целей бухучета. Об этом сказано в пункте 16 ПБУ 5/01, пункте 73 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н, и письме Минфина России от 16 ноября 2004 г. № 07-05-14/298.

Если организация, которая отгружает продукцию, является плательщиком НДС, в момент отгрузки (передачи) продукции покупателю начислите НДС (п. 3 ст. 38 НК РФ). Сумму начисленного налога отразите в бухучете так:

Дебет 76 субсчет «НДС по продукции, право собственности на которую переходит к покупателю в особом порядке» Кредит 68 субсчет «Расчеты по НДС» – начислен НДС, подлежащий уплате в бюджет по отгруженной продукции, право собственности на которую переходит к покупателю в особом порядке.

Подробнее об этом см. .

После того как право собственности на отгруженную продукцию перейдет к покупателю, в учете отразите выручку от реализации. В этот же момент спишите в расходы стоимость проданной продукции и расходы на продажу (подп. «г» п. 12 ПБУ 9/99, п. 211 и 212 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н, п. 7 и 9 ПБУ 10/99).

Выручку от реализации отражайте следующим образом.

Если организация продала готовую продукцию за наличный расчет, в учете сделайте следующую проводку:

Дебет 50 Кредит 90-1 – отражена выручка за проданную за наличный расчет готовую продукцию.

Если организация продала готовую продукцию за безналичный расчет, сделайте следующую проводку:

Дебет 62 Кредит 90-1 – отражена выручка за проданную за безналичный расчет готовую продукцию.

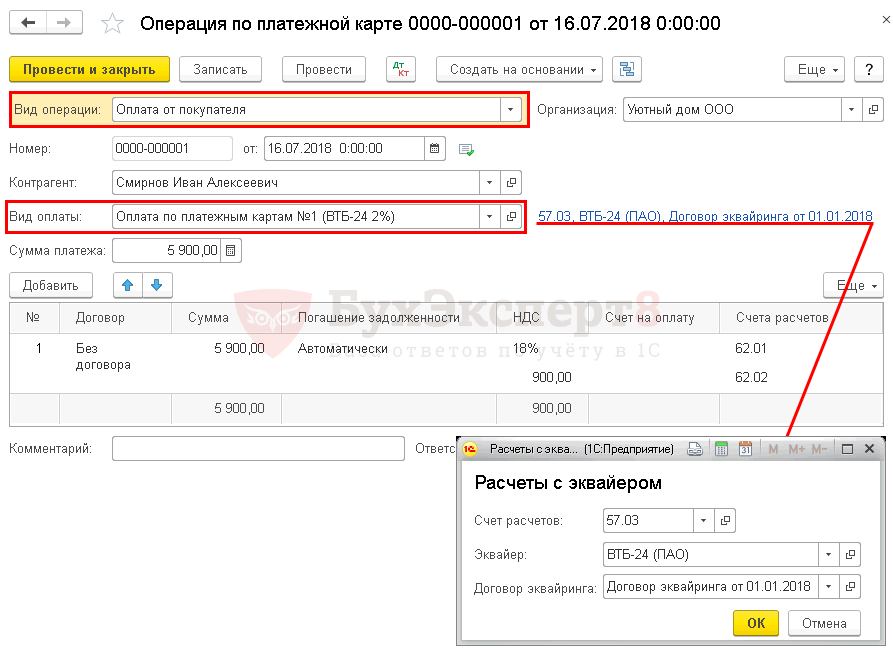

Порядок отражения в бухучете реализации готовой продукции при оплате банковской картой аналогичен порядку отражения таких операций при продаже товаров. Подробнее об этом см. Как отразить в бухгалтерском учете продажу товаров в розницу.

Стоимость проданной продукции списывайте в расходы в порядке, который зависит от того, как учитывается в организации готовая продукция: по фактической себестоимости или по нормативной.

Если готовая продукция , ее отразите в расходах такой проводкой:

Дебет 90-2 Кредит 45 – учтена в составе расходов фактическая себестоимость реализованной готовой продукции.

Если готовая продукция , отразите ее в расходах такой проводкой:

Дебет 90-2 Кредит 45 – учтена в составе расходов нормативная себестоимость реализованной готовой продукции.

Такой порядок следует из Инструкции к плану счетов.

О том, как отразить в составе затрат расходы на продажу, см. Как отразить в учете расходы на продажу готовой продукции (работ, услуг).

Одновременно с признанием выручки и затрат отразите в составе расходов сумму предъявленного покупателю НДС:

Дебет 90-3 Кредит 76 субсчет «НДС по продукции, право собственности на которую переходит к покупателю в особом порядке» – начислен НДС по отгруженной продукции.

Об этом сказано в пунктах 203, 206 и 212 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н, пунктах 7 и 9 ПБУ 10/99 и Инструкции к плану счетов.

Подробнее об этом см. .

Готовая продукция, как правило, реализуется в таре. О том, как ее учитывать при реализации продукции, см. Как отразить в учете операции с тарой при реализации собственной продукции.

33.Аналитический и синтетический учет готовой продукции

В течение месяца на склад поступила ГП по плановым ценам на сумму 750 000 руб. Сумма затрат на производство ГП, учтенная на счете 20 – 900 000 руб. Остаток НЗП оценен в 120 000 руб. Плановая себестоимость реализованной продукции – 500 000 руб.

Решение:

Фактическая себестоимость: 900 000Д 20 – 120 000НЗП = 780 000 руб.

Тогда сумма отклонений по ГП, переданной на склад в течение отчетного месяца: 780 000факт. себестоимость поступившей на склад – 750 000нормативная себестоимость поступившей на склад = 30 000.

Процент отклонений по ГП: (5 000отклонение на начало +30 000отклонение за период) / (240 000плановые цены на начало + 750 000плановые цены за период) = 3,54%.

Сумма отклонений, приходящаяся на отгруженную продукцию: 500 000плановая себестоимость отгруженной*3,54%процент отклонения = 17 700 =>

Фактическая себестоимость отгруженной продукции составит: 500 000план. себест. +17 700откл. = 51 7700.

Остаток ГП на конец месяца по фактической себестоимости составляет 507 300, в т.ч.:

Плановая себестоимость: 240 000на начало мес. + 750 000выход в течение мес. – 500 000продано = 490 000.

Сумма отклонений: 5 000начало мес. + 30 000за период – 17 700на отгр. прод-ию = 17 300

490 000 + 17 300 = 507 300.

Записи на счетах:

| Д43 К20 | 750 000 | Выпущена из производства ГП по плановой себестоимости |

| Д43откл. К20 | 30 000 | Отражено отклонение фактической себестоимости от плановой |

| Д90 К43 | 500 000 | Списана плановая себестоимость ГП |

| Д90 К43откл. | 17 700 | Списаны отклонения фактической себестоимости от плановой, приходящиеся на реализованную продукцию |

С использованием счета 40

По Д 40 учитывается фактическая производственная себестоимость продукции в корреспонденции со счетами учета затрат, а по К 40 – плановая себестоимость ГП, которая списывается в Д 43.

В конце месяца, когда фактическая себестоимость продукции полностью сформирована, сопоставлением дебетового и кредитового оборота по счету 40 выявляется сумма отклонений фактической себестоимости от плановой.

Если дебетовый оборот по счету 40 превышает кредитовый

, т.е. фактическая себестоимость превышает плановую и имеетсяперерасход , то на сумму отклонения делается запись: Д90 К40.

Если кредитовый оборот по счету 40 больше дебетового

, т.е. фактическая себестоимость меньше плановой, имеетсяэкономия , то на сумму отклонения делается запись Д90 К40.

Т.о., счет 40 ежемесячно закрывается и сальдо на конец месяца не имеет.

Записи на счетах:

Д43К40– планово-учетные цены

Д40К20 – фактическая себестоимость

Д90К40– превышение фактической себестоимости над плановой или

Д90К40 – превышение плановой себестоимости над фактической

ПРИМЕР:

Остаток ГП на складе организации на начало месяца: 240 000 руб. в плановых ценах. В течение месяца на склад поступила ГП по плановым ценам на 750 000 руб. Сумма затрат на производство, учтенная по счету 20 – 900 000 руб. Остаток НЗП – 120 000 руб. Плановая себестоимость реализованной продукции 500 000 руб.

Решение:

| Д20 К10,02,70,69 | 900 000 | Отражены затраты текущего периода |

| Д43 К40 | 750 000 | Принята к учету ГП по планово-учетным ценам |

| Д40 К20 | 780 000 = 900 000 – 120 000 | Отражена фактическая себестоимость ГП |

| Д90 К43 | 500 000 | Списана плановая себестоимость реализованной продукции |

| Д90 К40 | 30 000 = 780 000Д40 – 750 000К40 | Включена в себестоимость ГП сумма выявленного отклонения |

Основной минус применения счета 40

– мнимая простота, отклонения списываются целиком, без распределения => на 1 руб. проданного может прийтись 30 000 руб. отклонений => налоговая не обрадуется, так что лучше для целей налогового учета вести учет без использования 40 счета.

ОРГАНИЗАЦИЯ УЧЕТА ГП НА СКЛАДАХ И В БУХГАЛТЕРИИ

Передача ГП на склад оформляется первичным документом, который подтверждает факт перехода объекта НЗП в категорию ГП. Как правило, используется форма М-11.

Вся ГП сдается под отчет материально ответственному лицу.

Первичные учетные документы, поступившие на склад в течение месяца и сгруппированные по местам хранения и видам ГП, поступают в бухгалтерию, где проверяются и таксируются (таксировка – денежная оценка операций, которые зафиксированы в первичных документах в натуральных единицах). После этого на их основании в бухгалтерии составляется ведомость выпуска ГП, которая необходима для оперативного контроля ежедневного выполнения плана по выпуску в разрезе наименований продукции в количественном и стоимостном измерении, в т.ч. и нарастающим итогом в течение месяца или иного, принятого на предприятии отчетного периода.

Date: 2015-10-18; view: 167; Нарушение авторских прав

| Понравилась страница? Лайкни для друзей: |

Как рассчитать объема реализованной продукции по балансу

Отчетность – главный источник информации для анализа всех экономических характеристик любого предприятия. Ведь в ней представлены итоговые показатели за исследуемый временной отрезок.

Для расчета объема произведенных и проданных товаров по формам отчётности нам понадобятся следующие строки:

- 2110 «Выручка» из отчета о прибылях и убытках;

- 2120 «Себестоимость продаж» из отчета о прибылях и убытках;

- 12105 «Запасы» из баланса.

Объем реализованной продукции равен числу, стоящему по строке 2110 второй формы.

Объем производства рассчитывается так:

сумма по строке 12105 на конец – сумма по строке 12105 на начало + сумма по строке 2120.