Основные бухгалтерские проводки по ндс

Содержание:

- НДС при безвозмездной передаче

- Бухучет: право собственности к покупателю не перешло

- Расчеты по налогу на прибыль

- Понятие материалов и сырья в бухгалтерском учете

- На каком счете отражается НДС к возмещению

- Ремонт оборудования

- Нормативное регулирование возврата товаров

- Отражение НДС по приобретенным материалам

- Уточнения насчёт схем оформления

- Ндс принят к вычету: проводка в бухучете

- Проводки по НДС от А до Я для чайника

- Основные правила учета НДС

- Проверка правильности распределения расходов

- Уплата НДС налоговым агентом

- НДС к возмещению

- Модернизация оборудования и его амортизация

- Заемные операции и раздельный учет

- Характеристика

НДС при безвозмездной передаче

Безвозмездная передача с точки зрения НДС приравнивается к реализации. Поэтому НДС надо начислить, даже если вы не получили деньги за передачу товара и не получите в будущем. Налоговая база, с которой начисляется налог, — рыночная стоимость переданного имущества.

Если передаваемое имущество у вас было учтено по стоимости, включающей входной налог, НДС начисляется с межценовой разницы: (Рыночная цена — Покупная стоимость с НДС) × 20/120.

Если в стоимости передаваемых товаров нет входного НДС, налог рассчитывается из рыночной цены без налога по формуле: Рыночная цена без НДС × 20 %.

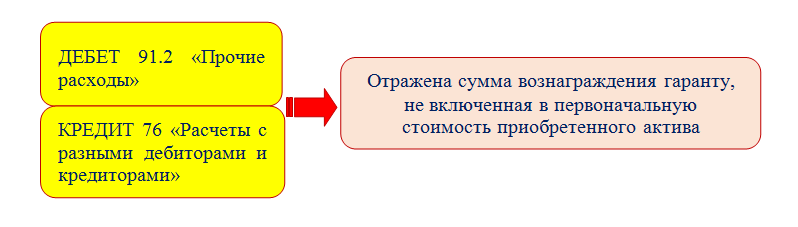

На сумму начисленного с безвозмездной передачи НДС составляем проводку: Дт 91-2 Кт 68-НДС.

Как и при продаже, надо выставить счет-фактуру и зарегистрировать в книге продаж в том периоде, в котором передано имущество.

Бухучет: право собственности к покупателю не перешло

Отгруженную продукцию учитывайте на счете 45 «Товары отгруженные»:

по фактической себестоимости – если готовую продукцию организация учитывает на счете 43 «Готовая родукция» по фактической себестоимости;

по нормативной себестоимости – если продукция учитывается на счете 43 «Готовая продукция» по нормативной себестоимости, а фактические затраты на ее производство отражаются на счете 40 «Выпуск продукции».

Бухучет отгруженной продукции ведите на основании первичных учетных документов, представленных покупателю (ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ). При передаче (отгрузке) продукции делайте проводку:

Дебет 45 Кредит 43 – передана покупателю готовая продукция.

Такой порядок следует из Инструкции к плану счетов (счета 43, 45).

Чтобы определить стоимость готовой продукции, которую нужно отразить по кредиту счета 43, используйте один из способов оценки:

по себестоимости каждой единицы запасов;

ФИФО;

по средней себестоимости.

Выбор метода оценки стоимости реализуемой готовой продукции закрепите в учетной политике для целей бухучета. Об этом сказано в пункте 16 ПБУ 5/01, пункте 73 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н, и письме Минфина России от 16 ноября 2004 г. № 07-05-14/298.

Если организация, которая отгружает продукцию, является плательщиком НДС, в момент отгрузки (передачи) продукции покупателю начислите НДС (п. 3 ст. 38 НК РФ). Сумму начисленного налога отразите в бухучете так:

Дебет 76 субсчет «НДС по продукции, право собственности на которую переходит к покупателю в особом порядке» Кредит 68 субсчет «Расчеты по НДС» – начислен НДС, подлежащий уплате в бюджет по отгруженной продукции, право собственности на которую переходит к покупателю в особом порядке.

Подробнее об этом см. Как отразить в бухучете сумму НДС, предъявленную покупателю при реализации товаров (собственной продукции), если право собственности на эти товары (собственную продукцию) к покупателю не перешло.

После того как право собственности на отгруженную продукцию перейдет к покупателю, в учете отразите выручку от реализации. В этот же момент спишите в расходы стоимость проданной продукции и расходы на продажу (подп. «г» п. 12 ПБУ 9/99, п. 211 и 212 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н, п. 7 и 9 ПБУ 10/99).

Выручку от реализации отражайте следующим образом.

Если организация продала готовую продукцию за наличный расчет, в учете сделайте следующую проводку:

Дебет 50 Кредит 90-1 – отражена выручка за проданную за наличный расчет готовую продукцию.

Если организация продала готовую продукцию за безналичный расчет, сделайте следующую проводку:

Дебет 62 Кредит 90-1 – отражена выручка за проданную за безналичный расчет готовую продукцию.

Порядок отражения в бухучете реализации готовой продукции при оплате банковской картой аналогичен порядку отражения таких операций при продаже товаров. Подробнее об этом см. Как отразить в бухгалтерском учете продажу товаров в розницу.

Стоимость проданной продукции списывайте в расходы в порядке, который зависит от того, как учитывается в организации готовая продукция: по фактической себестоимости или по нормативной.

Если готовая продукция учитывается по фактической себестоимости, ее отразите в расходах такой проводкой:

Дебет 90-2 Кредит 45 – учтена в составе расходов фактическая себестоимость реализованной готовой продукции.

Если готовая продукция учитывается по нормативной себестоимости, отразите ее в расходах такой проводкой:

Дебет 90-2 Кредит 45 – учтена в составе расходов нормативная себестоимость реализованной готовой продукции.

Такой порядок следует из Инструкции к плану счетов.

О том, как отразить в составе затрат расходы на продажу, см. Как отразить в учете расходы на продажу готовой продукции (работ, услуг).

Одновременно с признанием выручки и затрат отразите в составе расходов сумму предъявленного покупателю НДС:

Дебет 90-3 Кредит 76 субсчет «НДС по продукции, право собственности на которую переходит к покупателю в особом порядке» – начислен НДС по отгруженной продукции.

Об этом сказано в пунктах 203, 206 и 212 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н, пунктах 7 и 9 ПБУ 10/99 и Инструкции к плану счетов.

Подробнее об этом см. Как отразить в бухучете сумму НДС, предъявленную покупателю при реализации товаров (собственной продукции), если право собственности на эти товары (собственную продукцию) к покупателю не перешло.

Готовая продукция, как правило, реализуется в таре. О том, как ее учитывать при реализации продукции, см. Как отразить в учете операции с тарой при реализации собственной продукции.

Расчеты по налогу на прибыль

Операции по начислению и уплате налога на прибыль отражаются казенными учреждениями по КВР 852 и подстатье 291 КОСГУ, бюджетными (автономными) учреждениями – по АКВД 180 и подстатье 189 КОСГУ (п. 12.1.7, 51.8.5.2 Порядка № 132н, п. 9, 9.8.5, 10.9.1 Порядка № 209н).

Общие принципы исчисления налога на прибыль определены гл. 25 НК РФ. В соответствии со ст. 247 НК РФ объектом обложения налогом на прибыль признается полученная налогоплательщиком прибыль (то есть доходы, уменьшенные на величину расходов).

Доходы, не учитываемые при определении налоговой базы, указаны в ст. 251 НК РФ. Их перечень является исчерпывающим. В частности, налог не исчисляется с доходов в виде:

-

средств целевого финансирования, к которым относятся субсидии, предоставляемые бюджетным (автономным) учреждениям; лимиты бюджетных обязательств, доведенные до казенных учреждений, полученные гранты (пп. 14 п. 1);

-

средств, полученных казенными учреждениями от оказания услуг, выполнения работ (пп. 33.1 п. 1);

-

пожертвований (пп. 1 п. 2).

Причем расходы, произведенные за счет перечисленных доходов, также при определении налоговой базы не учитываются.

Уменьшить налогооблагаемый доход на сумму произведенных расходов можно только в случае, если такие доходы:

-

обоснованны (экономические оправданы);

-

документально подтверждены;

-

произведены для осуществления деятельности, направленной на получение дохода (то есть осуществлены в рамках приносящей доход деятельности).

Расходы бюджетных (автономных) учреждений, не покрываемые за счет средств целевого финансирования и относящиеся как к деятельности, приносящей доход, так и к основной деятельности ГМУ (выполнение госзадание), подлежат распределению в соответствии с НК РФ (письма Минфина РФ от 09.11.2018 № 03-03-07/80830, от 02.10.2017 № 03-03-05/64008).

Сроки и порядок уплаты налога, исчисленного по окончании налогового периода (календарного года), а также авансовых платежей по налогу установлены ст. 287 НК РФ.

Операции по начислению и перечислению в бюджет налога на прибыль отражаются в бухгалтерском (бюджетном) учете следующим образом:

|

Содержание операции |

Казенные учреждения |

Бюджетные (автономные) учреждения |

||

|

Дебет |

Кредит |

Дебет |

Кредит |

|

|

Начислен налог на прибыль |

1 401 20 291 |

1 303 03 731 |

0 401 10 189 |

0 303 03 731 |

|

Уплачен налог в бюджет |

1 303 03 831 |

1 304 05 291 |

0 303 03 831 |

0 201 11 610 забалансовый счет 17 (АКВД 180 / подстатья 189 КОСГУ) |

* * *

Объектом обложения НДС и налогом на прибыль являются доходы (прибыль) учреждений культуры и искусства от произведенных продаж, выполненных работ, оказанных услуг.

Для отражения в бухгалтерском (бюджетном) учете расчетов с бюджетом по НДС применяется счет 0 303 04 000. Исчисленный налог может быть уменьшен на сумму налоговых вычетов, которые приводятся на счетах 0 210 11 000, 0 210 12 000, 0 210 13 000.

Отметим, что у бюджетных (автономных) учреждений уплата НДС относится на одну подстатью КОСГУ (189), а начисление – на разные в зависимости от вида доходов, с которого исчисляется налог (121, 131, 189 и т. д.).

Расчеты с бюджетом по налогу на прибыль отражаются с применением счета 0 303 03 000, а его начисление и уплата бюджетным (автономным) учреждением – по подстатье 189 КОСГУ.

У казенных учреждений уплата НДС и налога на прибыль относится к расходным операциям и отражается в бюджетном учете по подстатье 291 КОСГУ.

Понятие материалов и сырья в бухгалтерском учете

В эти номенклатурные группы включаются активы, которые могут быть использованы как полуфабрикаты, сырье, комплектующие и прочие виды товарно-материальных ценностей для производства продукции и оказания услуг, или используемые для собственных нужд организации или предприятия.

- Контроль их сохранности

- Отражение в бухучете всех хозяйственных операций по движению ТМЦ (для планирования себестоимости и управленческого и финансового учетов)

- Формирование себестоимости (материалов, услуг, продукции).

- Контроль нормативных запасов (для обеспечения непрерывного цикла работ)

- Выявление недостач, потерь, порчи материалов

- Анализ эффективности использования МПЗ.

На каком счете отражается НДС к возмещению

Для учета расчетов по НДС применяется счет 68 «Расчеты по налогам и сборам». Чтобы знать, на каком счете отражается НДС к возмещению, к счету 68 нужно дополнительно открыть субсчет — условно назовем его 68.НДС.

По Дт 19 учитывается НДС, полученный при приобретении каких-либо товарно-материальных ценностей (ТМЦ), работ или услуг. Для отображения входного налога в учете составляется проводка Дт 19 Кт 60. Чтобы зафиксировать в учете предъявление налога к вычету, составляется запись Дт 68 НДС Кт 19. Для этого необходим корректно оформленный счет-фактура или УПД..

По кредиту счета 68.НДС проводкой Дт 90 (субсчет НДС) Кт 68.НДС фиксируется исходящий НДС, предъявленный покупателям.

Если сальдо счета 68 кредитовое, у организации появляется обязательство по перечислению НДС в бюджет; если же сальдо дебетовое, появляется возможность предъявить налог к возмещению.

Ремонт оборудования

Под ремонтом оборудования понимают работы, устраняющие его неисправность и восстанавливающие работоспособность. Технические свойства оборудования при этом не меняются.

В учете ООО «Холод Плюс» были сделаны такие проводки:

| Дт | Кт | Описание | Сумма | Документ |

| 10_5 | 50 | Приобретение компрессора | 3 496 руб. | Товарная накладная |

| 19 | 60 | Учет НДС от стоимости компрессора | 629 руб. | Товарная накладная |

| 68 НДС | 19 | Принятие к вычету НДС | 629 руб. | Счет-фактура |

| 60 | Оплата поставщику за компрессор | 4 125 руб. | Платежное поручение | |

| 44 | 10_5 | Списание стоимости компрессора | 3 496 руб. | Акт ОС-3 |

| 44 | Учет расходов на ремонт холодильного оборудования собственными силами | 3 115 руб. | Акт ОС-3 |

Нормативное регулирование возврата товаров

Покупатель имеет право возвратить товар, а продавец обязан принять такой товар обратно по следующим основаниям (гл. 30 ГК РФ):

-

продавцом не переданы в установленный срок принадлежности или документы, относящиеся к товару (ст. 464 ГК РФ);

-

продавцом передано меньшее количество товара, чем определено договором (п. 1 ст. 466 ГК РФ);

-

продавцом переданы товары с нарушением условия об ассортименте (п. 2 ст. 468 ГК РФ);

-

покупателем обнаружены существенные нарушения требований к качеству товара (п. 2 ст. 475 ГК РФ);

-

продавцом поставлен товар без надлежащей тары и упаковки (ст. 482 ГК РФ);

-

нарушены иные требования, установленные договором.

Кроме того, для возврата товара, приобретенного покупателем по договору розничной купли-продажи, Законом РФ от 07.02.1992 № 2300-1 «О защите прав потребителей» устанавливают дополнительные основания.

На основании пункта 2 статьи 450.1 ГК РФ в случае одностороннего отказа от договора (исполнения договора) полностью или частично, если такой отказ допускается, договор считается соответственно расторгнутым или измененным.

Односторонний отказ покупателя от договора купли-продажи по причине нарушения продавцом условий договора (например, нарушения требований к качеству товара) означает, что переход к покупателю права собственности на некачественный товар, предусмотренный пунктом 2 ст. 218 ГК РФ, не состоялся.

Реализация товаров на территории России признается объектом налогообложения по НДС (пп. 1 п. 1 ст. 146 НК РФ). При этом налоговая база определяется налогоплательщиком как стоимость этих товаров (работ, услуг), исчисленная исходя из цен, определяемых в соответствии со статьей 105.3 НК РФ, с учетом акцизов (для подакцизных товаров) и без включения в них налога.

Продавец обязан предъявить к уплате покупателю товаров соответствующую сумму НДС и выставить счет-фактуру не позднее 5 календарных дней со дня отгрузки товаров ( п.п. 1, 3 ст. 168 НК РФ). Продавец вправе не составлять счет-фактуру в случае реализации товаров покупателю, не являющемуся налогоплательщиком НДС или освобожденному от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой НДС, по письменному согласию сторон сделки (пп. 1 п. 3 ст. 169 НК РФ).

Согласно пункту 5 статьи 171 НК РФ в случае возврата продавцу товаров (работ, услуг, имущественных прав) суммы налога, предъявленные покупателю и уплаченные продавцом в бюджет при реализации, подлежат вычетам. Вычеты производятся после отражения в учете соответствующих операций по корректировке в связи с возвратом товаров, но не позднее одного года с момента возврата (п. 4 ст. 172 НК РФ). Согласно письму ФНС России от 23.10.2018 № СД-4-3/20667@ при возврате с 01.01.2019 всей партии (либо части) товаров, как принятых, так и не принятых на учет покупателями, продавцу рекомендуется выставлять корректировочные счета-фактуры на стоимость товаров, возвращенных покупателем, независимо от периода отгрузки товаров, то есть до 01.01.2019 или с указанной даты.

Кроме того, Постановлением Правительства РФ от 19.01.2019 № 15 из пункта 3 Правил ведения книги продаж, утв. Постановлением Правительства РФ от 26.12.2011 № 1137, исключено указание на обязанность регистрации в книге продаж счетов-фактур, составленных и (или) выставленных при возврате принятых на учет товаров.

Таким образом, с 01.01.2019 при возврате всей партии товаров или части товаров, принятых покупателем на учет, продавец производит налоговый вычет сумм НДС, предъявленных покупателю при реализации возвращенных товаров, на основании выставленного им корректировочного счета-фактуры.

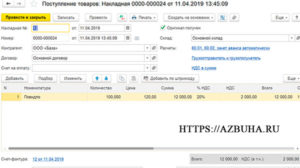

Отражение НДС по приобретенным материалам

Отражен может быть НДС по приобретённым материалам по нескольким операциям. Для удобства представим их в виде таблицы, где учёт будет зафиксирован в следующих показателях:

| Операция | Д/т | К/т | Документ |

| Отражена сумма по приобретённым товарно-материальным ценностям, основным средствам, нематериальным активам и услугам. | 19 | 60 | Счёт-фактура |

| Отчисление 18% на затраты при производстве по полученным активам, которые будут отмечаться без налогообложения. | 20,23,29 | 19 | Бухсправка-расчёт |

| Списание 18% на дополнительные затраты, которые нельзя представить к вычету, например, из-за оплошностей при оформлении справок, их потере и др. | 91 | 19 | |

| Восстановление налога на добавочную стоимость, который ранее применялся к возмещению по ТМЦ и услугам, используемым без налогообложения | 20,23,29 | 68 | |

| Процент к вычету по активам | 68 | 19 |

| Операция | Д/т | К/т | Документ |

|---|---|---|---|

| Отражена сумма по приобретённым товарно-материальным ценностям, основным средствам, нематериальным активам и услугам |

19 | 60 | Счёт-фактура |

| Отчисление 18% на затраты при производстве по полученным активам, которые будут отмечаться без налогообложения. |

20, 23, 29 |

19 | Бухсправка-расчёт |

| Списание 18% на дополнительные затраты, которые нельзя представить к вычету, например, из-за оплошностей при оформлении справок, их потере и др. |

91 | 19 | |

| Восстановление налога на добавочную стоимость, который ранее применялся к возмещению по ТМЦ и услугам, используемым без налогообложения |

20, 23, 29 |

68 | |

| Процент к вычету по активам | 68 | 19 |

Уточнения насчёт схем оформления

Вычисления

Для вычисления НДС предусматриваются счета 19 НДС по приобретенным ценностям, а также счета 68 по налогам.

Для поступления средств материального характера могут делаться следующие проводки:

| Проводка Дт 19 Кт 60 | Отражает входящее НДС от поставщика. |

| Дт 68 Кт 19 | При реализации покупателями продукции, работ и услуг организации выставляют счета фактур с НДС. |

| Дт 68 Кт 51 | Субучет НДС. |

Действующее законодательство устанавливает, что крайним сроком оплаты НДС считается 20 число месяца, который следует сразу за отчетным кварталом. В случае, если средства не выплачиваются до указанного срока, то со следующего дня начисляются пени и прочие штрафные санкции, размер которых зависит от действующей ставки рефинансирования.

Агент

В некоторых случаях, которые четко прописаны в действующем налоговом законодательстве, фирма может являться налоговым агентов по НДС.

Компания, как агент актуальна в следующих установленных случаях:

- при покупке определенного товара или услуги на территории Российской Федерации, если в качестве продавца выступает иностранная организация, не зарегистрированная на в регионах РФ;

- при аренде имущественных объектов, которые находятся в непосредственной собственности органов местного муниципалитета;

- если арендуется имущество или любой материал у государственных органов.

Если компания является налоговым агентом, то сумма соответствующего налога определяется в следующем порядке: стоимость товаров и работ определяется при умножении на 18 и делении на 118. Если же приобретаются объекты, которые облагаются по ставке 10%, то расчетная ставка определяется из соотношения стоимости товаров или работ, умноженная на 10 и разделенная на 110.

Экспорт и импорт

Бюджетная организация или коммерческое предприятие при осуществлении внешнеэкономической деятельности, помимо норм налогового законодательства, должны учитывать и существующие особенности таможенного и валютного права. Экспорт или импорт завершается сразу после получения резидентом средств на банковские счета в рублях или иностранной валюте.

Организация, которая нарушила требования о репатриации может понести наказание в виде штрафных санкций. Размер штрафа составляет от ¾ до одного размера полной суммы средств, которые не были зачисленные в уполномоченный банк РФ. Позаботиться о соответствующем обязательстве необходимо еще на этапе заключения соглашения.

Анализ оборачиваемости дебиторской задолженности позволяет сделать выводы о рациональности размера годового оборота средств в расчетах. Образец договора о материальной ответственности можно посмотреть здесь.

УСН

Индивидуальные предприниматели или предприятия, которые используют УСН, полностью освобождаются от обязанностей по уплате налогового сбора в рамках НДС. Однако при осуществлении определенных видов деятельности данного налога будет избежать невозможно. Ведение учета осуществляется по стандартной форме.

Организация, осуществляющая свою трудовую деятельность на УСН должны в обязательном порядке осуществить оплату НДС в следующих установленных случаях:

- при ввозе продукции на территорию Российской Федерации;

- при формировании деятельности по соглашениям классического товарищества;

- в случае признания организации налоговым агентом на основании положений действующего законодательства;

- организации на УСН не могут включить удержанную сумму средств вычет, так как соответствующее право предоставляется только плательщикам по НДС.

Допустимые операции

В соответствующих рамках допускается осуществление следующих операций:

| Операция | Первичная документация |

| Отражение определенной суммы НДС по приобретенным средствам, которые в результате применяются для производства продукции | Входной счет-фактуры. |

| Списание суммы НДС по определенным материальным запасам | Бухгалтерские справки-расчеты. |

| Списание НДС по приобретенным работам или услугам, которые в дальнейшем используются для производства определенной продукции, которая, в свою очередь, не облагается налогом | Бухгалтерская справка-расчет. |

| Погашение имеющейся задолженности по оплате НДС в бюджет | Выписка финансовой организации по расчетному счету. |

| Перечисление НДС с доходов иностранных лиц | Выписка финансовой организации по валютному счету. |

Ндс принят к вычету: проводка в бухучете

Для того чтобы организация имела право предъявить НДС к вычету, она должна выполнить определенные условия

К этому нужно отнестись с особым вниманием, т. к., по сути, предприятию дается легальная возможность уменьшить налоговое бремя, а значит, проверяющие органы будут тщательно рассматривать НДС к вычету — проводки по нему и оформление соответствующих бумаг (п. 1 ст. 172 НК РФ)

НДС предъявлен к вычету — проводку по нему делает каждый бухгалтер, и выглядит она достаточно просто. Так, по приобретенным товарам и полученным услугам и работам делается запись:

Дт 41 (10, 25, 26…) Кт 60 — на сумму без учета НДС.

Далее показывают входящий НДС:

Дт 19 Кт 60 — на размер налога.

При соблюдении правил учета и оформления сопутствующей документации предприятие берет НДС к вычету — проводка выглядит таким образом:

Дт 68 Кт 19 — на размер НДС к зачету.

Ндс принят к вычету — проводка в бухучете

Для того чтобы организация имела право предъявить НДС к вычету, она должна выполнить определенные условия

К этому нужно отнестись с особым вниманием, т. к., по сути, предприятию дается легальная возможность уменьшить налоговое бремя, а значит, проверяющие органы будут тщательно рассматривать НДС к вычету — проводки по нему и оформление соответствующих бумаг (п

1 ст. 172 НК РФ).

НДС предъявлен к вычету — проводку по нему делает каждый бухгалтер, и выглядит она достаточно просто. Так, по приобретенным товарам и полученным услугам и работам делается запись:

Дт 41 (10, 25, 26…) Кт 60 — на сумму без учета НДС.

Далее показывают входящий НДС:

Дт 19 Кт 60 — на размер налога.

При соблюдении правил учета и оформления сопутствующей документации предприятие берет НДС к вычету — проводка выглядит таким образом:

Дт 68 Кт 19 — на размер НДС к зачету.

Проводки по НДС от А до Я для чайника

Налог на добавленную стоимость относится к косвенным налогам. Это понятие означает, что он возникает на всех ступенях производства продукции, но платится в бюджет по мере ее реализации

Важно правильно вести учет НДС и корректно формировать проводки по НДС

НДС бывает:

- Входной — предназначен для вычета при приобретении товаров, услуг и т.д.;

- К восстановлению — суммы налога, которые продавец должен перечислить в бюджет.

Что из себя представляет НДС начисленный

НДС начисленный возникает при реализации и учитывается на счете 68 «Расчеты по налогам и сборам», по кредиту.

При реализации продукции по основной деятельности предприятия, выручка отражается на пассивном субсчете 90.1.1, а для отражения суммы налога используется активный субсчет 90.

При реализации кроме основной деятельности (например, при продаже основных средств), выручка аналогично отражается на 91 счете «Прочие доходы и расходы».

Торговая фирма «Орион» реализует приобретенный товар на сумму 236 000 руб., а также основное средство, сумма реализации — 178 000 руб.

При реализации товара начислен НДС проводка:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 62 | 90(выручка) | Отражена выручка | 236 000 | Накладная |

| 90(НДС) | 68(НДС) | Начислен НДС | 36 000 | Счет-фактура выданный |

При продаже ОС начисление НДС проводки:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 62 | 91(выручка) | Отражен доход от продажи | 178 000 | Накладная |

| 91(НДС) | 68(НДС) | Начислен НДС | 27 153 | Счет-фактура выданный |

Ндс к возмещению

Входным НДС или Ндс к возмещению (вычету) называют сумму, уплаченную поставщику в составе купленного товара. В документах на поставку сумма налога показывается обособленно, в отдельной строке.

Та же фирма «Орион» приобретает свой товар у поставщика ООО «Панда» по оптовой цене. Предположим, была продана партия товара, купленного ранее за сумму 156 000 руб., включая НДС — 23 797 руб.

Получите 267 видеоуроков по 1С бесплатно:

Проводка по отражению НДС:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 41 | 60 | Оприходован полученный товар | 132 203 | Накладная |

| 19 | 60 | Выделен НДС к вычету | 23 797 | Счет-фактура полученный |

Принят к вычету НДС проводка:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 68(НДС) | 19 | Сумма предъявлена к вычету | 23 797 | Книга покупок |

Таким образом можно вычислить сумму налога, которую «Орион» должен заплатить в бюджет. Эта сумма вычисляется как «НДС начисленный» минус «НДС к вычету». Эта разность равна 36 000 руб. — 23 797 руб. = 12 203 руб.

Ндс с авансов полученных

ООО «Фламинго» в счет предстоящей поставки товара получило от покупателя аванс в сумме 98 000 руб. Сумма НДС, предназначенная для восстановления в бюджет: 98 000*18/118 = 14 949 руб.

НДС с авансов полученных проводки::

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 51 | 62 | Поступление аванса | 98 000 | Платежное поручение |

| 76(авансы) | 68(НДС) | Начислен НДС с аванса | 14 949 | СФ выданный |

После того как прошла реализация, то есть товар был отгружен покупателю, или после отказа от сделки и возврата аванса, этот НДС разрешено принять к вычету.

НДС с авансов проводки:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 68(НДС) | 76(авансы) | НДС предъявлен к вычету в бюджет | 14 949 | Книга покупок |

Ндс с авансов выданных

С авансов, перечисленных в счет будущих поставок, организация имеет право получить вычет НДС, если имеется СФ и в договоре прописано условие предварительной оплаты.

Фирма «Манго» в счет предстоящего поступления оборудования перечисляет аванс компании «Триггер» в сумме 95 000 руб.

Ндс с авансов выданных проводки:

| Дт | Кт | Описание операции | Сумма, руб | Документ |

| 60 | 51 | Перечислен аванс | 95 000 | Платежное поручение исх. |

| 68 | 76(авансы) | НДС предъявлен к вычету | 14 492 | Книга покупок |

| 08 | 60 | Принято к учету оборудование | 77 900 | Накладная |

| 19 | 60 | Выделен НДС с поставки | 17 100 | СФ поставщика |

| 68 | 19 | НДС предъявлен к вычету | 17 100 | Книга покупок |

| 76(авансы) | 68 | Восстановлен НДС с аванса | 14 492 | Книга продаж |

Пени по НДС

В случае несвоевременной уплаты налога, организация обязана рассчитать и перечислить пени за задержку. Пени исчисляются из расчета 1/300 ставки рефинансирования ЦБ самостоятельно, либо в результате налоговой проверки.

Рассчитанные суммы пени по НДС в учете отображаются проводками:

| Дт | Кт | Описание операции | Документ |

| 99 | 68 | Отражена сумма пени | Бухгалтерская справка |

Ндс налогового агента

Налоговым агентом называют организацию (лицо), на которую возложена обязанность удержания налога и перечисления его в бюджет. Например, при аренде государственной собственности проводки по Ндс налогового агента выглядят так:

| Дт | Кт | Описание операции |

| 26(20,44, и т.д.) | 60(76) | Отражение услуг |

| 60(76) | 68 | Отражение НДС у агента |

| 19 | 60(76) | Входной НДС |

| 68 | 51 | Отражение перечисления налога агентом |

| 68 | 19 | Ндс к возмещению в момент перечисления налога |

Основные правила учета НДС

Учёт НДС образуется в счете 68. Кроме этого, открывается еще один специальный субсчет.

По кредиту в бухгалтерском учёте представлены суммы, которые нужно перечислить в российский капитал. А по дебету отражают денежные средства, уже внесённые в бюджет России. Здесь же заключены возмещённые платежи.

Счёт 19 был уже упомянут, тем не менее, стоит рассмотреть его более детально. Формируется налог с реализации уже полученных товаров, услуг, покупок, различных работ. Это означает, что в их оплату уже входят налоговые обязательства. Следовательно, по счетам 68 и 19 производят расчёты, по которым видно, сколько нужно уплатить.

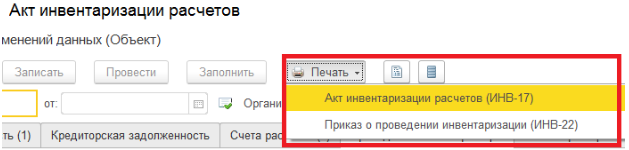

Проверка правильности распределения расходов

В современной практике бухгалтерские расчеты осуществляются с помощью специального программного обеспечения. Расчет пропорции для раздельного учета также автоматизирован. Чтобы проверить итоговые данные, удобно составить специальные таблицы, из которых будет виден весь расчет: отдельно для облагаемых НДС операций и для необлагаемых. В таблице будут сведены основные показатели, использованные для расчета пропорции:

- расходы на приобретение/реализацию – операции, не подлежащие налогообложению (лучше перечислить все их виды);

- соответствующие расходы по облагаемым налогом операциям;

- итоговая строка прямых расходов;

- смешанная группа расходов (также перечислить);

- суммирование.

Чтобы вести раздельный учет НДС правильно и тогда, когда это действительно необходимо, нужно постоянно следить за обновлением актуальной информации. Правила ведения раздельного учета по НДС напрямую связаны с обновлениями в Налоговом Кодексе РФ, что происходит постоянно, и в последнее время – особенно интенсивно.

Уплата НДС налоговым агентом

В случае, когда субъект предпринимательства выступает налоговым агентом, не работает правило «первого события». Это означает, что уплата НДС происходит по факту перечисления денег поставщику. В связи с этим ставки применяются в следующем порядке.

| Ситуация | До 01.01.2019 | С 01.01.2019 |

|---|---|---|

| НДС не входит в стоимость, и это не предусмотрено контрактом или деловой перепиской | 18% | 20% |

| НДС входит в стоимость | 18/118 | 20/120 |

| НДС уплачивает иностранный поставщик или его агент за услуги в электронном виде | 15,25% | 16,67% |

Исчисление и уплата НДС налоговым агентом происходит двумя способами:

- удержание суммы НДС из вознаграждения поставщика (размер оплаты становится меньше на величину агентского НДС);

- возмещение обязательства за счет покупателя (то есть исполнитель получает всю сумму по контракту, а налог выплачивается из средств заказчика).

НДС к возмещению

Входным НДС или НДС к возмещению (вычету) называют сумму, уплаченную поставщику в составе купленного товара. В документах на поставку сумма налога показывается обособленно, в отдельной строке.

Проводка по отражению НДС:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 41 | 60 | Оприходован полученный товар | 132 203 | Накладная |

| 19 | 60 | Выделен НДС к вычету | 23 797 | Счет-фактура полученный |

Принят к вычету НДС проводка:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 68(НДС) | 19 | Сумма предъявлена к вычету | 23 797 | Книга покупок |

Таким образом можно вычислить сумму налога, которую «Орион» должен заплатить в бюджет. Эта сумма вычисляется как «НДС начисленный» минус «НДС к вычету». Эта разность равна 36 000 руб. — 23 797 руб. = 12 203 руб.

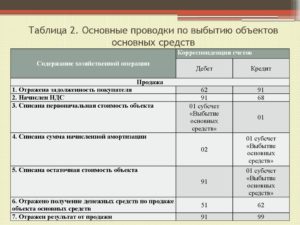

Модернизация оборудования и его амортизация

Под модернизацией оборудования понимают работы, связанные с улучшением его технологических и служебных свойств.

Амортизация на модернизируемое оборудование начисляется при условии, что модернизация займет не более 12 месяцев. В случае, если процесс улучшения осуществляется более года, то начисление амортизации необходимо прекратить.

- первоначальная стоимость оборудования — 418 000 руб;

- срок полезного использования — 3 года;

- годовая норма амортизации 1/3*100% = 33,33%;

- ежемесячная сумма амортизации 418 000 * 33,33% / 12 мес. = 610 руб.

Операции были отражены проводками:

| Дт | Кт | Описание | Сумма | Документ |

| 02 | Амортизация по модернизируемому оборудованию | 610 руб. | Ведомость начисления амортизации | |

| 08 Расходы на модернизацию ОС | 60 | Стоимость работ подрядчика | 966 руб. | Акт выполненных работ |

| 19 | 60 | НДС от стоимости работ подрядчика | 9 534 руб. | Акт выполненных работ |

| 68 НДС | 19 | НДС к вычету | 9 534 руб. | Счет-фактура |

| 60 | Оплата подрядчику | 62 500 руб. | Платежное поручение | |

| 02 | Амортизация по модернизируемому оборудованию | 610 руб. | Ведомость начисления амортизации | |

| 01 | 08 Расходы на модернизацию ОС | Увеличение балансовой стоимости оборудования на сумму модернизации | 966 руб. | Акт модернизации |

Заемные операции и раздельный учет

Предоставление займов, продажа ценных бумаг и др. подобные операции являются облагаемыми НДС. Существенным нюансом расчета пропорции для таких операций является показатель сумм дохода, являющийся ключевым в формуле. Для операций того или иного вида он будет иметь разный состав, на что влияют актуальные положения федерального законодательства. ФЗ от 28 декабря 2013 года №420 предлагает для операций с ценными бумагами, не облагаемыми НДС, считать доходом следующую сумму:

Д = Цр – Рпр, где:

- Д – необлагаемый налогом доход;

- Цр – цена реализации ценных бумаг (согласно положениям ст. 280 НК РФ);

- Рпр – расходы на приобретение этих бумаг (и/или реализацию).

Если разница получится меньше 0 (то есть налицо будет убыток), то доход не учитывается.

Пропорциональный метод расчета для разделения облагаемых и необлагаемых операций в этой ситуации предполагает вычисление соотношения между стоимостью всего реализованного товара (и в России, и за рубежом) и интересующей позиции. В сумму доходов войдет также:

- выручка субъекта;

- стоимость его основных средств;

- его внереализационные доходы.

В настоящее время нет единого мнения о необходимости вести раздельный учет по заемным операциям. Однако Минфин РФ все больше склоняется именно этой позиции ввиду внесения значительных изменений в Налоговый Кодекс РФ.

Характеристика

Как уже стало ясно, счет 76 применяется для расчетных операций с дебиторскими и кредиторскими контрагентами, которые не подлежат учету в счетах 60-75. Сам по себе спецсчет 76 является активно-пассивным, то есть на план отчетной даты он может иметь как дебетовое, так и кредитное сальдо. Если имеется сальдо-дебет, то оно означает, что размер обязательств повысился. Если же получилось сальдо по кредиту, то обязательства были погашены. В этой ситуации счет является активным и это начальное сальдо по оборотам дебета и кредита определяют также его конечное сальдо.

Важно! Если увеличение произошло по дебету, то сальдо — дебет, если по кредиту — то кредитовое. Когда на бухсчету есть остаток кредита, то сам регистр ведет себя как пассивный

Таким образом, окончательное сальдо формируется той стороной позиции 76, на которой было зафиксировано увеличение. При дебетовом увеличении окончательное сальдо формируется из Дт счета, а кредитовое — из Кт.