Функции, полномочия и организационная структура фнс россии

Содержание:

- Налоговое администрирование

- Аннулирование отчетности

- Функции ФНС

- Структура

- Структура ФНС России

- Куда направляются документы

- Структура и задачи налоговых органов

- Какие госорганы входят

- Полномочия налоговых органов

- Неправомерные действия и злоупотребления

- Особенности деятельности

- Структура ФНС России

- Полномочия налоговых органов

- Организационные модификации налоговой администрации

- Определение ИФНС

- Регистрация организаций и предпринимателей

- Структура налоговых органов РФ

- Налоговый мониторинг становится доступнее

- Попытки реформирования структуры

- Права

- Регистрация организаций и предпринимателей

- Надзор и контроль со стороны ФНС России

- Функциональные возможности сайта

- Полномочия налоговых органов — это не все: есть и обязательства

- Новый налог с 1 июля

- Заключение

Налоговое администрирование

Налоговое администрирование – это процесс управления налоговым производством, реализуемый налоговыми и иными органами (налоговыми администрациями), обладающими определенными властными полномочиями в отношении налогоплательщиков и плательщиков сборов.

Предмет налогового администрирования — налоговое производство.

Объект налогового администрирования — процесс управления налоговым производством.

Субъекты налогового администрирования — налоговые и иные органы (налоговые администрации).

Налоговые администрации — это государственные налоговые и иные органы, которым на законодательной основе предоставлены определенные властные (административные) полномочия в отношении налогоплательщиков и плательщиков сборов.

-

- с органами местного самоуправления;

- с государственными внебюджетными фондами

Аннулирование отчетности

С 01.07.2021 в НК РФ закреплен новый, закрытый перечень оснований, по которым налоговики сочтут отчетность непредставленной.

Обнаружив хотя бы одно обстоятельство из списка, контролеры должны будут полученной отчетности и направить налогоплательщику уведомление об отказе в ее приеме. Срок направления уведомления — 5 рабочих дней со дня выявления соответствующего основания, форму утвердит ФНС.

Очевидно, что всплыть данные нарушения могут не только при приеме декларации, но и после начала КНП. Поэтому данные поправки фактически закрепляют возможность аннулирования отчетности, представленной налогоплательщиком и допущенной инспекторами к проверке.

Важно! Одним из оснований для отказа в приеме декларации по НДС с 1 июля является ее несоответствие контрольным соотношениям. Какие соотношения будут критичными, видно из проекта соответствующего приказа ФНС

Ознакомиться с ними можно здесь.

Функции ФНС

Внимание! В широком смысле главная задача

федеральной налоговой службы – контроль за исполнением физическими и юридическими лицами статей

налогового кодекса – уплатой всех необходимых налогов, сборов, страховых взносов.

Конкретные функции:

- Надзор за своевременной, полноразмерной,

верной оплаты всех налогов. - Проверки (внеплановые и плановые) частных и государственных корпораций, физических лиц с

целью контроля выполнения трудового и налогового законодательства. - Консультирование населения по вопросам уплаты налогов.

- Контроль использование электронных налоговых устройств, касс.

- Контроль исполнения законодательства в табачной промышленности.

- Изучение в пределах своей компетенции валютных операций.

- Предоставление необходимой информации в процедурах оформления банкротства.

- Выдача разрешений и надзор иностранных юридических лиц, осуществляющих свою деятельность на

территории Российской Федерации. Регистрация граждан России в статусе индивидуальных

предпринимателей. - Выдача свидетельств о присвоении ИНН. Ведение работы по предупреждению и пресечению случаев

коррупции. - Сотрудничество с иностранными налоговыми ведомствами, другими зарубежными организациями.

- Ведение статистики, подготовка аналитических отчётов для органов государственной власти.

- Контроль за проведением лотерей, уплаты налога с выигрыша.

- Надзорные функции в пределах своих полномочий за организаторами азартных игр в специальных

игорных зонах РФ.

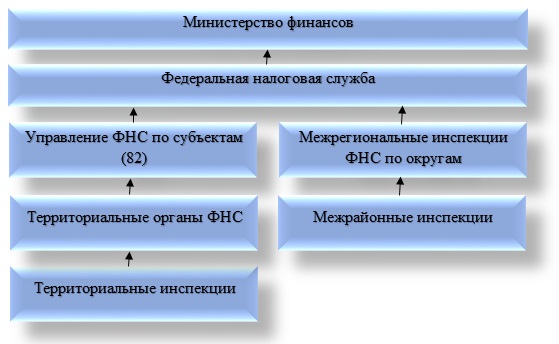

Структура

Современная система органов по налогам и сборам в России выстроена в соответствии с национально-территориальным и административным делением, которое было принято законодателем. Она слагается из четырех уровней. У каждого звена системы и его элементов есть своя специфика и функции.

Центральной структурой управления налогообложением на территории страны считается ФНС России. Немаловажную роль играет и Министерство финансов РФ. У Федеральной налоговой службы есть подчиненные организации в субъектах, находящиеся в ведении ФНС России, а также территориальные отделы и инспекции межрегионального уровня. Не стоит также забывать о межрайонных образованиях.

Структура ФНС РФ достаточно лаконичная. Рассмотрим каждую из ее составляющих подробнее. Под федеральной службой в данном случае следует понимать орган исполнительной власти, который занимается регистрацией ИП и юридических лиц, а также делами касательно банкротства

Важно отметить, что именно ФНС устанавливает налоговые ставки. Руководство службы может назначать и увольнять Правительство РФ по представлению главенствующего лица Минфина

Межрегиональные инспекции, входящие в структуру ФНС России, формируются для осуществления контроля над наиболее крупными налогоплательщиками. Интересно знать, что каждая инспекция занимается контролем над представителями лишь одной отрасли. Управления Федеральной службы по субъектам (сокращенно — УФНС) являются составляющими структуры ФНС регионального уровня. В их обязанности включается обеспечение контроля в методическом плане, а также координация деятельности нижестоящих инстанций.

Еще одним немаловажным элементом структуры органов ФНС считаются межрайонные инспекции. Они занимаются контролем налогового учета налогоплательщиков на уровне регионов. Следует иметь в виду, что такие инспекции находятся в подчинении не только ФНС, но и УФНС в соответствии с субъектом. Территориальная инспекция по некоторым классификациям также включается в структуру ФНС России. Данный орган осуществляет налоговый контроль в муниципальных образованиях. Речь идет о городах, районах или мелких населенных пунктах, не разделенных более детально.

Как выяснилось, структура инспекции ФНС России подразумевает существование четырех уровней. Среди них федеральный, федерально-окружной, региональный, а также местный уровни. Представленная иерархия в полной мере соответствует государственному административно-территориальному делению.

Структура ФНС России

В структуру ФНС России входят:

управления налоговой службы по субъектам РФ;

межрегиональная налоговая инспекция по централизованной обработке данных;

межрегиональная налоговая инспекция по ценам;

межрегиональные налоговые инспекции по федеральным округам;

межрегиональные налоговые инспекции по крупнейшим налогоплательщикам;

территориальные налоговые инспекции (по районам, районам в городах, городам без районного деления и межрайонные).

Об этом сказано в пункте 1 приказа Минфина России от 9 августа 2005 г. № 101н.

Непосредственную работу с организациями ведут:

территориальные налоговые инспекции (приложение 1 к приказу Минфина России от 9 августа 2005 г. № 101н);

межрегиональные налоговые инспекции по крупнейшим налогоплательщикам (приложение 2 к приказу Минфина России от 9 августа 2005 г. № 101н).

Куда направляются документы

К этим требованиям относятся:

1. Отправка на адрес фактического местонахождения организации-плательщика. При этом адрес берется из действующей выписки ЕГРН. В случаях если организация сменила место своего нахождения, не уведомив об этом налоговый орган, и не внеся изменения в свою внутреннюю документацию, то это уже считается налоговым правонарушением.

Если же организация является иностранной, не осуществляющей деятельность на территории РФ, но подлежащей налогообложению на ее территории, то на адрес для обмена документацией, указанный в ЕГРН. Если у иностранной компании имеется недвижимое имущество на территории РФ, то по адресу местонахождения этого имущества.

2. Отправка на адрес места проживания или адрес, который указан в качестве предпочтительного для получения документации, в выписке ЕГРН, если плательщиком является частное лицо, ИП, нотариус или адвокат. Последние при этом осуществляют частную деятельность, а не государственную.

Структура и задачи налоговых органов

В Российской Федерации к налоговым органам относятся Федеральная налоговая служба (ФНС) и ее подразделения в регионах. Органы наделены широкими полномочиями в области налогообложения.

Функция ФНС – формирование доходной части бюджета государства. Обеспечивается это путем:

- контроля соблюдения положений законодательства о сборах и налогах;

- проверки правильности начисленных налогов и их своевременного внесения в бюджет;

- регистрации и контроля деятельности субъектов налогообложения;

- проверки подлинности документов бухгалтерского учета.

Налоговые органы имеют право передавать материалы по фактам нарушения в органы МВД, если по этим нарушениям предусмотрена уголовная ответственность, а также подавать иски в суд.

Система органов налогообложения едина и централизована. В иерархии есть 3 уровня:

- федеральный;

- региональный;

- местный.

Основным должностным лицом является налоговый инспектор. Его обязанность – следить за соблюдением законов в области начисления и оплаты налогов.

Какие госорганы входят

Система налоговых органов РФ включает в себя, согласно :

- федеральный госорган исполнительной власти, уполномоченный, в соответствии с законодательством, осуществлять контроль в сфере налогообложения и уплаты страховых взносов;

- территориальные подразделения и отделы.

На основании этого Положения и практики его применения можно выделить следующие уровни иерархии в структуре налоговых органов:

- федеральный — непосредственно ФНС РФ;

- региональный — управления ФНС по субъектам РФ, межрегиональные инспекции по крупнейшим налогоплательщикам, федеральным округам, централизованной обработке данных, ценообразованию для целей налогообложения, камеральному контролю;

- местный — инспекции по районам в городах, районам, городам без районного деления, ИФНС межрайонного уровня.

В самой ФНС выделяют руководство, центральный аппарат и его структурные подразделения. Как на местах, так и в центральном аппарате также существует деление на отделы. Персонал состоит из:

- должностных лиц (начальники, инспекторы, специалисты);

- оперативного состава (сотрудники бухгалтерии, юридического отдела, кадровой службы и т. д.);

- вспомогательного состава (делопроизводители, водители, секретари и т. д.).

Полномочия налоговых органов

- требовать от налогоплательщика, плательщика сбора или налогового агента документы документы, подтверждающие правильность исчисления и своевременность уплаты (удержания и перечисления) налогов, сборов;

- проводить налоговые проверки;

- производить выемку документов у налогоплательщика, плательщика сбора или налогового агента при проведении налоговых проверок в случаях, когда есть достаточные основания полагать, что эти документы будут уничтожены, сокрыты, изменены или заменены;

- вызывать в налоговые органы налогоплательщиков, плательщиков сборов или налоговых агентов для дачи пояснений;

- осматривать любые используемые налогоплательщиком для извлечения дохода либо связанные с содержанием объектов налогообложения независимо от места их нахождения производственные, складские, торговые и иные помещения и территории, проводить инвентаризацию принадлежащего налогоплательщику имущества;

- определять суммы налогов, подлежащие уплате налогоплательщиками в бюджетную систему РФ;

- требовать от налогоплательщиков, плательщиков сборов, налоговых агентов, их представителей устранения выявленных нарушений законодательства о налогах и сборах и контролировать выполнение указанных требований;

- взыскивать недоимки, а также пени, проценты и штрафы;

- требовать от банков документы, подтверждающие факт списания со счетов и с корреспондентских счетов банков сумм налогов, сборов, пеней и штрафов и перечисления этих сумм в бюджетную систему РФ;

- привлекать для проведения налогового контроля специалистов, экспертов и переводчиков;

- вызывать в качестве свидетелей лиц, которым могут быть известны какие-либо обстоятельства, имеющие значение для проведения налогового контроля;

- предъявлять в суды общей юрисдикции или арбитражные суды иски (заявления):

- о взыскании недоимки, пеней и штрафов за налоговые правонарушения;

- о возмещении ущерба, причиненного государству и (или) муниципальному образованию вследствие неправомерных действий банка по списанию денежных средств со счета налогоплательщика после получения решения налогового органа о приостановлении операций;

- в иных случаях, предусмотренных НК РФ.

Остальные полномочия (контролировать, разъяснять, информировать и т.д.) вытекают из задач и функций налоговых органов.

Неправомерные действия и злоупотребления

В Постановлении КС РФ от 16.07.2004 № 14-П сформулирован запрет на неправомерные действия, превышающие полномочия. В этом документе сказано, что если при проведении мероприятий контроля налоговые инспекторы руководствуются принципами, противоречащими правопорядку, то их действия превращаются в инструмент противодействия свободе предпринимательства.

Неправомерными признаются:

- превышение полномочий должностными лицами, представляющими налоговые органы;

- процедурные нарушения при сборе доказательств;

- использование полномочий в целях, противоречащих закону и интересам граждан.

Неисполнение должностным лицом налоговых органов должностных инструкций влечет ответственность, предусмотренную федеральным законом (ст. 22 НК РФ п. 2). Ответственность закреплена в ст. 330 УК РФ «Самоуправство». Если в действиях должностного лица будут обнаружены признаки личной корыстной заинтересованности, то его могут привлечь к ответственности по статье 285 УК РФ.

Особенности деятельности

Составляющие структуры центрального аппарата ФНС находятся в ведении Министерства финансов. В процессе своей деятельности Федеральная служба руководствуется Конституцией РФ, актами правительства и президента, конституционными законами федерального уровня, нормативными актами Министерства финансов, договорами международного уровня и, конечно же, Положением о ФНС.

Охарактеризованные выше структуры ФНС ведут деятельность как напрямую, так и посредством своих территориальных органов при условии взаимодействия с иными федеральными образованиями исполнительной власти, учреждениями местного управления и государственными внебюджетными фондами, органами исполнительного типа власти субъектов РФ, а также с объединениями общественного плана и другими организациями.

Во главе службы стоит руководитель, который назначается на должность и освобождается от нее — как уже было отмечено — Правительством РФ в соответствии с представлением министра финансов. Структура и полномочия ФНС утверждаются исключительно приказами. Каждый налоговый орган представляет собой самостоятельное юридическое лицо, однако в то же время все они находятся в подчиненности вертикального типа и входят в единую централизованную совокупность.

Структура ФНС России

В структуру ФНС России входят:

управления налоговой службы по субъектам РФ;

межрегиональная налоговая инспекция по централизованной обработке данных;

межрегиональная налоговая инспекция по ценам;

межрегиональные налоговые инспекции по федеральным округам;

межрегиональные налоговые инспекции по крупнейшим налогоплательщикам;

территориальные налоговые инспекции (по районам, районам в городах, городам без районного деления и межрайонные).

Об этом сказано в пункте 1 приказа Минфина России от 9 августа 2005 г. № 101н.

Непосредственную работу с организациями ведут:

территориальные налоговые инспекции (приложение 1 к приказу Минфина России от 9 августа 2005 г. № 101н);

межрегиональные налоговые инспекции по крупнейшим налогоплательщикам (приложение 2 к приказу Минфина России от 9 августа 2005 г. № 101н).

Полномочия налоговых органов

Налоговые органы обладают широкими полномочиями. Инспекторы могут:

- проверять документацию на бумажных и электронных носителях, связанную с начислением и внесением налоговых платежей;

- контролировать порядок использования контрольно-кассовой техники при проведении расчетов платежными картами или наличными;

- получать различные документы, связанные с хозяйственной деятельностью компании или предпринимателя;

- назначать и осуществлять налоговые проверки – выездные и камеральные;

- проводить встречные проверки, то есть, требовать документы у лиц, с которыми связан налогоплательщик, относительно которого назначена проверка;

- привлекать для проведения проверок понятых, экспертов и переводчиков;

- осматривать территорию предприятия и помещения, в которых могут находиться документы;

- изымать бухгалтерскую документацию при условии, что есть угроза ее уничтожения или внесения корректировок в бумаги;

- изымать документацию, связанную с сокрытием дополнительных источников дохода, подлежащих налогообложению;

- начислять налоги расчетным путем, если налогоплательщик не ведет учет, ведет его с серьезными нарушениями либо более двух месяцев не предоставляет документацию, необходимую для начисления налогов;

- требовать у предпринимателей, владельцев и руководства предприятием выполнения требований Налогового кодекса и устранять выявленные нарушения;

- накладывать арест на счета налогоплательщика;

- накладывать ограничения на налогоплательщика на право распоряжаться своим имуществом;

- вызывать руководство компании или граждан для дачи пояснений по вопросам налогообложения;

- опрашивать в качестве свидетелей граждан, располагающих информацией, необходимой для контроля начисления и уплаты налогов налогоплательщиком;

- начислять штрафы и пени при выявлении нарушений;

- выносить решения о привлечении к ответственности за нарушения в сфере начисления налогов.

Налоговые органы имеют право предъявлять иски в арбитражный суд по таким поводам:

- ликвидация предприятий;

- признание регистрации предприятий недействительной;

- признание совершенных коммерческих операций недействительными;

- взыскание необоснованно полученных доходов.

При осуществлении своих полномочий налоговые органы обязаны строго соблюдать законодательство о налогах и сборах. В круг обязанностей инспекторов входят проведение разъяснительной работы и бесплатное информирование налогоплательщиков о действующих нормах и их изменениях, а также предоставление форм отчетности и консультирование по их заполнению.

Организационные модификации налоговой администрации

Одной из особенностей организации системы государственной налоговой администрации является возможность ее построения в моносубъектной и в мультисубъектной модификации.

При моносубъектной модификации системы функции налоговой администрации государства возложены только на один обособленный субъект государственной власти – на одну государственную структуру. Весь объем полномочий в области налогового администрирования осуществляется этим органом единолично. Фактически он и является налоговой администрацией государства, а его структурное построение соответствует структуре государственной налоговой администрации.

Мультисубъектная модификация системы, в свою очередь, означает, что полномочия по налоговому администрированию распределяются между несколькими обособленными органами государственной власти. Соответственно понятие государственной налоговой администрации здесь означает совокупность всех структур государственной власти, входящих в ее состав.

Деятельность в области налогового администрирования осуществляется каждым из субъектов в пределах данных ему полномочий. Каждый из субъектов налоговой администрации является самостоятельным участником налоговых правоотношений.

Действующая система организации государственной налоговой администрации России основывается на принципе мулътисубъектного построения. За обеспечение налоговой безопасности государства отвечают сразу несколько специализированных государственных структур, обособленных друг от друга.

Необходимость создания системы государственной налоговой администрации с четко определенной структурой и полноценной законодательной базой деятельности в России возникла в самом начале 1990-х гг. Этому способствовало принятие решения о реформировании тогда еще советской экономики с внедрением в нее рыночных отношений. Следствием глобальной переориентации экономической политики государства явилось воссоздание системы государственной налоговой администрации.

В настоящее время в состав налоговой администрации России входят:

- система налоговых органов;

- уполномоченные финансовые органы;

- специализированные подразделения ОВД.

В определенных случаях полномочиями в сфере налогового администрирования могут быть наделены таможенные органы. При наступлении указанных в законодательстве случаев эти органы также следует относить к элементам системы национальной налоговой администрации, но в отличие от налоговых органов они не являются постоянными элементами указанной системы.

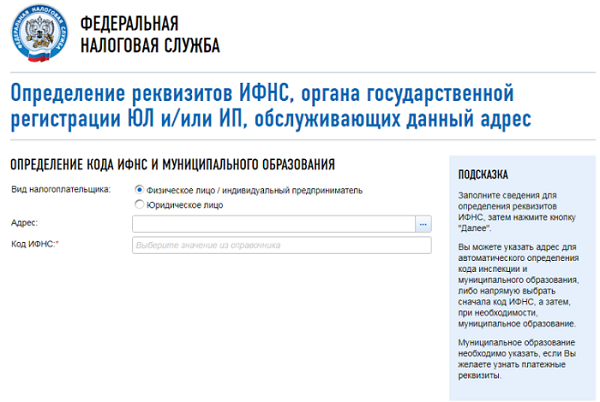

Определение ИФНС

Согласно Постановлению Правительства РФ № 506 от 30 сентября 2004 г. в качестве органа исполнительной власти в области надзора за исполнением законодательства об обязательных сборах выступает Федеральная налоговая служба.

Подразделение ФНС – Инспекция ФНС. ИФНС – это исполнительный орган на определенной территории.

Определение принадлежности конкретного лица к территориальной инспекции выполняется следующими способами:

- С помощью идентификационного кода налогоплательщика. Номер подразделения службы – это первые четыре цифры ИНН.

- На официальной странице ФНС. В специальном поле необходимо ввести адрес физического лица по месту проживания, адрес регистрации юридического лица либо ИП, и система выдаст реквизиты ИФНС.

Регистрация организаций и предпринимателей

Помимо обязанностей, прямо установленных в Налоговом кодексе РФ, на налоговые инспекции возложены функции госрегистрации организаций и предпринимателей (п. 2 ст. 33 НК РФ, абз. 2 п. 1 Положения, утвержденного постановлением Правительства РФ от 30 сентября 2004 г. № 506). При этом по запросам организаций и граждан уполномоченные налоговые инспекции обязаны предоставлять им сведения из ЕГРЮЛ и ЕГРИП (ст. 6 Закона от 8 августа 2001 г. № 129-ФЗ, п. 7 Порядка, утвержденного приказом Минфина России от 23 ноября 2011 г. № 158н). Порядок предоставления сведений из государственных реестров представлен в письме ФНС России от 30 декабря 2010 г. № ПА-37-6/19020 и доведен до налоговых инспекций для обязательного применения.

Структура налоговых органов РФ

- Руководство и Центральный аппарат ФНС России;

- межрегиональные инспекции ФНС России:

- по федеральным округам (8 округов);

- по крупнейшим налогоплательщикам (№1-9);

- по ценообразованию для целей налогообложения;

- по централизованной обработке данных;

- по камеральному контролю

- Управления ФНС России по субъектам РФ, в которые входят инспекции ФНС России в субъектах РФ.

-

- за правильностью исчисления, полнотой и своевременностью уплаты (перечисления) в бюджетную систему РФ налогов, сборов и страховых взносов, соответствующих пеней, штрафов, процентов, а в случаях, предусмотренных законодательством РФ, — иных обязательных платежей.

Налоговый мониторинг становится доступнее

Условия для перехода на налоговый мониторинг и его применения смягчены:

- в три раза снижаются пороговые размер доходов (составит 1 млрд руб.), стоимость активов (1 млрд руб.), а также сумма уплаченных налогов (100 млн руб. за год, теперь включая НДФЛ и взносы);

- на 1 сентября (с 1 июля) сдвинут срок подачи в налоговую заявления о переходе на налоговый мониторинг;

- продление мониторинга на следующий год будет автоматическим, если налогоплательщик не подает заявление об отказе от него;

- уменьшено количество случаев, когда при налоговом мониторинге могут проводиться камеральные проверки.

Есть и другие изменения. Подробнее о них читайте аналитический обзор от экспертов КонсультантПлюс. Если нужен доступ к К+, его можно получить бесплатно онлайн.

Попытки реформирования структуры

У реформирования структуры ФНС РФ есть интересная особенность. Речь идет о создании межрайонных и межрегиональных формирований. В отличие от инспекций традиционного плана, реализующих контроль исключительно по территориальной принадлежности каждого из налогоплательщиков, они организуют собственную деятельность, исходя из отраслевой принадлежности и категории налогоплательщика.

Стоит заметить, что межрегиональные инспекции по округам федерального значения занимают промежуточную позицию между Федеральной налоговой службой, а также ее территориальными управлениями.

Права

Полномочия ФНС — права работников налогового органа, которые утверждены на законодательном уровне. Если брать последние годы, возможности инспекторов действительно были расширены, что повышает давление на руководителей компаний, ИП и бухгалтеров в процессе проверки. Главным недостатком взаимного сотрудничества является отсутствие доверия между налоговиками и представителями бизнеса. Но виной тому — не завышенные полномочия налоговых органов, а неумение предпринимателей защищать себя и незнание возможностей ФНС.

К правам сотрудникам налоговой службы можно отнести:

- Проверка бумаг, применяемых при исчислении и последующем перечислении налоговых и других обязательных выплат.

- Получение документов и справок, фиксирующих принципы работ компании или ИП, и применяемые для совершения налоговых платежей.

- Проверка корректности применения ККТ, правильности прохождения процедуры регистрации и использования при проведении наличных вычислений с применением пластиковых карточек. При выявлении нарушений полномочия ФНС позволяют штрафовать нарушителя.

- Осуществлять проверки налоговой отчетности.

- Требовать от директоров компаний, а также ИП или граждан вносить правки в документацию и своевременно производить необходимые платежи.

- Вычислять размер налога, подлежащего погашению, вручную. Такие полномочия налоговых органов актуальны в том случае, когда налогоплательщик закрыл доступ работников ФНС к помещениям и не представляет необходимые бумаги в течение 2-х и более месяцев.

- Опрашивать в качестве свидетелей лиц, обладающих интересующей информацией (без которой не обойтись при проверке налогоплательщика). Часто при таких проверках привлекаются переводчики и эксперты.

Кроме уже перечисленных полномочий налоговой службы, стоит выделить следующие:

- Взыскать пени или штрафы, начисленные налогоплательщику за нарушение законодательства.

- Организовывать заседания о запрете на ведение трудовой деятельности (при выявлении грубых нарушений).

- Истребовать бумаги, свидетельствующие о снижении или сокрытии дохода.

- Передавать в судебную инстанцию иски, касающиеся ликвидации компании, прекращения ее работы или признания проведенных операций недействительными. Кроме того, полномочия налоговой службы позволяют ей взыскать приобретенное в результате незаконных действий имущество.

- Оформлять в компаниях налоговые посты, предназначенные для своевременной выплаты налогов и контроля за этим процессов. Такая процедура актуальна для организаций, имеющих 3-х месячную задолженность и более.

Регистрация организаций и предпринимателей

Помимо обязанностей, прямо установленных в Налоговом кодексе РФ, на налоговые инспекции возложены функции госрегистрации организаций и предпринимателей (п. 2 ст. 33 НК РФ, абз. 2 п. 1 Положения, утвержденного постановлением Правительства РФ от 30 сентября 2004 г. № 506). При этом по запросам организаций и граждан уполномоченные налоговые инспекции обязаны предоставлять им сведения из ЕГРЮЛ и ЕГРИП (ст. 6 Закона от 8 августа 2001 г. № 129-ФЗ, п. 7 Порядка, утвержденного приказом Минфина России от 23 ноября 2011 г. № 158н). Порядок предоставления сведений из государственных реестров представлен в письме ФНС России от 30 декабря 2010 г. № ПА-37-6/19020 и доведен до налоговых инспекций для обязательного применения.

Надзор и контроль со стороны ФНС России

Структура и функции ФНС — взаимосвязанные категории. Среди контрольных и надзорных функций целесообразно выделить следующие:

- Соблюдение действующего на территории страны закона касательно налогов и сборов.

- Правильность исчисления, своевременность и полнота внесения налогов и сборов в соответствующие государственные бюджеты. Стоит дополнить, что данный пункт касается и других платежей, которые являются обязательными.

- Надзор в сфере производства этилового спирта, алкогольной, а также табачной товарной продукции.

- Неукоснительное соблюдение валютного законодательства в границах компетенции налоговых структур.

- Информирование налогоплательщиков касательно вопросов налогового законодательства, а также разъяснение действующей на территории страны системы налогообложения в случае необходимости.

Функциональные возможности сайта

Портал налоговой службы РФ доступен для всех граждан РФ и предпринимателей. Здесь можно воспользоваться услугами:

- Скачать программы.

- Записаться на прием.

- Проверить контрагентов на задолженность.

- Уточнить госпошлину.

- Получить реквизиты для оплаты.

- Оплатить документ через портал.

- Заполнение платежных документов.

- Регистрация личного кабинета налогоплательщика.

Для получения услуг на портале ИФНС нужно авторизовать личный кабинет. Эта процедура доступна физическим, юридическим лицам, ИП. После прохождения регистрации на портале Налоговой службы, открывается дополнительный доступ:

- Получение информации из ЕГРЮЛ, НГРП по своей организации.

- Уточнять информацию по начислениям.

- Оплачивать госпошлины, налоги, сборы.

- Получать сведения по невыясненным платежам.

- Заказывать справки в УФНС России.

Преимущества пользователей, зарегистрировавших личный кабинет налогоплательщика ЮЛ:

- Экономия рабочего времени (получение сведений через портал, запись на прием).

- Снижение финансовых затрат (при заказе ЕГРЮЛ/ЕГРП в электронном виде сведения выдаются бесплатно).

- Исключение ошибок при регистрации (использование программ, расположенных на портале).

Электронные сервисы

На портале ИФНС можно пользоваться электронными сервисами:

- Зарегистрировать организацию или ИП.

- Получить сведения по начисленным налогам, сборам.

- Создать документ на оплату.

- Произвести проверку контрагентов.

- Отправлять сведения для внесения в ЕГРЮЛ/ЕГРП.

Список большой, поэтому лучше ознакомиться с ним на странице https://www.nalog.ru/rn78/about_fts/el_usl/. Регистрация личного кабинета налогоплательщика открывает использование электронных сервисов ИФНС в полном объеме.

Рассмотрим несколько популярных сервисов ИФНС.

Регистрация юридического лица

внесение изменений в сведения, закрытие организации производятся на странице https://service.nalog.ru/gosreg/. Доступ открывается только после регистрации личного кабинета.

Выбираем необходимый вариант: ИП или юрлицо.

Для индивидуального предпринимателя откроется следующая информация:

- Регистрация.

- Внесение дополнительных сведений в ЕГРП.

- Ликвидация.

Для юридического лица открывается страница сайта ИФНС, где можно совершить следующие действия:

- Регистрацию ООО, некоммерческой организации, АО, КФХ.

- Произвести реорганизацию.

- Внести дополнительной информации в ЕГРЮЛ.

- Подать заявление для ликвидации.

При вхождении в личный кабинет через портал Госуслуг вы можете оплачивать государственную пошлину со скидкой в 30%.

Запись на прием в ИФНС

производится на странице https://order.nalog.ru/, где внизу нужно нажать на синюю кнопку «Да, согласен».

В открывшейся анкете внести данные:

- Выбрать свой тип налогоплательщика.

- Персональные данные.

- Свой номер ИНН.

- Контактную информацию.

Выбрать регион, инспекцию, вид услуги.

- После нажатия на кнопку «Показать дни записи», внизу отразиться календарь, где нужно выбрать дату.

- Затем выберете удобное для вас время посещения.

- Последним этапом будет распечатка талона посещения.

- Вы можете списать ПИН-код, указанный в последней строке.

- В ИФНС необходимо прийти заранее и в общем терминале внести данные ПИН-кода. Вам будет выдан талон.

- Так вы подтверждаете свое присутствие.

- Опоздание более чем на 10 минут приводит к утрате талона.

Подраздел «Заплати налоги»

Здесь можно оплачивать госпошлины, заполнять платежные поручения, уплачивать торговые сборы.

Все сервисы сайта Налоговой службы просты и понятны каждому налогоплательщику. При необходимости внизу даются подсказки, описания.

Полномочия налоговых органов — это не все: есть и обязательства

Важно понимать, что у инспекторов ФНС имеются не только права, позволяющие наказывать или принуждать к чему-либо налогоплательщика. Контролирующие органы имеют и ряд обязательств, которые должны неукоснительно выполняться:

- Соблюдение закона в отношении сборов и налогов.

- Проведение госрегистрации компаний и физлиц, ведение их учета и предоставление выписок.

- Передача формы отчетности и разъяснение правил внесения данных. Возврат или зачет излишне выплаченных или стянутых налоговых платежей.

- Соблюдение налоговой тайны.

- Направление информации в следственные органы (при выявлении признаков преступления).

- Передача налогоплательщику акта ФНС, решений по проверке, а также уведомлений или требований о необходимости выплаты налога.

- Прочие обязательства.

Новый налог с 1 июля

К счастью, новые налоги с июля 2021 года не вводились — структура Налогового кодекса и перечень включенных в него платежей сохранены в неизменном виде. Однако предложения и слухи по расширению НК РФ или введению новых неналоговых платежей то и дело возникают, и кто знает, возможно, они станут реальностью ближайшего будущего. Конечно, мы этого не пропустим, как не пропустим и другие нововведения. Например, изменения с 1 июля в оплате детских пособий. Госдума уже рассматривает соответствующий проект, который в числе прочего предусматривает и трансформацию пособия по беременности.

Пробный бесплатный доступ к системе на 2 дня.

Заключение

Итак, мы рассмотрели организационную структуру центрального аппарата ФНС России, ее функционал и полномочия. В заключение следует заметить, что, помимо внушительного количества полномочий, у Федеральной налоговой службы есть целый ряд обязанностей. Они подробным образом охарактеризованы в статье 32 Налогового кодекса, действующего на территории РФ. Основной обязанностью является соблюдение налогового законодательства. Она относится как к налоговым органам, так и к их должностным лицам. В случае нарушения закона налогоплательщик вправе взыскать убытки, которые причинены из-за неправомерных действий налоговой службы.