Финансовый рынок: функции, структура и финансовое состояние

Содержание:

- Виды финансовых рынков в зависимости от торгуемых на них инструментов

- Что такое финансовый рынок

- Функции рынка финансов

- Первичные и вторичные рынки

- Анализ финансового рынка

- Риски на финансовом рынке

- Инвесторы на финансовых рынках и их виды

- Освещение потребителей финансовых услуг как экономически слабой стороны

- Международный фондовый рынок

- Участники фондового рынка

- Структура финансового рынка по уровням

- Закономерности функционирования денежного рынка и рынка капиталов (закон стоимости, закон спроса и предложения)

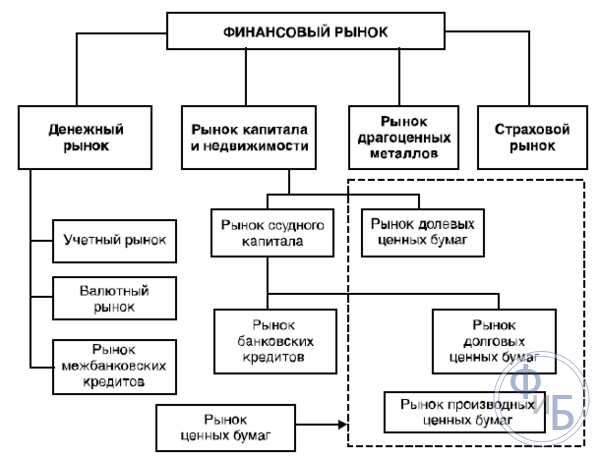

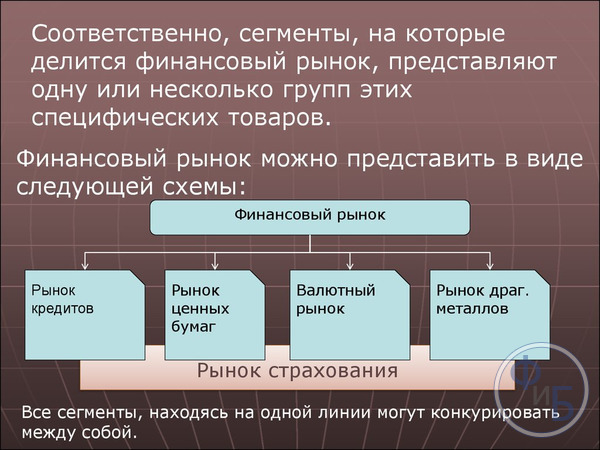

Виды финансовых рынков в зависимости от торгуемых на них инструментов

— Валютный рынок. Финансовым инструментом на этом рынке выступает валюта, которую покупают/продают участники рынка (банки, брокерские компании, инвестиционные фонды, частные трейдеры). Операции на валютных рынках подразделяются на депозитно-кредитные и конверсионные. Одним из сегментов валютного рынка является рынок форекс. На валютном рынке осуществляются следующие операции – спекуляция, хеджирование, передача покупательной способности, арбитраж процентных ставок.

— Товарный (товарно-сырьевой) рынок. На этом рынке торгуют сырьевыми ресурсами – нефтью, природным газом, углём, сельскохозяйственной продукцией, цветными и чёрными металлами и др.

— Рынок драгоценных металлов. Является сегментом товарного рынка, но ввиду бурного развития в последнее время, его принято выделять в отдельную категорию. Развитие рынка драгоценных металлов обусловлено нестабильностью мировых валют и тем, что инвесторы всё чаще размещают свои средства именно на этом рынке. Многофункциональность рынка драгоценных металлов связана с тем, что они являются не только общепризнанным финансовым активом и наиболее безопасным средством резервирования свободных денежных средств, но и ценным сырьевым товаром для ряда производственных предприятий.

— Фондовый рынок. Финансовые инструменты фондового рынка – акции, сертификаты, векселя, облигации и др. ценные бумаги. Участниками фондового рынка являются – эмитенты (те, кто выпускает ценные бумаги с целью привлечения денежных средств), инвесторы (те, кто эти ценные бумаги покупает) и посредники (лица, которые обеспечивают взаимодействие эмитентов и инвесторов). Фондовый рынок имеет огромные объемы торгов и разделен по территориальным признакам, есть фондовый рынок Америки, Европы, России и т.д. Этот рынок в наибольшей степени поддается финансовому инжинирингу — процессу целенаправленной разработки новых финансовых инструментов и новых схем осуществления финансовых операций.

— Страховой рынок. В качестве объекта купли/продажи на страховом рынки выступают различные услуги страхования. Потребность в услугах этого рынка существенно возрастает по мере развития рыночных отношений.

— Кредитный рынок (рынок ссудных капиталов). Объекты кредитного рынка – кредитные ресурсы и обслуживающие их финансовые учреждения. Участники кредитного рынка (кредиторы и заёмщики) – государство, банки, население, предприятия, кредитные организации и т.д.

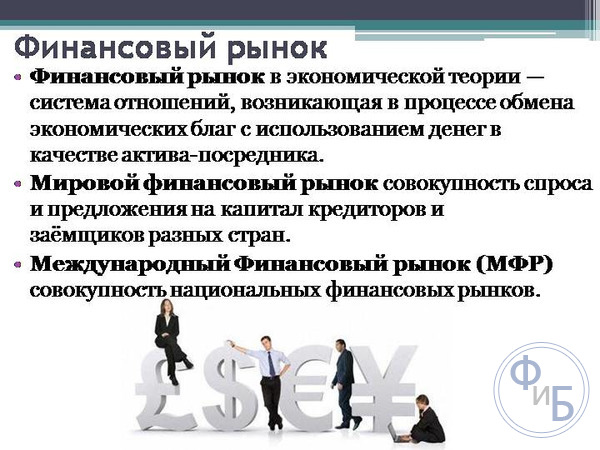

Что такое финансовый рынок

Финансовый рынок — это любой рынок с ценными бумагами, акциями, облигациями, валютами и производными. Некоторые финансовые рынки небольшие, с небольшой активностью, в то время как другие торгуют триллионами долларов ценных бумаг ежедневно. Здесь покупатели и продавцы участвуют в торговле активами. Финансовые рынки обычно определяются прозрачными ценами, основными правилами торговли, расходами и сборами, и рыночными силами, определяющими цены бумаги. Финансовые рынки можно найти почти в каждой стране мира. Место, где физические лица участвуют в любой финансовой операции, относится к финансовому рынку. Рынки денег, где организованы крупномасштабные краткосрочные долги, и рынки капитала, на которых торгуются долгосрочные долги, составляют рынок.

Ценные бумаги включают облигации и акции, а товары могут быть золотом, серебром и другими металлами или сельскохозяйственными продуктами, такими как кофе, какао, пшеница, кукуруза и т. д. В качестве альтернативы финансовые рынки — это места, где сбережения из нескольких источников мобилизуются в сторону тех, кто нуждается в средствах. Они являются посредниками, которые направляют деньги от вкладчиков или кредиторов продавцам, или заемщикам.

В основном, финансовые рынки связаны с привлечением инвесторов (кредиторов) и заемщиков. Цены на финансовых рынках прозрачны, и в отношении торговли, расходов и сборов устанавливаются правила. В бизнесе и финансовом английском термин «рынок» относится к месту, где потенциальные покупатели и продавцы собираются вместе для торговли товарами и услугами, а также между сделками. Финансовый рынок также относится к товарным биржам. Они могут быть физическими местами или электронной системой. На этих рынках присутствуют корпорации и правительства для привлечения наличных средств, предприятия снижают риски, а инвесторы стремятся заработать деньги. Некоторые финансовые рынки очень проницательны, как эксклюзивные клубы, и дают возможность участникам с минимальной суммой денег, знаниями рынков или определенной профессией.

Финансовый рынок позволяет обеспечить не проблемный пул рисков, что в свою очередь приводит к эффективной структуре управления рисками. Однако на финансовом рынке нет дестабилизирующей спекуляции. Для дестабилизации рынков спекулянтам придется покупать активы на более чем преобладающую цену на спотовом рынке и продавать их за меньшее. Эта стратегия – неудача в деньгах, и постоянные убытки, которые создаст дестабилизирующий спекулянт, достаточны для того, чтобы очистить рыночную среду от любого такого актера. Тем не менее, спекулятивная торговля активами по-прежнему доминирует на современных финансовых рынках. В целом, доходность инвестиций считается прямо пропорциональной рискам, которые несет инвестор, удерживая определенный актив. Чем выше риск того, что инвестиции не будут прибыльными, тем выше ожидаемая прибыль будет. Спекулятивные позиции принимаются при поиске более высоких средних значений доходности. Инвесторы будут хеджировать, а не спекулировать, если доходность к двум стратегиям была одинаковой, потому что хеджирование — это более безопасная стратегия, чем спекуляция.

Однако, пытаясь увеличить ожидаемую норму прибыли, спекулянты также должны принять повышенный риск того, что вообще не может быть реализована доходность. Вдали от спекулятивных финансовых рынков, следуя модели учебного пула по риску, на самом деле они умножают риски владения финансовыми активами, подвергая цену этих активов капризам торговли. Спекулятивные финансовые рынки не представляют инвесторам прогнозируемую структуру цен, которая сводит к минимуму инвестиционный риск. Вместо этого они предлагают средства для получения дополнительного риска через неопределенность спекулятивных колебаний цен в поисках более высокой прибыли.

Спекулятивные финансовые рынки, как правило, функционируют относительно гладко, пока участники рынка остаются уверенными в том, что цена на принадлежащие им активы представляет собой справедливую стоимость. Однако такие рынки также подвержены моменту, в течение которого эта уверенность испаряется. В таких обстоятельствах имеет место шквал продажной деятельности. Это вызвано попытками инвесторов отключить активы, доходность которых вряд ли будет начисляться. Но все, что он делает, представляет риски, которые встроены в активы, что торгуются спекулятивно. Рынок, который лишен доверия, — это тот, в котором нет выхода из расширенных инвестиционных рисков, связанных с спекулятивной торговлей.

Функции рынка финансов

Глобальная функция, которую выполняет рынок финансов, — перераспределение свободных капиталов между странами с целью стимулирования развития мировой экономики.

Кроме того, финансовый рынок выполняет и следующие функции:

- Аккумуляция денежных масс. Рынок предоставляет различные возможности для инвестирования сбережений, что приводит к активизации производства и росту рынка.

- Регуляция цен. Рынок выполняет функцию ценообразования ресурсов в международном масштабе, тем самым он способствует балансу между предложением продавца и возможностями инвестора.

- Доведение финансовых активов до конечного потребителя. Рынок создает многочисленные институты по реализации активов: бирж, брокерских контор, банков и т.д., которые позволяют вкладчикам и покупателям получить доступ к средствам.

- Регуляция международных финансовых потоков. Рынок стимулирует развитие и рост национальных рынков, обеспечивая свободное передвижение денег между ними. Мировой рынок предоставляет новые широкие возможности для локальных рынков в плане инвестиций и других финансовых инструментов.

Первичные и вторичные рынки

Первичный рынок выдает бумаги на бирже. Финансирование включается за счет ценных бумаг на основе долговых обязательств или акций. Первичным рынкам, также известным как «рынки новых выпусков», способствуют андеррайтинговые группы, которые состоят из инвестиционных банков, что будут устанавливать начальный ценовой диапазон для данной бумаги, а затем контролируют ее продажу непосредственно инвесторам.

Финансовые продукты, в том числе предоставление кредитов, ипотечных кредитов, акций компании и страхования, покупаются и продаются на первичном и вторичном финансовых рынках. Финансовые продукты и ценные бумаги сначала выпускаются на первичном финансовом рынке. Существуют вторичные рынки, позволяющие покупателям и продавцам перепродавать свои продукты и контракты третьей стороне. Наиболее хорошо известный вторичный финансовый рынок — это фондовая биржа, которая позволяет торговать акциями компании, что были выпущены в прошлом.

Все финансовые рынки имеют первичный и вторичный элементы. Например, для того чтобы купить автомобиль, человек может взять кредит у банка с высокой улицей. В какой-то момент после этого банк-кредитор может продать контракт другому банку, который будет выплачивать первый банк за плату или ставку, а затем собирать платежи от первоначального заемщика. Точно так же владелец автомобиля может застраховать его у местного страховщика, который получает первоначальный взнос (премию). Затем страховщик может продать часть риска перестраховщику, который также может продать часть этого риска другому страховщику.

В первичных ранках выпускающая компания или группа получает денежные поступления от продажи, которая затем используется для финансирования бизнеса.

Первичные рынки могут предусмотреть повышенную волатильность по сравнению с вторичными рынками, потому что трудно оценить спрос на новую безопасность до тех пор, пока не произойдет несколько дней торговли. На первичном рынке стоимость устанавливается заранее, тогда как на вторичном рынке только основные силы определяют цену безопасности. В любой торговле на вторичном рынке денежные поступления направляются инвестору, а не непосредственно к основанию компании/организации.

Анализ финансового рынка

Анализ рынка касается эффективности конкретного рынка. Эффективность финансового рынка зависит от эффективности общего количества бумаг на этом рынке. В тот день, когда рынок закрывается с ценами на большинство своих ценных бумаг с более высокой стороны, можно сказать, что он хорошо справился. Это отражено в рыночном индикаторе, который отслеживает эффективность устойчивых бумаг, что торгуются на этом конкретном рынке.

Некоторые из самых известных индексов рынка бумаг в мире:

- Footsie — финансовый рынок Лондона.

- Dow Jones — финансовый рынок в Нью-Йорке.

- Hang Seng — финансовый рынок Гонконга.

- BSE Sensex — финансовый рынок в Мумбаи.

- Nikkei — финансовый рынок Токио.

- Nifty — индийский национальный финансовый рынок.

Индекс рынка стал особенно важен в современной рыночной экономике, которая очень быстро интегрируется в глобальном масштабе. Трейдеры не ограничивают торговлю бумагами только на рынках в стране их происхождения, но инвестируют в большое количество рынков по всему миру. Поскольку все больше и больше инвестиционных компаний, развивающих глобальные масштабы, финансовые рынки по всему миру интегрируются по масштабам, которые никогда не представлялись.

В результате анализ рынков стал одним из основных видов деятельности как на рынке, так и вне его. Например, когда правительство страны, где расположен рынок, объявляет новую меру политики, направленную на дерегулирование особенно удушающей части отраслевого сегмента, это может оказать положительное влияние на финансовый рынок. Аналитики финансового рынка не могут предвидеть такие факторы, и поэтому влияние таких факторов не подпадает под основную сферу анализа финансового рынка. Однако большинство аналитиков откладывают некоторое пространство для влияния внешних факторов на рынок, и они делают это в равной мере как для позитивных, так и для негативных факторов.

Анализ рынка стал узкоспециализированной деятельностью, ограниченной группами экспертов, известными как технические аналитики. которые проявляют особый интерес к анализу финансового рынка и рыночной экономике. Число факторов, влияющих на рынки, быстро растет, и все больше аналитиков углубляются в ситуации, влияющие на поведение рынка. Но прогресс технологий в рыночный анализ все более усложняет задачу, связанную с сложностями анализа рынка.

Некоторые из наиболее важных видов анализа, влияющих на финансовые рынки:

- Фундаментальный анализ.

- Анализ рынка бумаг.

- Технический анализ рынка бумаг.

- Индексный анализ моментов.

- Анализ импульсов ценной бумаги.

- Анализ диаграммы цен.

- Анализ рынка.

- Индикаторы тенденции рынка.

Риски на финансовом рынке

Как и любая другая сфера деятельности, торговля на финансовых рынках имеет определённые риски. Если бы был метод получать деньги и при этом вообще ничем не рисковать, то все бы давно перешли к такому. Но это миф, поэтому нужно очень грамотно взвешивать все свои решения. Как правило, чем выше потенциальная доходность, тем выше и риски. Это можно рассмотреть на нескольких примерах, которые достаточно показательны:

- Покупка акций. Компания может и обанкротиться. Это совсем не редкость, на слуху последние события с General Motors. Так что нужно понимать, во что вкладываться. Как правило, в каждой стране есть список топовых корпораций, которые обладают стабильными показателями и финансовой устойчивостью. Однако, это вовсе не означает, что у них и дальше всё будет хорошо. И дело здесь даже не в том, что стоимость акций упадёт, ведь это абсолютно нормальное явление для долгосрочного вложения, так бывает. Может получиться так, что прибыль сильно сократится в силу замедления экономики, активности конкурентов и прочего. Упадёт размер дивидендов, а то и вовсе будет убыток и к тому же рухнет цена на акции. В общем, требуется тщательное изучение ситуации.

- Покупка облигаций. Казалось бы, идеальный вариант. Но вот что интересно – швейцарские краткосрочные и среднесрочные облигации показывают отрицательную доходность. В то же время российские облигации продаются с доходностью около 7%, американские около 3%. Соответственно, по доходности можно оценить, насколько опасно вкладываться. Конечно, российские бумаги надёжны, тут нет сомнений, показатели экономики в относительной норме, а внешних долгов совсем немного по сравнению с другими крупными странами. Но вместе с этим рубль очень далёк от того, чтобы быть устойчивой валютой, и причиной этого можно назвать политику правительства. Вот и результат – облигации сами по себе надёжны, а вот валюта, в которой их предлагается покупать, совсем не надёжна.

- Валютная торговля. Очень маржинальный рынок, который постоянно в движении. Все хотят зарабатывать, поэтому извечный вопрос – в какой валюте хранить деньги. Это очень сложный вопрос, ответ на который не может быть однозначным. Всегда есть риски. Когда-то и франк постоянно укреплялся, пока государство не установило минимальный обменный порог франка к евро. И всё, потери колоссальны у тех, кто хранил деньги во франках. Поэтому самым простым вариантом будет просто держать деньги в нескольких валютах, так как всё очень сложно и нужно хорошо разбираться не только в кредитно-денежной политике центральных банков, но и быть в курсе всех тенденций, заявлений высокопоставленных лиц и вообще мировой экономической обстановки.

Инвесторы на финансовых рынках и их виды

Трудно представить, как быстро развивалась бы мировая экономика без инвестирования, которое во многих случаях дает возможность активно развивать инновационные сферы деятельности и хозяйствования. Чтобы лучше понять, как действует система инвестирования, следует, прежде всего, рассмотреть ее по главным участникам. Их можно поделить по следующим характеристикам: отношением к рисковым операциям, объемам проводимых операций и выбору стратегий.

Всех инвесторов, которые представлены на российском рынке можно разделить на две большие группы:

- Институциональные (или коллективные). К этой группе относят таких крупных участников рынка, как банки, инвестиционные фонды и страховые корпорации, которые выходят на мировой рынок с крупными денежными суммами;

- Индивидуальные (или частные). Обычно данными участниками являются физические лица, которые по общим меркам имеют небольшие суммы денежных средств. Такие лица самостоятельно принимают решение относительно вложений, сроков, объемов и направлений, исходя из своих знаний рыночных взаимоотношений.

Освещение потребителей финансовых услуг как экономически слабой стороны

Потребители финансовых услуг считаются экономически слабой стороной, которая нуждается в защите со стороны государства. Эту позицию разделяют как Центральный банк РФ, Роспотребнадзор, суды, так и средства массовой информации.

Неравенство в положении потребителя финансовых услуг и организации, которая эти услуги предоставляет, обусловлено информационной и договорной диспропорцией. Информационная диспропорция обусловлена сложностью современных банковских услуг для неспециалиста, поэтому «…клиент финансовой организации по вполне объективным причинам не слишком хорошо понимает содержание оказываемой услуги. Все современные правовые системы признают, что кредитная организация не вправе пользоваться этой диспропорцией, а если пользуется, то клиент может рассчитывать на защиту со стороны правопорядка».

Договорная диспропорция заключается в том, что все формы договоров с финансовыми организациями являются типовыми, а потому клиент не может изменить условия договора: он может либо согласиться на них, либо отказаться от услуги, в которой испытывает потребность. Причем тексты стандартизованных договоров, как правило, достаточно объемны и написаны специализированным языком, а те условия, о которых идет речь, включаются в них так, чтобы они не бросались в глаза. «При заключении договора финансовая организация может навязать клиенту условия, смысл которых он не вполне понимает, а в споре об исполнении договора финансовая организация практически всегда окажется в выигрыше, поскольку имеет навык как ведения подобных споров, так и получения инвестиционного дохода».

Хотя формально условия типовых договоров соответствуют законодательству, для клиента они зачастую являются невыгодными, с которыми он бы никогда не согласился, если бы имел возможность выбирать.

Исходя из наличия информационной и договорной диспропорции СМИ в России, как правило, встают на сторону потребителей финансовых услуг, несмотря на то, что в некоторых случаях они сами виноваты в своих неприятностях. Самая распространенная ситуация – это заключение договора «не читая условий». В этом случае далеко не всегда затруднения в понимании договора служат оправданием, поскольку потребитель даже не пытался его понять.

В результате иногда потребителям подсовывают на подпись договор не на ту услугу, которая ему требуется, а на другую. Например, банки, которым грозит банкротство, нередко организуют аферу, убеждая клиентов переоформить вклад на более выгодных условиях, а на самом деле оформляют договор инвестирования или займа. Затем, после отзыва лицензии банка клиенты остаются без страхового возмещения, так как оно полагается только по договору банковского вклада.

Другой широко известный пример – валютная ипотека. Заемщики знали про риск, связанный с изменением валютного курса, но не учли, насколько этот риск велик, и после девальвации рубля в 2008–2009 и 2014–2015 гг. продолжать выплачивать кредит им оказалось не по силам. В обществе не один год тянется дискуссия о том, стоит ли признавать их слабой стороной в этой ситуации.

Поэтому журналист, который берется описать проблему, связанную с оказанием финансовых услуг, должен тщательно проанализировать, возникла эта проблема потому, что потребитель действительно оказался слабой стороной договора, или же он просто чересчур легкомысленно подошел к делу.

Международный фондовый рынок

Это элемент рынка капитала, где основной вид деятельности связан с эмиссией ценных бумаг и операциями купли-продажи, где они участвуют. Здесь осуществляется обширная торговля разнообразными фондовыми ценностями, которые выражены в самых разных мировых валютах. Формирование происходило за счёт развития интеграционных процессов, организацией банковской и биржевой деятельности разных стран, активного применения национальных денежных единиц и достаточной устойчивости курсов валют.

Международный фондовый рынок требует качественных параметров экономики стран, которые прямо зависят от технологий и уровня сферы экономики, а также устойчивой законодательной базы и множество других качеств. Уровень инвестиций будет зависеть от того, насколько эффективна система законов по отношению к финансовым рынкам и активам, также важны правила, по которым ведутся торги, и наличие защиты государством прав собственности как местных, так и зарубежных инвесторов.

Участники фондового рынка

Сделки по купле продаже при помощи различных инструментов являются ответственным мероприятием, что должно регулироваться правилами. Их должен соблюдать каждый участник финансового рынка. У них должны быть специализированные разрешения и лицензии.

- биржа

- дилер

- брокер

Биржа

Биржа представляет собой компанию, которая регулирует проведение сделок по правилам. Для ведения такой деятельности организация обязана иметь лицензию. Биржа является одним из самых главных маркеров большого количества параметров. Основная роль при этом отведена фондовому индексу. Они у каждого вида биржи свои. На данный момент во всем мире имеется 2300 фондовых индексов.

Дилер

Дилер представляет собой лицо, которое принимает активное участие в сделках купли продажи от своего имени. В большинстве случаев такие участники рынка являются представителями частных компаний. По российскому законодательству дилером не может стать частное лицо. На данного участника фондового рынка возлагается одна из самых важных функций, которая заключается в его поддержании.

Брокер

Брокер представляет собой лицо, совершающее сделки не от своего имени, а от лица компании — его клиента. На основе договора он заключает сделки по купле-продаже. Частное лицо не может начать торговать на фондовом рынке без заключения соглашения брокером. Это связано с тем, что у брокера имеется торговое место на фондовом рынке.

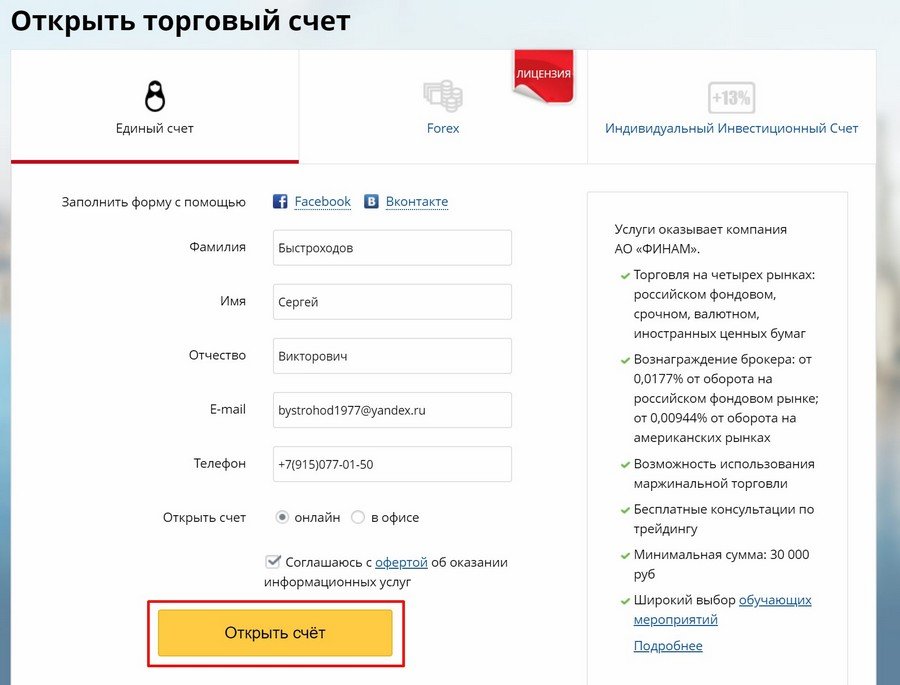

Рейтинг брокеров фондового рынка

Для каждого трейдера одним из самых надежных инструментов может стать рейтинг самых популярных брокеров, которые уже успели зарекомендовать себя на финансовом рынке с наилучшей стороны. Благодаря нему имеется возможность сравнить их параметры и выбрать для себя оптимального партнера для дальнейшего сотрудничества.

ТОП-5 брокеров фондового рынка:

| # | Биржа |

|---|---|

| 1 | Альпари |

| 2 | БСК Брокер |

| 3 | Открытие Брокер |

| 4 | Финам |

| 5 | Церих |

Инвестиционные фонды

Инвестиционные фонды – это те участник рынка, которые принимают участие в сделках за свой собственный счет. Они выходят на рынок для того чтобы торговать, покупать ценные бумаги и получать прибыль. Такие инвесторы нередко объединяются в хедж-фонд.

Многие частные инвесторы не торопятся выходить на фондовый рынок во многом из-за сложившегося мнения о том, что участию в его торгах нужно уделять большое количество времени. Однако все же есть те, которые стремятся вкладывать свои деньги в ценные бумаги для приумножения своего капитала. При этом они выбирают стратегии, позволяющие им добиваться огромного успеха.

Структура финансового рынка по уровням

Финансовый рынок можно поделить на уровни. Принцип примерно такой же, как и в повседневной торговой среде. Можно купить новый товар, а можно бывший в употреблении. Также обстоит дело и на финансовом рынке.

Итак, есть следующие уровни:

- Ценные бумаги, которые ещё не выставлялись на торги. Проще всего это понять через следующий пример. Допустим, какая-либо компания разрастается и принимает решение разместить свои акции на бирже. Если она соответствует требованием конкретной торговой площадки, то её акции будут выставлены на торги. Важным является тот момент, что раньше этих акций в продаже не было, то есть это первичное размещение, которое называется IPO. Все желающие вложиться могут купить эти бумаги.

- Ценные бумаги, которые уже находятся в обороте. Тут всё просто – допустим, это акции Газпрома. Они в обороте много лет, купить их можно в любой момент. Не смотря на то, что всё записывается в реестр акционеров, можно представить себе это и в бумажном виде всё с тем же примером – гражданин одной страны купил у гражданина другой и через неделю продал гражданину третьей страны. То есть покупатели и продавцы могут быть кто угодно, а сама бумага так и передаётся из рук в руки.

- Крупные пакеты акций. Если Уоррен Баффетт захочет продать свой пакет акций, то на рынке начнётся хаос. Просто потому, что у него много акций и этот факт моментально собьёт цену. Такие сделки проводятся с конкретным покупателем, то есть по оговоренной цене, которая может отличаться от рыночной. Это получается внебиржевой финансовый рынок, однако, как понятно из механизма, отличие только в том, что это не свободная торговля, а скорее просто сделка между двумя участниками.

Теперь перейдём к тому, какие виды финансовых рынков есть в данный момент и что представляет собой каждый из них. Структура достаточно чёткая и понятная, разделение на сектора производится по типам торговых инструментов.

Закономерности функционирования денежного рынка и рынка капиталов (закон стоимости, закон спроса и предложения)

Денежный рынок — это рынок, где продаётся и покупается специфический товар — деньги. На рынке формируется их спрос и предложение. От их соотношения зависит размер процентной ставки как цены денег. Это свидетельствует о том, что закономерности функционирования денежного рынка такие же, как любого рынка. Субъекты денежного рынка — юридические и физические лица, которые являются кредиторами, заёмщиками и посредниками.

Денежный рынок разделяют на два сектора: сектор прямого финансирования и сектор опосредствованного финансирования. В секторе прямого финансирования вопроса купли-продажи решают непосредственно кредитор и заёмщик. Этот сектор имеет два канала движения денег: канал капитального финансирования и канал заимствований. В секторе опосредствованного финансирования деньги реализуются через посредников.

Большое значение для понимания функционирования денежного рынка имеет его структура. За сроками обращения финансовых инструментов финансовый рынок разделяют на рынок денег (до 1 года) и рынок капиталов (больше 1 года).

Инструменты денежного рынка по своему характеру разделяют на долговые и недолговые.

Недолговые инструменты — это обязательство покупателя денег предоставить право участия в управлении его деятельностью и в его доходах продавцу денег. К таким обязательствам принадлежат акции.

Долговые инструменты — это обязательство покупателя денег возвратить их в определённое время и уплатить процент за пользование ими. К таким инструментам принадлежат депозитные сертификаты, кредиты, облигации и другие ссудные обязательства. Инструменты денежного рынка в процессе движения капитала сами могут стать объектом купли-продажи.

Под стоимостью денег как средства обращения понимают их покупательную способность, которая определяется индексом цен. Под стоимостью денег как капитала понимают проценты, которые необходимо уплатить за пользование ими, и её показателем является ставка процента.

Стоимость денег как средство обращения и стоимость денег как средство накопления и капитал взаимозависимые, эта взаимосвязь выражается в существовании реальной и номинальной ставки процента.

Номинальная ставка процента — это фактически установленная ставка.

Реальная ставка процента определяется перечислением из номинальной на основе уровня инфляции. И. Фишер разработал модель “соотношение реальной и номинальной ставки процента»

R= i — ∆P/1 + ∆P,

где R — реальная ставка процента;

i — номинальная процентная ставка;

∆P — темп инфляции (десятичная дробь).

Таким образом, на размер номинальной ставки процента влияет уровень инфляции. Кроме того, на размер ставки процента по отдельным операциям влияет фактор риска. Чем выше риск, тем выше ставка процента.

Большое значение имеет соотношение спроса и предложения на денежном рынке. Достижение равновесия спроса и предложения одна из задач денежно-кредитной политики. Уровень процентной ставки, за который спрос на деньги равняется их предложению, называется равновесной ставкой процента, или ставкой равновесия. Существуют разные модели установления равновесия на финансовом рынке в зависимости от типа денежно-кредитной политики (гибкая, жёсткая).

Рынок капиталов — это рынок, на котором даются и берутся напрокат деньги. Поскольку деньги берутся в долг в основном для приобретения капитальных благ, этот рынок и называют рынком капитала.

Отдача денег в долг называется предоставлением ссуды или кредита. Соответственно, тех, кто даёт деньги в долг, называют кредиторами, а тех, кто берёт деньги в долг, называют заёмщиками.

На рынке капитала существует цена, которая показывает, сколько нужно заплатить за прокат денег. Поскольку и цена, и количество на этом рынке измеряются в одних и тех же единицах — деньгах, для измерения цены используют относительные величины — проценты.

Ставкой процента называется цена, которую нужно уплатить за использование денег в течение некоторого промежутка времени, выраженная в процентах.

На рынке капитала существуют спрос и предложения, которые определяют равновесную ставку процента (цену) и количество отданных напрокат денег.

Одной из главных особенностей рынка капитала является то, что любая фирма и любой потребитель может выступить на этом рынке, как в качестве кредитора, так и в качестве заёмщика. Во-первых, все фирмы и потребители используют этот «ресурс» в своей деятельности (и поэтому могут нуждаться в нём). Во-вторых, этот «ресурс» не требует производства (поэтому любая фирма или потребитель может обладать деньгами независимо от рода своей деятельности).