Инвестиции

Содержание:

- Оценка эффективности инвестиционных проектов

- Определение и назначение инвестиций

- Состав собственных инвестиционных источников

- Что такое инвестиционная деятельность — полный обзор понятия

- Что такое инвестиции?

- Цель инвестиционной деятельности

- Основные этапы

- Виды и формы – основная классификация

- Деление по цели вложений

- Риски при работе с инвестиционными проектами

- Какие риски имеют место в ИД предприятий

- Деление по степени рискованности, уровню ликвидности, срочности, форме учета и другим признакам

- Привлеченные средства для инвестиций

- Виды инвестиционной деятельности и их классификация

Оценка эффективности инвестиционных проектов

Оценка эффективности инвестиционных проектов осуществляется на следующих фазах инвестиционного цикла:

1) предынвестиционной (разработки инвестиционного предложения и декларации о намерениях; обоснования инвестиционного проекта; разработки технико-экономического обоснования);

2) инвестиционной (осуществления инвестиционного проекта (экономический мониторинг)).

Расчет эффективности осуществляется в соответствии с Методическими рекомендациями по оценке эффективности инвестиционных проектов (вторая редакция, исправленная и дополненная, утверждена Минэкономики РФ, Минфином РФ и Госстроем РФ 21 июня 1999 г., № В К. 477).

Эффект показывает, насколько результаты реализации проекта выше затрат на него за определенный период времени.

Рекомендуется оценивать эффективность проекта в целом и эффективность участия в проекте.

Показатели эффективности проекта в целом характеризуют с экономической точки зрения технические, технологические и организационные проектные решения.

Эффективность участия в проекте определяется для проверки реализуемости инвестиционного проекта и заинтересованности в нем всех его участников. Показатели эффективности участия в проекте определяются как техническими, технологическими и организационными решениями проекта, так и схемой его финансирования.

В процессе оценки эффективности инвестиционных проектов необходимо учитывать следующие основные принципы:

- рассмотрение проекта на протяжении всего его жизненного цикла (расчетного периода) — от проведения предынвестиционных исследований до прекращения проекта;

- моделирование денежных потоков, включающих все связанные с осуществлением проекта денежные поступления и расходы за расчетный период с учетом возможности использования различных валют;

- сопоставимость условий сравнения различных проектов (вариантов проекта);

- положительность и максимум эффекта (при наличии альтернативных проектов предпочтение должно отдаваться тому, у которого наибольший эффект);

- учет фактора времени;

- учет только предстоящих затрат и поступлений;

- сравнение «с проектом» и «без проекта»;

- учет всех наиболее существенных последствий проекта (как непосредственно экономических, так и внеэкономических — экологических, социальных, информационных);

- учет наличия разных участников проекта, несовпадения их интересов и различных оценок стоимости капитала, выражающихся в индивидуальных значениях нормы дисконта;

- многоэтапность оценки (на различных стадиях разработки и осуществления проекта его эффективность определяется заново, с различной глубиной проработки);

- учет влияния на эффективность инвестиционного проекта потребности в оборотном капитале, необходимом для функционирования создаваемых в ходе реализации проекта производственных фондов;

- учет влияния инфляции (учет изменения цен на различные виды продукции и ресурсов в период реализации проекта) и возможности использования при реализации проекта нескольких валют;

- учет (количественный) влияния неопределенностей и рисков, сопровождающих реализацию проекта.

Определение и назначение инвестиций

Я уже 20 лет преподаю в университете дисциплины, связанные с инвестициями и инвестиционной деятельностью. Но только пару лет назад осознала, что тот материал, который я даю, никак не поможет молодым людям изменить свое мышление в сторону необходимости с первого самостоятельного заработка начать создавать личный капитал.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

На занятиях мы разбираем, как важно инвестировать предприятиям, которые хотят выжить в условиях рынка, изучаем механизм инвестиций. Но когда я заговариваю со студентами о личных финансах и инвестировании, вижу полное непонимание процесса и скептицизм

Зачем это надо? Нужны миллионы. Нам еще рано задумываться о пенсии. Хотим жить одним днем. Все равно государство все отберет и так далее и тому подобное.

Губительные мысли для молодежи. У нее есть все шансы обрести финансовую независимость, потому что на стороне молодых один из главных факторов успеха – время.

Короче, я начала исправлять ситуацию, насколько это позволяют мне делать стандарты Министерства образования. Но в рамках нашего блога я не ограничена рамками, поэтому с удовольствием делюсь своими знаниями и опытом в инвестиционной деятельности. И сегодня самые основы.

Но в статье речь не об инвестиционной деятельности предприятий, а о нашей с вами.

Я думаю, ответ на вопрос, зачем надо создавать капитал, есть у каждого. Это покупка дорогостоящих товаров (машина, квартира, дом), возможность путешествий или обычного отпуска с семьей на море, образование детей и, наконец, достойная пенсия. Вершина всего – финансовая независимость, когда ты не зависишь от своего работодателя и получаемой заработной платы, когда у тебя есть возможность заниматься тем, о чем мечтал всю жизнь.

Назовите мне хотя бы одного нормального человека, который был бы против всего этого. Тогда почему инвесторов в России чуть больше 2 %, а активных еще меньше? Потому что мы любим придумывать оправдания бездействию. Самые популярные: “нет денег, чтобы инвестировать”, “не хотим себя ни в чем ограничивать, жизнь слишком коротка”, “инвестиции придумали, чтобы отобрать последнее”.

Опасные заблуждения. Прежде чем так говорить, надо для начала все узнать о предмете спора и попробовать на практике. Я сделала и то и другое. Ни один из перечисленных аргументов у меня не нашел подтверждения. Дело за вами.

Состав собственных инвестиционных источников

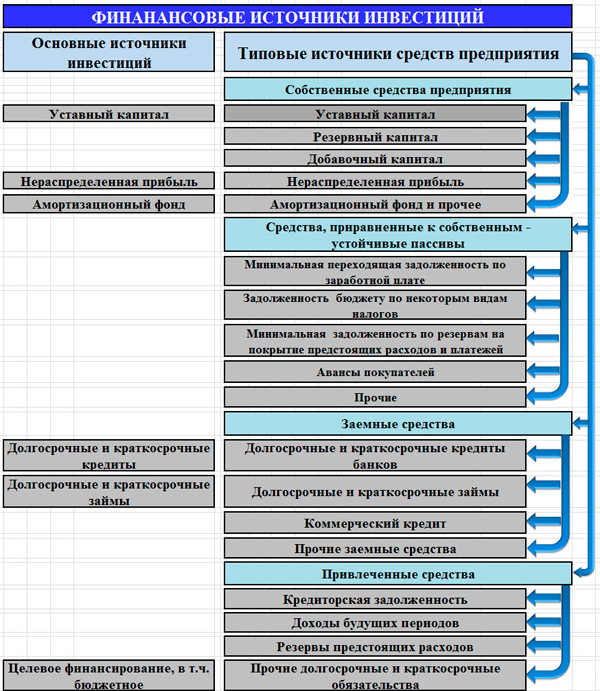

Продолжаем ответ на вопрос «Откуда?». Сущность и виды инвестиций по составу их финансовых источников отражают такой фундаментальный момент ИД, как достаточность средств для их производства. Одно дело – стратегический замысел и расставленные приоритеты. Совершенно по-иному воспринимается сама возможность изыскания средств и обеспечения рациональной структуры источников. Каждый источник имеет свою цену. Ниже представлена структура источников средств предприятия с их выделенными основными элементами для целей ИД.

Основные и временные источники финансирования ИД

Основные и временные источники финансирования ИД

Разберем виды инвестиций по природе их источников финансирования. Первый из них можно назвать простым воспроизводством основных производственных фондов (ОПФ). Крайне важный и крайне завуалированный вид. Главная его характеристика состоит в том, что основным источником выступает амортизационный фонд. Современный бухгалтерский учет не предполагает выделение в балансе настоящего источника и, по идее, часть нераспределенной прибыли должна отвечать за простое воспроизводство. К сожалению, если не создавать специальных механизмов, выделить данный источник стандартными средствами сложно.

Классификация инвестиций позволяет выделить второй основной источник ИД. Им выступает чистая нераспределенная прибыль, которая с учетом средств на простое воспроизводство ОПФ служит функциям:

- компенсации инфляционного роста стоимости основных средств при их обновлении;

- расширенному воспроизводству основных производственных фондов;

- модернизации производства и капитальному ремонту ОПФ;

- выполнению всех других проектов инвестиционного характера, не связанных с прямым преобразованием долгосрочных активов материального характера.

Экономическая сущность и виды инвестиций проявляются через третий естественный источник средств на эти цели, которым выступает уставный капитал компании. Его тоже можно назвать основным, но применительно к крупному российскому бизнесу (ОАО) и к зарубежной практике. В России такой бизнес относится к естественным монополиям или олигополиям, а подлинно рыночных структур, размещающих акции на биржах, очень мало.

К сожалению, наше не совсем легитимное прошлое, да и настоящее тоже, роль данной практики для малых и средних предприятий сильно нивелирует. Двойные экономические стандарты, непрозрачное налоговое законодательство, несовершенство права не позволяют собственникам открыто вкладывать свои средства через инструмент уставного капитала. Чаще всего уставный капитал заменяется формой заимствования от тех же учредителей.

Среди собственных источников финансирования ИД существуют также такие источники, как собственные акции и резервный капитал. Их нежелательно использовать в качестве основных. Временно компания, конечно же, может воспользоваться ими, поскольку «деньги не пахнут». Однако тот же финансовый директор обязан отслеживать, чтобы данные ресурсы всегда возвращались к контекст уставного предназначения. Добавочный капитал, если он применяется в ходе переоценки ОПФ, служит задаче простого и расширенного их воспроизводства в дополнение к чистой нераспределенной прибыли.

Что такое инвестиционная деятельность — полный обзор понятия

Инвестиционная деятельность — особая разновидность предпринимательства. Для начала дадим термину научное определение.

В отличие от классического предпринимательства, цель инвестиционной деятельности – это получение не только прибыли, но и какого-либо другого полезного эффекта.

В инвестиционной деятельности каждой фирмы обязательно задействованы субъекты и объекты.

Это активный состав:

- инвесторы (занимаются вложением средств, определением их объема, целей и направления инвестирования);

- заказчики (организуют инвестиционную деятельность, не вмешиваясь в предпринимательскую деятельность других субъектов);

- подрядчики (выполняют практическую реализацию проектов, имея лицензию на осуществление вида своей деятельности);

- пользователи (непосредственно используют объекты — в их интересах и создаются проекты, часто ими являются сами инвесторы);

- поставщики (обеспечивают поставку материальных ресурсов для реализации проекта).

К субъектам также причисляются лица, осуществляющие страхование, кредитование и другие функции в инвестиционном процессе.

Объекты выполняют пассивную роль.

Они подразделяются на 2 вида:

- реальные активы;

- финансовые активы.

Реальные — материальные средства и нематериальные активы (например, объекты авторского права или промышленной собственности). Финансовые объединяют ценные бумаги, финансовые инструменты и т. д.

Если вы еще не вкладывали деньги в какие-либо объекты и затрудняетесь с выбором проекта, предлагаем прочесть статью «Инвестирование для начинающих«.

Что такое инвестиции?

Финансовая неграмотность большинства обывателей и распространенность американских фильмов про крутых дельцов с Уолл-стрит, сформировали в сознании большинства людей представление о том, что инвестирование — это стезя для очень богатых людей или дело, которым занимаются крупные инвестиционные компании. На самом деле это не так, и инвестором можно стать, имея очень даже небольшие суммы денег которых достаточного для инвестиции в интернете. Чтобы понять кому доступна инвестиционная деятельность, следует для начала разобраться что же это такое.

Инвестиции — это вложение средств в материальные и нематериальные активы на какой-то промежуток времени с целью получения прибыли.

Словом «инвестиции» обозначают как сам коммерческий процесс вложения средств, так и непосредственно те материальные блага, которые инвестируются и приносят прибыль. Стоит отметить, что инвестирование — это не только способ заработка, но и способ хранения средств, ведь если вы просто положите деньги под матрас, они мало того, что никак не смогут размножаться, так еще и за какой-то промежуток времени обесценятся из-за инфляций и девальваций.

Таким образом, мы разобрались, что инвестиции — это довольно обширное понятие, которое подразумевает не только форму заработка для банков, крупных бизнесменов и дельцов, у которых и так денег — куры не клюют. Каждый из нас также может стать инвестором — необходимо лишь найти подходящие именно для вас варианты инвестиций.

Цель инвестиционной деятельности

Цели инвестиционной деятельности предприятий включают в себя комплекс различных задач и мероприятий, которые нужно реализовать, чтобы прийти к успеху в бизнесе.

Чтобы четко сформулировать цели, нужно решить следующие задачи:

- Ставить цели так, чтобы они помогали реализовывать друг друга;

- Все цели должны трактоваться однозначно, чтобы их ясно понимали участники инвестиционной деятельности;

- Все цели формулируются так, чтобы их можно было в нужный момент откорректировать;

- Каждая цель должна служить стимулом для предприятия в достижении планируемых результатов;

- Все цели, поставленные предприятием, должны быть реальными, именно для этого оценивают не только потенциал предприятия, но и внешнюю среду для инвестиций;

- Цели инвестиционной деятельности должны быть связаны с основной целью любого предприятия, а именно с получением прибыли.

Основные этапы

Инвестиционная деятельность всегда осуществляется в рамках нескольких этапов. К ним относятся:

- решение об инвестировании;

- разработка инвестиционного проекта;

- создание или приобретение актива;

- эксплуатация инвестиционного объекта;

- достижение точки окупаемости;

- получение прибыли;

- анализ реализованного проекта.

Только в том случае, если были пройдены все названные этапы, конкретный проект может считаться успешным. Все они имеют равное значение. Никогда нельзя сказать, что играет большую роль успешное планирование инвестиций, управление проектом или анализ его эффективности.

Виды и формы – основная классификация

Мы можем по-разному классифицировать инвестиционную деятельность. Все зависит от конкретного признака, на который мы будем при этом опираться. В настоящее время основной считается классификация инвестиционной деятельности в зависимости от объекта вложения денег. Принято выделять следующие типы инвестирования:

- финансовое;

- спекулятивное;

- реальное;

- инновационное.

Давайте рассмотрим каждое из приведенных выше понятий более подробно.

Финансовое инвестирование

Под ним принято понимать такие инвестиции, целью которых является получение дохода в виде дивидендов или процентов. В качестве инвестиционных активов в данном случае рассматриваются различные виды ценных бумаг и банковские вклады.

Особенности подобной деятельности инвестора тесно связаны с его пониманием основных инвестиционных инструментов. При всей видимой доступности и простоте финансового инвестирования оно требует четкого и глубокого владения вопросом.

Действительно, без понимания перспективы развития крупнейших мировых компаний, невозможно правильно выбрать акции для покупки. С банковскими депозитами в стране дело обстоит проще. Инвестор может просто выбрать вклад с самыми выгодными условиями. Это правило работает до суммы в 1,4 миллиона рублей, где все депозиты защищены системой обязательного страхования. При более крупном инвестировании риски возрастают.

Спекулятивное инвестирование

Под ним понимается краткосрочное вложение денег в различные инвестиционные активы, с целью их скорой перепродажи и получении прибыли на разнице в ценах.

В данной ситуации мы рассматриваем деятельность инвестора на валютной, фондовой или товарной бирже. Объектами инвестиционной деятельности, соответственно, могут являться акции компаний, национальные валюты, драгоценные металлы и так далее.

Подобная разновидность инвестирования, с одной стороны, обещает инвестору быстрое обогащение. С другой стороны, существующие здесь риски также крайне высоки. При неправильном подходе и неудачной сделке всегда будет существовать вероятность одномоментно потерять весь свой капитал. Для того чтобы не допустить подобного развития событий инвестору необходимо помнить про диверсификацию рисков.

Реальное инвестирование

Под ним принято понимать вложения, направленные на приобретения вещественных материальных объектов. Это могут быть предприятия, недвижимость, земля, шедевры искусства и прочее имущество.

Подобная деятельность имеет серьезную специфику и особенности. Например, чтобы заниматься инвестициями в предметы искусства, необходимо иметь соответствующее художественное образование и немалый опыт. В противном случае инвестор никогда не сможет предположить какая картина или скульптура в будущем существенно вырастет в цене.

Кроме того, данный тип инвестирования имеет сверхдолгосрочный характер. Как правило, на то, чтобы произведение искусства существенно подорожало уходят годы, а то и десятилетия.

Инновационное инвестирование

Инновационная инвестиционная деятельность связана с капиталовложениями научные разработки. Инвестор может вкладывать денежные средства в фундаментальную науку или прикладные исследования. Последний вариант пользуется среди частных лиц и компаний большей популярностью. Ведь результаты таких и исследований чаще всего могут быть внедрены в производство и принести прибыль здесь и сейчас.

Фундаментальная наука обычно финансируется за счет средств государственного бюджета. Фактической отдачи от подобных открытий иногда приходится ждать в течение десятков лет.

Деление по цели вложений

Типы инвестиции в зависимости от преследуемых целей бывают:

- прямые – инвестирование капитала в реально существующий бизнес. Оно может выражаться в покупке сырья, расходных материалов, станков, помещений и зданий. Прямые инвестиции всегда направлены на развитие компании.

- портфельные – непосредственным образом связаны с игрой на валютной бирже. В этом случае денежные средства инвестируются в приобретение ценных бумаг. Данный процесс также известен, как формирование инвестиционного портфеля.

- нефинансовые – вложения, направленные на покупку объектов авторского права или интеллектуальной собственности. В эту группу можно отнести приобретение узнаваемого бренда, а также патенты на любые виды изобретений.

- интеллектуальные – связаны с вложением финансовых ресурсов в научно-исследовательскую деятельность и разработку инноваций.

Риски при работе с инвестиционными проектами

Прибыльное вложение денег в ИП всегда сопряжено с риском. Это аксиома рыночной экономики. Типичными рисками являются:

- форс-мажорные риски — это действия непреодолимой силы, которые нельзя ни предугадать, ни компенсировать полностью (стихийные бедствия, техногенные катастрофы и военные конфликты);

- технологические риски, связанные с несовершенством применяемых технологий, оборудования;

- рыночные риски, связанные с тем, что товар, услуги ИП не отвечают запросам рынка, не востребованы им;

- кредитные риски — это невозможность в силу каких-то причин ИП генерировать в достаточном размере прибыль, способную компенсировать взятые в долг деньги; Риск человеческого фактора — некомпетентность персонала, непрофессионализм менеджмента;

- политические риски — ужесточение налогового законодательства, жесткого контроля бизнеса со стороны государства, коррупция чиновников, смена политического режима с конфискацией активов инвесторов.

Каждый из рисков имеет особенности, которые при разработке и реализации ИП должны быть учтены в инвестиционной программе или меморандуме.

Какие риски имеют место в ИД предприятий

Риски изначально заложены в само понятие инвестиционной деятельности. Всегда имеется возможность упустить выгоду, понести серьезные финансовые убытки. Вложение капитала само по себе дело рискованное

Поэтому предприятие должно не просто уделять внимание рискам, но и по возможности просчитывать их

Рассмотрим, какие риски могут наступить при осуществлении инвестиций:

- Сложности с поставщиками материалов или оборудования;

- Увеличение стоимости сырья и материалов;

- Приобретение ценных бумаг убыточных предприятий;

- Резкие скачки курса валют;

- Девальвация либо деноминация национальной валюты;

- Обстоятельства непреодолимой силы, независящие от людей.

Что же делать руководству предприятия, желающему вложить средства в интересный и прибыльный проект?

Приведем несколько рекомендаций:

- Заранее оценивать возможные риски;

- Разрабатывать заранее меры по снижению рисков;

- Анализировать последствия, которые наступят в случае возникновения перечисленных ситуаций.

В заключение отметим, что перед сегодняшней статьей стояла цель сформировать у читателя представление об инвестиционной деятельности предприятия. Надеемся, что она принесет теоретическую и практическую пользу.

Деление по степени рискованности, уровню ликвидности, срочности, форме учета и другим признакам

Виды инвестирования по признаку рискованности различают:

- риски практически отсутствуют – чрезвычайно редкие ситуации, как правило, искусственно смоделированные или созданные (пример, банковские вклады в России – вкладчик по депозиту до 1 млн 400 тысяч рублей гарантировано получает доход благодаря Системе страхования вкладов);

- риски ниже, чем в среднем на сложившемся рынке – консервативные;

- среднерыночные риски – умеренные;

- риски выше, чем в среднем на существующем рынке – агрессивные.

Инвесторы, предпочитающие пользоваться агрессивной стратегией, часто предпочитают вложения с повышенным уровнем рискованности. Объясняется это просто. Такие инвестиции обещают максимальную прибыль.

Виды инвестиции по уровню ликвидности бывают:

- высоколиквидными;

- среднеликвидными;

- низколиквидными;

- не ликвидными.

Степень ликвидности активов отлично понимается на примере валюты из разных стран. Если инвестор вложил свои деньги в американские доллары или евро, то это были высоколиквидные инвестиции. Их можно без труда реализовать в любом ближайшем обменнике с устроившим курсом. Однако если инвестор купил бахрейнские динары или чилийские песо, то реализовать их будет несколько сложнее, то есть уровень ликвидности вложений в данном случае будет ниже.

Если мы поместим во главу угла фактор времени, то наши инвестиции могут быть:

- краткосрочными – до 1 года;

- среднесрочными – от 1 года до 3 лет;

- долгосрочными – свыше 3 лет.

По форме учета вложения могут быть:

- валовые;

- чистые.

В реальности два этих термина тесно связаны между собой. Под валовыми инвестициями принято понимать сумму всех вложений, произведенных за отчетный период. Чтобы посчитать значение чистых вложений, нам следует из инвестированных валовых средств вычесть денежное выражение амортизации.

Когда мы хотим разделить вложения по географическому или территориальному принципу, то прежде всего нам следует задать регион или государство, от которого мы будем отталкиваться. В зависимости от территориальной принадлежности инвестиции бывают:

- внутренние;

- внешние.

Если за точку отсчета мы возьмем Российскую Федерацию, то все вложения, сделанные в самой стране, будут внутренними, а за ее пределами внешними.

Не всегда инвестор самостоятельно управляет собственными денежными средствами. В настоящее время широко распространена ситуация, при которой капитал отдается в управление третьему лицу. Например, на бирже это может быть управляющий трейдер.

В связи с этим инвестиции могут быть:

- активными – инвестор сам выбирает объекты инвестирования;

- пассивные – денежные средства отдаются в управление третьему лицу.

Привлеченные средства для инвестиций

В данном разделе мы завершаем разговор на тему: «Откуда берутся инвестиции?». Мы не зря столько внимания уделяем источникам финансирования инвестиций. Каждая компания желает иметь достаточно собственных средств, чтобы их хватало и на производственно-сбытовые процессы, и на развитие. Привлекая средства на инвестиции, компания резко увеличивает рисковую зону своей деятельности. Тем не менее, в 90% случаев без привлечения средств не обойтись, и это нормальная практика.

Классификация ИД, осуществляемой с привлечением средств из различных источников, основана на видах этих источников по учетному делению на долгосрочные и краткосрочные обязательства. Основным источником финансирования выступают долгосрочные кредиты и займы. Если компания привлекает для инвестиционных целей долгосрочное целевое финансирование бюджетных средств, то такой источник может считаться вторым по значимости после заемных.

Расчеты с поставщиками и подрядчиками, расчеты по налогам и сборам, другие формы расчетов, независимо от того, какой они продолжительности, долгосрочной или краткосрочной, также могут выступать источниками инвестиций. И эти формы источников не является желательными, причем краткосрочные обязательства использовать на эти цели нельзя, поскольку могут ухудшиться показатели ликвидности, независимости и устойчивости компании.

Состав участников ИД зависит от того, какие источники инвестиций задействованы. Например, если компания справляется собственными средствами, то роли инвестора и заказчика совпадают, а роль инвестиционных посредников минимальна (предположим, допускается участие только страховых компаний). Если же доля привлеченных средств в ИД высока, то возрастает роль займодателя – кредитной организации.

В противном случае, появляется фигура инвестора, который предоставляет заем (как правило, долгосрочный). Либо же он входит в состав участников общества. Инвестор может осуществить инвестиции, приобретая пакет акций акционерного общества или выкупая долю, если общество – ООО, ОДО или товарищество на вере.

Устойчивые пассивы, т.е. источники, приравненные к собственным средствам, мы в принципе в качестве источников инвестиций не рассматриваем, так как считаем их ультракороткими. Действительно, как может считаться источником средств для инвестирования задолженность по заработной плате или расчеты с подотчетными лицами по кредитовому сальдо? В последних двух разделах статьи мы рассмотрели весьма занятный вопрос, и тема, надеюсь, получит еще свое продолжение в других материалах. Помимо прочего, мы полноценно ответили на вопрос «Откуда?».

Виды инвестиционной деятельности и их классификация

Основные понятия инвестиций мы рассмотрели, теперь давайте рассмотрим виды инвестиционной деятельности и основные критерии, по которым они классифицируются. Итак, главными критериями, по которым в основном классифицируют инвестиционную деятельность, это цели, сроки, форма и объекты собственности.

С таким критерием, как сроки, все просто:

- краткосрочные инвестиции – начиная с 1 года,

- среднесрочные – начиная с года до 3 лет

- и долгосрочные – более 3-x лет.

Классификация инвестиций по форме собственности подразумевает, чьи именно ресурсы будут инвестированы – частных лиц, юридических лиц или же государства. Также различают иностранные инвестиции, когда средства поступают от зарубежных инвесторов.

О долгосрочных инвестициях: неоспоримая истина

Касательно объектов инвестирования то ими могут быть, к примеру:

- целые предприятия,

- ценные бумаги предприятий и организаций,

- драг.металлы

- и даже валюты.

Такой критерий как цели, определяет еще несколько видов инвестиционной деятельности. Итак, реальные инвестиции, являются долгосрочными. Этот вид инвестиционной деятельности предполагает вклады в материальное производство, то есть в предприятия, которые создают какую-либо продукцию (металлургия, пищевая, легкая промышленность и другие).

ЛУЧШИЕ ФОРЕКС БРОКЕРЫ ПО ДАННЫМ «ИНТЕРФАКС»

2007 год. БОНУС $1500 НА СЧЕТ. |

СЕРВИС FXCOPY | обзор/отзывы

1998 год. ECN брокер! CASHBASK ОТ АЛЬПАРИ | обзор / отзывы

2007 год. FinaCom. 15% БОНУС + КЕШБЭК | обзор / отзывы

1997 год. Нацбанк РБ. Не для РФ! 50.000$ НА ДЕМО | обзор / отзывы

А ТАКЖЕ ЛУЧШИЕ БРОКЕРЫ БИНАРНЫХ ОПЦИОНОВ В 2021:

Депозит от 10$!

ТОРГОВЛЯ БЕЗ ВЕРИФИКАЦИИ | обзор / отзывы

Копирование сделок!

Копирование сделок!

10.000 НА ДЕМО СЧЕТ | обзор / отзывы

Прямое инвестирование, как основной вид данной деятельности

Такой вид инвестиций, как прямое инвестирование, является, по сути, приобретением акций, которые позволяют получать постоянные доходы от деятельности компании, в которую они вложены, а некоторые виды акций и их количество, дают возможность поучаствовать в управлении этой компании.

Портфельные виды инвестиционной деятельности

Такой вид, как портфельные инвестиции очень похожи на прямые, но участвовать в управлении компании возможности не дают и являются исключительно пассивным видом дохода.

Рекомендуем: Все о портфельных инвестициях

Финансовая инвестиционная деятельность

Данные денежные вложения, вложения акций и любых других средств либо предоставление кредитов с целью увеличения дохода в виде дивидендов, либо процентных отчислений. Различают и нефинансовое инвестирование.

Такая форма вложений предполагает инвестирование в проекты нематериальных ресурсов – идеи, права, лицензии и тому подобное.

Целью и сущностью ссудных инвестиций, является предоставление ссуды, кредита либо займа со своевременным получением дохода в виде % за использование части заемных средств.

Интеллектуальное инвестирование, это вложения в научные исследования, разработку новых проектов, обучение персонала и специалистов компании, а также в повышение квалификации уже имеющих опыт работы кадров.

Сегодня, доступна масса традиционных видов инвестиционной деятельности и все они характеризуются своими рисками и степенями доходности. Если Вы имеете желание сберечь собственные средства и покрыть прибылью инфляцию, то вышеописанные виды инвестиционной деятельности основные понятия и принципы которых мы рассмотрели, являются вполне для этого приемлемыми.

Доверительное управление, еще один вид инвестиционной деятельности

Ну, а если у Вас есть желание получать прибыль, которой бы хватало на многое, то необходимо искать альтернативные способы инвестирования. И одним из таких видов инвестирования, пожалуй, даже лучших, является доверительное управление на рынке валют.

Инвестирование на валютном рынке, не только обеспечит Вам высокий прибыльный процент, но и не будет занимать массу свободного времени и не потребует наличия каких-либо определенных знаний и умений. Для формирования инвестиционного портфеля Вы можете выбрать любого понравившегося управляющего с агрессивной стратегией, консервативной либо иной другой.

Подводя итог, отметим, что основные виды нашей инвестиционной деятельности обобщаются в такие основные группы:

- реальные (вклады в предприятия, строительство и тому подобное),

- финансовые (лизинг, кредитование)

- и спекулятивные (торговля валютами и другими рыночными инструментами).