Краткосрочные инвестиции

Содержание:

- Советы экспертов

- Инвестиции в драгоценные металлы

- Во что инвестировать небольшие суммы с пользой

- Счет в брокерской компании

- Мифы об инвестировании в интернете

- Трейдинг акциями — Торговать самому акциями компаний на бирже

- Преимущества и недостатки

- Основные плюсы и минусы краткосрочных инвестиций

- План начала инвестирования с маленькой суммой

- Принцип работы краткосрочных инвестиций

- Драгоценные металлы

- Доход и риск по взаимной договоренности

- 5 золотых правил выгодного и правильного вложения денег

- ПАММ-счета для заработка

- Паевые инвестиционные фонды (ПИФ)

- Инвестировать небольшие деньги в акции компаний

- ПАММ счета

- Куда вложить небольшие деньги чтобы заработать

- Криптовалюта

Советы экспертов

Финансовая подушка

Перед инвестициями необходимо подготовить финансовую подушку. Под термином подразумевается наличие средств для проживания в течение полугода без привлечения дополнительных денег извне. До момента появления такой подушки нельзя начинать инвестировать деньги.

Первое, что нужно сделать при желании инвестировать деньги – создать финансовую подушку

Контроль рисков при вложении денег

Риски являются главным камнем преткновения для любого инвестора. Любое мероприятие по вкладу средств должно основываться на расчете рисков, а не на размере получаемой прибыли. Намного проще получить стабильный, но малый доход с низкими рисками, чем единовременно стать обладателем крупной суммы, но с малой долей вероятности.

Диверсификация

Все средства должны быть разбиты по разным способам инвестиций. Это позволит сохранить деньги даже при неудаче одного из путей вложений. Исключение являются только банковские вклады, которые страхуются на государственном уровне.

Поиск соинвесторов для выгодного вложения денег

Поиск соинвесторов позволит выгодно вложить деньги и получить доход. Такой способ необходим для участия в крупных проектах, когда финансирования от одного человека будет недостаточно. Но из-за этого будет поделен получаемый доход по равным частям, в соответствии с суммой инвестирования.

Инвестиции в драгоценные металлы

С иностранной валютой по популярности вложения средств можно назвать драгоценные металлы. Некоторые люди решают инвестировать в ювелирные украшения из золота, серебра и платины. Однако они обладают низкой ликвидностью, т.е. вряд ли принесут существенную прибыль в будущем. Изначальная стоимость может вырасти через 5-7 лет, однако зачастую продать их можно только за 70-80%, так что вся прибыль сходит на нет.

Лучше всего обратиться в ближайшее отделение Сбербанка, где можно купить золотые слитки и монеты, изготовленные по ГОСТ. Для удобства также можно открыть “металлический счёт”. Он отображает количество физического металла в собственности, за стоимостью которого можно наблюдать по актуальному курсу.

Это позволит избежать проблем, как с хранением, так и с продажей. Для покупки или открытия счёта нужно только предъявить паспорт. Сотрудник банка осматривает слиток и демонстрирует его клиенту. Он также оформляет кассовую выписку и выдаёт сертификат на каждый слиток. Все операции облагаются НДС, а банк выступает гарантом безопасности.

У драгметаллов есть свои недостатки:

- Невысокая доходность;

- Длительные сроки хранения;

- Сложности в обслуживании.

Большой популярностью пользуются Инвестиционные монеты, выпускаемые Центробанком. Их цена зависит от массы и содержания драгметаллов. Их может купить практически любой желающий. В продаже есть также Памятные монеты, но это не более чем сувенир. Вкладывать деньги можно только в Инвестиционные монеты из золота, серебра, платины и палладия.

Во что инвестировать небольшие суммы с пользой

Если вы располагаете небольшой суммой денег и ищите варианты для инвестирования, то необязательно останавливаться на консервативных вкладах в валюту или в банковские депозиты, либо на сверхрискованных ПАММ-счетах, акциях или ПИФах. Сегодня ценность представляют не только материальные активы.

Помните, самый выгодный актив – это вы сами! Вложения денег в себя и в собственный потенциал, развитие необходимых вам навыков один из лучших вариантов инвестирования. Различные курсы помогают приобрести новые навыки, а сертификаты и дипломы упрощают трудоустройство. Знакомства и общение с людьми уже добившимся результатов, особенно в той сфере в которой вы хотите получить результат, может очень подсобить вам и зарядить на активные действия! Множество материала для самообразования, при должном желании, можно получить в открытом доступе совершенно бесплатно!

Счет в брокерской компании

Сразу нужно отметить, что пользователь может открыть счет у брокера для практики и опыта, изучения азов трейдинга, а не для работы на биржевой площадке. Это возможность понять в целом как работают инвестиции, что особенно ценно, если ранее пользователь не имел возможности работать с деньгами на рынке.

Открывать счет нужно исключительно у лицензированного брокера, который получил документ от Центрального банка РФ

Кроме этого важно чтобы компания не требовала с клиента ежемесячную оплату за услуги. Поскольку вы работаете итак с небольшой суммой, данный платеж будет для вас очень существенным

Также выбирайте брокера с минимальной комиссионной издержкой. Обязательно изучите критерии выбора компании, прежде чем остановиться на одном претенденте.

Мифы об инвестировании в интернете

Процесс вложения денег породил множество мифов, которые для грамотного инвестора кажутся просто смешными, но не для новичка, что стоит только в самом начале этого пути и многого еще не знает.

Инвестирование применимо только к богатым людям

Это распространенное заблуждение. Совсем необязательно изначально обладать миллионами. Достаточно для первоначального вложения от 100 до 1000 долларов. Разумеется, не стоит сначала вкладывать много денег, ведь финансовой грамотности пока еще не хватает.

Быть богатым не обязательно

Инвестировать деньги это всегда большой риск

Утверждение явно преувеличено. Инвестирование не более рискованно, чем управление транспортным средством. Определенный риск, конечно, имеется, но он не больше, чем при других случаях, например, при занятиях плаванием. Но в данном деле, разумеется, необходимо обладать определенными знаниями и умениями. Иначе очень легко можно попасться на удочку мошенников, которые чуть ли не сразу обещают прибыль в размере 200-300% годовых.

Чтобы заниматься инвестированием, необходимо быть очень умным

Некоторые полагают, что для занятий инвестированием необходимо обладать экономическим образованием. Ничего подобного. Конечно, знания пригодятся всегда. Но они придут в процессе кропотливой работы над собой и своими ошибками. Для начала вполне достаточным будет наличие базовых знаний, представлений об основах инвестирования. Все теоретические знания должны подкрепляться практикой. Только в этом случае можно приобрести бесценный опыт.

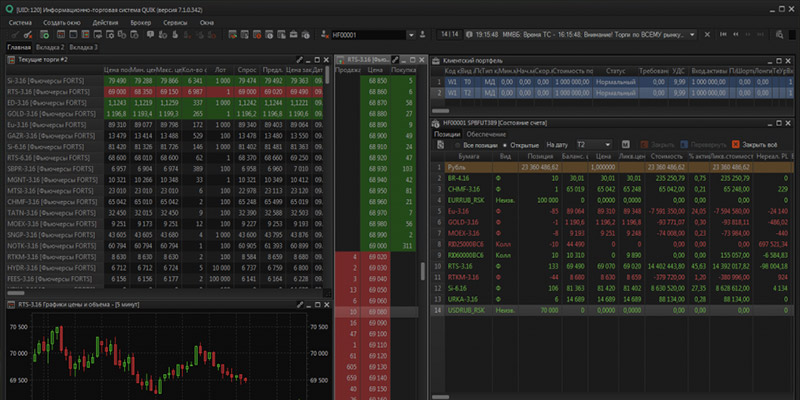

Трейдинг акциями — Торговать самому акциями компаний на бирже

Если вы умеете торговать на Московской Бирже и имеете 10 летний опыт трейдинга, вы пользователь СмартЛаб, вы помните когда Газпром был по 300, то да, вы можете разогнать небольшую сумму (до 5-10 млн.руб) и получать нормальный доход с них (15-20% в год), но вряд-ли вы читаете данную статью.

Если вы где-то увидели или Вам сказали, что вложив 70 000 рублей в акции и заработай 140 000 рублей ничего в этом не понимая, то лучше купите Iphone, ибо шанс потерять равен 99.9999%. Если-бы каждый инвестор зарабатывал на акциях по 100% годовых, на планете земля никто-бы не работал, а все вкладывали в акции.

Итак, если вас не отговорить и вы действительно решили зарабатывать с малыми суммами на акциях, то для начала вам необходимо выбрать брокера, через которого будете покупать акции.

При выборе учтите, самое главное, там должен быть терминал Quik, через который вы и будете покупать акции и надежность брокера самого брокера

Терминал Quik

Советуем использовать известных и надежных брокеров, таких как Сбербанк, ВТБ, Открытие и для начала изучить сам терминал, хотя-бы по видео из YouTube.

Далее, определиться с акции каких компании вы будете покупать, никаких Газпромов и Роснефтей если не хотите потерять часть денег или сидеть в убытке годами. На 2021 год, надо покупать акции:

- Норникель — Рост спроса на аккумуляторы для электроавтомобилей;

- Полюс Золото — Рост цен на золото и цветные металлы из-за кризиса.

- Обязательно почитайте идеи других трейдеров: https://ru.tradingview.com/symbols/MOEX-IMOEX/ideas/

Никаких Аэрофлотов, туризма, одежды и всего того на что влияет коронавирус и ограничения передвижений. Присмотритесь к акциям компаний выпускающим 5G. Акциям компаний которые делаю компоненты для них или производят металлы для них, программное обеспечение и др.

Рассмотрите к покупке акции МТС, Билайн, Мегафон и др. за ними 5G и естественно рост акций. Все что надо знать о 5G в России.

Так-же мы убираем сложные для новичков (CPA, арбитраж, дорвейство, сайтостроительство, заработок на доменах, СДЛ и др.) и требующие больших затрат времени (создание и продвижение сайтов, группы, каналов, перепродажа доменов, заработок на Амазон и др).

Преимущества и недостатки

Краткосрочные вложения имеют свои преимущества, которые повышают привлекательность этого способа получения дохода. Существуют и недостатки, которые заставляют вкладчиков выбирать долгосрочное инвестирование. Преимущества и недостатки краткосрочных инвестиций:

| Преимущества | Недостатки |

| Низкий порог входа. Существуют способы, которые предполагают минимальную сумму стартового капитала от 5 т.р. | Высокая степень рисков, которые необходимо предугадывать, чтобы получить прибыль |

| Широкий выбор способов умножения капиталовложений | Небольшой уровень доходности при относительной безопасности схем |

| Высокая ликвидность активов. Все способы (кроме банковских вкладов) быстро погашаются | Для того, чтобы успешно размещать капитал, нужно обладать специальными знаниями |

| Быстрое получение прибыли. Можно получить доход уже через сутки | |

| Можно инвестировать одновременно в несколько активов. Это благоприятно для диверсификации портфеля вкладчика и снижает уровень риска | Существует сильная зависимость от политической ситуации в государстве |

| Является отличным источником получения прибыли в периоды финансовой и экономической нестабильности, когда инвесторы перестают доверять долгосрочным проектам |

Основные плюсы и минусы краткосрочных инвестиций

Человеку неопытному придётся тяжело в деле приумножения капитала. По этой причине обычно рекомендуется начинать с консервативных и долгосрочных вариантов. И только после того, как появится понимание процесса, можно переходить к вариантам более быстрого заработка. Они отличаются своими преимуществами и недостатками. К плюсам относятся следующие:

- Высокая доходность в единицу времени. У каждого своё понятие высокой доходности, но типичные направления для краткосрочного вложения денег обычно подразумевают доход в годовом исчислении гораздо выше 5-7%, которые присущи долгосрочным вложениям. В некоторых случаях, таких как спекуляция на валютном рынке или инвестиции в криптовалюту , доходность может составлять сотни и даже тысячи процентов годовых, но для этого требуется либо огромная удача, либо глубокое понимание выбранного направления.

- Возможность не отставать от трендов и двигаться вместе с развитием инвестиционного пространства. Сегодня одно приносит высокий доход, завтра другое. Соответственно, ничего не мешает постоянно перекладываться из одних активов в другие, следуя тенденции и открывающимся возможностям. Правда, в этом случае лучше придерживаться наиболее ликвидных активов, например, трёхкомнатную квартиру реализовать гораздо сложнее, чем однокомнатную, просто потому, что спрос на них ниже.

- Большой выбор возможностей. Всё, что даёт стабильный небольшой доход, уже давно описано и не меняется десятилетиями. А вот направлений для инвестиций в краткосрочном периоде много, они постоянно меняются, появляются новые, но при этом старые по большей части остаются доступными.

Помимо плюсов есть, конечно же, и минусы, которые многим могут показаться существенными, а в некоторых случаях и неприемлемыми. Любопытно, что самые известные громкие взлёты и падения происходили как раз в рамках краткосрочного вложения средств – легендарная сделка по продаже фунта к немецкой марке Сороса и такие же серьёзные убытки от вложений в акции Связьинвест в России. Правда про первый случай знают почти все, а про второй – совсем немногие. Итак, к основным недостаткам причисляют такие:

- Высокие риски. Это относится не ко всем, но к большей части. Именно высокие риски отталкивают большинство инвесторов. Впрочем, большой прибыли без больших рисков и не бывает, иначе все были бы богаты. Тем не менее, есть возможность как увеличить капитал многократно, так и полностью его потерять. Это должен понимать каждый, кто интересуется краткосрочными денежными вложениями.

- Для работы с такого рода активами требуются достаточно обширные познания. Если человек просто вдруг решил поторговать акциями или открыть свой бизнес в сфере, в которой ничего не понимает, то есть достаточно высокая вероятность не только не заработать, но и получить отрицательный результат. Отсюда следует общая рекомендация – сначала тщательно изучить направление, попробовать с небольшой суммой, если это возможно. И только после начинать полноценно работать, в противном случае можно разочароваться.

План начала инвестирования с маленькой суммой

- Открыть брокерский счет или ИИС и пополнить счет. Например, на 30 000 рублей.

- Определиться, какие суммы и с какой периодичностью заводить на счет. Лучше, если это свободные деньги, которые не входят в бюджет. Например, каждый месяц 10 000 рублей.

- Продумать цель и стратегию инвестирования. Если опыта пока нет, инвестировать лучше долгосрочно: держать бумаги несколько лет.

- Выбрать инструменты и сформировать портфель. Для начала лучше подходят облигации или самые ликвидные акции, которые легко купить и продать. Например, из индекса Московской биржи 10.

- Отказаться от маржинальной торговли: не использовать торговлю с плечом и короткие продажи — шорты.

Принцип работы краткосрочных инвестиций

Инвестор выбирает какой-либо доступный актив, после чего осуществляется вложение денежных средств (к примеру, приобретаются акции или открывается вклад в банке). При покупке акций владелец денежных средств сам может устанавливать срок инвестирования: например, 6 или 12 месяцев. В случае с банковским вкладом срок вложения ограничивает заключённый договор.

Когда истечёт указанный период времени, инвестор получает прибыль. Сумма дохода может быть фиксированной или определяться сложившейся ситуацией на рынке. Это зависит от специфики инвестиционного инструмента, который использовался. Вклад в банке имеет фиксированную доходность, размер которой прописывается в договоре и обычно составляет 5 – 9%. Инвестиции в акции могут принести большой доход или, наоборот, обернутся убытками.

Чем меньше рисков, тем меньше доходность, и наоборот: чем больше рисков, тем выше потенциальный доход. Это правило актуально и для краткосрочных инвестиций. Этот вид инвестирования помогает защититься от инфляции. При благоприятном стечении обстоятельств короткие инвестиции могут превращаться в долгосрочные. Это может произойти, когда вкладчик доволен полученным доходом и не нуждается в деньгах.

Краткосрочные инвестиции осуществляются частными лицами, индивидуальными предпринимателями, крупными компаниями и даже странами. Данный инструмент приумножения капиталовложений используется всеми субъектами экономической деятельности. Основным критерием использования коротких вложений является обладание свободными денежными средствами.

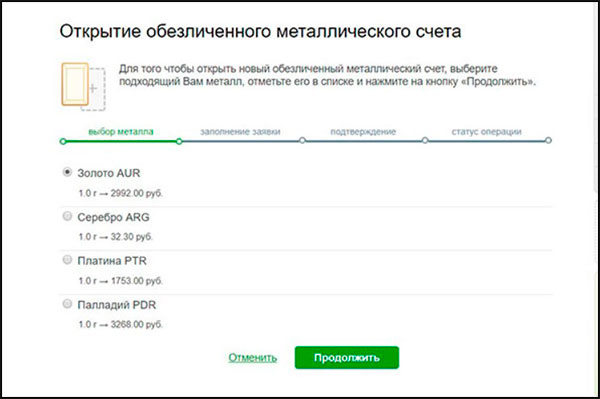

Драгоценные металлы

Впихну этот способ для массы, но скажу сразу, что я с ним не связывался и связываться не хочу. Особо заработать здесь не получится. Разве что можете сохранить свой капитал. За последние годы рост цены на золота настолько незначителен, что легче держать деньги на банковском депозите. Но в принципе суть не очень сложная. Золото можно купить как и в физическом варианте (монеты, слитки и т.д.), так и в обезличенном.

Если вы хотите именно инвестировать в золото, то конечно лучше использовать обезличенный металлический счет. В чем его преимущества?

- Можно открыть счет в любом крупном банке, причем онлайн;

- Порог входа всего 0,1 грамм золота (то есть в районе 290 рублей) или 1 грамм серебра (в районе 32 рублей).

- Высокая ликвидность. Вы можете обналичить ваш металл хоть в этот же день.

- Бесплатное открытие счета и отсутствие НДС

- На вашем счету будут лежать не рубли, а баланс будет в граммах.

- Вы всегда сможете прийти в банк и приобрести реальное физическое золото, сняв его со своего обезличенного счета. Но правда есть один нюанс. Покупая реальное золото со своего счета вам придется уплатить НДС, который ныне составляет 20%.

Помимо золота и серебра вы можете вкладывать деньги в такие драгоценные металлы как платина и палладий.

Доход и риск по взаимной договоренности

По мере развития всемирной паутины, все большую популярность приобретают сервисы частных займов. Они сводят между собой людей, срочно нуждающихся в деньгах и потенциальных инвесторов, готовых их предоставить под процент.

В отличие от распространенных МФО, занимающихся микрокредитованием, здесь не требуются определенные суммы для входа.

Благодаря широкой базе вы сами можете выбрать для себя партнера, исходя из имеющихся у вас средств, желаемой прибыли и приемлемого срока погашения долга.

Для того чтобы максимально обезопасить себя от риска невозврата своих капиталов, всегда заключайте письменный договор займа.

Также не поленитесь пообщаться с заемщиком по видеочату, проверив его удостоверение личности и запросив его сканкопию.

5 золотых правил выгодного и правильного вложения денег

Понять, как правильно использовать заработанное, помогут рекомендации, представленные ниже.

Правило 1: создайте подушку безопасности

Прежде чем размышлять о том, куда можно вложить средства, нужно убедиться в наличии «денежной подушки», или специально накопленной (отложенной) суммы. Денег должно быть достаточно для того, чтобы прожить 6 месяцев при потере основного источника доходов. Так, если человек тратит 20000 руб. ежемесячно, финансовый резерв должен составлять не менее 120000 руб.

Прежде чем размышлять о том, куда можно вложить средства, нужно убедиться в наличии «денежной подушки», или специально накопленной (отложенной) суммы. Денег должно быть достаточно для того, чтобы прожить 6 месяцев при потере основного источника доходов. Так, если человек тратит 20000 руб. ежемесячно, финансовый резерв должен составлять не менее 120000 руб.

Правило 2: не кладите все яйца в одну корзину

Начинающие инвесторы задаются вопросом, как вкладывать деньги, чтобы не потерять их. Профессионалы не советуют вкладывать весь свой капитал в 1 инструмент (особенно если он обещает высокую доходность). Для получения гарантированной прибыли нужно диверсифицировать вложения, т. е. разделить сумму на несколько частей и инвестировать в разные сферы.

Начинающие инвесторы задаются вопросом, как вкладывать деньги, чтобы не потерять их. Профессионалы не советуют вкладывать весь свой капитал в 1 инструмент (особенно если он обещает высокую доходность). Для получения гарантированной прибыли нужно диверсифицировать вложения, т. е. разделить сумму на несколько частей и инвестировать в разные сферы.

Правило 3: заранее оценивайте риски

При поиске ответа на вопрос, куда можно инвестировать, нужно оценивать потенциальные убытки. Новичкам рекомендуется выбирать активы с наименьшим риском: банковские вклады, недвижимость. Формирование агрессивного портфеля из высокорисковых активов может привести к потере всего капитала.

При поиске ответа на вопрос, куда можно инвестировать, нужно оценивать потенциальные убытки. Новичкам рекомендуется выбирать активы с наименьшим риском: банковские вклады, недвижимость. Формирование агрессивного портфеля из высокорисковых активов может привести к потере всего капитала.

Правило 4: выбирайте коллективное инвестирование

Те, кто не знают, во что лучше вкладывать, чтобы заработать, могут воспользоваться услугами доверительного управляющего. За небольшой процент компания возьмет на себя управление денежными средствами и сделает все возможное для извлечения прибыли.

Хорошим решением может стать коллективное инвестирование, когда люди вместе участвуют в каком-либо проекте. В этом случае прибыли и убытки распределяются поровну.

Правило 5: генерируйте пассивный доход

Найти, куда инвестировать деньги под проценты, несложно. Главное — понять, что такая деятельность может привести к убыткам (из-за отсутствия знаний и опыта, нестабильности мировой экономики и т. д.). Чтобы минимизировать риски, нужно создавать пассивный доход, который обеспечит приток капитала даже при отсутствии работы.

Найти, куда инвестировать деньги под проценты, несложно. Главное — понять, что такая деятельность может привести к убыткам (из-за отсутствия знаний и опыта, нестабильности мировой экономики и т. д.). Чтобы минимизировать риски, нужно создавать пассивный доход, который обеспечит приток капитала даже при отсутствии работы.

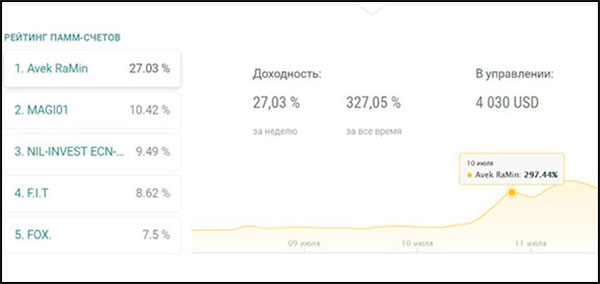

ПАММ-счета для заработка

Несколько лет назад в нашей стране различные специалисты начали работать с ПАММ-счетами, а сегодня и обычные люди начинают проявлять интерес к этому делу. Это потенциальная возможность для заработка. Такая система технически упрощает процесс управления деньгами и совершения сделок на бирже.

ПАММ-счёт формируется из денежных средств нескольких участников. Эти средства используются для совершения различных сделок с ценными бумагами или валютой. Все операции проводит доверительное лицо – брокер или управляющий. Вся прибыль пропорционально распределяется между участниками ПАММ-счёта. К преимуществам относят высокий уровень контроля собственных сбережений, простой и быстрый вывод денежных средств, достаточно простая и прозрачная деятельность. При инвестировании даже небольшой суммы денег можно за короткий срок получить ощутимую прибыль.

Инвестирование в ПАММ-счета имеет свои недостатки:

- Необходимость понимания торговых процессов и особенностей ПАММ-счетов;

- Наличие недобросовестных трейдеров и посредников для торговли;

- Сложность оценки существующих рисков.

Деятельность с ПАММ-счетами требует более сложного управления рисками. Услуги по управлению активами регулируются юридически и требуют лицензирования. Инвесторы также необходимо соблюдать законодательные требования, иначе он не сможет получить свою прибыль.

ПАММ-счета для инвестирования даже небольших сумм можно порекомендовать только тем, кто имеет опыт торговли на бирже. Всегда существует риск потери денег из-за мошеннических действий трейдера или выбора неудачной стратегии.

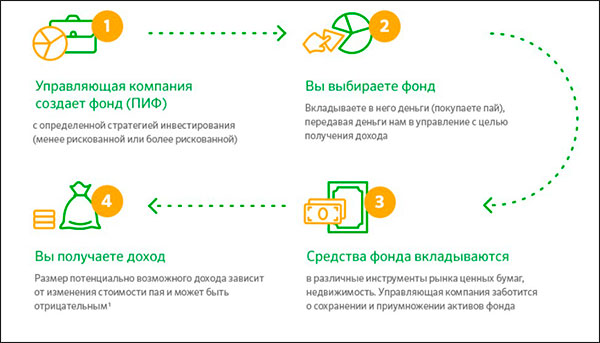

Паевые инвестиционные фонды (ПИФ)

По сути, ПИФы — это тоже инвестиции в ценные бумаги, такие как акции и облигации. Только в отличие от классического инвестирования, где вам приходится самому принимать решения, здесь за вас решают всё опытные трейдеры. То есть, вы даете деньги по доверительное управления.

Также, в отличие от акций и облигаций, вы не покупаете ту или иную ценную бумагу. Вы приобретаете паи (доли). В один пай входят доли нескольких бумаг. Причем, существуют ПИФы с минимальным вкладом как и от 1000 рублей, так и от 100.

То есть, ваша задача зарегистрироваться в одном из фондов купить определенное количество паев. Ну а дальше останется только следить за тем, как увеличивается или уменьшается ваша прибыль. Но как правило, все же трейдеры все же работают в плюс. Но для более успешной деятельности лучше все же взять стартовый капитал побольше нежели 100 или 1000 рублей.

Из плюсов я бы выделил то, что вам не требуются знания в инвестировании и то, что вы можете войти в фонды при небольшом капитале. Ну и еще однимвесомым плюсом конечно же является то, что за одну цену вы вкладываетесь не во что-то одно, а по сути в целый портфель. Что касается минусов, то и они здесь есть. Я бы выделил довольно немаленькую комиссию и налоги, а также то, что довольно часто прибыль получается не выше чем при простом банковском депозите.

Вы можете выбрать себе любой популярный ПИФ (Сбербанк, Московская биржа ,Альфа Капитал и т.д.) и погрузиться в мир инвестиций.

Лично я на вашем месте обучился бы сам инвестированию в ценные бумаги и сам решал сколько и куда вкладывать. Кстати, именно это я и сделал, то есть пошел учиться инвестированию, причем совершенно бесплатно. И об этом ничуть не жалею. Вы также можете пойти на это бесплатное обучение, где научитесь инвестировать в ценные бумаги и создадите свой первый инвестиционный портфель. Только поторопитесь. Успейте записаться до 15 ноября 2021 года.

Инвестировать небольшие деньги в акции компаний

Полная инструкция (список акций, список лучших брокеров и др.) по инвестированию в акции находиться здесь: Куда вложить деньги в 2021 году.

Самые популярные брокеры, которые предлагают купить и инвестировать деньги в акции компаний в России: Сбербанк Инвестиции, Тинькофф Инвестиции, ВТБ, БКС, ФИНАМ,Открытие.

Инвестиции с Счет Яндекс.Плюс и ВТБ

Новый способ инвестировать через сервисы Яндекса совместно с ВТБ. Очень простой и удобный способ для инвестиций от 1 рубля. Надежность Яндекса и ВТБ как крупнейших государственно контролируемых компаний, мы объяснять не будем.

В чем плюс сервиса Счет Яндекс.Плюс инвестиции?

Все интуитивно просто и инвестировать можно от 1 рубля, поэтому сервис и создан, чтобы начать инвестировать в акции, облигации, фонды мог любой желающий.

Попробовать сервис: https://plus.yandex.ru/invest/catalog/stock/

Счет Яндекс.Плюс инвестиции в акции

ПАММ счета

Еще один способ инвестировать деньги — вклад в ПАММ-счета. Говоря простыми словами, ПАММ-счета — это инвестирование в счета профессиональных трейдеров на определенных биржах, например Alpari. У такого трейдера есть общий счет, куда ему скидывают деньги инвесторы. Это могут быть даже небольшие суммы. Он торгует на них и при успешных сделках отдает вам процент от прибыли, пропорциональный вашему вкладу.

Ну только не думайте, что раз это профессиональный трейдер, то вы будете в постоянном профите. Все таки это всё люди, и им свойственно ошибаться. Лично я больше предпочитаю форекс-роботов, но 10000 рублей будет недостаточно для покупки этого чуда автоматизированной торговли.

Тем не менее, многие инвесторы активно вкладывают в ПАММ-счета. Я даже скажу больше. И если прочитать их отзывы, то можно увидеть, что ПАММ-портфели составляют большую часть их инвестиций в целом.

Куда вложить небольшие деньги чтобы заработать

Возможно, Вы подумаете, что сейчас пойдёт реклама какого-нибудь очередного «суперброкера» с форексом или ещё чего-то похлеще. Заверяю однозначно, что этого не будет. Цель статьи — поделиться опытом исходя из моей, достаточно богатой практики формирования инвестиционных портфелей.

Итак, какие инвестиционные инструменты возможно использовать, если сумма небольшая:

Небольшой вклад в банке

Системообразующие банки России

| Название банка | Общий объем вкладов |

|---|---|

| Сбербанк | 10 673 трлн. рублей |

| ВТБ | 2 010 млрд. рублей |

| Газпромбанк | 627 млрд. рублей |

| Альфа-Банк | 613 млрд. рублей |

| Россельохбанк | 479 млрд. рублей |

| Райффайзен Банк | 359 млрд. рублей |

| Промсвязьбанк | 263 млрд. рублей |

| ФК Открытие | 248 млрд. рублей |

| Росбанк | 192 млрд. рублей |

| ЮниКредит Банк | 175 млрд. рублей |

Во-первых, не пренебрегайте банковскими вкладами. Сегодня, этот инструмент является практически безрисковым (благодаря Агентству по страхованию вкладов). В то же время, подобрать вклад с приличной доходностью и низкими требованиями по сумме не сложно.

К примеру, по одному из вкладов Промсвязьбанка сейчас можно вложить сумму от 10 000 рублей под конкурентную ставку. В Россельхозбанке есть похожий по доходности вклад, но минимальная сумма ещё меньше — всего 3 000 рублей. Кстати, читайте специальный обзор о том как правильно выбрать банковский вклад.

Технологии доверительного управления

Во-вторых, ни за что, ни при каких обстоятельствах не торгуйте самостоятельно на форекс или в бинарных опционах. Зазывалы манят лёгкими деньгами. На самом деле — это всегда билет в один конец, к потерям. Есть грустная статистика: новички теряют на форексе в 99,7% случаев.

В то же время, есть чуть более умный способ заработать. Можно инвестировать в опытных управляющих, которые проявили себя со временем и входят в эти 0,3% успешных трейдеров. По-сути, это то же самое, что предлагают крупные европейские брокеры, о которых речь шла вверху статьи.

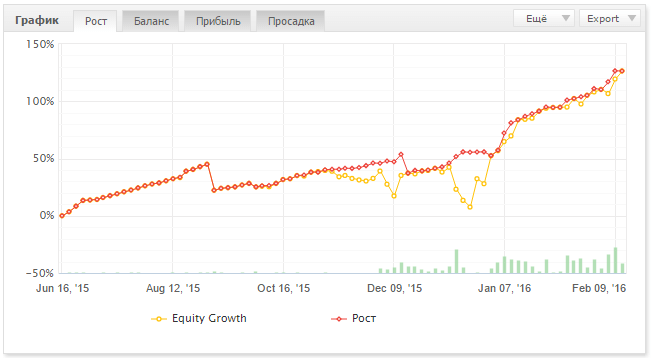

Современные технологии инвестирования в форекс через управляющих называются ПАММ и MAM. Адекватная доходность этих инструментов лежит в диапазоне 20-100% в год.

ПАММ-счета особенно распространены в рунете. Конкуренция в отрасли подстёгивает борьбу за клиентов. В итоге, сейчас есть большой выбор успешных управляющих и ряд удобных сервисов для контроля своих вложений. При этом, минимальная сумма для сотрудничества с тем или иным трейдером по технологии ПАММ начинается от $10-$100.

Статистика одного из популярных управляющих MAM-счётом. Инвестору достаётся 50-70% от доходности

Статистика одного из популярных управляющих MAM-счётом. Инвестору достаётся 50-70% от доходности

Доверительное управление через MAM-счёт — это более продвинутый и защищённый способ инвестирования. Зачастую, между управляющим и инвестором даже заключаются договоры. Однако и входной порог здесь уже от $500. Подробнее о технологии можно узнать в отдельной тематической статье.

Проекты

Также, я бы отметил высокодоходные проекты. Их ещё называют хайпы. Это достаточно рисковый инструмент. Как правило, риск покрывается щедрой доходностью. Прибыли могут составлять десятки процентов, причём не в год, а в месяц. Наименее рисковая тактика — инвестировать в тот или иной проект на срок один-два месяца, а затем выводить средства.

Несомненный плюс таких проектов — низкий входной порог. Как правило, инвестировать можно с $10-$50. А это уже абсолютно доступные суммы. В отдельном материале Вы можете узнать подробности о том, как выгоднее всего инвестировать в хайп-проекты.

В заключение отмечу необходимость всесторонней диверсификации инвестиций. Постарайтесь комбинировать различные инструменты. И тогда риск будет снижаться, а потенциальная доходность — сохраниться.

Буду благодарен Вашим вопросам/мнению о том, куда вложить небольшие деньги, чтобы заработать в комментариях.

Желаю всем прибыльных инвестиций!

Если эта статья Вам понравилась — сделайте доброе дело

Поставьте «сердечко»

Поделитесь в соцсетях

Криптовалюта

Ну и куда же мы без криптовалюты. Сюда запросто можно вложить небольшую сумму денег для дальнейшего получения прибыли в интернете, хоть на 100 рублей. А на 10000 рублей можно неплохо разгуляться. Но только не факт, что вы получите прибыль. Как вы наверняка знаете, любая криптовалюта — это высокорисковый тип инвестиций, поэтому с ними нужно быть осторожными. В начале 2018 года все ринулись покупать биткоины за 20 тысяч долларов, а он взял и рухнул до 3000 долларов. Лишь сейчас, полтора года опять наблюдается подъем. Уже больше 11000 долларов.

Главное в этом деле опять же диверсификация. Не кладите все яйца в одну корзину, а купите хотя бы несколько криптовалют в разных долях. Вам же необязательно брать 1 биткоин. Можете взять всего 0,005 биткоина, что на сегодняшний момент составит примерно 55 долларов. А на остальные деньги купить другую крипту. Только я не призываю вас покупать прямо сейчас. Проанализируйте рынок.

Для того, чтобы инвестировать в криптовалюту достаточно завести соответствующий кошелек и купить валюту на биржах типа Bestchange.org или с помощью телеграм ботов. Подробнее об этом я напишу в одной ищ следующих статей. Но в целом ничего сложного в этом нет.