Краткосрочные финансовые вложения

Содержание:

- ПБУ 19/02 ФИНАНСОВЫЕ ВЛОЖЕНИЯ

- Основные статьи бухгалтерского баланса

- Ценные бумаги как способ инвестирования в КФВ

- Виды финансовых вложений

- Формула коэффициента критической ликвидности

- Стоимость финансовых активов

- Инструменты краткосрочного инвестирования

- Стоимость заемного капитала: формула по балансу в процентах

- Финансовые вложения в балансе: определение, перечень

- Знакомимся со статьями баланса 2020 года: их коды и расшифровки

- Краткосрочные финансовые вложения в балансе: правила, учет, бухгалтерия

ПБУ 19/02 ФИНАНСОВЫЕ ВЛОЖЕНИЯ

37. Устойчивое существенное снижение стоимости финансовых вложений, по которым не определяется их текущая рыночная стоимость, ниже величины экономических выгод, которые организация рассчитывает получить от данных финансовых вложений в обычных условиях ее деятельности, признается обесценением финансовых вложений. В этом случае на основе расчета организации определяется расчетная стоимость финансовых вложений, равная разнице между их стоимостью, по которой они отражены в бухгалтерском учете (учетной стоимостью), и суммой такого снижения.

Устойчивое снижение стоимости финансовых вложений характеризуется одновременным наличием следующих условий:

Примерами ситуаций, в которых может произойти обесценение финансовых вложений, являются:

38. В случае возникновения ситуации, в которой может произойти обесценение финансовых вложений, организация должна осуществить проверку наличия условий устойчивого снижения стоимости финансовых вложений.

Указанная проверка производится по всем финансовым вложениям организации, указанным в пункте настоящего Положения, по которым наблюдаются признаки их обесценения.

В случае, если проверка на обесценение подтверждает устойчивое существенное снижение стоимости финансовых вложений, организация образует резерв под обесценение финансовых вложений на величину разницы между учетной стоимостью и расчетной стоимостью таких финансовых вложений.

Коммерческая организация образует указанный резерв за счет финансовых результатов организации (в составе прочих расходов), а некоммерческая — за счет увеличения расходов.

В бухгалтерской отчетности стоимость таких финансовых вложений показывается по учетной стоимости за вычетом суммы образованного резерва под их обесценение.

Проверка на обесценение финансовых вложений производится не реже одного раза в год по состоянию на 31 декабря отчетного года при наличии признаков обесценения. Организация имеет право производить указанную проверку на отчетные даты промежуточной бухгалтерской отчетности.

Организацией должно быть обеспечено подтверждение результатов указанной проверки.

39. Если по результатам проверки на обесценение финансовых вложений выявляется дальнейшее снижение их расчетной стоимости, то сумма ранее созданного резерва под обесценение финансовых вложений корректируется в сторону его увеличения и уменьшения финансового результата у коммерческой организации (в составе прочих расходов) или увеличения расходов у некоммерческой организации.

Если по результатам проверки на обесценение финансовых вложений выявляется повышение их расчетной стоимости, то сумма ранее созданного резерва под обесценение финансовых вложений корректируется в сторону его уменьшения и увеличения финансового результата у коммерческой организации (в составе прочих доходов) или уменьшения расходов у некоммерческой организации.

40. Если на основе имеющейся информации организация делает вывод о том, что финансовое вложение более не удовлетворяет критериям устойчивого существенного снижения стоимости, а также при выбытии финансовых вложений, расчетная стоимость которых вошла в расчет резерва под обесценение финансовых вложений, сумма ранее созданного резерва под обесценение по указанным финансовым вложениям относится на финансовые результаты у коммерческой организации (в составе прочих доходов) или уменьшение расходов у некоммерческой организации в конце года или того отчетного периода, когда произошло выбытие указанных финансовых вложений.

Основные статьи бухгалтерского баланса

Далее перечислим основные статьи бухгалтерского баланса и прокомментируем каждую из них с точки зрения проводимого нами анализа:

Оборотные активы (Current Assets). В целом, их увеличение является позитивным фактором, однако, слишком быстрый их рост (в виде скачка) может свидетельствовать о неэффективной политике управления компанией (являться следствием, например, затоваривания складов).

Внеоборотные активы (Non-current Assets). Увеличение этого параметра говорит о том, что растёт часть средств компании, направляемая мимо её основной деятельности (например, на строительство или на приобретение, какого либо имущества)

В этом случае, важно установить из какого источника берутся эти дополнительные средства (из собственных или из заёмных средств). Снижение величины внеоборотных активов может быть следствием продажи части основных средств (при этом деньги, вырученные от продажи могут быть направлены, например, на увеличение оборотных активов или на погашение долгов компании), либо уменьшением стоимости производственных средств в результате их естественного износа.

Запасы (Inventory)

Этот параметр необходимо рассматривать в связке с такими параметрами как объём продаж. Так, увеличение запасов без сопутствующего увеличения объёмов продаж говорит о затоваривании складов и приводит к снижению оборачиваемости и платёжеспособности компании. Уменьшение запасов, без одновременного роста объёмов продаж, может говорить о том, что компании не хватает оборотных средств для их пополнения, и может свидетельствовать о постепенной деградации компании.

Дебиторская задолженность (Net Receivables). Рост этого показателя может быть связан с продажами в кредит и проблемами с оплатой отпускаемой продукции. Так, например, если рост дебиторской задолженности возрастает одновременно с увеличением уровня продаж, то это может свидетельствовать о том, что рост выручки связан с увеличением сроков предоставляемого покупателям кредита. А если дебиторская задолженность будет расти на фоне снижения выручки, то это уже сигнал того, что, несмотря на увеличение сроков кредитования компании не удаётся удерживать своих покупателей (что, естественно, говорит не в её пользу). Очень важно сопоставить уровень дебиторской и кредиторской задолженности анализируемого предприятия. Опасным звоночком здесь может быть увеличение динамики в сторону увеличения кредиторской, и снижения дебиторской задолженности (особенно в том случае, когда долги предприятия и так превышают уровень его дебиторской задолженности).

Соотношение краткосрочных займов к долгосрочным (Short Term / Long Term Debt). Краткосрочные займы предполагают выдёргивание средств из бюджета для их погашения в самой ближайшей перспективе. А долгосрочные займы, напротив, могут подождать (дав тем самым компании время для их полноценного освоения). Следовательно, чем меньше данное соотношение, тем больше финансовая устойчивость компании.

Собственный капитал (Stockholders’ Equity). Здесь всё просто. Динамика в сторону увеличения собственного капитала компании (относительно общей величины её капитала) это весьма позитивный знак. И, наоборот, уменьшение данного параметра, может говорить о том, что дела на предприятии идут не самым лучшим образом.

Ну а теперь давайте рассмотрим алгоритм применения всей этой теории на практическом примере.

Ценные бумаги как способ инвестирования в КФВ

Краткосрочные инвестиции, также называемые временными инвестициями или рыночными ценными бумагами, представляют собой долговые обязательства или ценные бумаги, которые, как ожидается, будут проданы или конвертированы в денежные средства в течение следующих 3–12 месяцев. Другими словами, это акции или облигации, которыми владеет руководство, чтобы получить быстрый доход, и планирует продажу в текущем отчетном периоде.

Инвестиционные ценные бумаги – это любые виды инвестиций, которые приобретаются с целью удержания ценных бумаг для получения дохода. Идея состоит в том, чтобы приобрести ценные бумаги, которые способны обеспечить некоторый устойчивый доход, который может использоваться в качестве источника дохода для деловых операций или аналогичных целей.

Краткосрочные инвестиции могут включать в себя ряд возможных инвестиционных инструментов. Рыночные эмиссионные ценные бумаги являются лишь одним из возможных вариантов, которые компания может использовать для краткосрочных инвестиций.

Краткосрочные инвестиции широко варьируются среди разных предприятий. Крупные корпорации обычно имеют миллиарды долларов краткосрочных инвестиций, которыми управляют профессиональные инвестиционные фирмы. Для таких корпораций управление денежными средствами является очень важной частью их бизнеса и может представлять очень значительный поток денег для компаний. Малые предприятия могут иметь от нескольких сотен до нескольких тысяч долларов для краткосрочных инвестиций, и эти инвестиции вполне могут быть осуществлены владельцем бизнеса

Малые предприятия могут иметь от нескольких сотен до нескольких тысяч долларов для краткосрочных инвестиций, и эти инвестиции вполне могут быть осуществлены владельцем бизнеса.

Чтобы ценные бумаги считались краткосрочными инвестициями, они должны обладать двумя конкретными качествами.

Во-первых, инвестиции должны обладать определенной степенью товарности, которая позволяет быстро превращать их в деньги.

Во-вторых, компания, владеющая ценными бумагами, должна иметь намерение превратить инвестиции в денежные средства в течение одного операционного цикла или одного года, в зависимости от того, какой период времени длиннее.

Существует два основных требования к инвестициям, которые следует рассматривать как краткосрочные:

- Инвестиция должна быть ликвидной. Это значит, что ее можно быстро продать. Примерами этого являются торгуемые акции и долговые ценные бумаги. Значительная доля участия в небольшой местной компании не будет считаться ликвидной. Фактически, это будет считаться неликвидным вариантом, потому что, скорее всего, потребуется много времени, чтобы найти другого покупателя.

Компания должна рассчитывать продать инвестиции в течение следующих 12 месяцев или в течение операционного цикла компании. То же самое с другими текущими активами – должно быть ожидание, что они скоро будут ликвидированы.

Краткосрочные инвестиции обычно имеют срок погашения от трех месяцев до одного года. Эти вложения в ценные бумаги со сроком погашения менее трех месяцев просто включаются в состав денежных средств как «Денежные эквиваленты»..

Виды финансовых вложений

Настолько много различных классификаций сегодня существует, что порой даже сложно остановиться на чем-то конкретном

Я вам предлагаю обратить внимание на 3 основные группы, а начнем с классификации согласно назначению. Здесь можно выделить 2 типа вложений:

- Основная цель — получить прибыль;

- Основная цель — перепродажа.

Фактически второй пункт также имеет цель — получение прибыли, но больше учитывается оборот и скорость сделок. Разумеется, что финансовые вложения могут быть краткосрочными (до 12 месяцев) и долгосрочными.

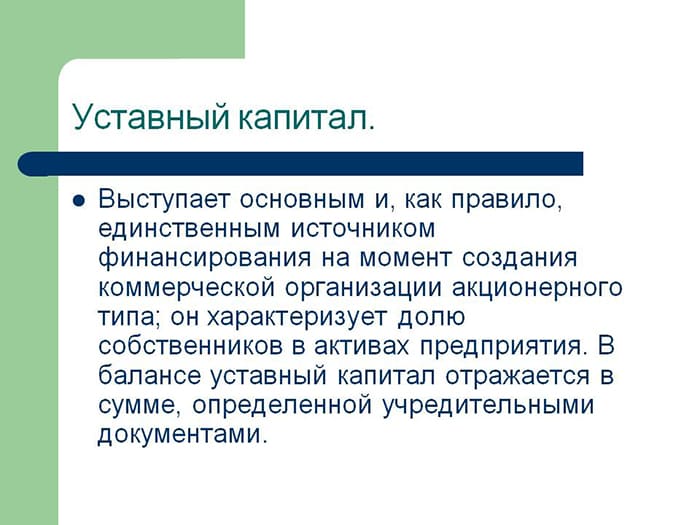

И также остановлюсь на классификации по связи с уставным капиталом. Не поверите, но их тоже 2 разновидности:

- Вложение в долговые бумаги;

- Непосредственно формирование уставного капитала.

Далее разбираемся, как непосредственно происходит каждый процесс.

Уставные капиталы

Наиболее оптимально этот способ подходит инвесторам, которые уже определили для себя основные направления в дальнейшей работе. Если вы хотите стать соучастником организации, то используйте свои средства в качестве добавочного капитала создания или реорганизации. Вложиться в капитал можно и с целью покупки акций на вторичке, а далее их продать с помощью брокеров или самостоятельными усилиями.

Получать часть капитала можно и во время того, как та или иная компания выводится из госфонда и приватизируется. Согласно законодательной базе, финансовые вложения в уставной капитал возможны в случае сотрудничества с ОАО и ЗАО, а также с ООО. Основная особенность — инвестор хочет принимать участие в работе фирмы, влиять на решения и такая операция достаточно долгосрочная

Если вас привлекают краткосрочные проекты, обратите внимание на покупку акций

Ценные бумаги

Кто из нас не хотел стать крупным акционером какой-либо компании, а то и вовсе получить контрольный пакет. Сегодня инвестиции в акции привлекают правом контролировать деятельность фирмы и тем, что с помощью брокеров их можно выгодно продать на бирже, дождавшись максимального спрэда.

Плюс, грамотный инвестор оценивает свой денежный поток и следит за регулярностью пассивной прибыли. А чем больше источников ее получения — тем меньше риски. Именно поэтому ценные бумаги отечественных и иностранных компаний не теряют своей популярности и, в большинстве случаев, ликвидности. Да и купить акции достаточно просто, и что не может не радовать – законно. Равным счетом, как и открыть депо в банках.

Депозитные вклады

Вспоминаем совет кинематографического героя, который рекомендовал нам хранить деньги в сберегательных кассах. Мы часто используем пожелание, но при этом не столько с целью сохранения имущества, сколько с целью увеличения прибыли. Учитывая, что является основным инструментом получения прибыли на депозите, выделяют такие подвиды:

- Денежный (национальная и иностранная валюта). Процентные ставки по нацвалюте всегда выше из-за высокой инфляции.

- Связанный с драгметаллами (слитками), но наряду с ними особой популярности приобретают инвестиционные монеты.

Во-первых, их выгодно и безопасно хранить в ячейках; во-вторых, можно заработать на курсе. В-третьих, иногда можно выйти на антикварный рынок. Привлекает и то, что депозитные вклады доступны для инвесторов с разными суммами для вложения. И ждут своих потенциальных партнеров, как государственные, так и частные банки. А как они предлагают вести учет вашим средствам — вопрос открыт.

Формула коэффициента критической ликвидности

В общем случае схема ККЛ выглядит таким образом:

| Параметр сравнения | ККЛ < 0.7 | ККЛ > 1 |

| Выдача новых кредитов | Кредиты, выдаваемые банками, будут иметь большой процент, что еще больше увеличит размер залогового имущества. При очень низких уровнях показателя возможен полный отказ в кредитовании. | Отличная платежеспособность организации позволяет ей брать кредиты под выгодный процент. Финансовые организации не боятся невозврата средств и охотно выдают деньги. |

| Возможность привлечения новых инвесторов | Высокий риск потери капитала отпугивает потенциальных инвесторов. Единственная возможность привлечь частный капитал заключается в увеличении прибыльности ценных бумаг. | Финансовая стабильность предприятия воодушевляет вкладчиков. Инвесторы стараются вложить как можно больше средств и получить максимальную прибыль. Ввиду отличных экономических показателей, прибыльность облигаций можно снизить до минимума. |

| Действия для нормализации положения | Руководство экономически нестабильной организации обязано предпринять такие меры: · выдать средства в долг заемщикам; · попробовать приобрести выгодные ценные бумаги;

· эмитировать собственные облигации или акции; · увеличить прибыль по долговым распискам, чтобы привлечь частных инвесторов. |

Слишком высокий показатель ККЛ далеко не всегда выгоден бизнесу. Благодаря тому, что компания не использует все возможности кредитования, скорость ее развития существенно снижается. Для того, чтобы максимизировать эффективность использования капитала необходимо: · привлечь кредитные средства и проинвестировать их в прибыльные отрасли;

· выпустить бонды. |

Стоимость финансовых активов

Российскими организациями финансовые вложения принимаются к бухгалтерскому учету по первоначальной стоимости.

В составе затрат учитываются:

- уплаченные суммы по контрактам;

- стоимость различных услуг, связанных соответствующими инвестиционными вложениями;

- вознаграждения для посредников;

- иные затраты на финансовые вложения.

Чтобы правильно установить стоимость финансовых вложений для целей бухучета, применяются все доступные источники.

Один вид активов обращается на рынке. Такие инвестиционные вложения подлежат учету и отчетности по завершении соответствующего года по текущей рыночной стоимости. Она определяется путем корректировки стоимости, определенной на предыдущую отчетную дату. Такая корректировка производится на выбор организации:

- либо раз в месяц;

- либо раз в квартал.

Другие активы на РЦБ не обращаются. Они учитываются на отчетную дату согласно первоначальной стоимости. По ним предусмотрена необходимость:

- вести контроль обесценивания;

- вводить резерв под обесценение.

При обесценении финансовых вложений следует провести анализ причин, послуживших основанием для соответствующего результата. С этой целью нужен контроль над всеми финансовыми инвестициями, по которым не учитывается текущая рыночная стоимость, если по ним есть признаки обесценения.

К счету 59 создается аналитический учет. Стоимость вложений, в отношении которых создан такой резерв, соответствует балансовой за минусом соответствующих резервов.

Согласно разд. IV ПБУ 19/02 учет выбытия финансовых вложений осуществляется при:

- погашении;

- продаже;

- безвозмездной передаче и т.п.

Выбытие соответствующего актива, по которому не определяется текущая рыночная стоимость, учитывается:

- либо по первоначальной стоимости;

- либо по средней первоначальной стоимости;

- либо способом ФИФО.

При выбытии финансовых вложений в учете делаются проводки: Дт 76 — Кт 91 (учтен доход от реализации), Дт 91 — Кт 58 (списана первоначальная стоимость), Дт 51 — Кт 76 (поступление денежных средств).

- Назначение статьи: отображение средств долгосрочного финансовогоинвестирования (приобретенные ценные бумаги, вложение финансов в уставный капитал сторонних компаний и т.д.) на срок более 12 месяцев.

- Номер строки в балансе: 1170.

- Номер счета согласно плану счетов: Дебетовый остаток сч.58 + дебетовый остаток сч.55 – кредитовое сальдо сч.59 + дебетовый остаток сч.76 (по долгосрочным процентным займам сотрудникам).

Под финансовыми вложениямикомпании понимается инвестирование, т.е. активпредприятия, не владеющий материально-вещественной формой, но способный приносить доход:

- ценные бумаги: государственные, муниципальные, стороннихкомпаний и учреждений;

Примечание! К этому типу активов относят и долговые ценные бумаги с заранее оговоренной ценой и датой погашения, например векселя.

- инвестирование средств компании в уставный капитал сторонних фирм (в т.ч. и дочерних организаций);

- займы, предоставленные компанией сторонним контрагентам и сотрудникам (с получением дохода в виде процентов);

- дебиторская задолженность, сформированная при переуступке права требования и т.д.

Примечание от автора! При заполнении бухгалтерской отчетности необходимо учитывать то, что в строку 1170 включаются исключительно долгосрочные финансовые вложения, т.е. инвестирование срокамиболее года. Иные финансовые инвестиции регистрируются в составе оборотных средств.

Согласно правилам бухгалтерского учета, для признания инвестированных финансов в качестве активов организации необходимо выполнение следующих условий:

- документальное подтверждение прав компании на финансовое вложение и на получение активов от использования данного права – договор купли-продажи, выписка по лицевому счету и т.д.;

- принятие организацией возможных рисков от осуществленных финансовых вложений (неплатежеспособность, колебания цен, неликвидность активов и т.д.);

- возможность для компании получать выгоду от осуществленных вложений в будущем (например, разница между ценой реализации и покупной стоимостью по операциям с ценными бумагами, дивиденды от участия в деятельности иной компании и т.д.).

Строка 1170 – актив бухгалтерского баланса: здесь отображаются долгосрочные финансовые активы на срок более года, целью которых является извлечение дополнительного дохода компанией.

Инструменты краткосрочного инвестирования

К инструментам краткосрочного инвестирования относятся:

- Банковские депозиты. Данный инструмент отличается высокой надежностью. Благодаря программе страхования вкладов, все вложения в размере до 1,4 миллиона рублей гарантированно возвращаются владельцу, даже при признании банка неплатежеспособным. Недостаток депозитов — низкая доходность. Причем у многих банков есть зависимость размера процентов от срока депозита: чтобы вложить деньги по более высокой ставке, придется отдать их банку на более долгий срок.

- Драгоценные металлы. Данный актив в наименьшей степени подвержен колебаниям котировок. Тем не менее возможность падения стоимости драгоценных металлов не исключена. Поэтому утверждение, что инвестиции в золото имеют гарантированную доходность, нельзя назвать верным. Кроме того, вложения в драгоценные металлы в большей степени подходят для долгосрочного инвестирования.

- Облигации федерального займа. Государственные ценные бумаги обладают высокой ликвидностью, поэтому не составит труда их быстро продать. Риск при таких сделках минимальный, но и доход не большой.

- Акции. Этот инструмент может как быстро расти в цене, так и стремительно падать. Предугадать, в какую сторону будет меняться его стоимость, бывает сложно даже опытным финансовым аналитикам. На краткосрочных сделках с акциями можно хорошо заработать, но можно и понести большие убытки.

- ПИФ. Это паи инвестиционного фонда. Прибыль от вложений можно получить уже через месяц, а продать актив — в любое время.

- ПАММ-счета. Этот вид инвестирования подразумевает передачу капитала в доверительное управление опытному трейдеру за определенную комиссию. Инвестор теряет возможность на срок действия договора распоряжаться вложенными средствами и выводить деньги с сервиса.

- Криптовалюта. Этот инструмент сопряжен с большими рисками. Невозможно предугадать, какая криптовалюта гарантированно подорожает, а какая упадет в цене.

- Хайп-проекты. Это самый рискованный инструмент из всех возможных. Он представляет собой финансовую пирамиду в ее классическом понимании. Доход выплачивается инвесторам из вложений новых участников. Период существования хайп-проектов может длиться от нескольких часов до нескольких недель. Риск, связанный с такими инвестициями, стремится к 100 %.

Еще одна общая черта у всех инструментов краткосрочного инвестирования – это высокая ликвидность. Теоретически срок владения большинством активов ничем не ограничен, но если есть цель вложить деньги на короткий период, то выбранный актив должен легко продаваться в любой момент.

Стоимость заемного капитала: формула по балансу в процентах

Итак, заёмный капитал представляет собой совокупность обязательств перед внешними кредиторами. Подобный капитал – весьма внушительный ресурс, зачастую оказывающийся необходимым для развития компании. Но поскольку этот источник все же не является собственностью компании и подлежит возврату, его объем должен строго контролироваться.

Поэтому компании-заемщику стоит рассчитывать стоимость заемного капитала, представляющую собой плату за пользование заемными средствами, т.е. процент который фирма уплатит за привлечение подобных средств. Формула стоимости заемного капитала – это соотношение суммы уплаченных за год процентов (строка 2330 по «Отчету о финрезультатах») к общей величине заемного капитала (сумме строк 1400 и 1500 по балансу).

Финансовые вложения в балансе: определение, перечень

Вопреки мнению некоторых бухгалтеров, следующие активы не могут быть приняты организацией к бухгалтерскому учету в качестве финансовых вложений:

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

- Собственные акции предприятия, которые были выкуплены у акционеров с целью их аннулирования или перепродажи;

- материальные ценности, купленные не для применения для обычных видов деятельности, наподобие произведений искусства, ювелирных изделий, драгоценных металлов и т.д.;

- векселя, оформленные в качестве оплаты за реализованный товар, изделия, работы или услуги, выданные векселедателем продавцу;

- вложения в недвижимость, обладающую материально-вещественной формой и передаваемые компанией на возмездной основе другим лицам во временное владение (пользование);

- объекты основных фондов, нематериальные активы и различные виды материально-производственных запасов.

Перечисленные в списке ниже активы, наоборот, являются полноценными финансовыми вложениями, стоимость которых может быть учтена по строке 1170 (при условии выполнения требований из следующего за списком перечня):

- муниципальные и государственные ценные бумаги;

- ценные бумаги иных компаний, включая долговые – векселя, облигации (при условии, что в них указаны стоимость и срок погашения);

- дебиторская задолженность, перекупленная в связи с уступкой прав требования;

- вклады в уставные (складочные) капиталы иных компаний (в т.ч. дочерних и зависимых);

- депозитные вклады в банке;

- займы, выданные другим компаниям;

- другие похожие вложения.

Активы и инвестиции могут быть приняты к учету в качестве финансовых вложений только в том случае, если соблюдены все в совокупности условия:

- Предприятие должно сохранить документы, доказывающие факт совершения финансового вложения в объект.

- У компании-инвестора должны наблюдаться определенные финансовые риски, имеющие отношение к приобретенным доходным активам.

- Должна присутствовать вероятность того, что финансовые вложения в перспективе принесут экономическую выгоду в различных ее формах (в виде дивидендов, увеличения первоначальной стоимости и т.д.).

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Знакомимся со статьями баланса 2020 года: их коды и расшифровки

Все, кому доводилось держать в руках баланс, а тем более его составлять, обращали внимание на графу «Код». Благодаря этой графе органы статистики способны систематизировать информацию, содержащуюся в балансах всех компаний

Следовательно, указывать коды в бухбалансе нужно, только когда этот отчет представляется в органы госстатистики и другие органы исполнительной власти (ст. 18 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ, п. 5 приказа Минфина России от 02.07.2010 № 66н). Если баланс не годовой и нужен только собственникам или иным пользователям, указывать коды не обязательно.

Обратите внимание! С 01.06.2019 форма баланса действует в редакции приказа Минфина от 19.04.2019 № 61н. Ключевые изменения в нем (а также в другой бухгалтерской отчетности) таковы:

Ключевые изменения в нем (а также в другой бухгалтерской отчетности) таковы:

- теперь отчетность можно составлять только в тыс. руб., миллионы в качестве единицы измерения больше использовать нельзя;

- ОКВЭД в шапке заменен на ОКВЭД 2;

- в бухгалтерском балансе нужно указывать сведения об аудиторской организации (аудиторе).

Отметку об аудиторе нужно ставить только тем фирмам, которые подлежат обязательному аудиту. Налоговики будут использовать ее как для наложения штрафа на саму организацию, если она проигнорировала обязанность пройти аудит, так и для того, чтобы знать у какого аудитора им истребовать сведения по организации в порядке ст. 93 НК РФ.

В бухгалтерском балансе коды строк с 2014 года должны соответствовать кодам, указанным в приложении 4 к приказу № 66н. При этом устаревшие коды из утратившего силу приказа № 67н с аналогичным названием, датированного 22.07.2003, уже не применяются.

Отличить ранее применявшиеся коды от современных несложно — по количеству цифр: современные коды 4-значные (например, строки 1230, 1170 бухгалтерского баланса), тогда как устаревшие содержали только 3 цифры (например, 700, 140).

О том, как выглядит форма действующего бухбаланса с кодами строк, читайте в статье «Заполнение формы 1 бухгалтерского баланса (образец)».

Краткосрочные финансовые вложения в балансе: правила, учет, бухгалтерия

К категории краткосрочных относятся вложения на срок не более года. Подразумевается, что по его истечении понесенные затраты превращаются в дебиторку. В этом качестве учитывается покупка ценных бумаг, выдача займов под проценты со сроком погашения до 12 месяцев, депозиты и иные возвратные вложения, приносящие прибыль.

Суть краткосрочных финансовых вложений

Инвестировать средства можно только при наличии свободной денежной массы. Это возможно при получении незапланированной прибыли или ее сезонном характере. Получение повышенного дохода дает возможность разместить «излишек» под проценты при условии возврата в течение года. Обязательным наличие записей по счетам и строке баланса, предназначенным для краткосрочных вложений, не является.

Краткосрочные вложения в балансе

Краткосрочные финансовые вложения входят в состав актива баланса и отражаются по строке 1240 по состоянию на 31 декабря. Отражаемую в ней сумму составляет сальдо по следующим счетам, уменьшенное на остаток по кредиту 59-счета:

- 58 – для краткосрочных вложения по субсчету второго порядка;

- 55 – для краткосрочных депозитов;

- 73 – внутренние займы сотрудникам со сроком погашения в течение года.

По строке 1240 отражаются только вложения, предполагающие получение прибыли. Если займ выдан без процентов (деньги в долг), он теряет статус финансового вложения и по 58-му счету и 1240-й строке баланса отражаться не может. На счете 59 собирается резерв финансовых вложений, необходимый для компенсации их обесценивания.

Помимо строки 1240 в балансе заполняется пояснительный раздел 3 (подразделы 3.1 и 3.2). Они показывают наличие, движение и использование вложений.

Финансовые вложения в бухучете

Счет № 58 является общим для долго- и краткосрочных вложений. Приказом Минфина октября 2000 г. официальные субсчета для него упразднены, но регламентировано жесткое разделение учета вложений по сроку. Компании вправе самостоятельно открывать и вести их с учетом сроков вложений. Для этого вводятся субсчета второго порядка. Например, 58.1 – для акций, 58.2 – для долговых обязательств.

На учет краткосрочные вложения принимаются по себестоимости, то есть по сумме приобретения актива. Доход от них появляется в бухгалтерской отчете по мере перечисления процентов или по окончании срока вложения, то есть, по итогам года.

Увеличение и уменьшение краткосрочных вложений

Рост объема краткосрочных вложений говорит о наличии свободных средств, доступных для инвестиций на небольшой срок. Такие вложения менее рискованны, чем долгосрочные, быстро возвращаются и позволяют быстро компенсировать возможные убытки.

Примеры проводок:

- Выдача займов сторонним организациям – Дт 58 – Кт 50;

- Открытие депозита – Дт 58 – Кт 51;

- Покупка ценных бумаг – Дт 58 – Кт 76.

Уменьшение краткосрочных вложений говорит о:

- снижении деловой и финансовой активности;

- нехватке оборотных средств;

- приближении кризисной ситуации;

- возврате займа или погашении ценных бумаг.

Снижение сумм по краткосрочным вложениям свидетельствует и о погашении обязательств. Средства, которые можно было бы вложить, использованы на погашение кредита.

Это не свидетельствует о снижении финансовых показателей и приближении кризиса, а рассматривается, как перспектива на будущее.

В следующем отчетном периоде эти суммы уже могут использоваться для активизации деятельности при условии аналогичного уровня доходов.

При выбытии вложений они фиксируются по кредиту 58-счета и дебету 91-го (субсчет 2).

Управление краткосрочными вложениями

Под управлением понимается отслеживание их движения – есть ли риск утраты, оправданы ли затраты, нужно ли задействовать резервы. Последние создаются с целью компенсации убытков при обесценивании вложения.

Для их формирования используется 91-счет. Появление и движение резервов отражается проводкой: Дт 91 – Кт 59. Общая величина резерва учитывается в составе прочих расходов (ПБУ 19/02).

Проверка на предмет обесценивания проводится не реже 1 раза в год. В отношении краткосрочных вложений допустима более плотная регулярность. Например, на конец квартала или полугодия. (33 голос.

, 4,90 из 5) Загрузка…