Признаки, по которым вашу компанию точно признают однодневкой

Содержание:

- Как добросовестной компании избежать контакта с фирмами-однодневками

- Как открыть

- Признаки фирм однодневок от ФНС

- Как бороться с фирмами-однодневками

- Последние действия по ликвидации

- Компания неверно нумерует уточненки

- Второй шаг

- Самостоятельное определение однодневки

- Понятие фирмы-однодневки

- Как бороться с однодневками

- Какую фирму называют однодневкой и почему

Как добросовестной компании избежать контакта с фирмами-однодневками

Практикующие юристы рекомендуют компаниям предварительно навести справки о контрагенте. В первую очередь необходимо выяснить, нет ли у компании «массового» руководителя и не зарегистрирована ли она по «массовому» адресу.

Далее, нужно проверить, когда была зарегистрирована фирма (однодневки, как следует из названия, долго не «живут»), сдает ли она налоговую отчетность, есть ли у нее работники и нет ли у нее задолженности. Так, Максим Хвалибов считает, что срок государственной регистрации надежного поставщика должен составлять не менее одного года, сумма основных средств – не менее 100 тыс. руб., а среднесписочная численность – не менее четырех человек.

Главный научный консультант компании «Юридическая служба столицы», к. ю. н

Дмитрий Ястребов подчеркивает, что важно также выяснить наличие лицензии, если деятельность фирмы-контрагента подлежит лицензированию. Кроме того, если в договоре будет указано, что фирма-контрагент исполнит обязательства только сама, то эксперт считает полезной и справку от фирмы о том, что у нее имеется достаточно производственных мощностей, торговых площадей, транспортных средств и прочих ресурсов, необходимых для исполнения своих обязательств

Разумеется, и для подтверждения других сведений о контрагенте необходимо запросить у компании соответствующие документы, в том числе годовую бухгалтерскую отчетность и устав, решение о назначении руководителя, выданную от имени организации доверенность, данные об основных средствах и т. д. Также нелишним будет получить электронную выписку через ресурс ФНС России egrul.nalog.ru – это можно сделать уже самостоятельно, без запроса контрагенту и бесплатно.

Рекомендуется проверять и полномочия лиц, которые подписывают документы. Ведущий юрисконсульт компании Alta Via Анна Кондакова и юрисконсульт данной компании Анастасия Числова предлагают проверять полномочия не только на момент заключения сделки, но и на дату подписания документов, подтверждающих исполнение договора. Руководитель налоговой практики юридической компании BMS Law Firm Давид Капианидзе советует назначать личные встречи с должностными лицами контрагента. Юрий Иванов считает нелишним непосредственное посещение офисных и производственных помещений контрагента. В целом, по оценке эксперта, формальный сбор правоустанавливающих документов и даже ограничения на взаимодействие с новыми фирмами сами по себе не смогут обеспечить действенную борьбу с однодневками.

Поэтому наряду со сбором документов эксперты рекомендуют изучить сайт контрагента, рекламные объявления и отзывы. Давид Капианидзе советует сохранить контакты лиц, непосредственно осуществляющих работы, а если в вашей компании действует пропускной режим – всегда оставлять заявки на пропуска работников контрагента. При поставках товара важным он называет получение документации по движению товара от продавца к покупателю и отмечает, что при наличии складских помещений необходимо получить товарно-транспортные накладные, подтверждающие, что товар был отгружен со склада продавца. Ирина Аношина даже рекомендует компаниям внедрить регламент проверки контрагентов как часть графика документооборота в компании.

Периодически, например, раз в квартал или в месяц, Дмитрий Ястребов предлагает проверять данные о судебных делах контрагента. Это можно делать, в частности, через систему ГАС «Правосудие» или через Картотеку арбитражных дел.

Иными словами, юристы советуют запастись максимумом документов при взаимодействии с контрагентами, которые будут служить доказательствами проявления компанией должной осмотрительности в случае возникновения спора

Но, что важно, наряду с этим стоит предпринять активные практические действия, собирая сведения о фирме, чтобы убедиться, что она реально может выполнить работу, оказать услугу или поставить товар

Как открыть

Процесс создания такой фиктивной компании реализуется обычным способом, но при этом используются следующие уловки:

- для открытия такой организации могут привлекаться подставные лица, причем нередко используются документы людей, которые просто не знают о том, что их данные используются для открытия предприятия, например, если они потеряли паспорт;

- мошенники нередко вводят других лиц в заблуждение, оформляя на них полноценную компанию, после чего именно эти лица вынуждены нести ответственность за те действия, которые они фактически не совершали;

- на одного человека может быть зарегистрировано сразу несколько организаций, причем он получает за это примерно 50 тыс. руб. в месяц, но после проведения налоговой проверки именно директор привлекается к ответственности.

Цель создания фирмы-однодневки. Фото myshared.ru

Цель создания фирмы-однодневки. Фото myshared.ru

Многие люди добровольно соглашаются с тем, что на них будет зарегистрирована фиктивная компания, поэтому они вынуждены в будущем уплачивать штрафы или вовсе нести уголовную ответственность.

Признаки

Налоговые инспекторы определяют такие фирмы по некоторым признакам. При их выявлении могут применяться меры по принудительной ликвидации организаций и привлечению нарушителей к ответственности.

К таким признакам относится:

- отсутствует какое-либо имущество, зарегистрированное на предприятие;

- с помощью учредительных документов не получается установить личность директора фирмы;

- не сдается налоговая декларация;

- в течение нескольких налоговых периодов в ФНС передаются нулевые декларации;

- в компании не работает главный бухгалтер, поэтому директор совмещает несколько должностей, хотя это является нарушением законодательства;

- регистрация была осуществлена по адресу, где уже зарегистрировано больше 50 фирм;

- у фирмы отсутствует собственный офис, поэтому все письма она получает с помощью арендованного абонентского ящика;

- в договорах, составляемых с этой организацией, не прописываются важные нюансы;

- на расчетных счетах, открытых в банках, не хранятся длительное время денежные средства;

- основными операциями такой фирмы выступает перечисление и снятие денег со счета;

- имеется ограниченный документооборот, так как разные сделки подтверждаются исключительно контрактом и накладной;

- в качестве директора выступает человек, являющийся владельцем сразу нескольких организаций;

- документация сдается в отделение ФНС исключительно в бумажном виде, поэтому отсутствует возможность вычислить IP-адрес компьютера, используемого для работы;

- размер уставного капитала является минимальным.

Чем опасны фирмы-однодневки? Смотрите видео:

Вышеуказанные признаки являются косвенными, но нередко при сочетании сразу нескольких факторов налоговые инспекторы принимают решение о признании фирмы однодневкой.

Как работает организация

Существует несколько схем работы, которые используются такими фирмами.

Наиболее часто применяются следующие способы для ведения незаконной деятельности:

- через подставную организацию создается видимость наличия затрат у другой крупной и официально работающей фирмы;

- с помощью компании-однодневки производятся вычеты по НДС;

- создается предприятие для заключения одной крупной сделки, но после получения прибыли и снятия денег фирма подвергается процедуре ликвидации.

Нередко люди, пользующиеся такими фирмами-однодневками, регулярно создают новые компании, закрывая ненужные организации.

С помощью разных способов они получают вычеты по НДС, обналичивают денежные средства или выполняют другие незаконные операции.

Признаки фирм однодневок от ФНС

Налоговые инспекции по месту учета компании будут обращать внимание при сдаче финансовой отчетности на следующее:

— на номер уточненной декларации (ошибочный он или нет) и как часто она подается.

Очень часто компания сдает уточненную декларацию с неверным номером корректировки. Если в компании «живой» бухгалтер и компания действительно ведет бухгалтерию, то проблем с верным номером корректировок не будет, а хаотичная нумерация корректировки деклараций обязательно вызовет подозрения у налоговиков.

— на уклонение от приглашения на беседу к руководителю отдела налоговой инспекции более 2-х раз.

Согласно пп. 12 п.1 ст.31 НК РФ налоговые органы вправе вызывать руководящие лица компании для дачи объяснений по финансовой деятельности

Конечно же причины неявки могут быть разными, например, нахождение на больничном или в отпуске-и это уважительная причина, а вот уклонение вызовет подозрение к вашей ООО.

— не соответствие юридического и фактического адресов, т.е. компания должна находиться по заявленном юридическому адресу.

С 01.09.2017 года компании, которые не находятся по своим юридическим адресам, которые прошли проверку и имеют в выписке ЕГРЮЛ запись о недостоверности адреса- могут быть исключены по решению ФНС из реестра ЕГРЮЛ.

Однако, если ваша ООО имеют данную запись, но своевременно сдает отчетность, платит в полном размере налоги- вряд ли заинтересует налоговиков.

— вновь созданные организации (зарегистрированные после 2017 года).

Как правило «обнальщики» любят регистрировать новые компании, проводить через нее определенные сделки и бросать их. Далее схема будет повторяться с частой периодичностью.

Поэтому налоговики тщательно следят за работой новых фирм. Но если вы платите налоги, сдаете своевременно отчетность- вам не чего бояться!

— сдача в течении календарного года «нулевой» отчетности.

Сдача «нулевой» пустой отчетности несколько кварталов подряд всегда вызывает много вопросов со стороны налоговиков. ООО, которая не получает доход, не ведет ни какую финансовую деятельность не соответствует основному закону предпринимательской деятельности — главная задача ООО — это приносить доход. Значит такая компания засоряет реестр ЕГРЮЛ и ее нужно оттуда исключать.

А бывают случаи, когда в компании проходят многомиллионные сделки, деньги снимаются со счетов и фирма уходит в тень, а отчетность сдается нулевая. Поэтому налоговики и проверяют данный вопрос.

— среднесписочная численность сотрудником компании 1 человек или вообще полное отсутствие сотрудников;

Если прибыль компании минимальна, оборотов тоже немного- то конечно же много сотрудников и не должно быть (им в конце концов не чем будет платить зарплату).

Но если обороты с ндс миллионные, и доходность компании соответствующая- то конечно же в такой компании не может трудиться 1 сотрудник. К такой компании обязательно появиться вопросы.

— отсутствие начисления заработной платы в компании и соответственно неуплаты зарплатных налогов;

— отсутствие расчетного счета в компании в течении 3-х месяцев после ее открытия;

Статьей 86 НК РФ банки обязаны сообщать налоговой инспекции обо всех открытых счетах ООО. Если это будет один или два счета в разных банках, то конечно же вопросов не будет.

Но если это будет много разных счетов (валютные, транзитные) и в разных банках- то камеральный отдел обязательно запросит в банке выписку по этим счетам и проследит движение средств.

— наличие 10 и более расчетных счетов у компании в разных банках и перевод средств со счета на счет;

— удельный вес вычетов по НДС 98% и более;

— наличие в выписке ЕГРЮЛ недостоверных данных (массовый или неподтвержденный юрадрес, учредитель или гендиректор компании-нерезидент РФ) и тд.

Как бороться с фирмами-однодневками

Конечно, правительство и силовые органы пытаются с этим бороться. В российском законодательстве есть определенные инструменты борьбы с фирмами-однодневками.

Причем воздействуют как на самих исполнителей, на фирмы-однодневки, так и на инициаторов, то есть заказчиков обналички.

Законы воздействуют и на фирмы-однодневки и на тех, кто инициировал их создание, то есть заказчиков обналичивания денег. Исполнителям вменяют в вину мошенничество, незаконную банковскую деятельность и легализацию финансовых средств, полученных незаконным путем.

Заказчикам предъявляют уклонение от уплаты налогов и сборов, легализацию денежных средств, приобретенных незаконным путем, лжепредпринимательство.

Любопытно, что эти статьи в Уголовный кодекс были внесены уже давно. Но применяются они до сих пор слабо: количество фирм-однодневок лишь возрастает, обороты растут.

Эксперты утверждают, что если раньше этот нелегальный бизнес был «под крышей» криминальных структур, то ныне его взяли под крыло представители правоохранительных органов.

Таковы незатейливые причины роста благосостояния высоких полицейских чиновников, — утверждают эксперты.

Последние действия по ликвидации

После осуществления всех вышеперечисленных мер начинается ликвидация фирмы. Она сопровождается проведением инвентаризации вещей, а также обязательств и оповещением всех кредиторов данной конторы о том, что она закрывается. Далее, после того как истекает срок, предоставленный кредиторам на предъявление претензий, комиссия составляет так называемый ликвидационный баланс. После этого следует пункт, в котором прописано, что ликвидаторы должны рассчитаться с долгами перед всеми кредиторами конторы. Однако чаще всего средств самой компании на это не хватает. Из-за этого существуют правила, по которым есть первоочередность выплачивания долгов.

Первыми в списке идут те, кто пострадал в физическом плане из-за действий конторы. После расчета по всем долгам перед всеми кредиторами составляется еще один счет, который утверждается у учредителей и является последним для фирмы. В случае если после оплаты долгов что-то остается, то это имущество распределяется между всеми учредителями компании. Для того чтобы полностью завершить ликвидацию, в ФНС должны попасть такие бумаги, как подтверждение об уплате госпошлины, последний ликвидационный баланс и заявление по форме № Р 16001.

Компания неверно нумерует уточненки

В поле «Номер корректировки» декларации по НДС компании ставят в первичном отчете 0-, в первой уточненке — 1-, во второй — 2- и т. д. (приказ ФНС от 29.10.2014 № ММВ-7-3/558@). Однодневки часто сдают уточненки, когда разные контрагенты, которые участвуют в схеме, просят скорректировать декларацию.

Учет у однодневок обычно беспорядочный. С каким номером сдавали прошлую корректировку, никто может не вспомнить. Поэтому номер часто неправильный. Это характерно для однодневок, которые создают под несколько сделок.

Налоговики подозревают схемы даже из-за опечаток в первичке.

Чтобы не вызвать подозрений, проверяйте номер корректировки в декларации по НДС. Также отслеживайте опечатки в первичке, нумеруйте документы по хронологии. Иначе инспекторы решат, что компания фиксирует сделки от случая к случаю и не учитывает операции. Такую компанию могут посчитать участником схем.

Второй шаг

Если желание о закрытии фирмы было принято окончательное, то помимо того, что необходимо заполнить бланки, нужно еще и нанять ликвидационную комиссию или, как ее еще называют, ликвидатора

Стоит обратить внимание на то, что и это действо должно сопровождаться заполнением определенного бланка, который также направляется в ФНС. Сразу после того, как учредитель выберет ликвидатора и подготовит все необходимые документы, комиссия берет на себя все права по управлению конторой и ее ликвидации, а также обязуется выступать в судебном процессе от имени компании

Первое, что обычно делают ликвидаторы, когда берутся за работу, это оповещают о ликвидации какой-либо конторы в журнале, который предназначается для печатания данных о юридических лицах. Кроме того что нужно указать о ликвидации фирмы, комиссия также должна вписать сроки, в течение которых кредиторы компании могут предъявлять какие-либо права или претензии ликвидаторам

Важно знать, что срок, предоставляемый для предъявления прав, не может составлять меньше, чем два месяца с того момента, как было объявлено о начале ликвидации

Самостоятельное определение однодневки

В Приказе ФНС РФ от 30.05.2007 №ММ-3-06/333@ налоговики впервые приводят 12 критериев самостоятельной оценки рисков для налогоплательщиков, часть которых может сигнализировать именно о фирме-однодневке. Признаки фирмы-однодневки были доработаны и перечислены в письме ФНС России от 10.07.2018 № ЕД-4-15/13247, количество критериев увеличилось до 20.

Новый документ официально разрешает налоговикам из-за малейших подозрений аннулировать сданные компанией налоговые декларации. В результате все обернется штрафами и блокировкой счетов. Не исключено, что при этом «под раздачу» попадут и вполне себе добропорядочные организации.

- представляют уточненные налоговые декларации с некорректным порядковым номером корректировки;

- руководители юридического лица, индивидуальные предприниматели уклоняются от явки на проведение допросов (более 2-х раз);

- руководители юридического лица, индивидуальные предприниматели не проживают по месту регистрации;

- доверенности на представление интересов выданы представителям, зарегистрированным (проживающим) в других субъектах РФ;

- вновь созданные организации (дата создания (регистрации) 2017 год);

- организации на протяжении нескольких предыдущих отчетных (налоговых) периодов представляли «нулевую» отчетность;

- суммы доходов, отражаемые в налоговых декларациях, приближены к сумме расходов, удельный вес налоговых вычетов по налогу на добавленную стоимость (далее — НДС) составляет более 98%;

- организации не находятся по адресу регистрации;

- договора аренды с собственниками помещений не заключались;

- среднесписочная численность 1 человек, либо отсутствует;

- руководители организации не получают доходы, в том числе и в организации, руководителем которой являются;

- налогоплательщики изменяют место постановки на учет;

- внесены сведения о смене руководителя организации, незадолго до представления отчетности;

- отсутствуют расчетные счета в течение трех месяцев, с даты создания (регистрации) организации;

- расчетные счета закрыты;

- открыто (закрыто) множество расчетных счетов (более 10);

- движение денежных средств по расчетным счетам носит «транзитный» характер;

- расчетные счета открыты в банках, отличных от места регистрации организации;

- установлено «обналичивание» денежных средств, не устранены расхождения предыдущих периодов;

- в ЕГРЮЛ внесены сведения о недостоверности сведений об адресе, руководителе, учредителе организации, руководитель (учредитель) не является резидентом РФ и другое.

Кроме того, инспекция может признать сделку сомнительной в том случае, если нет необходимых свидетельств. К таким относят:

- Ксерокопии документальной базы, которая подтверждает наличие необходимой производственной мощности у контрагентов;

- Все требуемые лицензии;

- Наличие штата сотрудников, имеющих нужную классификацию;

- Наличие имущественной базы.

В целом, необходимы факты, которые подтверждают, что контрагент действительно может выполнить поставленную задачу. Чем большее количество из перечисленных выше пунктов не соблюдается, тем больше риск того, что предприниматель воспользовался услугами фирмы однодневки, и инспектор вероятнее всего будет намного тщательнее проводить дальнейшую проверку.

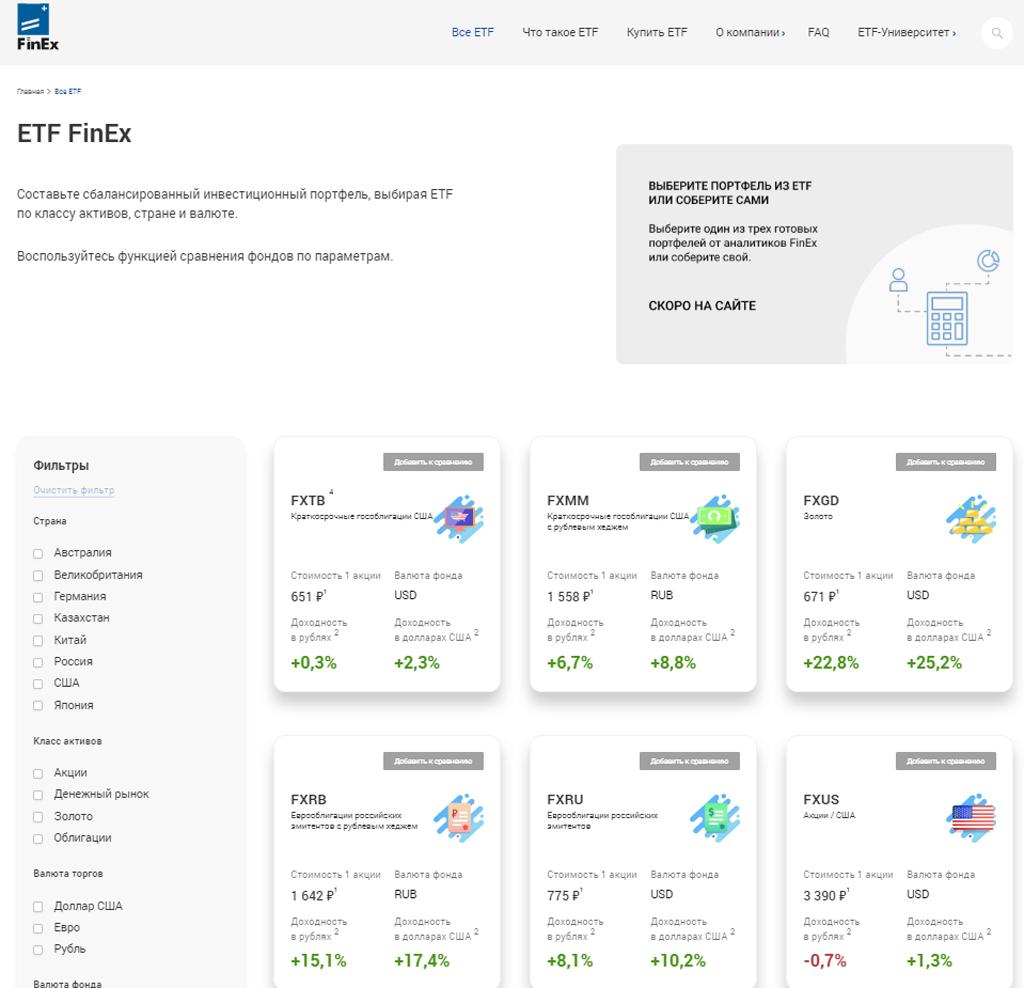

Основные сервисы по проверке контрагентов

- http://fssprus.ru/iss/ip — сведения о наличии у юридического лица исполнительного листа

- http://kad.arbitr.ru/ — сведения об участии компании в арбитражных процессах

- https://service.nalog.ru/svl.do — здесь выложены сведения о дисквалифицированных руководителях и владельцах компаний

- https://egrul.nalog.ru/ — здесь смотрим данные об актуальности статуса самого юридического лица (зарегистрирован, поданы документы на смену адреса, реорганизацию, ликвидацию, недостоверные данные)

- https://service.nalog.ru/addrfind.do — проверяем адреса на массовость

- https://service.nalog.ru/zd.do — можно посмотреть сдает ли компания отчетность и есть ли у нее долги по налогам

- https://service.nalog.ru/mru.do — в скольких компаниях физическое лицо является учредителем и/или руководителем

- http://www.vestnik-gosreg.ru/publ/fz83/ — здесь собраны сведения о недействующих юридических лицах и компаниях, которые находятся в той или иной стадии ликвидации

- http://services.fms.gov.ru/info-service.htm?sid=2000 — сведения о том, действителен ли паспорт руководителя/владельца компании

- https://service.nalog.ru/bi.do — сведения о наличии блокировки по счетам компании (наличие неоплаченных налогов и сборов)

Поделиться с друзьями

Ссылки по теме:

Понятие фирмы-однодневки

Несмотря на то что такого юридического понятия как «фирма однодневка» законодательно не закреплено (о каких «однодневках» может серьезно идти речь применительно к организациям, которые по два года не сдают отчетность!), фискальные органы пытаются его сформулировать.

В письме ФНС от 11 февраля 2010 г. № 3-7-07/84 содержится следующее определение: «Под фирмой-однодневкой в самом общем смысле понимается юридическое лицо:

-

не обладающее фактической самостоятельностью;

-

созданное без цели ведения ,

-

не представляющее налоговую отчетность;

-

зарегистрированное по адресу массовой регистрации, и т.д.»

Этим устоявшимся термином, как правило, называют организации, которые в установленном порядке зарегистрированы в качестве юридических лиц, однако при этом:

-

учредителем значится либо умерший человек, либо лицо, волеизъявление которого было фиктивным (регистрация по утерянному или похищенному паспорту, по паспорту лица, отбывающего наказание, связанного с лишением свободы и т.п.);

-

организация не находится по юридическому адресу, который к тому же может быть адресом так называемой «массовой регистрации» (в постановлении ФАС Московского округа от 24 июля 2007 г. по делу N КА-А40/7173-07 приведен пример: по юридическому адресу г. Москва, ул. Дубнинская, 44а, зарегистрировано свыше 2500 организаций);

-

организация не платит налогов и не , а если и сдает, то «нулевую»;

-

осуществляемые хозяйственные операции имеют «бумажный» характер, поскольку не связаны с реальным производственным процессом и движением товарно-материальных ценностей.

Почему опасно иметь дело с однодневками

Хотя сбор информации о контрагенте противоречит общим принципам функционирования гражданского оборота, но проверять контрагента при заключении договоров все же необходимо как для того, чтобы иметь хоть какую-то уверенность в том, что ваша фирма получит деньги, так и для того, чтобы избежать в сделках с фирмами-однодневками. Исчерпывающего ответа на этот вопрос нет, поэтому ориентироваться надо на судебную практику.

Суды считают, что организация должна выбирать таких контрагентов, связь с которыми не повлечет для нее дополнительных налоговых начислений. Если инспекторы заявляют об использовании схемы минимизации налогов, то в общем случае суды проверяют следующие обстоятельства:

-

проявил ли налогоплательщик ;

-

есть ли у контрагента расходы на ведение хозяйственной деятельности;

-

носят ли платежи, проходящие через эту компанию, транзитный характер;

-

поступили ли денежные средства реальному производителю товаров (работ, услуг) либо вернулись тому, от кого ушли;

-

соответствует ли размер цены на товар, приобретенный налогоплательщиком, средним ценам, сложившимся на рынке;

-

целесообразны ли сделки с экономической точки зрения.

Налогоплательщик считается добросовестным, пока не доказано обратное, т. е. пока не установлена умышленная связь с однодневкой или просто информированность о статусе контрагентов-злоумышленников (письмо Минфина России от 24.09.2010 № 03-02-07/1-423). Доказывать это «обратное» должен именно налогоплательщик. Ведь согласно позиции ВАС РФ риск наступления неблагоприятных последствий от заключения хозяйственных сделок с юридическими лицами, осуществляющими деятельность не в соответствии с требованиями действующего законодательства, несут сами предприниматели (определение ВАС РФ от 21.02.2011 № ВАС-17648/10).

Контакты с «однодневками» чреваты для налогоплательщиков следующими негативными последствиями:

-

отказ в налоговом вычете входного НДС;

-

отказ в признании расходов при исчислении налогооблагаемой прибыли.

Однако указанные налоговые последствия должны возникать у налогоплательщиков только при наличии условия, которое обозначено в п. 10 Постановления Пленума ВАС РФ от 12 октября 2006 г. № 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды»: «Факт нарушения контрагентом налогоплательщика своих налоговых обязанностей сам по себе не является доказательством получения налогоплательщиком необоснованной налоговой выгоды.

может быть признана необоснованной, если налоговым органом будет доказано, что налогоплательщик действовал без и осторожности и ему должно было быть известно о нарушениях, допущенных контрагентом, в частности, в силу отношений или аффилированности налогоплательщика с контрагентом»

Как бороться с однодневками

Постоянную борьбу с фирмами-однодневками ведут все государства без исключения, потому что они в итоге наносят существенный урон бюджету.

Кроме этого, время от времени принимаются разные поправки к законам, которые усложняют жизнь фиктивным организациям.

Так за последние 2 года произошли следующие изменения:

- Введена программа АСК НДС-2, которая проверяет данные и находит несоответствия по НДС. Нарушителей ждут выездные налоговые проверки.

- При возникновении подозрений налоговые инспекторы имеют право приостанавливать на месяц ликвидацию, реорганизацию и внесение изменений в учредительные документы.

- Налоговики могут отмечать в реестре все недобросовестные компании.

- Юридический адрес стало сложнее поменять. Инспекторы проверяют куда переезжает организация, не является ли фиктивным этот переезд. Миграция теперь сильно затруднена.

Также существует законопроект о подключении контрольно-кассовых аппаратов в режиме онлайн к операторам связи, которые уполномочены налоговой. В случае принятия закона налоговики будут видеть все операции по кассе в режиме реального времени.

Эти меры помогут свести к минимуму количество фиктивных фирм и улучшить конкурентоспособность добросовестных организаций на рынке.

Но полностью истребить однодневки возможно будет только тогда, когда к ответственности будут привлекаться настоящие владельцы фирм, невзирая на их должности и чины.

ugolovnyi-expert.com

Уголовная ответственность за регистрацию фирмы однодневкиЧаще всего фирмы однодневки создаются, чтобы производить обналичивание денег. С этой целью в учете появляются фиктивные сделки. В них присутствуют контрагенты, оплата, но не производится никаких работ и не передается товаров. Государство ввело уголовную ответственность, стремясь минимизировать объемы безконтрольного обращения денег. В статье мы рассмотрим какая ответственность за создание фирмы однодневки.

За создание компаний, относящихся к однодневкам, предусмотрена ответственность. При этом не имеет значение, велась ли деятельность такой компании.

Наказание определяется тем, каким образом осуществляется создание «однодневки». Для удобства виды ответственности, предусмотренной Уголовным кодексом, представлены в таблице.

|

Номер статьи |

Состав преступления |

Возможное наказание |

|

173.1 |

Создание организации с использованием лиц, признанных подставными |

|

| Создание фирмы с использованием граждан, признанных подставными несколькими лицами, вступившими в сговор либо лицом, использовавшим для этих целей служебное положение |

|

|

|

173.2 |

Передача паспорта либо оформление доверенности с целью организации однодневки |

|

| Покупка паспорта или использование личных данных, которые незаконно получены для создания организации |

|

Важно не только знать, что грозит при создании фирмы-однодневки, но и понимать, какой смысл вкладывают законодатели в это понятие

Какую фирму называют однодневкой и почему

Как такового точного определения термину «фирма-однодневка» в российском законодательстве не существует. Но если постараться передать его основный смысл, то звучать это будет примерно так:

Фирма-однодневка – это некое юридическое лицо, созданное на короткое время для совершения фиктивной сделки с последующим получением необоснованной налоговой выгоды, либо для отмывания денег, за которое можно получить уголовное наказание.

Схем работы фирм-однодневок довольно много, но самые элементарные выглядят следующим образом:

Налоговые риски при работе с фирмами-«однодневками»

Несмотря на название, фирма-однодневка живет дольше одного дня. В некоторых случаях ее создают для заключения одной крупной сделки (как, например, взятие кредита), после свершения которой ее бросают или ликвидируют незаконным путем. В других случаях их жизненный цикл составляет 1-2 года, пока не начнутся выездные налоговые и аудиторские проверки.

Вопрос: Является ли приобретение товара у фирмы-«однодневки» признаком получения необоснованной налоговой выгоды по НДС (недобросовестности) (ст. ст. 54.1, 171 НК РФ)?Посмотреть ответ

«Однодневка» не ведет хозяйственной деятельности, у нее нет материальных ресурсов. Она уклоняется от налогов, но дает клиентам возможность получения налоговых вычетов. Фактически у нее отсутствуют учредители, прописанные в Учредительном договоре. Отсутствует теневое лицо, которое могло бы управлять организацией. По сути, фирма существует лишь на бумаге и при этом не связана с производственным процессом.

СПРАВКА: известно, что имеются специальные магазины, где можно приобрести «фирму-однодневку». Причем в зависимости от бюджета клиента «качество товара» предлагают разное, но с необходимым пакетом документов и под юрисдикцией нужного государства.