Инвестиционные компании: как выбрать и проверить компанию?

Содержание:

- Как выбрать инвестиционную компанию

- Как проверить инвестиционную компанию

- Типы открытых инвестиционных компаний

- Как проверить инвестиционную компанию – 5 признаков, что вы сотрудничаете с мошенниками

- Признак 1. Отсутствие открытой финансовой отчетности и других учредительных документов

- Признак 2. Между инвестором и компанией не был заключен договор

- Признак 3. На сайте компании нет фотографии руководства

- Признак 4. Компания не участвует в профессиональных конкурсах и рейтингах

- Признак 5. Отсутствие физического адреса и контактного телефона на сайте компании

- Официальный сайт

- Общие фонды банковского управления

- Рейтинг инвестиционных компаний

- Негосударственные пенсионные фонды

- Как приобрести иностранные активы

- Виды компаний по инвестированию

- Аналитика и инвестидеи

- Видеообзоры рынка

- Новости компании

- О компании «Фридом Финанс»

- Когда надо вкладывать свои деньги, а когда — чужие?

- Как работать с инвестиционными компаниями

- Условия для инвесторов

- Паевые инвестиционные фонды

Как выбрать инвестиционную компанию

Неплохой пассивный доход с минимальными рисками интересен многим. Требуется только правильно выбрать соответствующую компанию. Чтобы не попасться на крючок мошенникам, следует изучить, проанализировать и оценить:

- Сайт. Он должен быть информативным и проработанным;

- Срок деятельности субъекта. Долгоживущие успешные компании не скрывают историю своего существования, а все достижения демонстрируют потенциальным инвесторам;

- Риски. Свести к нулю таковые в инвестировании невозможно, даже самые крупные банки прогорают, а ценные бумаги, пусть и высоколиквидные, и вовсе могут повести себя совсем непредсказуемо;

- Спрос у инвесторов на компанию;

- Финансовые инструменты, которые используются при расчетах компании и инвесторов. Чем их больше (кредитки и банковские счета, но и электронные платежные системы, почтовые переводы и прочее), тем солиднее фирма;

- Регистрационные документы. Они должны быть в свободном доступе. Это лишнее подтверждение того, что деятельность соответствует законодательству;

- Потенциальную прибыль. Хорошие именитые и рейтинговые компании заранее делают прогноз и сообщают клиенту, сколько приблизительно стоит ожидать от вложения.

Кроме того, стоит исходить из того, какой суммой лицо располагает и готово рискнуть. Так, если в наличии имеется небольшая сумма в 100-200 тыс. рублей, можно попробовать компании, которые прибегают к агрессивной стратегии и в случае успеха получить неплохую прибыль в 25-30%. В случае неудачи потерять такую сумму не так обидно, как если бы инвестировались миллионы.

В случае крупных сумм лучше отдавать предпочтение фирмам с консервативными методами. Доходность будет на уровне 10-15%, но риски потерь намного меньше, а в абсолютном значении прибыль будет достаточно хорошей.

Как проверить инвестиционную компанию

Чтобы сохранить и преумножить свой капитал, необходима надежная инвестиционная компания. Мошенников в этой сфере хватает, и люди еще не полностью «отошли» от шоков прошлых лет. А вместе с тем есть ряд правил, которые позволят определиться с инвестиционной компанией и вычислить мошенников.

Признаки мошенничества под видом инвестиционной деятельности:

Признаки мошенничества под видом инвестиционной деятельности:

- Гарантированный доход. Определить его с точностью крайне сложно из-за рисков;

- Отсутствие ответственности за убытки, их распределения. Если договором не предусмотрено таковое, а без убытков такой деятельности не может быть, то компания пытается одурачить своих клиентов;

- Обещание баснословного дохода, который значительно выше того, что предлагают на рынке;

- Анонимность руководства и владельцев компании;

- Закрытая информация о финансовом положении ЮЛ;

- Размытые формулировки условий. Не всегда так поступают только мошенники, но даже именитые и вполне себе надежные компании могут сыграть не в вашу пользу на отсутствии конкретики;

- Отсутствие реального продукта инвестиций и сведений о нем;

- Использование псевдоброкерской схемы. УК заключает договор на предоставление брокерских услуг, по которому клиент думает, что передает деньги в управление, а сам подписывает документы, по которым самостоятельно управляет финансами.

Типы открытых инвестиционных компаний

Все открытые инвестиционные компании у которых есть услуга доверительного управления можно разделить на 3 основных типа:

Реальное ДУ — это компании, которые реально занимаются управлением вашими деньгами. Свою торговлю или любую другую деятельность они могут подтвердить фактами — отчеты, мониторинги торговых счетов или прямой показ счетов.

Реальное ДУ — это компании, которые реально занимаются управлением вашими деньгами. Свою торговлю или любую другую деятельность они могут подтвердить фактами — отчеты, мониторинги торговых счетов или прямой показ счетов.

В таких компаниях в 90% случаях прибыль инвестора получают реальную ту, что заработали их деньги.

Псевдо доверительное управление — это компании которые только говорят о том, что они управляют Вашими деньгами, но их слова никак не подтверждаются реальными фактами, которые нельзя подделать. Очень часто такие компании идут на подделку документов, отчетов, стейменов и т.д. Их задача заставить Вас поверить в то, что они серьезные ребята и им стоит доверять.

Псевдо доверительное управление — это компании которые только говорят о том, что они управляют Вашими деньгами, но их слова никак не подтверждаются реальными фактами, которые нельзя подделать. Очень часто такие компании идут на подделку документов, отчетов, стейменов и т.д. Их задача заставить Вас поверить в то, что они серьезные ребята и им стоит доверять.

В таких компаниях в 80% случаев прибыль инвесторам начисляется за счет притока новых инветиций от других инвесторов. Как правило деньги инвесторов в таких компаниях нигде не работают, а доходность просто рисуется администратором.

Иногда в таких инвестиционных компаниях часть инвесторских денег пускается в какую-либо деятельность, например торговля на рынке форекс, для того чтобы показать инвесторам стеймены и мониторинги — мол, «Видите! Мы реально торгуем на Форексе! Ваши деньги находятся в обороте! Мы вам не врем!» 20% находятся в обороте и 80% просто так лежат на счете. Именно поэтому такие компании я отношу к категории «Псевдо ДУ» (гибриды, не пирамиды и не Реальное ДУ, а что-то между ними).

Финансовые пирамиды — это самый распространенный тип инвестиционных компаний на сегодняшний день!

Финансовые пирамиды — это самый распространенный тип инвестиционных компаний на сегодняшний день!

Как правило, такие компании даже не парятся на тот счет, чтобы предоставить инвесторам какие-то доказательства и факты говорящие о том, что деньги инвесторов где-то реально работают и приносят прибыль их владельцам.

В 50% случаев организаторы открыто говорят, о том, что их компания — это финансовая пирамида, а еще в 50% случаев они только говорят о том, что мы не пирамида, но предоставить какие-либо факты подтверждающие их слова, они как правило не могут.

Как проверить инвестиционную компанию – 5 признаков, что вы сотрудничаете с мошенниками

В кризисные времена риски инвесторов повышаются. Дело не только в экономической нестабильности, но и в увеличении числа разного рода мошенников.

Множество аферистов жаждет нажиться на доверии вкладчиков и инвестировать их деньги не в прибыльные проекты, а в свой карман.

Чтобы обезопасить свои сбережения, действуйте предельно осмотрительно. Существуют признаки, по которым можно легко отличить нечистых на руку «коммерсантов» от добросовестных участников финансового рынка.

Признак 1. Отсутствие открытой финансовой отчетности и других учредительных документов

О сертификатах, лицензиях и прочей документации, без которой невозможно существование официального юридического лица, уже упоминалось выше. Добавлю, что уважающие себя организации всегда готовы представить пользователям финансовые отчеты за истекший и текущий период.

Если компания утверждает, что у неё есть отдел трейдеров, зарабатывающих деньги для инвесторов на валютных/фондовых рынках, она обязана по первому требованию предъявить отчеты с торгов и трейдерские сертификаты.

Признак 2. Между инвестором и компанией не был заключен договор

Отношения, оформленные в виде официального договора, — основа безопасности и длительного взаимовыгодного партнерства.

Часто на сайтах предлагается просто оформить оферту – поставить галочку в электронном документе. Более солидные компании заключают реальные договоры с подписями и печатями. Такой документ, как ни крути, вызывает больше доверия.

Признак 3. На сайте компании нет фотографии руководства

Без фотографии руководителя или участников совета директоров сайт компании выглядит как-то неполноценно, будто что-то скрывает.

Если же на ресурсе представлено фото руководящего лица, его биография, жизненная позиция и взгляды на политику управления, это демонстрирует серьезные намерения, открытость и нацеленность на длительную работу.

Признак 4. Компания не участвует в профессиональных конкурсах и рейтингах

Если организация не участвует в профессиональных конкурсах, не добивается вхождения в рейтинги, не движется вперёд и не развивается, значит, она не нацелена на перспективу.

Развитие требует затрат, и если учредители компании вкладывают деньги в будущее, это свидетельствует, что они не намереваются никуда «сваливать», прихватив с собой инвестиционный портфель с деньгами вкладчиков.

Признак 5. Отсутствие физического адреса и контактного телефона на сайте компании

Нет официального адреса, значит, нет и юридического субъекта. Официальное лицо всегда имеет адрес, стационарный телефон и прочие реквизиты, подтверждающие реальное существование.

Лучше, если ваша ИК зарегистрирована на российской территории, а не где-то на Антильских Нидерландских островах в оффшорной зоне.

Для закрепления материала – смотрим полезное видео по теме.

Официальный сайт

На главной странице мы видим стандартный призыв всех сомнительных проектов: инвестируйте и получайте высокий доход.

На верхней панели обычные вкладки:

- тарифы;

- отзывы;

- документы;

- команда.

Ниже идет информация о руководителе — Компаниец Андрее. Он 9 лет занимается инвестициями. Для поднятия престижа Компаниец заверяет, что лично подписывает каждый договор и отвечает за репутацию фирмы.

Чтобы еще больше внушить доверие, компания говорит о страховании и компенсационном фонде. В качестве агента выступает известная фирма “Альфастрахование”. Здесь же мы читаем про уставный капитал в размере 100 миллионов. Но доказательств этому факту не представлено.

Дальше идет сетка тарифов. Тут только данные о депозите и сроках вложения. Информации по условиям не хватает. Как обычно, по всем вопросам предлагают позвонить в офис. Есть галерея партнеров и клиентов. Среди них такие известные холдинги, как:

- Муз Тв;

- Hyundai;

- Эльдорадо и другие;

В подвале сайта есть адрес фирмы в Москве: ТЦ White Stone, 4 этаж. Местоположение можно посмотреть на карте Яндекс и даже вызвать такси до офиса.

Общие фонды банковского управления

Вариантом ПИФа являются общие фонды банковского управления. ОФБУ – это комплекс, который предполагает объединение имущества в общую совместную собственность, предоставленную на правах доверительного управления, а также приобретаемую в последующем доверительным управляющим при осуществлении управления. Распоряжение капиталом инвесторов осуществляет банк, а лицензию на это выдает Центробанк страны.

По сравнению с ПИФами такие компании могут вести более агрессивную финансовую стратегию, что призвано получить еще больше прибыли. А это, в свою очередь, сопряжено с большими рисками для инвестора.

По сравнению с ПИФами такие компании могут вести более агрессивную финансовую стратегию, что призвано получить еще больше прибыли. А это, в свою очередь, сопряжено с большими рисками для инвестора.

В обмен на вложения инвестор получает сертификат долевого участия, не являющийся ценной бумагой, которым лицу предоставляется право на имущественную долю в фонде. Сертификат ограничен в обращении. Он не может выступать объектом возмездных сделок (мена, купля-продажа), обеспечением по кредиту. Допускается передача по наследству или переоформление на иное лицо по заявлению в банк.

Рейтинг инвестиционных компаний

По сложившейся традиции, я предлагаю вам рейтинг инвестиционных инструментов, о которых рассказываю в своих статьях. В нем представлены только те инвестиционные компании, которые, по моему мнению, являются надежными, работают достаточное количество времени в этой сфере и заслужили хорошую репутацию. Рейтинг будет время от времени обновляться, так что обязательно следите за изменениями и не пропустите возможность получить профит.

ТОП-5 инвестиционных компаний РФ:

| # | Название (ссылка) | Информация |

|---|---|---|

| 1 | Русс-Инвест | Брокерские услуги, ДУ, Интернет трейдинг, Валютный рынок, Прямы и венчурные инвестиции и т.д. |

| 2 | TeleTrade | Обучение трейдингу, Форекс, Синхронная торговля, Инвестиции и т.д. |

| 3 | Simex | Краудинвестинговая платформа ориентируется на вклады онлайн. Инвестиции в реальные проекты представленные на сайте. |

| 4 | GH — КапиталЪ АМ | Инвестиции, Услуги МСБ, Брокерское обслуживание |

| 5 | E3 Investment | Инвестиции в недвижимость (от 100 000 рублей) |

Инвестиционные компании — один из инструментов, позволяющих приумножить ваши деньги. Он относится к довольно надежным в плане неторговых рисков, по сравнению с той рискованностью которую несут, например, венчурные фонды, так как деятельность компаний регламентируется законодательством и с вами могут заключить реальный договор. Будьте бдительны при выборе организации и руководствуйтесь здравым рассудком, а не жаждой наживы, и тогда ваше сотрудничество с компанией будет продолжительным, а инвестиции успешными.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Негосударственные пенсионные фонды

Негосударственные пенсионные фонды – некоммерческие организации соцобеспечения, которые действуют в дополнение к государственному пенсионному фонду страны. Они призваны способствовать пенсионному обеспечению участников за счет прибыли от инвестирования их добровольных вложений. Инвестирование такого плана является частным случаем и ориентировано на лиц, которые планируют выход на пенсию.

Выделяют следующие виды НПФ:

- Открытый. Инвестировать в него накопления могут все физические лица без каких-либо ограничений по месту и характеру работы;

- Корпоративный. Учредителем выступает работодатель – ЮЛ или их группа. Участвовать в таком фонде могут только граждане, которые состояли или пребывают до сих пор в трудовых отношениях с учредителями;

- Профессиональный. Основателями являются ЮЛ, объединения граждан, в т.ч. и профсоюзы. Участниками могут быть только физические лица, профессиональная деятельность которых соответствует той, что определена в уставе фонда.

Вовлечение граждан к участию в самостоятельном формировании пенсионного обеспечения активно поддерживается государством. Во многом перенимается опыт западных стран, где такие фонды действуют уже длительное время. В числе продуктов, которые сегодня предлагают НПФ:

- Программы софинансирования;

- Дополнительное пенсионное страхование;

- Формирование накопительной части пенсии.

На сегодняшний день в числе самых стабильных и популярных АО «НПФ Сбербанка». Он находится под частичным контролем государства, что, с точки зрения граждан, является неоспоримым плюсом и гарантом.

Как приобрести иностранные активы

В данной главе по умолчанию я опишу варианты, существующие для граждан России. Понятно, что имея двойное или только иностранное гражданство, как правило, схему вы увидите проще и немного по-другому.

Напрямую

В списке Forbes50 самых крупных компаний, работающих в России, нет ни одной западной инвестиционной структуры, оказывающей услуги доступа к западным активам. В нашей стране западные мировые бренды в сфере инвестиций практически не ведут такую деятельность.

Заключить соглашение на обслуживание с российским представительством самым крупным инвестиционным фондом в мире Black Rock не получится — его нет. При этом фонд работает в 33 странах, имеет более 70 офисов. В Европе представительства открыты в 17 странах.

Второй путь — VIP-обслуживание в банке, в том числе западном. В таком случае клиенту предоставляется возможность выхода на инвестиционный рынок через зарубежные дочки или партнеров российских банков. Например, по программе ВТБ Private Banking клиент сможет инвестировать через партнерский банк Bank of Singapore.

Зарубежный банк

Иметь счет в западном банке для российского резидента — довольно рискованное занятие. Например, в США, кроме сложностей с открытием, счет могут закрыть без объяснения причин — законодательство по многим аспектам регулирования банковской и инвестиционной деятельности довольно непростое и жесткое.

При этом с 2017 практически невозможно открыть счет через интернет без американского номера SSN — социального страхования. С нерезидентами США работает ограниченный круг банков. Есть шанс на открытие счета в JP Morgan, Citigroup, Wells Fargo.

Зарубежные брокеры

Основной рынок интересный для мировых инвесторов — американский. Но порог входа на него выше, чем на российский (в России в среднем 30 000 руб.) — от $10 000. Для полноценной торговли с производными —$50 000.

Плюс сложности с уплатой налогов — российская налоговая не принимает выписки западных брокеров. Если в России брокер по умолчанию является налоговым агентом и сам считает и уплачивает налог, то в США это полностью забота клиента.

Крупные западные игроки не хотят работать с российскими клиентами. Такие как E-Trade, Fidelity, Ameritrade, Charles Shwab. Забот для них возникает много — от налогов до русскоязычной поддержки, минусов больше — русских немного, в среднем они вкладывают на порядок меньше денег, чем американцы.

Из списка прайм-брокеров, напрямую работающих на американских площадках, с россиянами готовы сотрудничать такие компании:

- Interactive Brokers. Сайт на русском языке. Несколько тысяч российских клиентов, поддержка на русском языке. Основана компания в 1977 году.

- Just2Trade. Основан в 2010 году. Куплен российским Финам.

- Lightspeed Trading. Поддержки на русском языке нет.

- Проверенные иностранные брокеры

| Название | Рейтинг | Плюсы | Минусы |

| Interactive Brokers | 8/10 | Говорят по-русски | Абонентская плата 10$\месяц |

| CapTrader | 8/10 | Нет абонентской платы | Говорят только по английски |

| Lightspeed | 7/10 | Низкий минимальный депозит | Навязывают услуги |

| TD Ameritrade | 6.5/10 | Низкие комиссии | Не всем открывают счет |

Взаимные фонды

Родина такой формы инвестиции — США. Mutual Fund (взаимный фонд). Проще говоря, это коллективные инвестиции. Профессиональный участник рынка — инвестиционная компания — привлекает деньги клиентов — физических и юридических лиц — и вкладывается в фондовый рынок.

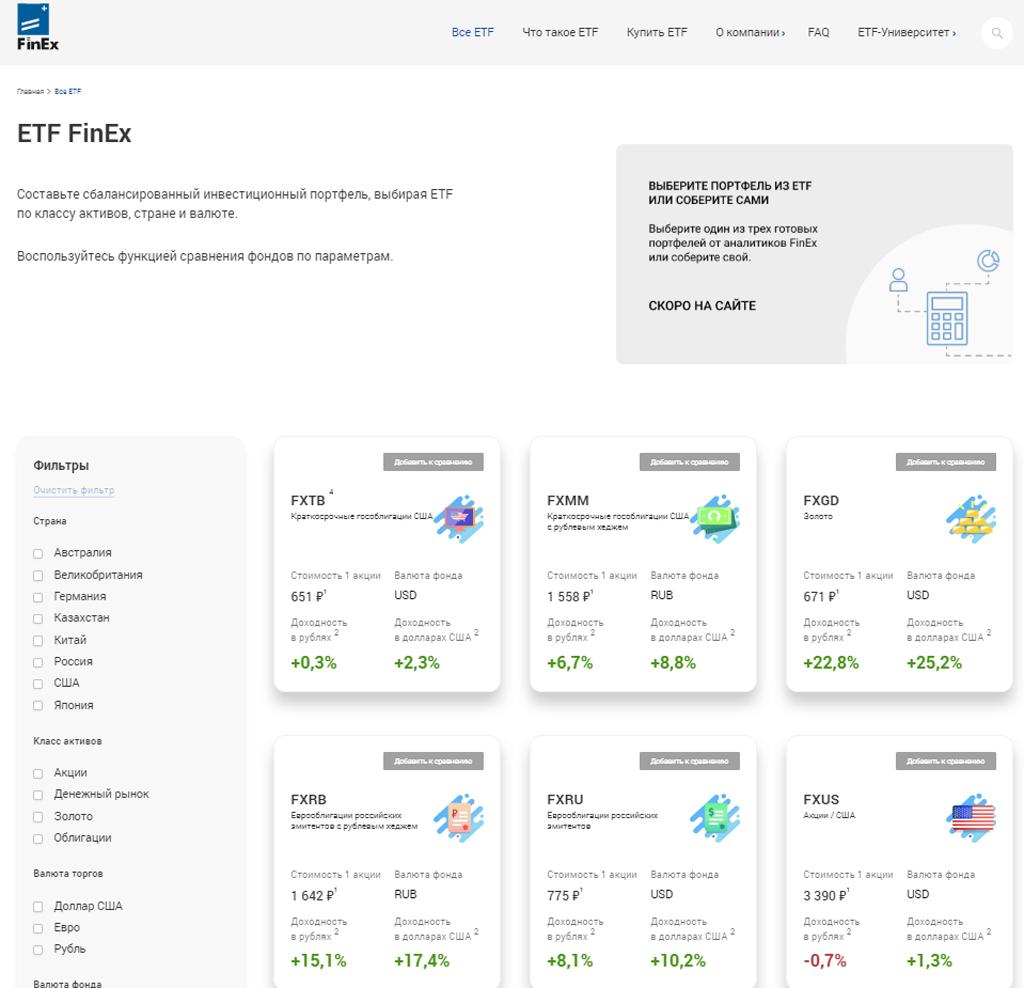

Биржевые фонды ЕТФ

ETF — форма коллективных инвестиций, но в отличие от ПИФов торгуются на бирже как обычные акции. По умолчанию базовым активом большинства ETF являются индексы. Но есть фонды и на акции, облигации, товарные активы. В мире десятки ETF.

В России самое большое семейство ETF представляется инвестиционной компанией FinEx — 14 фондов. Описание на странице компании.

Зарубежные страховые компании

Инвестиционная деятельность через западные инвестиционные страховые компании — еще один путь вложений для инвестора. Впервые такая услуга возникла в Великобритании. Так называемый английский метод инвестирования.

Инвестиционный тип

Это инвестиции на долгосрочный период. Деньги вкладываются минимум на 10-15 лет в западные трастовые фонды. При этом гарантируется анонимность инвестора.

Виды компаний по инвестированию

Открытий тип компаний, занимающихся вкладами, характеризуется постепенным выпуском своих акций. Ценные бумаги можно перепродавать, покупать, обменивать, передавать. Таким образом обеспечивается постоянный приток финансов. Также открытые инвестиционные компании (не путать с открытыми инвестициями) носят название взаимных фондов.

Закрытий тип финансовых институтов выпускает сразу и один раз фиксированное количество акций. Больше акции не выпускаются и поэтому купить их можно только у тех, кто успел их приобрести раньше.

Более удобными являются, естественно, открытые компании. Такие механизмы получения денежных средств дают возможность получать их постоянно, перераспределять и вкладывать в ценные бумаги различных производственных и непроизводственных объектов с высокой инвестиционной стоимостью. Но в основе обоих механизмов лежит акционерная форма деления имущества.

Аналитика и инвестидеи

-

24.05.2021

-

24.05.2021

-

17.05.2021

Аналитика и инвестидеи

-

08:10

Обзор российского рынка на 31 мая. Индекс Мосбиржи расширяет коридор

-

28 май

Эркен Кичибаев: Антикризисный план Delta Air Lines сработал

-

28 май

Alnylam: новый хитмейкер в фарминдустрии

-

28 май

Рынок США: обзор и прогноз на 28 мая. Вектор торгам задают макроэкономические ожидания

-

28 май

Обзор российского рынка на 28 мая. В фокусе отчетность Газпрома

Вся аналитика

Акции инновационных компаний

-

10:26

К МКС пристроят космический отель. Бенефициары и перспектива

-

08:14

Starbucks расширяет присутствие на международном рынке

-

07:15

Удаленная работа как драйвер роста сервиса аренды Airbnb

-

28 май

Бренды одежды Urban Outfitters демонстрируют двузначный рост

-

28 май

Titan Machinery прибавила 24% благодаря росту продаж сельхозоборудования

Все статьи

Биржевые новости

-

29 май

Американские индексы завершили неделю небольшим ростом котировок

-

28 май

Нефть WTI упала в пятницу, но прибавила 4% за неделю

-

28 май

Doximity планирует IPO, включающее резерв акций

-

28 май

Золото выросло по итогам дня, недели и месяца

-

28 май

Понижен прогноз по бумагам CytomX Therapeutics

Все новости

Бесплатный семинар по инвестированию на фондовом рынке от практиков с 10-летним опытом торговли акциями Запишитесь на бесплатный семинар

Видеообзоры рынка

Еженедельный обзор российского фондового рынка (24.05.2021)

На этой неделе финансовые результаты за первый квартал опубликуют ЛУКОЙЛ,

Полюс, Русгидро и Интер РАО. Ориентир по индексу Московской биржи: диапазон 3600-3700 пунктов.

Прогноз для пары USD/RUB: коридор 73-74.

Все видеообзоры

Книга «Фондовый рынок США для начинающих инвесторов» от ИК «Фридом Финанс» и ВШЭ

Как получить?

-

28.05.21

СМИ о нас -

28.05.21

СМИ о нас -

27.05.21

СМИ о нас -

27.05.21

СМИ о нас

Все цитаты

Новости компании

-

28.05.21

Новости компании -

28.05.21

Новости компании -

27.05.21

Новости компании -

26.05.21

Новости компании

Все новости

| Показатели | Дата события | Страна |

|---|---|---|

| Макроэкономических событий на текущую дату нет |

Календарь

О компании «Фридом Финанс»

Компания имеет лицензии профессионального участника рынка ценных бумаг, выданные ФСФР России и регулируется ЦБ РФ. Обладает рейтингом кредитоспособности на уровне ruBB+ по новой шкале от РА Эксперт и уставным капиталом 4 509 792 000 рублей.

По итогам 2019 года «Фридом Финанс» была удостоена премии НАУФОР «Элита фондового рынка» в номинации Брокерская компания – «восходящая звезда».

Головной офис в Москве и филиальная сеть с представительствами в 34 крупных городах России.

Высокие корпоративные и этические стандарты работы.

Когда надо вкладывать свои деньги, а когда — чужие?

Свои средства нужно вкладывать, если вы точно посчитали, сколько стоит создание и запуск продукта, и знаете: этих ресурсов хватит, чтобы занять долю рынка на первоначальном этапе. Или может случиться такое, что привлечение внешних денег на данном этапе развития окажется дешевой продажей доли. В таком случае тоже нужно использовать свои деньги.

Плюсы использования своих денег: вы полностью самостоятельны. Минусы: своих денег всегда не хватает, особенно если вы строите что-то серьезное.

Чужие инвестиции, как правило, привлекают на этапе масштабирования компании. Например, нужны деньги, чтобы захватить долю рынка у конкурентов. На свои деньги вы будете это делать 5 лет, а если привлечете инвесторские — 2 года. Но если вы понимаете, что масштабирование зависит не от денег, а от других факторов, и вы самостоятельно себя хорошо чувствуете, то привлекать внешние средства не стоит. Плюсы — можно быстрее запуститься/перейти на новый уровень. Минусы — за потраченные деньги придется нести ответственность.

Как работать с инвестиционными компаниями

Со всеми этими компаниями (Реальное ДУ, Псевдо ДУ, Финансовые пирамиды) можно и нужно работать, только прежде чем начать это делать Вам необходимо уяснить несколько очень важных вещей:

— Прежде чем что-либо научиться хорошо делать (ездить на машине, летать на самолете, строить дома)

— этому необходимо обучаться, и не один месяц.

С 1-го, 2-го и даже с 10-го раза Вы не научитесь летать на самолете, как бы вы этого не хотели и как бы легко Вам это не казалось. Вероятность того, что Вы разобьетесь при попытки самостоятельно научиться летать на самолете равна 100%.

Для того, чтобы максимально качественно и в короткие сроки Вы могли научиться летать на самолете, Вам нужен хороший учитель, который сам летал на этой штуковине уже не один десяток или даже сотен раз.

Не исключено, что Вы можете и самостоятельно научиться летать на самолете, но представьте, чего Вам это будет стоить? (время, деньги, аварии, ремонт самолета и т.д.)

— В любой инвестиционной компании можно научиться зарабатывать деньги, и абсолютно не важно Финансовая это пирамида или компания которая занимается реальным доверительное управление. Суть работы у этих компаний одна и та же, отличаются только немного принципы и правила их работы

— Начинать инвестировать свои деньги необходимо с минимальных сумм ($50-$100). В начале вашего пути у Вас однозначно будут потери, и к этому Вы должны быть готовы. Потери маленьких сумм переносятся намного легче, чем больших.

Обучение и работу с инвестиционными компаниями можно сравнить c обучением и полетом на самолете.

Чем выше скорость у самолета, тем:

— Сложнее на нем учиться летать;

— Вероятность аварии повышается в разы;

— Вы быстрее можете достичь пункта назначения;

Чем ниже скорость у самолета, тем:

— Проще научиться на нем летать;

— Вероятность аварии понижается в разы;

— Достигать пункта назначения Вы будете дольше;

Аналогичным образом ситуация обстоит и в инвестиционных компаниях:

Чем меньше доходность в компании, тем:

— Проще научиться работать с этими компаниями;

— Меньше вероятность того, что Вы в ближайшее время можете потерять свои деньги;

— Достижение поставленной цели у Вас займет больше времени;

Чем выше доходность в компании, тем:

— Сложнее научиться с ней работать;

— Вероятность потерять свои деньги повышается в разы;

— Вы можете быстрее достичь поставленной цели;

Но нужно понимать, даже если Вы составите свой инвестиционный портфель из низко-рисковых и низко-доходных инструментов, например все ваши деньги будут лежать в разных банках, то руку держать на пульсе, Вам все равно необходимо, так как если Вы уснете во время полета за штурвалом, то через некоторое время ваш самолет однозначно потерпит крушение, несмотря даже на то, что у Вас была минимальная скорость.

Вывод? Всегда держите руку на пульсе и следите за тем, куда Вы летите :))

Метки статьи: HYIP • Статьи • Обучение

Условия для инвесторов

Давайте посмотрим, что предлагает компания для увеличения наших доходов. Компаниец Капитал работает по двум типам договора займа. В них прописаны все условия сотрудничества. Рассмотрим тарифы для инвестирования:

| Название |

Ставка (%) |

Min депозит (рубль) | Срок (месяц) |

Вывод |

| Доверительный |

13 |

100 000 |

От 3-х |

В любое время |

| Доходный |

22 |

500 000 |

||

| Премиум |

26 |

От 1 000 000 |

||

| Vip |

29 |

От 3 000 000 |

Обеспечение гарантий у Компаниец Капитал выполняется за счет:

- соблюдения законов РФ;

- защиты вложений в “АльфаСтрахование”;

- портфельного метода снижения рисков;

- стабилизационного фонда;

- залогового имущества;

- личного поручительства гендиректора.

Наши средства фирма направляет на инвестирование госконтрактов в сфере медицины. Клиент получает 2,5% в месяц, а организации берут эти займы под 5-10%. Полученные деньги идут по 12 направлениям на 34 проекта. Сейчас у Компаниец Капитал 34 активных инвестора. Нам кажется, заявленный размер активов в 240 миллионов сильно завышен.

Чтобы разобраться во всех деталях и подписать договор, нужно посетить офис Компаниец Капитал. У кого нет такой возможности, могут сотрудничать удаленно. Переговоры пройдут в режиме онлайн. Стороны обменяются скан-копиями заполненных документов. Деньги можно внести через банки-партнеры: Сбербанк, ВТБ. После этого заказным письмом придет оригинал договора.

Паевые инвестиционные фонды

Паевый инвестиционный фонд – это имущественный комплекс, который формируется средствами пайщиков, а их управление осуществляется УК. Если говорить проще, то инвесторы передают свои свободные финансы в ПИФ, а получившийся в итоге суммарный капитал перераспределяется УК в покупку различных финансовых продуктов (акций, облигаций и прочее). У каждого инвестора есть своя доля – пай. Доход инвестора это разница между ценой покупки и последующей продажи пая.

Более подробно о ПИФах, их видах и принципах работы читайте в статье: «ПИФ: деньги должны работать!», а также «ПИФы стабильных инвестиционных стратегий».