Что такое инвестиции?

Содержание:

- Реальные инвестиции в экономике

- Формы реальных инвестиций и особенности управления ими

- Что такое инвестиции простыми словами

- Инвестиционные проекты для портфеля реальных инвестиций

- Виды финансовых инвестиций в зависимости от самой формы собственности

- Прямые инвестиции в бизнес

- Реальные инвестиции

- Основные функции

- Предприятие с иностранными инвестициями

- Профессиональная помощь в реальном инвестировании – обзор ТОП-3 компаний по предоставлению услуг

- Объекты инвестирования

- Какие бывают виды инвестиций в реальные активы – ТОП-3 основных вида

- В итоге: какой вид инвестиций оптимален?

Реальные инвестиции в экономике

Близким к понятию чистых инвестиций является термин «реальные инвестиции». Под этим понимается вложение финансовых средств в основной капитал и средства производства (недвижимость в виде зданий или земельных участков, оборудование, запасы сырья и т. д.). Кроме того, зачастую к реальным инвестициям относится и вложение средств в нематериальные активы (технологии, патенты и т. п.), которые предполагается непосредственно использовать в производстве.

Здесь можно выделить следующие виды инвестиций:

- направленные на обновление производства или средств оказания услуг (принципиальной разницы тут нет);

- направленные на его расширение.

Существует также такое понятие, как валовые инвестиции — то есть общая сумма, вложенная в материальные активы предприятия. Именно их чаще всего берут в расчет, когда говорят о чистых инвестициях.

Формы реальных инвестиций и особенности управления ими

Осуществлять инвестиции в реальный сектор экономики можно различными способами. Эти способы и представляют собой отдельные формы вложений.

Наиболее понятным и наглядным вариантом является приобретение производственного предприятия. Хотя в принципе состоятельное физическое лицо может приобрести небольшой цех, магазин или иной хозяйственный комплекс, на практике более распространено приобретение одного предприятия (либо его материальных активов) другим, более крупным предприятием.

Важным аспектом данной формы инвестирования является то, что покупается не отдельное имущество, а в целом хозяйственный комплекс, полностью или частично готовый к выпуску продукции или предоставлению коммерческих услуг. Такой способ инвестирования хорошо подходит для опытных предпринимателей, которые могут сэкономить время и силы, восстановив работу купленного предприятия вместо того, чтобы создавать собственное с нуля.

Далее следует упомянуть такую форму инвестирования, как покупка отдельных материальных активов — зданий, земельных участков, станков, транспорта и т. д. К ней прибегают в тех случаях, когда приобретать готовый хозяйственный комплекс нецелесообразно. Например, фабрике нужно 100 новых станков. Очевидно, что покупать другую фабрику только ради этого оборудования глупо. Нужно просто обратиться к производителю данного вида станков и купить нужное количество машин.

Другой популярной формой реальных инвестиций является строительство новых зданий, инженерных объектов и коммуникаций, транспортной и производственной инфраструктуры. Данная форма востребована в тех случаях, когда предприятие нуждается в новых зданиях, объектах и коммуникациях, но не имеет возможности их приобрести. Например, сельхозпредприятию нужно собственное зернохранилище. И если в округе такого объекта нет в принципе, то и купить его невозможно. Аналогично нельзя купить дорогу между двумя производственными цехами на собственной территории, ее можно лишь построить.

Основные формы реальных инвестиций включают также реконструкцию и модернизацию. Это особая форма реального инвестирования, которая в некоторой степени является альтернативой расширению предприятия. В данном случае стоит цель не увеличить количество основных фондов, а улучшить их или заменить на более совершенные и подходящие для современных технических реалий. Хотя увеличение объемов производства часто является следствием такого рода вложений, главная цель всё же состоит в том, чтобы снизить производственные издержки за счет оптимизации производственных процессов и снижения расходов на сырье, персонал и энергоресурсы.

Наконец, существует и такая форма инвестиций, как покупка или создание нематериальных активов. Как уже упоминалось выше, сюда относятся технические патенты, торговые марки, производственные лицензии, программное обеспечение и многое другое.

Что такое инвестиции простыми словами

Инвестиции (от англ. «Investments») — это вложения денежных средств для получения прибыли. Инвестиции это своего рода игра между соотношением риска и прибыли.

Проще говоря: инвестиции — это долгосрочные вложения капитала с целью получения дохода. Иногда говорят, что инвестиции — это владение бизнесом.

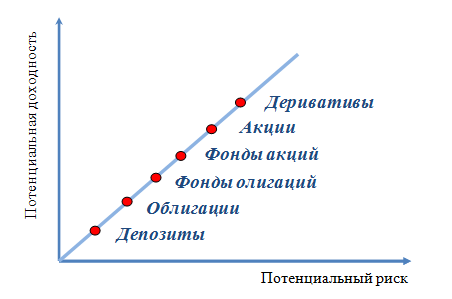

Опытные инвесторы понимают: вложения могут принести убытки и даже полностью пропасть. Любая инвестиция содержит долю риска. Чем выше риск, тем больший потенциальный доход.

Например, банковский вклад не содержит в себе никаких рисков, но и приносит крайне мало. Торговля на бирже ценных бумаг может принести гораздо больше в долгосрочной перспективе, а краткосрочно — уменьшить состояние инвестора.

Процесс вложений денежных средств с целью получения прибыли или какого-то другого желаемого результата называется «инвестиционной деятельности».

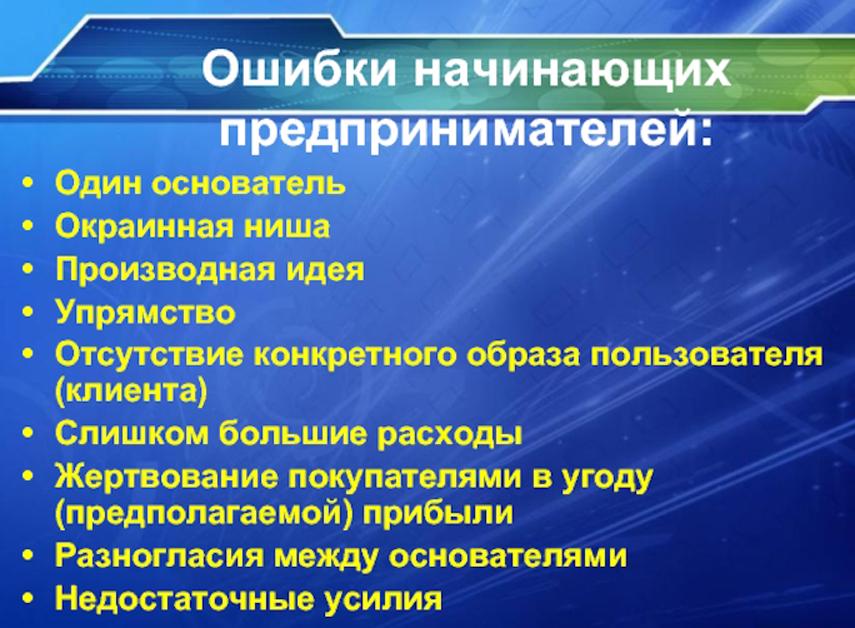

Инвестиции окружают нас повсюду. Например, создание любого бизнеса является инвестицией. Невозможно заранее предугадать какой будет доход и какие сложности могут возникнуть у бизнесмена. Прогнозы даже от опытных бизнесменов могут не сбыться из-за каких-то обстоятельств.

Инвестиции и риск тесно связаны: чем выше риски, тем больше ожидается доходность от вложений.

Многие обычные граждане путают два понятия: инвестиции и спекуляции. Но между ними есть существенное различие по времени. Считается, что если вложение сделано на срок менее 1 года, то это спекуляция.

Противоположностью инвестиции является «дивестиции».

Из Википедии:

Дивестиции (англ. divestment, divestiture) — это изъятие капиталовложений, продажа части активов или всей компании.

Цели инвестиций:

- Прямое получение прибыли вкладчикам;

- Сохранение имеющегося капитала;

- Спекулятивная;

Инвестиционные проекты для портфеля реальных инвестиций

Портфель реальных инвестиций представляет собой совокупность нескольких инвестиционных проектов в реальный сектор экономики, подчиненных определенным задачам и целям. Теоретически, таким портфелем может обладать частный инвестор, вкладывающий свои капиталы в различные предприятия с целью минимизировать риски при сохранении высоких показателей прибыльности вложений.

Тем не менее, на практике портфель реальных инвестиций — это, как правило, комплекс инвестиционных проектов, реализуемых на конкретном предприятии с целью увеличения объемов производства, снижения производственных издержек и расширения сбытовой сети.

Любой портфель реальных инвестиций характеризуется предельно низкой ликвидностью. Зачастую он представляет собой нулевую ценность в качестве спекулятивного актива и способен приносить прибыль лишь самому инвестору в средне- и долгосрочной перспективе. Это связано с тем, что единственным способом извлечения прибыли из этих инвестиций является выпуск и реализация продукции (услуг) предприятия, в которое были инвестированы средства.

Портфель реальных инвестиций очень сложен в управлении и напрямую связан с управлением самим предприятием. По этой причине реальным инвестором зачастую выступает либо собственник компании (физическое или другое юридическое лицо), либо сама компания.

В рамках одного предприятия портфель реальных инвестиций формируется из инвестиционных проектов на базе общей стратегии развития данного субъекта хозяйствования. Соответственно, получение прибыли от этих вложений напрямую завязано на повышении объемов производства, снижении издержек и расширении клиентской базы.

В качестве примера такого инвестиционного портфеля возьмем небольшое сельхозпредприятие, стоящее на пороге масштабного расширения. Собственники и руководство принимают решение реализовать сразу несколько проектов:

- закупить новые тракторы;

- приобрести дополнительные земельные участки под новые сельхозкультуры;

- построить животноводческий комплекс;

- нанять и обучить дополнительный персонал.

Каждый пункт этого списка — это реальный инвестиционный проект, который может быть профинансирован как из операционной прибыли предприятия, так и за счет средств, привлеченных со стороны через механизм эмиссии акций и облигаций, либо на кредитные средства. Ну а все вместе эти проекты объединяются в единый портфель, который одновременно является общей стратегией развития данной компании.

Виды финансовых инвестиций в зависимости от самой формы собственности

- Частные вложения. Это те вклады, которые осуществляются различными гражданами (частными лицами) и многими предприятиями, не имеющими принадлежности к государству.

- Государственные инвестиции – это те вложения, которые делаются местными или же центральными органами власти или же предприятиями, являющимися собственностью страны, за счет финансов из самого государственного бюджета, а также различных внебюджетных фондов и займов.

- Иностранные инвестиции – это, как не сложно догадаться, те вложения, которые делаются различными гражданами других государств, самими государствами, союзом некоторых стран, а также всяческими международными организациями.

- Совместные вклады – это такие инвестиции, которые производятся субъектами данной конкретной страны вместе с лицами и некоторыми организациями других государств.

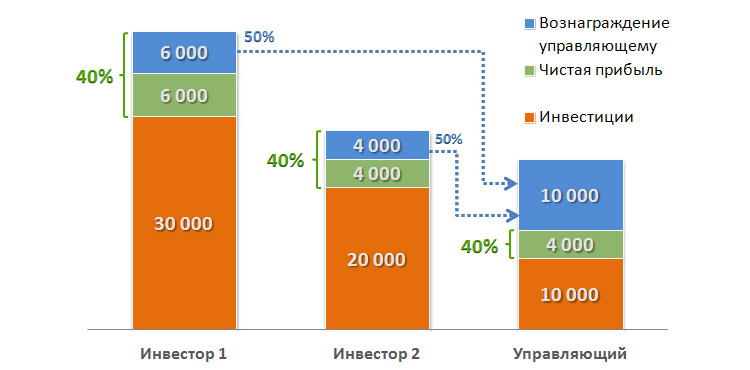

Прямые инвестиции в бизнес

Еще одним видом вложений являются прямые инвестиции. Сам термин этот, впрочем, больше в ходу по отношению к вложенным в экономику иностранным средствам. Прямые инвестиции тоже относятся к сфере производства, однако их целью является в первую очередь участие инвестора в непосредственном управлении деятельностью предприятия или промышленной группы. Кроме того, этот вид не требует обязательного вложения именно в сферу производства — инвестиции могут быть и чисто финансовыми.

По международным стандартам прямыми инвестициями обычно считаются те, которые составляют не менее 1/10 от уставного капитала. По законодательству большинства стран (в том числе и России) такая доля вложений позволяет инвестору вводить своего представителя в совет директоров или иной коллегиальный орган управления.

Сами по себе прямые инвестиции делятся:

- на исходящие — когда средства экономических субъектов какой-то страны вкладываются в зарубежные активы;

- и входящие — когда финансы привлекаются из-за рубежа.

Разница между общей суммой обоих видов позволяет понять инвестиционную политику страны. К примеру, с 60-х годов прошлого века по настоящее время США в основном предпочитают вкладывать средства за рубежом, нежели привлекать иностранных инвесторов (короткий период с обратной ситуацией был лишь в 80-х годах из-за сложившейся тогда финансово-политической ситуации).

В современной мировой экономике роль прямых инвестиций постоянно растет. Инвесторы предпочитают именно этот способ, постепенно отказываясь от портфельных, при которых инвестор приобретает ценные бумаги предприятий и получает доход, не влияя при этом на управление.

Реальные инвестиции

Реальные инвестиции — это все очень просто и, как бы не казалось парадоксально, реально — способ вложения не в финансовый, а именно в реальный экономический сегмент фирмы. Фактически, с помощью вашего капитала определенная компания обустроит промышленный комплекс, выйдет на рынок с новым товаром, обучит персонал или расширит торговое представительство.

Принято говорить о материальных и нематериальных вложениях, и реальных инвестициях и финансовых, но рассматривая рынок инвестиций, замечаем, что более 97% всех инвестиций основываются именно на материальной основе. Остальные предусматривают: ваши советы, стратегии обучения или консультации в дальнейшем могут окупиться и только тогда вы, как инвестор, получите прибыль.

Объективно оценивая ситуацию, видим, что все же промышленный сектор впереди планеты всей. Например, мэр Москвы, Сергей Собянин, уточнил, что в столичном сегменте популярен промышленный флагман, в частности, в дуэте с научными разработками, что и стало причиной значительного экономического роста: «…в Москве будут действовать 36 промышленных комплексов и 32 технопарка, которые созданы в большинстве через реальные внутренние и внешние инвестиции».

Для того чтобы понять, какой способ сегодня является наиболее ликвидным лично для вас, а какой несет определённые риски, стоит изначально разобраться в природе вложений.

Основные функции

Инвестиции представляют собой обмен определенной текущей стоимости на возможную неопределенную предстоящую. В сфере подготовки экономистов изучение этого явления является одним из важнейших этапов. Рассматривая роль инвестиций в широком смысле, следует отметить, что они обеспечивают экономическое развитие и финансирование роста хозяйственной сферы страны. Интенсивность этих процессов в большой степени зависит от того, насколько быстро будут мобилизованы финансовые средства для удовлетворения увеличивающихся потребностей непосредственно самого государства и компаний, действующих в его пределах, а также частных лиц. Таким образом, инвестиционная деятельность и экономический рост — взаимообусловленные явления.

Предприятие с иностранными инвестициями

Если капитал юридического лица хотя бы на одну десятую принадлежит иностранным инвесторам, юридически его причисляют к предприятиям с иностранными инвестициями.

Деятельность подобных компаний должна осуществляться в условиях, не менее плохих, чем для организаций, создаваемых российскими инвесторами и собственниками.

При этом если принимается законодательство, нормы которого ухудшают положение предприятий с иностранными инвестициями, эти изменения не касаются хозяйствующих субъектов в течение не менее 7 лет.

Это положение действительно для компаний, доля участия в котором иностранного инвестора составляет не менее 25 %, а также для тех организаций, которые реализуют приоритетные инвестиционные проекты.

Речь идет о включенных в специальный правительственный перечень (реестр) инвестиционных проектах, предполагающих вложения на сумму свыше миллиарда рублей.

Круг организационно-правовых форм предприятий с иностранными инвестициями строго ограничен: либо хозяйственное общество, либо – значительно реже — хозяйственное товарищество.

Все эти хозяйствующие субъекты обязательно должны быть зарегистрированы в реестре с юридических лиц с определенной оговоркой, что предприятия создаются иностранными инвесторами.

Видео об инвестициях и инвестиционной деятельности предприятия:

Профессиональная помощь в реальном инвестировании – обзор ТОП-3 компаний по предоставлению услуг

Если руководству компании не под силу управлять инвестиционными проектами самостоятельно, они могут делегировать задачу профессиональным исполнителям.

Есть фирмы, которые помогут распорядиться свободными средствами грамотно и с гарантированной прибылью.

В нашем экспертном обзоре представлены наиболее компетентные фирмы инвестиционного профиля. Эти компании работают с частными и корпоративными вкладчиками и в обязательном порядке страхуют вклады клиентов.

1) Инвест Проект

Финансовый аналитический центр «Инвест Проект» работает на рынке инвестиций с 2010 года. За это время компания смогла добиться статуса ведущего в России учреждения в сфере финансов и кредитования. Доходность по ключевым инвестициям проекта – до 70% годовых. Минимальная сумма вложений – 50 000 рублей. Это значит, что воспользоваться услугами компании могут индивидуальные предприниматели и физические лица с небольшим объёмом первоначального капитала.

Проценты с доходов начисляются ежемесячно. Основные направления инвестирования – строительство, транспорт, сельское хозяйство, туристические и торговые услуги. Сотрудники компании помогут клиентам сформировать инвестиционный портфель и посодействуют с получением кредита.

2) FMC

Компания специализируется на финансовых инвестициях. Сфера деятельности фирмы – консультирование и реальная помощь гражданам и юридическим лицам по вопросам выгодных денежных вложений. Клиенты компании FMC всегда в курсе, на чём можно заработать прямо сейчас. Полученные от инвестиций в акции доходы успешно продвигаются дальше – помещаются в реальные инструменты — производство, расширение бизнеса.

3) E3 Investment

Основная сфера интересов фирмы – прямые инвестиции в недвижимость. E3 Investment – профессиональный оператор инвестиций в строительство и готовые объекты для новичков и опытных вкладчиков. За 7 лет работы компания уже помогла заработать своим клиентам более 150 млн рублей.

Каждый актив защищён тремя видами страхования. Пользователям доступны бесплатные консультации по вопросам максимально прибыльного и безопасного вложения финансовых активов.

Объекты инвестирования

Ищем ответ на вопрос, куда вкладывать деньги. Я уже писала об этом, кратко остановлюсь на вариантах, уже сейчас доступных частным инвесторам в России.

Вариант 1. Банковские вклады.

Традиционный инструмент, знакомый каждому россиянину и для многих до сих пор остающийся единственным способом инвестирования. Снижение ключевой ставки Центробанка в 2019 году привело к значительному снижению доходности по депозитам (4 – 5 % годовых). Такую ставку сложно назвать приемлемой для инвестора, который хочет создать и приумножить капитал.

Вариант 2. Акции и облигации.

Для начинающих это рискованные инструменты, кроме ОФЗ и муниципальных облигаций. Но и доходность по ним выше, чем по депозитам. Покупать акции и облигации отдельных эмитентов советую только после теоретической подготовки. Если не хотите рисковать и решили остановиться на ОФЗ и муниципальных облигациях, готовьтесь, что доходность по ним всего на 1 – 2 % больше, чем по банковским вкладам.

Вариант 3. Индексные фонды.

На начальном этапе лучше вложиться в индексные фонды, которые следуют за биржевым индексом (БПИФ или ETF). Это позволит сразу выполнить первое правило грамотного инвестора – диверсификацию. Есть фонды акций, облигаций и даже золота. Вкладывайтесь в американский, китайский, немецкий и другие рынки, в рублях, долларах или евро. Снижение котировок по одним акциям, входящим в индекс, компенсируется ростом по другим.

Вариант 4. Валюта.

Не самый лучший совет – покупать наличную валюту и складывать дома. Во-первых, это небезопасно. Во-вторых, инфляцию никто не отменял. Такой же плохой совет – положить на валютный счет в банке. Ставки там неприлично низкие. Посылать новичков на Форекс я тоже не буду. 99 %, что они там потеряют все свои деньги. Как вариант – изучить тему ПАММ-счетов и сформировать портфель из нескольких счетов с консервативной стратегией и долгой историей.

Вариант 5. Недвижимость.

Подходит для людей с большим первоначальным капиталом. А тот, кто надеется купить в ипотеку, сдать в аренду, погашать кредит за ее счет и что-то заработать, тот может очень разочароваться. Расчеты, расчеты и еще раз расчеты. Для тех, кто не имеет достаточной суммы для покупки недвижимости, доступным вариантом может стать приобретение акций фондов недвижимости, торгующихся на Санкт-Петербургской бирже (REIT), или участие в закрытом ПИФе недвижимости.

Вариант 6. Драгоценные металлы.

Эксперты называют такой вариант защитным. Большой доходности не будет. Только если грянет очередной мировой кризис, и все инвесторы бросятся скупать золото вместо рухнувших ценных бумаг. Именно для таких случаев и инвестируют в драгоценные металлы.

Вариант 7. Венчурные инвестиции.

Это высокодоходный и одновременно высокорискованный вариант. Вложение во что-то новое и перспективное может принести тысячи процентов доходности, а может превратить капитал в 0. Примеры успешных венчурных проектов: Facebook, Alibaba, Xiaomi.

Будет неправильно, если я не скажу еще об одном виде инвестиций. Каждый из нас уже сейчас является инвестором, потому что вкладывал или продолжает это делать в свое образование, здоровье, детей и пр. Последний объект, кстати, вызывает у меня недоумение. Некоторые родители инвестируют в детей, чтобы они потом содержали их. Считаю, что мы обязаны сделать все возможное, чтобы не пришлось потом детям помогать нам в старости.

Все эти варианты инвестирования я привела для того, чтобы показать, что без изучения механизма работы каждого инструмента рассчитывать новичкам на высокий доход и быстрое обогащение не стоит. Боязнь большинства людей рисковать исходит из непонимания, как работают инвестиции. Поэтому и вкладывают россияне свои деньги в банки и квартиры. А понимание никому с рождения не дается, даже Уоррену Баффетту.

Какие бывают виды инвестиций в реальные активы – ТОП-3 основных вида

Некоторые разновидности реальных инвестиций принадлежат к обязательным – то есть к таким, которые удовлетворяют требованиям государственных управляющих структур. Сюда относятся вложения, без которых предприятие не может продолжать свою работу на законных основаниях.

Речь идёт об организации экологической безопасности, обеспечении оптимальных условий труда на производстве, отвечающих нормативным актам и стандартам, и других обязательных отраслях инвестирования.

Рассмотрим другие виды реальных инвестиций

Вид 1. Инвестиции обновления

Такие вложения реализуются за счёт собственных фондовых средств предприятия. Цель инвестиций обновления – добиться в будущем существенных производственных затрат за счет модернизации оборудования, совершенствования используемых технологий, реструктуризации управления и инновационного подхода к организации труда.

Вклады в обновление необходимы компаниям для повышения конкурентоспособности и запуска в производство новых категорий товаров и услуг. Каждое предприятие формирует индивидуальный инвестиционный портфель, в котором находятся все активы компании, необходимые для достижения долгосрочных экономических целей.

Вид 2. Инвестиции расширения

Этот вид инвестирования предполагает захват новых рыночных территорий и привлечение большего числа потребителей продукции.

Если предприятие по изготовлению, скажем, стиральных порошков, видит, что его товар пользуется спросом и быстро исчезает с полок магазинов, логично предположить, что выпуск большего количества товаров увеличит прибыли компании.

Для расширения производства фирме нужны новые площади, новые станки, дополнительная рабочая сила и дополнительные затраты на расходные материалы.

Вид 3. Валовые инвестиции

Это общий объём инвестиций за конкретный период работы компании. Это все вложения, направленные на создание, модернизацию, расширение производственных активов и прирост товарно-материальных ценностей.

В таблице виды реальных инвестиций и их экономические эффекты представлены в наглядном виде:

| № | Виды инвестиций | Экономическая целесообразность |

| 1 | Инвестиции обновления | Повышение конкурентоспособности, выход на новые уровни развития |

| 2 | Инвестиции расширения | Захват новых рынков, прямое увеличение прибыли |

| 3 | Валовые | Рост и расширение производства по всем направлениям |

Дополнительный источник информации по теме – статья «Управление инвестициями».

В итоге: какой вид инвестиций оптимален?

Вопрос умышленно сформулирован несколько провокационно. Любые реальные или финансовые инвестиции предприятия включают в себя затраты средств, дающих отдачу не сразу и без полной гарантии на возврат вложенной суммы. Инструменты получения доходов не бывают универсальными, а возможность и эффективность их применения зависит от целого ряда факторов. При выборе типа инвестиции следует учитывать следующее:

- Сумма. Если она значительна, то ее можно выгодно вложить в конкретный бизнес и рассчитывать на серьезную отдачу.

- Максимальный период оборачиваемости. «Быстрых» денег реальные инвестиции обычно не дают – проект должен пройти все фазы своего развития, преодолеть точку безубыточности и дать прибыль.

- Ликвидность. Чем устойчивее положение инвестора, тем меньше вероятность того, что ему срочно и непредсказуемо понадобятся деньги. Ценные бумаги можно реализовать быстро. К доле в предприятии этот способ вывода средств неприемлем.

- Квалификация инвестора. Участие в управлении фирмой требует глубокого знания принципов ее работы. Финансисту это не нужно – он должен разбираться в графиках котировок, принадлежащих ему «бумажных» активов, цен на драгметаллы и т. п.

Для инвестора главным критерием выбора способа вложения служит размер вероятной прибыли.

Опубликовано:

Добавить комментарий

Вам понравится