Где взять справку о доходах для предоставления в банк

Содержание:

- Какие последствия подделки справки 2-НДФЛ?

- Что такое 4-НДФЛ

- Сведения, которые отображаются в 2-НДФЛ

- Зачем нужна справка 2-НДФЛ

- Как ИП подтвердить свои доходы

- Зачем нужна справка 2-НДФЛ при оформлении кредита

- О ЕГИССО

- Что делать, если работодатель отказывается выдать справку

- Как правильно сдать корректировку по 2-НДФЛ

- Вы купили справку 2 НДФЛ, и копию трудовой с подтверждение, что дальше?

- Общая характеристика документа

- Справка о доходах для индивидуального предпринимателя

- Когда представление справки не обязательно

- Обязательно ли писать заявление

Какие последствия подделки справки 2-НДФЛ?

Если подделка справки по форме 2-НДФЛ будет обнаружена, то согласно действующему законодательству занимающиеся фальсификацией данных документов и их предоставлением будут нести ответственность согласно действующему законодательству.

Согласно п. 1 ст. №327 УК РФ за подделку документа данного типа может грозить:

| Вид наказания | Срок |

| Ограничение свободы | 2-4 года |

| Арест | До 6-ти месяцев |

| Лишение свободы | До 2-х лет |

Если подделка справки по форме 2-НДФЛ была осуществлена с целью сокрытия преступления, то данное деяние подпадает под п. 2 ст. №327 УК РФ и наказывается:

| Вид наказания | Срок |

| Принудительные работы | До 4-х лет |

| Лишение свободы | До 4-х лет |

Как заполнять платежное поручение при оплате пени по НДС смотрите в статье: пени по НДС.

Как получить справку 2-НДФЛ военнослужащему за 3 месяца, читайте здесь.

Использование физическим лицом документа заведомо ложного подпадает под действие п. 3 ст. №327 УК РФ и наказывается:

| Вид наказания | Размер, срок |

| Денежный штраф | До 80 тыс. руб. или в размере полугодичного дохода штрафуемого лица |

| Обязательные работы | До 480-ти часов |

| Исправительные работы | До 2-х лет |

| Арест | До 6-ти месяцев |

Также различные должностные лица (бухгалтера, директора и иные), осуществляющие подделку справки 2-НДФЛ, могут понести ответственность по ст. №292 УК РФ. Согласно п. 1 данной статьи, наказанием за служебный подлог является:

| Наказание | Размер, срок |

| Штраф | В размере дохода за 6 месяцев или 80 тыс. руб. |

| Выполнения обязательных работ | До 480-ти часов |

| Исправительные работы | До 2-х лет |

| Лишение свободы | До 2-х лет |

| Арест | До 6-ти месяцев |

Деяния аналогичного характера, которые повлекли за собой нарушение интересов каких-либо организаций (банков и других), согласно п. 2 ст. 292 УК РФ наказываются:

| Наказание | Размер, срок |

| Штраф | До 500 тыс. руб. либо в размере трехгодичного дохода |

| Работы принудительного характера | До 4-х лет |

| Лишение свободы | Сроком до 4-х лет |

Организацию, оформившую справку 2-НДФЛ с заведомо ложными данными, банк может через суд принудить к возмещению полученного ущерба на вполне законных основаниях.

А само физическое лицо, подавшее справку, будет занесено в черный список банка и получить кредит в нем ему будет уже, скорее всего, попросту невозможно.

Это интересно: Международные сим карты для путешествий — разбираемся во всех подробностях

Что такое 4-НДФЛ

НДФЛ — официальная форма отчетности. Прогноз, который направляют ИП к инспекторам, предполагая свой доход в следующий отчетный период. Цель подачи — сформировать налоговую базу, рассчитать авансовые взносы, зафиксировать сумму дохода.

НДФЛ — официальная форма отчетности. Прогноз, который направляют ИП к инспекторам, предполагая свой доход в следующий отчетный период. Цель подачи — сформировать налоговую базу, рассчитать авансовые взносы, зафиксировать сумму дохода.

Бланк 4-НДФЛ утвержден приказом в ФНС. Обязательно подается вместе с формой 3-НДФЛ сразу после получения первой прибыли или 1 раз в год по истечении отчетного периода.

Особенности 4-НДФЛ:

- наличие оснований у предпринимателя для подачи;

- актуальность для налогоплательщиков на доходы с физических лиц.

Возможность сравнения реального дохода за прошлый год с предполагаемым в новом году. Начисление суммы авансовых взносов к внесению на протяжении года

Это немаловажно для ИП

Обязательное сопровождение формы 3 НДФЛ, подающейся в налоговые службы ежегодно. В частности, из этой формы берутся значения для заполнения новой декларации 4 НДФЛ.

Налоговики при расчете авансовых платежей основываются на показателях, приведенных в форме 3-НДФЛ и только, если указанные в декларации цифры больше или меньше в 1,5 раза от суммы, которая предоставлена ранее в форме 3-НДФЛ.

В основу при расчете берется фактический доход за прошлый отчетный период, если разница составляет 50% в меньшую или большую сторону между показателями, обозначенными в документах 3 и 4 НДФЛ.

Кто должен подавать

Подается отчетная декларация (форма 4-НДФЛ) лицами частного типа, использующими основную систему налогообложения:

- предприниматели, вновь зарегистрировавшие ИП;

- отдельные категории физических лиц (нотариусы, главы фермерств, адвокаты), занимающиеся частной практикой.

Для сдачи декларации 4 НДФЛ должен быть повод. Заполняется ИП при:

- первичной регистрации после получения первого дохода от деятельности;

- радикальном сокращении или росте дохода на 50% по итогам календарного года;

- автоматическом переходе на основной режим расчета налогов;

- утрате права на применение льготного налогообложения, специального режима налогообложения в течение года с переходом на использование ОСНО.

Лица, находящиеся на патентной системе оплаты налогов либо УСН не обязаны подавать такой документ. Необходимость в нем появляется только при совмещении нескольких систем.

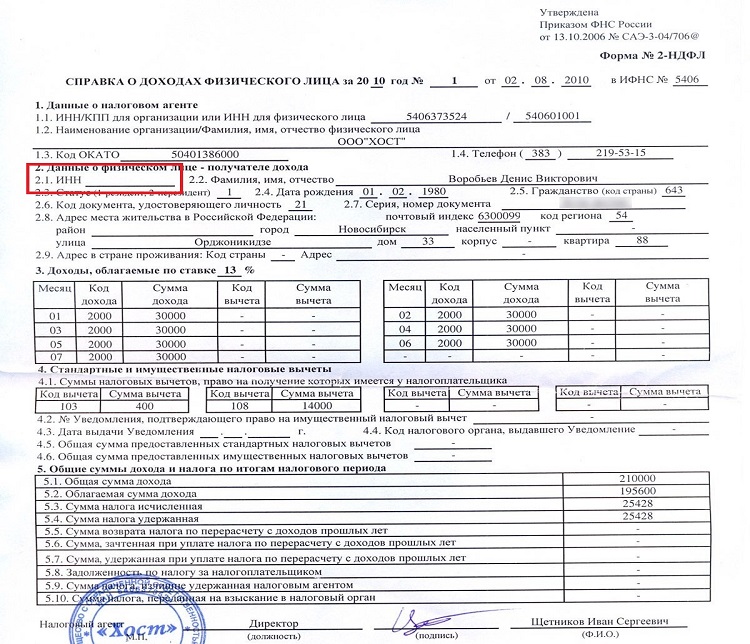

Сведения, которые отображаются в 2-НДФЛ

Документ будет считаться действительным только после корректного заполнения и последующего визирования. Не допустимы любые отступления от принятого стандарта выписки документа (подчеркивание, использование ретуши, белого корректора). 2-НДФЛ что это такое по своим параграфам:

- Данные работодателя: название компании (предприятия), перечисление всех реквизитов, Код Причины Постановки (КПП) в налоговом управлении (региональном отделе).

- Данные наемного работника. В документе указываются все данные с первых двух страниц паспорта гражданина РФ.

- Сумма дохода работника, указывается помесячно.

- Налоговые отчисления с указанием кодов. (социальные, имущество, стандарт). Графа заполняется в том случае, если наемный сотрудник имел право на их получение.

- Итоговая (общая) сумма дохода и налоговых отчислений.

Корректное заполнение разделов документа — это полная ответственность бухгалтера, получателю документа рекомендуется запомнить следующие моменты:

- В графе «Признак» указывается цифра «1», если справка прилагается к ежегодной отчетности в налоговую инспекцию.

- Если справка предоставляется впервые, в графе «Номер корректировки»» указываются цифры «00».

Зачем нужна справка 2-НДФЛ

Для работодателя эта справка – возможность предоставить налоговой информацию о собственном работнике и его налоговых отчислениях. Но зачем такая бумажка может пригодиться физическому лицу? Ведь за него все считает и высылает начальство.

Но на деле 2-НДФЛ часто требуется и обычным людям. Все дело в том, что эта справка способна не только помочь подсчитать налоги, но и подтвердить уровень дохода сотрудника. Поэтому часто ее требуют банки при оформлении кредита. Им хочется точно знать, способен ли заёмщик выплатить взятый кредит, и не будет ли он потом висеть мертвым грузом из-за неплатежеспособности клиента.

Но это далеко не все способы применения справки 2-НДФЛ. Также она может потребоваться в следующих ситуациях:

- Оформление и получение налогового вычета от государства. Например, если родителям необходимо получить вычет за студента, который обучается на коммерческой основе в вузе.

- В суде, если гражданин задействован в каких-либо разбирательствах. Например, для подсчета размера алиментов или при тяжбах по поводу нарушений Трудового кодекса РФ.

- Расчет потенциальной пенсии по старости.

- Подтверждение финансового статуса при оформлении усыновления либо опекунства.

- Заполнение налоговой декларации 3-НДФЛ (она заполняется на основе некоторых данных из справки 2-НДФЛ).

- Получение заграничной визы, если требуется материальное подкрепление будущего путешествия.

- Начисление пособий по безработице, если гражданин состоит на учете в центрах занятости.

- Получение пособий по беременности и отпуску по уходу за ребенком. Пособия рассчитываются, исходя из среднего дохода гражданки за последние два года или меньше, если она не состоит в компании столько времени.

- Оплата больничного листа. Стоимость больничного также вычисляется по этой справке.

- Предоставление справки 2-НДФЛ со старого места работы новому работодателю. В случае необходимости именно по этому документу бухгалтер на новом месте работы будет рассчитывать потенциальные пособия и выплаты, поскольку на новом месте может не успеть пройти достаточно времени. Кроме того, стандартные вычеты тоже можно считать по данным из этого документа.

В случае необходимости сотрудник может в любой момент обратиться в бухгалтерию и попросить об оформлении справки. Причем желательно это делать в письменном виде.

Когда 2-НДФЛ не требуется

Предоставление справки 2-НДФЛ в налоговую инспекцию – обязанность работодателя перед государством. Но делать он это обязан далеко не всегда. Есть ситуации, когда заниматься подтверждением доходов и налогов должен сам работник, а не его начальство:

- При выплате доходов, с которых не нужно платить налоги. Например, социальные выплаты или деньги, полученные на развитие угнетенных отраслей общества.

- При выплате вознаграждения, перечислять налог с которого физическое лицо обязано самостоятельно.

- При выплате доходов таким налогоплательщикам, которые самостоятельно должны передавать НДФЛ в налоговую, не напрягая этим работодателя.

В таком случае работодатель может не беспокоиться об оформлении документа. Этим займется сам работник.

Как ИП подтвердить свои доходы

На самом деле, справку о доходах индивидуальному предпринимателю приходится выписывать не так часто, поскольку в большинстве случаев их можно подтвердить иначе. Как именно – это зависит от того, какую налоговую систему применяет предприниматель.

ИП на ОСНО

Предприниматель на основной налоговой системе уплачивает налог на доходы физлиц и отчитывается по декларации 3-НДФЛ. Эта форма служит подтверждением доходов ИП за предыдущий полный год.

Однако иногда нужно подтвердить доход с начала года. В этом случае поможет Книга учёта доходов и расходов (КУДиР), с которой нужно сделать копию. Удобно вести её на компьютере, а затем распечатать и подписать.

ИП на УСН

Как ИП на упрощённой налоговой системе подтверждает свой доход? Для этого подойдёт декларация по налогу при УСН, которую он представляет в ИФНС раз в год. По аналогии с ИП на ОСНО, чтобы показать доход за год, который ещё не кончился, нужно предъявить копию КУДиР.

ИП на ПСН

Покупка патента освобождает предпринимателя от всякой отчётности. Но учёт дохода он вести обязан, ведь если он превысит установленный порог, работать на патенте будет нельзя.

Учёт ведётся в Книге учёта доходов ИП на патентной системе. Копия прошлогодней книги является подтверждением дохода за прошедший год. Если же нужно подтвердить доход внутри года, делается копия текущей КУД.

ИП на НПД

Налог на профессиональный доход (НПД) – новый режим, применять который могут самозанятые лица и предприниматели без сотрудников (если они подходят под ряд условий, в частности, не нанимают работников и не торгуют).

Как ИП на этом режиме подтвердить свой доход? Всё очень просто. Все плательщики НПД регистрируются в системе «Мой налог», через которую они сообщают сведения о бизнесе в ИФНС и получают оттуда сообщения. Приложение есть для мобильных устройств и для ПК. В нём можно запросить справку о доходах, которая будет предоставлена в виде электронного документа.

Зачем нужна справка 2-НДФЛ при оформлении кредита

Сбербанк, а также остальные кредитные организации страхуются и выплачивают ипотечный кредит или другой вид кредитования после подтверждения платёжеспособности соискателя.

Документ, подтверждающий доходы, необходим:

- Лицам, желающим впервые получить кредит наличными (у них не сформирована кредитная история).

- Как подтверждение официального трудоустройства работающим пенсионерам.

- Гражданам, желающим выступить поручителями.

- Для снижения процентной ставки и повышения шансов на получение кредита при испорченной репутации.

На заметку! Если лицо, цель которого — получение займа, не участвует в зарплатном проекте, финучреждение обязательно запросит документы, подтверждающие его платежеспособность.

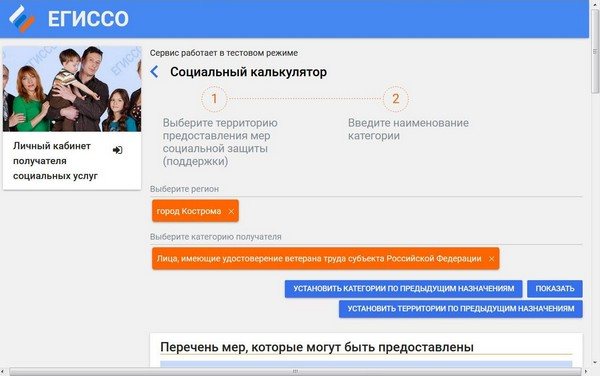

О ЕГИССО

Информационный ресурс создан по инициативе ПФР, который является оператором. Пенсионный фонд обеспечивает бесперебойную работу регулирует процесс внесения сведений в систему, обмен информацией. Оператор определяет объем необходимых данных в работе, вид электронных носителей.

В Единой системе (интернет-портал социального обеспечения граждан) государство размещает всю информацию по принятым решениям о предоставлении помощи, пособий, которую возможно получить по запросу в электронной форме. Система имеет доступ к сведениям, размещенным в территориальных, государственных базах данных, к информации, хранящейся в организациях и структурах, которые оказывают социальную помощь.

Единая система выполняет задачи:

- формирует общую информационную базу данных по предоставленным услугам и помощи;

- идентифицирует получателей социальной поддержки по категориям;

- предоставляет информационные и правовые услуги;

- осуществляет контроль качества и объема предоставленных услуг населению.

На интернет-портале ЕГИССО можно найти информацию касательно социальной помощи населению

Включает информацию:

- о лице, которому в рамках социальной помощи, предоставлены услуги;

- персональные сведения о мерах социальной поддержки;

- сведения об организациях, которые осуществили социальные начисления;

- правовые основы, в рамках которых осуществляется государственная социальная политика;

- сведения о мерах социальной поддержки на региональном уровне;

- о ресурсах, где размещены сведения о предоставленной помощи гражданам.

Регулируется функционирование и объем информационного ресурса Единой базы данных Правительством России. Сведения по запросам предоставляются в соответствии с ФЗ №152 (27.07.2006 г.) о персональных данных.

Сведения предоставляются в соответствии с законом о персональных данных

Сведения, представляющие тайну (государственную или личную) не включаются в Единую систему:

- тайна усыновления;

- тайна медицинского диагноза;

- государственная и коммерческая тайна.

Что делать, если работодатель отказывается выдать справку

Редко, но все же бывают ситуации, когда работодатель отказывается выдать увольняемому сотруднику справку 2-НДФЛ. Чаще всего, по причине того, что на предприятии есть проблемы с ведением налогового учета. В таком случае работнику потребуется соблюсти все нормы закона для того, чтобы добиться своего.

Придется написать заявление в письменной форме и направить его в адрес работодателя. Предпочтительно отправлять такое заявление ценным письмом — тогда на руках останется опись вложения с отметкой почтового оператора. Если в течение установленного срока (три дня с момента получения заявления работодателем) справка так и не будет предоставлена, можно обращаться напрямую в трудовую инспекцию с жалобой на бездействие должностных лиц предприятия.

О том, к чему может привести невыдача работнику справки, читайте в материале «Не выдали сотруднику справку 2-НДФЛ? Ждите судебное разбирательство».

Как правильно сдать корректировку по 2-НДФЛ

Любая ошибка в 6-НДФЛ или 2-НДФЛ, например в персональных данных налогоплательщика, кодах доходов и вычетов, суммовых показателях, рассматривается налоговиками как недостоверные сведения.

Если недостоверные сведения приведут к занижению суммы НДФЛ, подлежащей уплате в бюджет, компания также будет привлечена к ответственности по ст. 123 НК РФ.

А вот справка 2-НДФЛ ни декларацией, ни расчетом не является (ст. 80 НК РФ; письмо ФНС от 09.08.2016 № ГД-4-11/14515). А значит, срок ее проверки фактически ограничен лишь сроками давности привлечения к ответственности (три года — ст.

113 НК РФ) и глубиной проведения выездной проверки (также три года, не считая текущего, — п. 4 ст. 89 НК РФ).

Если бухгалтер допускает ошибки в справке 2-НДФЛ и расчете 6-НДФЛ, то необходимо направить в налоговый орган корректировку. Когда представленные сведения и вовсе не нужно было представлять, направить в налоговую аннулирующий документ. Но как сделать это правильно? В статье рассмотрим как сдать корректировки по 2-НДФЛ и 6-НДФЛ.

Предоставление формы 2-НДФЛ налоговыми агентами происходит только в двух случаях:

- Справка предоставляется в соответствии с п.5 ст. 226 НК РФ, если нет возможности удержать налог.

- Справка является подтверждением доходов физлица и предоставляется в соответствии с п. 2 ст. 230 НК РФ.

Как в первом, так и во втором случае 2-НДФЛ не является расчетом или декларацией, значит на нее не распространяются правила статьи 81 НК РФ, по которым происходит уточнение расчетов и деклараций. В соответствии с Порядком заполнения 2-НДФЛ, правки в справку можно вносить одним из способов: аннулированием или корректировкой.

В каком именно случае справку необходимо аннулировать, а когда корректировать в Порядке не указывается. Согласно нормам, содержащимся в Порядке, аннулирование отменяет сведения, которые подавались ранее без их замены на другие. Корректирующая справка 2-НДФЛ должна подаваться взамен предоставленной ранее, если необходимо изменить содержащиеся в ней сведения.

Таким образом, аннулирующая справка подается в том случае, если 2-НДФЛ в налоговую была предоставлена ошибочно, то есть подавать ее было не нужно.

Запомните, что номер справки 2-НДФЛ при корректировке менять не нужно. Потому что «Номер корректировки» в 2-НДФЛ и номер самой отчётной справки это – совершенно разные реквизиты.

Понимать, как правильно подать корректировку по 2-НДФЛ, это значит правильно сформировать её содержание. Так вот: в справку включите все показатели – и те, что исправляли, и те, что были корректны и остались нетронуты.

В шапке не забудьте указать новую дату составления справки о доходах физлица.

Согласно Разделу II Порядка заполнения справки, признак корректировки в справке 2-НДФЛ приводят по принципу порядковых номеров – «01», «02» и т. д.

Таким образом, номер корректировки в справке 2-НДФЛ в 2018 году может принимать значения от «01» до «98».

Конечно, образец 2-НДФЛ с корректировкой внешне ничём не отличается от обычной справки о доходах физлица с индексом «00»

В ней вы ничего не перечёркиваете и не помечаете отдельно, чтобы обратить внимание налоговиков на сделанные изменения. В то же время, чтобы не запутать ИФНС, рекомендует составить сопроводительную записку, в которой назвать реквизиты справки 2-НДФЛ, которые вы скорректировали

Также см. «Справка 2-НДФЛ: образец заполнения нового бланка с 2018 года».

Во избежание штрафа лучше проверить уже сданные формы справок 2-НДФЛ, и в случае обнаружения в них неточностей сдать исправленную справку. Даже если неточность допущена по одному работнику, корректировка 2-НДФЛ по одному сотруднику необходима. Иначе работодателю грозит штраф в размере 500 рублей.

Уточненная отчетность о доходах сотрудника подается по форме, которая действовала в том периоде, за который обнаружена ошибка. При этом номер корректировки 99 в 2-НДФЛ означает, что документ, поданный по данному физлицу, аннулируется. То есть корректировка 99 в справке 2-НДФЛ не уточняет, а вообще отменяет данные по физлицу.

Вы купили справку 2 НДФЛ, и копию трудовой с подтверждение, что дальше?

В справке Вам укажут любую заработную плату и подтвердят по телефону что Вы работаете, у Вас будет копия трудовой книжки. Вам подобрали кредитную программу и Вы пришли в банк. Подали заявку отдали все документы и ждете заветного решения. После этого события могут идти тремя вариантами. Первый — Вам одобрили, несмотря на липовую справку. Однако Вы, потеряв помимо процентов за пользование кредитом, еще и 40-50 тысяч рублей за то, что Ваша справка поддельная. Вариант второй — Вам отказали. Стоит отметить что благодаря новым возможностям, получать в ускоренном режиме данные из пенсионного фонда по номеру снилс.

Третий вариант самый худший и уголовный — Вы подготовили все документы (справки и т.д.) и отдали в банк, и вдруг Вас просят прийти в отделение и подтвердить якобы некоторые данные, на самом деле Ваша справка попала в службу безопасности. Нужно помнить, что Вы не один такой умный и хитрый, на эту организацию уже выдавали справок в тысячных количествах и в банках такая организация фигурирует как мошенник.

Вы пришли, а Вас встретят сотрудники правоохранительных органов. Вам станет все понятно, когда с Вас будут брать объяснение о том откуда Вы взяли эти справки. Вам предъявят обвинение в совершении преступления предусмотренного статьей 327 УК РФ (подделка документов), статьей 159 УК РФ (мошенничество). По всем статьям предусмотрена уголовная ответственность, то есть реальный тюремный срок. Поэтому прежде чем купить 2 ндфл с подтверждением, необходимо хорошенько подумать.

Общая характеристика документа

Чаще всего справка о доходах выдается или в день обращения работника или в течение последующих 2 дней. Никаких конкретных сроков в законодательстве не устанавливается, поэтому все просто исходят из того, что они должны быть в рамках разумного.

Чаще всего справка о доходах выдается или в день обращения работника или в течение последующих 2 дней. Никаких конкретных сроков в законодательстве не устанавливается, поэтому все просто исходят из того, что они должны быть в рамках разумного.

Но если бухгалтерия предприятия работает в удаленном режиме (то есть располагается в другом городе или даже регионе), сроки изготовления этого документа могут существенно увеличиться из-за времени, затрачиваемого на доставку.

На заметку! Никаких сроков действия справки в законе также не устанавливается, поэтому данный документ считается бессрочным. Но у организации есть право самостоятельно определить срок действия справки.

Правила оформления

Никакого унифицированного образца, считающегося обязательным для оформления, у данной справки не существует. Поэтому этот документ может быть заполнен в свободной форме или по специальному шаблону, разработанному в организации. Главное, чтобы в готовой справке была отражена следующая информация:

Никакого унифицированного образца, считающегося обязательным для оформления, у данной справки не существует. Поэтому этот документ может быть заполнен в свободной форме или по специальному шаблону, разработанному в организации. Главное, чтобы в готовой справке была отражена следующая информация:

- Наименование организации;

- Данные о работнике;

- Среднемесячный размер заработной платы;

- Фактически начисленные суммы.

Размер отчислений в налоговую инспекцию и фонды в справке не прописывается.

Все данные, которые вносятся в этот документ, должны быть достоверными. Ошибки и исправления не допускаются. При выявлении факта указания в справке недостоверных данных, администрация организации привлекается к ответственности в виде крупного штрафа.

Инструкция по заполнению

Если рассматривать этот документ с точки зрения делопроизводства, то у сотрудника организации не должно возникнуть никаких проблем с его составлением, так как он имеет стандартную форму:

Если рассматривать этот документ с точки зрения делопроизводства, то у сотрудника организации не должно возникнуть никаких проблем с его составлением, так как он имеет стандартную форму:

- В верхней части документа — реквизиты организации. При использовании для справки фирменного бланка организации, прописывать эти данные повторно не требуется;

- Ниже — наименование документа;

- Далее — данные о сотруднике, а именно его Ф. И. О., данные паспорта, должность, дата оформления трудового договора;

- Доходы за определенный промежуток времени. Оформление возможно и в виде списка, и в виде таблицы;

- Срок действия трудового договора;

- Подпись уполномоченного лица.

Вид справки

Единственный госорган, который предъявляет требования к составлению справки о доходах — соцзащита. Для всех прочих организаций достаточно, чтобы в документе была перечислена основная информация, а именно:

Единственный госорган, который предъявляет требования к составлению справки о доходах — соцзащита. Для всех прочих организаций достаточно, чтобы в документе была перечислена основная информация, а именно:

- Реквизиты организации, выдавшей справку;

- Период, за который предоставляются сведения;

- Данные о сотруднике;

- Продолжительность его работы в организации;

- Данные о доходах;

- Данные о лице, завизировавшем документ.

Данный документ может быть составлен или через программу, или вручную, главное, чтобы он соответствовал действительности и отвечал всем требованиям делопроизводства.

В законодательстве срок действия этой справки никак не ограничен, однако данные требования могут быть заявлены организацией, которой предоставляется документ.

Органы местной власти вправе принять унифицированную форму документа, которая используется для передачи сведений в органы муниципальные и государственные учреждения.

Важно! При увольнении сотрудника работодатель обязан предоставить ему справку о полученных доходах за все время его работы в организации. Этот документ составляется по форме 2-НДФЛ.

https://youtube.com/watch?v=XVTZUy3n6Yk

Посмотрите видео о разнице между справками о заработной плате и 2-НДФЛ

Справка о доходах для индивидуального предпринимателя

Самозанятое население, ведущее индивидуальную предпринимательскую деятельность, может применять систему налогообложения. В зависимости от порядка отчетности перед налоговой инспекцией предприниматель может подтвердить свой доход за предшествующий год:

- ОСН — общая система. В отдел соцзащиты подается декларация 3НДФЛ (в копии) за предыдущий год;

- УСН — упрощенная система и ЕСХН — единый сельхозналог. Предоставление копии отчетности за предыдущий год.

Если человек является ИП, он может выдать справку сам себе

За предшествующие три месяца полученные денежные суммы подтвердить смогут предприниматели, работающие по лицензии (патентная система), так как они ведут ежемесячный учет доходов в главной книге учета.

В справке указываются:

- регистрационные сведения о предпринимателе, дата исходящий номер;

- дата постановки на учет в отделении налогового органа;

- период предпринимательской деятельности;

- сведения общей суммы дохода за три предшествующих месяца;

- данные по месяцам о суммах личного дохода (можно отобразить в виде таблицы: год, месяц, сумма).

В справке от ИП должны быть указаны регистрационные сведения, период деятельности, а также сумма дохода

Срок действия полученной справки не определен законодателем. Но для анализа доходов заявителя за три месяца и признания его малоимущим документ должен фиксировать финансовое положение за предшествующий период до получения справки. Срок действия справки составляет один месяц. Получение документа подтверждается распиской заявителя, сведения о выдаче вносятся в книгу по документообороту.

Справка действует в течение месяца с даты выдачи

Когда представление справки не обязательно

Существует внушительный перечень ситуаций, когда гражданину не потребуется оформлять подобный документ. Например, многие банки предлагают своим клиентам вместо этого, оформить справку по форме банка, что позволит подтвердить доход лицам с неофициальным трудоустройством.

Кроме того, существует и ряд других случаев, когда не требуется оформлять 2-НДФЛ:

- отсутствие доходов за запрашиваемый период;

- гражданин ранее не был трудоустроен;

- оформление налоговых вычетов не требуется;

- первичное трудоустройство.

В прочих ситуациях, оформление подобного документа представляется необходимым требованием для подтверждения платежеспособности.

Образец 2-НДФЛ

Обязательно ли писать заявление

В соответствии с п. 3 ст. 230 НК РФ и ст. 62 ТК РФ работодатель обязан на основании такого документа, как заявление о выдаче справки о доходах, предоставить данные о полученных доходах работника и удержанных с них налогах. В ТК РФ установлена письменная форма обращения, в НК РФ такого уточнения нет. Для обеспечения исполнения работодателем своей обязанности рекомендуется формировать письменный документ в целях получения сведений о доходах. В письменной форме фиксируется не только факт подачи документа, но и дата обращения.

Обязанность работодателя по собственной инициативе предоставлять такие сведения работнику законом не установлена, в том числе, при увольнении. Ст. 84.1 ТК РФ установлена только безусловная обязанность расчета и выдачи трудовой книжки (или сведений о трудовой деятельности, то есть электронного варианта трудовой). Иные сведения, связанные с трудовой деятельностью, предоставляются по письменному запросу.

Эксперты КонсультантПлюс разобрали, как выдать работнику справку о доходах и суммах НДФЛ. Используйте эти инструкции бесплатно.