Как улучшить кредитную историю

Содержание:

- Почему банк проверяет кредитную историю

- Общие правила ведения и обновление кредитных историй

- Как начать кредитную историю с нуля?

- МФО, которые не передают данные в БКИ

- Улучшают ли микрозаймы кредитную историю?

- Как улучшить кредитный рейтинг с помощью займов?

- Какие действия не приведут вас к успеху при формировании кредитной истории?

- Как узнать свою кредитную историю

- Как начать кредитную историю, если не дают кредиты

- Какое значение имеет кредитная история

- Как улучшить КИ

- Как формируется кредитная история?

- Основные причины ухудшения кредитной истории

- Кредитная история через посредника

- Лучшие способы узнать свою кредитную историю

Почему банк проверяет кредитную историю

Представим, что ваша кредитная история сильно испорчена. Ранее вы надолго задерживали платежи, оплачивали неустойки, получали неоднократные отказы в различных финансовых организациях, возможно – даже отдавали долг через судебное взыскание. Эта информация будет видна тем, кто делает запрос о вашей кредитной истории (она хранится сразу в нескольких бюро).

Если вам потребовались деньги, то вы начнете искать подходящие банки: какие не проверяют вашу репутацию? Подавать в них заявки — ошибка. Дело в том, что если клиент делает обращения в финансовые организации и получает отказы, то эта информация фиксируется. Новые потенциальные кредиторы запросят КИ с учетом последних данных, увидят, что вам не одобрили заявки, и сделают вывод — с вашей репутацией что-то не так. Шанс на получение кредита снизится.

Если с вашей КИ есть проблема – не спешите рассылать заявки в организации, которые утверждают, что не смотрят на кредитную историю. В большинстве случаев без запроса в бюро все же не обходится, а такое заявление – не более, чем маркетинговая уловка. Как правило, этим грешат чаще всего новые, самые лояльные банки. Но даже они заботятся о своей безопасности и не рискнут выдавать деньги недобросовестным заемщикам.

Рекомендуем: Самые одобряемые банки по кредиту →

Чтобы не совершать ошибок и не портить еще больше свою репутацию в глазах потенциального кредитора, необходимо понимать, как вообще работает система выдачи заемных средств. В первую очередь – разберемся, для чего вообще банки запрашивают кредитную историю клиента (даже если они утверждают, что ничего такого не смотрят):

- оценивают добросовестность и ответственность заемщика);

- проверяют наличие текущих просроченных задолженностей;

- узнают кредитную нагрузку клиента (даже самые лояльные компании, для получения кредита не захотят выдавать займ тем, у кого слишком большая сумма ежемесячных платежей);

- ищут паспортные данные в черных списках других кредиторов;

- проверяют, приходилось ли другим организациям взыскивать с человека долги через суд.

На основании всех этих данных формируются результаты банковского скоринга. Это условная оценка, с помощью которых принимается решение – выдавать ли заявителю займ или нет. Если с кредитной историей есть проблемы, то банк может одобрить кредит на меньшую сумму, потребовать дополнительные страховки или вовсе отказать.

Общие правила ведения и обновление кредитных историй

Кредитная история содержит сведения об основных обязательствах физического лица. Это могут быть кредиты и займы, платежи по услугам ЖКХ и связи, задолженность по алиментам и другим долгам, взыскиваемым приставами.

Также по данным из кредитной истории можно понять, когда и по каким основаниям гражданину отказывали в предоставлении кредитов и займов.

Порядок ведение кредитных историй и обновление данных в ней определен законом № 218-ФЗ. Несколько важных моментов, которые нужно знать заемщикам:

- банки и МФО могут заключать договор на передачу сведений с любой БКИ. Но при этом они обязаны передавать данные о кредитах и займах в эти бюро;

- в кредитную историю передаются все сведения по обязательствам заемщика, от реквизитов договора и общей суммы, до учета каждого ежемесячного платежа и периода просрочки;

- физические лица вправе запросить отчет из своей кредитной истории из любой БКИ, причем 2 раза в год это можно сделать бесплатно;

- узнать, в какие БКИ передавались сведения о ваших обязательствах, можно по запросу через госуслуги или на сайте Банка России.

Банк не дает новый кредит без объяснения? Закажите звонок юриста

Учитывая, что у многих заемщиков есть одновременно два и более кредита, причем в разных банках и МФО, то всегда возникает ситуация, когда кредитная история хранится в двух и более БКИ.

Это нормальная ситуация, так как каждый банк сам выбирает, с каким бюро ему сотрудничать. Когда рассматривается заявка на новый кредит, банк проверит отчет по всем ранее возникшим обязательствам и пошлет запрос во все российские БКИ. Поэтому вопрос, как быстро обновляется кредитная информация в БКИ и можно ли повлиять на сроки, актуален для каждого заемщика. Об этом поговорим ниже.

Могут ли передавать сведения в БКИ без согласия заемщика

При оформлении заявки и подписании договора банк предлагает заемщику дать согласие на передачу сведений в БКИ и на ведение его кредитной истории. Большинство заемщиков не раздумывают, давать согласие или нет, так как видят в этом определенную гарантию для одобрения заявки.

На самом деле банки и МФО не будут связаны какими-либо ограничениями, если заемщик не даст согласие на передачу сведений в БКИ. Потому что у банка и МФО требование передавать сведения БКИ — это обязанность, прописанная законом.

Вот что сказано в ст. 5 закона № 218-ФЗ:

- банки, МФО и кредитные кооперативы обязаны передавать сведения о заемщиках, созаемщиках и поручителях хотя бы в одно БКИ, даже если гражданин не давал согласие на это;

- иные организации, которые предоставляют займы физ. лицам, по своей инициативе вправе подавать сведений хотя бы в одно БКИ, даже если на это нет согласия заемщика;

- если сведения о займе учтены БКИ, туда нужно передавать всю информацию о погашении обязательств.

Таким образом, независимо от согласия заемщика, сведения о его обязательствах будут переданы в БКИ. Запретить банкам и МФО направлять кредитную информацию нельзя, поскольку это предусмотрено законом.

Можно ли отозвать согласие на передачу сведений в кредитную историю

Это ни на что не повлияет, тем более что в законе № 218-ФЗ нет положений об отзыве согласия. Заемщик вправе лишь запрашивать отчет о кредитной истории, требовать удаления недостоверных данных о себе. Также есть возможность оспорить данные, включенные в кредитную историю.

Как начать кредитную историю с нуля?

Хотя банкам не нравится работать с заемщиками, прошлое которых не содержит информации об их отношении к финансовым обязательствам, существует несколько лазеек, помогающих накопить необходимый опыт.

Чтобы открыть кредитную историю, заемщики прибегают к оформлению краткосрочных кредитных программ, где требования и риски банков минимальны:

- нецелевой потребзаем;

- покупка техники и дорогого товара в кредит;

- выпуск кредитки;

- выплата 2–4 микрозаймов.

Если нет желания переплачивать высокие проценты для формирования кредитной истории, ее успешно заменяют подтвержденные факты открытия в том же банке депозита или участие в иных финансовых программах. Отсутствие опыта играет роль только тогда, когда заемщик запрашивает крупную сумму, а для мелких займов часто это требование игнорируется.

Небольшой кредит на товар

Многие заемщики со стажем когда-то начинали с покупки техники или дорогостоящих приобретений в рамках товарного кредита. В салонах сотовой связи часто встречаются программы с рассрочкой оплаты. Такие варианты также подходят для формирования КИ. Начинающие заемщики находятся в более выгодном положении, когда хотят согласовать самую низкую ставку с максимальным лимитом. Секрет прост: такие клиенты действуют осознанно, формируя положительную кредитную историю, оплачивая без задержек и в

полном объеме.

Создавая новую КИ за счет товарных кредитов, заемщик решает 2 проблемы одновременно:

- получает на выгодных условиях тот товар, который не мог себе позволить;

- путем распределения стоимости на несколько кредитных платежей формирует позитивный профиль.

На оформление понадобится минимум бумаг: часто обходится предъявлением 1 паспорта, но при показе справке о заработке увеличиваются шансы на оптимальное предложение. Чем меньше ставка по первому кредиту, тем ниже переплачивают за формирование КИ.

Взять займ в МФО

Бывает так, что клиенту нет необходимости в товарном кредите либо параметры заемщика не отвечают требованиям кредитора. Остается не менее эффективный вариант, как наработать стаж кредитования и получить положительные отзывы кредитных организаций. При рассмотрении заявок МФО выдвигают минимум

требований. Иногда достаточно иметь паспорт и быть совершеннолетним, чтобы получить доступ к первому кредитному опыту.

Получив и выплатив в срок 2–3 микрозайма, клиент МФО быстро достигает нужного результата. Остается закрыть микрокредиты и получить от МФО подтверждение об отсутствии финансовых претензий в связи с полной выплатой.

Есть важный нюанс при сотрудничестве с микрокредиторами: не всегда отзывы от них поступают в БКИ. Второй минус — серьезные процентные переплаты, достигающие 100 % от одолженной суммы за месяц. Третья опасность — сложности закрытия кредита: допустив просрочку в 1 день, можно получить штраф, сопоставимый с суммами платежа. Как только все деньги выплачены строго по договору, необходимо получить бумагу об снятии всех финансовых претензий.

Открыть кредитную карту

Оформление кредитки не всегда влечет за собой переплату по процентам. Выбрав пластик с льготным периодом обслуживания, заемщик может активно расплачиваться в магазинах, а к окончанию льготного периода полностью восстанавливать баланс. Несколько месяцев своевременных выплат с учетом необходимых ежемесячных списаний — и человек может сделать хорошую кредитную историю, не потратив лишней копейки.

Преимуществ у такого способа несколько:

- Отсутствуют жесткие требования. Получить в долг могут почти все трудоустроенные граждане, достигшие 20 лет. Некоторые кредиторы снижают возрастной порог до 18 лет.

- Многие карты предполагают начисление бонусов и возврат кешбэка. Помимо позитивной КИ, клиент зарабатывает и получает скидки от партнерских сетей кредиторов.

- Начинающему заемщику доступно безналичное управление кредитным счетом, а также операции с валютой, если выпущена кредитка международных платежных систем.

Если заемщик ни разу не брал кредит, банк может попросить справку о зарплате, чтобы убедиться в достаточной платежеспособности

Для предосторожности необходимо внимательно знакомиться с условиями выпуска, перевыпуска, стоимости обслуживания. Предлагая повышенный кешбэк, банк не преминет шансом заработать на списании платы за годовое обслуживание

МФО, которые не передают данные в БКИ

Таких нет. Точнее, если какая-то МФО заявляет о том, что не передает данные в БКИ, это или рекламный обманный ход или прямое мошенничество. Обман будет заключаться в том, что информация о клиенте, его займе, просрочке и так далее все равно попадет в БКИ. А мошенничество в том, что подобная МФО, если она действительно не передает данные в БКИ, работает без лицензии. Как следствие, с ней может возникать множество проблем, начиная от огромных процентов по кредиту и заканчивая прямым хищением средств клиента, выманиванием дополнительных платежей и так далее. Подобные компании долго не «живут», их быстро выявляют и закрывают, но вероятность попасть к такому мошеннику все равно существует. Рекомендуется запрашивать информацию о лицензии или просто обращаться в те МФО, которые существуют на рынке уже многие годы или, хотя бы, месяцы.

Улучшают ли микрозаймы кредитную историю?

Да, улучшают. Микрозаймы – это обычные кредиты, пусть и с необычной системой выдачи и нестандартным (зачастую) способом погашения. В основе своей любой кредит является деньгами, которые выдаются в долг клиенту, будь то физическое или юридическое лицо. Разница между займами и кредитами только в том, что банк, обычно, рассматривает заявку не несколько минут или дней, а несколько недель. Зато он предлагает намного более выгодную ставку, более высокую сумму и длительный срок кредитования. Для примера, в МФО можно получить кредит в сумме (в среднем) 50-100 тысяч рублей под 1-3% в сутки на срок до 1 года (чаще 1-2 месяца). В банке же можно взять несколько миллионов на 5-7 лет под 10-20% годовых.

Как улучшить кредитный рейтинг с помощью займов?

Для того, чтобы улучшить кредитный рейтинг с помощью займов, нужно:

- Обратиться в любую МФО, имеющую соответствующую лицензию.

- Оформить любой займ на сравнительно небольшой срок (до 1 месяца).

- Своевременно, не допустив ни минуты просрочки, погасить задолженность.

Эта информация в течение 5 дней попадает в БКИ и сделает кредитную историю клиента более положительной (или менее отрицательной, все зависит от того, какой она была изначально). При необходимости эту процедуру можно повторять несколько раз, постепенно улучшая показатели все больше и больше. В некоторых случаях без такого займа получить кредит в банке просто невозможно. Так, например, банки, в отличие от МФО, очень не любят выдавать кредиты лицам, у которых вообще нет никакой кредитной истории (ранее кредиты не оформлялись). Ошибочно считается, что отсутствие истории – это хорошо. Но на самом деле банк хочет понимать, кому он дает деньги. Одно дело, если клиент ранее оформлял кредиты и погасил их, хоть и с просрочкой и совсем другое, если он раньше вообще не брал деньги в долг. В первом случае сразу понятно, что с человеком могут возникнуть проблемы, но в конечном итоге банк свое заберет. А что придет в голову потенциальному заемщику во втором варианте неизвестно никому.

Какие действия не приведут вас к успеху при формировании кредитной истории?

Самое главное, что вы должны усвоить – не поддавайтесь панике

При ведении дел с финансовыми организациями очень важно соблюдать выдержку. Если заемщик начинает метаться и подает заявки на кредит сразу в несколько банков одновременно, это негативная практика, которая приведет только к тому, что все обращения в различные кредитные организации в течение короткого промежутка времени станут доступными всем банкам

Каждое обращение в бюро кредитных историй фиксируется и, соответственно, если таких обращений будет сразу много, это вызовет множество вопросов. Выглядеть такое поведение заемщика будет так, как будто он отчаянно нуждается в деньгах и, следовательно, это очень высокорисковый клиент для кредитной организации. Такими действиями вы только сформируете негативную кредитную историю, даже ни разу не взяв кредита. Банки могут расценить такие действия как мошенничество.

Важно, что если вы берете несколько кредитов для формирования кредитной истории, надо делать это последовательно. Сначала необходимо закрыть первый кредит, и только после этого подавать заявление на следующий.. Одновременно вы можете оформить один кредит наличными плюс кредитную карту, это не приведет к негативным последствиям

Но рассчитывайте свои силы по погашению ежемесячных платежей. Если вы не справитесь со своевременным погашением, это обесценит все ваши усилия, даже напротив: кредитная история будет испорчена, а исправить ее неизмеримо сложнее, чем сформировать новую с чистого листа

Одновременно вы можете оформить один кредит наличными плюс кредитную карту, это не приведет к негативным последствиям. Но рассчитывайте свои силы по погашению ежемесячных платежей. Если вы не справитесь со своевременным погашением, это обесценит все ваши усилия, даже напротив: кредитная история будет испорчена, а исправить ее неизмеримо сложнее, чем сформировать новую с чистого листа.

И последнее: рынок переполнен предложениями сомнительных организаций, которые предлагают удаление или исправление кредитной истории для лиц с проблемами, вызванными несвоевременным погашением кредитов. Пользоваться услугами этих организаций категорически не рекомендовано: если вы решите согласиться на их предложения, это закончится только тем, что вы попадете в черный список банков и дальнейшие ваши планы на получение кредита придется оставить уже навсегда.

Как узнать свою кредитную историю

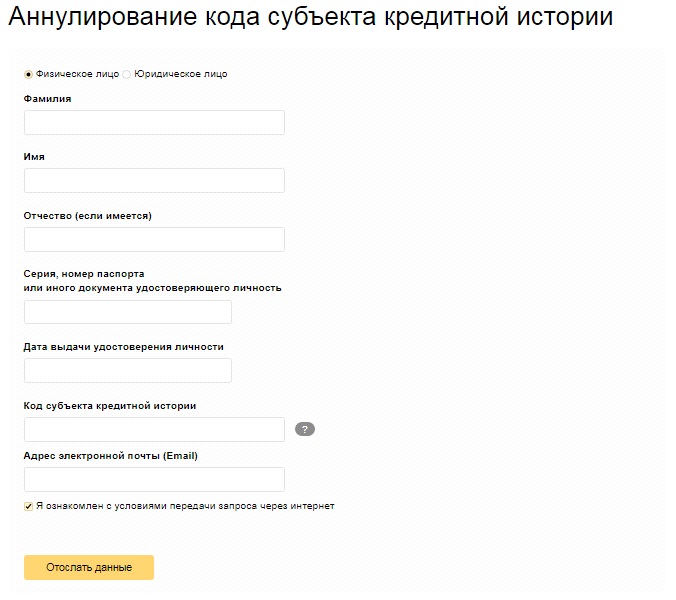

Проверка КИ проводится онлайн через оформление запроса в ЦККИ — Центральный каталог кредитных историй. Первый шаг — узнать название тех БКИ, где она хранится. Сделать это можно 3 способами:

- В разделе кредитных историй на сайте Центробанка. Нужно указать свои ФИО, паспортные данные, а также код, который присваивается вам при выдаче первого кредита. Он состоит из сочетания цифр и букв. Если вы знаете код (он указывается в договорах с банком, также его можно попробовать узнать непосредственно в том учреждении, где вы брали заем), то получить список бюро, где хранится ваша история, несложно. Кредитором иногда является не один банк, а два и больше, поэтому ответом на запрос в ЦККИ будет список организаций-кредиторов.

- На портале Госуслуг во вкладке “Сведения о бюро кредитных историй”.

Далее нужно выбрать услугу для физических лиц и следовать инструкции. Способ работает только в том случае, если у вас есть верифицированный аккаунт на Госуслугах. И имейте в виду, что сайт не выдаст вам КИ, а лишь укажет на список БКИ, где она хранится. Далее нужно посылать запрос в нужное бюро.

- Узнать кредитную историю по паспорту онлайн можно на сайте национального бюро кредитных историй, где оформляется заявка.

Оффлайн подача заявки осуществляется так:

- В БКИ по предъявлении паспорта клиент в тот же день получает распечатку. Офис приема физических лиц находится в Москве.

- Путем запроса с помощью обычной почты. Заявление должно быть заверено нотариусом и в нем обязательно указывается способ получения списка банков: на бумаге или онлайн. В случае выбора варианта “на бумаге” к процессу прибавляется еще три дня для отправки документа в город заемщика.

Получив название или список БКИ, вы можете подать запрос непосредственно в нужное бюро. Там требуется пройти идентификацию по установленной процедуре. После подтверждения вашей личности они обязаны прислать вам выписку на указанный адрес.

Бесплатное оформление выписки возможно дважды в год.

Как начать кредитную историю, если не дают кредиты

Самый простой вариант начать кредитную историю, если не дают кредиты в банках – обратиться в МФО. Но он подходит не всем. Иногда микрофинансовые компании также отказывают в займах, а некоторые клиенты предпочитают не обращаться в такие организации.

Решить проблему можно с помощью специальных программ по улучшению КИ или путем оформления кредита под залог ликвидного имущества.

Специальные программы банков

Некоторые банки запускают специальные программы по улучшению кредитной истории. Самая известная из них – «Кредитный доктор» от Совкомбанка. В основном данные предложения ориентированы на клиентов, которые уже успели испортить КИ и не могут теперь из-за этого взять новую ссуду. Но их можно использовать так же, если не одобряют кредит из-за отсутствия КИ.

Программы по улучшению КИ предусматривают плату с клиента. Взамен он получает следующие возможности:

- Профессиональные консультации специалистов кредитной организации по формированию положительной КИ.

- Возможность начать пользоваться заемными деньгами уже в ходе процедуры по улучшению КИ.

- Практически гарантированное получение нужного кредита после прохождения всех этапов программы.

Взять кредит под залог

Если в потребительском кредите наличными или на товар отказывают из-за отсутствия КИ, то ее можно попробовать сформировать с помощью банковской ссуды с залоговым обеспечением. Одобряют их довольно легко, т. к. банк получает дополнительные гарантии возврата средств. В качестве залога финансовые учреждения рассматривают недвижимость, автомобили, а иногда также ценные бумаги и вклады.

Преимущества кредитов с залогом для формирования КИ

- Сразу можно рассчитывать на получение крупной суммы.

- Ставки по ним ниже, чем по необеспеченным ссудам.

- Сроки кредитования будут больше и могут достигать 7-15 лет и более.

Какое значение имеет кредитная история

Информацию о заемщике в бюро кредитных историй обязаны подавать все кредитные организации.

На заметку! Бюро кредитных историй – это и есть первичные организации, которые собирают, обрабатывают и передают информацию по запросу субъектам и пользователям кредитных историй.

Банк не одобряет кредиты кому попало, особенно, крупные обязательства. При рассмотрении заявки потенциального клиента анализируют методом определения скорингового балла. Если полученная оценка превышает пороговое значение, установленное банком, кредит одобрят. И чем выше этот балл, тем более выгодные условия предложат.

На окончательную оценку влияет платежеспособность клиента, социально-демографические факторы и, конечно же, качество кредитной истории. А уж положительная или отрицательная КИ у субъекта зависит от того:

- сколько кредитов брал заемщик в прошлом;

- на какую сумму, и с каким сроком погашения. Ценятся более крупные обязательства;

- порядок погашения: досрочное, своевременное или допускал просрочки;

- длительность просроченных платежей: незначительные или грубые нарушения, их количество и периодичность.

У заемщика-новичка такой информации нет, банк не может оценить его «порядочность», поэтому ему проще отказать и сотрудничать с заемщиком, пусть и имеющим незначительные просрочки в прошлом, но «понятным» банку.

Отсутствие КИ станет препятствием для молодой семьи получить ипотеку, ИП – получить бизнес-кредит, любому физическому лицу – автокредит или потребительский займ на крупную сумму. Возникает логичный вопрос: как создать себе кредитную историю, если ее нет?

Как улучшить КИ

Как возможно получить хорошую кредитную историю? Получить КИ нельзя, но можно заслужить её, ответственно выполняя долговые обязательства. Поэтому не совершайте ошибок и соблюдайте условия договора, следуя графику платежей и не допуская задержек.

А если кредитная история уже по каким-либо причинам не является хорошей, то следуйте рекомендациям:

- Полностью закройте все имеющиеся долги. В течение пяти дней последние выплаты отразятся в КИ и, соответственно, улучшат её.

- Реструктуризируйте кредит. Если его условия обременительны и невыполнимы, обратитесь в банк с просьбой об их пересмотре. Возможно, организация пойдёт навстречу и снизит ставку, продлит сроки или исключит санкции.

- Воспользуйтесь рефинансированием. Услуга актуальна, если есть несколько займов, и выплаты по ним превышают доходы или приравниваются к ним. Возьмите новый крупный кредит, чтобы закрыть имеющиеся мелкие.

- Для погашения актуального кредита при условии оставшегося незначительного остатка долга (несколько платежей) подойдёт микрозайм. Обратитесь в МФО, но обязательно верните деньги в установленные сроки.

- Если кредитной истории нет, или она не очень хорошая из-за допускавшихся в прошлом просрочек, можно взять новый заём и выплачивать его без задержек.

- Приобретите товар в кредит. Если предстоит покупка, а банки в кредитах отказывают, найдите реализующую нужный товар компанию, предоставляющую покупателям услуги кредитования. Получается, что вы покупаете новую вещь в кредит, обращаясь к кредитору через продавца.

- Откройте депозитный счёт, карту или вклад в банке, в котором планируете взять кредит. Кредитную историю хорошей это не сделает, но для кредитора будет положительным фактором. И клиентам обычно предлагаются более выгодные условия.

Многим интересно, реально ли купить за деньги хорошую кредитную историю. Сделать это не получится, и попытки продажи или приобретения незаконны: информация о заёмщике конфиденциальна и не подлежит необоснованным исправлениям. А корректировки в обход закона – это зачастую превышение должностных полномочий сотрудниками бюро или мошеннические махинации со взломами баз данных.

Совет! Если условия кредитования были изменены банком без вашего ведома или сильно отличаются от рыночных, попробуйте воспользоваться консультацией финансового эксперта. Юрист проанализирует договор и, возможно, поможет добиться от кредитора пересмотра обременительных для плательщика пунктов.

Как формируется кредитная история?

Кредитная история напрямую влияет на принятие решения банками о том, стоит ли доверять заемщику и давать деньги взаймы или нет. Кредитная история — это информация об исполнении обязательств заемщика перед кредиторами (банками, микрофинансовыми организациями, правительственными органами). В ней отображаются все нюансы — в каких банках были оформлены кредиты, были ли просрочки, наличие неоплаченных долгов. Если человек никогда не обращался в кредитные организации, то его история будет «нулевой».

Кредитная история хранится в специальных базах данных Бюро кредитных историй (БКИ). Согласно реестру, зарегистрированному в ЦБ РФ, в 2020 году в России всего таких 12 организаций. По текущему законодательству они собирают и хранят данные о заемщиках в течение 10 лет, формируя скоринговый рейтинг. В БКИ может передаваться информация не только по кредитам и займам, но и по судебным решениям о взыскании долгов по услугам связи, ЖКХ, штрафам ГИБДД, алиментам, процедурам банкротства.

С 01.10.2019 для каждого заемщика рассчитывается Показатель долговой нагрузки (ПДН). Он показывает, насколько человек обременен долговыми обязательствами. Если обязательных платежей слишком много и они съедают большую часть дохода гражданина, то банки вправе отказать в выдаче займа.

Узнать, в каком именно бюро хранится ваша история можно 3 способами:

- лично обратившись в БКИ.

Зная, в каких бюро хранится кредитная история, заемщик вправе запросить сведения .

Запрашивая данные из БКИ, заемщик получает возможность:

- узнать о наличии оформленных на него «левых» кредитов и мошеннических дейсвий со стороны третьих лиц;

- проверить свою историю на наличие ошибок;

- выяснить причину отказа банков;

- провести проверку при планировании выезда за рубеж;

- уточнить количество баллов в системе скоринга.

Основные причины ухудшения кредитной истории

Существует три основных причины, влияющих на ухудшение КИ. Это просрочки по платежам, задержка банковских операций и мошенничество. Именно в этих случая клиенты чаще всего интересуются, как исправить кредитную историю бесплатно по фамилии. В первом случае вина полностью ложится на плечи заемщика, поскольку он допустил несвоевременную или неполную оплату платежей. Во втором случае клиент виновен частично из-за того, что не учел сроки осуществления операции в банке.

Банковские системы могут проводить платеж в течение трех рабочих дней, поэтому происходят задержки. В третьем случае виноваты лица, которые использовали личные данные заемщика, взяли на его имя кредит и исчезли, испортив человеку репутацию. Столкнувшись с такой ситуацией, сделать кредитную историю положительной можно только через суд.

Чтобы не искать варианты, как избавиться от плохой кредитной истории, нужно очень ответственно относиться к оформлению кредитов. Сотрудничать только с проверенными организациями, которые работают легально, заботиться о сохранности личных данных и не передавать свои документы третьим лицам.

Изучив информацию, как сделать кредитную историю лучше, необходимо действовать быстро, не откладывая этот вопрос на потом, поскольку для реабилитации КИ может понадобиться от нескольких месяцев до нескольких лет. Все зависит от принятых мер и обновляемых списков БКИ.

Несвоевременное или неполное внесение платежей

Самой распространенной причиной, которая может подпортить КИ, является просрочка платежей или внесение неполной суммы. Оформляя кредит, банк или МФО выдают заемщику график, согласно которому необходимо внести оплату. Изменения в сроках выплат или пролонгации возможны лишь после согласования таких моментов с компанией-кредитором

Поэтому очень важно осуществлять обязательные платежи в срок, не задерживая их даже на один день

Заемщики, которые погасили долг позже или отказались выполнять обязательства, получают в своих данных отрицательную КИ. Актуальным становится вопрос, как улучшить кредитную историю с помощью займа онлайн или товарного кредита. Исправление кредитной истории через суд невозможно, поскольку решение будет приято не в пользу кредитозаемщика.

Искать варианты, как можно улучшить кредитную историю искусственно, не стоит. Чаще всего такие услуги повышения рейтинга предлагают мошенники, которые хотят нажиться на отчаявшихся клиентах банков. Поэтому таких предложений стоит опасаться.

Технический сбой

Технические ошибки в системе банковских расчетов также становятся причиной просроченных платежей. Длительная обработка данных или перечисление по другим реквизитам встречаются редко, однако могут стать проблемой для дисциплинированных заемщиков. Исправить плохую кредитную историю в таком случае можно, обратившись в банк или МФО с чеками или квитанциями, подтверждающими своевременные выплаты.

Если кредитор откажет или сможет найти способ, как исправить ошибку в кредитной истории, придется начинать судебное разбирательство. В суде необходимо будет представить договор по кредиту и поднять квитанции, которые доказывают внесение платежей в срок. Суд длится не слишком долго, на время решения вопроса влияет позиция кредитора и его явка на заседания. Поправить КИ удается сразу после вынесения положительного решения.

Мошенничество

В сфере кредитования встречаются факты мошенничества, когда третьи лица получают копию паспорта и берут кредиты по этому документу. Часто подобное случается в МФО, где займы выдаются по одному лишь паспорту. Чтобы избежать таких ситуаций, некоторые микрофинансовые компании (например, сервис Е капуста) просят заемщиков прислать фото с паспортом в руках, чтобы убедиться в подлинности документа. Если клиент игнорирует такие условия, в кредите будет отказано.

Некоторые компании-кредиторы не хотят усложнять процедуру и довольствуются лишь паспортными данными. Тогда и появляются лазейки для мошенников, которые в обход закона пытаются получить деньги и исчезнуть. Чтобы не стать жертвой подобных действий и сохранить высокий кредитный рейтинг, выбирайте банки и МФО, гарантирующие конфиденциальность и сохранность личных данных.

Если избежать таких неприятностей не удалось, стоит уточнить способы исправления кредитной истории. Вероятно, придется обратиться в суд, где исправить кредитную историю и доказать свою невиновность будет проще всего.

Кредитная история через посредника

Посредниками являются любые организации, кроме БКИ. Это могут быть онлайн-сервисы, офисы компаний, банки.

Онлайн-сервисы позволяют проверить историю своих кредитов сразу в нескольких бюро, не отходя от компьютера. Покажем, как это работает у нас.

Mycreditinfo дает доступ сразу к трем крупнейшим кредитным бюро России — НБКИ, Эквифакс и Русский стандарт. Для получения кредитной истории онлайн нужно заполнить анкету с паспортными данными, подтвердить их, и пополнить баланс. После регистрации у вас появится личный кабинет с доступом к Кредитной истории.

Заполните анкету с паспортными данными и выберите один из шести способов подтвердить личность: через портал госуслуг, по номеру телефона, курьерской службой, в офисе Мycreditinfo, через систему Contact, заказным письмом.

https://youtube.com/watch?v=8WXotDHDD6Q

Инструкция: как проверить кредитную историю в Mycreditinfo

В сравнении с другими онлайн-сервисами у Mycreditinfo есть два преимущества: 1. Вы получаете доступ сразу к трем крупнейшим БКИ — НБКИ, Эквифакс и КБРС. 2. Вы можете получить бесплатную консультацию по кредитной истории. Не всем удается прочитать кредитную историю, понять причины отказа по заявке и узнать, что делать дальше, чтобы получить кредит.

Обратите внимание, что некоторые онлайн-сервисы предлагают урезанные кредитные отчеты. Это отчеты стоят в два-три раза дешевле, чем полная кредитная история

Они ярко оформлены, их удобнее читать. Но у них есть два минуса. Во-первых, эти отчеты содержат не всю информацию. Во-вторых, если вы встретите в таком отчете недостоверные сведения, вы не сможете их исправить, обратившись в бюро.

Скачать пример полного кредитного отчета НБКИ Скачать пример урезанного кредитного отчета НБКИ

Mycreditinfo предоставляет полные кредитные отчеты и помогает их прочитать с помощью консультации.

Кредитная история в офисе партнеров БКИ Адреса офисов партнеров БКИ публикуют на сайтах. Например, НБКИ сотрудничает с десятками организаций по всей стране. ОКБ предоставляет кредитную историю через Почта Банк. Эквифакс — через Ренессанс Кредит. Чтобы получить кредитную историю в офисе партнера, возьмите с собой паспорт и деньги. Так, кредитная история из НБКИ в Евросети будет стоить 990 рублей. Ренессанс Кредит предоставит вам кредитный отчет из Эквифакса за 900 рублей. А Почта Банк продает кредитную историю сразу трех бюро (Эквифакс, НБКИ и ОКБ) за 3000 рублей.

Лучшие способы узнать свою кредитную историю

После того,

как будете знать, в каком БКИ находится КИ, переходите к непосредственной

проверке кредитной истории. Выбирайте один из этих способов.

Стоимость проверки — 299 рублей

Способы оплаты — QIWI Кошелек, Банковская карта, Яндекс.Деньги

Время подготовки отчета — рассмотрение заявки в течение 1 минута

Спец. предложение — 6 отчетов за 499 руб.

Обращение напрямую в БКИ

Обращение

напрямую в БКИ может быть:

- Путем личного визита в один из офисов.

- Направив телеграмму на адрес одного из офисов.

- Онлайн по паспорту. Если, конечно же,

есть такая возможность. Например, для того чтобы узнать кредитную историю

онлайн по паспорту в Эквифаксе, необходимо создать личный кабинет.

БКИ оказывает и другие услуги. Самыми популярными являются:

- Присвоение или изменение специального

кода. При себе нужно иметь документ, удостоверяющий личность – паспорт

гражданина Российской Федерации. - Оформление справки о всех БКИ, в которых есть КИ. Это актуально, если она отличается.

- Исправление КИ.

Обращение к агентам БКИ

Агентами БКИ являются «Ренессанс Кредит», «Почта Банк», некоторые банки в регионах. О том,

оказывается ли эта услуга, следует спросить из дома, позвонив по телефону. И

тогда в отделении придется провести не более получаса. Именно столько времени

занимает подготовка кредитной истории.

У этого способа есть один недостаток – он платный. Стоимость варьируется в диапазоне от

700 до 1500 рублей в зависимости от агента БКИ.

Обращение в салон связи «Евросеть»

При обращении в салон связи «Евросеть» нужно иметь при себе документ,

удостоверяющий личность гражданина Российской Федерации – паспорт. Вообще,

всегда берите его с собой – и при обращении напрямую в БКИ, и при обращении к

агентам БКИ.

Стоимость услуги составляет около 1000 рублей.

Также в салоне связи «Евросеть» есть такая услуга, как «Идеальный заемщик». Она

представляет собой своего рода порядок действий по улучшению кредитной истории.

Ее цена – около 500 рублей.

Посредством интернет-банкинга

Многие считают, что получить кредитную историю онлайн не доступно простому человеку, что для

этого требуются особые знания. Однако эта точка зрения является ошибочной. Для

этого достаточно зайти в «Личный кабинет» и выбрать соответствующий пункт.

Сейчас это могут сделать клиенты «Сбербанка» и «Бинбанка».

Стоимость услуги составляет около 500 рублей.

Посредством других сервисов

Они становятся все более популярными. Позволяют заказать мини-выписку, в которой указан

рейтинг, наличие просрочек и т.д. Подождать нужно будет буквально считанные

секунды. Заказать же кредитный отчет этим способом не удастся.

Стоимость услуги составляет около 300 рублей.

Самые крупные сервисы – MoneyMan и «Мой рейтинг».

Посредством АКРИН

АКРИН – это представитель НКБИ. Здесь можно:

- оформить справку из ЦККИ;

- спросить специальный код;

- заказать экспресс-выписку из НКБИ;

- заказать кредитный отчет из НКБИ;

- изменить кредитную историю в НКБИ;

- подключить информирование по SMS об изменении кредитной истории в

НКБИ.

Если возникнут трудности, то можно связаться со специалистами АКРИН – позвонив по

телефону или написав на электронную почту.

В АКРИНе необходимо пройти регистрацию и подтвердить личность. Оплата услуг производится несколькими

путями, в том числе переводом с банковской карты и электронных кошельков

Яндекс.Деньги и Webmoney.