Подаем сведения о среднесписочной численности работников

Содержание:

- Пошаговый расчет

- Кто должен подавать бланк о среднесписочной числе сотрудников?

- Как считать среднесписочную численность работников

- Как определить среднесписочную численность?

- Как заполнить отчет по форме КНД 1110018

- Бланк СЧР 2020 года

- Для чего налоговой службе нужна информация о количестве работников

- Общие принципы заполнения сведений

- Реквизиты и данные

- Способы передачи отчета в контролирующие органы

- Ответственность по форме КНД1110018

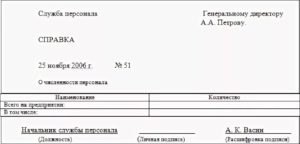

- Справка о численности работников организации – бланк

- Справка о численности сотрудников – образец

- Как составить бланк сведения о среднесписочной численности работников в 2020 году

Пошаговый расчет

Чтобы верно рассчитать показатель, рекомендуем использовать пошаговый калькулятор среднесписочной численности.

Шаг № 1. Рассчитать за каждый день месяца.

В отчет нужно добавлять только тех сотрудников, с кем заключены трудовые договоры. Даже если работник находится в отпуске, на больничном или в командировке.

Есть работники, которых в среднесписочной численности показывать не нужно. Они указаны в пункте 78 Приказа № 772:

- работники на договорах ГПХ;

- внешние совместители;

- учредители организации, которые не получают зарплату;

- адвокаты и пр.

Приведем пример. В ООО «Пересвет» на 30 ноября 2018 года числятся 12 сотрудников. Двое из них – внешние совместители, а один сотрудник работает по договору подряда.

Чтобы определить списочную численность на 30 ноября, произведем простой расчет численности работников:

12 чел. – 2 чел. – 1 чел. = 9 чел.

Шаг № 2. Узнать месячную численность сотрудников с полным рабочим днем.

Для расчета среднесписочной численности сотрудников с полным рабочим временем мы рекомендуем использовать следующую формулу:

Среднесписочная численность сотрудников с полным рабочим днем = Сумма списочной численности сотрудников с полным рабочим днем на каждое число месяца / Число календарных дней месяца.

При этом имейте ввиду, что в сумму списочной численности сотрудников с полным рабочим днем на каждое число месяца входят выходные и праздничные дни.

Но не включайте в расчет среднесписочной численности сотрудниц, которые находятся в декретном отпуске, в «детских» отпусках, работников с неполным рабочим временем. Также не учитывайте сотрудников, которые взяли отпуск за свой счет для учебы или для поступления в вуз. Этот момент прописан в п.79 Приказа № 772.

Есть исключение. Если в отпуске по уходу за ребенком ваша сотрудница работает неполный день, не исключайте ее из среднесписочной численности. Это правило действуют с 2018 года.

Рассмотрим этот шаг на примере. Мы уже выяснили, что списочная численность работников в ООО «Пересвет» на 30 ноября составляет 9 человек. Семеро из них трудятся полный рабочий день. Две сотрудницы 5 и 19 ноября ушли в отпуск по уходу за ребенком.

Рассчитываем списочную численность работников за все дни ноября:

(9 чел. х 4 дн.) + (8 чел. х 14 дн.) + (7 чел. х 12 дн.) = 232 чел.

Рассчитаем среднесписочную численность сотрудников с полным рабочим днем:

232 чел./ 30 дн. = 7,73 чел.

Шаг № 3. Узнать месячную численность сотрудников с неполным рабочим днем

Учитывайте работников с неполным рабочим днем в месячной численности пропорционально отработанному времени. Численность нужно определить в два этапа:

- Определить количество человеко-дней, отработанных работниками с неполным рабочим днем. Нужно разделить месячную сумму человеко-часов на продолжительность рабочего дня.

- Посчитать месячную численность. Величину человеко-дней за месяц разделить на число рабочих календарных дней в месяце.

Вернемся к нашему примеру с ООО «Пересвет». Списочная численность работников компании на 30 ноября составляет 9 человек. Двое сотрудников работают на неполной ставке: по 2 и 6 часов в день.

Сначала узнаем количество человеко-дней за ноябрь:

2 чел.-час х 21 день / 8 ч + 6 чел.-час х 21 день / 8 ч = 21 чел.-день

Теперь посчитаем среднесписочную численность работников за месяц:

21 чел.-день / 21 день = 1 чел.

Шаг 4. Рассчитать среднесписочную численность работников за месяц

Для этого необходимо сложить численность сотрудников с полным и неполным рабочим временем за этот период. Дробный показатель нужно округлить до целого значения.

На предыдущем примере это выглядит так:

7,73 чел. + 1 чел. = 8,73 чел. (округляем до 9 человек).

Шаг 5. Как рассчитать среднесписочную численность.

Здесь нужно использовать формулу:

Среднесписочная численность сотрудников за год = Сумма среднесписочной численности за все месяцы в году / 12 месяцев.

Для определения численности работников за первый квартал, необходимо сложить показатели численности за январь, февраль и март и разделите на 3. Аналогично численность определяется за полугодие и 9 месяцев.

Кто должен подавать бланк о среднесписочной числе сотрудников?

Согласно закону осуществлять подачу информации о среднесписочном количестве трудящихся (форма КНД 1110018) обязаны организации, а также ИП. При этом для индивидуальных предпринимателей существуют некоторые послабления – направлять сведения о численности работников они обязаны исключительно тогда, когда в истекшем году применяли наемный труд.

Предприятия же представляют информацию вне зависимости от того, есть у них работники или таковые отсутствуют.

Можно отметить, что на такую обязанность никак не оказывает влияние используемый налоговый режим. Подачу информации на равных осуществляют и компании с общим режимом налогообложения, и те, кто выбрал особые режимы (ЕНВД, УСН, ПСН, ЕСХН).

Сообщать о количестве сотрудников необходимо каждый год, включая и тогда, когда по сравнению с прошлогодним периодом их численность не изменяется.

Как считать среднесписочную численность работников

ССЧ по итогу года считается по формуле: ССЧ год = (ССЧ за январь + ССЧ за февраль + … + ССЧ за декабрь) / 12.

Для расчета ССЧ сотрудников за месяц сложите их ежедневное списочное количество и разделите полученное значение на количество календарных дней в конкретном месяце. При этом не забывайте, что в выходные и праздники ССЧ приравняется к численности сотрудников в предыдущий рабочий день.

При расчете ССЧ следуйте правилам: сотрудник, работающий по трудовому договору, — это целая единица, даже если фактически он находится на больничном, в командировке или работает не полный день; в ССЧ не включаются работники, трудящиеся по договору ГПХ, принятые по совместительству, а также совладельцы компании, которым не платится в фирме зарплата. Сотрудники, не отработавшие полное рабочее время, считаются пропорционально времени, которые они отработали.

Пример. В ООО «Полис» следующие показатели ССЧ помесячно:

- Январь — 1,

- Февраль — 1,

- Март — 3,

- Апрель — 3,

- Май — 5,

- Июнь — 7,

- Июль — 7,

- Август — 5,

- Сентябрь — 4,

- Октябрь — 4,

- Ноябрь — 4,

- Декабрь — 4.

ССЧ по итогу года = (1 + 1 + 3 + 3 + 5 + 7 + 7 + 5 + 4 + 4 + 4 + 4) / 12 = 48 / 12 = 4.

Важно! С начала 2018 года все сотрудники, которые находятся в отпуске по беременности и родам или отпуске по уходу за ребенком, но продолжают работать неполный день или на дому, при этом сохраняя право на получение соцпособия, должны включаться в расчет ССЧ (п. 79.1 указаний Росстата №772)

ССЧ работников на неполном времени = ∑ (Отработанные за день часы работника / нормативную часовую продолжительность рабочего дня * число отработанных дней) / количество рабочих дней в месяце.

Пример. В ООО «Берег» три сотрудника в октябре работали неполные рабочие сутки:

- один из них работал по 2 часа в день в течение 21 рабочего дня. Он учитывается ежедневно как 0,25 человека (2 часа отработал/ 8 часов по норме);

- три работника отработали по 4 часа в день 15 и 10 рабочих дней. Они учитываются за как 0,5 человека (4/8).

ССЧ не полностью занятых работников = (0,25 x 21 + 0,5 x 15 + 0,5 x 10) / 22 рабочих дня в октябре = 0,81. Это значение компания учтет при определении ССЧ работников

Если сотрудник работает неполный день, и это полагается ему по закону, учитывайте его как сотрудника с полной занятостью.

Если сотрудник работает неполный день, и это полагается ему по закону, учитывайте его как сотрудника с полной занятостью.

Некоторые сотрудники не включаются в ССЧ:

- женщины, которые были в отпуске в связи с беременностью и родами;

- лица, которые были в отпуске по усыновлению новорожденного непосредственно из роддома, а также в отпуске по уходу за ребенком;

- работники, обучающиеся в учреждениях Министерства образования и находившиеся в дополнительном отпуске без сохранения зарплаты, а также собирающиеся поступать в эти учреждения;

- работники, находившиеся в отпуске без содержания во время сдачи вступительных экзаменов.

Как определить среднесписочную численность?

Чтобы справка о штатной численности, образец далее, была составлена корректно, необходимо правильно вычислить показатель СЧ компании. С 2018 г. при определении значения следует руководствоваться положениями Приказа № 772 от 22.11.17 г. Предыдущие Приказы № 428 от 28.10.13 г., 498 от 26.10.15 г. утратили свое действие.

В соответствии с п. 79.7 Приказа № 772 годовой показатель СЧ определяется посредством суммирования ежемесячных схожих показателей и последующего деления полученного количества работников на 12. Формула имеет следующий вид:

СЧ годовая = (СЧ за январь + СЧ за февраль + … + СЧ ноябрь + СЧ декабрь) / 12.

С годовым показателем все понятно – главное, знать значения за каждый месяц. А как вычислить СЧ по месяцам? Для этого суммируются показатели численности списочной за каждый день (календарный) определенного месяца, а затем рассчитанное таким образом значение делится на соответствующее количество дней (календарных) за месяц. Учитываются не только рабочие дни, но и все праздники, воскресенья и субботы.

Какие категории персонала фирмы подлежат и не подлежат включению в численность списочную? Ответ дан в п. 77-79.3 Приказа № 772. К примеру, учитываются при расчете этого показателя наемные специалисты по ТД, командировочные лица, оформленные на неполное время, находящиеся на больничных, взятые в штат на условиях испытательного срока, находящиеся в декретных отпусках и т.д. Не учитываются внешние совместители; лица, взятые по ГПД; переведенные в иные компании без сохранения заработка; военные служащие во время исполнения обязанностей по службе и др.

Расчет среднесписочной численности для отчетности

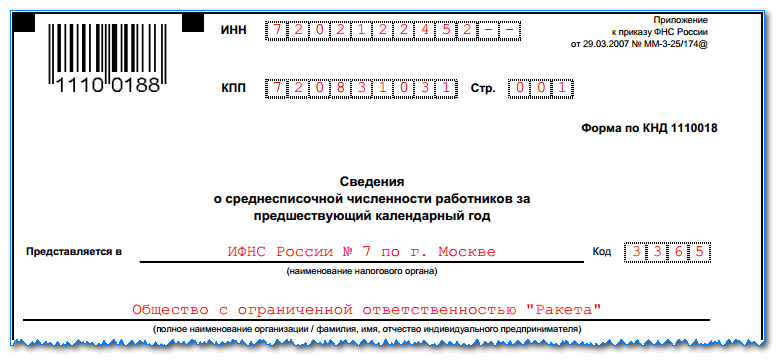

Как заполнить отчет по форме КНД 1110018

Внесение данных в отчет форма КНД 1110018 является несложным. Однако предварительно необходимо произвести расчет самого показателя средней численности. Подробнее как сделать расчет описано ниже.

В верхней части бланка проставляется ИНН и КПП субъекта, который сдает бланк, а также номер страницы. Поскольку это титульный лист, то здесь ставится «001».

Если отчет заполняется организацией, то у нее в ИНН содержится только 10 цифр, и оставшиеся в конце две незаполненные клетки нужно прочеркнуть. У предпринимателей нет кода КПП — они это поле не заполняют, а также прочеркивают.

Далее нужно записать словами название инспекции, в которую отправляется бланк, и проставить ее цифровой код.

Ниже указывается полное название организации либо Ф.И.О. предпринимателя. Делать это нужно без сокращений.

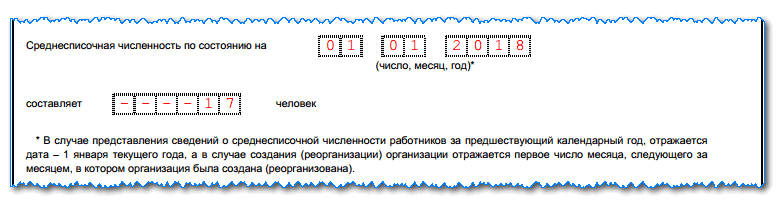

Следующим этапом записывается дата, на которую подаются сведения о численности:

- Если отчет сдается планово, то обычно тут проставляется 1 января года, в котором подается бланк.

- Если же это происходит по причине создания либо ликвидации, то здесь тогда указывается 1 число месяца, который идет за месяцем организации (ликвидации).

Ниже под датой записывается показатель численности. Лишние клетки прочеркиваются.

Дальше отчет разделяется на две части, необходимо заполнять только левую:

- Если его сдает сам руководитель, то записывается его Ф.И.О., ставится дата отправления и личная подпись руководителя;

- Если отчет сдает предприниматель, он ставит свою роспись и дату отправления, при этом ФИО в поле не заполняется;

- Если отчет отправляется представителем, то необходимо внести полные Ф.И.О. лица, или же название организации, подпись и дату подачи. Также ниже заносятся реквизиты доверенности на подачу отчета. Ее же необходимо прикрепить к отчету в качестве приложения.

Бланк СЧР 2020 года

Бланк 2020 года точно такого же образца, который был утверждён приказом ФНС от 29.03.2007, никаких изменений за это время в него не вносилось. Это простой для заполнения одностраничный отчёт, похожий на титульный лист налоговых деклараций.

В полях для заполнения (выделены цветом) указывают:

- ИНН налогоплательщика и КПП организации;

- название, номер и код налоговой инспекции, куда подают отчётность;

- полное наименование общества с ограниченной ответственностью или ФИО индивидуального предпринимателя;

- дату, по состоянию на которую подают данные;

- рассчитанная СЧР;

- дату подачи отчёта;

- подпись ИП или руководителя ООО (руководитель организации, кроме того, указывает полностью своё имя);

- полное имя, подпись доверенного лица и реквизиты доверенности (если форму сдаёт не руководитель).

Правый нижний блок заполняет только налоговый инспектор.

Обратите внимание: если вы сдаёте сведения о численности вновь созданного ООО, то дату указываете на 1-ое число месяца, следующего за месяцем регистрации, а не на 1 января текущего года. В самом бланке об этом есть специальная сноска

Для чего налоговой службе нужна информация о количестве работников

Сдача данной формы отчётности является требованием налогового законодательства. Однако не все понимают, с какой целью контролирующий орган собирает эту информацию. Документ решает 2 задачи:

- Определение формы сдачи налоговой отчётности. В настоящее время организации, чья среднесписочная численность наёмных сотрудников превышает 100 человек, обязаны сдавать налоговую декларацию исключительно в электронном виде. Предприниматели и компании с меньшим числом наёмных работников вправе выбирать между электронной и бумажной декларацией.

- Проверка СЧР необходима контролирующим органам для установления законности выбранного режима налогообложения. Например, при патентной системе налогообложения численность работников не должна превышать 15, при упрощённой и вменённой — 100.

Предприниматели и компании с меньшим числом наёмных работников вправе выбирать между электронной и бумажной декларацией.

Общие принципы заполнения сведений

Заполнение формы сведений ничем не отличается от других отчетов, которые подаются в налоговую. Общие требования ко всем отчетам, применяемые и к данной форме, следующие:

- Форма заполняется либо на компьютере, либо вручную

- На компьютере сведения заполняются в специальной программе, либо данные вносятся в бланк, скачанный на просторах интернета. При заполнении с использованием программных средств есть возможность сразу проверить отчет на предмет ошибок и убедиться, что все заполнено верно

- Если отчет будет подаваться на бумаге, то поля формы заполняются ручкой, паста должна быть черного или синего цвета

- Нельзя делать исправления и помарки, использовать штрих

- Для каждого символа предусмотрено свое поле

- Пустые клетки и поля заполняются прочерками

- Не забываем, что на отчете обязательно должны быть подпись руководителя и печать. Иначе сведения буду считаться несданными

Как видим, основные моменты стандартны, применяются ко всем отчетам для налоговой инспекции

Реквизиты и данные

Следующие сведения о налогоплательщике включите в отчет в обязательном порядке:

- ИНН и КПП;

- фамилия, имя и отчество индивидуального предпринимателя или наименование юридического лица (укажите полное наименование с расшифровкой организационно-правовой формы);

- наименование ИФНС РФ, в которую отправляется отчет, и ее код (нужная информация есть на официальном сайте ФНС РФ);

- собственно данные о среднесписочной численности;

- дата предоставляемых сведений о численности работников (на какую дату произведен расчет, обычно это 1 января текущего года, особенности есть для вновь созданной или реорганизованной организации — первое число месяца, следующего за месяцем, в котором такая организация была создана или реорганизована);

- дата предоставления отчета.

Способы передачи отчета в контролирующие органы

Как и многие другие отчеты, сведения о численности можно отправлять в налоговую инспекцию разными способами:

| Форма подачи | Что делаем |

| Лично | Для тех, кто не любит электронный документооборот и не хочет терять время и деньги на почте, остается распечатать отчет и оправиться в налоговый орган лично. После общения со специалистом, налогоплательщик станет счастливым обладателем своего экземпляра с отметкой о сдаче. Специалист примет отчет на бумаге, только если численность работников не превышает 25 человек |

| В электронном виде | Самым удобным способом является передача отчета посредством сети Интернет. Это быстро, удобно и надежно, а кроме того отпадает необходимость отслеживания актуальной формы отчета. Сдавать сведения в электронном виде необходимо всем компаниям, у которых численность сотрудников превышает 25 человек |

| По почте | Ну и на крайний случай остается вариант отправки отчета по почте. Кстати, он не так плох, если вдруг бухгалтер вспомнил о сдаче отчета вечером 20 января. Ведь дата отправки по почте и будет являться датой предоставления отчета. Данная возможность распространяется только на налогоплательщиков, у которых численность работников меньше 25 человек |

Ответственность по форме КНД1110018

Поскольку отчет максимально прост и содержит минимум информации, драконовских мер к налогоплательщикам не применяется.

| Нарушение | Ответственность |

| Если ошибка допущена в указании численности работников | Ответственность за это нарушение не предусмотрена. Сведения не уточняется. Их нужно будет подать еще раз, поскольку корректировка отчета не предусмотрена |

| Если отчет не сдан или сдан несвоевременно | 200 рублей на организацию |

| Ответственность для должностных лиц (согласно статьи 15.6 КоАП) | 300-500 рублей |

Несмотря на то, что ответственность за нарушения по данной форме незначительна, сведения все же придется подать. Дело в том, что данные отчета использует налоговая инспекция в своей работе

Иногда среднесписочная численность применяется при расчете того или иного налога и налоговому органу важно ее значение. Кроме того, от количества сотрудников в компании зависит может ли отчетность предоставляться на бумаге или только в электронном виде

Поэтому просто взять и не сдать форму не получится.

Справка о численности работников организации – бланк

Актуальный бланк введен в силу налоговиками в Приказе ФНС РФ № ММ-3-25/174@ от 29.03.07 г. Информация, представленная в документе, требуется надзорным госорганам для контроля величины численности компании. Значение этого показателя влияет на то, какой режим налогообложения может использоваться при ведении хоздеятельности, а также на то, каким способом сдается отчетность в ИФНС и какие льготы могут применяться. В отдельных ситуациях подобные данные необходимы для финансово-кредитных учреждений и/или соцфондов.

Подается справка о численности всеми видами хозяйствующих субъектов, включая компании-юрлица и предпринимателей с наемными специалистами. Поскольку бланк утвержден на федеральном законодательном уровне, сведения должны предоставляться в территориальное отделение ИФНС только на официальной форме. Составление справки в произвольном виде не допускается. Периодичность сдачи информации – годовая. Срок – до 20-го января за прошлый год (календарный) на основании требований п. 3 стат. 80. Дата может переноситься при совпадении выходных дней с крайним днем подачи документа.

Справка о численности сотрудников – образец

При формировании бланка фирма-налогоплательщик вносит данные во все строки, кроме таблицы в правом нижнем углу. Этот раздел предназначен для заполнения налоговыми работниками. Полученное в результате расчетов число СЧ указывается с округлением, то есть в полных единицах численности. Подсчет сведений ведется по данным кадрового и бухучета. При этом бухгалтеру могут понадобиться – табеля для учета времени работы, приказы по кадровым перемещениям, личные карточки персонала, ведомости и т.д.

Предположим, бухгалтеру нужно сформировать бланк справки за 2017 г. Компания была создана еще в 2015 г., поэтому данные подаются налоговикам на 1-ое января до 22.01.18 г. Списочный состав компании за этот период:

- С января по февраль – 20 чел.

- С марта по август – 22 чел.

- С сентября по декабрь – 30 чел.

СЧ годовая = (20 х 2 + 22 х 6 + 30 х 4) / 12 = 24,3 округляется до 24 чел.

Обратите внимание! За неподачу в срок справки налогоплательщик будет оштрафован на 200 руб. по нормам п

1 стат. 126. Но заблокировать счета в банке у контрольных органов не получится, ведь этот бланк не признается налоговой декларацией. Дополнительно следует отметить, что ИП без наемных специалистов отчитываться по справке о СЧ не обязаны.

Справка о численности персонала – бланк скачать здесь:

Справка о штатной численности сотрудников – образец скачать здесь:

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Как составить бланк сведения о среднесписочной численности работников в 2020 году

Сведения о среднесписочной численности работников за предшествующий календарный год должны быть поданы в специальной форме.

Таковая устанавливается действующим на сегодняшний день законодательством

Очень важно соблюсти требования, установленные к соответствующему документу

Существует ряд вопросов, разобрать которые лучше всего предварительно. К таковым наиболее существенным сегодня относятся следующие:

- как правильно составить;

- образец заполнения;

- сроки сдачи документа;

- возникающие нюансы — для вновь созданного ООО, для вновь созданного ИП.

Как правильно составить

Важно ознакомиться с основными правилами составления соответствующего типа документа. Важно также учесть, что далеко не все граждане должны быть учтены соответствующим образом

На данный момент следующие лица не должны отражаться в соответствующих отчетных документах:

- собственники юридического лица, компании – которые вообще не получают заработную плату, но просто имеют прибыль от коммерческой деятельности компании;

- сотрудники, которые трудоустроены именно на основании ученического договора на осуществление профессионального обучения, получают только лишь стипендию;

- адвокаты, а также военнослужащие;

- женщины, которые находятся в отпуске по беременности и родам;

- сотрудники, отправленные в дополнительный отпуск, не оплачиваемый, за собственный счет;

- работники, взаимоотношения с которыми у работодателя оформлены на основании договоров гражданско-правового характера;

- сотрудники, направленные на работу за пределы Российской Федерации;

- уволенные работники;

- внешние совместители.

Помимо обозначенных тонкостей заполнения существует ряд иных, не менее важных. Со всеми таковыми лучше всего разобраться предварительно.

Это позволит избегнуть многих сложностей, проблемных моментов. В первую очередь – штрафов со стороны налоговой службы. Бланк отчета по среднесписочной численности можно скачать здесь.

Образец заполнения

Установлена специальная форма для сдачи отчетности рассматриваемого типа. На данный момент требуется использовать форму по КНД №1110018.

Таковая форма обязательно должна включать в себя следующие данные:

- индивидуальный налоговый номер предприятия;

- КПП и количество страниц;

- полное наименование документа (среднесписочная численность работников);

- наименование подразделения ФНС в которое подается документ;

- наименование организации либо ИП, которое осуществляет предоставление информации;

- указывается точная дата на которую определяется среднесписочная численность сотрудников;

- указывается количество человек которое трудоустроено на предприятии;

- в нижней части документа имеются два отдельных раздела — обозначаются данные ответственного лица, его подпись, вторая колонка заполняется сотрудником налогового органа.

Если должный опыт касательно оформления подобного рода документов по какой-то причине отсутствует – то лучше всего воспользоваться верно сформулированным образцом. Это позволит минимизировать вероятность допущения ошибок.

Причем налоговый режим, на котором осуществляется работа (ЕНВД, УСН либо иной) какой-либо роли не играет. Возможно наложение штрафа за пропуск срока подачи документа.

Сроки сдачи документа

КНД 1110018 «сведения о среднесписочной численности работников» — это специализированный документ, которые должен формироваться во всех случая без каких-либо исключений.

Именно поэтому стоит заранее проработать все моменты, непосредственно связанные с таковым. Учитываются все сотрудники, которые заняты по договору.

Видео: расчет среднесписочной численности сотрудников

Учитываются все физические лица за небольшим исключением. Крайняя дата сдачи документа – не позднее 20 числа января года, следующего за отчетным.