Какую карту выбрать для зарплаты?

Содержание:

- Тинькофф Банк / Тинькофф Black

- Лучшие зарплатные карты: обзор банков

- Банк Хоум Кредит / Польза

- Плюсы дебетовой и зарплатной карт

- Комиссии

- Банк Ренессанс Кредит / Дебетовая карта 365

- Как сменить банк и карту для получения зарплаты

- Перевыпуск

- Основные отличия дебетовой карты от зарплатной

- Особенности зарплатного проекта от Альфа банка

- Какие бывают зарплатные карты МИР

- Достоинства и недостатки карт для получения зарплаты

- Как оформить золотую карту?

- Как выбрать лучшую дебетовую карту для зарплаты

- Что такое зарплатная карта Сбербанка?

Тинькофф Банк / Тинькофф Black

Особенностью Тинькофф Банка и всех его продуктов является 100-процентное дистанционное обслуживание. Не исключение и дебетовые карты Тинькофф. Все операции, от подачи заявки на открытие до переключения между валютами, делаются в личном кабинете на компьютере или в мобильном приложении. Великолепно работает чат 24/7.

Условия обслуживания

Самой популярной среди линейки дебетовых карт является Тинькофф Black. Условия использования:

- Ежемесячное обслуживание – 99 ₽. Но для валютных счетов бесплатное. Для рублевых плата тоже будет 0 ₽, если на счете неснижаемый остаток в 30 000 ₽, открыт вклад на сумму от 50 000 ₽ или взят кредит.

- Процент на остаток – 5 % при сумме на счете до 300 000 ₽ и тратах от 3 000 ₽. В остальных случаях – без дохода.

- Бесплатное пополнение в банкоматах Тинькофф Банка и у партнеров (до 150 000 ₽ за расчетный период).

- Бесплатный перевод на карточку другого банка (до 20 000 ₽ в месяц) по системе быстрых платежей без ограничений.

- Снятие наличных в Тинькофф бесплатно, в других банках – от 3 000 ₽.

- К карточке можно привязать, кроме доллара и евро, еще 27 валют стран, наиболее популярных среди туристов: Таиланд, Чехия, Венгрия, ОАЭ, Турция, Китай и др. Переход с одной валюты на другую производится мгновенно в личном кабинете или мобильном приложении. Конвертация отличается от биржевого курса всего на 0,25 % (в рабочие часы работы биржи).

Особое внимание обращаю на Тариф 6.2. О нем мало кто знает, потому что про него на сайте информация написана мелким серым шрифтом

Переход на этот тариф дает бесплатное ежегодное обслуживание. Но 5 % на остаток начисляется только в случае неснижаемого остатка в 100 000 ₽ до 300 000 ₽ и при тратах от 3 000 ₽.

Если пластик используется для текущих покупок, а не накопления, то лучше взять такой тариф и не платить за обслуживание. Перейти на него можно, отправив примерно такое сообщение в чат: “Прошу перевести меня на Тариф 6.2. с бесплатным обслуживанием”. Практически моментально это будет сделано.

Бонусная программа

Кэшбэк начисляется за оплату товаров и услуг в четырех валютах:

- 1 % – за любые покупки;

- 5 % – за оплату товаров и услуг из выбранных категорий (ежемесячно в личном кабинете и приложении появляется список из доступных категорий на ближайшие 3 месяца, можно выбрать любые 3);

- 3 – 30 % – по специальным предложениям от партнеров (список актуальных предложений в личном кабинете и приложении).

Особенностью бонусной программы Тинькофф Банка является то, что бонусы начисляются в рублях с каждых 100 ₽ и их можно тратить на что угодно. Максимальное количество бонусов за расчетный период – не более 3 000. Сумма чека всегда округляется в меньшую сторону (99 ₽ – 0 бонусов, 670 ₽ – 6 бонусов).

Лучшие зарплатные карты: обзор банков

Обычно выгодные зарплатные карты предлагают наиболее крупные кредитные учреждения. В каком банке лучше получать зарплату — личный выбор, однако стоит изучить указанные ниже предложения.

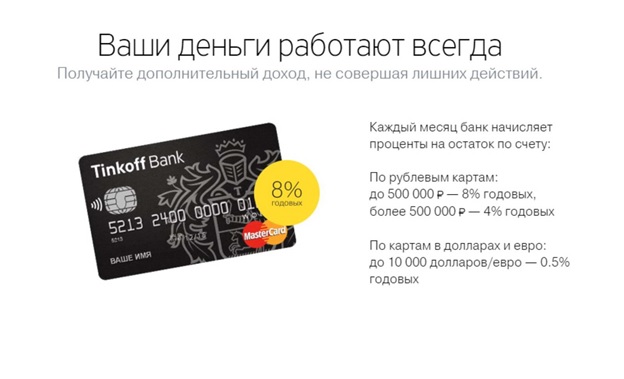

Тинькофф Банк

У этого проекта достаточно преимуществ, среди которых:

- возможность снятия денег в любом банкомате;

- кэшбэк до 30%;

- начисление на минимальный остаток на карте 7% годовых;

- удобные мобильный и интернет-банк;

- 99 рублей ежемесячное обслуживание, но если кредит или вклад от 50 т. р., то обслуживание происходит бесплатно;

- бесплатные переводы на карты других учреждений.

Райффайзенбанк

Это крупная и стабильная организация, которая предлагает:

- возможность оформления до 3 дебетовых карт бесплатно;

- выгодные тарифы на ведение других счетов;

- сниженная ставка по кредиту;

- увеличенная ставка по депозиту.

Компания считается одной из наиболее стабильных на российском рынке. Думая, какую зарплатную карту выбрать, многие выбирают именно карту Райффайзенбанка. Этому также способствует то, что это дочерняя компания австрийского банка.

Но мало кто знает, что она является именно российской, так как по закону действие иностранных банков в России запрещено. Им требуется регистрироваться в России и оформлять лицензию ЦБ РФ.

Альфа-Банк

Входит в ТОП-10, но не предлагает особо выгодные условия.

Его предложения заключаются в:

- сниженной ставке по кредиту;

- повышенной ставке на депозиты;

- возможности наличия до 5 дебетовых карт бесплатно;

- обслуживании без комиссии.

А также есть много партнеров, через банкоматы которых возможно снятие денег без комиссии.

ВТБ

Крупная фирма с большой долей государственного капитала, которая предлагает:

- накопительный счет 6% на минимальный остаток;

- кэшбэк до 5%;

- льготные кредиты;

- отсутствие комиссий при работе через интернет-банк;

- скидки у компаний-партнеров до 30%;

- бесплатное оформление.

Существует много различных офисов обслуживания, поэтому многие работодатели выбирают именно его. Уровень обслуживания здесь значительно выше, чем в Сбербанке, а наличие государственного капитала является залогом стабильности этой организации.

Стоит понимать, что наличие зарплатного проекта и расчетного счета в одной и той же финансовой организации гарантирует льготное обслуживание. Поэтому работодатель заинтересован в комплексном обслуживании.

Банк Хоум Кредит / Польза

Дебетовая карта Польза на сайте Банка Хоум Кредит обозначена знаком “Банки.ру рекомендует”. Рассмотрим, за что она могла получить такой знак.

Условия обслуживания

В первые 2 месяца пользования пластиком банк не берет комиссию за обслуживание. С 3-го месяца эта услуга стоит 99 ₽, но может быть и 0 ₽, если клиент выполнит одно из условий:

- ежедневный остаток – не менее 10 000 ₽;

- траты – от 5 000 ₽ за расчетный период.

Наличные бесплатно можно снять в любых банкоматах (ежемесячно до 20 000 ₽). Комиссия за переводы до 20 000 ₽ в месяц начисляется, но возвращается на счет в виде кэшбэка.

Процент на остаток:

- 6 % на остаток до 300 000 ₽ при оплате за расчетный период на сумму от 5 000 ₽;

- 3 % на остаток от 300 000 ₽ при оплате в месяц на сумму от 5 000 ₽;

- 0 % в остальных случаях.

Бонусная программа

Клиент может быть подключен к бонусной программе при заключении договора на открытие счета. За совершение покупок и оплаты их карточкой он получает бонусные баллы:

- Базовые начисляются за оплату товаров и услуг во всех категориях, кроме “АЗС”, “Аптеки” и “Кафе и рестораны”, – 1 %.

- За оплату в “АЗС”, “Аптеки” и “Кафе и рестораны” – 3 %.

- Акционные – за покупки в магазинах-партнерах.

Расходование баллов возможно, если на бонусном счете накопится 500 и более баллов. В личном кабинете клиент может выбрать расходную операцию, которая была им оплачена с помощью банковской пластиковой карты Польза, и возместить потраченную сумму с помощью накопленных баллов. Срок действия баллов – 1 год.

Плюсы дебетовой и зарплатной карт

В числе очевидных достоинств дебетовой и зарплатной разновидностей банковских карт можно рассмотреть такие их преимущества:

- простая и удобная процедура пополнения. Для зарплатных пластиков она в большинстве случаев является автоматической, когда на лицевой счет клиента, привязанный к карте, поступают средства, перечисленные работодателем;

- отсутствие необходимости хранения и ношения с собой наличных средств;

- начисление процентов на остатки по карточным счетам, которая предоставляется рядом банков;

Фото №3. Один из существенных плюсов дебетовых карт

- возможность оплатить практически любой товар или услугу, что в одинаковой степени касается как реальных торговых точек, так и онлайн-магазинов;

- минимальная или нулевая стоимость оформления и дальнейшего обслуживания;

- бесплатное подключение большого количества мобильных и онлайн-сервисов.

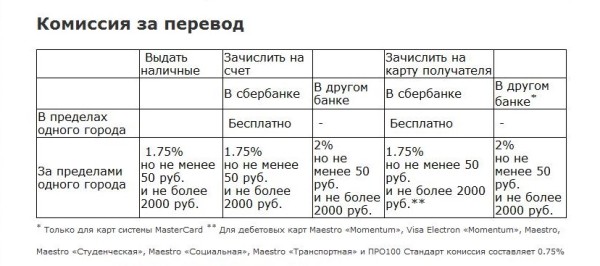

Комиссии

Первым делом необходимо отметить, что Сбербанк и ВТБ имеют комиссии ниже, чем в каких-либо других финансовых организациях.

Отсутствие большого количества комиссий на услуги банка ВТБ является преимуществом данной кредитной организации:

- комиссия на то, чтобы снять свои средства в банкоматах системы ВТБ составляет 0 процентов;

- комиссия за снятие средств в банкоматах другой системы – 1%;

- комиссия на перевод средств на другие карты – 0,6%.

Комиссии в банке Сбербанка следующие:

Бонусные программы

Кэшбэк – бонусная программа, которая была придумана банковским сообществом в целях привлечения новых клиентов и стимулирования их на совершение покупок. Ее суть заключается в возвращении держателю карты процента после совершения определенных покупок или от общей суммы затрат по пластику за месяц.

В Сбербанке такая программа называется «Спасибо от Сбербанк». Она дает возможность держателям пластиковых карт данной финансовой организации получать различные бонусы при совершении покупок. Их величина может достигать от 0,5% до 50% процентов.

Каждое Спасибо, то есть 1 бонус, равняется 1 рублю. Таким образом, на ваш бонусный счет поступают реальные денежные средства. Минимальная сумма для вывода средств составляет 300 рублей. Подключается кэшбэк на неограниченное количество лет, ставка составляет 1-5% от общей суммы потраченных средств.

Для того чтобы узнать информацию по вашему бонусному счету, необходимо отправить запрос по смс, уточнить в банкомате, вставив свою карту, или на официальном сайте данной организации.

Подключить бонусную программу Спасибо имеют право владельцы следующих типов карт:

- дебетовые;

- кредитные;

- подарочные.

Подключение можно выполнить любым удобным для вас действием:

при помощи банкомата. Все, что нужно сделать – вставить пластик, выбрать нужный раздел меню и ввести свой номер телефона. На него придет смс с кодом. После его подтверждения вы автоматически становитесь участником данной бонусной программы.

через мобильный банкинг. Как вариант, вы можете подключиться к бонусной программе через мобильный банкинг. Для этого необходимо отправить смс на стандартный номер 900. В тексте сообщения должно быть написано “Спасибо” и последние четыре цифры вашей карты. Вам также нужно подтвердить свою регистрацию кодом.

В свою очередь банк ВТБ также предлагает своим клиентам выгодно оформить кэшбэк

Неважно, дебетовая у вас карта или кредитная – специалист банка поможет вам подобрать самые выгодные и удобные условия

Как правило, услуга кэшбэка подключается при выпуске карты. Для ее получения вам необходимо заполнить заявку онлайн или прийти в отделение банка с паспортом и любым документом, подтверждающим ваш доход (например, справка 2-НДФЛ). В течение часа с вами свяжется консультант ВТБ, уточнит некоторые детали и предложит варианты возможного выпуска пластика.

Это интересно: Как досрочно погасить кредит в Сбербанке — выкладываем во всех подробностях

Банк Ренессанс Кредит / Дебетовая карта 365

Ренессанс Кредит предлагает открыть “Дебетовую карту 365” с кэшбэком до 3 %.

Условия обслуживания

Карта обойдется клиенту в 0 ₽, если он совершил оплату на сумму не менее 5 000 ₽ за расчетный период или имеет на счете неснижаемый остаток минимум в 30 000 ₽. В остальных случаях плата составляет 99 ₽ в месяц.

Комиссии за снятие наличных:

- 0 % при снятии денег в банкоматах и отделениях Ренессанс Кредит;

- 0 % при снятии до 50 000 ₽ в месяц в банкоматах и отделениях других банков;

- 2 % (минимум 100 ₽), если сумма снятия в других банках более 50 000 ₽.

Бонусная программа

Простые и понятные правила бонусной программы:

- 1 % кэшбэка при тратах ежемесячно до 15 000 ₽;

- 1,5 % – от 15 001 до 75 000 ₽ в месяц;

- 3 % – свыше 75 000 ₽ в месяц.

Максимальное количество бонусов за расчетный период – 3 000. Есть опция повышенного кэшбэка до 30 % на покупки у партнеров.

Как сменить банк и карту для получения зарплаты

Обычно при трудоустройстве на новое место работнику автоматически заводят карточку банка, с которым сотрудничает работодатель. Но согласно закону №333-ФЗ сотрудник вправе в любой момент сменить карту и банк. Правильный алгоритм действий включает 3 этапа.

Открыть карточный счет

Нужно выбрать подходящий банк, тип карточки, тариф. Заказать банковский пластик можно двумя способами:

- Лично. Необходимо посетить офис банка, написать заявление на открытие счета, предоставить паспорт. Неименной пластик можно получить в день обращения.

- Онлайн. При оформлении заявки клиент указывает паспортные данные, а при получении заказа предъявляет паспорт.

Написать заявление работодателю

По закону заявление о смене реквизитов для получения заработной платы может быть подано в бухгалтерию не позднее, чем за 5 дней до очередного перечисления денежных средств. В заявлении необходимо указать:

- просьбу о смене банка и карты;

- платежные реквизиты;

- дату составления;

- личную подпись.

Официальное оформление

То, что заработная плата будет перечисляться на новый карточный счет, должно иметь документальное отображение. Для этого вносятся соответствующие изменения в трудовой договор сотрудника или составляется дополнительное соглашение. После этого выплаты начинают поступать по указанным реквизитам.

Перевыпуск

После истечения срока действия карту нужно обменять. Причем для этого не всегда нужно идти в банк – в крупные и средние предприятия-участники зарплатного проекта банк пришлёт своих сотрудников, которые обменяют карточки прямо по месту работы. В небольших компаниях ответственный человек скопом заберёт все карты в банке и раздаст их работникам.

В ряде случаев для перевыпуска пластика придётся обратиться в любое отделение банка (лучше в то, где карточка выпускалась) и написать заявление на перевыпуск и получить новую карту через пару недель (даже если она выпускалась в другом регионе).

Чтобы узнать, готова ли зарплатная карта Сбербанка, через интернет, нужно периодически заходить в ваш личный кабинет (он же интернет-банк) и смотреть на статус вашей вновь выпущенной карточки. Она пока ещё в неактивном состоянии (с ней нельзя проводить какие-либо операции до получения на руки), но надпись под картой уже о многом может сказать. Когда вы увидите надпись «карта доставлена в отделение», то можете с паспортом идти в то отделение, где вы писали заявление на перевыпуск, где вам её выдадут в течение нескольких минут.

Онлайн

Банк предоставляет возможность своим клиентам предъявить заявку на перевыпуск пластиковой карты в онлайн режиме. Для этого клиент должен пользоваться услугой интернет банкинга.

Вот и весь процесс: клиент сможет получить пластиковую карту в указанном им подразделении банка в течение нескольких недель. Конечно, за данную услугу также нужно платить.

Внеплановый

Внеплановый перевыпуск пластиковой карты может быть нужен в следующих случаях:

- пластиковая карта испортилась, и ее невозможно использовать;

- карту украли или владелец ее потерял;

- изменилась фамилия владельца;

- поломался банкомат;

- был потерян персональный идентификатор;

- карта была удержана устройством самообслуживания другого банка;

- произошел несанкционированный доступ третьих лиц к карте.

Перевыпуск осуществляется в течение 1-10 рабочих дней. Исключением является карта Моментум, которая выдается в день обращения.

Досрочный

Клиент имеет право на досрочное обращение. Сделать это можно, если клиент уезжает в длительную командировку или отпуск, ложится на лечение и в других подобных ситуациях, когда у него не будет возможности обратиться в Сбербанк в указанный на карте момент. Поэтому клиенту рекомендуется посетить отделение заранее и подать соответствующее заявление. Нужно быть готовым к определенному ожиданию, необходимому для производства карточки. Обычно это занимает до 7 дней, а максимальный период – 2-3 недели.

Есть клиент переезжает, ему также стоит обратиться в отделение заранее и указать пункт назначения для получения продукта:

- отделение в ином территориальном филиале;

- отделение в дочернем филиале за границей (в Украине, Казахстане, Белоруссии);

- отделение по месту обращения, но в иной временной промежуток (в заявлении следует указать дату, когда удобно будет приехать за картой).

Основные отличия дебетовой карты от зарплатной

Деление карт на дебетовые и зарплатные в некоторой степени условно. Дело в том, что существует много разновидностей пластиков, которые в той или иной виде сочетают свойства и характеристики, присущие указанным видам банковского продукта. В качестве типичных примеров можно привести корпоративные, студенческие, овердрафтные и другие типы подобных карточек. Тем не менее, некоторые особенности дебетового и зарплатного пластика все-таки нужно выделить.

Условия выдачи дебетовой карты

Дебетовая карта выдается любому физическому лицу, если оно удовлетворяет требованиям, предъявляемым банком своим клиентам. Главной особенностью подобного продукта выступает отсутствие кредитного лимита и необходимость пополнения баланса пластика перед его использованием.

По сути, владельцем дебетовой карты может стать любой житель России, начиная с 14 лет. Более того, даже для детей в возрасте от 6 до 14 лет также может быть изготовлена подобная карточка, хотя и выступающая в качестве дополнительной к пластику одного из родителей.

Фото №1. Дебетовая карта Альфа-Банка

При этом владелец дебетовой карты получает доступ к самым различным банковским сервисам. К числу наиболее популярных относятся такие: кэшбэк, овердрафт, разнообразные бонусные программы и т.д.

Условия выдачи зарплатной карты

Зарплатная карта является разновидностью дебетовой, так как также предусматривает необходимость предварительного пополнения перед использованием. Однако, она выдается исключительно участникам зарплатного проекта, который ведется банком-эмитентом и компанией, в которой трудится потенциальный владелец пластика.

Это в равной степени относится к овердрафту, кэшбэку, бонусным программам и акциям. В результате, зарплатная карта предоставляет владельцу несколько ограниченный набор функциональных возможностей.

Фото №2. Зарплатные карты различных банков

Особенности зарплатного проекта от Альфа банка

Зарплатный проект от Альфа банка предназначен для физических и юридических лиц.

Зарплатный проект от Альфа банка предназначен для физических и юридических лиц.

Получение денег наличными в современном цифровом мире неактуально. Все компании сотрудничают с банками и переводят средства на пластиковые устройства. Популярностью у юридических лиц стали пользоваться банковские зарплатные продукты.

Зарплатный проект — новая и комфортная финансовая программа для партнеров банка. Руководитель организации получает удобный сервис, а сотрудники — своевременное получение заработка и ряд возможностей.

Банк сотрудничает с большим количеством организаций, предпринимателей, которые подключены к его зарплатным проектам.

Финансовая организация предоставляет клиентам ряд преимуществ:

- бескомиссионное обслуживание независимо от уровня дохода;

- доступ к средствам 24 часа в сутки;

- возможность открытия 3 — 6 дополнительных платежных средств в рублях или другой валюте;

- снятие денег в любом банкомате мира без комиссии;

- подключение мобильного банка, с помощью которого есть возможность совершать переводы и платежи без комиссии, контролировать и анализировать расходы;

- ко всем счетам возможно подключить функцию кешбэк в размере 2% от суммы покупки.

Проект предназначен для юридических лиц, индивидуальных предпринимателей, помогает решить следующие вопросы:

- конфиденциальность суммы заработка сотрудников;

- по времени проведение платежных функций не ограничено;

- получение средств сотрудниками организаций в день поступления их на счет в банке.

У работодателя есть возможность использовать в начислении зарплаты подчиненным удобный сервис АЗОН Альфа. Все расходы по оформлению карт несет организация. Их ежегодное обслуживание для сотрудников организаций бесплатное.

Преимущества зарплатной карты Альфа-Банка.

Преимущества зарплатной карты Альфа-Банка.

Какие бывают зарплатные карты МИР

Карточки МИР для получения зарплаты активно выводятся на рынок. Но это не 1 продукт, а множество. Банки активно разрабатывают все новые и разобраться, какие зарплатные карты российской платежной системы бывают не всегда легко.

По наличию имени держателя на лицевой стороне пластика его разделяют на 2 вида: именной и неименной. Особой разницы для держателя нет. Неименной пластик можно получить сразу при обращении в банк. Именной же делают под конкретного клиента за 3-10 дней. Теоретически именной пластик безопасней, но в России продавцы не проверяют имя, фамилию держателя и покупателя практически никогда.

Категории карт МИР

Разделяют также зарплатные карточки от национальной платежной системы и по категориям пластика:

- Классическая карта МИР. Наиболее массовый продукт. Его возможностей достаточно для повседневного использования большинству

- Золотая карточка МИР. Продукт отличается обычно повышенными лимитами на снятие наличных, а иногда и бонусов.

- Карта МИР Премиальная. Привилегированные карточки, подчеркивающие статус владельца. В дополнение к большим бонусам и лимитам они иногда предусматривают обслуживание через персонального менеджера, специальные условия по банковским вкладам и т. д.

Лучшая зарплатная карта МИР для конкретного человека должна подбираться индивидуально с учетом оборотов, категорий покупок, снимаемых сумм и других факторов. Предпочтение при выборе стоит отдавать карточным продуктам от надежных банков с положительными отзывами от реальных клиентов. Желательно изучить подробно несколько вариантов карт и лишь затем выбрать оптимальный для себя.

Достоинства и недостатки карт для получения зарплаты

Перечисление зарплаты на карту имеет свои плюсы и минусы как для сотрудников, так и для работодателя. Среди основных положительных моментов использования подобной системы для компании выделяются:

- Возможность безналичного расчета с персоналом;

- Отсутствие расходов на организацию отдельного помещения под кассу и найм штатного кассира;

- Отсутствие необходимости в инкассаторской доставке наличных из банка на предприятие;

- Отсутствие очередей у кассы и экономия рабочего времени.

Сотрудники организации также получают немало преимуществ, когда им перечисляют зарплату на пластиковую карту:

- Вся информация становится закрытой, и никто не может увидеть расчетную ведомость;

- Не приходится беспокоиться о сохранности денежных средств, и даже в случае утери карточки ее можно заблокировать, позвонив в банк;

- Владелец может дополнительно заключить договор с финансовой организацией о начислении процентов на остаток средств на счете;

- Держатели зарплатного пластика получают возможность пользоваться льготами на отдельные банковские услуги и продукты;

- Зарплатный проект – это возможность пользоваться интернет-банкингом для оплаты мобильной связи, счетов за коммунальные услуги и других кредитов;

- За обслуживание платит не владелец, а работодатель.

Заказать зарплатную карту выгодно – преимуществ у такого продукта не мало, но у него есть и некоторые недостатки. Например, работодатель может столкнуться с тем, что сотрудник не захочет получать деньги на карту, и он имеет на это полное право.

Во-вторых, необходимо внимательно отнестись к выбору банка для перечисления зарплаты, так как разные финансовые организации предлагают разные условия. В-третьих, компания оказывается «под прицелом» налоговиков, так как все перечисляемые средства могут быть отнесены к категории «Доходы» и, соответственно, с них должны производиться определенные отчисления.

Для держателя карты тоже могут возникнуть некоторые трудности, связанные, например, с недостаточной развитостью сети банкоматов и большими очередями у них. Конечно, можно снять деньги в отделении другого банка, но в этом случае обязательно берется комиссия за обслуживание. Многие привыкли к «бумажным» деньгам, и электронные вызывают определенного рода волнения.

Плюс к этому соблазн потратить «ненастоящие» деньги намного велик – из кошелька не пропадают купюры, следовательно, создается ощущение, что все сбережения находятся в целости и сохранности. Также существует определенный риск, связанный с деятельностью мошенников.

Таким образом, у карт для зарплаты достоинств больше, и они полностью перекрывают все недостатки, особенно это касается непосредственных держателей пластика.

Как оформить золотую карту?

Если при оформлении зарплатного проекта вы получили стандартный дебетовый пластик, вы можете получить премиальную карту самостоятельно. Для этого вам потребуется:

- Написать заявление на прикрепление счета для начисления заработной платы к счету золотой карты в кадровом отделе вашего предприятия или компании;

- После отправки заявления кадровым сотрудником в банк, в течение 10 дней вы получите именную карточку Gold – она будет доставлена на предприятие.

При этом вам не придется подписывать новый договор на обслуживание: все необходимые данные уже переданы вашей компанией в банк, поэтому выпуск новой карточки не займет много времени.

Активация карты

Любой пластик, полученный в банке, необходимо активировать. Сделать это можно несколькими способами:

- В банкомате или платежном терминале: воспользуйтесь ближайшим терминалом самообслуживания Сбербанка, введите ПИН-код и запросите баланс карты;

- В кассе банка: сделайте запрос на состояние счета и введите ПИН-код;

- С помощью службы поддержки: сообщите оператору, что хотите активировать карточку, и следуйте его дальнейшим указаниям.

Закрытие карты

Когда может потребоваться закрытие зарплатной карты? Чаще всего это случается при отказе предприятия от услуг одного банка и переходе на зарплатный проект другой финансовой организации. Однако существуют и другие причины. Среди них:

- Желание сотрудника пользоваться услугами другого банка;

- Отказ от безналичного получения зарплаты;

- Увольнение.

Если вы меняете место работы, стоит закрыть карту. Вы перестаете быть участником зарплатного проекта, а значит, пластик переводят на стандартный тариф – который может оказаться для вас совсем невыгодным, так как счет на карте будет уменьшаться каждый месяц на стоимость обслуживания продукта.

Если вы хотите продолжить использовать карту, узнайте стоимость обслуживания на ее стандартном тарифе. В случае, если вы переходите на предприятие, подключенном к зарплатному проекту СБ РФ, обратитесь в кадровый отдел: вероятно, вам разрешат переподключить уже имеющуюся карту СБ РФ. В противном случае потребуется выпуск новой дебетовки.

При этом стоит понимать, что просто так перестать использовать ненужную карту и положить ее в дальний карман кошелька не получится – ее нужно именно закрыть. А закрытие – это не просто сдача карты в банк. Эта процедура включает аннулирование счета сотрудника, а также деактивация и блокировка всех остальных карт, привязанных к этому счету. Поэтому для начала убедитесь, что на него не привязаны другие банковские продукты. Иначе закрывать придется и их.

Как закрыть золотой зарплатный пластик?

Далее вам следует:

- Обратиться в банк со своим паспортом и картой. В идеале стоит идти в то же отделение, в котором вы получали продукт;

- Напишите заявление, на бланке организации или в свободной форме. По требованию вам предоставят копию;

- Операционист выдаст вам мемориальный ордер на принятие ценностей и их уничтожение. Проверьте корректность указанных данных;

- После этого передайте карточку сотруднику банка – он разрежет ее в вашем же присутствии;

- Если на счету оставались какие-либо средства, вы сможете получить их обратно в кассе банка.

Почему важно закрывать карту в том же офисе, в котором она была оформлена? Дело в сроках. Если вы пишете заявление там же, где и получили карточку, ее закроют в тот же день

А вот если карточный счет закрывается в другом отделении, то для возврата оставшихся средств вас попросят написать заявление о переводе средств. На его обработку потребуется 2−3 дня.

Полное закрытие счета происходит через 30 суток после подачи заявления. По окончании этого срока вам следует снова обратиться в банк и взять справку об аннулировании счета.

Некоторые клиенты банков просто блокируют карточку. Однако это не совсем верно. Дело в том, что закрытие счета означает и закрытие карты, а блокировка карты подразумевает, что счет будет активным, и средства за его обслуживание будут сниматься в стандартном режиме. Ведь карта, по сути, просто «ключ» к вашим средствам. Поэтому ненужный пластик лучше закрыть, чтобы избежать лишних трат.

Зарплатная дебетовая карта Gold – ваш способ подчеркнуть свой статус и доход. Топ-менеджмент и владельцы бизнеса могут получить ее в рамках зарплатного проекта. Она обеспечит владельца рядом привилегий: среди них Priority Pass в аэропортах, повышенный кэшбэк баллами Спасибо, различные бонусы и акции от платежных систем и партнеров банка и др.

Как выбрать лучшую дебетовую карту для зарплаты

Чтобы понять, на какую банковскую карту выгоднее и лучше получать зарплату, нужно определить перечень основополагающих критериев выбора:

- Стоимость годового обслуживания – банки, сотрудничающие с компаниями-работодателями, предоставляют бесплатные карточки. Если сотрудник желает получать выплаты на индивидуальную зарплатную карту, стоимость обслуживания зависит от действующих банковских тарифов.

- Снятие наличных – желательно, чтобы эта операция осуществлялась без комиссии или с минимальным процентом в банкоматах сторонних банков.

- Обширность банковской сети – чем больше банкоматов и офисов в регионе проживания клиента, тем проще получить необходимые услуги, з/п и т.д.

- Банковское обслуживание – важным преимуществом является наличие дистанционного обслуживания: мобильное приложение, онлайн-банкинг, смс-информирование. Это помогает клиенту контролировать счета, а также позволяет выполнять платежные операции дистанционно.

- Cashback – пластик с кэшбэком пользуются особой популярность, так как помогают экономить бюджет за счет возврата части денег за покупки.

- Дополнительные привилегии: овердрафт, бонусные программы, скидки у партнеров банка, начисление процентов на остаток средств на счете.

Что такое зарплатная карта Сбербанка?

Она представляет собой стандартную карту с нулевым кредитным лимитом (дебетовую), на которую ее владелец получает ежемесячно заработную плату от работодателя. Снимать средства и пополнять карту клиент может в любом банкомате. Если операция производится в собственном банкомате СБ, то она будет абсолютно бесплатной. Если пользователь решил провести транзакцию в стороннем банкомате, то ему придется оплатить дополнительную комиссию.Держатели з\п карточек могут:

- В любое время суток снимать нужную сумму и пополнять свой пластик;

- Расплачиваться в любых торговых сетях и онлайн-магазинах;

- Совершать операции по оплате услуг и переводам в своем личном кабинете, который открывается бесплатно;

- Получать на карту не только зарплату, но и другие социальные выплаты и пособия;

- Пользоваться другими продуктами банка на выгодных условиях;

- Использовать карточку, не оплачивая стоимость годового обслуживания.