Я продал или собираюсь продать недвижимость

Содержание:

- Как можно не платить налог на проблемную квартиру

- Продажа квартиры, приобретенной до 2016 года

- Как уменьшить НДФЛ при продаже недвижимости

- Если указанные варианты вам не подошли…

- Расчет суммы по формуле

- Часто задаваемые вопросы

- Продать уж невтерпеж

- Как оформить льготу?

- С какой суммы уплачивается налог?

- Как быть, если вы в доле

- Налог с разницы между продажной и покупной ценой. Кадастровая стоимость

- Понятия налогового резидента и налогового нерезидента

- Документы, прилагаемые к декларации

- Документы, прилагаемые к декларации

- Когда подавать декларацию и как оплатить налог

- Когда нужно платить налог при продаже квартиры

Как можно не платить налог на проблемную квартиру

Покупка жилья после 1 января 2016, при этом не единственного, которое находится в собственности, означает, что новые правила на нее не действуют и платить НДФЛ придется. Однако есть один нюанс, который поможет избавиться от нежелательных расходов.

Достаточно выждать пятилетний срок и затем приступать к продаже. Те, кто купил квартиру в 2016 году, могут спокойно ее продавать после истечения даты покупки в 2021 году, а если в 2017, то в 2022 уже не нужно будет платить государству проценты с суммы.

Отдельные тонкости заключаются в подсчете срока вступления во владение

При получении наследства принимается во внимание не дата вступления в права наследования, а дата его открытия – то есть смерти человека, от которого оно досталось

Если жилье давно находится в собственности и приватизировано после 1998 года, можно зарегистрировать его в единой системе, и тогда срок владения определяет не приватизация, а передача жилья в собственность, совершенная два десятилетия назад.

Получение права собственности в судебном порядке начинает действовать только с даты вступления в силу судебного решения. Отдельно следует упомянуть участников процесса московской реновации, которым засчитывается срок владения прежней квартирой в панельной пятиэтажке.

Продажа квартиры, приобретенной до 2016 года

Если продать недвижимость раньше 3 лет после регистрации собственности и получить прибыль, то полученный доход будет облагаться НДФЛ. Чтобы сократить сумму налога, можно воспользоваться:

- Вычетом — один миллион рублей. Продавец квартиры, бывшей в собственности меньше 3-х лет, имеет право получить вычет в 1 млн. руб только 1 раз в налоговом периоде (в году). То есть при продаже 2 или более объектов в год его можно использовать только для одного.

- Расходами на ее приобретение — то есть налог уплачивается с разницы между доходом от продажи и первоначальной стоимостью приобретения имущества.

Пример 1: Квартиру продали за 10,6 млн. руб., покупали за 8,4 млн. руб., НДФЛ можно рассчитать двумя способами, выгоднее второй вариант (собственник вправе выбрать тот вариант расчета налога, который будет наиболее выгоден ему):

- (8,4 – 1) х 13% = 962 000 руб.

- (10,6 – 8,4) х 13% = 286 000 руб.

Использовать имущественный вычет в большинстве случаев нет смысла. Как правило, его используют, если:

- затраты на приобретение жилья меньше 1 млн. рублей (проще воспользоваться этим вычетом, чем подтверждать расходы на покупку);

- квартира получена по наследству (также будет мало расходов, которыми можно снизить налоговую базу);

- была подарена не близким родственником;

- продажа подаренной квартиры (от близкого родственника) в ближайшие 3 года после дарения.

Как уменьшить НДФЛ при продаже недвижимости

В Налоговом кодексе указано два варианта налоговых вычетов при продаже недвижимости:

- Вычет в размере 1 000 000 рублей;

- Вычет в размере документально подтвержденных расходов на приобретение недвижимости.

Давайте рассмотрим на примере, когда выгоден первый вариант, а когда второй.

Пример 1.

Иванов А.И. купил в 2016 году квартиру за 3,4 млн руб, а продал её в 2018 году за 5 млн руб. Поскольку квартира находилась в собственности менее минимального предельного срока владения, в отношении дохода, полученного от ее продажи, он обязан предоставить налоговую декларацию по НДФЛ за 2018 г.

Если Иванов решит воспользоваться первым вариантом (вычетом в размере 1 000 000 рублей), то налог составит:

НДФЛ= (5 млн руб. – 1 млн руб.) * 13%=52 тыс. руб.

Если Иванов укажет в декларации вычет в сумме документально подтвержденных расходов, налог составит:

НДФЛ= (5 млн руб. – 3,4 млн руб.) * 13%=275,6 тыс. руб.

Вывод: Гораздо выгоднее (на 244 400 руб) воспользоваться вычетом в виде расходов на покупку недвижимости.

Пример 2.

Петрова Л.А. получила квартиру в дар от своего друга и решила сразу же её продать.

Документально подтверждённых расходов на приобретение у неё нет. Соответственно, остаётся только вариант с имущественным вычетом в размере 1 000 000 рублей.

Некоторые думают, что если в договоре дарения указана оценочная стоимость квартиры, они смогут уменьшить налоги на эту сумму. Но в случае, если квартира получена по договору дарения, максимальный вычет, на который может быть уменьшена налогооблагаемый доход, составляет 1 миллион рублей.

Какие документы подтверждают расходы на покупку недвижимости:

- Договор купли-продажи недвижимости, доли (долей) или прав;

- Акт о передаче недвижимости, доли (долей) налогоплательщику;

- Документы, подтверждающие право собственности на квартиру;

- Документы, подтверждающие оплату (расписка, выписка банка и т.п.).

Если указанные варианты вам не подошли…

Определили свой вариант? Если не попадаете ни в одну из этих категорий, то есть еще варианты минимизировать налог к уплате при продаже.

Важно не забывать, что можно уменьшить величину полученного дохода на сумму расходов, которые были потрачены ранее при покупке, или же на сумму стандартного налогового вычета при продаже. Давайте рассмотрим основные варианты минимизации налога при продаже недвижимости

Давайте рассмотрим основные варианты минимизации налога при продаже недвижимости.

Уменьшение налогооблагаемой базы

Если есть документы, подтверждающие, что при покупке квартиры и последующей ее продаже владелец не получил доход, то декларацию 3-НДФЛ придется подать, а платить налог — нет.

Если же вы продали жилье дороже, чем покупали его ранее, то налог 13% нужно заплатить только с разницы, т.е. с дохода.

Например, в 2019 году купили квартиру за 2,9 млн. руб., а в 2021 продали за 3 млн.

Значит на первом этапе вычисляем наш чистый доход с продажи:

и далее уже определяем размер уплачиваемого налога:

Важно учесть, что в расходы можно добавить не только стоимость покупки, но также и дополнительные затраты. Это могут быть:

Это могут быть:

- траты на ремонт и отделку, если квартира или дом были куплены на этапе строительства;

- уплаченные проценты по кредиту, если квартира покупалась в ипотеку;

- дополнительные расходы в виде налогов при вступлении в право собственности при дарении или наследовании недвижимости.

Есть есть еще одна возможность: уменьшить сумму дохода при продаже имущества, доставшегося по наследству, на сумму расходов, которые потратил умерший родственник при его покупке.

Уменьшение налогооблагаемой базы на величину уплачиваемых процентов по ипотеке

Про этот «манёвр» мало кто знает, но такая возможность есть. Размер налогооблагаемой базы можно уменьшить не только на величину затрат на приобретение жилья, но и на сумму уплаченных процентов

Например, квартира куплена в ипотеку. Общая стоимость 3 млн. руб. Через 2 года ее продали за 4 млн. руб.

Эти 2 года покупатель платил проценты по ипотеке банку в размере 300 000 руб. ежегодно. То есть, всего он заплатил банку 600 тыс. руб. (это сумма касается именно процентов по кредиту, то есть переплаты).

Считаем налоговую базу при продаже, выходит такая сумма:

Дополнительно можно уменьшить налогооблагаемую базу на уплаченные проценты:

В результате налог 13% будет считаться от суммы 400 000 руб. и составит:

Расчет суммы по формуле

С января 2015 года был определен новый порядок расчета платежа за продажу жилья, базирующийся на кадастровой цене.

Для точного расчета размера налога необходимо выполнить следующие шаги:

- уточнить, на протяжении, какого срока недвижимость находится в собственности;

- определить норму налогового обложения (ставку);

- сравнить стоимость жилья по кадастру с продажной ценой, указанной в договоре;

- применить подходящий способ расчетных операций.

Расчёт налогового сбора при продаже жилища

Расчёт налогового сбора при продаже жилища

При сравнении кадастровой и налоговой стоимости размер налогооблагаемой базы может отличаться:

- если цена, указанная в договоре выше, вычислительные операции проводятся, беря ее за основу;

- если размер стоимости по кадастровой оценке равен цене реализации, налог рассчитывается из первого показателя (рыночная стоимость объекта);

- в случае, когда квартира продается по заниженной стоимости, цена по кадастру умножается на 0,7 (обязательный вычислительный коэффициент).

Формула расчета налогового сбора с продажи жилища:

где:

- РН — размер налога;

- СКО — стоимость по кадастровой оценке;

- НВ — налоговый вычет;

- ННО — норма налогового обложения (ставка).

Применять вычет можно разными способами:

- взять в расчет максимальный размер налогового вычета (1 млн.);

- использовать в качестве вычета покупную стоимость недвижимости и расходы на ее содержание (обязательно наличие необходимой документации).

Продажа жилья, приобретенного после 1 января 2016 года

Для жилой недвижимости, проданной в 2016 году и позднее, была изменена длительность владения физическим лицом объектом жилой собственности.

Изменения коснулись и налогооблагаемой базы — расчет платежа от реализации жилого имущества производится, беря за основу вычислительных операций наибольшую сумму, после сравнения цены по договору и стоимости по кадастру.

Внедренные новшества коснулись:

- жилья, перешедшего в собственность по наследству;

- недвижимой жилой собственности, переданной на основании договора дарения;

- квартир, зарегистрированных после 1.01.16 года.

Квартира куплена в мае 2012 года. В августе 2016 года жилплощадь перепродали. В этом случае налог с доходов физических лиц не выплачивается, так как собственник владел квартирой более 36 месяцев.

Теперь при калькуляции сбора с жилья в учет берется его кадастровая стоимость. Налогообложению подлежит наибольшее значение. Это значит, что продавец квартиры должен сравнить продажную стоимость квартиры с ее кадастровой (умножить на 0,7) и рассчитать налог с самой максимальной из величин.

В 2016 С. Воронцов приобрел квартиру за 6,5 млн. рублей. Спустя полгода он ее продает за 9,3 млн. Стоимость по кадастру — 10, 2 млн. Умножаем кадастровую цену на 0,7 (коэффициент) и получаем сумму в размере 7,14 млн.

Вывод: цена по кадастру ниже договорной стоимости, поэтому рассчитывать налог необходимо со второго показателя.

Калькуляция:

НДФЛ = (9,3 ─ 6,5) *13 % = 364 000 рублей.

В случае, если стоимость собственности по кадастру ниже или равна размеру стандартной налоговой льготы (1 млн.) при продаже недвижимой собственности, продавец освобождается от уплаты налогового сбора, при условии, что он владел ею менее 3 (5) лет. Несмотря на это, ситуация не освобождает от подачи декларации.

А. Кузнецов купил в апреле 2014 года жилой домик за 580 000 рублей, а в феврале 2016 года он перепродал его соседу за 840 000 рублей. Здесь наибольшую выгоду можно получить, применив стандартный вычет.

Проведем два варианта расчетов:

- (840 000 ─ 1 000 000) * 13 % = налоговые обязательства отсутствуют;

- (840 000 ─ 580 000) * 13 % = 33 800 рублей.

Часто задаваемые вопросы

Налог от реализации жилья, полученного в порядке наследования или дарения, оплачивается по общим правилам. Следует учитывать, что минимальный срок владения в этом случае применяется:

- 3 года — для родственников наследодателя или дарителя, относящихся к категории близких;

- 5 лет — для всех других остальных граждан, получивших квартиру в дар или по наследству.

Если продано после указанного срока владения жильем, то налог платить не надо!

Если речь идет об одной квартире, то при расчете налогооблагаемой базы с продажи квартиры, приобретенной в этом же году, необходимо учитывать сумму фактических затрат на ее покупку. Таким образом, в декларации нужно указать не только сумму продажи, но и сумму покупки, подтвердив их соответствующими документами.

Например: квартира куплена в 2021 году за 1840000 руб. и продана в этом же году за 2160000 руб. Облагаемая база составит 320 тыс.руб. (2160000 — 1840000), а сумма налога 41600 руб. (320 тыс.р. × 13%).

Если квартира продана в 2021 году и в этом же году куплена другая квартира? Ситуация предполагает, что в одном году совершены две разные сделки. Поэтому гражданин должен по проданной квартире рассчитать налог, а по купленной (если у него имеются основания) применить налоговый вычет. Взаимозачет сумм налоговым законодательством в этом случае не предусмотрен.

Однако, налог с продажи возможно уменьшить не только на имущественный вычет в размере 1 млн. рублей, но и дополнительно на 2 млн. рублей по приобретенному новому жилью. А с остатка рассчитать НДФЛ.

Например: жилое помещение было продано за 4900000 рублей. Применим вычет в 1 млн.рублей, полагающийся с продажи имущества. Остается 3900000 рублей, с которых полагается уплата налога. Дополнительно у гражданина имеется право на имущественный вычет, поскольку он им ранее не пользовался и приобрел жилье. Поэтому с остатка в 1900000 (3900000 — 2000000) должен быть произведен возврат НДФЛ.

Его сумма составит 1900000 × 13% = 247 000 руб.

При продаже долевой собственности в жилой недвижимости каждый ее участник производит исчисление налога в соответствии со своей долей. В расчете будет участвовать фактически полученная прибыль дольщика.

При этом учитывается применение имущественного вычета при расчете налога по сделке:

- долевая собственность продана по одному договору купли-продажи — имущественный вычет (1 млн.рублей) распределяется между бывшими владельцами квартиры пропорционально их долям в праве собственности;

- продажа каждой доли в квартире оформлена разными договорами — каждый из бывших собственников вправе воспользоваться вычетом в один миллион рублей.

Например: У двух братьев квартира находилась в долях, каждому принадлежало по ½ доли. Продали разными договорами за 2,3 млн.руб. каждый свою долю.

Облагаемая база: 2300000 — 1000000 = 1300000 руб.

Рассчитаем налог: 1300000 × 13% = 169 000 руб.

Оба брата — бывшие собственники проданной квартиры должны заплатить налог в размере 169 000 рублей каждый.

Налоговое законодательство не предусматривает освобождение от уплаты НДФЛ ни для каких категорий граждан. Поэтому пенсионеры при продаже квартиры обязаны рассчитать и заплатить налог, если период владения окажется меньше установленного минимума.

Продать уж невтерпеж

Предположим, вы решили продать недвижимость. Если доходы от продажи этого имущества не освобождены от налогообложения, у вас возникает обязанность исчислить и уплатить НДФЛ, который для граждан – налоговых резидентов* составляет 13%, нерезиденты должны будут перечислить в казну государства 30% с суммы дохода.

Хорошая новость в том, что с 1 января 2020 года установлен новый минимальный срок владения недвижимостью, при котором получатель дохода от реализации единственного жилья освобождается от уплаты налога. Этот срок составляет три года (п. 3 ст. 217.1 Налогового кодекса РФ – далее НК РФ). До этого, напомним, нужно было владеть жильем не меньше пяти лет. «При этом если продавец приобрел другую недвижимость в течение 90 календарных дней до даты продажи, то она не будет учитываться и считаться „иным жилым помещением“ (пп. 4 п. 3 ст. 217 НК РФ), – добавляет генеральный директор „Центра юридического сопровождения“ Юрий Кочергин. – Это позволяет проводить сделки-цепочки, когда за условно короткий срок продается одно жилье, следом покупается другое, а право собственности по бумагам оформляется на покупаемое жилье ранее продаваемого».

Апартаменты, кстати, под данную новацию не подпадают! Это нежилые помещения, поэтому для них срок владения, по истечении которого НДФЛ платить не нужно, остается пятилетним. И ровно такой же срок – если продается не единственное жилье.

Важно! Для налоговых резидентов продажа объектов, приобретенных до 1 января 2016 года, НДФЛ уже не облагается

Как оформить льготу?

В первом случае денежные средства выплачиваются, если вся сумма была переведена в виде подоходного налога в течение 4 последних лет. Если доходов работника за этот срок недостаточно для возврата всех взносов, можно ежегодно подавать декларацию 3-НДФЛ до исчерпания лимита.

Второй вариант получения льготы подразумевает временное освобождение от выплаты 13 %. Заработная плата работника не будет облагаться взносами, пока сотрудник не получит 260 тыс. руб.

Если бы Иванов выбрал первый вариант, он смог бы получить всю сумму (260 тыс. руб.) целиком. Условие – стаж Иванова на текущем месте работы должен превышать 4 года, а размер оклада – достаточный для перечисления в бюджет всей суммы за указанный период. Если за последние 4 года трудовой деятельности 13 % от доходов работника превысили сумму взносов за требуемый период, государственный орган предоставит возмещение единовременным платежом в 100 % объеме.

С какой суммы уплачивается налог?

Согласно пп. 2 п. 1 и п. 2 ст. 228 НК у физического лица в связи с продажей квартиры возникает обязанность рассчитать налог и произвести его уплату в .

Размер полученного дохода следует определять:

- По договору купли-продажи с возможностью уменьшить облагаемую налогом сумму, следуя нормам пп.2 п.2 и пп.1 п.1 ст. 220 НК РФ.

- Учитывая кадастровую стоимость проданной квартиры. Если цена жилья по соглашению между продавцом и покупателем окажется ниже кадастровой стоимости более, чем на 70 %, то при расчете НДФЛ с продажи будет учитываться именно кадастровая стоимость, уменьшенная на коэффициент 0,7. Именно к этой величине будет применяться имущественный вычет и последующее определение величины налога.

Смотрите инструкцию — «Как узнать кадастровую стоимость квартиры?»

Как быть, если вы в доле

Если вы продаёте квартиру, где вам принадлежит лишь доля, вы тоже можете получить налоговый вычет в миллион. Однако его придётся делить со всеми совладельцами.Если вы владеете долей больше пяти лет, а остальные доли выкупили позже, например, всего год назад, платить налог при продаже вы не будете, так как учитывается срок, когда вы стали собственником именно первой доли.

P.S.:Если вовремя не сдать в налоговую декларацию о доходах после продажи квартиры, будет штраф в 1 000 рублей. Причём подавать нужно даже нулевую декларацию — когда вы продали недвижимость, которая была вашей менее трёх или пяти лет. Подают декларацию до 30 апреля года, следующего после года заключения сделки. Налог, чтобы обойтись без штрафов, нужно заплатить до 15 июля.

Автор этой статьи будет благодарен вам, если вы поставите лайк нашей группе в Facebook.

Автор этой статьи будет благодарен вам, если вы поставите лайк нашей группе в Facebook.

Налог с разницы между продажной и покупной ценой. Кадастровая стоимость

Система налогов и сборов РФ регламентирует право снизить доход от продажи жилплощади за счет затрат при его приобретении. Это значит, что НДФЛ 13 % необходимо будет заплатить с разницы меж покупной и продажной стоимости.

Привилегия коснулась исключительно купленных квартир. На жилье, полученное в дар или перешедшее по наследству, это правило не распространяется.

Налоговой необходимо предоставить документацию, подтверждающую растраты, понесенные при заключении сделки. При утере таких документов, нужно заняться их восстановлением.

С. Киселева приобрела жилую недвижимость за 1.5 млн. рублей, а продала ее за 1, 8 млн. В такой ситуации НДФЛ рассчитывается из суммы 800 тыс. рублей. Если же жилье продалось по заниженной стоимости в сравнении с покупной ценой, налог не взимается.

В ряде случаев налоговая служба берет во внимание и расходы на ремонт жилья. Допустим, вы купили недвижимость за 1,5 млн

и провели в ней ремонтные работы, направленные на благоустройство. Ремонт обошелся вам в 500 тыс. рублей. Далее, вы решаете продать жилище за 2.8 млн.

В такой ситуации под налогообложение попадает сумма в размере 800 тыс. рублей. При этом все расходы необходимо подтвердить платежными квитанциями, договорами на предоставление ремонтных услуг и т.д.

Налоговики скрупулезно относятся к такому виду документов и занимаются их тщательной проверкой, поэтому желательно сохранять такие документированные доказательные данные при любых обстоятельствах.

Выше мы упомянули о кадастровой цене жилья, которая применяется с 2015 года для расчета платежа с продажи недвижимости. Что означает эта величина ценовых операций?

Ее определяют по методу массовой оценки или в индивидуальном порядке, в соответствии с законодательными актами о профессиональной деятельности по установлению стоимости материальных объектов.

Говоря простым языком, кадастровая цена жилья — это его фактическая стоимость, определяемая Федеральной службой кадастра и отражающая среднюю ценовую политику недвижимости в определенном регионе или районе.

Чтобы узнать кадастровую цену недвижимого жилого объекта, можно прибегнуть к нескольким способам:

- ознакомиться с техпаспортом на квартиру, выданным государственным кадастром недвижимости (оценка квартиры по кадастру всегда освещена в этом документе);

- получить справку из Кадастровой палаты и найти стоимость в пункте № 8;

- заполнить форму на официальном веб-ресурсе Росреестра (полученные и распечатанные данные не имеют юридической значимости, а предоставляются пользователям для ознакомления).

https://youtube.com/watch?v=Dx9q-Ls7Pgg

Цена может регулярно изменяться по ряду причин:

- с момента последней оценки прошло более пяти лет;

- в регионе возросла или снизилась цена на недвижимость;

- владельца квартиры не устраивает оценка кадастра, и он решил пересмотреть стоимость квартиры в судебном порядке.

Понятия налогового резидента и налогового нерезидента

На 2020 год стандартная ставка НДФЛ – 13%. Данная ставка распространяется на всех налоговых резидентов РФ – т.е. тех, кто живет в стране не менее 183 дней в году. По сути, для всех граждан России, кто на постоянной основе тут живет и работает.

Налоги для иностранных граждан / нерезидентов Российской Федерации

Тут мы вновь прибегнем к делению недвижимости по периодам получения на нее права обладания: до или после 01.01.16. В первом случае, по НК – налог будет считаться от стоимости, которая прописала в ДКП (плюс использование вычета 1 млн. руб.). Во втором случае – налог будет считаться от суммы квартиры, которая теперь зависит от кадастровой стоимости.

По мнению Кошелева, высоких налогов стоит опасаться и тем, кто не спешит сообщать о своем арендном бизнесе в налоговую инспекцию. Во-первых, арендатор, обидевшись на владельца недвижимости, может сам отправиться в налоговую с договором о найме квартиры. Во-вторых, налоговая может вычислить незарегистрированных квартирантов. Например, опросить соседей или представителей ТСЖ. Налоговый инспектор также имеет право получить информацию о том, кто платит за коммунальные услуги по лицевому счету квартиры. Если окажется, что объект недвижимости принадлежит одному человеку, а «коммуналку» оплачивает другой, то для налоговой этого будет достаточно, чтобы сделать вывод: в квартире проживает не хозяин, а наниматель. Тогда ее хозяину как минимум насчитают НДФЛ с арендных платежей. А если квартира будет продана, можно готовиться к визиту или звонку налоговиков.

Документы, прилагаемые к декларации

К декларации 3-НДФЛ приложить копии всех, подтверждающих сделку документов:

- Копию свидетельства о собственности (выписка из единого реестра недвижимости) на проданную недвижимость (должно оставаться у продавца, хотя и аннулируется).

- Копия договора купли-продажи с покупателем (налогоплательщик-продавец), акт приемки-передачи.

-

Копии документов, подтверждающих оплату (акт приемки-передачи, фразы «все денежные средства получены в полном объеме» для договора между физ. лицами достаточно, если договор с предприятием или ИП, требуются чеки или платежные поручения).

- Если нужны документы, подтверждающие расходы (договор купли-продажи, акт приемки-передачи при покупке этой квартиры и документы, подтверждающие оплату).

- Договор дарения (если продается подаренная квартира).

- Кадастровый паспорт (если было дарение или наследование или если договорная цена сильно занижена).

- Копию паспорта.

- Заявление на предоставление вычета в 1 млн. руб. (образец в ИФНС на стендах или скачать образец у нас на сайте в формате MSWord).

- Если предоставляется имущественный вычет в 2 млн. руб, отдельный пакет документов см. в статье имущественный вычет при покупке квартиры.

- Реестр (перечень) все подаваемых документов с указанием кол-ва страниц каждого документа.

Способы представления:

- Почта — можно отправить пакет документов по почте с описью вложения, дата отправки считается датой приема документов налоговой.

- Лично — можно лично (предпочтительнее).

- По доверенности — также может падать документы представитель по заверенной нотариусом доверенности.

- Через личный кабинет на сайте ФНС, то есть в электронном виде.

Составляйте пакет документов в 2 экземплярах, один должен оставаться у вас (с отметкой в перечне о принятии налоговой), другой направляться в ИФНС.

НДФЛ можно оплатить в любом банке. Получить необходимые реквизиты лучше в налоговой инспекции, также можно найти на сайте ИФНС или через портал Госуслуги.

Документы, прилагаемые к декларации

Декларирование по форме 3-НДФЛ сопровождается заявлением по вычету и перечнем документов, копии которых прилагаются:

- паспорта;

- правоустанавливающей справки;

- ДКП;

- подтверждения оплаты;

- подтверждения затрат по приобретению.

Возможно потребуется дополнить перечень:

- договором дарения, чтобы подтвердить его факт для получения льгот;

- кадастрового паспорта;

- отдельного пакета документации – по запрашиваемому покупателем двухмиллионному вычету.

Способы предоставления

Подать налоговикам декларацию с прилагающим пакетом документации предпочтительнее лично. При посещении управления можно будет сразу прояснить какие-то неясные моменты.

Налогоплательщик вправе предпочесть и другие варианты подачи:

- почтой;

- онлайн, воспользовавшись личным кабинетом на официальном сайте ФНС. Многие предпочитают пользоваться удобством электронного декларирования;

- через третьих лиц, получивших доверенность.

Принимая предоставленный пакет документации, в налоговой сделают соответствующую отметку на втором экземпляре, который остаётся у физлица. Не помешает прямо здесь сразу выяснить, по каким реквизитам следует перечислить деньги. Такие сведения размещаются также сайтами:

- госуслуг;

- ИФНС.

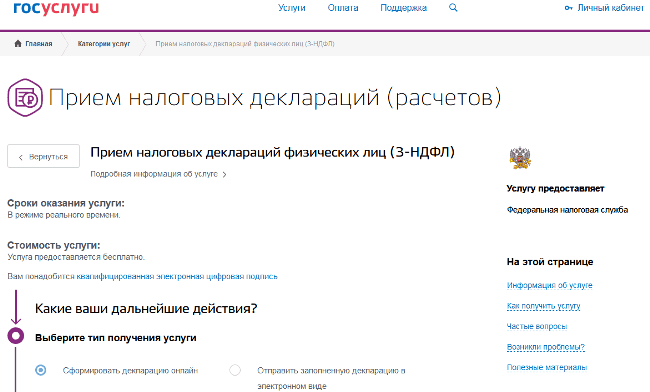

Когда подавать декларацию и как оплатить налог

Декларация по форме 3-НДФЛ должна быть подана не позднее 30 апреля, следующего за отчетным года. Так, если недвижимость была реализована в 2018 году, декларацию необходимо подать до 30 апреля 2019 г. К ней необходимо приложить:

- документы, подтверждающие факт продажи недвижимости, например, договор купли-продажи;

- если заявлены расходы на покупку, то документы, подтверждающие этот факт (договор, расписки о получении денег, чеки, банковские выписки).

Подать декларацию можно по почте, лично в налоговой инспекции, онлайн на официальном сайте ФНС в личном кабинете налогоплательщика или на сайте Госуслуги.

Рис. 3. Прием деклараций на сайте «Госуслуги»

Оплатить НДФЛ необходимо до 15 июля, следующего за отчетным года, т.е. если декларация подана за 2018 год, то до 15 июля 2019 года.

Это интересно! При продаже машины также необходимо заполнять декларацию 3-НДФЛ.

Не думайте о том, как избежать налога. Сделать это не получится. Даже схемы, по которым стоимость жилья специально занижалась, сегодня не работают, т.к. в этом случае налог считается с кадастровой стоимости.

Все самое основное о налоге на продажу недвижимости смотрите в видео:

Когда нужно платить налог при продаже квартиры

Нет, не всегда. Первым и главным основанием для освобождения от налога на доходы является срок владения недвижимостью. Если гражданин являлся законным владельцем объекта недвижимости более пяти лет, выплачивать 13 % не нужно.

Возможно вам так же будет интересно узнать про имущественные налоги ставки и льготы.

Эта поправка не касается лишь тех случаев, когда дом, квартира или комната продавцом унаследованы, перешли по дарственной или в силу договора пожизненной ренты, а также стали собственностью в результате приватизации. Для таких ситуаций законодатель сохранил прежний, трехлетний срок.

Причиной введения новшества стало стремление государства сократить долю спекуляций на рынке недвижимости, когда жилье приобретается не «для жизни», а с целью последующей перепродажи.

Точкой отсчета для срока владения приобретенным жильем является дата государственной регистрации права собственности. Если же речь идет об унаследованном объекте, учитывается дата открытии наследства – то есть дата смерти наследодателя.

По новому закону не будут облагаться налогом на доходы продавца единственного жилья

При этом не важно, как давно он вступил во владение объектом недвижимости. Эта существенная поправка была внесена в Налоговый Кодекс в 2014 году

На видео-нужно ли платить налог при продаже квартиры:

Сделки стоимостью менее миллиона рублей

Третье основание, которое позволит продавцу жилья на законных основаниях не нести налоговую повинность – сравнительно низкая стоимость продаваемого объекта. Сделки с недвижимостью стоимостью менее миллиона рублей налогообложению не подлежат.

Однако следует предостеречь нерадивых продавцов от намеренного занижения суммы продажи в договоре.

Если заявленная в документе сумма сделки будет меньше кадастровой стоимости объекта в текущем году (а она более или менее сопоставима с ценами в среднем по рынку), налогооблагаемая база для него будет рассчитана как 70% от этой кадастровой стоимости.

Продажа объектов стоимостью больше миллиона рублей

Миллион рублей – это размер налогового вычета, предоставляемого государством продавцу недвижимости. Ровно на эту сумму может быть уменьшена налогооблагаемая база. Иными словами, если вы продаете дом стоимостью три миллиона рублей, собственником которого стали год назад в результате заключения сделки купли-продажи, 13 % придется уплачивать не со всей суммы, а только с 2 миллионов рублей.

Если собственников у объекта несколько, воспользоваться правом на имущественный вычет может каждый из них пропорционально доле находящегося во владении имущества.

Еще одна возможность снизить сумму налоговой выплаты – посчитать и документально подтвердить фактические затраты, которые были понесены на благоустройство объекта – проектирование, ремонт и даже услуги риэлтора.

Возможно вам так же будет интересно узнать про то, какой срок сдачи декларации по налогу на имущество.

Из данной статьи станет понятно, какие выплаты положены при сокращении работника.

Так же будет интересно узнать про то, какие налоги платит ооо.

Каким образом происходит возврат налога на обучение ребенка, так же указано в данной статье.

Не мало важно знать и понимать, как рассчитать авансовый платеж по транспортному налогу