Взносы на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний

Содержание:

- Получатель в платежках по страховым взносам

- Льготные выплаты

- Изменения по страховым взносам в 2021 году

- Как правильно заполнить и не допустить ошибок?

- Здоровье, каско и потеря работы: от чего стоит застраховаться в 2021 году

- О подтверждении вида деятельности СКЕ

- Кому сколько платить

- Типовые бухгалтерские проводки по счету 69

- База для начисления страховых взносов

Получатель в платежках по страховым взносам

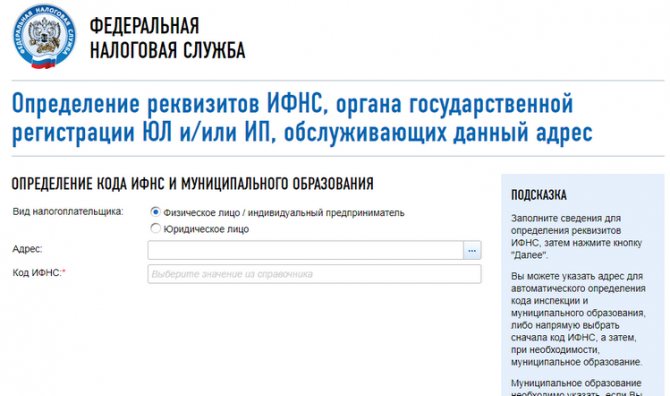

В части, где должны быть проставлены сведения о получателе (его название и банковские реквизиты), в платежках на страховые взносы нужно вписывать реквизиты ИФНС по местонахождению организации (местожительству ИП). Узнать реквизиты, актуальные на дату совершения платежей по взносам, можно через онлайн-сервис ФНС «Адрес и платежные реквизиты вашей инспекции». Самостоятельно найти его довольно просто.

Для этого заходим на главную страницу сайта ФНС: nalog.ru. Справа увидим кнопку «Сервисы». Нажимаем ее и попадаем на страницу с перечнем онлайн-услуг ФНС. Чтобы не искать нужный нам сервис в этом списке, в строке «Поиск по разделу» вводим словосочетание «платежные реквизиты», нажимаем кнопку «Найти», и под поисковой строкой появляется название нашего сервиса.

Далее ставим галочку на нужный вид налогоплательщика (юрлицо или ИП) и либо вводим адрес своей организации (ИП), либо выбираем 4-значный номер своей ИФНС (если он уже известен).

Нажимаем на кнопку «Далее», и в ответ появляется окно с достоверными на текущую дату платежными реквизитами выбранной нами ИФНС, которые можно смело заносить в формируемые платежки по взносам.

Льготные выплаты

Не начисляйте взносы на выплаты, указанные в статье 20.2 Закона от 24 июля 1998 г. № 125-ФЗ. К таким выплатам, в частности, относятся:

1) государственные пособия, выплачиваемые в соответствии с законодательством (в т. ч. пособия по безработице, пособия, выплачиваемые за счет средств ФСС России) (подп. 1 п. 1 ст. 20.2 Закона от 24 июля 1998 г. № 125-ФЗ);

2) компенсационные выплаты, установленные законодательством (в пределах норм), кроме компенсации за неиспользованный отпуск (подп. 2 п. 1 ст. 20.2 Закона от 24 июля 1998 г. № 125-ФЗ);

3) компенсационные выплаты, связанные с трудоустройством сотрудников в связи с сокращением штата, реорганизацией или ликвидацией организации (подп. 2 п. 1 ст. 20.2 Закона от 24 июля 1998 г. № 125-ФЗ);

4) компенсации, связанные с выполнением сотрудником трудовых обязанностей, в том числе в связи с переездом в другую местность, за исключением:

– выплат в денежной форме за работу с тяжелыми, вредными и (или) опасными условиями труда (кроме выплат в размере, эквивалентном стоимости молока и других равноценных продуктов);

– выплат в иностранной валюте взамен суточных, выплачиваемых судоходными компаниями членам экипажей судов заграничного плавания и экипажей российских воздушных судов, выполняющих международные рейсы;

– компенсационных выплат, не связанных с увольнением;

5) суммы единовременной материальной помощи, выплачиваемой:

– гражданам в связи со стихийными бедствиями и другими чрезвычайными обстоятельствами в целях возмещения материального ущерба или вреда здоровью;

– сотруднику в связи со смертью члена (членов) его семьи;

– сотрудникам при рождении (усыновлении, удочерении) ребенка (в размере не более 50 000 руб. на каждого ребенка);

6) суммы страховых платежей (взносов) по обязательному страхованию сотрудников, а также взносы на дополнительное социальное обеспечение некоторых категорий сотрудников (подп. 5, 7 п. 1 ст. 20.2 Закона от 24 июля 1998 г. № 125-ФЗ);

7) суммы дополнительных взносов на накопительную часть пенсии, уплачиваемые за сотрудников (подп. 6 п. 1 ст. 20.2 Закона от 24 июля 1998 г. № 125-ФЗ);

8) оплата проезда сотрудников и членов их семей, проживающих в районах Крайнего Севера и приравненных к ним местностях (подп. 8 п. 1 ст. 20.2 Закона от 24 июля 1998 г. № 125-ФЗ);

9) стоимость форменной одежды и обмундирования, выдаваемых в соответствии с законодательством (подп. 10 п. 1 ст. 20.2 Закона от 24 июля 1998 г. № 125-ФЗ);

10) стоимость льгот по проезду, предоставляемых отдельным категориям сотрудников по законодательству (подп. 11 п. 1 ст. 20.2 Закона от 24 июля 1998 г. № 125-ФЗ);

11) суммы материальной помощи, оказываемой сотрудникам в размере, не превышающем 4000 руб. (подп. 12 п. 1 ст. 20.2 Закона от 24 июля 1998 г. № 125-ФЗ);

12) оплата обучения по основным и дополнительным образовательным программам, в том числе оплата профессиональной подготовки и переподготовки сотрудников (подп. 13 п. 1 ст. 20.2 Закона от 24 июля 1998 г. № 125-ФЗ);

13) компенсация организацией расходов сотрудника по уплате процентов по займам (кредитам) на приобретение и (или) строительство жилья (подп. 14 п. 1 ст. 20.2 Закона от 24 июля 1998 г. № 125-ФЗ).

Перечень не облагаемых взносами выплат является закрытым и расширительному толкованию не подлежит. Он существенно отличается от перечня, который применялся до 2011 года. Сравнительная таблица выплат, освобождаемых от обложения взносами на страхование от несчастных случаев и профзаболеваний с 1 января 2011 года и до этой даты, приведена в письме ФСС России от 25 января 2011 г. № 14-03-11/07-539.

Пример начисления взносов на страхование от несчастных случаев и профзаболеваний

В июне организация начислила своим сотрудникам: – зарплату на общую сумму 1 000 000 руб.; – премии по результатам работы во II квартале на сумму 250 000 руб.

Кроме того, организация выплатила одному из сотрудников материальную помощь в размере 30 000 руб. на приобретение имущества, утраченного в результате пожара.

Бухгалтер начислил взносы на страхование от несчастных случаев и профзаболеваний на зарплату и премии в размере 1 250 000 руб. (1 000 000 руб. + 250 000 руб.).

С суммы материальной помощи страховые взносы бухгалтер не начислил (подп. 3 п. 1 ст. 20.2 Закона от 24 июля 1998 г. № 125-ФЗ).

Изменения по страховым взносам в 2021 году

Кроме страховых взносов за сотрудников ИП должны уплачивать фиксированные взносы за себя. Сделать это можно единовременно или разбить сумму на квартальные платежи. Страховые взносы индивидуальных предпринимателей с 2018 года не зависят от МРОТ. ИП в 2021 году в общей сложности должен заплатить в фонды 40 874 рублей, в том числе:

- в ПФР — 32 448 рублей;

- в ФФОМС — 8 426 рублей.

Если в отчетном году предприниматель получит доход более 300 000 рублей, ему необходимо доплатить в ПФР 1 % от суммы превышения, но в сумме с фиксированным взносом в ПФР не более 259 584 рублей — восьмикратного фиксированного размера (ст. 430 НК РФ). Например, в 2020 году доход ИП составит 370 000 рублей, значит, помимо фиксированного платежа предприниматель обязан перечислить 700 рублей ((370 000 — 300 000) × 1 %).

Тут есть и хорошие новости. ФНС наконец официально разрешила упрощенцам на «доходы минус расходы» учитывать расходы при расчете дополнительной части пенсионных взносов. Раньше при доходе 1 000 000 рублей и расходе 900 000 рублей предприниматель заплатил бы еще 7 000 рублей в ПФР — (1 000 000 — 300 000) × 1 %. Теперь этого делать не придется, так как с лимитом в 300 000 рублей будут сравнивать разницу между доходами и расходами, а не просто доходы. Такие же правила уже давно действуют для ИП на ОСНО.

Взносы на обязательное социальное страхование по НС и ПЗ — это платеж в бюджет, который перечисляет работодатель. Плательщиками взносов выступают любые коммерческие и некоммерческие организации, бюджетные учреждения и индивидуальные предприниматели, трудоустроившие работников по трудовому или гражданско-правовому соглашению. При этом не имеет значения, какова организационная форма, отраслевая принадлежность или система налогообложения страхователя. Вид экономической деятельности влияет лишь на тариф, по которому будут уплачиваться взносы от несчастных случаев и профессиональных заболеваний. Точная ставка по травматизму по ОКВЭД определяется проще всего.

Соцвзнос от НС и ПЗ уплачивается со следующих видов начислений:

- заработная плата;

- доплаты и надбавки к зарплате — компенсационные и стимулирующие выплаты;

- премии;

- единовременные вознаграждения;

- компенсация неиспользованного отпуска;

- перечисление за сотрудника денежных средств на оплату товаров, работ или услуг.

Законом установлены выплаты, на которые не начисляются взносы на травматизм. К ним относятся различные государственные пособия (декретные, временная нетрудоспособность), компенсации при увольнении, начисления за выполнение служащим обязанностей, которые прописаны в трудовом законодательстве. Не начисляются также соцвзносы и на выплату компенсаций по новому трудоустройству гражданина в случае его сокращения.

Рассматриваемые отчисления делают при условии, что с сотрудником заключен:

- трудовой контракт (всегда);

- гражданско-правовой договор (когда оговаривает такое условие).

Работодатель отчисляет страховые взносы на травматизм в 2021 году независимо от наличия или отсутствия у подчиненных гражданства нашей страны.

В рамках рассматриваемых отношений страховщиком выступает Фонд соцстраха, а страхователем:

- юридические лица (независимо от типа собственности);

- владелец собственного бизнеса;

- физическое лицо, подписавшее трудовое соглашение с другим человеком.

Отчисления в ФСС по травмам идут с разных видов поступлений: зарплат, надбавок, премий, компенсаций за невостребованный отпуск, а также при выдаче зарплаты продукцией. Исключение из объект обложения по травмам составляют:

- государственные пособия;

- выплаты, положенные при ликвидации предприятия или сокращении персонала;

- средства, получаемые за трудовую деятельность в особо тяжелых или опасных для здоровья условиях;

- материальная помощь, оказываемая при возникновении форс-мажора;

- плата за прохождение обучения или курсов повышения квалификации и др.

После перехода с 2017 года основного объема страховых взносов под контроль налоговых органов отчисления на травматизм оказались единственным платежом, продолжающим уплачиваться во внебюджетный фонд. Порядок начисления страховых взносов на травматизм в 2021-2022 годах всё так же регулирует закон «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ.

Базой для их начисления являются суммы вознаграждений, начисляемых работодателями в пользу наемных работников (п. 1 ст. 20.1 закона № 125-ФЗ). Однако ряд таких выплат расценивается как не облагаемые взносами (ст. 20.2 закона № 125-ФЗ). К числу последних относятся госпособия, компенсационные выплаты, матпомощь и некоторые другие.

Как правильно заполнить и не допустить ошибок?

Неправильно заполненная квитанция может привести к тому, что страховщик откажет в выплате компенсации, даже если ошибка была допущена по его вине. Поэтому клиент обязан самостоятельно в целях личной безопасности перепроверить корректность составления бланка строгой отчетности. Главное правило — по закону Российской Федерации, квитанция на получение страховой премии не может быть оформлена до подписания договора. Соответственно, одна из частых ошибок — нестыковка дат начала действия полиса и получения квитанции. Эта маленькая неточность превращает бланк по форме № А-7 в недействительную бумагу.

Также необходимо проверить при помощи смс-сервиса не совпадает ли серия и номер квитанции данной страховой организации с уже недействительным бланком другой. Такое совпадение может привести к длительным разбирательствам перед тем, как компания выплатит компенсацию. Стоит помнить, что недобросовестные страховые фирмы будут цепляться за любые недочеты в документации, чтобы отказать заявителю в возмещении материального ущерба. Поэтому желательно лишний раз перепроверить сомнительные моменты. Квитанция должна заполняться разборчивым почерком с точно указанными паспортными данными, денежными суммами (прописью и цифрами), а также датами.

Здоровье, каско и потеря работы: от чего стоит застраховаться в 2021 году

Страховая компания Согласие предлагает застраховать детей-школьников от несчастных случаев. Страхование по программе Школьная пора — высококвалифицированная забота о здоровье взрослых, детей, спортсменов, а также финансовом благополучии больших и маленьких семей. В полис включаются все основные риски, входящие в программы страхования от несчастных случаев, в том числе «физическая травма».

Как правило, к страховым случаям по этому виду страхования относятся:

- травмы и временная потеря трудоспособности в результате несчастного случая;

- госпитализация и хирургические операции в результате несчастного случая;

- полная потеря трудоспособности (инвалидность) в результате несчастного случая;

- смерть из-за несчастного случая.

Более конкретные причины, которые прописаны в договоре, могут быть такими:

- получение травм из-за несчастного случая;

- отравление, случившееся в результате неумышленного приема некачественного лекарства, употребления испортившихся продуктов питания (кроме токсикоинфекций), пребывания в зоне воздействия химических веществ (в промышленных или бытовых условиях);

- заражение клещевым энцефалитом, заболевание полиомиелитом;

- случаи патологической беременности и родов, вследствие которых производится удаление органов малого таза у женщин;

- переломы и вывихи, ожоги, ранения органов, их удаление в результате неправильных медицинских процедур во время ликвидации последствий страхового случая;

- попадание инородных тел в дыхательные пути;

- переохлаждение организма;

- анафилактический шок;

- смерть застрахованного от событий, перечисленных выше (кроме простудных недугов), в т. ч. и на протяжении года с момента, когда они произошли.

Возможно и более широкое страховое покрытие, включающее в себя распространенные заболевания, которые были диагностированы впервые: рак, инфаркт миокарда, инсульт и другие. Но это уже зависит от деталей конкретного договора. Скорее всего, за расширение страхового покрытия придется доплатить.

Чтобы заключить договор, следует предоставить в страховую компанию паспорт и заявление. Однако стоит быть готовым, что компания вправе затребовать другие документы, если: заявитель относится к категории повышенного риска (например, работа клиента сопряжена с возможностью получить травму).

Страховую сумму можно выбрать самостоятельно, в зависимости от ситуации и состоянии здоровья. Но помните: завышать ее не стоит, поскольку больше, чем составит реальный ущерб, все равно не выплатят.

Страхование такого типа предполагает регулярные взносы, в среднем речь про 0.12-10% от возможной суммы возмещения.

Тут есть единые правила, на которые стоит обратить внимание. Страховая выплата не положена тем, кто в момент произошедшей ситуации находился под воздействием алкоголя или наркотиков, умышленно нанес себе вред или нарушил законодательство

Пример. Если человек специально разбил витрину магазина и получил увечья, это не будет считаться страховым случаем. Или человек напился и упал — это тоже не считается, даже если он очнулся, а у него гипс.

Также есть люди, которым бессмысленно оформлять такую страховку. Им откажут в заключении договора, а если они скрыли важную информацию о себе, то потом им все равно откажут в выплате, ведь они предоставили недостоверные данные.

Как правило, оформить страхование от несчастных случаев не выйдет у:

- людей которым присвоена I, II группа инвалидности;

- состоящих на учете в психоневрологических, наркологических, противотуберкулезных диспансерах;

- проходящих лечение или реабилитацию нервных или психологических расстройств;

- пребывающих на обследовании или лечении на момент подачи заявления;

- зараженных ВИЧ;

- пребывающих под следствием или находящихся в местах лишения свободы.

Страхование от несчастных случаев бывает индивидуальным или коллективным (групповым): в первом случае клиент покупает полис исключительно для себя, а при коллективном страховании чаще всего страхуется целый коллектив, например, организации.

Страховка оформляется на целый коллектив, организация или фирма берет на себя часть расходов в качестве бонуса и части социального пакета, а остаток оплачивают сотрудники, если речь о добровольном страховании просто для спокойствия людей.

Если страховка оформлена полностью за счет фирмы и связана с объективной необходимостью, например, с травмоопасностью производства, то она может действовать только в рабочее время. Но в целом все зависит от деталей договора: не исключена защита и 24 часа в сутки.

О подтверждении вида деятельности СКЕ

Чтобы подразделения можно было отнести к СКЕ, необходимо в силу п. 8 Порядка № 55подтверждать также и виды экономической деятельности данных подразделений.

Для этого страхователь ежегодно, одновременно с подтверждением основного вида экономической деятельности, представляет в территориальный орган ФСС по месту своей регистрации следующие документы (на бумажном носителе либо в форме электронного документа):

-

заявление о выделении подразделений в самостоятельные классификационные единицы в составе страхователя по форме согласно приложению 3 к Порядку № 55;

-

копии документов, подтверждающих осуществление подразделениями видов деятельности, которые не являются основным видом деятельности страхователя, и регламентирующих учет финансово-хозяйственной деятельности страхователя (положения о подразделениях, приказ (выписка из приказа) об учетной политике).

Отметим, что если самостоятельной классификационной единицей является обособленное подразделение, по месту нахождения которого страхователь зарегистрирован согласно ст. 6 Федерального закона № 125-ФЗ, то в целях подтверждения вида деятельности страхователем представляются документы, указанные в п. 3 Порядка № 55. Напомним, речь идет о заявлении, справке-подтверждении основного вида деятельности и копии пояснительной записки к бухгалтерскому балансу за предыдущий год.

В силу положений п. 10 Порядка № 55, п. 12 Правил № 713 следует, что в случае неподтверждения страхователем видов экономической деятельности подразделения его деятельность подлежит отнесению к виду, который соответствует основному виду экономической деятельности самого страхователя.

Кому сколько платить

Начислением сумм взносов занимаются работники ФСС. Конкретные показатели зависят от:

- основного вида деятельности (указанного в регистрационных документах);

- права на льготы;

- тарифов по сборам.

ФЗ

При этому у Фонда такие полномочия:

- учитывать поступления от каждого плательщика;

- контролировать правильность внесения средств;

- предъявлять счета

к оплате; - требовать пояснений от страхователей по темам, касающимся перечислений.

Как узнать тариф

Законом № 179-ФЗ

(2005 года)

установлено 32 тарифных плана, зависящих от степени риска тружеников. Ставочные

параметры в них распределены в диапазоне от 0,2% до 8,5%.

Справка: так как средства Фондом выплачиваются в связи с несчастными случаями на производстве, справедливо распределить отчисления по степени рисков для рабочих.

Таблица соответствия тарифов факторам риска

|

Класс ПР |

Тариф (%)

|

Класс ПР |

Тариф (%)

|

Класс ПР |

Тариф (%)

|

Класс ПР |

Тариф (%) |

| I | 0,2 | IX | 1 | XVII | 2,1 | XXV | 4,5 |

| II | 0,3 | X | 1,1 | XVIII | 2,3 | XXVI | 5 |

| III | 0,4 | XI | 1,2 | XIX | 2,5 | XXVII | 5,5 |

| IV | 0,5 | XII | 1,3 | XX | 2,8 | XXVIII | 6,1 |

| V | 0,6 | XIII | 1,4 | XXI | 3,1 | XXIX | 6,7 |

| VI | 0,7 | XIV | 1,5 | XXII | 3,4 | XXX | 7,4 |

| VII | 0,8 | XV | 1,7 | XXIII | 3,7 | XXXI | 8,1 |

| VIII | 0,9 | XVI | 1,9 | XXIV | 4,1 | XXXII | 8,5 |

Пример

Три предприятия решили узнать свои тарифные ставки:

- ООО «Сириус», занимающийся рыбным промыслом в пресной воде. ОКВЭД — 03.22.4.

- ООО «Дельта». Основной вид деятельности — добыча глины. ОКВЭД 08.12.2.

- ООО «Альфа» выращивает зерновые. ОКВЭД 01.11.1 17.

Определяем класс профриска

по таблице:

Справка

Фонд рассчитывает суммы сборов за 2018 год на основании данных, поданных плательщиком.

Предоставить информацию следовало до 15 апреля. В пакет включаются:

- заявление, которым подтверждается основной вид деятельности;

- пояснительная к балансу (для ООО);

- копия регистрационного документа.

Кроме того, Правительство постановлением за номером 551 запретило оспаривать тарифы, устанавливаемые ФСС по сборам за травматизм с 01.01.2017.

Скачать для просмотра и печати:

Формула подсчета

Обязанности распределены по состоянию на 2018 год следующим образом:

- Фонд устанавливает для плательщика тарифный план и сообщает об этом;

- бухгалтер последнего обязан произвести расчет

суммы взноса и произвести перечисление средств; - за госорганом остается

право проверить правильность операций.

При подсчетах

применяется простая формула:

Свз

= Бн

х Т

, где:

- Свз

— искомая сумма к перечислению; - Бн

— налогооблагаемая; - Т

— тариф.

Что входит во взносооблагаемую

базу

Отчисления делаются с фонда оплаты труда. В него входят начисления в пользу лиц, с которыми составлены договора:

- трудовые;

- гражданско-правовые (есть исключения).

Во взносооблагаемую

базу включаются:

- заработок;

- суммы премиальных и надбавок;

- компенсационные выплаты за неиспользованные дни отпуска.

Исключаются из базы такие платежи в пользу тружеников:

- госпособия

; - начисления при сокращении штатов;

- адресная матпомощь

; - надбавка за труд в особо опасных условиях;

- оплата за посещение курсов повышения квалификации.

Пример

ООО «Горный» занимается разведением лошадей. ОКВЭД — 01.43.1:

- Класс профриска

— 25. - В апреле бухгалтерия начислила заработок труженикам в размере 1 230 000 руб.

, в том числе:-

матпомощь

— 35 000 руб

. -

за

прохождение курсов — 10 000 руб

.

-

- Расчет

взноса за апрель: -

(1 230 000 руб.

— 35 000 руб.

— 10 000 руб.

) х 4,5% = 53 325 руб.

О льготах

Прилежным налогоплательщикам Фонд может установить льготную ставку по сборам за травматизм. Размер ее

ограничивается 40% скидки.

Кроме того, если на предприятии работают инвалиды, то по их взносам может действовать льгота в 60%.

Справка: для установления льготного тарифа на следующий год необходимо подать заявку до окончания ноября текущего периода. То есть в 2018 году ее

получить уже не удастся.

Размер скидки зависит от таких показателей:

- количество травм на 1000

тружеников; - число дней нетрудоспособности;

- наличие нарушений:

- порядка предоставления отчетности

; - сроков внесения обязательных платежей;

- порядка предоставления отчетности

- стажа плательщика.

Пример

ООО «Гарант-Строй» занимается проектированием (ОКВЭД — 74.20). Предприятие на 2018 год получило скидку от ФСС в размере 20%. За апрель сделаны такие начисления:

- зарплата 400 000 руб.

, - в том числе инвалидам 85 тыс. руб.

Определение величины взноса:

- По классификатору ОКВЭД относится к 1 классу. Размер «травматической» ставки — 0,2%.

- с учетом

скидки:- общий: 0,2 —

0,2×20% = 0,16%. - для инвалидов: 0,2 —

0,2×60% = 0,08%.

- общий: 0,2 —

- с учетом

- Расчет

взносов проводится в два этапа:-

общий: (400 000 руб.

— 85 000 руб.

) х 0,16% = 504 руб

. - за инвалидов: 85 000 руб.

х 0,08% = 68 руб.

-

-

Всего к перечислению: 504 руб.

+ 68 руб.

= 572 руб

.

Типовые бухгалтерские проводки по счету 69

Бухгалтерия при начислении страховых взносов проводки делает только по строго определенным счетам. Суммы взносов относятся на дебет тех же счетов, что и расходы по зарплате.

Отражение заработной платы происходит с помощью, например, такой проводки: Дт 20 Кт 70.

Кроме счета 20 для начисления заработной платы и взносов могут использоваться счета 23, 25, 26, 29 и 44. Если плательщик применяет для учета расходов не один счет, то страховые взносы будут распределяться по ним в полном соответствии с распределением заработной платы. Просто по кредиту в проводке будет участвовать счет 69. Об этом пойдет речь чуть ниже.

С 2014 года для плательщиков взносов введены новые тарифные нормы. Так, для работодателей, которые занимаются подземными работами, имеют вредные цеха и до указанного года не провели аттестацию рабочих мест или сделали это с нарушениями, введен дополнительный 9%-ный тариф.

Несколько меньший дополнительный тариф, 6%, предусмотрен для организаций, которые выполняют работы, указанные в пп. 2–18 ч.

ВНИМАНИЕ! Размер дополнительного тарифа не является постоянным: ставка может меняться в зависимости от итогов спецоценки производственных условий. Назначенная ставка будет действовать весь расчетный период, поскольку порог базы для установления тарифа законодательством не ограничен

Когда страховые взносы во внебюджетные фонды начислены, сопроводительные записи будут следующего типа: Дт 20 Кт 69.1.

Как видно, проводка сделана для взносов в ФСС. Для других фондов субсчет по кредиту будет иным. Для дебета, как уже говорилось выше относительно заплаты, могут быть использованы и другие (кроме 20-го) счета: 23, 25, 26, 29 и 44.

Для страхователей установлены жесткие сроки по перечислению взносов в фонды. Эту операцию необходимо закончить до 15-го числа включительно месяца, идущего за месяцем начисления взносов (п. 5 ст. 15 закона № 212-ФЗ).

Перевод средств в адрес каждого фонда оформляется отдельными платежками или квитанциями, если оплата производится наличными через кассу банка (это разрешено индивидуальным предпринимателям). Опоздание с уплатой неизбежно влечет начисление пеней, которые начинают отсчитываться на следующий день после наступления конечного срока внесения взносов.

Величина пени рассчитывается исходя из 1/300 ставки рефинансирования за каждый день просрочки.

Непредставление в установленный срок расчета по взносам влечет уже как минимум 5%-ный штраф. Он назначается за каждый просроченный месяц (даже если он не полный), а расчет ведется от величины страховых взносов, насчитанных за 3 предыдущих месяца. Законом установлены и рамки штрафа. Он не может превысить 30% от суммы взносов и не может быть менее 1 000 руб.

Когда страховые взносы перечислены, проводка будет выглядеть так: Дт 69.1 Кт 51.

Опять же в данной записи субсчета счета 69 будут соответствовать каждый своему фонду (в данном примере — ФСС). По кредиту отражается счет, откуда были списаны деньги. В нашем случае это счет 51, на котором записываются движения по расчетному счету.

При записи назначенных пеней и штрафов по дебету используется счет 91, на который заносятся прочие доходы и расходы. По кредиту применяется субсчет счета 69, соответствующий определенному фонду. Например, для пени по взносам, задержанным в ПФР, запись будет такой: Дт 91.2 Кт 69.2.

Отметим, что использование счета 91 — не догма. Вполне допустимо задействовать счет 99. Все зависит от выбранного метода учета, закрепленного в учетной политике компании.

База для начисления страховых взносов

Как определяется база для начисления взносов в 2017 году?

База для начисления страховых взносов для плательщиков, производящих выплаты и иные вознаграждения физическим лицам, определяется статьей 421 НК РФ как сумма выплат и иных вознаграждений, предусмотренных п. 1 ст. 420 НК РФ, начисленных плательщиками страховых взносов за расчетный период в пользу физических лиц (за исключением сумм, не подлежащих обложению страховыми взносами, указанных в ст. 422 НК РФ).

База для начисления страховых взносов определяется отдельно в отношении каждого физического лица с начала расчетного периода по истечении каждого календарного месяца нарастающим итогом.

При расчете базы учитываются вознаграждения, выплаченные как в денежной, так и в натуральной форме. База по выплатам в натуральной форме определяется как стоимость товаров (работ, услуг), которые получило физическое лицо.

Предельная сумма выплат для начисления взносов

В 2017 году размер предельной величины базы для начисления страховых взносов предусматривается отдельно для страховых взносов по обязательному пенсионному страхованию и по страхованию по временной нетрудоспособности и в связи с материнством. Для начисления страховых взносов на ОМС предельная величина базы не предусмотрена.

Предельная величина базы для начисления страховых взносов установлена с учетом повышающих коэффициентов на каждый год с 2017 по 2021. В 2017 году ее величина составляет:

- для начисления страховых взносов по временной нетрудоспособности и в связи с материнством — 876 000 рублей;

- для начисления страховых взносов на обязательное пенсионное страхование — 755 000 рублей.

Размер предельной величины базы для исчисления страховых взносов округляется до полных тысяч рублей. При этом сумма 500 рублей и более округляется до полной тысячи рублей, а сумма менее 500 рублей отбрасывается.

Выплаты при исчислении базы, касающейся договора авторского заказа, договора об отчуждении исключительного права на произведения науки, литературы, искусства и т.д. определяется как сумма доходов, полученных по этим договорам, уменьшенная на сумму фактически произведенных и документально подтвержденных расходов, связанных с извлечением таких доходов.

Если такие расходы не могут быть подтверждены документально, они принимаются к вычету в следующих размерах (в процентах суммы начисленного дохода):

- на создание литературных произведений, в том числе для театра, кино, эстрады и цирка, — 20 процентов;

- на создание художественно-графических произведений, фоторабот для печати, произведений архитектуры и дизайна — 30 процентов;

- на создание произведений скульптуры, монументально-декоративной живописи, декоративно-прикладного и оформительского искусства, станковой живописи, театрально- и кинодекорационного искусства и графики, выполненных в различной технике, — 40 процентов;

- на создание аудиовизуальных произведений (видео-, теле- и кинофильмов) — 30 процентов;

- на создание музыкально-сценических произведений (опер, балетов, музыкальных комедий), симфонических, хоровых, камерных произведений, произведений для духового оркестра, оригинальной музыки для кино-, теле-, видеофильмов и театральных постановок — 40 процентов;

- на создание других музыкальных произведений, в том числе произведений, подготовленных к опубликованию, — 25 процентов;

- на исполнение произведений литературы и искусства — 20 процентов;

- на создание научных трудов и разработок — 20 процентов;

- на открытия, изобретения и создание промышленных образцов (процент суммы дохода, полученного за первые два года использования) — 30 процентов.