Страховые взносы за индивидуального предпринимателя

Содержание:

- Важно для ИП:

- Ответственность за неуплату страховых взносов

- Стало известно, сколько ИП будут платить взносов «за себя» в 2021‑2023 годах

- Новые пониженные тарифы для малого бизнеса

- Взносы ИП в 2020 году

- Сотрудник повторно принят на работу

- Что считают доходом для расчёта взносов

- Особенности применения льгот при уплате взносов для «упрощенцев»

- Расчет фиксированных взносов ИП в 2021 году

- Что такое страховые взносы

- Применение пониженных тарифов: кто может рассчитывать на льготы?

- Как предпринимателю правильно посчитать величину дохода

- Сроки уплаты страховых взносов ИП

- Штрафные санкции

- Итоги

Важно для ИП:

Бесплатные вебинары в Контур.Школе

Изменения в учете. Практические ситуации. Судебная практика.

Расписание вебинаров

- Проверить и найти себя в реестре МСП.

- Определить, относится ли вид деятельности к пострадавшим или нет.

- Определить для себя оптимальную схему уплаты страховых взносов и налогов с учетом возможной господдержки для ИП из пострадавших отраслей.

- ИП на УСН (объект «доходы минус расходы»), надо определиться, как считать 1%: уменьшать или нет доходы на расходы. Есть большой шанс выиграть судебные споры с налоговой. Проанализируйте свои силы и определите цену вопроса.

Ответственность за неуплату страховых взносов

За неправильно заполненную форму отчета в ПФ, предпринимателю придется оплатить 500 рублей за каждого человека, в отношении которого допущена неточность. Если отчет не подан в последний регламентированный срок, то уже на следующий день будет сформирован долг в размере 5 процентов от суммы обязательства. Законом предусмотрены его цифровые ограничения в 1000 рублей. Допущенные ошибки в начислении обязательных платежей или их неуплата обойдутся предпринимателю в увеличении долга на 20 процентов, начисленных на сумму обязательства. Применяемая санкция ограничена 40000 рублями, которые она не может превысить.

Стало известно, сколько ИП будут платить взносов «за себя» в 2021‑2023 годах

Индивидуальные предприниматели часто задают вопрос, есть ли какой-то график уплаты страховых взносов ИП за себя. Например, поквартальный.

Отвечаем: сроки уплаты страховых взносов ИП за себя поквартально не установлены. Фиксированные взносы можно платить в любое время в течение года. Главное, чтобы не был пропущен крайний срок – 31 декабря. Дополнительные взносы тоже можно платить одним платежом в любую дату первого полугодия года, идущего за расчетным.

ИП может сам составить график сроков уплаты страховых взносов за себя поквартально, чтобы уменьшать налоги к уплате. Например, квартальные авансы по УСН. Подробнее о принципах такого уменьшения поговорим далее.

Когда платить страховые взносы ИП, если он решил закончить предпринимательскую деятельность? В этой ситуации заплатить взносы ИП нужно не позднее 15 календарных дней с даты снятия ИП с учета в ФНС.

|

У ИП на УСН «доходы» нет работников и он платит взносы только за себя |

У ИП на УСН «доходы» есть работники и он платит за них страховые взносы |

| Налог по УСН можно уменьшить за счет уплаченных взносов на 100% | Налог по УСН можно уменьшить только на 50%.

При этом можно учитывать и взносы ИП за себя, и взносы за работников. |

Каждый ИП обязан ежегодно производить отчисления в Пенсионный фонд (далее в тексте ПФ) и на счет обязательного медицинского страхования (ОМС). Это относится ко всем категориям бизнесменов, независимо от получаемого ими годового дохода. Если заработок вследствие ведения трудовой деятельности составляет более 300 тысяч в год, необходимо заплатить фонду дополнительно 1% от суммы превышения.

Согласно ФЗ, размер выплат для индивидуального предпринимателя составляет 40874 руб., в том числе, 32448 из них вносится в счет будущей пенсии, оставшиеся средства идут на медицинское страхование. То есть, большую часть денег бизнесмен перечисляет себе на старость.

ИП вправе самостоятельно рассчитать нужный объем отчислений за себя. Если доход составляет более 300 000 рублей, то он оплачивает 1% дополнительно. При этом, заплатить предстоит только за объем, превышающий 300 тысяч.

Пример расчета

ИП за год заработал 350000. Таким образом, плата, вносимая в 2021 году за себя, рассчитывается как: 32448 + (350000 — 300000) х 0,01= 32948.

Если бизнесмен работал неполный год, то начисления формируются пропорционально отработанному времени.

Пример расчета за неполный год

ИП зарегистрирован с 01.04.2021. Расчет производится по следующей формуле: (40874 / 12) х 9 = 30655,50 (24336 уходят в ПФ, 6319,50 — на ОМС).

Новые пониженные тарифы для малого бизнеса

В начале 2020 года в мире возникла угроза эпидемии коронавируса COVID-19, которая не обошла и Россию. Были введены специальные меры для ограничения распространения инфекции. Многие организации и ИП в соответствии с указом Президента и постановлениями губернаторов полностью приостановили свою деятельность на несколько недель. Из-за этого бизнес понёс большие потери.

Новые пониженные тарифы на пенсионное страхование по-прежнему зависят от размера предельной величины базы. Если она не превышена, то применяются такие ставки:

- с выплаты за месяц в пределах МРОТ – 22%;

- с выплаты более МРОТ – 10%.

Если лимит базы преодолён, то есть сначала года работнику выплачено более 1 292 000 рублей, то пенсионные взносы со всей месячной выплаты считаются по ставке 10%.

Аналогично от размера предельной базы зависят и социальные взносы по болезни и материнству. В пределах базы в размере 912 000 рублей действуют тарифы:

- с зарплаты и иных облагаемых выплат за месяц в пределах МРОТ – 2,9%;

- если сумма месячной выплаты превысила МРОТ, ставка равна 0%, то есть взносы не начисляются.

Для взносов на медицину предельной базы нет, поэтому тариф зависит только от размера выплаты за месяц:

- если она в пределах МРОТ, то ставка равна 5,1%;

- если свыше, то взносы взимаются по ставке 5%.

✐ Пример 2 ▼

Зарплата сотрудника малого предприятия ООО «Огонёк» Сергеева С.С. в 2020 году составляет 40 000 рублей в месяц. Необлагаемых доходов либо иных выплат, кроме оплаты труда, не было. Рассчитаем, сколько страховых взносов за работника в I полугодии 2020 года заплатит работодатель.

За период январь-март применяются обычные тарифы взносов. База составляет 40 000 + 40 000 + 40 000 = 120 000 рублей. Лимит не превышен, поэтому применяются стандартные ставки. Сумма отчислений считается нарастающим итогом:

- пенсионные взносы – 120 000 * 22% = 26 400 рублей;

- медицинские – 120 000 * 5,1% = 6 120 рублей;

- ВНиМ – 120 000 * 2,9% = 3 480 рублей.

Общая сумма взносов за январь-март составит: 26 400 + 6 120 + 3 480 = 36 000 рублей.

После 1 апреля 2020 взносы будем начислять иначе. Необходимо взять зарплату за месяц и поделить её на 2 части:

- в пределах федерального МРОТ в сумме 12 130 рублей;

- свыше этой суммы, то есть 40 000 – 12 130 = 27 870 рублей.

Рассчитаем взносы за апрель. Величина базы с начала года равна 120 000 + 40 000 = 160 000 рублей, что меньше лимита. Поэтому с первой части зарплаты взносы начисляются по стандартным ставкам:

- пенсионные – 12 130 * 22% = 2 668,6 рублей;

- медицинские – 12 130 * 5,1% = 618,63 рубля;

- социальные на случай болезни и материнства – 12 130 * 2,9% = 351,77 рублей.

Отчисления с части дохода свыше МРОТ исчислим по новым пониженным тарифам:

- пенсионные – 27 870 * 10% = 2 787 рублей;

- медицинские – 27 870 * 5% = 1 393,5 рубля;

- социальные с этой части ЗП не начисляются.

Общая сумма взносов работника за апрель равна:

- пенсионных – 2 668,6 + 2 787 = 5 455,6 рублей;

- медицинских – 618,63 + 1 393,5 = 2 012,13 рублей;

- ВНиМ – 351,77 рублей.

Общая сумма взносов за апрель составит: 5 455,6 + 2 012,13 + 351,77 = 7 819,5 рублей.

Поскольку размер оплаты труда работника Сергеева от месяца к месяцу не меняется, а предельная база остается в пределах лимитов, то в мае и июне суммы взносов будут такими же. То есть за период апрель-июнь работодатель заплатит за него 7 819,5 * 3 = 23 458,5 рублей в том числе: на пенсионное страхование – 16 366,8 рублей, на медицину – 6 036,39 рублей, на случай нетрудоспособности или материнства – 1 055,31 рублей.

Всего за первое полугодие 2020 года ООО «Огонёк» перечислит за Сергеева С.С. такие суммы:

- на пенсионное страхование – 26 400 + 16 366,8 = 42 766,8 рублей;

- на медицинское страхование – 6 120 + 6 036,39 = 12 156,39 рублей;

- на случай болезни или материнства – 3 480 + 1 055,31 = 4 535,31 рублей.

Итоговая сумма взносов за работника в январе-июне составит 59 458,5 рублей. Если бы применялись стандартные, а не пониженные ставки, то сумма составила бы: 40 000 * 6 (месяцев) * 30% (совокупный тариф взносов) = 72 000 рублей.

В заключение отметим, что хотя эта мера и была принята из-за угрозы пандемии коронавируса, новые тарифы будут применять и в дальнейшем. С 2021 года они будут закреплены в статье 427 НК РФ. Срок отмены этих ставок законодатели не прописали. Кроме того, для некоторых субъектов МСП .

Взносы ИП в 2020 году

Зарегистрированные в качестве индивидуальных предпринимателей лица платят отчисления на собственное пенсионное и медицинское страхование. Эта обязанность распространяется на всех, кроме плательщиков налога на профессиональный доход. Даже если ИП какой-то период не вёл деятельности, не получал прибыли или работал «в минус», он должен заплатить взносы за себя. Сделать это необходимо в течение расчётного года.

Размер этих отчислений прописан в Налоговом кодексе (статья 430) и в 2020 году составляет:

- на медицинское страхование – 8 426 рублей;

- на пенсионное – 32 448 рублей.

Кроме того, предприниматели, которые за год заработают более 300 тыс. рублей, платят в качестве пенсионных отчислений дополнительную сумму. Она рассчитывается как 1% от разницы между облагаемым доходом и 300 тыс. рублей. Это так называемая переменная часть пенсионных взносов, её нужно перечислить до 1 июля 2021 года.

Сотрудник повторно принят на работу

Ситуация: как рассчитать страховые взносы по общим тарифам, если в течение года сотрудник был уволен и вновь принят на работу в ту же организацию? Сумма выплат, начисленных с начала года до увольнения, превысила предельную базу.

Рассчитывайте взносы с учетом доходов, начисленных до увольнения.

Расчетным периодом по взносам на обязательное пенсионное (социальное, медицинское) страхование является календарный год (ч. 1 ст. 10 Закона от 24 июля 2009 г. № 212-ФЗ).

Базу для начисления страховых взносов работодатель определяет самостоятельно в отношении каждого сотрудника нарастающим итогом с начала года. В 2016 году организации, уплачивающие страховые взносы по общим тарифам, начисляют взносы в следующем порядке.

1. В Пенсионный фонд РФ:

по тарифу 22 процента – с выплат, не превышающих 796 000 руб.;

по тарифу 10 процентов – с выплат, превышающих 796 000 руб.

2. В ФСС России:

по тарифу 2,9 процента – с выплат, не превышающих 718 000 руб.;

по тарифу 0 процентов – с выплат, превышающих 718 000 руб.

3. В ФФОМС: по тарифу 5,1 процента независимо от суммы выплат.

Такой порядок предусмотрен частями 1, 3, 4 и 5 статьи 8, частью 1 статьи 58.2 Закона от 24 июля 2009 г. № 212-ФЗ и постановлением Правительства РФ от 4 декабря 2014 г. № 1316.

Законодательство не устанавливает зависимости между предельной величиной выплат, облагаемых страховыми взносами, и количеством договоров (трудовых или гражданско-правовых), на основании которых в течение расчетного периода один и тот же работодатель (заказчик) начислял эти выплаты сотруднику. Таким образом, перерыв в работе, связанный с увольнением сотрудника, а также количество заключенных с ним в течение года трудовых или гражданско-правовых договоров, на порядок расчета страховых взносов не влияют.

Следовательно, если до увольнения сумма выплат, начисленных сотруднику, превысила:

718 000 руб. – в ФСС России страховые взносы платить не нужно (применяется нулевой тариф), в Пенсионный фонд РФ и ФФОМС взносы нужно начислять по обычным тарифам (22 и 5,1 процента соответственно);

796 000 руб. – в ФСС России страховые взносы платить не нужно (применяется нулевой тариф), в Пенсионный фонд РФ взносы нужно начислять по тарифу 10 процентов, в ФФОМС – по тарифу 5,1 процента.

Правомерность такого вывода подтверждается письмом Минтруда России от 5 марта 2014 г. № 17-3/В-96.

Что считают доходом для расчёта взносов

Страховые взносы ИП в фиксированном размере платить надо при любом уровне доходов и даже при их полном отсутствии или наличии убытков. Учитывая это, рекомендуем предпринимателям, которые долгое время не имеют дохода от деятельности, сниматься с налогового учёта. Позже, если ситуация изменится к лучшему, ИП всегда можно открыть снова всего за три рабочих дня.

Что касается базы для расчёта дополнительного 1%-го взноса на пенсионное страхование, то тут предприниматели на разных системах налогообложения находятся в неравном положении.

Согласно статье 430 Налогового кодекса доходы предпринимателя определяются в зависимости от режима:

- ЕНВД – вменённый доход, рассчитанный с учётом базовой доходности, физического показателя, коэффициентов К1 и К2;

- ПСН – потенциально возможный годовой доход, установленный региональным нормативным актом;

- УСН – реализационные и внереализационные доходы без учёта расходов;

- ОСНО — доходы минус предпринимательские вычеты;

- ЕСХН — реализационные и внереализационные доходы без учёта расходов.

Как видим, расходы уменьшают базу для расчёта взносов только на ОСНО, причём, это правило действует недавно, после того, как в ситуацию вмешался Конституционный суд.

Однако в случае с УСН Доходы минус расходы положение предпринимателей не меняется, хотя уже есть Определение Верховного суда от 18.04.17 № 304-КГ16-16937. Суд указал, что при расчёте взносов на этом режиме нельзя учитывать все доходы, без понесённых предпринимателем расходов. К сожалению, Минфин и ФНС свои позиции не сдают и настаивают на уплате взносов со всех полученных доходов. Очевидно, что пока в Налоговый кодекс не будет внесены соответствующие изменения (как это сделано для ОСНО), справедливости плательщикам УСН Доходы минус расходы ждать не приходится.

Особенности применения льгот при уплате взносов для «упрощенцев»

Законодательно установлена возможность уменьшения налогооблагаемой базы предприятий, применяющих спецрежимы. Уплаченные страховые взносы в полном объеме рассчитанной суммы уменьшают базу по начисленному налогу, предусмотренному спецрежимом, в следующих случаях:

• ИП применяет УСН и/или ЕНВД и функционирует без нанятого персонала;

• Компания работает на упрощенном режиме «Доходы за минусом расходов».

1/2 суммы отчислений уменьшает базу для расчета налога, когда применяются следующие режимы:

• УСН «Доходы * 6%»;

• ЕНВД.

Обладателям патентов страховые взносы не уменьшают их стоимость.

Надо отметить, что право на применение указанных льгот осуществимо только в том периоде, за который начисляется налог, и уменьшена база может быть исключительно на сумму уплаченных (не начисленных!) в этом же отчетном периоде взносов.

Расчет фиксированных взносов ИП в 2021 году

В общем и целом правила сдачи РСВ в 2021 году по сравнению с 2020 остались прежними.

Расчет по взносам остался квартальным отчетом. Представить его в налоговую надо не позднее 30-го числа месяца, идущего за отчетным кварталом.

Таким образом, сроки сдачи расчета по страховым взносам в 2021 году такие:

| ОТЧЁТНЫЙ ПЕРИОД | СРОК СДАЧИ 2021 | ПРИМЕЧАНИЕ |

| 1 квартал | 30 апреля 2021 | |

| 1 полугодие (2 квартал) | 30 июля 2021 | |

| 9 месяцев (3 квартал) | 1 ноября 2021 | Перенос с 30-го октября, выпадающего на субботу |

| Год (4 квартал) | 31 января 2022 | Перенос с 30-го января, выпадающего на воскресенье |

Организации сдают РСВ в ИФНС по месту своей регистрации.

Обособленные подразделения компаний, которые сами выплачивают зарплату работникам или вознаграждение физлицам по договорам ГПХ (ГПД), сдают отдельный РСВ по месту своего нахождения.

ИП и физлица, выплачивающие зарплату или вознаграждения по ГПД, сдают расчет в ИФНС по месту жительства.

Как уже упомянуто выше, даже если не было хоздеятельности и выплат физлицам на договорах, РСВ всё равно сдают. Только оформляют нулевой отчет. Состав его тоже не поменялся:

- титульный лист;

- раздел 1 (с нулями в строках для суммовых значений, без приложений, в строке 001 проставляют код «2»);

- раздел 3 (с персональными данным по каждому «физику», пустой строкой 010 и нулями в строках для суммовых значений).

Сдают нулевой расчет по взносам в те же сроки и по тем же правилам (электронно или на бумаге), что и остальные РСВ. Штраф за несдачу составит 1000 рублей.

В новом РСВ 2021 следует применять новые коды, установленные для льготных категорий страхователей:

- 20 – субъекты малого и среднего бизнеса (МСП);

- 21 – субъекты малого и среднего бизнеса из наиболее пострадавших отраслей (которые применили нулевые тарифы страховых взносов за апрель, май и июнь 2020);

- 22 — страхователи, ведущие деятельность по проектированию и разработке изделий электронной компонентной базы и электронной (радиоэлектронной) продукции.

Что такое страховые взносы

В России медицина условно бесплатная, а пенсии условно государственные. «Условно» потому, что в действительности все работающие граждане ежемесячно платят пенсионные, страховые и социальные взносы. Платят не сами, а через налогового агента, которым выступает работодатель. Но такие взносы ИП за себя платят самостоятельно, потому у них нет налогового агента. Они сами себе работодатели. А если у них работают сотрудники — они платят и за них.

Закон обязывает индивидуальных предпринимателей делать отчисления на будущую пенсию и взносы за медицинское страхование. Социальное страхование, средства которого используются для начисления больничных и пособий при рождении ребёнка, являются правом, а не обязанностью. То есть, выплаты в ФСС добровольные.

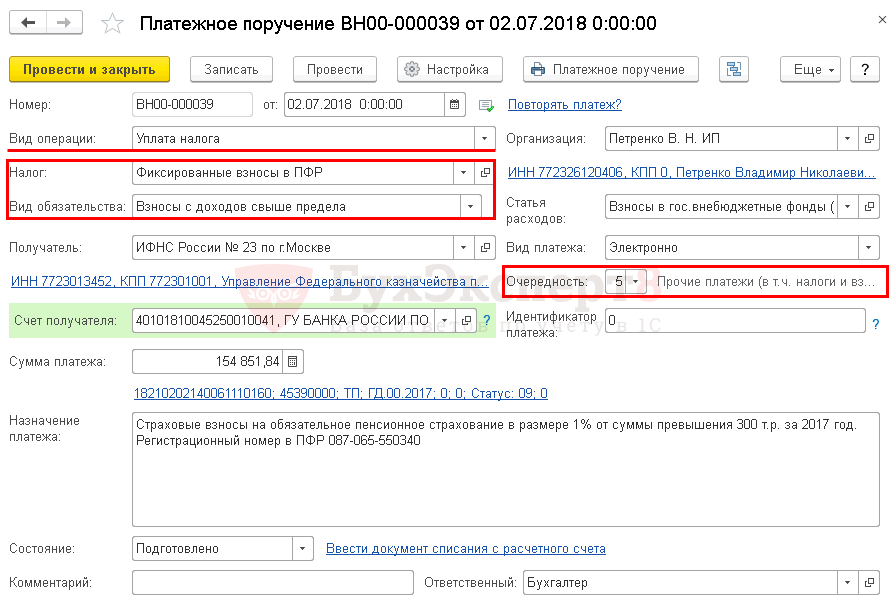

Как оплатить взносы в пенсионный фонд и сэкономить время? Лучше всего составить платёжное поручение на сайте налоговой службы и оплатить онлайн через мобильное приложение или сайт «Сбербанка».

Выплата страховых взносов обязательна для ИП

Кто обязан платить

Страховые отчисления, так или иначе, платят все граждане. ИП платят их без исключений. Даже если предприниматель перестал вести деятельность, но не снят с регистрации, выплаты в ПФР и ФОМС остаются обязательными. По этому направлению есть судебные прецеденты: все решения судей в таких случаях принимаются в пользу государства. С налогоплательщика взыскивают все задолженности.

Поэтому, если индивидуальный предприниматель решает прекратить работу, он должен уведомить ФНС и ликвидировать статус ИП. В противном случае, страховые взносы будут начисляться в прежнем режиме.

Исключения всё же есть, но их немного. Предприниматели вправе отказаться от выплаты на страхование, когда не работают, потому что:

- служат в вооружённых силах;

- ухаживают за малолетним ребёнком или ребёнком с инвалидностью;

- ухаживают за инвалидом 1-ой группы или пожилым родственником старше 80 лет.

Разумеется, любой из этих статусов нужно подтверждать документами.

Применение пониженных тарифов: кто может рассчитывать на льготы?

Российским законодательством регламентирована возможность применения сниженных тарифов для некоторых категорий предприятий-работодателей. Величины этих тарифов различны для разных компаний и зависят от деятельности, которой они занимаются. Размеры тарифов перечислены в 1-й части ст. 58 З-на № 212-ФЗ. Это весьма пространный реестр, который вмещает целый ряд плательщиков, имеющих право использования льгот. В таблице представлен список предприятий, деятельность которых позволяет применять льготные тарифы при расчете социальных отчислений.

| Компании, имеющие право на применение льготных тарифов | ПФР

% |

ФСС

% |

ФФОМ

%С |

| Предприятия, работающие на ЕСХН, сельхозпроизводители, общественные представительства инвалидов | 21 | 2,4 | 3,7 |

| Партнерства, организованные бюджетными, некоммерческими учреждениями, IT-компании, др. | 8 | 4 | 2 |

| Компании и ИП, работающие на патенте и УСН по видам деятельности, перечисленным в законе, предприниматели-фармацевты на ЕНВД, некоммерческие организации на УСН, предприятия, работающие в сфере социального обеспечения, разработок НИОКР, здравоохранения, культуры, благотворительного направления | 20 | ||

| Предприятия-участники проекта «Сколково» | 14 |

В пункте 8, ч. 1 ст. 58 опубликован список видов деятельности, по которым установлено применение льготных тарифов. Организациям и ИП, работающим с любым из них, дано право не насчитывать отчисления по социальному и медицинскому страхованию, а для взносов в ПФР установлена ставка 20%. Предельный доход для расчета отчислений – 711 тыс. руб. На полученные доходы, сверх этого размера, взносы не насчитываются. Законодателями установлены и некие ограничительные барьеры, которые должны быть применены для реализации предприятиями права на использование льготных тарифов.

Рассмотрим расчет страховых взносов по льготным тарифам на нескольких следующих примерах.

1. С годового дохода работника предприятия – сельхозтоваропроизводителя, имеющего право на льготный расчет в сумме 264 000 руб. отчисления составили:

• в ПФР:

264 000 * 21% = 55 440 руб.

• в ФСС:

264 000 * 2,4% = 6336 руб.

• в ФФОМС:

264 000 * 3,7% = 9768 руб.

Итого: 71 544 руб.

2. С зарплаты работника предприятия сферы соцобеспечения, ведущего деятельность, подпадающую под применение льгот в сумме 210000 руб., должны быть насчитаны взносы:

• в ПФР:

210 000 * 20% = 40 500 руб.

Итого: 40 500 руб.

3. С годового дохода сотрудника IT-компании в сумме 547 000 руб. сделаны отчисления:

• в ПФР:

547 000 * 8% = 43 760 руб.

• в ФСС :

547 000 * 4% = 21 880 руб.

• в ФФОМС:

547 000 * 2% = 10 940 руб.

Итого: 76 580 руб.

Еще одно нововведение с начала текущего года – суммы взносов при уплате не округляются до рублей, как было принято раньше, а насчитываются и уплачиваются в рублях и копейках, не создавая при расчетах с фондами мизерных переплат.

Как предпринимателю правильно посчитать величину дохода

Что понимать под термином «доход», с которого надо заплатить налог? Это самый важный вопрос предпринимателя, получившего доход свыше 300 000 руб. Цена вопроса — сумма взносов, которую он достанет из своего кармана и заплатит в бюджет.

Понятие «доход» зависит от того, какой режим налогообложения применяет ИП

|

Режим налогообложения |

Налог с дохода |

Доход для расчета дополнительных взносов на ОПС |

|---|---|---|

|

ОСНО |

НДФЛ |

|

|

УСН |

Налог при УСН |

При объекте «доходы»: все учитываемые доходы в соответствии со ст. 346.15 НК РФ При объекте «доходы минус расходы»: учитываемые доходы минус признаваемые в расходах затраты в соответствии со ст. 346.16 НК РФ Формула расчета: (Доход – 300 000 – Расходы) х 1% Такой порядок признал КС РФ в Определении от 30.01.2020 № 10-О, Определение Верховного Суда РФ от 29.10.2019 № 309-ЭС19-18969 по делу № А60-65115/2018. При обращении в суд вероятность того, что ИП его выиграет, очень большая. |

|

ЕНВД |

Налог на вмененный доход |

|

|

Совмещение нескольких режимов налогообложения |

Налоги, уплачиваемые по этим режимам налогообложения |

Облагаемые доходы от деятельности суммируются (пп. 6 п. 9 ст. 430 НК РФ) |

С учетом постоянной части страховых взносов ИП может заплатить за расчетный период:

|

Размер взносов |

за 2020 год |

|---|---|

|

Минимальный размер страховых взносов |

40 874 руб. |

|

Максимальный размер страховых взносов |

268 010 руб. |

Сроки уплаты страховых взносов ИП

Основную часть выплат (без 1%) нужно успеть перевести фондам до 31 декабря. Ограничений по срокам нет, требований вносить средства авансом — тоже. Предприниматель может платить по чуть-чуть каждый месяц, разбить сумму на 4 части и вносить поквартально или заплатить разом. Это его право. Проверяющие органы не могут требовать иного порядка выплат.

Что касается дополнительного начисления, то есть 1%, его платят до начала июля следующего года. Например, если бизнесмен заработал за 2018 год 700 000, то утверждённую сумму он внесёт до 1 января 2019 года, а 1% от «излишних» 400 тысяч — до 1 июля 2019.

Как лучше выплачивать: частями или разом? Ответ зависит от специфики работы. Если предприниматель уверен, что в конце года он свободно найдёт 33 тысячи рублей без вреда для бизнеса, можно не утруждать себя авансами. Но практика показывает, что гораздо безопаснее разделить отчисления на несколько небольших частей и вносить в течение года.

Штрафные санкции

Страховые взносы, расчет по которым произведен, должны быть уплачены в фонды в установленные сроки. По закону при несвоевременном перечислении ежемесячных платежей контролирующие ведомства вправе предъявить организации пени за каждый день просрочки.

Неустойки, не предусмотренные законодательно, не могут быть применены в качестве санкций, но штрафы бывают весьма внушительными. Существует немало причин, которые могут вызвать неудовольствие внебюджетных фондов. Они вправе оштрафовать компанию за несвоевременную регистрацию в фондах либо за опоздание с предоставлением отчетности по взносам, а также за использование бланков неустановленной формы. Это далеко не полный перечень нарушений, внебюджетный фонд располагает немалой властью и лучше заранее готовить и представлять все необходимые отчетные формы, чтобы иметь возможность что-либо изменить и вовремя отчитаться.

Итоги

Страховые взносы удерживаются со всех доходов физических лиц, которые могут иметь статус наемных работников или индивидуальных предпринимателей. Они необходимы для обеспечения гарантий содержания и обеспечения услугами человека в будущем периоде. С заработной платы наемных работников удерживаются все виды отчислений в государственные фонды. Для представителей бизнеса в статусе ИП они также актуальны, однако платежи по страховому страхованию не являются обязательными, поскольку имеют добровольный характер. Финансовые операции отчеты по ним должны быть проведены в регламентированные сроки. За их нарушение применяются штрафные санкции.