Учет обеспечительного платежа: перечисление и возврат

Содержание:

- Проводки при сдаче в аренду помещения или оборудования у арендодателя

- Акт приема-передачи помещения

- Возврат денежных средств, внесённых в качестве обеспечения

- Условия, включаемые в договор аренды (в т. ч. обеспечительный платеж)

- Обеспечительный платеж в арендных отношениях при УСНО

- (Продолжение. Начало см. «Финансовая газета», 2018, N 36)

- Другие способы обеспечения обязательств

- Налог на прибыль

- Пункт о проведении ремонта в договоре

- Учет полученных и выданных обеспечений обязательств по договорам

- Задаток и обеспечительный платеж

- На конкретных примерах

- Проводки при обеспечительном платеже и задатке: сравнение

Проводки при сдаче в аренду помещения или оборудования у арендодателя

Бухгалтерские проводки по аренде помещения у арендодателя будут такими же, как и при передаче в аренду оборудования или транспортного средства, поскольку все эти виды имущества числятся у передающей стороны в составе основных фондов, т. е. на счете 01. Исключение составляют ситуации, когда объект изначально приобретался с целью предоставления его во временное пользование за плату. Такие объекты находят отражение на счете 03, однако на порядок учета операций, связанных с передачей в пользование, принципиального влияния это не оказывает.

Передача имущества в аренду и возврат из нее не требует от арендодателя каких-либо дополнительных бухгалтерских проводок, кроме выделения таких объектов в аналитике на счете обычного их учета.

Начисление платы за аренду осуществляется, как правило, помесячно последним числом и отражается записью Дт 62 Кт 91 (90). Счет 91 используется, если сдача в аренду оказывается не основным видом деятельности для арендодателя, что обычно имеет место чаще.

Одновременно в дебет счета 91 (90) относятся суммы:

- НДС по реализации — Дт 91 (90) Кт 68;

- имеющихся расходов в виде амортизации, начисляемой по переданному в аренду объекту (Дт 91 (90) Кт 02) и затрат на капремонт, если его в этом месяце делает арендодатель (Дт 91 (90) Кт 23 (60, 69, 70)).

Поступление платежей по аренде будет записываться как Дт 51 Кт 62.

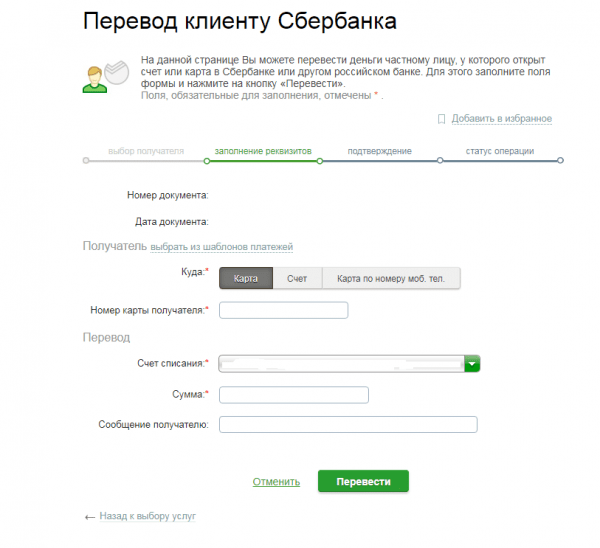

Обеспечительный платеж при его получении отражается проводкой Дт 51 Кт 76, а при возврате — Дт 76 Кт 51. Кроме того, при поступлении платежа на его сумму возникает запись на забалансовом счете 008, а в момент возврата обеспечения здесь будет сделана запись о списании. Если же в счет суммы обеспечения засчитывается неуплаченная арендная плата, то это зафиксируется записью Дт 76 Кт 62; погашение иных претензий отразится проводкой Дт 76 Кт 76 с разной аналитикой в корреспонденции этого счета.

Улучшения имущества (как отделимые, так и неотделимые), сделанные с согласия арендодателя и оплачиваемые им арендатору, будут либо включены в учетную стоимость предмета аренды, либо учтутся как самостоятельный объект (Дт 08 Кт 60), стоимость которого будет сопровождаться учетом НДС, начисляемого при передаче арендатором (Дт 19 Кт 60).

Обращаем внимание, что с 2022 года учет аренды будет осуществляться по другим правилам — в соответствии с новым ФСБУ «Аренда».

Важно! Рекомендация от КонсультантПлюсДля перехода на учет аренды по ФСБУ 25/2018 необходимо внести изменения или дополнения в учетную политику.Перейти на новые учетные правила по аренде вам поможет Готовое решение от К+. Получите пробный доступ и переходите в материал

Акт приема-передачи помещения

Перед тем, как фирма-арендатор соберется покинуть снимаемое помещение, обе стороны должны подписать еще один важный документ — акт приемки. Ведь пока представитель владельца не осмотрел офис и не подписал данный акт, срок действия аренды не закончен. Следовательно, арендатор обязан платить за все дни вплоть до числа, которое будет указано в акте приемки, даже если уже давно вывез все вещи и оргтехнику.

Следует помнить, что некоторые недобросовестные арендодатели искусственно продлевают сроки аренды, все время откладывая процедуру осмотра по причине отъезда или болезни. Либо владелец отказывается подписывать документы, предъявляя требование провести ремонт.

Часто в таких ситуациях арендаторы решают не терять драгоценного времени и съезжают, не подписывая акта приемки. Но в данном случае ваша фирма так и продолжит числиться арендатором, поэтому ей придется оплачивать аренду помещения, а при отказе — выплатить штраф за задержку денег.

Возврат денежных средств, внесённых в качестве обеспечения

Кроме функции исполнения обязательства, обеспечительный платёж имеет ещё одну – он может стать своеобразным «резервным фондом» обязательства. Так, условиями сделки может быть предусмотрено право стороны, на счёт которой внесены средства, осуществлять издержки из обеспечительного платежа, в случае ненадлежащего выполнения контрагентом обязательства. Например, если арендатор не внёс очередной месячный арендный платёж, арендодатель может денежные средства, внесённые ранее засчитать, как именно этот арендный взнос.

В таком случае в договоре целесообразно будет предусмотреть порядок, уведомления арендатора об обращении взыскания за обеспечительный платёж. Предпочтительным является письменное уведомление контрагента об использовании денежных средств. Уведомление об обращении взыскания на обеспечительный взнос, также может быть включено в текст уведомления о нарушении договора аренды.

Как отмечалось выше, после окончания срока действия договора найма обеспечительный взнос, может быть засчитан в качестве арендной платы за последний арендный период, либо возвращён на счёт нанимателя. Однако на этом этапе могут возникнуть трудности именно у арендатора. Если арендодатель – не совсем добросовестно исполняет условия сделки и нормы закона, возвратить средства будет проблемно. При этом наймодатель может мотивировать свой отказ возвратить денежные средства мнимыми или настоящими нарушениями условий договора.

Если арендодатель отказывается возвращать денежные средства, а договор аренды выполнялся неукоснительно (или даже при наличии небольших нарушений), лучший выход для нанимателя – обращение в арбитражный суд. Судебная практика по этому поводу не совсем однозначна. Однако большинство судов склоняются к тому, что право на обращение взыскания на обеспечительный платеж в случае нарушения договора, должно быть прямо предусмотрено условиями сделки. Если же такое право прямо не предусмотрено сделкой – действия арендодателя могут быть признаны неправомерными.

Также суды склоняются к тому, что письменное уведомление контрагента об обращении взыскания на денежные средства по обеспечительному взносу, является обязательным фактором. Закон не предусматривает императивной обязанности стороны отправить письмо об этому своему контрагенту. Однако такой шаг может свидетельствовать о добросовестности стороны и склонить чаши весов в суде в ту или иную сторону.

В целом обеспечительный платёж, может стать хорошей практикой принуждения стороны договора к его надлежащему их исполнению

Однако при составлении договора необходимо особое внимание обратить именно на этот пункт, ведь он может стать, как дискриминирующим, так и абсолютно справедливым

Условия, включаемые в договор аренды (в т. ч. обеспечительный платеж)

В аренду друг у друга юрлица берут имущество, предназначенное для длительного пользования. Чаще всего таким имуществом оказывается помещение, оборудование или транспортное средство.

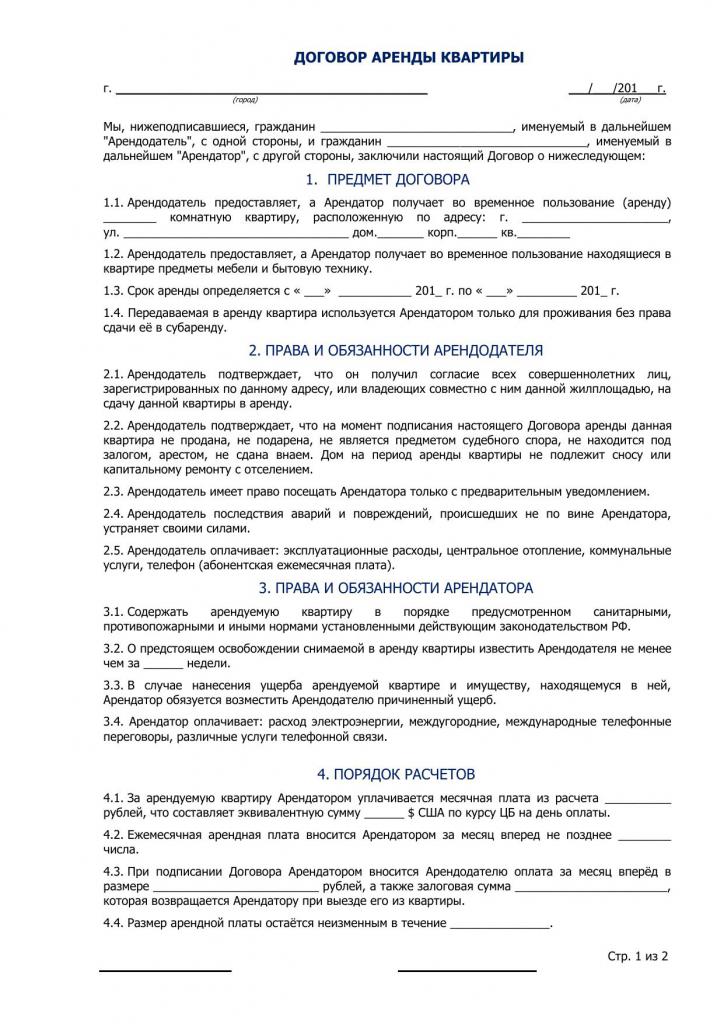

В договоре аренды, обязательно оформляемом письменно (п. 1 ст. 609 ГК РФ), следует отразить:

- описание предмета, передаваемого арендатору, с указанием признаков, позволяющих однозначно идентифицировать объект;

- срок передачи в пользование, учитывая при этом, что договор аренды недвижимости, заключаемый на промежуток времени, превышающий 1 год, нужно обязательно зарегистрировать в Росреестре (п. 2 ст. 609 ГК РФ);

- размер и порядок осуществления арендных платежей;

- условия предоставления и возврата имущества;

- условия использования, в т. ч. возможность передачи в субаренду и производства улучшений имущества за счет арендодателя;

- ответственность сторон договора.

Все расходы по содержанию переданного в аренду имущества несет арендатор. На него же возлагаются и обязательства по поддержанию имущества в состоянии пригодности к эксплуатации. Но в отношении осуществления капитального ремонта, выполняемого арендатором, в договоре необходимо упоминание о нем, поскольку если право делать этот ремонт не делегируется арендатору, то обязанность его производить ложится на арендодателя (п. 1 ст. 616 ГК РФ).

Договором может предусматриваться уплата при его заключении в адрес арендодателя денежного обеспечения, расцениваемого как страховка от возможного ущерба, причиняемого арендатором. Наличие условия об обеспечительном платеже в договоре аренды потребует дополнительных бухгалтерских проводок как у передающей, так и у получающей стороны.

Из-за эпидемии коронавируса некоторые арендаторы могли получить так называемые «арендные каникулы». Что это означает и какие они влекут последствия для учета, в деталях разъяснили эксперты КонсультантПлюс. Полный пробный доступ к К+ можно получить бесплатно. Если вы арендуете государственное или муниципальное имущество, вам поможет это Готовое решение, а если частное — тогда вам в этот материал.

Обеспечительный платеж в арендных отношениях при УСНО

Участники арендных отношений вправе определить в условиях договора один из вариантов использования обеспечительного (гарантийного) платежа. Он может быть:

-

либо возвращен арендатору – в случае ненаступления в предусмотренный договором срок соответствующих обстоятельств или прекращения обеспеченного обязательства ( ГК РФ);

-

либо использован для возмещения возможного ущерба имуществу арендодателя или зачета последнего платежа при расторжении договора аренды (словом, в случае задержки арендного платежа арендодатель может зачесть обеспечительный платеж в счет платы за предоставленное в аренду имущество). Кроме того, договором может быть предусмотрена обязанность соответствующей стороны дополнительно внести обеспечительный платеж при наступлении определенных обстоятельств ( ГК РФ). Таким обстоятельством может быть, к примеру, расходование суммы обеспечительного платежа на возмещение убытков или неустойки.

Таким образом, арендодатель фактически выступает временным держателем обеспечительного (гарантийного) платежа. При этом в рамках УСНО при определении объекта налогообложения не учитываются доходы, указанные в ст. 251 НК РФ ( НК РФ). Согласно пп. 2 п. 1 названной статьипри определении налоговой базы по налогу на прибыль (а также «упрощенному» налогу) не учитываются доходы в виде имущества, имущественных прав, которые получены в форме залога или задатка в качестве обеспечения обязательств. Об обеспечительном платеже в данной норме не упоминается

Но, принимая во внимание общую правовую природу залога и обеспечительного платежа, Минфин в Письме от 28.10.2015 № 03-03-06/2/61826 указал, что названный подпункт может быть применен к обеспечительному платежу

Однако следует учесть, что подобное освобождение в отношении обеспечительного (гарантийного) платежа действует отнюдь не в любых ситуациях. Если такой платеж выполняет функцию аванса, арендодатель, применяющий УСНО, должен включить его в базу по единому налогу.

Иначе говоря, обеспечительный платеж не всегда приносит его получателю экономическую выгоду от исполнения договора, учитываемую при налогообложении. На это обстоятельство указано в п. 10 Обзора практики рассмотрения судами дел, связанных с применением глав 26.2 и 26.5 Налогового кодекса Российской Федерации в отношении субъектов малого и среднего предпринимательства, утвержденного Президиумом ВС РФ 04.07.2018 (далее – Обзор). И это справедливо. Ведь в силу НК РФ возникновение облагаемого налогом дохода обусловлено фактом получения экономической выгоды, а также возможностью ее учета и оценки. Соответственно, у арендатора, который произвел такой платеж, на момент перечисления (или передачи) денежных средств арендодателю не возникает и расход. В свою очередь, не возникает доход у арендодателя до момента наступления события, которое порождает использование этого платежа. Доходы и расходы у участников арендных отношений появляются лишь при наступлении обстоятельств, установленных договором аренды, обязательства по которому обеспечивает сумма гарантийного платежа.

Указанный платеж следует рассматривать в качестве авансового (который в рамках УСНО включается в состав налогооблагаемых доходов) также в случае, если стороны укажут в договоре, что данный платеж учитывается в расчетах по основному обязательству при расторжении договора аренды.

Обобщая сказанное, можно сделать два вывода.

1. Если арендодатель получает от арендатора платеж для обеспечения исполнения обязательств (в обеспечение заключения договора аренды) на условиях возврата указанного платежа после истечения срока арендного договора, то у него не возникает дохода, учитываемого при исчислении налоговой базы по «упрощенному» налогу.

2. Если условиями договора не предусмотрен возврат арендодателем суммы обеспечительного платежа арендатору, такая сумма признается доходом, связанным с оплатой реализованных услуг по предоставлению имущества в аренду, которые включаются в состав доходов в целях налогообложения в рамках УСНО.

Добавим: подобные выводы не откровение, ведь на необходимость разграничения вышеупомянутых ситуаций в части возникновения у арендодателя, применяющего УСНО, налогооблагаемого дохода чиновники Минфина указали еще в Письме от 22.06.2015 № 03-11-06/2/36071.

(Продолжение. Начало см. «Финансовая газета», 2018, N 36)

Выданный обеспечительный платеж не приводит к уменьшению экономических выгод организации и, соответственно, не признается расходом. Внесенный обеспечительный платеж учитывается у арендатора как дебиторская задолженность (п. 16 ПБУ 10/99).

Для отражения расчетов по договору аренды в бухгалтерском учете может применяться счет 76 «Расчеты с разными дебиторами и кредиторами». При этом для обособления расчетов с арендодателем по разным операциям, осуществляемым в рамках одного договора аренды, целесообразно организовать аналитический учет по счету 76. При перечислении арендодателю обеспечительного взноса производится запись по дебету соответствующего аналитического счета к счету 76 в корреспонденции с кредитом счета 51 «Расчетные счета».

При возврате арендодателем обеспечительного взноса производится запись по дебету счета 51 «Расчетные счета» в корреспонденции с кредитом соответствующего аналитического счета к счету 76.

Таким образом, у арендатора обеспечительный платеж показывается на счете 76 с момента перечисления обеспечительного взноса до момента его возврата.

Проводки по перечислению/возврату обеспечительного платежа у арендатора будут следующими:

- Дебет счета 76 «Расчеты с арендодателем по обеспечительному платежу» Кредит счета 51 «Расчетные счета» — при перечислении платежа;

- Дебет счета 51 «Расчетные счета» Кредит счета 76 «Расчеты с арендодателем по обеспечительному платежу» — при получении его обратно.

Кроме этого, на протяжении срока нахождения обеспечения у арендодателя арендатор будет отражать сумму платежа за балансом на забалансовом счете 009 «Обеспечения обязательств и платежей выданные».

С забалансового счета 009 «Обеспечения обязательств и платежей выданные» обеспечение будет списываться в необходимой сумме в момент его возврата.

Другие способы обеспечения обязательств

Обеспечительный платёж — это лишь один из способов гарантирования ответственности, который применяется, например, при заключении договора аренды. Помимо него, согласно ст. 329 ГК РФ, существуют такие методы:

- неустойка (штраф);

- задаток;

- поручительство;

- залог;

- удержание имущества (вещи);

- независимая гарантия и другие способы.

Практическое применение разных способов

- Неустойка — это начисление в виде штрафа или пени за несвоевременный платеж. Может быть использована в кредитовании, коммунальных платежах, в договорах между поставщиком и покупателем и т. д.

- Задаток — частичная (или полная) предоплата в счёт стоимости приобретаемого объекта (обычно используется в сделках с недвижимостью, а также при поставках дорогостоящей продукции).

- Поручительство — обязательство третьей стороны погасить задолженность должника перед кредитором, в случае его неплатёжеспособности.

- Залог — передача заёмщиком дорогостоящего имущества (например, квартиры, автомобиля) кредитору до полного погашения займа. На залог оформляется соответствующий документ — закладная. И поручительство, и залог применяются обычно при выдаче ипотечных кредитов.

- Удержание вещи — временное нахождение вещи у кредитора до полного расчета должника. Почти то же, что и залог, с той лишь разницей, что на удержание не нужно оформление письменного соглашения. Способ используется обычно в денежных отношениях между физическими лицами.

- Независимая гарантия — это гарантия, которую даёт банк либо кредитная организация выплатить другому кредитору чьи-то долги, вне зависимости от дальнейшей судьбы сделки, в т. ч. признания её недействительной.

Какие гарантии берут банки

Исходя из анализа данного списка, можно сделать вывод:

Рассмотрим, как работает обеспечительный платёж в договоре аренды.

Налог на прибыль

в соответствии с пп. 2 п. 1 ст. 251 НК РФ доходы в виде имущества, имущественных прав, которые получены в форме залога или задатка в качестве обеспечения обязательств, не учитываются в составе доходов при определении налоговой базы по налогу на прибыль организаций. Понятие залога дано в ст. 334 ГК РФ.

В силу залога кредитор по обеспеченному залогом обязательству (залогодержатель) имеет право в случае неисполнения или ненадлежащего исполнения должником этого обязательства получить удовлетворение из стоимости заложенного имущества (предмета залога) преимущественно перед другими кредиторами лица, которому принадлежит заложенное имущество (залогодателя).

Таким образом, ни у арендатора, ни у арендодателя выплата (получение) обеспечительного платежа никак не сказывается на налоговых обязательствах по налогу на прибыль, но только до того момента, как будет решена его судьба: на дату, когда сумма обеспечительного платежа засчитывается в счет исполнения соответствующего обязательства, в учете арендодателя отражается доход, соответственно, в учете арендатора — расход. Аналогичный вывод сделан в Письмах Минфина России от 24.10.2012 N 03-11-06/2/135, от 08.04.2013 N 03-11-06/2/11372.

Для целей налогообложения прибыли арендная плата (без учета НДС) признается арендодателем (п. 1

- в качестве дохода от реализации (если предоставление недвижимости в аренду осуществляется арендодателем на систематической основе) (пп. 1 п. 1 ст. 248, п. 1 ст. 249 НК РФ);

- в качестве внереализационного дохода (если предоставление недвижимости в аренду осуществляется арендодателем не на систематической основе) (пп. 2 п. 1 ст. 248, п. 4 ч. 2 ст. 250 НК РФ).

По нашему мнению, полученная сумма обеспечительного платежа не признается доходом для целей налогообложения прибыли как при применении метода начисления, так и при применении кассового метода аналогично иным поступлениям, имеющим обеспечительные функции (задатку и залогу), предусмотренным в качестве неучитываемых доходов пп. 2 п. 1

. Заметим, что такое мнение высказывалось Минфином России в Письме от 26.02.2010 N 03-03-06/1/93 в отношении обеспечительного платежа по договору купли-продажи.

Доход от предоставления имущества в аренду (и в качестве дохода от реализации, и в качестве внереализационного дохода) при применении метода начисления признается на последний день месяца (т.е. на дату выставления счета) (п. 3, пп. 3 п. 4

).

При использовании кассового метода датой получения дохода признается, в частности, день поступления средств на счета в банках, а также погашения задолженности перед налогоплательщиком иным способом (п. 2

). Соответственно, обеспечительный платеж признается доходом при его зачете в счет арендной платы, в данном случае — за последний месяц аренды.

В то же время есть и такое разъяснение Минфина России, из которого следует, что обеспечительный платеж не признается в составе доходов на дату получения по пп. 2 п. 1 ст.

251 НК РФ при условии возврата указанных сумм после истечения срока договора аренды (Письмо от 17.09.2009 N 03-07-11/231). И поскольку в рассматриваемой ситуации возврат обеспечительного платежа не предусмотрен, возникает опасность его квалификации налоговыми органами в качестве предварительной оплаты.

8 Приложения к Информационному письму Президиума ВАС РФ от 22.12.2005 N 98 «Обзор практики разрешения арбитражными судами дел, связанных с применением отдельных положений главы 25 Налогового кодекса Российской Федерации»).

В настоящей консультации исходим из условия, что организация не учитывает при получении сумму обеспечительного платежа в составе доходов на основании пп. 2 п. 1 ст. 251 НК РФ.

Пункт о проведении ремонта в договоре

Представьте такую ситуацию — вы вносите обеспечительный платеж и снимаете помещение большой площади, в котором не только проводите за свой счет косметический ремонт, но и вносите незначительные изменения в планировку. Например, меняете входные двери, устанавливаете несколько новых окон и временных перегородок. А после окончания договора аренды выясняете, что арендодатель не согласен с внесенными изменениями и хочет в качестве штрафа оставить ваш страховой платеж себе. В такой ситуации владелец офиса будет прав, даже если в результате проведенного ремонта помещение только выиграло.

А чтобы в данной ситуации не пострадали интересы арендодателя, следует получать письменное разрешение на все проводимые мероприятия от арендодателя. Известно много случаев, когда фирму-арендатора заставляли в конце срока эксплуатации помещения возвращать его в тот вид, который указан в официальной планировке. В противном случае хозяин забирал обеспечительный платеж.

Все вносимые изменения достаточно просто зафиксировать документально — оформляйте разрешение на каждый ремонт и указывайте все пункты проводимых операций в письменном виде:

- адрес помещения;

- номер договора;

- схему ремонта и план проводимых работ.

Кроме того, данный документ обязательно должен быть подписан как арендатором, так и арендодателем.

Учет полученных и выданных обеспечений обязательств по договорам

Согласно пункту 1 статьи 329 ГК РФ исполнение обязательств по договору может обеспечиваться:

- неустойкой;

- залогом;

- удержанием вещи должника;

- поручительством;

- независимой гарантией;

- задатком;

- обеспечительным платежом;

- другими способами, предусмотренными законом или договором.

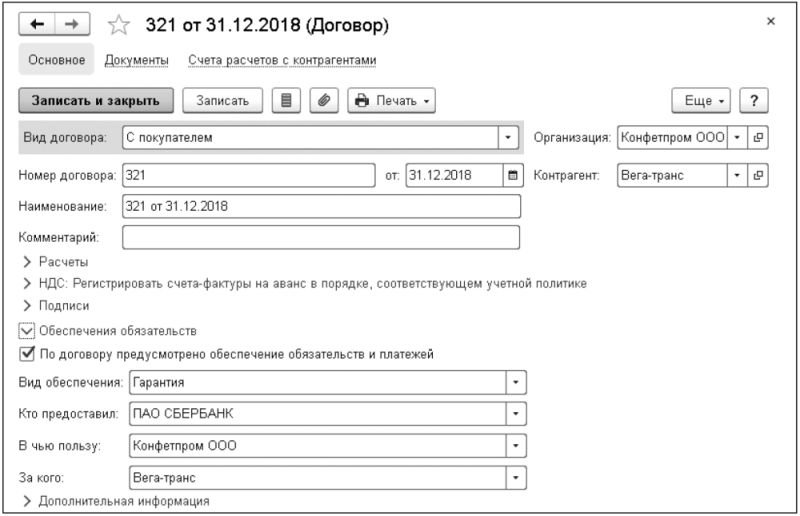

Начиная с версии 3.0.70 в «1С:Бухгалтерии 8» поддерживается учет обеспечений обязательств (платежей) по договорам. Чтобы новая возможность стала доступна пользователю, ему потребуется включить соответствующую функциональность (раздел Главное — Настройки — Функциональность). На закладке Расчеты необходимо установить флаг Учет обеспечений обязательств и платежей.

После включения указанной настройки в карточке договора (раздел Справочники — Покупки и продажи — Договоры) появляется сворачиваемая группа Обеспечения обязательств, где при установленном флаге По договору предусмотрено обеспечение обязательств и платежей пользователь может указать вид обеспечения по договору и перечислить стороны сделки (рис. 1).

Рис. 1. Информация об обеспечении обязательств в карточке договора

Выбирается Вид обеспечения из предустановленного программой списка в соответствии с ГК РФ:

- Аваль;

- Залог;

- Гарантия;

- Поручительство;

- Прочее.

Стороны сделки выбираются из справочника Контрагенты и указываются в полях:

- Кто предоставил;

- В чью пользу;

- За кого.

Для учета полученных обеспечений обязательств и платежей предназначен забалансовый счет 008 «Обеспечения обязательств и платежей полученные». Для учета выданных обеспечений обязательств и платежей предназначен забалансовый счет 009 «Обеспечения обязательств и платежей выданные».

Начиная с версии 3.0.70 «1С:Бухгалтерии 8» к забалансовым счетам 008 и 009 добавлены субсчета:

- 008.01 «Обеспечения обязательств и платежей полученные» и 009.01 «Обеспечения обязательств и платежей выданные» — для учета обеспечений в рублях;

- 008.21 «Обеспечения обязательств и платежей полученные (в валюте)» и 009.21 «Обеспечения обязательств и платежей выданные (в валюте)» — для учета обеспечений в иностранной валюте.

Информация о полученном обеспечении по сделке с контрагентом отражается документом Операция (раздел Операции — Бухгалтерский учет — Операции, введенные вручную). По кнопке Добавить следует ввести запись по дебету счета 008.01, указать наименование контрагента, наименование договора с обеспечением обязательства и сумму полученного обеспечения. По сделкам с обеспечением в валюте необходимо использовать счет 008.21, дополнительно указав валюту и стоимость сделки в валюте. Списание суммы полученного обеспечения по исполненному обязательству следует отражать записью по кредиту счета 008.01 (008.21).

Выданное обеспечение по сделке с контрагентом отражается документом Операция по дебету счета 009.01 с указанием контрагента и договора с контрагентом, предусматривающим обеспечение обязательства. По сделкам с обеспечением в валюте необходимо использовать счет 009.21, дополнительно указав валюту и стоимость сделки в валюте. Списание суммы выданного обеспечения по исполненному обязательству отражается записью по кредиту счета 009.01 (009.21).

Используя стандартные отчеты программы (например, отчет Анализ субконто Договоры), можно анализировать не только состояние расчетов с контрагентами, но также и обеспечения по договорам — полученные и выданные.

Задаток и обеспечительный платеж

Задаток — это сумма денег, вносимая в счет будущей уплаты, а также как обеспечение достигнутых меж сторонами соглашений по основному договору, подписанному в будущем. В отношении обеспеченного вида — это предварительно внесенная уплата денежной суммы, выступающая как обеспечение финансовых обязательств, как возможного убытка или же неустойки.

В чем же стоит прописать существенные отличия между ними:

- Обязательный платеж — это гарантия интересов скорее адресата платежа, а вот задаток — это защита пострадавшей из сторон.

- Обеспеченный применяют в ситуации, где присутствуют денежные обязательства, при этом вторым обеспечивают любой из договоров.

- При отсутствии письменного подтверждения внесения задатка — его расценивают как аванс. Плюс при расторжении сделки сторона, нарушившая ее условия возмещает его в полном размере, так и убытки — обязательный платеж это уже денежное покрытие этих самых убытков, неустоек.

- В своем размере первый представляет собой фиксированную сумму, при этом размер обеспеченного платежа может предусматривать и начисление по договоренности сторон процентов.

- Задаток при состоявшейся сделке вносят в счет будущего платежа, при всем том, что обеспеченный в сделке платеж — возвращают стороне, внесшей его.

На конкретных примерах

Теперь что касается арбитражной практики. В пункте 10 Обзора Президиум ВС РФ упомянул два решения кассационных инстанций (правда, без указания реквизитов дела) с противоположными выводами. Исход каждого из этих споров определили конкретные обстоятельства.

В первом деле в договоре аренды стороны предусмотрели, что внесенный арендатором гарантийный платеж учитывается при расчетах за последний период аренды либо за иной период, в котором арендатором будет допущена просрочка внесения арендной платы.

Именно эта формулировка из договора определила исход спора: арбитры, руководствуясь ст. 41 НК РФ, признали правомерными доводы налоговиков о том, что поступление данного платежа связано с экономической выгодой от исполнения договора аренды. Поэтому на основании п. 1 ст. 346.17 НК РФ данная сумма подлежала включению в налоговую базу по факту ее поступления: денежные средства, поступившие арендодателю, применяющему УСНО, в качестве способа обеспечения исполнения обязательств, выполняют функцию аванса, то есть являются экономической выгодой будущих периодов.

По материалам второго дела, упомянутого высшими арбитрами, прослеживается иная картина. На этот раз из условий договора аренды не усматривалось намерение сторон соотнести поступивший обеспечительный платеж с тем или иным периодом исполнения обязательств по договору аренды в будущем. Напротив, стороны договорились (и отразили это в договоре), что поступивший обеспечительный платеж арендодатель может использовать только в случае причинения убытков его имуществу. Если такие обстоятельства не наступили, платеж подлежит возврату арендатору по окончании действия договора. Возвратный характер платежа в данном деле обусловил вывод арбитров о необоснованности включения контролерами в налоговую базу по УСНО суммы обеспечительного платежа, поступившего от арендатора.

Арендодателям на УСНО, на наш взгляд, следует обратить внимание на Постановление АС ЗСО от 03.05.2018 № Ф04-1313/2018 по делу № А81-4784/2017, в котором предметом спораявлялись также суммы обеспечительного платежа. В данном случае арендными договорами была предусмотрена возможность зачета обеспечительного платежа в счет исполнения обязательств по договорам

Правда, проведение подобного зачета осуществлялось только на основании двустороннего соглашения сторон.

Налоговики в данном споре (конечно) настаивали, что денежные суммы, поступившие на расчетный счет арендодателя на УСНО, являлись авансовыми платежами по договорам аренды.

Но суды пришли к иному выводу: само по себе наличие долга по арендной плате не являлось основанием для проведения в одностороннем порядке зачета обеспечительных взносов и сумм платы, причитающейся арендодателю по рассматриваемым договорам. Указанные обстоятельства не позволяют квалифицировать суммы обеспечительных платежей в качестве налогооблагаемых доходов арендодателя при расчете «упрощенного» налога, поскольку эти средства не находились в полном распоряжении арендодателя, а были обременены встречными и взаимосвязанными обязательствами.

Итак, примеры судебных решений подтверждают наш тезис о том, что исход спора относительно признания обеспечительного платежа налогооблагаемым для целей применения УСНО доходом напрямую зависит от условий арендного (или иного) договора, определяющего порядок использования или возврата обеспечительного (гарантийного) платежа. А значит, «упрощенцы» при заключении арендных договоров с применением таких платежей могут заранее просчитать налоговые риски, связанные с ними.

Проводки при обеспечительном платеже и задатке: сравнение

Главные практические отличия задатка от обеспечительного платежа:

- Возможность удержания суммы задатка поставщиком, ничего не поставившим по факту.

Если такое удержание происходит, то поставщик отражает данный факт проводками (условимся, что поставщик платит НДС):

- Дт 51 Кт 62/З — задаток получен;

- Дт 62/З Кт 91 — задаток включен в прочие доходы;

- Дт 91 Кт 68 — начислен НДС на сумму задатка.

Таким образом, в проводках отсутствует предмет оплаты (товар) и факт начисления НДС на него: сумма задатка включается в прочие доходы, а не в выручку (как при обеспечительном платеже). В остальном проводки применяются с теми же синтетическими счетами, что и при отражении в бухучете применения обеспечительного платежа.

- Возможность получения покупателем двойной суммы задатка.

В такой ситуации покупатель применит проводки:

- Дт 60(76) Кт 51 — задаток передан поставщику;

- Дт 51 Кт 60(76) — задаток получен обратно со «штрафной» суммой;

- Дт 60(76) Кт 91.1 — «штрафное» превышение над исходным задатком включено в прочие доходы.

Здесь опять же речь идет о появлении суммы, включенной в прочие доходы, — отделенной от той, что соответствует исходной сумме задатка, которая возвращается. Примечательно, что, как и в случае с неиспользованным обеспечительным платежом, в проводках не отражается НДС, поскольку дополнительный доход покупателя в данном случае представлен штрафной санкцией, которая не связана с оплатой товаров (постановление Президиума ВАС РФ от 05.02.2008 № 11144/07 по делу № А55-3867/2006-22).

Еще один примечательный нюанс — использование оправдательных документов в рамках бухучета платежа, о котором идет речь.