10 лучших банков с дистанционным обслуживанием бизнеса

Содержание:

- Список документов для открытия счета онлайн

- Критерии выбора банка для ИП

- Регистрация ИП через банк пошагово

- Рейтинг эффективности интернет-банков для компаний, ведущих ВЭД

- Что такое рассчетно-кассовое обслуживание или РКО?

- Интернет-банк для юридических лиц

- Кто имеет право на регистрирующие функции

- Модульбанк

- Рейтинг интернет-банков для торгово-сервисных предприятий

- 9 место. Сфера (БКС Банк)

- Интернет-банк: варианты и особенности

- 9 место. Росбанк, «Доступный старт»

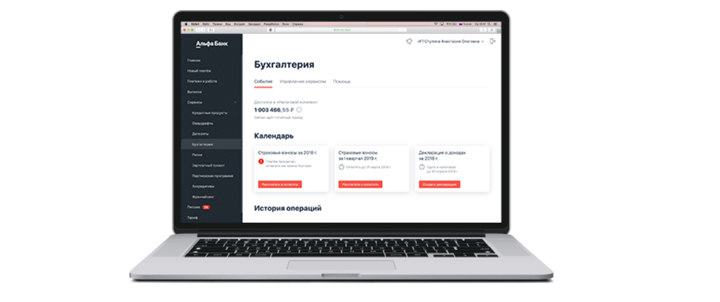

- Альфа-Банк

- 6 место. Альфа-Банк

- Альфа-Банк

- 5 место. Дело Банк (СКБ-Банк)

- Сбербанк Деловая среда

- 11 место. Уралсиб, «Начни с нуля»

- 2 место. Модульбанк, «Оптимальный»

- 1 место. Победитель. Точка Банк

- Росбанк

Список документов для открытия счета онлайн

Документы для открытия счета онлайн следует уточнить в каждом банке отдельно.

Обычно пакет состоит из:

- Паспорта предпринимателя;

- документы из государственных органов о регистрации ИП;

- выписка с налоговой о постановке на учет (ИНН);

- номер лицензии на осуществление предпринимательской деятельности, если она нужна.

Для доступа к специальной версии интернет-банкинга будет оформлен сертификат электронной подписи, который используется для осуществления любых действий с расчетным счетом.

При наличии всех документов, процедура подписания договора может занять около получаса, если у банка не возникнет дополнительных вопросов.

Критерии выбора банка для ИП

Каким должен быть лучший банк для открытия счёта ИП? Надёжным, удобным в работе и недорогим в обслуживании. Но это ещё не всё. Типичный бизнес предпринимателя – это розничная торговая точка, где большая часть покупателей расплачивается наличностью. При этом с поставщиками расчёты ведутся, как правило, безналом. Соответственно, выгодным должен быть процент комиссии при внесении наличных на счёт.

Ещё один важный для предпринимателя вопрос – возможность без лишних затрат перевести деньги на личные нужды. Хороший способ не платить комиссию за снятие наличных – оформить карту на себя как физическое лицо. Если такая карта открыта в том же банковском учреждении, где и счёт ИП, то комиссия за перевод не взимается. Главное, чтобы владельцем карты был сам предприниматель, а не его супруг, например.

По нашему мнению, лучший банк для ИП должен соответствовать таким необходимым критериям:

Входить в систему страхования вкладов. С 2014 года предпринимателей приравняли к обычным физическим лицам. Это означает, что при отзыве лицензии у банка им гарантируется возврат денег, но не более, чем 1 400 000 рублей. В этом смысле ИП находится в лучшем положении, чем ООО, потому что на организации такая гарантия не распространяется.

Предлагать разные тарифные пакеты услуг и специальные кредитные продукты

Для малого бизнеса важно иметь возможность выбирать только необходимые ему услуги, чтобы не нести лишние расходы. Многие банки предлагают недорогие тарифные планы, в рамках которых проводится ограниченное количество платежей, ограничения могут распространяться и на суммы оборотов в месяц или год.

Позволять проводить операции по расчётному счёту с любого устройства, подключённого к Интернету

Если говорить об удобстве, то функция онлайн-оплаты – это основной критерий при выборе лучшего банка для малого бизнеса.

К менее значимым, но тоже важным признакам лучшего банка можно отнести стоимость открытия расчётного счёта, скорость прохождения транзакций, наличие множества отделений и филиалов в разных городах.

Для выбора расчетного счета попробуйте наш калькулятор банковских тарифов:

Калькулятор подберет наиболее выгодное банковское предложение по расчетно-кассовому обслуживанию для вашего бизнеса. Введите объемы операций, которые планируете совершать в месяц, и калькулятор покажет тарифы банков с подходящими условиями.

Собираетесь открыть свой бизнес? Не забудьте зарезервировать расчётный счёт. Для выбора расчетного счета попробуйте наш калькулятор банковских тарифов:

Калькулятор подберет наиболее выгодное банковское предложение по расчетно-кассовому обслуживанию для вашего бизнеса. Введите объемы операций, которые планируете совершать в месяц, и калькулятор покажет тарифы банков с подходящими условиями.

Регистрация ИП через банк пошагово

На сайте ВТБ вся процедура регистрации индивидуального предпринимателя прописана просто и чётко.

Шаг 1. Пройдите регистрацию в сервисе, указав свой электронный адрес.

Шаг 2. Сразу после регистрации на ваш адрес приходит письмо с паролем и логином для доступа к сервису.

Шаг 3. Заполните все необходимые поля, следуя подсказам сервиса.

Шаг 4. Выберите тариф для открытия расчетного счета.

Шаг 5. Выберите способ подачи документов. Если вы хотите лично посетить налоговую инспекцию, то просто распечатывайте документы и отнесите их в ИФНС. Если ваш выбор – онлайн-подача, то оформите бесплатную ЭЦП.

Ждать решения налоговой инспекции недолго – через 3 рабочих дня на электронный адрес, указанный в заявлении, придет ответ ФНС. С этого момента вы становитесь полноправным участником коммерческих правоотношений и можете легально вести свой бизнес.

Рейтинг эффективности интернет-банков для компаний, ведущих ВЭД

Предполагается, что компании, ведущие внешнеэкономическую деятельность, в дополнение к рублёвому счёту используют валютный: меняют валюту, совершают валютные операции и проходят валютный контроль.

Так же, как и в двух предыдущих рейтингах, самым эффективным онлайн-банком для таких компаний признан лидер прошлого года — «Точка». На фоне остальных банков он выделяется благодаря разным «фишкам»: удачной реализации документооборота и формы рублёвого платежа нерезиденту, а также удобной формой обмена валюты и распознавания счёта в валюте, объясняет Олег Давыдов.

Тинькофф Банк, по сравнению с исследованием 2017 года, переместился со второй позиции на четвёртую; его место занял ДелоБанк.

|

№ |

Банк |

Оценка |

|

1 |

Точка Банк |

85,1 |

|

2 |

ДелоБанк |

75,6 |

|

3 |

Модульбанк |

72,3 |

|

4 |

Тинькофф Банк |

69,7 |

|

5 |

Веста Банк (Фактура) |

59,4 |

|

6 |

Сбербанк |

49,9 |

|

7 |

Альфа-Банк |

48,5 |

|

8 |

Банк Уралсиб |

47 |

|

9 |

УБРиР (Light) |

44,4 |

|

10 |

Банк Открытие (Бизнес-Портал) |

43,3 |

Что такое рассчетно-кассовое обслуживание или РКО?

Это банковские услуги, необходимые для обслуживания счетов юридических лиц и индивидуальных предпринимателей.

На сегодняшний день большое количество банков предлагают такую услугу. Как не запутаться в предложениях и выбрать, где выгоднее, быстрее и лучше открыть расчётный счет для ООО, ИП? Делюсь с вами самой подробной информацией!

Как выбрать банк для расчетного счета ИП или ООО?

Итак, для начала давайте разберемся, зачем предпринимателю нужен счет в банке? Ответ предельно прост – важным приоритетом любой деятельности является получение дохода. Открыв банковский счет, вы получаете возможность принимать оплату по безналу. Приятный бонус – удобство оплаты налогов и взносов в пользу государства.

Критерии выбора банка для открытия расчетного счета ИП или ООО:

- Надежность и репутация банка;

- Стоимость открытия счета и обслуживания;

- Дополнительные функции и сервисы;

- Наличие личного кабинета, мобильного приложения.

Как минимум, банк должен устраивать вас по этим аспектам. Некоторые банки могут предлагать бесплатное обслуживание, другие – начисление процентов на остаток. На выбор, как правило, предлагается несколько тарифных планов, среди которых можно самостоятельно выбрать самый оптимальный вариант, устраивающий его по всем параметрам.

Если вы планируете расширение своего бизнеса с привлечением кредитных средств, то также стоит уточнить о такой возможности. Некоторые банки предоставляют предпринимателям, которые у них обслуживаются, очень выгодные условия.

В обязательном порядке необходимо уточнить стоимость и комиссию банка за осуществляемые транзакции, внесение наличных на счет.

Сравнение условий банков по РКО для ИП и ООО

|

Название банка |

Стоимость обслуживания |

Комиссия за снятие наличных |

Комиссия за внесение наличных |

|

От 490 до 24990 руб/мес (первые 2 месяца бесплатно) |

От 1 до 1,5 % (в зависимости от тарифа) |

От 0 до 0,15% |

|

|

От 480 до 4700 руб/мес |

От 1,1 до 2% |

От 0,12 до 0,15% |

|

|

От 490 до 7990 руб/мес |

От 0,99% |

От 0,15% |

|

|

От 0 до 7000 руб/мес |

Бесплатно |

От 0 до 1% |

|

|

От 0 до 25000 руб/мес |

От 0 до 3,5% |

От 0 до 1% |

|

|

От 0 до 4990 руб/мес |

От 0 до 100 тыс.руб |

Бесплатно до 100 тыс. руб. |

|

|

От 0 до 1490 руб/мес |

От 2% |

Бесплатно |

|

|

От 0 до 7590 руб/мес |

От 2% |

Бесплатно |

|

|

От 0 до 4990 руб/мес |

Бесплатно до 10 тыс. руб/мес |

Бесплатно |

|

|

От 0 до 2100 руб/мес |

От 1,5% |

От 0 до 0,3% |

|

|

От 0 до 4990 руб/мес |

От 0 до 0,6% |

От 0 до 0,1% |

|

|

От 0 до 12990 руб/мес |

От 3% |

От 0,15% |

|

|

От 0 до 9900 руб/мес |

От 0,75% |

От 0 до 1% |

|

|

От 1990 до 9900 руб/мес |

От 2 до 12% |

От 0 до 0,3% |

|

|

От 0 до 6990 руб/мес |

От 1 до 1,5% |

От 0,15 о 0,5% |

|

|

От 0 до 8990 руб/мес |

От 1,5% |

От 0,5% |

|

|

От 0 до 950 руб/мес |

От 1% |

От 0 до 0,13% |

Интернет-банк для юридических лиц

Чтобы воспользоваться удаленным доступом к р/с, сократить издержки компании, нужно подключиться к системе «Интернет-банк» в обслуживающем расчетный счет банковском учреждении. Процедура подключения к дистанционному обслуживанию сводится к таким действиям:

Обратите внимание!

В некоторых банках оплата за использование удаленного доступа к р/с входит в стоимость тарифного пакета. В других — комиссия за эту услугу взимается отдельно. Есть банки, предоставляющие бесплатное ПО для удаленного обслуживания клиентов.

Преимущества ДБО (дистанционного банковского обслуживания) для ООО:

- специальное ПО устанавливается в банке, клиенты получают удаленным доступ к нему. Самостоятельно устанавливать программы не нужно. Могут потребоваться только расширения для браузера, система сообщит об этом пользователю. Работа с системой происходит в режиме web-приложения. Можно использовать любой ПК, ноутбук;

- интернет-банкинг своевременно обновляется для учета всех изменений в законодательстве;

- ДБО ускоряет документооборот. Электронные средства связи для проведения документооборота между банковским учреждением, клиентом позволяют увеличить скорость прохождения документов. Они моментально передаются в банк и поступают на исполнение. Большая часть документации обрабатывается автоматически;

- интернет-банкинг интегрируется с общепринятыми системами бухгалтерии (1С, Парус и др.) — удобно для составления отчетов, ведения учета;

- конфиденциальность. Банк обеспечивает защиту передаваемой через систему информации.

Кто имеет право на регистрирующие функции

По большому счету, в процедуре регистрации бизнеса ничего не изменилось. Единственный государственный орган, который регистрирует субъекта предпринимательской деятельности, – это Федеральная налоговая служба.

Именно ФНС вносит в госреестр записи о первичной регистрации индивидуального предпринимателя, о смене его паспортных данных, видов деятельности и снятии с учёта. Все остальные структуры — банки, нотариат, юридические компании – это не более, чем посредники при направлении документов.

С конца апреля 2018 года решение о регистрации ИП в электронном виде приходит на ящик заявителя, независимо от способа подачи документов. То есть, никакого подвоха здесь нет. Если вы получили такое решение от ИФНС, значит, открытие ИП состоялось.

Другое дело, что ФНС выполняет множество других функций, помимо регистрационных, поэтому не всегда успевает отвечать на потребности заявителей. В этом случае банки, как коммерческие структуры, могут оказаться будущему предпринимателю очень полезными.

Модульбанк

Сервис «МодульБухгалтерия» бесплатно предоставляется предпринимателям на «УСН 6%». В том числе и тем из них, кто пользуется Модулькассой (приобрел у банка или взял в аренду онлайн-кассу) и эквайрингом Модульбанка. «Бухгалтерию за 0 рублей» могут подключить те бизнесмены, которые не имеют наемных работников, не совершают валютных платежей, и у которых нет счетов в других банках.

Модульбанк несет перед своими клиентами, подключившими сервис «Бухгалтерия», материальную ответственность. Банк компенсирует предпринимателям штрафы и пени, если они были начислены из-за ошибки программы.

Тариф для начинающих бизнесменов в данном банке называется «Ничего лишнего». В соответствии с его правилами, предпринимателю не придется платить за обслуживание счета, а также за платежи контрагентам и переводы физлицам. Однако финансовая организация будет взимать комиссию в размере 0,75% от всех входящих платежей и пополнений счета. Кроме того, за каждое снятие наличных со счета будет удерживаться по 500 рублей.

Дополнительные преимущества от сотрудничества с Модульбанком:

- банк предупреждает о возникновении риска блокировки счета по 115-ФЗ;

- за покупки по корпоративной карте начисляется кэшбэк до 5%;

- оказывается помощь в регистрации ИП без визита в налоговую.

Чтобы открыть счет в Модульбанке, нужно перейти на эту страницу.

Рейтинг интернет-банков для торгово-сервисных предприятий

Считается, что более крупные компании со штатом сотрудников пользуются зарплатным проектом и эквайрингом, выпускают корпоративные карты, управляют доступами к сервису и кредитами.

Лидером интернет-банка в этом сегменте малого бизнеса также стал банк «Точка». Из пятёрки лидеров прошлогоднего рейтинга выбыли Совкомбанк и УБРиР, их место заняли новички исследования ДелоБанк и Веста Банк.

|

№ |

Банк |

Оценка |

|

1 |

Точка Банк |

84,3 |

|

2 |

Модульбанк |

75,9 |

|

3 |

ДелоБанк |

74,2 |

|

4 |

Тинькофф Банк |

68,5 |

|

5 |

Веста Банк (Фактура) |

58 |

|

6 |

Альфа-Банк |

48,4 |

|

7 |

Сбербанк |

48 |

|

8 |

УБРиР (Light) |

46,8 |

|

9 |

Совкомбанк |

45,2 |

|

10 |

Банк Уралсиб |

39,5 |

9 место. Сфера (БКС Банк)

9 место

Проект БКС Банка, предоставляет расчетно-кассовое обслуживание для малого бизнеса. Оформление расчетного счета и подключение дополнительных сервисов в нем происходят с выездом специалиста. Клиентам банка доступны встроенные интернет-бухгалтерия и электронный документооборот на любом тарифе

Выездные специалисты соблюдают все меры предосторожности — приезжают в защитных масках и с антисептиком.

Условия

Тарифы банка рассчитаны на малый бизнес.

Оформление

Счет открывается с выездом специалиста.

Услуги для бизнеса

Банк предусматривает базовый набор услуг.

Надежность

Работает на базе крупного стабильного банка.

Доступность

Банк доступен во всех городах присутствия БКС.

- Стоимость в месяц 99-4 990 рублей

- Стоимость открытия бесплатно

- Платежные поручения 0-90 рублей

- Переводы физлицам 0,75-15%

- Операции с наличными внесение — от 0%, снятие — 0-5%

- Дистанционные услуги для бизнеса регистрация ИП и ООО, бухгалтерия, гарантии, выпуск КЭП, кредиты, депозиты, проверка контрагентов, электронный документооборот

- Другие услуги для бизнеса торговый эквайринг,, корпоративные карты, онлайн-кассы

- Интернет-банк бесплатно, вход по SMS или USB-ключу

- Открытие счета онлайн с выездом специалиста

- Скорость открытия от 1-2 дней

Преимущества

- Недорогое обслуживание и платежи

- Бесплатная регистрация ИП и ООО

- Бесплатная бухгалтерия для ИП на УСН 6% и 15%

- Встроенный сервис финансовой аналитики

Недостатки

- Нет операций с иностранной валютой

- Нет интернет-эквайринга

Подробнее

Интернет-банк: варианты и особенности

Использование технологии интернет-банка предполагает дистанционное банковское обслуживание. У предпринимателя отпадает необходимость посещать офис, для управления счетом он может использовать практически любое устройство, имеющее выход в интернет.

Вопрос: Обязан ли банк вернуть деньги при списании их с банковской карты или через интернет-банк без согласия клиента?Посмотреть ответ

Достоинства такого подхода очевидны: можно открыть, не посещая офис, счет в любом банке и быстро управлять им. Предприниматель при этом не привязан к конкретной географической точке, мобилен. Комиссия интернет-банка, как правило, ниже, нежели платежи за аналогичные банковские операции через офис банка, ведь расходы на содержание персонала операторов отсутствуют. Есть и риски. В основном они касаются информационной безопасности, рисков потери денежных средств из-за мошеннических действий третьих лиц. Неуверенный интернет-сигнал может стать причиной невозможности связаться с банком по сети или получить вовремя код подтверждения для входа в систему.

Проблемы безопасности в сфере интернет-банкинга

В указанной сфере существуют термины «тонкий клиент» и «толстый клиент». «Тонкая» технология предполагает связь пользователя и банка через обычную страницу в интернете, не требуется дополнительного ПО. Технология «толстого» клиента отличается установкой на компьютер пользователя специальных программ. Для входа в систему может понадобиться электронно-цифровая подпись, единовременный пароль (карта с паролями вручается предпринимателю, либо пароль приходит по СМС), платежный пароль. Способы защиты информации у каждого банка свои и определяются правилами пользования интернет-банком.

Банки для обслуживания по интернету предлагают обычно стандартный набор услуг: формирование платежных поручений, формирование выписок по счету, оплата, переводы на счета в других банках.

К вышеназванным функциям может добавляться:

- календарь налоговых уведомлений;

- расчет налогового платежа;

- расчет взносов в фонды;

- формирование обязательных «платежек» по рассчитанным суммам;

- сдача декларации в ИФНС и отслеживание ее статуса.

Тарифы за пользование системой зависят от пакета услуг, а они, в свою очередь, связаны со статусом клиента. Как правило, самый низкий тариф для ИП без работников на УСНО-«доходы», а далее в зависимости от системы налогообложения и числа работников, может расти.

Банк предоставляет клиенту личный кабинет. К примеру, личный кабинет предпринимателя, пользующегося системой «Сбербанк бизнес онлайн», позволяет работать онлайн с платежными поручениями:

- любому контрагенту;

- в бюджет, с учетом КБК;

- на оплату коммунальных услуг;

- по выплате зарплаты;

- создавать шаблоны платежных поручений для повторяющихся операций.

Кроме того, можно сформировать и отправить:

- документ на покупку и продажу валюты;

- пополнение бизнес-карты;

- счет клиенту;

- автоакцепт и автоплатеж;

- перевод между своими счетами и др.

Можно сформировать выписку по счету за заданный период и выгрузить ее в нескольких форматах (Эксель, 1-С).

Знакомиться с полным перечнем функций удобно, используя демоверсию продукта. Нередко банк привлекает возможностью пользоваться системой бесплатно – в течение 3-7 дней после подключения и лишь затем за счет месячного тарифа.

При выборе интернет-банка нужно учитывать не только стоимость тарифа, но и текущие расходы, связанные с отправкой документов. Например, если индивидуальный предприниматель банковские операции осуществляет нечасто, ему выгодно выбрать вариант с невысокой месячной платой за сервис, но с относительно более высокой ценой отправки документа; и наоборот: большое число платежек заставляет думать, как снизить их стоимость и найти баланс расходов, учитывая стоимость тарифа. Финансовый аспект может стать и причиной отказа от использования интернет-банка.

Специалисты рекомендуют для осуществления банковских операций через интернет иметь отдельный компьютер. Далеко не каждый ИП может позволить себе такие затраты. Абонентская плата за пользование сервисом также играет роль. Если число хозяйственных операций в месяц незначительно, предпринимателю выгоднее посещать банк лично.

Кстати говоря! Все большее число банков предлагают технологию мобильного банка («мобильный бизнес клиент»). Она дает возможность контролировать счет с помощью мобильного интернета, через телефон.

9 место. Росбанк, «Доступный старт»

9 место

Крупный банк, входит в международную финансовую группу Societe Generale. Индивидуальным предпринимателям Росбанк предлагает счет с недорогим обслуживанием, крупным лимитом на переводы на личную карту и быстрым открытием по паспорту. Из недостатков можно отметить крупные комиссии за операции.

Росбанк присутствует во многих крупных городах России, открыть расчетный счет можно в любом регионе, где есть его отделения.

Условия

Росбанк подойдет для ИП с растущими оборотами.

Оформление

Для открытия счета ИП нужен только паспорт.

Услуги для ИП

Банк предлагает малому бизнесу разнообразные услуги.

Надежность

Крупный системно значимый банк.

Удобство

Клиенту доступен современный интернет-банк.

- Стоимость в месяц 490 рублей

- Стоимость открытия бесплатно

- Стоимость платежного поручения 75 рублей

- Переводы физическому лицу бесплатно до 150 000 рублей на счет в Росбанке и до 100 000 рублей в другие банки, далее — от 1%

- Интернет-банкинг есть (поддержка новых браузеров, включая Safari под Mac)

- SMS-информирование 190 рублей в месяц

- Приложение для iOS есть

- Вход в интернет-банк логин и пароль вместе с USB-ключом

- Обслуживание и выпуск корпоративной карты 1 490 рублей в год

- Снятие наличных от 3% до 10%

- Проценты на остаток по счетунет

- Дополнительно юридическая и медицинская поддержка

- Оформление счета онлайн с выездом специалиста или в отделении банка

- Бонусы при открытии счета нет

Преимущества

- Открытие счета без визита в банк

- Крупный лимит вывода на собственный счет

- Скидки при оплате на год вперед

Недостатки

- Дорогие платежные поручения

- Дорогое обслуживание бизнес-карты

Подробнее

Альфа-Банк

Бесплатным сервисом «Бухгалтерия» Альфа-Банка могут пользоваться клиенты — ИП на УСН 6%, без сотрудников, эквайринга, кассы и валютных счетов. Как правило, это молодые предприниматели, только что начавшие свой бизнес.

Кроме того, для людей, недавно открывших свое дело, в этом банке разработан специальный тариф «Легкий старт».Абонентская плата за обслуживание на данном тарифе — 490 рублей в месяц. Юридическим лицам можно переводить деньги без комиссии 3 раза в месяц (далее — по 59 рублей за платежку). Физическим лицам на счета в Альфа-Банке можно перечислять без уплаты комиссионных суммы в пределах 150 тысяч рублей в месяц.

От открытия расчетного счета в Альфа-Банке молодые предприниматели могут получить также дополнительные выгоды:

- возможность управлять счетом удаленно через мобильный или интернет-банк;

- услуги эквайринга с бесплатной арендой терминала;

- сервис «Индикатор риска», который помогает избежать блокировки расчетного счета по 115-ФЗ;

- кэшбэк до 5% за расходы на нужды предпринимательской деятельности по карте Альфа-Бизнес;

- полезные подарки от партнеров банка (Яндекса, hh.ru, ВКонтакте для бизнеса, операторов сотовой связи, служб доставки и т. п.).

Подать заявку на открытие счета в Альфа-Банке можно на этой странице.

6 место. Альфа-Банк

6 место

Крупный частный банк, популярный у малого бизнеса. Альфа-Банк позволяет открыть расчетный счет и подключить некоторые услуги без визита в банк — для этого к клиенту приедет выездной специалист. Банк предусматривает разнообразные тарифы РКО и активно развивает свои услуги.

Выездные специалисты соблюдают все меры предосторожности — приезжают в защитных масках и с антисептиком.

Условия

Банк подойдет разным категориям предпринимателей.

Оформление

Счет открывается с выездом специалиста.

Услуги для бизнеса

В банке доступны все востребованные услуги.

Надежность

Крупный системно значимый банк.

Доступность

Банк работает во многих регионах страны.

- Стоимость в месяц 0-7 900 рублей

- Стоимость открытия бесплатно

- Платежные поручения 0-25 рублей

- Переводы физлицам 0-10% в зависимости от тарифа

- Операции с наличными внесение — до 0,2%, снятие — 0-11% в зависимости от тарифа

- Дистанционные услуги для бизнеса регистрация ИП и ООО, валютный контроль, гарантии, интернет-эквайринг, депозиты

- Другие услуги для бизнеса торговый эквайринг, зарплатный проект, корпоративные карты, лизинг, кредиты, онлайн-кассы

- Интернет-банк бесплатно, вход по SMS или USB-ключу

- Открытие счета онлайн с выездом специалиста

- Скорость открытия от 1-2 дней

Преимущества

- Бесплатный тариф для малого бизнеса

- Виртуальные корпоративные карты

- Кредитные каникулы для малого бизнеса

Недостатки

- Крупные комиссии за операции с наличными

- Некоторые услуги оформляются только в отделении

Подробнее

Альфа-Банк

Если вам нужен хороший банк для бизнеса, то Альфа-Банк — лучший вариант для владельца небольшого предприятия. Альфа имеет представительства по всей стране, предлагает бесплатное открытие расчетного счета для новых ИП. К тому же у них одна из лучших систем онлайн-банкинга и быстрый мобильный банк.

Альфа-Банк предлагает бесплатную бухгалтерию, кредитные карты для бизнеса и эквайринг 1% для приема оплат картами. Если у вас есть текущие и сберегательные счета в одном месте, проще управлять всем с помощью единой учетной записи в интернет-банке. Для открытия РКО необязательно посещать отделение, достаточно подать все необходимые документы онлайн.

Таким образом, Альфа-Банк занимает второе место в рейтинге ТОП-10, потому что предлагает все, что может понадобиться вашему бизнесу и дает множество вариантов, чтобы избежать ежемесячной платы за обслуживание. Как небольшие индивидуальные предприниматели, так и крупные ООО со множеством сотрудников смогут легко найти необходимые предложения.

5 место. Дело Банк (СКБ-Банк)

5 место

Проект СКБ-Банка, обслуживает малый и средний бизнес. Расчетный счет и некоторые дополнительные услуги могут быть оформлены как с выездом специалиста, так и в отделении СКБ. Банк предусматривает различные тарифы РКО и наиболее востребованные сервисы для бизнеса.

Выездные специалисты соблюдают все меры предосторожности — приезжают в защитных масках и с антисептиком.

Условия

Банк предлагает разнообразные тарифы банка.

Оформление

Счет открывается с выездом специалиста.

Услуги для бизнеса

Банк предоставляет все востребованные услуги.

Надежность

Достаточно надежный екатеринбургский банк.

Доступность

Банк присутствует во многих крупных городах.

- Стоимость в месяц 0-7 590 рублей

- Стоимость открытия бесплатно

- Платежные поручения 0-89 рублей

- Переводы физлицам 0-10%

- Операции с наличными внесение — от 0,1%, снятие — от 2%

- Дистанционные услуги для бизнеса бухгалтерия, валютный контроль, гарантии, интернет-эквайринг, кредиты, проверка контрагентов

- Другие услуги для бизнеса торговый эквайринг, зарплатный проект, корпоративные карты, онлайн-кассы

- Интернет-банк бесплатно, вход по USB-ключу

- Открытие счета онлайн с выездом специалиста

- Скорость открытия от 1-2 дней

Преимущества

- Бесплатный тариф для малого бизнеса

- Единый интернет-банк для личных и расчетных счетов

- Скидки при авансовой оплате счета

- Эквайринг с платежами по QR-кодам

Недостатки

Снятие наличных — только по корпоративной карте

Подробнее

Сбербанк Деловая среда

Сбербанк является старейшим банком в России с многолетним опытом предоставления банковских услуг как для частных лиц, так и для бизнеса. Расчетный счет с бесплатным обслуживанием не имеет ограничений для перевода средств со счета и на выдачу наличных через кассу. Один РКО включает бесплатное ежегодное обслуживание бизнес-карты, СМС-информирование, выдачу справок и круглосуточную консультацию по телефону.

Высокий процент комиссии за перевод не подойдет для компаний с огромным количеством транзакций, но удобен для небольшого предпринимателя. Сбербанк предлагает услуги самоинкасации, надежный онлайн банк и широкий выбор иностранных валют для проведения расчётных операций.

Сбербанк также предлагает страхование бизнеса и кредитные счета для предприятий, депозиты и брокерские услуги. Это впечатляющее количество предложений для любого банка. Если вам не нужно работать с наличными деньгами, но вам нужен серьезный банк, подумайте о Сбербанке, чтобы удовлетворить потребности малого бизнеса и ИП.

11 место. Уралсиб, «Начни с нуля»

11 место

Крупный банк, который обслуживает большое число клиентов — как частных, лиц, так и предпринимателей. Он предлагает своим клиентам все основные банковские услуги. Для малого бизнеса Уралсиб предусматривает бесплатный тариф с базовым набором необходимых услуг. Из недостатков чаще всгео отмечают дорогие платежные поручения и устаревающий интернет-банк.

Офисы Уралсиба есть в 46 регионах страны и почти во всех крупных городах. Оформить счет можно в любом регионе страны.

Условия

Тариф подойдет для ИП с маленькими оборотами.

Оформление

Счет открывается в отделении банка.

Услуги для ИП

Клиентам банка доступны все необходимые услуги.

Надежность

Уралсиб поддерживает высокий уровень надежности.

Удобство

Доступен специальный пакет услуг для платежей в валюте.

- Стоимость в месяц бесплатно

- Стоимость открытия бесплатно

- Стоимость платежного поручения 3 в месяц — бесплатно, далее — 120 рублей

- Переводы физическому лицу до 150 000 рублей — бесплатно, далее — от 1%

- Интернет-банкинг есть, бесплатно

- SMS-информирование 170 рублей

- Приложение для iOS есть

- Вход в интернет-банк USB-ключ

- Снятие наличных от 2% до 11%

- Обслуживание и выпуск корпоративной карты первый год — бесплатно, далее — 290 рублей в месяц

- Проценты на остаток по счетунет

- Оформление счета в отделении банка с онлайн-заявкой

- Бонусы при открытии счета нет

Преимущества

- Бесплатные курсы и вебинары для бизнесменов

- Низкие комиссии за операции с наличными

- Различные программы страхования бизнеса

Недостатки

- Дорогие платежные поручения

- Платные внутренние платежи

- Интернет-банк работает не на всех устройствах

Подробнее

2 место. Модульбанк, «Оптимальный»

2 место

Проект от выходцев из Сбербанка, позиционируется как удобный банк для малого бизнеса. Удобный сайт, техподдержка с человеческим лицом, все операции через интернет-банк и мобильное приложение. Для индивидуального предпринимателя у него есть недорогой тариф со всеми необходимыми функциями. После общения с консультантом и штудирования форумов, сделал вывод, что данный банк лучше всего подходит для предпринимателей по критериям, заявленным в моих требованиях.

Банк действует в 50 регионах России, в том числе в Москве, Санкт-Петербурге, Новосибирске, Казани, Ростове-на-Дону, Краснодаре и Сочи.

Условия

Банк предлагает удобные условия малому бизнесу.

Оформление

Счет оформляется полностью онлайн.

Услуги для ИП

В Модульбанке доступны все необходимые услуги.

Надежность

Достаточно стабильный и надежный банк.

Удобство

Все операции со счетом проводятся в режиме онлайн.

- Стоимость в месяц 690 рублей, бесплатно — если расходы по картам за месяц от 100 000 рублей

- Стоимость открытия бесплатно

- Стоимость платежного поручения 19 рублей

- Переводы физическому лицудо 300 000 рублей — 19 рублей, далее — от 1%

- Интернет-банкинг есть (поддержка новых браузеров, включая Safari под Mac)

- SMS-информирование 90 рублей в месяц

- Вход в интернет-банк логин с паролем и подтверждающим кодом из SMS

- Снятие наличных от 1% до 6%

- Проценты на остаток по счету1,75% годовых

- Оформление счета онлайн с выездом специалиста

- Бонусы при открытии счета Подарки от Яндекс, Моего Дела, Контур.Эльба, OZON и других сервисов; 4 месяца виртуальной телефонии + городской номер бесплатно; скидка 5 000 руб. на первый лизинговый платеж

Преимущества

- Открытие счета без визита в банк

- Возможность бесплатного обслуживания счета

- Накопительные счета и депозиты

- Кредиты и овердрафт с моментальным оформлением

- Различные виды эквайринга и онлайн-кассы

Недостатки

Только для малого бизнеса

Подробнее

1 место. Победитель. Точка Банк

1 место

Совместный проект Открытия и Киви-Банка. Изначально специализируется на удаленном обслуживании малого и среднего бизнеса. Точка позволяет открыть счет и воспользоваться большинством услуг без встречи со специалистами банка — подать соответствующие заявки и передать нужные документы можно в личном кабинете. Однако, тарифы банка могут быть удобны не для всех предпринимателей.

Условия

Банк рассчитан на малый и средний бизнес.

Оформление

Счет для ИП можно оформить через интернет.

Услуги для бизнеса

В банке доступно много услуг для малого и среднего ббизнеса.

Надежность

Точка работает на базе двух надежных банков

Доступность

Банк работает во многих регионах страны.

- Стоимость в месяц 0-25 000 рублей

- Стоимость открытия бесплатно

- Платежные поручения бесплатно

- Переводы физлицам бесплатно до 10 000 000 рублей в зависимости от тарифа, далее от 300 рублей за каждые 10 000 рублей

- Операции с наличными внесение — от 80 рублей за каждые 10 000 рублей, снятие — от 350 рублей за каждые 10 000 рублей (бесплатно до 5 000 000 рублей в зависимости от тарифа)

- Дистанционные услуги для бизнеса регистрация ИП и ООО, бухгалтерия, валютный контроль, работа с госзакупками, факторинг, выпуск КЭП, интернет-эквайринг, комплаенс-ассистент, кредиты, депозиты, проверка контрагентов и сотрудников

- Другие услуги для бизнеса торговый эквайринг, зарплатный проект, корпоративные карты

- Интернет-банк бесплатно, вход по SMS

- Открытие счета онлайн с выездом специалиста или с подтверждением в личном кабинете

- Скорость открытия от 1-2 дней

Преимущества

- Бесплатный тариф для малого бизнеса

- Бесплатные платежи на любом тарифе

- Бесплатная регистрация ИП и ООО

- Услуги для малого и среднего бизнеса

Недостатки

- Крупные комиссии за операции с наличными

- Некоторые услуги недоступны на бесплатном тарифе

Подробнее

Росбанк

Основываясь на наших исследованиях, Росбанк входит в десятку лучших банков для открытия расчетных счетов для юридических лиц и частных предпринимателей. Большинство тарифов предлагают платежи в другие банки до 150 000 рублей в месяц на счета физических лиц. Те, кто откроет «Платиновый» счет получит бесплатный SMS-банк, возможность заказать справки и дубликаты, интернет-банк и использовать круглосуточную поддержку.

Тарифы предполагают ежемесячную плату за обслуживание в размере от 490 до 3890 руб./мес. Первые 2 месяца обойдутся абсолютно бесплатно, что является хорошим примером для остальных участников этого рейтинге ТОП-10. Владельцы счетов получают бесплатную дебетовую карту со снятием наличных в разных валютах без комиссии.

Чтобы открыть расчетный счет не нужно ехать в отделение Росбанка, подписать все необходимые документы можно всего в один клик. В 2018 году Росбанк завоевал звание самого надежного банка в России по мнению Forbes. Другие полезные услуги: кредитование среднего и малого бизнеса, депозитные счета, банковские карты, зарплатные проекты и валютный контроль.