Частное инвестирование в россии: как оно развивалось и что нас ждет в будущем

Содержание:

- Советы по выбору ИФ

- 5 ценных рекомендаций начинающему инвестору

- За что платит инвестор

- Как поменялись инструменты за последние пару лет

- Этапы управления инвестициями

- Налоговая ставка для частных инвесторов в России

- Где найти деньги на инвестиции

- Инвестирование и сроки получения дохода

- Факторы спроса: почему люди в России инвестируют?

- Основные задачи инвестиций, виды

- Как инвестировать в ESG, если очень хочется?

- Льготы по налогообложению инвестиций

Советы по выбору ИФ

Если вкладчик решил вложить средства в инвестиционный фонд на территории РФ, то необходимо определить параметры и провести действия:

Признаки мошенничества

При выборе инвестиционного фонда в РФ также стоит избегать мошеннических действий. Признаки организации, которой не стоит доверять:

- Фиксированный доход. Если называется конкретная сумма дохода, стоит обойти инвестиционный фонд стороной. Ни один аналитик не может с точностью утверждать такое, ведь условия ежедневно меняются.

- «Уникальное предложение». Такая фраза – попытка завладеть сознанием инвестора. На самом деле все структуры, виды и деятельность ИФ известна.

- Убытки. Ответственность за них должна быть прописана в договоре. Следует остерегаться фразы «Не несет ответственности за убытки».

- Срочное вложение. Предложение «Срочно вложить» тоже должно быть воспринято как признак мошенничества: вкладчику необходимо время, чтобы разобраться с ситуацией и узнать сведения о компании.

- Формулировки в договоре и рекламе. Должны быть четкими, не надо поддаваться на слова: примерно, ориентировочно, приблизительно, от и до.

- Старые схемы. Большинство методов облапошивания клиентов уже известны. Поэтому, если предлагаются такие схемы вложения денег, необходимо держаться от них подальше.

- Понятная деятельность. Если инвестор не улавливает схему работы инвестиционного фонда, лучше избегать его. В хороших ИФ все четко и ясно.

- Ноу-хау и нанотехнологии. Инвестировать можно только в те проекты, которые существуют реально, даже если эта вещь только что создана. Но, если убеждают вложиться в какое-то новое изобретение, которого еще не существует в природе, стоит отклонить такое предложение, сколь бы заманчивым оно ни было.

- Брокерские услуги. Подписывать бумаги на оказание брокерских услуг и личное управление сделками не стоит: всем этим должна заниматься УК.

Стоит ли покупать паи самых доходных ПИФов?

Рассматривать такие паи надо с осторожностью: ситуация на рынке меняется ежечасно, на нее влияет развитие экономики стран, санкции государств, политическая ситуация, курс валюты. Поэтому, чтобы остаться на плаву, надо рассматривать доход ПИФа за несколько лет, а не за последние месяцы

5 ценных рекомендаций начинающему инвестору

Чтобы вложить собственные средства с умом, следуйте предложенным рекомендациям:

Действуйте строго по плану. На начальном этапе каждый инвестор разрабатывает свой индивидуальный план: какую сумму он может вложить, на какую прибыльность рассчитывает, за какой временной период это осуществиться. Формирование подобного плана – первый шаг на пути к успешным инвестициям. Продуманный до мелочей план – это основа всех финансовых вливаний;

Проштудируйте выбранную нишу инвестиций. Не спешите вкладывать средства в акции нефтяных компаний, не изучив заранее их финансовые отчеты и баланс за несколько отчетных периодов. Сначала тщательно изучите выбранную компанию, нишу, а затем отдавайте туда свои финансы. Оцените все риски и перспективы, составьте собственный прогноз, только потом вкладывайте;

Пристально отслеживайте объект инвестиций

Не вливания средств вся деятельность только начинается, это не конечный этап, важно это понимать. Необходимо постоянно мониторить состояние рынка, проводить подробный анализ текущего финансового положения, при этом важно быть предельно объективным

Если все обернется не по тому сценарию, который вы составили в плане, то лучше приступить к продаже объекта вливаний;

Контролируйте возможные риски. Первый шаг к грамотному управлению собственными средствами – это контроль за рисками. Если изменилась ситуация на рынке не в лучшую сторону, а вкладывать в эту нишу стало рискованно, то лучше поменять стратегию. Основным способом оптимизации рисков является разделение активов, когда средства вложены в несколько ниш. Такой способ распределения финансов поможет сбалансировать просадку и дать прибыль, когда другая ниша может нести убытки;

Нет места эмоциям. Это правило актуально для всех инвестиций. Финансы не любят импульсивных людей. Начинающему инвестору необходимо трезво оценивать все риски, во время составления отчетов, проведения анализа сделки руководствоваться сухой статистикой. Финансовую интуицию никто не отменял, вот только она приходит с годами, когда идет наработка опыта. Новички таким чутьем не обладают.

Если вы будет следовать этим простым советам, то можно избежать многих ошибок, получить стабильный доход. Основной задачей каждого инвестора является сохранение средств, а только потом получение прибыли. Именно поэтому выбирать необходимо ниши надежные, гарантированно приносящие доход, чем рискованные, которые могут привести к убыткам.

Самое важное правило, о котором не должен забывать никто. Самый важный объект инвестирования – человек

Можно вложить накопленные средства в обучение, здоровье и приобретение знаний. Все эти действия гарантированно окупятся, будут приносить стабильный доход даже в трудные экономические времена. Вливания в свое развитие – это оптимальный вариант получения дохода.

https://youtube.com/watch?v=EnUEXdhuNaw

За что платит инвестор

Меня всегда интересовал вопрос — почему я должна платить государству, когда сама заработала на стартовый капитал для инвестирования, и почему принципы налогообложения учитывают только финансовую поддержку самой страны, а не отдельных вкладчиков? В нашей стране, как и в других государствах, используется правило пропорционального налогообложения — чем выше прибыль, тем больше размер налоговых издержек, но в случае фиксированного процента. Суммируя все, что сказано выше, можно подвести черту — за что же платит налоги инвестор:

- за недвижимость в случае владения, продажи ее или на прибыль, полученную от аренды;

- за прибыль по депозитам;

- за разницу между затраченными и полученными деньгами в случае покупки акций, облигаций;

- на доход от дивидендов как иностранных, так и российских компаний, и по сути, вложения в бизнес с целью получения дохода, являются аналогичным инструментом.

Рекомендую наперед узнавать не только, какой потенциальный доход можно получить, но и во сколько обойдутся услуги брокера, депозитария, как именно происходит налогообложение инвестиций, например, открывая счет в «Тинькофф», есть инструкция и калькулятор с указанием всех вычетов. Часто государство путает понятия «спекулянт» и «инвестор», хотя в первом случае нет ничего плохого — это способ получения денег на основе своих знаний, оценки рынка и быстрого решения о покупке или продаже активов.

Обратите внимание: потери по работе с ценными бумагами сальдировать нельзя. Таким образом, не получится учитывать убыток от потери в цене акции, что куплена в долларах, и прибыль от продажи фьючерса на курс евро/доллар

А вот юридическое лицо это сделать может, поскольку налоги начисляются на сальдированную прибыль. Принципиально наперед узнать не только о том, что такое фьючерсы, но и то, как начисляется налог

Важно обозначить термин «бумажный доход». Например, в 2018 году купили акцию, и она растет в цене, но вы ее не продаете, хотя учитываете, что, продав в 2021 или 2022 придется заплатить издержки

На срочном рынке налог взымается в конце каждого торгового дня.

Ежегодно меняются условия, как в сегменте налогообложения строительных организаций, так и для инвесторов, чем суммарный депозит в банках превышает 1 млн. рублей. Необходимо помнить, что налоговый период начинается с 1 января и длится 1 календарный год. По его истечению необходимо подавать налоговую декларацию. Остается пожелать каждому разобраться в нюансах оплаты издержек, эффективности каждого инвестиционного инструмента, чтобы вложить свои средства безопасно и регулярно получать солидный доход.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Как поменялись инструменты за последние пару лет

Одним из первых брокеров, который начал двигать рынок частного инвестирования в России, стал БКС. На его платформе первое время работал в том числе и «Тинькофф» — сейчас у них свое приложение, своего рода новый стандарт для отрасли.

Не будем приводить здесь интерфейсы всех мобильных приложений или сравнивать их между собой

Важно другое — наконец-то произошел качественный сдвиг в инструментарии. У простых пользователей, непрофессионалов, появилась возможность приобщиться к теме инвестиций

При этом они имеют под рукой привычный стандарт юзабилити, и их даже не обязывают рисковать собственными средствами: у тебя есть виртуальный счет, на котором ты можешь поэкспериментировать и оценить работу приложения.

Практически любое современное приложение делает ставку на простоту и юзабилити

Аналогичные решения есть и в США, хотя там в целом более консервативный финансовый рынок: люди до сих пор пользуются чековыми книжками, а операции с ценными бумагами предпочитают доверять брокерам, а не торговать самостоятельно через приложение. Можете посмотреть приложение Robinhood.

UX/UI современных мобильных приложений для частных инвесторов — это, безусловно, их сильная сторона. Что еще предстоит доработать?

Этапы управления инвестициями

Контроль над финансовыми вливаниями осуществляется по 3 последовательным этапам:

Оценивание перспективности вложений. На начальном этапе ведется сбор данных об объекте вливаний и состоянии рынка. На этом шаге уточняется объект вливаний, временной промежуток вливания, примерная прибыльность вливаний. Объективный анализ рынка – важнейший этап для начала любых вливаний;

Реализация выбранной стратегии – это может быть приобретение ценных бумаг, различная недвижимость, золото, ПАММ-счета

На этом шаге важно следовать выбранной стратегии, правильно влить накопленные средства;

Наблюдение за объектом инвестиций. Инвестор постоянно наблюдает за динамично меняющейся картиной рынка, своевременно решает об отмене вливаний либо продолжении инвестирования

Все это необходимо мониторить. Если приобретенные акции идут вверх, то инвестор зарабатывает на вливаниях, выигрывая на этой ситуации. При появлении негативных новостей о компании вкладчик принимает решение о продаже своих акций.

Самым сложным и ответственным шагом является грамотное составление стратегии. Грамотное планирование и оценка перспективности вливаний дает возможность получить ответы на многие вопросы: сколько нужно вкладывать? На какую прибыль я могу рассчитывать? Через какое время начнется получение прибыли?

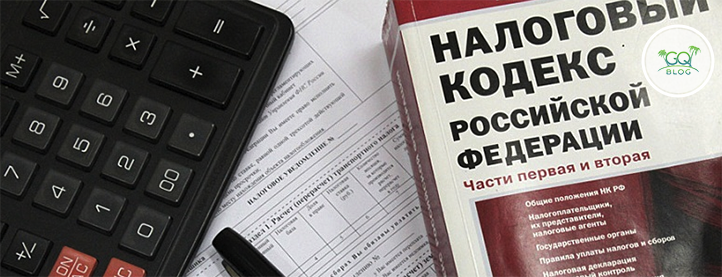

Налоговая ставка для частных инвесторов в России

Рассматривая общие нормы, стоит обозначить: в России резиденты должны платить 13% как налог на доход физических лиц, а нерезиденты — 30%. Налог — как бы не хотелось его не платить, является обязательным условием деятельности не только крупных компаний, но и обычного инвестора с небольшим капиталом для вложений. Предлагаю разобраться в определенных нюансах по типичным инвестиционным инструментам, чтобы понимать, сколько же получим в итоге, отминусовав все, что нужно. Это позволит оценивать возможные риски, и просчитывать потенциальную доходность.

Депозиты

Сегодня с прибыли изымается 13%, и банк в этом случае является налоговым агентом, автоматически оплачивая издержки из вашей прибыли и отдавая «чистые» деньги на руки. Согласно новому Закону, начиная с 2022 года, налогом будет облагаться не весь доход по депозитам, а лишь прибыль за вычетом необлагаемого процентного дохода. Он зависит от ключевой ставки на начало года, например, на 1 января 2021 она составляла 4,25%. При этом доход не должен быть выше за год, чем 1 млн. рублей. Значит оплатить издержки нужно будет с максимальной суммы до 42500 рублей. Если выше — применяется другая налоговая норма.

Недвижимость

Актуальные виды налогообложения предусматривают оплату издержек собственников различного вида недвижимости, согласно Налоговому Кодексу. Поскольку любая недвижимость является потенциальной инвестиций (вы можете продать ее дороже, чем купили или сдать в аренду), то такой инструмент также в списке «обязательных» для инвесторов во время составления декларации.

Налоговые ставки для собственников недвижимости

| Размер налоговой ставки, % | Объекты и их особенности |

|---|---|

| 0,1 от кадастровой стоимости | С гаражных построек, помещений, приспособленных для жилья, недвижимых комплексов, машино-мест, зданий, с площадью не больше 50 кв.м, предназначенных под ИЖС, личных подсобных хозяйств, содержание садов, огородных участков, дач, постройки, что в стадии строительства, если они в будущем будут применены под жилье. |

| 2% | Недвижимое имущество, что оценено свыше 300 млн. руб. |

| 0,5 | Все остальные объекты. |

Для физических лиц расчет производят работники налоговой службы, а вот юридические должны это делать самостоятельно.

Стоит отметить, что есть и льготы: для квартиры до 20 кв. м., для дома — до 50 кв.м., до 10 кв.м. — для комнаты, до 1 мл. рублей ЖК с подсобными помещениями. Пенсионеры, инвалиды и ветераны освобождаются от уплаты налога, но только на 1 объект на их усмотрение.

Фондовый рынок

Система налогообложения подразумевает, что прибыль, полученную на торговле акциями или облигациями, нужно уменьшить на 13% (или 30%, если физическое лицо не резидент России). Но вот есть определенные нюансы, если зарабатываете на акциях и облигациях иностранных компаний или государств. Ключевая разница сосредоточена в таких аспектах:

- В случае приобретения иностранных акций, разница между покупкой и продажей формируется в рублях. Например, купили 10 ценных бумаг за 30 долларов, когда курс был 65 рублей за 1$. Продали за те же 30$, но доллар оценивался в 75 рублей. С каждых 10 рублей нужно оплатить налог.

- В случае торговли корпоративными облигациями, необходимо добавить купонный доход. Представим: купили облигацию по 95% с купоном 10%, и при этом выплачивали его вам последний раз квартал назад. К цене облигации добавляется 2,5%, а общая сумма в день покупки — 97,5%. Еще через квартал вы продали облигацию по 99%, но купонный налог уже оставляет 5%. Таким образом, налог государству на доход оплатите на сумму разницы между 104% и 97,5%.

Валютные операции

Представим ситуацию: вы разобрались, что такое валютные пары, и решили на них заработать. Разумеется, без услуг брокера вам не обойтись. Налог изымается с учетом разницы между тем, что продали и тем, что купили — фактически это вся прибыль. Плюс, нужно оплатить услуги брокера и депозитария. Если разница между покупкой и продажей отрицательная (продали дешевле, чем купили), сумма облагаемого налога уменьшается.

Обратите внимание: в случае торговли на короткой позиции это правило не работает.

Рассмотрим на простом примере. Вы купили ценных бумаг на 200 тысяч рублей, продали на 250 тысяч, получив 50 тыс. чистой прибыли. Затем вы купили на 200 тысяч, а продали на 190 тысяч, получив убыток 10 тыс. рублей. В итоге, за операции вы получили чистый доход 40 тыс. рублей, из которых нужно оплатить государству 13%.

Где найти деньги на инвестиции

Самое распространенное возражение тех, кто не инвестирует: “Я столько не зарабатываю, мне неоткуда взять деньги, живу от зарплаты до зарплаты!” И прочее в том же духе. Давайте я попробую найти для вас деньги на инвестиции?

Покажу на примере моей знакомой. Она каждое утро забегает в свою любимую кофейню на чашечку ароматного кофе стоимостью 220 руб. Я не призываю вас отказаться от маленьких радостей жизни (у каждого они свои). Но предлагаю ровно такую же сумму отложить на инвестиции. То есть за месяц получится: 220 * 30 дней = 6 600 ₽.

И так поступать каждый раз, когда вы тратите деньги на необязательные, но доставляющие вам удовольствие покупки. Например, купили новый шарфик под цвет туфель? Чипсы ребенку? Пополните инвестиционный портфель.

Если уже читали мои статьи про семейный бюджет, то должны знать, где могут появиться деньги на инвестиции. При правильном распределении доходов и оптимизации расходов хотя бы 1 000 ₽ в месяц удастся получить. Уверена на 100 %, что у каждого найдутся абсолютно бесполезные траты, от которых легко отказаться.

Любые поступления, кроме основного дохода, можно направлять в портфель. Например, продали что-то на Авито, получили кэшбэк по карте или возврат подоходного налога.

Определите процент, который будете направлять на инвестиции со своего основного дохода. Уверяю вас, если вы можете прожить на 40 000 ₽ в месяц, то сможете и на 36 000 ₽, а 10 % уйдет в капитал. Представьте, что увеличили стоимость коммуналки или проезд на транспорте на 10 %. Вы не станете пользоваться услугами? Конечно, станете. Тогда почему вы отказываете себе в создании капитала?

Если вам кажется, что проку от таких маленьких сумм нет, вы ошибаетесь. Во-первых, вы выработаете привычку откладывать деньги на инвестиции. Во-вторых, войдете во вкус, получив свои первые купоны или дивиденды, и задумаетесь о большем масштабе инвестирования. В-третьих, на маленьких суммах легко учиться и делать ошибки. Пока вы меняете свое финансовое мышление, эти копеечки уже начнут работать на вас.

Инвестирование и сроки получения дохода

Фонды прямых инвестиций могут разделяться на:

- универсальные объединения;

- специализированные объединения.

Можно привести такой пример, существуют организации, которые по своей специфике работают исключительно на вложениях в информационные технологии по объему производства, наблюдается существенное их отличие. Поэтому определённые фонды  перераспределяют миллионные, а другие фонды миллиардные финансовые потоки. Прямые инвестиции в Российской Федерации зачастую берут на себя роль фондов, которые аккумулируют в портфеле порядка от 5 до 15 инвестиций сразу относительно с размером друг к другу. Такой подход является полным залогом гарантии гармонии с фиксацией инвестиционных портфелей. Определённые управляющие компании могут вести одновременно несколько фондов, которые в будущем образуют целое семейство фондов. Данный комплексный подход является наиболее выгодной гарантией полного удовлетворения всех предпочтений инвесторов, работающих в соответствии с размерами своих инвестиций, горизонтами для развития своих инвестиций, отраслевой специфики вкладов, а также в согласии с другими критериями, которые в каждой ситуации определяются в исключительной индивидуальном порядке.

перераспределяют миллионные, а другие фонды миллиардные финансовые потоки. Прямые инвестиции в Российской Федерации зачастую берут на себя роль фондов, которые аккумулируют в портфеле порядка от 5 до 15 инвестиций сразу относительно с размером друг к другу. Такой подход является полным залогом гарантии гармонии с фиксацией инвестиционных портфелей. Определённые управляющие компании могут вести одновременно несколько фондов, которые в будущем образуют целое семейство фондов. Данный комплексный подход является наиболее выгодной гарантией полного удовлетворения всех предпочтений инвесторов, работающих в соответствии с размерами своих инвестиций, горизонтами для развития своих инвестиций, отраслевой специфики вкладов, а также в согласии с другими критериями, которые в каждой ситуации определяются в исключительной индивидуальном порядке.

Сроки на инвестирование указываются заранее и соответствуют политике фонда в Российской Федерации. Прямые инвестиции приносят свой доход приблизительно 1 раз в период от 5 до 7 лет. Именно такой срок для существования самого обычного инвестиционного фонда определён экономикой, но стоит отметить, что существуют некоторые инвестиции, в которых капитал проходит нужный цикл. Иногда этот период занимает от 3 до 5 лет. Такие сроки, о которых говорилось выше, являются наиболее оптимальными, потому что именно они помогают и фондам, и акционерам компании максимизировать рост будущей прибыли. В свою очередь они являются объектами для инвестиций.

Возникает вопрос: кто вкладывает деньги в фонды управляемые прямыми инвестициями? В качестве инвестора может выступать любое лицо, например компания или же любое физлицо. Во многих государствах с наиболее развитой экономикой в их качестве инвесторов выступают различного рода институты по финансам, пенсионные и страховые компании, через активные фонды. Прямые инвестиции выступают и осуществляются в России, аккумулируя средства частных инвесторов, в свое время инвесторы вкладываются деньги в эти организации но не получают на них права управления.

Зачастую выполнение такого рода обязанностей передается управляющим специализированным компаниям. Если посмотреть на международную практику, такие фонды получается сформировать с помощью привлечения средств со стороны инвесторов широкого круга. При всём при этом, объем средств, которые доступны для работы инвесторов лимитируется самыми минимальными, а также самыми максимальными уровнями. Данный подход помогает создать наибольшую сбалансированность. Инвесторы, в свою очередь выступают в роли участников фонда.

Разберем пример известного фонда. Он приглашает инвесторов способных в свое время вложить денежную сумму размером не меньше 5 миллионов долларов, в свою очередь самый большой объем инвестиций равняется 20 миллионов долларов. Стоит разобраться, в чём же отличие прямых и портфельных инвестиций. Два этих данных понятия зачастую путают между собой, поэтому раз и навсегда следует выяснить их определение и цель, и в этом нет ничего сложного.

Факторы спроса: почему люди в России инвестируют?

В те или иные периоды спрос на инвестиции, в том числе в России, поддерживают разные факторы. Они зависят от того, какие выгоды стремятся получить инвесторы в каждом конкретном инвестиционном случае.

Основной фактор спроса на инвестиции в России — стремление инвесторов получать регулярный доход, с ним чаще всего сталкиваются осторожные вкладчики и инвесторы, готовые рискнуть по чьему-нибудь совету

Здесь за внимание инвесторов пока главным образом конкурируют недвижимость и сберегательные счета..

Интеллектуальный азарт — второй по распространенности драйвер спроса на инвестиции среди частных инвесторов в России. Этот мотив инвестировать особенно актуален для трейдеров, любящих приключения. Особым интересом инвесторов в этой ситуации пользуются биржевые, товарные фонды, акции и криптовалюты.

Основные задачи инвестиций, виды

Под инвестициями понимают вложение ресурсов, денежных средств, любого ценного имущества на длительный срок с целью приумножения капитальных средств и извлечение прибыли. Любое вложение подвергается оценке финансовой стороны. Существуют следующие виды инвестиций:

- Накопительные депозиты, финансовые вливания в ценные бумаги, различные акции, облигации;

- Финансовое вливание в производственные предприятия с целью их дальнейшего развития;

- Вложения в научные исследования, приобретение лицензий, перспективных патентов;

- Вклад в развитие человеческого капитала;

- Привычная спекуляция, заработок на скачке валютного рынка.

По срокам вложения могут быть долгосрочными и кратковременными. Краткосрочно деньги вкладываются в банковские депозиты, векселя, различные сертификаты, ценные бумаги, обладающие высокой окупаемостью.

По форме собственности различают следующие виды инвестиций:

- Частные, когда деньги выделяются физическими лицами;

- Государственные средства, выделенные из государственных предприятий, фондов;

- Иностранные вклады из любых иностранных источников;

- Смешанные средства, состоящие из государственного и частного капитала.

Прибыльность вливаний может быть высокой, средней либо низкой, либо она может отсутствовать. В любом финансовом вливании присутствует рискованность, она оказывает прямое влияние на доходность предприятия. Чем выше ожидаемый доход от вливания, тем больше примерные риски.

Как инвестировать в ESG, если очень хочется?

Пока что возможности для российских розничных инвесторов, которые хотят инвестировать не просто так, а с добрыми помыслами, увы, весьма ограничены.

Конечно, если у вас есть статус квалифицированного инвестора, то можно через российского брокера получить доступ к огромной вселенной ETF, торгующихся на зарубежных биржах, либо вложиться в отдельные ESG-акции и облигации, выбрав бумаги на основе публичных ESG-рейтингов.

Другой вариант приобщиться к зарубежным ESG-инвестициям (который тоже объективно подойдет далеко не всем) — открыть счет у иностранного брокера.

А вот возможности для инвесторов в ESG внутри России пока крайне скудные

Некоторые управляющие компании пробуют запустить отдельные тематические продукты, например в виде ПИФов (тут важно помнить про издержки, которые несут инвесторы). Кроме того, на Мосбирже торгуются несколько биржевых фондов с заявкой на ESG

Например, фонд «Сбер — Ответственное инвестирование» вкладывает в «Индекс МосБиржи — РСПП Вектор устойчивого развития». В базу его расчета входят акции компаний, продемонстрировавших лучшую динамику показателей в сфере устойчивого развития и корпоративной социальной ответственности, говорится на сайте Мосбиржи. За прошлый год этот индекс, кстати, принес доходность почти 29% годовых.

Пожалуй, сейчас самый простой и понятный способ для розничных инвесторов придать инвестициям немного социальный оттенок — купить тематические облигации. Среди свежих выпусков — социальные облигации МТС и «зеленые» бонды Москвы. Бумаги телекома с погашением в 2024 году сейчас торгуются с доходностью около 6.5% годовых. На сопоставимый уровень доходности, вероятно, можно будет рассчитывать, если купить «зеленые» бумаги столицы. Размещение «зеленого» выпуска объемом 70 млрд руб. запланировано на конец мая. Ранее, в конце апреля, Москва разместила на аукционе обычные трехлетние бумаги с доходностью 6.73% годовых.

Но в целом в России процесс продвижения ESG в массы все же идет довольно медленно. Проблема в том, что в отличие от Европы и США у нас пока явно отсутствует широкий класс «ответственных» розничных инвесторов, которым интересны не только высокая прибыль, но и гарантии этичности вложений, резюмировали специалисты АКРА.

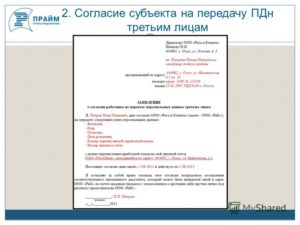

Льготы по налогообложению инвестиций

Актуальное налогообложение инвестиционной деятельности физических лиц предусматривает определённые льготы, но их, к слову, не так много. На самых популярных остановлюсь далее.

- Если вы владеете недвижимостью меньше 3-х лет, затем ее продаете, то платите 13% подоходного налога. Но если больше 5, то издержки не взымаются. Валюта также приравнивается к имуществу.

- Налоговый вычет, но не более чем 52 тысяч рублей на средства, что лежат на брокерском счету не менее 3-х лет.

В конце 2020 года на фоне пандемии и падения экономики НАУФОР предложило отменить НДС для инвестиционных советников. Поправка до сих пор на стадии рассмотрения, как и остальные 11 инноваций от организации.