Бухгалтерская учетная политика малого предприятия

Содержание:

- Изменения последних лет, влияющие на учетную политику 2021 года

- Учетная политика по-новому

- Для чего оформлять учетную политику

- Общая информация об учетной политике предприятия

- Нужно ли все-таки утверждать каждый год учетную политику?

- Приказ об учетной политике

- Ведение бухучёта и составление бухотчётности в упрощённой форме

Изменения последних лет, влияющие на учетную политику 2021 года

Из изменений последних лет, предшествующих 2017 году, наиболее существенными стали:

- увеличение до 100 000 руб. стоимости приобретаемого имущества для целей его признания в налоговом учете основным средством (ОС);

- увеличение до 15 млн руб. суммы среднеквартального дохода, дающего право на уплату квартальных авансов по прибыли;

- введение возможности применять вычет по НДС в таком же, как и для реализации на территории РФ, порядке для экспортеров несырьевых товаров и расширение круга лиц, имеющих право на применение заявительного порядка возмещения;

- принятие закона об онлайн-кассах, меняющего состав лиц, обязанных применять обновленные ККТ и освобождаемых от этой обязанности;

- уточнение критериев СМП, которые не вправе пользоваться упрощенными методами ведения учета (в первую очередь это те СМП, отчетность которых подлежит обязательному аудиту), и появление в ПБУ 2/2008, 8/2010, 11/2008, 12/2010, 16/02, 18/02 отдельно оговоренных разрешений не применять их положения тем, кто ведет бухучет упрощенными методами;

- введение обязанности по начислению налога на имущество от кадастровой стоимости для лиц, ранее освобождавшихся от таких платежей.

Вступившие в силу с 2017 года изменения, которые имеют значение для учетной политики, таковы:

- появились варианты определения размера резерва по сомнительным долгам;

- ограничена величиной 50% доля прибыли, которую можно использовать для списания убытков прошлых лет, но снято 10-летнее ограничение срока на списание;

- изменено соотношение распределения налога на прибыль между бюджетами (3 и 17% вместо 2 и 18%);

- обновлены ОКОФ и классификатор ОС;

- увеличены лимиты, значимые для применения УСН (до 112,5 млн руб. — 9-месячный доход, до 150 млн руб. — общий годовой доход, до 150 млн руб. — предел стоимости ОС);

- регионам предоставлено право принятия решения о применении освобождения от налога на имущество движимых объектов, приобретенных после 2012 года;

- страховые взносы на ОПС, ОМС, ОСС (по нетрудоспособности и материнству) начали подчиняться положениям НК РФ, пределы баз по ним традиционно выросли, появилось ограничение для сумм суточных, не облагаемых взносами;

- определена последовательность предпочтений при выборе образца в случае самостоятельной разработки способов ведения бухучета: стандарты МСФО — аналоги в стандартах РСБУ — рекомендации в области РСБУ;

- шире стал перечень энергоэффективных объектов, допускающих применение ускоренной амортизации.

В 2018 году были приняты следующие изменения, которые необходимо учесть при составлении учетной политики:

- скорректирован алгоритм исчисления резерва по сомнительным долгам;

- с 01.01.2018 введен инвестиционный вычет по издержкам на капремонт и покупку ОС;

- дополнения в правилах учета расходов на НИОКР (некоторые из них ограничены определенным периодом действия);

- на период 2018–2022 годов расширен (за счет объектов водоснабжения и водоотведения) список объектов, для которых может применяться ускоренная амортизация, а в отношении зданий с высокой энергоэффективностью сокращен;

- изменились требования к раздельному учету НДС по «правилу 5%»;

- покупателей металлолома и сырых шкур обязали уплачивать НДС;

- ставка налога в отношении движимого имущества снижена до 1,1%.

О других изменениях 2018 года мы рассказывали здесь.

Учетная политика по-новому

Итак, составлять документ по новым правилам придется всем бюджетникам, так как новый стандарт обязаны применять все представители государственного сектора. Но пугаться не стоит: несмотря на то что предстоит переписать документ полностью, содержание Учетной политики не поменялось.

1. Расширены нормативные основы.

В первую очередь, отметим, что документ следует составлять на основании действующих положений законодательства, ФСБУ, а также учитывать положения учетной политики учредителя. Простыми словами, теперь документ должен соответствовать не только законодательным требованиям и федеральным стандартам, но и равняться на учредителя, учитывая все особенности специфики конкретной сферы деятельности.

2. Определен круг ответственных.

С нового года определено лицо, ответственное за составление УП. Положения ФСБУ закрепляют, что ответственным лицом может быть главбух или же иной работник, на которого были возложены обязанности по ведению бухучета в учреждении

Обратите внимание, что если бухучет в организации ведет сторонняя организация, например централизованная бухгалтерия, созданная учредителем, то составить учетную политику на 2019 год обязана эта самая сторонняя организация. Данное условие придется закрепить в договоре на оказание бухгалтерских услуг

Утверждает новый документ, как и ранее, руководитель учреждения. Напомним, что необходимо опубликовать обновленную учетную политику на официальном сайте организации в Интернете.

3. Структура документа сохранена.

- методы оценки объектов бухучета — однако расписывать все доступные способы не нужно, описывать необходимо только те методы, которые будем использовать в работе; учитывайте положения новых ФСБУ;

- рабочий план счетов учреждения — все счета по действующим инструкциям вносить не обязательно, обозначьте только те, на которых будут отражаться операции;

- порядок проведения инвентаризации активов — теперь определяйте алгоритм с учетом прямых рекомендаций учредителя, установите алгоритм в соответствии с Учетной политикой органа, осуществляющего функции и полномочия учредителя;

- правила документооборота — необходимо определить, каким образом структурные подразделения будут взаимодействовать между собой, чтобы обеспечить своевременное поступление документов в бухгалтерию;

- организация внутреннего финансового контроля — допустимо все положения о финконтроле отнести в отдельное положение, которое следует оформить отдельным приложением к УП;

Иные разделы раскрывайте по аналогии с положениями законодательства, ФСБУ, иными нормативно-правовыми актами, а также руководствуйтесь УП учредителя.

4. Вносите изменения своевременно.

Изменить положения УП можно не только с начала отчетного периода. Так, законодатели предусмотрели несколько вариантов, когда придется скорректировать документ:

- изменение законодательства о бухучете: например, внесены существенные изменения в закон №402-ФЗ;

- условия деятельности субъекта (организации) значительно измены: например, была проведена реорганизация субъекта;

- применение новых способов, методов и форм учета, которые позволят получить достоверную и релевантную информацию для отчетности.

А вот отдельные поправки и корректировки УП нельзя назвать изменением, к таковым следует относить утверждение новых правил, которые будут применяться к операциям, которые встречаются в деятельности субъекта впервые. Также не считают изменением утверждение порядка применения правил в части отражения фактов хоздеятельности, отличных по существу от фактов, совершаемых ранее.

5. Исправление ошибок.

Необходимо раскрыть порядок исправления ошибок в бухучете учреждения

Обратите внимание, что способы исправления ошибок напрямую зависит от периода, в котором была обнаружена эта самая неточность

6. Оценочные значения.

Также в Учетной политике следует определить новый термин «оценочные значения». Новый показатель следует использовать при расчетах, когда конкретное значение получить невозможно либо затруднительно, и в работе используются приблизительные значения. Изменения оценочных значений — это корректировка показателя, с учетом определенных факторов и изменений методов учета.

Это самые основные изменения, которые необходимо учесть при составлении документа. Как видим, нововведений много, однако кардинальных изменений нет. Сущность и ключевые методы учета сохранены. Суть вводимых корректировок — это сближение коммерческого и бюджетного учета. Напомним, что в настоящий момент данные виды БУ имеют многочисленные характерные особенности и отличия.

Не забудьте опубликовать на официальном сайте учреждения новый документ.

Для чего оформлять учетную политику

Это основной документ, который устанавливает:

- порядок ведения бухгалтерского учета учреждения;

- круг ответственных лиц;

- формы, регистры и бланки первичной документации;

- документооборот;

- порядок и систему налогообложения производства или реализации товаров, работ, услуг.

В нем подробно раскройте все особенности ведения бухучета и налогообложения.

Документ утверждают на год или на несколько лет. Но в 2021 году всем учреждениям без исключения придется закрепить в нем большое количество изменений, установленных обновившимся законодательством.

При формировании следует опираться на действующее законодательство:

- Федеральный закон от 06.12.2011 № 402-ФЗ в части определения метода ведения бухучета на предприятии, определения круга ответственных лиц за организацию и ведение.

- Новый федеральный стандарт бухгалтерского учета — Приказ Минфина № 274н от 30.12.2017, который определил исключительные положения для учреждений госсектора.

- Учетная политика учредителя — это новшество, введенное в действие ФСБУ. Теперь составлять основополагающий документ компании следует с учетом требований и положений учредителя.

- Налоговый кодекс РФ в части системы налогообложения, налоговых периодов, ставок, льгот и вычетов. Определяется по всем действующим налоговым обязательствам на текущий и последующие годы.

- Приложение № 1 к Приказу Минфина РФ от 06.10.2008 № 106н (ПБУ 1/2008). В положении закреплены особенности составления учетной политики и обязательные требования к содержанию рабочего документа.

- Приказ Минфина России от 30.03.2015 № 52н. Регламентирует особенности составления, хранения и учета первичной документации.

- Инструкции от 01.12.2010 № 157н, от 16.12.2010 № 174н, от 25.03.2011 № 33н. Устанавливают Единый план счетов, состав и порядок формирования бухгалтерской отчетности.

Упрощенная учетная политика краткая и по смыслу подойдет для малого предприятия, которое ведет бухучет в упрощенном порядке. Исключениями являются: адвокатские конторы, кредитные и микрофинансовые фирмы, жилищные и кредитные кооперативы и те компании, чья отчетность подлежит обязательному аудиту. Ведение упрощенной бухгалтерии пропишите в положениях учетной политики, иначе наказание контролирующих органов неизбежно.

Общая информация об учетной политике предприятия

Учетная политика – это локальный норматив, в котором определяется ряд правил по ведению бухгалтерского и налогового учета, которые актуальны для конкретной компании. Каждая компания вправе формировать свою учетную политику, фиксируя в ней локальные нюансы, сопровождающие данную бизнес-деятельность. На содержание учетной политики оказывают влияние такие факторы:

- федеральное и местное законодательство, а также законы, регламентирующие специфические направления деятельности, если для конкретной компании подобное актуально;

- виды налогообложения компании;

- особенности ведения хозяйственной деятельности и прочее.

Существует три вида учетной политики (далее − УП), регламентируемые законодательством: норматив для бухгалтерских целей, для налоговых и УП для отчетности, соответствующей международным стандартам.

Список особенностей и правил, которые регламентирует УП, довольно обширен. Так, если УП посвящена регламентации бухгалтерского направления, то в тексте документа будут рассмотрены рабочие планы счетов, способы учета различных бухгалтерских позиций, применяемых на данном предприятии, варианты распределения прибыли, бланки первичной документации, не предусмотренные законодательством, и т.д.

УП для налогообложения также может содержать различные сведения, исходя из конкретных потребностей производства. В частности, УП рассматриваемого направления фиксирует:

- систему налогообложения, на которой находится компания, а также, какие именно налоги должна оплачивать фирма и с какой периодичностью;

- объекты налогообложения;

- способы признания доходов и затрат с целью исчисления налога на прибыль предприятия;

- варианты начисления амортизации, способы выявления стоимости активов;

- алгоритм исполнения обязательств компании по налогам и т.д.

УП является документом, который должен сформировать бухгалтер, либо субъект, выполняющий в компании его обязанности. Ответственное лицо вносит в текст основные положения, учитывая индивидуальные потребности компании и ее особенности, после чего черновой вариант согласовывается с управленцем. Если директор одобрит проект УП, он публикует распорядительный документ о наделении политики юридической силой.

Нужно ли все-таки утверждать каждый год учетную политику?

Таким образом, законодательно–нормативные акты не содержат требований об утверждении каждый календарный год учетную политику.

Решение об утверждении учетной политики на новый календарный отчетный год принимается самим субъектом. Организация-компания самостоятельно устанавливает и закрепляет процедуру утверждения учетной политики либо ежегодно, либо по мере необходимости.

При принятии данного решения субъектом необходимо учитывать следующие факты:

|

При возникновении отдельных фактов, учетную политику нужно будет пересматривать в полном объеме, например, принято решение категорически поменять учет либо налоговый, либо бухгалтерский.

При внесении изменений в учетную политику необходимо:

1.Подготовить текст, который содержит изменения с объяснением причин внесения изменений;

2.Установить дату с которой будут действовать соответствующие изменения;

Важно!!! Если изменения в УП вносятся в связи с изменением законодательства, то можно менять УП с той даты, когда вступили в силу изменения в нормативно-правовом акте. А вот добровольно-самостоятельные изменения следует делать исключительно с начала нового отчетного (налогового) периода.. 3.Осуществить проверку не нарушаются ли отдельные пункты, утвержденной ранее политики;

4.Изменения утверждаются приказом руководства, который является неотъемлемой частью имеющегося приказа по Учетной политики субъекта

3.Осуществить проверку не нарушаются ли отдельные пункты, утвержденной ранее политики;

4.Изменения утверждаются приказом руководства, который является неотъемлемой частью имеющегося приказа по Учетной политики субъекта.

Пример внесения изменений в учетную политику в части налогового учета с 01.01.2021г.

С 01.01.2021 вступят в силу изменения в ст. 164 НК, которые увеличат ставку НДС с 18% до 20%. В связи с данным повышением, законодатели подготовили новую форму декларации по НДС.

Таким образом, изменения в законодательстве, обязывающие откорректировать применяемую юридическим лицом УП с 2021 года, есть

И прежде всего необходимо урегулировать вопрос с переходным НДС, например, при получении авансов в 2021 году НДС рассчитывается исходя из ставки 18/118, а при реализации товаров в 2021 году уже нужно будет рассчитать налог исходя из ставки в 20%.

Причем все поправки на 2021 год делают до 31 декабря 2021г.

Важно!!! Вновь созданная организация и те, которые появились в результате реорганизации, должны утвердить учетную политику в течение 90 дней с момента государственной регистрации. Применять этот документ нужно с момента создания новой организации (организации-правопреемника)

Такой порядок установлен абзацем 2 пункта 9 ПБУ 1/2008

Новшество с 01.01.2021г. в учетной политике.

Минфин России издал приказ от 30 декабря 2017 г. № 274н. Приказ определил стандарт ведения бухгалтерского учета государственных и автономных учреждений, который все они обязаны применять с 1 января 2021 года, в том числе при: составлении бюджетной отчетности, составлении бухгалтерской (финансовой) отчетности; ведении бухгалтерского учета. Этим стандартом в том числе предусмотрена обязанность таких организаций публиковать свою учетную политику на официальных сайтах в интернете и подробно раскрывать ее положения в отчетности. Кроме того, при необходимости, организации при изменении учетной политики должны пересмотреть сравнительные показатели отчетности прошлых лет. Поэтому Минфин России в письме от 31 августа 2021 г. № 02-06-07/62480 напомнил, что теперь как учетная политика организации, так и все ее изменения являются объектом внимания со стороны контролирующих органов. В письме приведены методические рекомендации, с помощью которых можно (и нужно!) скорректировать учетную политику с учетом требований нового СГС «Учетная политика, оценочные значения и ошибки».

Приказ об учетной политике

Образец приказа об учетной политике

Для осуществления ведения бухгалтерского и налогового учета бухгалтерская служба хозяйствующего субъекта разрабатывает документ, в котором определяются конкретные требования и положения бухгалтерского и налогового учета, применяемые на данном предприятии. Для закрепления правил бухгалтерского и налогового учета хозяйствующим субъектом оформляется приказ об учетной политике.

Есть ли типовая форма приказа

Типовая форма приказа отсутствует, вследствие чего этот документ составляется в произвольной форме. Положения, характеризующие учетную политику хозяйствующего субъекта, можно оформить разными вариантами:

- положения оформляются непосредственно в тексте приказа;

- положения оформляются в виде приложений к приказу.

Приказ должен содержать обязательные реквизиты, в числе которых — дата составления, наименование, текст, подписи и другие.

Структура и содержание приказа по утверждению учетной политики

Структура приказа об утверждении политики в области бухгалтерского и налогового учета является стандартной. Приказ содержит заголовок, подпись руководителя хозяйствующего субъекта, части распорядительные и поясняющие.

В содержании рассматриваемого документа отражаются следующие данные:

- указываются ФИО и должность сотрудника, на которого возлагаются обязанности по контролю за исполнением положений, описанных в документе;

- указание на дату, с которой вводится этот документ, и др.

Условия для формирования образца приказа по утверждению учетной политики

Рассмотрим формирование приказа об утверждении учетной политики на конкретном примере.

ООО «ЗенитПлюс» зарегистрировано в качестве юридического лица, имеет свидетельство о государственной регистрации, дата выдачи которого — 01.05.2017. Хотя ООО «ЗенитПлюс» относится к субъектам малого бизнеса, оно планирует применение такой системы налогообложения, как общая (ОСНО).

Осуществление финансово-хозяйственной деятельности ООО «ЗенитПлюс» было начато с этой даты. Прежде чем было начато формирование учетной политики ООО «ЗенитПлюс», руководство хозяйствующего субъекта определило следующие позиции:

- не использовать возможные для субъектов малого бизнеса упрощенные системы налогообложения и вести бухгалтерский учет в полном объеме;

- формирование учетной политики произвести по двум направлениям: для налоговых и бухгалтерских целей;

- необходимость формирования графика разработки положений учетной политики, указание сроков, ответственных. За формирование отдельных разделов учетной политики назначаются различные ответственные исполнители;

- контроль за формированием положений учетной политики возлагается на главного бухгалтера;

- обязательное проведение согласований проекта документа со всеми заинтересованными пользователями, при необходимости внесение корректировок до 13.05.2017;

- проект документа, прошедший согласование, утверждается на заседании комиссии (не позднее 16.05.2017) и подписывается руководителем хозяйствующего субъекта.

В приказе указывается следующая информация:

- о дате начала применения разработанной учетной политики (для целей бухгалтерского и налогового учета);

- о необходимости ознакомления с приказом всех заинтересованных лиц хозяйствующего субъекта;

- указание руководителям всех структурных подразделений хозяйствующих субъектов о необходимости обеспечения исполнения положений учетной политики в части правильности и своевременности;

- указание на структурное подразделение, на которое будет возложен контроль за соблюдением и исполнением учетной политики хозяйствующего субъекта;

- сведения о должностном лице, которое будет являться ответственным за исполнение приказа.

Скачать образец приказа об учетной политике

Ведение бухучёта и составление бухотчётности в упрощённой форме

Если организация планирует вести упрощённый бухучёт и пользоваться специальными формами бухотчётности, нужно прописать это в учётной политике. При выборе методов учёта руководствуются требованием рациональности (п. 6 ПБУ 1/2008 «Учётная политика организации»). Это значит, что нужно проанализировать и выбрать методы, благодаря которым можно сформировать полную и достоверную финансовую отчётность с минимальными затратами.

Сокращённый план счетов

При упрощённом бухучёте можно сократить обычный план счетов, объединив некоторые счета друг с другом. Например, применять:

- для производственных запасов — счёт 10 «Материалы» вместо отдельных счетов 10, 11, 15 и 16;

- для затрат, связанных с производством и продажей продукции (работ, услуг) — счёт 20 «Основное производство» вместо счетов 20, 21, 23, 25, 26, 28, 29, 44;

- для готовой продукции и товаров — счёт 41 «Товары» вместо счетов 41, 43, 45;

- для дебиторской и кредиторской задолженностей — счёт 76 «Расчёты с разными дебиторами и кредиторами» вместо счетов 71, 73, 75, 76, 79;

- для денежных средств в банках — счёт 51 «Расчётные счета» вместо счетов 51, 52, 55, 57;

- для капитала — счёт 80 «Уставный капитал» вместо счетов 80, 82 и 83;

- для финансовых результатов — счёт 99 «Прибыли и убытки» вместо счетов 90, 91 и 99.

Рабочий план счетов нужно приложить к учётной политике.

Первичные документы и бухгалтерские регистры

Для ведения бухучёта упрощёнными способами можно самостоятельно разработать подходящие первичные документы (акты, накладные и др.). За основу обычно берут бланки из альбомов унифицированных форм первичных документов и просто удаляют лишние поля или добавляют новые. Главное — сохранить все обязательные реквизиты первичных документов из п. 2 ст. 9 закона 402-ФЗ: наименование и дату документа, название организации, содержание факта хозяйственной жизни, его измерители и их величину, наименование должностей составителей документа, их фамилии и личные подписи.

При сокращённом и простом видах упрощённого учёта можно не вести бухгалтерские регистры имущества. В этом случае все хозоперации заносят в книгу (журнал) учёта фактов хозяйственной жизни.

При полном виде упрощённого бухучёта для регистрации фактов хозяйственной жизни можно разработать свои бланки регистров.

Формы самостоятельно разработанных первичных документов и бухгалтерских регистров закрепляют в учётной политике.

Учёт доходов и расходов

При упрощённом бухучёте организации могут учитывать доходы и расходы кассовым методом, то есть признавать:

- доходы — сразу при поступлении оплаты от покупателей и заказчиков;

- расходы — в момент погашения задолженности перед продавцом или исполнителем, при этом товар должен быть поставлен, а услуга оказана (работа выполнена).

Обычно этим упрощением пользуются организации, которые применяют кассовый метод и в налоговом учёте, например, при УСН.

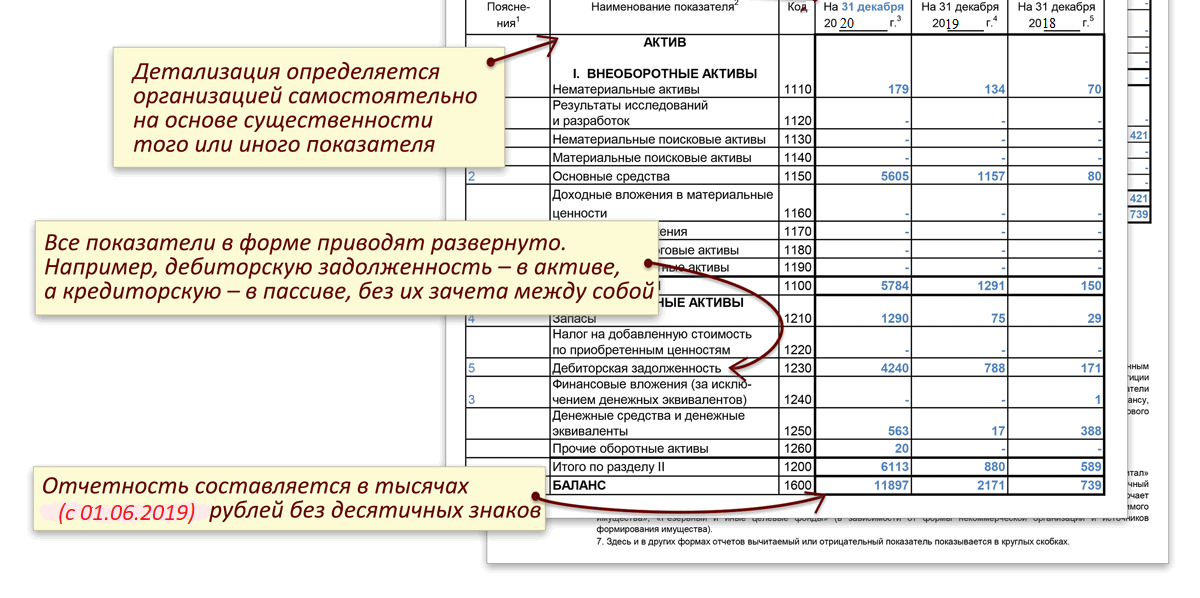

Упрощённая отчётность

При упрощённом бухучёте не обязательно заполнять полный комплект бухгалтерской отчётности. Можно обойтись только бухгалтерским балансом и отчётом о финансовых результатах по специальным формам из приложения № 5 Приказа Минфина № 66н от 02.07.2010. Некоммерческие организации заполняют ещё и третью форму — отчёт о целевом использовании средств.

Сдают упрощённую бухгалтерскую отчётность в свою налоговую инспекцию. Срок сдачи такой же, как и по обычным формам — до 31 марта года, следующего после отчётного.

Начиная с отчётности за 2021 год отчёты принимают только в электронном виде через операторов электронного документооборота.

Благодаря упрощённым способам ведения бухучёта можно значительно снизить нагрузку на бухгалтерию. Ещё больше облегчить работу поможет сервис «Моё дело Профбухгалтер». В нём план счетов и бухотчётность для малого бизнеса упрощённые, а нетиповые факты хозяйственной жизни оформляются бухгалтерскими справками. Бухгалтерская и налоговая отчётность сдаётся в электронном виде прямо из сервиса без использования отдельных ТКС.