Схемы финансовых пирамид

Содержание:

Что такое финансовая пирамида

Определение «финансовая пирамида» очень простое. Это схема получения денег с помощью привлечения других денег. То есть «новички» обеспечивают «старичков», а иногда и одного организатора. Что это? Мошенничество? Какое слово точно характеризует такой заработок?

Не спешите делать выводы. Почему? Как показывает практика, даже классическая модель ведения бизнеса может стать той же финансовой пирамидой. Это происходит, когда предприятие становится убыточным, а долги и кредиты возвращать нужно. Чтобы хоть как-то продержаться, владельцы бизнеса берут кредиты и покрывают ими старые долги.

Мошенники научились использовать эту лазейку и зарабатывать деньги на якобы бизнесе. А что? Все легально и при этом никакой ответственности. Прибыль от бизнеса небольшая, зато стабильная, но основной доход — это новые вкладчики. Сегодня их называют крутым словом «инвесторы». Вот и запущена новая волна финансовых пирамид.

История появления

Впервые термин финансовая пирамида появился в Великобритании в семидесятых годах прошлого столетия, но сама схема подобной деятельности и понимание, что такое пирамида в бизнесе, зародились гораздо раньше. Первой финансовой пирамидой принято считать акционерную компанию «Организация Иний», созданную предпринимателем по имени Джон Ло. Цель организации – сбор средств на освоение реки Миссисипи.

Компания, структурно напоминающая существующие в наше время одноуровневые финансовые пирамиды, датируется 1919 годом. Ее создателем был американский гражданин, Чарльз Понци, чьим именем сегодня называют подобные модели финансовой деятельности. Суть его схемы заключалась в обмане на купонах: люди могли их купить, но продать – нет. Все, что с ними можно было сделать – обменять. Таким образом, доход получили только первые участники схемы, которые привели новых инвесторов.

Сейчас создание и деятельность финансовых пирамид запрещена во многих странах. ОАЭ и Китай могут наказать подобную деятельность смертной казнью, а в Российской Федерации организаторам грозит уголовная ответственность.

Семь причин создания

Как известно, на пустом месте ничего не появляется: чтобы зародилась и развилась такая модель деятельности, как финансовая пирамида, нужна плодотворная почва, а именно – соответствующая экономическая и политическая ситуации.

Перечислим наиболее значимые условия, способствующие зарождению подобных мошеннических схем, которые дают представление о том, что такое пирамида:

- пониженная инфляция;

- активность принципов рыночной экономики в государстве;

- наличие свободного оборота ценных бумаг;

- отсутствие регулирующих норм и актов со стороны законодательства, которые запрещали бы создание подобных организаций;

- уровень дохода большей части населения растет, за счет чего у людей появляются свободные финансы для вложений в различные структуры, фонды и компании;

- описанный выше пункт сочетается с общим низким уровнем финансовой грамотности населения;

- недостаточная информативная поддержка, в том числе со стороны государства.

Все эти условия создают благоприятную почву для особо предприимчивых людей, которые и выстраивают мошеннические схемы, именуемые финансовыми пирамидами.

Преступление без наказания?

Финансовые пирамиды в большинстве стран запрещены законом, в Объединенных Арабских Эмиратах за их создание введена смертная казнь, в Китае за подобную деятельность также возможна высшая мера наказания.

Что, тем временем, происходит в России? Федеральным законом от 30.03.2016 №78-ФЗ введена статья 172.2 Уголовного кодекса РФ («Организация деятельности по привлечению денежных средств и (или) иного имущества»), предусматривающая за создание финансовых пирамид лишение свободы сроком до 6 лет. Кроме того, есть статья 14.62 Кодекса об административных правонарушениях (КоАП) под названием «Деятельность по привлечению денежных средств и (или) иного имущества». Она гласит (переводя на простой язык), что организация и поддержание деятельности финансовой пирамиды, равно как публичное распространение призывов к участию в ней влечет административный штраф для граждан в размере 5-50 тысяч рублей, для должностных лиц – 20-100 тысяч рублей, для юридических лиц – 0,5-1 миллион рублей.

По мнению экспертов, «антипирамидные» статьи УК и КоАП не работают. Даже когда наказание настигает создателя финансовой пирамиды, его, как правило, судят по другим статьям УК.

– Пока не получается снизить масштаб бедствия, не удаётся пресекать деятельность пирамид в самом начале их деятельности – до того момента, пока не нанесён ущерб людям, – говорит Марат Сафиулин. – 90% финансовых пирамид видны невооруженным взглядом по их маркетинговой активности всем профессионалам финансового рынка. Однако несмотря на очевидность недобросовестной деятельности, надзорный орган, эксперты рынка, как правило, не торопятся предупреждать граждан, дожидаясь неоспоримых доказательств. К сожалению, такими доказательствами чаще всего становится прекращение деятельности финансовой пирамиды, когда все украденные у людей деньги уже выведены преступниками из поля зрения Банка России и полиции.

Как распознать финансовую пирамиду

Как и любое явление, финансовая пирамида имеет определенные особенности, по которым ее можно заметить и вовремя обойти стороной. Поскольку схема работы понятна и довольно примитивна, вычленить ее из рекламной мишуры можно

Но для этого необходимо обращать внимание на детали

Основные признаки

Важно вовремя заметить основные проявления финансовой пирамиды. Распознать финансовую пирамиду можно по следующим признакам:

- Отсутствие товара для продажи как такового – не нужно якобы делать ничего, чтобы получать деньги.

- Неизвестно, кто руководитель – организатор скрывает свое имя или использует подставное, чтобы в случае необходимости остаться неизвестным.

- Непонятная схема работы – организатор скрывает или вуалирует, как и когда получать выплаты, что делать для их увеличения и так далее.

- Необходимость инвестировать в проект довольно большую сумму денег – собственно, это и есть те деньги, на которые «живет» пирамида.

- Обещание большой доходности вплоть до возврата вложений за несколько недель – стоит помнить, что высокие проценты по вкладам бывают только у мошенников.

- Гарантированность инвестиционного дохода – это невозможно просто потому, что рынок изменчив, и даже при низкой доходности можно проиграть часть средств.

- Подразумевается привлечение новых и новых участников в пирамиду как самими участниками, так и посредством рекламы.

- Проект рекламируется как супер-инновационный, идеальный и вообще такой, который обеспечит волшебную доходность.

- При этом реклама может быть не очень качественной, агрессивной и навязчивой. А вложения в имидж будут минимальными – офиса, например, не будет вообще или он будет дешевым.

Кроме того, пирамида может подразумевать перевложение средств или новые взносы. А ещё она может иметь какой-то товар, за счет чего маскироваться под сетевой маркетинг. Но такой товар не будет пользоваться спросом или станет реализоваться по завышенной цене.

Как не попасть в финансовую пирамиду

Каждая инвестиция требует внимательности, чтобы быть успешной. В частности, стоит аккуратно относиться к компании, в которую планируется вложиться. Чтобы быть хотя бы частично уверенным, что объект вложений – не финансовая пирамида, стоит внимательно его рассмотреть. Опираясь на выше изложенные особенности, можно сделать вывод – честная фирма или не очень. В целом надо ответить на несколько вопросов:

- Достаточно ли прозрачна деятельность компании? Понятно ли, за счет чего получается прибыль?

- Реальны ли инвестиционные проекты, в которые вкладывается фирма? Существуют ли они?

- Как давно существует компания? Сколько у нее довольных вкладчиков? Есть ли обманутые?

- Насколько реальны обещания фирмы? Гарантирует ли она доходность? Обязуется ли выплатить взнос, если что-то пойдет не так до его растраты?

- За что платят вкладчикам? За привлечение людей или за что-то ещё?

- Насколько много нужно заплатить, чтобы стать инвестором? Высок ли минимальный взнос?

Естественно, это далеко не полный перечень вопросов. Но его достаточно, чтобы составить изначальное представление о фирме.

После тщательного анализа стоит также почитать все, что известно о компании, исключая рекламные материалы и отзывы людей (как правило, вкладчики искренне верят в успех фирмы – это защитная реакция). И только если вообще ничего не вызывает сомнений – вкладываться.

Что делать, если уже вложил деньги в схему

Главное – не паниковать. Сделанное уже сделано, и тут ничего не изменишь

Важно сразу же узнать о том, можно ли забрать средства до того, как пирамида рухнет. Но стоит помнить – возможно, будут учинены различные препятствия, из-за которых получить кровные получится не сразу

Важно, чтобы вы имели на руках хоть какие-то документы, подтверждающие передачу денег потенциальным мошенникам. Если они есть – это хорошо

Опираясь на них, можно потребовать деньги обратно.

В случае, если финансы возвращать отказываются – необходимо обращаться в правоохранительные органы. Но сначала уведомить об этом мошенников – возможно, они испугаются и сразу же вернут вклад. Финансовые пирамиды боятся разоблачения, за счет чего быстро выплачивают деньги тем, кто готов сдать их властям.

Помните, что важно очень внимательно отнестись к анализу того, куда вкладывать деньги. На поверку многие интересные проекты могут оказаться обычной финансовой пирамидой, которая сулит только убытки

Лучше не гнаться за огромной доходностью, которая часто оказывается обычной приманкой для тех, кто хочет заработать побольше. А обратиться к более устойчивым и честным способам инвестирования. Например, к ПИФам или чему-то подобному.

Источники

А что думаете о Кэшбери и подобных компаниях вы? Оставляйте свои отзывы и делитесь мнениями об этой и других схожих организациях.

CEO #ВЗО. С 2011 года плотно изучает тему финансов, в 2017 году получил высшее образование по направлению «Финансы и кредит» со степенью магистра. Руководит проектом, управляет главами отделов и отвечает за создание новых сервисов.

arturkaraychev@vsezaimyonline.ru

Ведущая информационных программ на ВГТРК и радиостанции Маяк. Мария сама изучает источники информации и отбирает наиболее важные новости, в том числе на финансовые темы. Она умеет ориентироваться в больших информационных потоках, собирать все необходимые сведения об интересующих событиях и рассказывать о них максимально емко и кратко.

mariyaterskaya@vsezaimyonline.ru

Из истории финансовых пирамид

Похожие на финансовые пирамиды схемы известны человечеству уже давно. Но первым нашумевшим случаем стала пирамида, которую создал Чарльз Понци, американец итальянского происхождения, в начале 20-х годов прошлого века. Свою аферу он построил на перепродаже международных ответных купонов – документов, которые можно было обменять на почтовые марки. Понци привлекал инвесторов, обещая высокую прибыль от спекуляций купонами, но на деле он лишь присваивал их деньги. Афера вскрылась в 1920 году, после чего Понци был арестован и приговорен к лишению свободы.

Позднее мошенники, действующие по придуманной Понци схеме, начали появляться и в других странах. С течением времени менялись легенды, которыми прикрывались пирамиды, и способы завлечения новых клиентов. Разные страны по-своему реагировали на таких мошенников, но они всегда старались бороться с ними. Сейчас во многих странах пирамиды прямо или косвенно запрещены, а их создателям грозит уголовная ответственность.

В Россию финансовые пирамиды пришли в 90-х годах прошлого века. Крупнейшей из них стала печально известная МММ, которая смогла привлечь более 15 миллионов вкладчиков по всей стране. Население еще ничего не знало о подобных схемах и поэтому легко доверилось мошенникам. Пирамиды 90-х усугубили и без того сильный экономический кризис в стране, а название «МММ» стало в народе нарицательным для подобных мошеннических схем.

В нулевые и десятые года 21 века в России продолжили появляться новые пирамиды – в том числе, несколько раз возрождалась МММ. Свою деятельность они все чаще стали сосредотачивать в интернете – так организаторам намного проще скрыться и от правительства, и от обманутых вкладчиков. Закон, который устанавливает наказания за организацию таких мошеннических схем, был принят только в 2016 году.

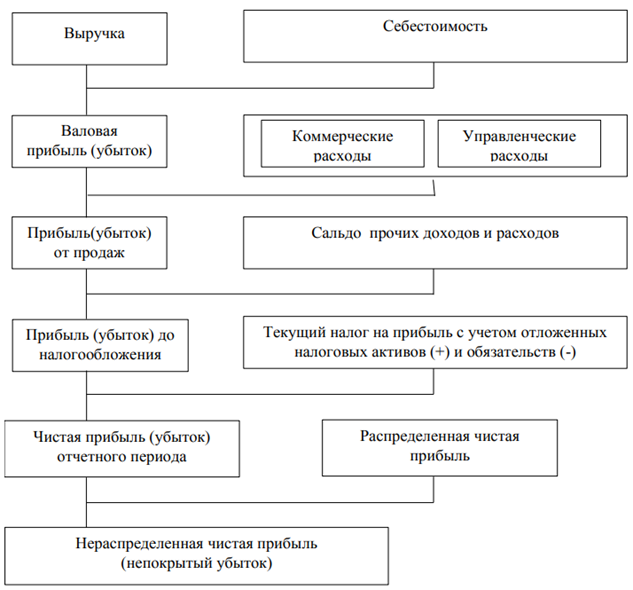

Принцип пирамиды

Тут следует провести анализ. Пирамиды создаются с основной целью – получение доходов от привлечения инвестиций. Пирамида подразумевает определенный принцип планирования поступления и распределения средств. Вся прибыль делится между организаторами и первыми (крупными) вкладчиками. Новые участники проекта по привлечению средств могут привлекаться до самого последнего момента существования пирамиды. Крах возникает, как правило, быстро и спрогнозировать его не всегда удается. В один «прекрасный» день, часть инвесторов остается без ничего из-за прекращения выплат.

Какими методами пользуются организаторы при создании финансовых пирамид?В основном привлекается несколько схем.

- Каждому поступающему вкладчику обещается высокий процент при инвестировании

- Для того чтобы стать участникам процесса, достаточно следовать самым простым правилам вступления.

- Организаторы очередной пирамиды не скупятся только на одно – активную рекламу.

В целом, владельцы пирамид помимо финансовых знаний, имеют и психологические. А если взять за основу пример роста благосостояния граждан, то таких пирамид при брешах в законодательстве может возникнуть не один десяток.

Для различения и выявления откровенного мошенничества следует разбираться в классификации современных видов финансовых пирамид. Вот основные их них.

— Это может быть финансовая структура, созданная по пенсионной схеме. Выплата «пенсий»/дивидендов обеспечивается за счет новых отчислений. В данном случае – инвестиций.

— Немало пирамид создано по принципу сетевого маркетинга. Эта многоуровневая система привлечения клиентов и их средств хорошо известна. Вознаграждение здесь осуществляется не только за реализацию товара или услуги, но, главное, за привлечение новых лиц.

— Неудачный финансовый проект может обернуться новой пирамидой, для того чтобы «отбить» потерянные средства.

Поскольку мир не стоит на месте и появились новые возможности для развития финансовой сферы, то многие схемы по инвестированию перекочевали в Интернет. Наглядным примером служит привлечение участников, которым предлагается создать новый электронный кошелек, «работа» ведется через рассылку.

В качестве наиболее современных способов «отъема» денег у населения стали разновидности Хайпов. Сетевые проекты под этим названием регистрируются в сети под видом инвестиционных фондов. В Хайпе привлекает возможность быстрого обогащения, как в лотерее.

Однако чисто мошеннический механизм привлечения вкладчиков для развития бизнеса в сети делает эти виды заработка высокорисковыми.

О том, стоит ли принимать участие, а по сути, рисковать, вовлекаясь в схему пирамид, каждый должен решать сам. В итоге риски касаются личных финансовых сбережений. А низкий «порог входа» еще не указывает на эффективность рабочих механизмов в инвестициях.

Посмотрите видео

Не факт что вы не будете обмануты

Бесполезно

Занятно

1

Помогло

Что такое финансовая пирамида?

В египетской философии в такой форме всегда хоронили представителей династии фараонов, а говоря о том, что такое финансовый ее вид, часто отождествляют это понятие тоже с завершением жизни, но определенного инвестиционного проекта. Сегодня подобные инвестиционные проекты во многих странах запрещены законом, но при этом все равно появляются на рынке.

Вместе с этим, никто же не принуждает инвестора принять участие и выбрать один из хайп проектов, о которых я уже писала, и он добровольно решает рискнуть, попробовать свои силы в такой авантюре. Хотелось бы сразу уточнить, что, в 99% случаев, инвестор самостоятельно и добровольно принимает решение стать участником системы без какого-либо влияния.

Финансовые пирамиды приобретают популярность в тех странах, где наблюдается переход от одного вида экономики к другому или катастрофическая инфляция.

Признаки

Центральным Банком РФ названы признаки финансовой пирамиды, на которые следует обращать внимание вкладчикам:

| Признак | Описание |

| Деятельность основывается только на словах | Работа компании подкрепляется только словами или информацией на сайте. Никто не может показать конкретные операции, так как их не существует |

| Высокие процентные ставки и быстрая окупаемость | Обещанный доход свыше 30% уже должен насторожить. Существует немного законных видов обеспечения такой доходности, а имеющиеся сопровождаются средней и высокой степенью риска. Когда компания обещает, что проект окупится в течение нескольких месяцев или недель, то должен возникнуть вопрос: почему в качестве вкладчиков привлекаются обычные люди, а не опытные инвесторы или крупные бизнесмены |

| Большой «вступительный взнос» | В большинстве случаев составляет 5 – 20 т.р. Из-за такой суммы обманутый человек редко обращается в суд |

| Взамен вложенных средств выдаются товары по завышенной цене или поддельные ценные бумаги | Документы, которые подтверждают факт вложения денежных средств компания не выдаёт, или вкладчику вручается договор, где указывается, что в случае неэффективности инвестиционной стратегии вложенные деньги нельзя возвратить |

| Акцентируется пиар компании | Красиво оформляется сайт компании, проводятся впечатляющие презентации, сотрудники, умеющие убеждать, почтовые и СМС-рассылки – все действия направлены на охват широкой аудитории. Используются лозунги вроде «Будьте первыми!» или «Спешите купить уникальный прибор, который не имеет аналогов!». При этом не указывают конкретный товар, или каким способом получают доход участники проекта |

| Скрыта информация о владельце компании, отсутствие лицензии или разрешения на финансовую деятельность | Всё это может наблюдаться, если компания оформляется на подставное лицо или регистрируется за границей. Когда фирма вообще не зарегистрирована, а клиент приглашается в офис, в котором ведут только обмен денег, она однозначно является финансовой пирамидой |

| Непонятный и необычный план выплат | Очень много информации, использование сложных финансовых терминов и чересчур смелые прогнозы – это должно насторожить потенциального вкладчика |

| Прямо или косвенно говорится о привлечении в проект новых людей | Клиенту говорят о необходимости привлекать новых вкладчиков (родственников, знакомых, друзей). При этом предлагается освоить специальные психологические приёмы или методы нейролингвистического программирования |

| Организаторы чрезмерно настойчивы | Человека настойчиво убеждают быстро принять решение и вложить деньги, требуют дать расписку о неразглашении коммерческой тайны и обещают большие и лёгкие деньги за минимум усилий |

Когда у компании имеются эти признаки, это ещё не означает, что она является финансовой пирамидой, но это служит сигналом для проверки органами правопорядка. Существуют и другие характерные признаки финансовых пирамид:

- Доход гарантируется, что запрещается на рынках ценных бумаг;

- Большое количество рекламы, размещённой в интернете и средствах массовой информации;

- Отсутствуют сведения об имеющихся активах компании, её расходах и доходах;

- Участникам выплачиваются деньги, внесённые новыми вкладчиками;

- Отсутствие дорогостоящего имущества;

- Сфера деятельности компании непонятна;

- Выплаты участникам не зависят от официального дохода;

- Вклады находятся в заграничных банках;

- Отсутствует офис и устав.

Как строят финансовые пирамиды?

Зачастую пирамиды маскируются под коммерческие проекты и инвестиционные фонды, которые обещают вкладчикам получение сверхприбыли за счет инвестиций в финансовые инструменты или доходные активы. Обычно компания берет деньги у вкладчиков, а затем выдает их другим людям в виде микрозаймов под более высокий процент. Такая схема основана на набирающей популярность во всем мире модели p2p-кредитования, когда физлицо предоставляет заем другому физлицу без участия финансового посредника, например банка.

Может быть создана одна организация, которая за счет привлечения денежных средств клиентов осуществляет выдачу микрозаймов другим. Так работала компания «Кэшберри». Нередко создаются две организации: одна занимается привлечением инвестиций в «выгодный» финансовый проект, а другая – выдачей микрозаймов за счет этих средств. Причем участники этих организаций не знают друг о друге. По такой модели работали «Каронд-Казань» и «Креатив-Инвест», входившие в группу компаний «Кредиторъ». Бизнес-модель «Кредиторъ» была построена на процентной разнице между ставкой за выдаваемый кредит и обещанным доходом инвесторов.

На начальной стадии мошенники могут создавать видимость бурной деятельности. Вам будут присылать отчеты с цифрами и графиками развития вашего вклада, прогнозы и прочую информацию – возможно, на английском языке для создания образа профессиональной международной компании. Все это фантики. Мошенники могут предложить застраховать свои инвестиции за дополнительную плату. В качестве страховщика будет выступать их же организация или подконтрольная ей компания.

Часто для привлечения большего числа участников используется схема, где каждый из них вправе привлекать к участию знакомых, получая процент с их вклада или дохода. Именно поэтому такие организации называют пирамидами – по структуре они действительно их напоминают: финансовая пирамида от вершины постепенно расширяется к низу по мере увеличения числа участников.

Заключение

В период напряженной ситуации в экономике различных мошеннических схем, в том числе и пирамид, становится все больше. Люди боятся за свои деньги и имущество, из-за чего готовы доверять всем, кто обещает выход из ситуации. О том, что они стали жертвами мошенников, люди узнают слишком поздно – только после того, как потеряют все свои вложения.

Чтобы не стать жертвой финансовой пирамиды, достаточно трезво мыслить, соблюдать осторожность и внимательно относиться к своим деньгам. Помните, что бесплатный сыр даже второй мыши достается не всегда, и чем больше вам обещают легкий доход, тем выше вероятность того, что перед вами мошенник

Соблюдайте осторожность сами и предупреждайте о пирамидах своих родных и близких.

Итак, большинство признаков указывает на то, что Кэшбери — это финансовая пирамида:

- Она прикрывается деятельностью, которой на самом деле не занимается

- Она запутывает свою деятельность и не предоставляет полной отчетности

- Она ограничивает вывод денег без серьезных на то причин

- Она пускает пыль в глаза, рассказывая об огромной доходности и не упоминая риски

По этим же признакам можно отличить пирамиду от надежной организации. Так вы сможете уберечься от рискованных вложений и предупредить родственников и друзей о мошенниках.

Экспертное мнение

Финансовые пирамиды продолжают расти и привлекать все больше вкладчиков. Современные аналоги МММ работают настолько хорошо, что люди забывают о тысячах обманутых и разорившихся граждан в 90-е годы.

Говоря коротко, финансовая пирамида представляет собой весьма незамысловатую схему. Доверчивых и жаждущих легкой наживы убеждают вложиться в, якобы, перспективный и сверхприбыльный проект. На самом деле такого проекта не существует — это не более, чем красивая легенда для мошенников. Однако, они легко заставляют поверить в эту легенду, пообещав вкладчику высокую доходность. На первых порах люди действительно получают деньги — хорошие отзывы привлекут еще больше тех, кто готов отдать свои сбережения. Именно на постоянном увеличении вносимых в такое предприятие денег и основан принцип работы этой геометрической фигуры.

После того, как нужная сумма набрана, компания закрывается, а «хозяева» пирамиды присваивают деньги себе. Вернуть их становится невозможно. Мошенники мастерски скрывают всю информацию о деятельности, работниках и учредителях организации, не вызывая при этом никаких подозрений. Вкладчиков привлекают яркая реклама, обещания высокой доходности и полное отсутствие упоминаний о рисках. По этим признакам вполне можно определить финансовую пирамиду.

Несмотря на это, выход найти можно. В борьбе за потерянные деньги стоит объединиться с другими обманутыми вкладчиками и действовать коллективно всеми возможными способами — обращаться в прокуратуру, Центробанк, Фонд по защите прав вкладчиков и акционеров, подавать иски, предъявлять доказательства, предавать дело огласке. Но самый простой выход — не связываться с финансовыми пирамидами вообще. Никогда не вкладывайтесь в проекты, которые обещают сверхвысокие прибыли под каким-либо сомнительным предлогом.

Мария Терская

ВГТРК, Радиостанция МАЯК