Все что необходимо знать для успешного проведения реорганизации юридических лиц в форме слияний ооо или путем присоединений организаций

Содержание:

- Этап 5. Внесение изменений в ЕГРЮЛ

- Кадровые вопросы

- Этап 1. Подготовка к проведению общего собрания, инвентаризация активов фирмы

- Отмена

- Cлияние предприятий и их последствия

- Кто сдает декларации за присоединенную компанию

- О чем еще стоит знать?

- Преобразование путем слияния, пошаговая инструкция

- Передаточный акт

- Реорганизация в форме присоединения

- Публикация сведений о реорганизации компании

- Порядок и виды реорганизации юридических лиц

- Какую форму выбрать и каковы будут последствия?

- Налоговые различия реорганизации путем присоединения от слияния

- Когда пригодится реорганизация в форме выделения

- Налоговая проверка

- Итоги

Этап 5. Внесение изменений в ЕГРЮЛ

Согласно п. 4 ст. 57, п. 1 ст. 60.1 ГК РФ, госрегистрация присоединения может быть проведена после того, как истек срок для обжалования решения о присоединении (3 месяца с момента регистрации начала реорганизации).

Регламент, согласно которому осуществляется регистрация, утвержден приказом Минфина России от 30.09.2016 № 169.

В налоговый орган по месту регистрации фирмы, к которой присоединяются другие организации, подаются:

- заявление по форме Р16003 (прекращение деятельности тех организаций, которые присоединяются), форма которого утверждена приказом ФНС России от 25.01.2012 № ММВ-7-6/25@.

- договор о присоединении;

- заявление по форме Р13001 (внесение изменений в учредительные документы, утверждено приказом ФНС, указанным выше);

- протокол общего собрания;

- новый устав;

- документ, подтверждающий уплату пошлины (800 рублей);

- заявление по форме 14001 (внесение изменений в сведения о юрлице, утверждено приказом ФНС, указанным выше).

Срок регистрации составляет 5 дней.

***

Таким образом, процедура завершается образованием единой фирмы, в состав которой по общему правилу входят участники присоединенных фирм, объединяя их доли в уставных капиталах. Приведенные шаги помогут получить представление о том, в какой последовательности необходимо действовать при реорганизации фирмы путем присоединения.

Пробный бесплатный доступ к системе на 2 дня.

Кадровые вопросы

В соответствии с законодательными требованиями, при ликвидации предприятия сотрудников необходимо обязательно уведомить о предстоящей процедуре. Это связано с тем, что после ликвидации компания перестает существовать и все ее сотрудники будут уволены.

Однако при реорганизации путем присоединения такое требование не выдвигается, поскольку и необходимости в увольнении персонала также нет. Что делать?

Руководитель фирмы может сам решать, когда сообщать работникам о предстоящих изменениях – до завершения процедуры или после. Уведомление сотрудников происходит путем издания приказа о предстоящей реорганизации, с которым под подпись должны ознакомиться все служащие.

Бланк приказа о реорганизации.

Порядок действий относительно сотрудников не имеет четкой законодательной регламентации, однако на практике сложились такие правила:

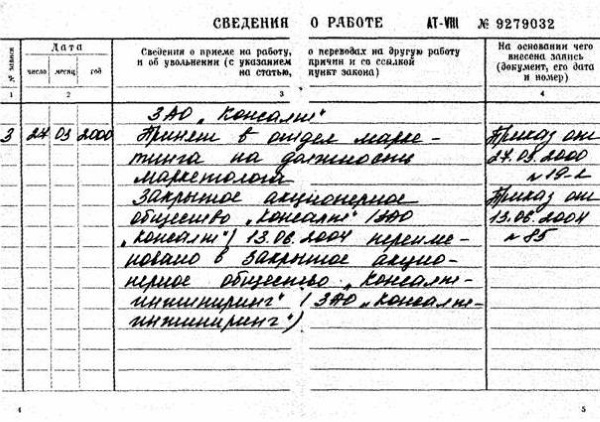

- Все желающие могут остаться на прежних местах и продолжать свою работу в новой компании. При этом в их трудовые книжки и личные карточки будут внесены записи об изменении названия предприятия. Если сотрудников переводят на новую должность (а это неизбежно, так как многие функции в обратном случае будут просто дублироваться), об этом также делаются соответствующие отметки.

В ситуации, когда сотрудники не желают продолжать работу, они имеют право на увольнение. Основанием в этом случае будет не собственное желание, а отказ продолжать дальнейшую работу в связи реорганизацией компании. В случае такого увольнения сотрудникам не полагается выходное пособие.

Шаблон уведомления работника о предстоящей реорганизации.

К трудовым договорам сотрудников необходимо оформить дополнительные соглашения, с отображением всех произошедших вследствие реорганизации изменений.Прежде всего, это новые реквизиты компании-работодателя, а также изменения, произошедшие в условиях труда сотрудников (если таковые имели место).

Образец дополнительного соглашения к трудовому договору.

Заработная плата, а также все остальные пособия и выплаты, которые полагаются сотрудникам, обязательно должны выплачиваться. До окончания реорганизации это делает предприятие, которое присоединяется, а после – новый работодатель. Трудовой стаж работникам продолжает начисляться.

Руководящее звено организации (директор и главный бухгалтер) также остаются в штате новой организации, однако свои должности они вряд ли смогут сохранить. Решение об этом будет принимать собственник или директор нового предприятия.

Конечно, в результате присоединения условия труда работников изменятся, ведь в новой компании могут быть совсем другие правила. Поэтому они вправе сами решать, стоит ли им оставаться работать дальше или лучше уйти. Уволить этих сотрудников можно будет только после окончания процедуры реорганизации в результате сокращения штата.

Этап 1. Подготовка к проведению общего собрания, инвентаризация активов фирмы

Решение о реорганизации принимается исключительно на общем собрании участников фирмы (п. 2 ст. 33 ФЗ № 14). Созвать собрание может как исполнительный орган, так и совет директоров, ревизор, аудитор либо участники общества.

Для созыва собрания инициатор направляет требование, на основании которого уполномоченным органом фирмы принимается решение о проведении собрания. Решение содержит как сведения о том, в какой форме собрание будет проводиться, так и иные данные, в частности, повестку дня, согласно которой на собрании планируется обсуждать вопрос реорганизации фирмы.

ВАЖНО! Общие собрания должны назначаться во всех фирмах, участвующих в процедуре (отдельно). После принятия решения о проведении сбора направляются уведомления участникам организации

Отмена

Если после начала процедуры реорганизации собственники передумали и решили сохранить свои компании в прежнем виде, они могут отменить этот процесс. В большинстве случаев изменение решения происходит по причине предоставления одной из сторон (чаще всего присоединяемой компанией) недостоверных сведений о своем финансовом состоянии.

Поскольку в законодательстве прямо не предусмотрено обязанности предпринимателя завершить процедуру реорганизации и не содержится запрета на это, по инициативе одного из участников начатый процесс может прекратиться.

Для этого нужно подать уведомление в налоговую службу об отмене ранее принятого решения. Специально утвержденной формы для этого нет, так же как и не существует законодательно установленных требований относительно проведения процедуры отмены реорганизации.

Если по какой-то причине сотрудники ФНС отказываются вносить в реестр записи об отмене начала процедуры реорганизации, собственники или учредители имеют право обжаловать отказ в судебном порядке. Как показывает практика, большинство таких дел решаются в пользу истца.

Cлияние предприятий и их последствия

Одной из форм направленной на укрупнение, реорганизация юридического лица является слияние предприятий.

Эта форма представляет собой процесс, в результате которого несколько действующих предприятий прекращают свою деятельность, а на их базе создается совершенно новое юридическое лицо.

Последствиями слияния будут следующие события:

- Два (или больше) предприятия официально прекратят свою деятельность и будут сняты с регистрационного учета.

- В ЕГРЮЛ появится запись о постановке на учет нового юридического лица .

- Все права и обязанности, а также имущество и долги ликвидированных предприятий перейдут ко вновь созданному.

В некоторых случаях на проведение слияния нужно согласие антимонопольного комитета, поскольку в результате этой процедуры может образоваться крупное предприятие-монополист.

Также часто в качестве альтернативной ликвидации выступает слияние фирм, поскольку с его помощью получается быстро прекратить деятельность убыточных компаний.

Кто сдает декларации за присоединенную компанию

В идеале присоединившаяся компания должна отчитаться по всем налогам до внесения записи в госреестр. Если она не успеет, то уже на следующий день после реорганизации ИФНС по месту ее учета откажется принимать декларации. В этом случае всю налоговую отчетность за предшественника должна сдать организация-правопреемник в свою инспекцию.

Нередко бухгалтеры и инспекторы сомневаются: нужно ли правопреемнику объединять показатели за последний налоговый или отчетный период в одну декларацию? Или сдать две декларации — одну за себя, другую за присоединившуюся организацию?

В общем случае показатели не объединяются. Это значит, что правопреемнику следует сдать в свою инспекцию отдельную декларацию за присоединенное юрлицо. В случае, когда после реорганизации обнаружены ошибки предшественника, правопреемник должен сдать за присоединенную компанию «уточненку».

Особняком стоит НДС. Чиновники заявляют, что при отчетности за последний квартал правопреемнику нужно объединить операции, которые совершил он сам, и те, что совершила присоединившаяся компания. Так, если присоединение состоялось 31 декабря, и предшественник до этой даты не отчитался по НДС за четвертый квартал, то правопреемник в срок до 20 января следующего года включительно подает не две, а одну декларацию. В ней отражает показатели по обоим юридическим лицам (письмо Минфина России и ФНС России ). Но данный вывод представляется нам сомнительным, так как объединение показателей может привести к путанице. Мы считаем, что если правопреемник подаст две декларации по НДС, это не приведет к конфликтам, а напротив, поможет избежать неприятностей.

Обратите внимание: сроки сдачи деклараций из-за реорганизации не сдвигаются. Например, по налогу на прибыль за год правопреемник обязан отчитаться не позднее 28 марта следующего года

При этом отчет следует сдать как себя, так и за предшественника.

О чем еще стоит знать?

Присоединение – экономически оправданная процедура, если речь идет об укрупнении бизнеса. Например, одна дочерняя компания присоединяется к другой или к головной фирме. За счет экономии ресурсов и сокращения административного аппарата получается выгодная сделка.

Присоединение – экономически оправданная процедура, если речь идет об укрупнении бизнеса. Например, одна дочерняя компания присоединяется к другой или к головной фирме. За счет экономии ресурсов и сокращения административного аппарата получается выгодная сделка.

Но когда собственник организации хочет «уйти» от кредиторов или отказаться от выполнения обязательств по принципу «нет фирмы, нет проблем», это противоречит закону. То есть после присоединения все долги и обязательства присоединившегося предприятия переходят ко вновь образованному.

Налоговая инспекция довольно тщательно проверяет все обстоятельства присоединения компаний, так как эта процедура – один из способов ухода от налогов.

ФНС может отказать в оформлении процедуры присоединения в следующих случаях:

- не соблюдены требования закона к реорганизации;

- подготовлен неправильный пакет документов;

- у общества, к которому присоединяются, отсутствуют активы, не ведется деятельность и имеются иные причины сомневаться в целесообразности присоединения к нему;

- не получено разрешение от ФАС и т. д.

Налоговая может осуществить внеплановую проверку деятельности компаний, если заподозрит нарушение законодательства. В частности, речь может идти о сокрытии налогов, уходе от ответственности, монополизации рынка (к проверке может быть подключена ФАС).

Прочтите: Ликвидация фирмы путем продажи ООО

Преобразование путем слияния, пошаговая инструкция

Поскольку в слияние организаций путем присоединения принимают участие как минимум два субъекта хозяйственной деятельности, алгоритм действий будет несколько отличаться от всех остальных форм:

1 этап. На этом этапе все участники реорганизации проводят общие собрания собственников и путем голосования принимают решение о реорганизации. Результаты оформляются протоколом (если собственников несколько) или в виде решения о реорганизации (если владелец один). Также каждая компания должна провести инвентаризацию активов, составить передаточный акт и позаботиться о погашении своих задолженностей.

2 этап. Проведение совместного собрания участников реорганизации, на котором присутствуют представители каждой компании. На этом этапе необходимо подписать окончательное решение о реорганизации (в форме договора о слиянии), разработать и утвердить проект устава создаваемого предприятия, а также на основе поданных компаниями данных сформировать общий передаточный акт.

А про передаточный акт при реорганизации путем присоединения, преобразования ЗАО в ООО и разделения читайте тут.

Пример совместного протокола на создаваемое общество в результате слияния. 3 этап. Уведомление регистрационного органа о решении проводить слияние. На это участникам процедуры предоставляется три дня с момента подписания соглашения (договора) о слиянии.

4 этап. Уведомление всех известных кредиторов. Эти действия должны предпринять все участники реорганизации, при слияние фирмы с долгами. Уведомление происходит двумя способами:

- путем рассылки соответствующих уведомлений по почте;

Также необходимо позаботиться о погашении всех задолженностей перед налоговой инспекцией и внебюджетными фондами, в частности, перед ПФР. Все известные долги и требования перед завершением процедуры слияния должны быть погашены.

5 этап. Подача пакета необходимых документов в регистрирующий орган для начала проведения процедуры реорганизации.

6 этап. Регистрация нового предприятия в ЕГРЮЛ и получение документов, подтверждающих процедуру слияния.

Реорганизация формой слияния предприятий считается завершенной с того момента, как сведения о вновь созданном предприятии были занесены в госреестр.

Срок проведения слияния обычно составляет от 2-3 месяцев до полугода, в зависимости от размеров и конкретных видов реорганизуемых предприятий.

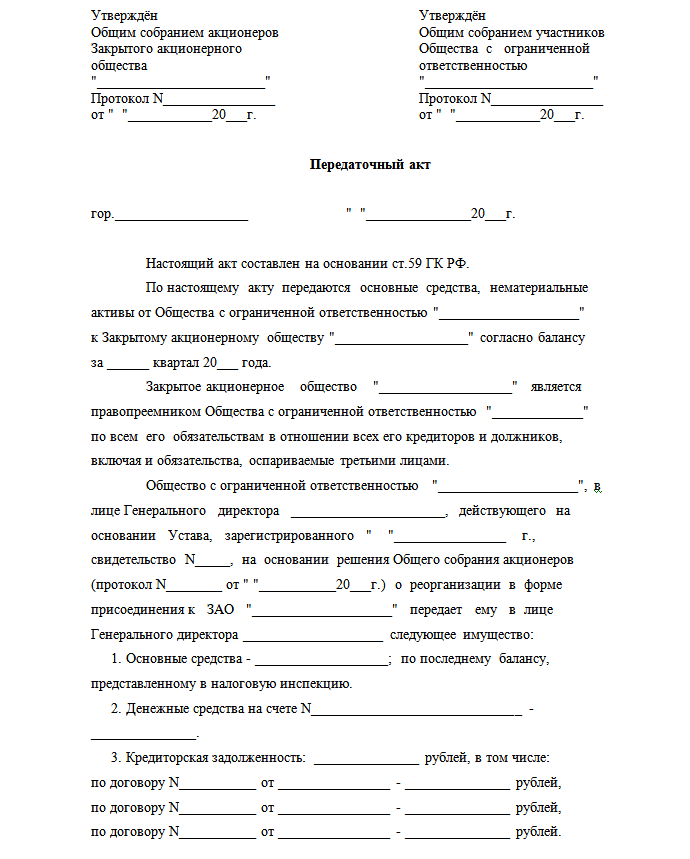

Передаточный акт

После описанных выше действий бухгалтеры должны составить передаточный акт. Дата этого документа может быть любой по усмотрению учредителей. Однако лучше датировать передаточный акт концом квартала или года — именно такая рекомендация содержится в пункте 6 Указаний по формированию бухотчетности при реорганизации*.

По форме передаточного акта никаких ограничений нет (примерный образец передаточного акта можно найти здесь). По содержанию есть единственное указание — в акте необходимо прописать «положения о правопреемстве» (ст. 59 ГК РФ). Это информация о сумме дебиторской и кредиторской задолженности и об имуществе, которое переходит к «основной» компании. Имущество допустимо отразить либо по рыночной, либо по остаточной стоимости (п. 7 Указаний по формированию бухотчетности при реорганизации).

На практике передаточный акт чаще всего оформляют в виде обыкновенного бухгалтерского баланса и прикладывают расшифровки по каждой из строк. В качестве расшифровок можно использовать инвентаризационные ведомости. Есть и другой вариант: отказаться от бланка баланса, а просто перечислить все виды активов и пассивов (основные средства, НМА, дебиторскую задолженность и т д.) и указать их стоимость. А в отдельных приложениях привести списки объектов, дебиторов и пр.

Реорганизация в форме присоединения

Присоединение — процесс, при котором общество или несколько обществ перестают существовать, и передают все обязанности и права в другое общество. В соответствии с утвержденным передаточным актом к новому обществу переходят все привилегии присоединенных организаций.

Передаточный акт представляет собой документ, который создается не только во время того, когда планируется присоединение компаний, фирм, предприятий, но и при преобразовании и слиянии фирм. Акт содержит в себе положения о правопреемстве. Передаточный акт имеет большое значение, так как в случае его неполного содержания или отсутствия вам будет отказано в регистрации нового юридического лица.

Реорганизация в виде присоединения может расцениваться как вариант создания нового предприятия, так и как вариант ликвидации предприятия.

Документы и данные, необходимые для реорганизации в виде присоединения:

- Документ, содержащий в себе состав участников общества и сведения о распределении уставного капитала;

- Сведения о размере всего уставного капитала;

- Форма уставного капитала и его размер;

- Копия паспорта генерального директора компании;

- Сведения о паспортных данных главного бухгалтера компании.

С предприятий должны быть собраны следующие документы:

- Все свидетельства о регистрации различных изменений;

- Последний бухгалтерский отчет;

- Учредительные документы с изменениями;

- Документ о постановке предприятия на налоговый учет;

- Запись об учете в ЕГРЮЛ;

- Фондовое извещение страхователю;

- Для предприятия, которое хочет присоединиться — расшифровка задолженности по кредитам;

- Документ о регистрации акций, выпущенных для акционерных обществ.

Это не полный перечень нужных вам документов, здесь указаны только основные бумаги. Эти и другие документы должны быть поданы в орган, где происходит регистрация, находящийся там, где находится то юридическое лицо, к которому выполняется присоединение.

Реорганизация предприятия путем присоединения занимает около 2 месяцев.

Процесс присоединения можно структурировать по пунктам:

- Необходимо уведомить ФНС о том, что началась процедура реорганизации;

- Установлено правило в случае реорганизации подавать заявку на публикацию в журнал «Вестник государственной регистрации». Вам нужно дождаться 2 публикаций, соответственно, ожидание продлится 2 месяца;

- После вышеперечисленного, наконец, можно подать заявление на реорганизацию компании в МИФНС;

- Далее Вы получаете заключение о том, что организация была снята с учета;

- Далее Вы можете заняться сменой участников общества.

Чтобы не тратить время на самостоятельный сбор документов и обход различных инстанций, можно поручить это занятие нашей компании.

При реорганизации присоединения особое внимание стоит уделить материально-правовой стороне вопроса. Переход имущества и прав в процессе реорганизации имеет свою специфику, потому что это не акт дарения, не просто передача и не реализация актива

Передачу всех прав другому юридическому лицу можно охарактеризовать как особый процесс отчуждения активов и всего имущества, происходящий на правах законного правопреемства. По этой причине у юридического лица, передающего свои материальные и нематериальные права, не взимаются налоги. Переданное и полученное имущество также не учитывается в общей сумме доходов у принимающей стороны.

Публикация сведений о реорганизации компании

После оповещения Налоговой службы и внесения записи в Госреестр, руководство компании публикует сообщение в «Вестнике государственной регистрации». Публикация производится дважды – через 30 дней после утверждения решения и через 30 дней после выхода первого сообщения.

Названные сроки установлены законом. Их пропуск является административным нарушением, предусмотренным п. 3 ст. 14.25 КоАП РФ. За его совершение должностное лицо компании могут оштрафовать на 5000 рублей. Подать объявление в «Вестник государственной регистрации» можно на официальном сайте журнала, с помощью специальной формы.

В течение 3- х рабочих дней с момента принятия решения о реорганизации юридического лица необходимо опубликовать сведения в Федресурсе о том, что вы приняли такое решение, в Едином федеральном реестре сведений о фактах деятельности юридических лиц (Федресурсе).

Для этого необходимо подготовить и отправить сообщение. В сообщении необходимо указывать всех юридических лиц, участвующих в реорганизации, поэтому в отдельных случаях необходимо отправлять 2 сообщения, если форма реорганизации на начальном этапе не позволяет указать все юридические лица.

Например, второе сообщение необходимо публиковать, когда происходит реорганизация в форме слияния или разделения.

Есть возможность в онлайн опубликовать такое сообщение. Для этого воспользуйтесь одним из сервисов:

- Fedresurs.com;

- Fedresurs.online;

- Fedresurs.pro;

- Fedresurs.net.

За невнесение или несвоевременное внесение сведений в ЕФРСФДЮЛ пунктами 6, 7 и 8 статьи 14.25 КоАП предусмотрена административная ответственность.

Кроме того, пп. с), т) п.1 ст.23 Закона о государственной регистрации ЮЛ и ИП предусмотрен отказ в государственной регистрации при неисполнении юридическим лицом в процессе реорганизации и ликвидации обязанности уведомить кредиторов в соответствии со ст. 7.1. Закона о государственной регистрации ЮЛ и ИП.

Порядок и виды реорганизации юридических лиц

Выделяют следующие виды реорганизации:

- добровольная реорганизация осуществляется по решению учредителей (участников) юридического лица либо органа, уполномоченного на то учредительными документами.

- принудительная реорганизация осуществляется по решению уполномоченного государственного органа или по решению суда в случаях, прямо указанных в законодательстве.

Так, в соответствии со ст. 19 Закона РСФСР «О конкуренции и ограничении монополистической деятельности на товарных рынках» Федеральная антимонопольная служба РФ может принять решение о принудительном разделении или выделении хозяйствующего субъекта, занимающего доминирующее положение на товарном рынке и злоупотребляющего своим положением. В решении государственного органа должен быть определен срок реорганизации. Если учредители (участники), уполномоченный ими орган самого юридического лица не осуществят реорганизацию в указанный срок, суд по иску уполномоченного государственного органа назначает внешнего управляющего, которому поручается проведение реорганизации. С момента назначения внешнего управляющего к нему переходят полномочия по управлению делами юридического лица. Утверждение судом разделительного баланса и учредительных документов является основанием для государственной регистрации вновь возникших юридических лиц (ст. 57 ГК РФ).

В определенных случаях требуется согласие государственных органов на реорганизацию. В соответствии со ст. 17 Закона РСФСР «О конкуренции и ограничении монополистической деятельности на товарных рынках» на антимонопольные органы возложено осуществление контроля над реорганизацией в форме слияния и присоединения коммерческих организаций, суммарная балансовая стоимость активов которых по последнему балансу превышает 30 миллионов установленных федеральным законом минимальных размеров оплаты труда.

Орган, принявший решение о реорганизации, обязан направить кредиторам письменное уведомление об этом. Кредиторы вправе потребовать прекращения или досрочного исполнения обязательства, должником по которому выступает реорганизуемая коммерческая организация, а также возмещения убытков, причиненных досрочным исполнением иди прекращением обязательства. Кроме того, если разделительный баланс не дает возможности определить правопреемника реорганизованного юридического лица, вновь возникшие юридические лица несут солидарную ответственность по обязательствам реорганизованного юридического лица перед его кредиторами (ст. 60 ГК РФ).

Государственная регистрация юридических лиц, создаваемых путем реорганизации, осуществляется в соответствии с ГК РФ и Федеральным законом «О государственной регистрации юридических лиц и индивидуальных предпринимателей». В регистрирующий орган (налоговые органы) представляются:

- заявление о регистрации каждого вновь возникшего юридического лица, воздаваемого путем реорганизации, в котором подтверждается, что учредительные документы созданных путем реорганизации юридических лиц соответствуют установленным законодательством Российской Федерации требованиям к учредительным документам юридического лица данной организационно-правовой формы, что сведения, содержащиеся в этих учредительных документах и заявлении о государственной регистрации, достоверны, что передаточный акт или разделительный баланс содержит положения о правопреемстве по всем обязательствам вновь возникшего юридического лица в отношении всех его кредиторов, что все кредиторы реорганизуемого лица уведомлены в письменной форме о реорганизации и в установленных законом случаях вопросы реорганизации юридического лица согласованы с соответствующими государственными органами и (или) органами местного самоуправления;

- учредительные документы каждого вновь возникающего юридического лица (подлинники или нотариально удостоверенные копии);

- решение о реорганизации юридического лица;

- договор о слиянии в предусмотренных федеральными законами случаях;

- передаточный акт или разделительный баланс;

- документ об уплате государственной пошлины.

Государственная регистрация осуществляется по месту нахождения реорганизуемых юридических лиц. Регистрирующий орган принимает решение о государственной регистрации вновь возникшего юридического лица (лиц) или об отказе в государственной регистрации в срок не более чем пять рабочий дней. При положительном решении данный орган осуществляет соответствующую запись в реестре, оформляет свидетельство о регистрации.

Какую форму выбрать и каковы будут последствия?

Выбор формы реорганизации ООО зависит, прежде всего, от тех причин, которые послужили для нее основанием. Это может быть:

- расширение производства;

улучшение положения на рынке и конкурентоспособности;

повышение экономических показателей;

создание совместного предприятия;

альтернатива ликвидации предприятия.

Последнее основание – это наиболее частая причина, по которой проводится процедура присоединения. В отличие от слияния, при котором ликвидируются все участники и создается новое юрлицо, присоединение предполагает ликвидацию только одного предприятия.

Чаще всего этим предприятием является должник или потенциальный банкрот, который пытается избежать своих обязательств или вынужден присоединиться к компании-кредитору.

Еще одно отличие слияния от присоединения – это компании, которые могут принимать участие в проведении процедуры. В случае с присоединением это могут быть только компании одной организационно-правовой формы, при слиянии же можно основать предприятие с новой формой.

Если собственники выбирают такую форму реорганизации, как присоединение, то они должны быть готовы к тому, что их предприятие будет ликвидировано, а все права и обязанности перейдут к компании-правопреемнику. В этом случае присоединяемое предприятие будет ликвидировано и снято с регистрационного учета.

Налоговые различия реорганизации путем присоединения от слияния

По общему правилу, установленному ст.50 НК РФ, если реорганизуемая компания лицо не оплатила либо не смогла оплатить налоги (сборы) до своей реорганизации, то эта обязанность исполняется его правопреемником (правопреемниками).

Реорганизация как в форме слияния, так и в форме присоединения, чаще всего, используется для оптимизации налогообложения (для применения спецрежима и т.п.).

И больше всего претензий возникает в части присоединения убыточной компании к прибыльной компании. Дело в том, что налогоплательщик, у которого по итогам финансово-хозяйственной деятельности получены убытки, учитываемые при исчислении налога на прибыль, вправе уменьшить налоговую базу на убытки в течение десяти лет, считая с года, следующего за годом получения убытка (ст.283 НК РФ).

А поскольку при присоединении и слиянии компании в части уплаты налогов правопреемник пользуется всеми правами реорганизованного юридического лица, то убытки переходят на новую (при слиянии) и существующую (при присоединении) компанию.

Если убыток реорганизованной путем присоединения компании образовался в последнем для нее налоговом периоде, то правопреемник вправе учесть такой убыток в периоде, следующем за налоговым периодом, в котором произошло присоединение (Письмо Минфина РФ от 30.03.2016 г. №03-03-06/1/17811).

При этом если у компании-правопреемника отсутствуют первичные учетные документы реорганизованного юридического лица, подтверждающие размер понесенного им убытка и период его возникновения, налоговые органы отказывают в праве уменьшения налогооблагаемой прибыли.

Данные выводы соответствуют правовой позиции ВАС РФ, изложенной в постановлении Президиума от 24.07.2012 г. №3546/12 и поддерживаются арбитражными судами (Постановление Седьмого арбитражного апелляционного суда от 04.12.2015 г. №А27-7354/2014, решение АС Свердловской области от 27.07.2015 г. №А60-15039/2015).

Однако если подобная реорганизация имеет единственную цель – минимизация налогов, а не осуществления реальной деятельности, суды могут поддержать позицию налоговых органов о получении необоснованной налоговой выгоды (определение ВАС РФ от 13.03.2008 г. №2789/08).

Статья актуальна на 23.06.2016

Когда пригодится реорганизация в форме выделения

Изменения налогового кодекса в части восстановления НДС — вполне понятная и нормальная реакция законодателя на злоупотребления со стороны налогоплательщиков. Очевидно, что процедура реорганизации в форме выделения не задумывалась как способ получить вычеты из бюджета, а затем перевести объект на спецрежим. Цели и задачи у выделения иные.

1) Обособление непрофильных активов

Данный вопрос особенно актуален для бизнеса с историей. Как правило, за долгое время существования, в компании, как на балконе у среднестатистического россиянина, скапливаются разные и «очень нужные» активы. Что-то отдали за долги, что-то купили, потому что предложили хорошую цену, а что-то просто перестали использовать.

С одной стороны, в накопление активов ничего плохого нет. С другой стороны, сосредоточение всех активов на основном операционном звене снижает прозрачность финансовых потоков.

Очевидный выход в данной ситуации — передать непрофильные активы другому лицу, хранителю. Сделать это конечно можно через продажу, однако встаёт вопрос цены. Продажа по заниженной стоимости безусловно приведёт к претензиям со стороны налоговых органов. Рыночная цена вызывает значительные налоговые последствия, что особенно неприятно ввиду по сути перекладывания объекта в другой карман. Кроме того, для расчётов хранитель должен где-то взять средства.

Легальным решением описанных проблем является реорганизация в форме выделения. В ходе неё непрофильные активы могут быть переданы новому хранителю как правопреемнику действующей компании. Налоговые последствия возникают лишь при переходе правопреемника на УСН, что как мы указали выше, в любом случае приятней, чем уплата НДС с рыночной цены сделки.

2) Обособление дополнительного направления деятельности

Второй сценарий для использования выделения — это обособление одного из направлений деятельности. Представим, что в торговой компании складывается небольшое производство. Поначалу продажи идут через один канал, затем, с ростом и развитием производственного направления, продажи разделяются, как в части персонала, так и в части клиентов.

Учитывая различность бизнесов, транслировать на одно направление риски другого — неправильно. Соответственно встаёт вопрос об их разделении.

Реорганизация в данном случае позволяет юридически перенести в новую компанию: оборудование, персонал, права и обязанности по контрактам с контрагентами.

Безусловно, всё это можно выполнить посредством иных инструментов: оборудование может быть продано, персонал уволен и принят в новую компанию, а отношения с контрагентами переведены по цессии.

Тем не менее, применение альтернативных инструментов имеет свои нюансы. О передаче активов мы говорили выше. Перевод в порядке увольнения ведёт к возникновению обязанности выплатит компенсацию за неиспользованный отпуск, чего не происходит при переводе сотрудников в ходе реорганизации.В соответствии со ст. 75 ТК РФ реорганизация не является основанием для прекращения трудовых отношений. Соответственно заключенный трудовой договор формально продолжает своё действие, а значит выплачивать компенсации за неиспользованный отпуск не нужно. Цессия по договорам с контрагентами, предполагает взаиморасчёты по уступленным правам и обязательствам между старой и новой компанией.

3) Разделение бизнеса между партнерами

Мотивом по разделению бизнеса из прошло примера вполне может быть иное обстоятельство, нежели диверсификация рисков. Например, его (разделение) может спровоцировать желание предотвратить корпоративный конфликт.

Представим, что в торговой организации с дополнительным направлением два собственника. Начинали вместе, но с течением времени разделились по направлениям. При этом разные направления генерируют разное количество прибыли, однако собственники делят условно поровну. В такой ситуации риски возникновения корпоративного спора велики.

По аналогии с вышеописанным примером, общий бизнес, путём реорганизации в форме выделения, делится на два. В ходе реорганизации перераспределяется персонал, оборудование, права и обязанности.

При всех вышеописанных плюсах, у реорганизации есть и минусы:

-

это срок. Процедура выделения на практике выполняется в течение 4 — 5 месяце.

-

любая реорганизационная процедура является основанием для проведения выездной налоговой проверки. (См. НК РФ).

-

кредиторы получают право досрочно требовать исполнения обязательств от реорганизуемой компании. (См. ст. 60 ГК РФ).

Налоговая проверка

После принятия решения о реорганизации следующим обязательным этапом является извещение о предстоящей процедуре налогового органа.

До завершения присоединения сотрудники налоговой имеют право на проведение выездной проверки, вне зависимости от того, когда проводилась предыдущая. В ее процессе могут быть охвачены данные за последние три года работы предприятия.

В отличие от ситуации с ликвидацией, при реорганизации риск проведения налоговой проверки намного ниже. Если в первом случае она проводится почти всегда (по статистике, в 90% ситуаций), то во время реорганизации проверкой охватывается порядка 10% предприятий.

В эти 10% входят в основном крупные налогоплательщики – представителей малого бизнеса практически не проверяют.

Это является дополнительным преимуществом реорганизации перед ликвидацией.

Низкий процент налоговых проверок связан, в первую очередь, с тем, что после присоединения все долги и обязанности предприятия переходят его правопреемнику.

Даже если в процессе проверки будут выявлены неуплаченные штрафы, пени и налоги, это не остановит процесс реорганизации – все эти платежи станут обязанностью того предприятия, к которому присоединяется должник.

Итоги

Зачастую присоединение может стать для компании хорошим (и в большинстве случаев единственным) способом спасения от грозящего банкротства и разорения.

Такая форма реорганизации подходит для небольших предприятий, которым сложно справляться с возникшими проблемами в одиночку, а также для предпринимателей, желающих расширить свою деятельность и улучшить экономические показатели.

В большинстве случаев при реорганизации путем присоединения компании, которая ликвидируется, не грозит налоговая проверка – все долги и неуплаченные взносы будет платить уже ее правопреемник. Поэтому такой вариант может являться и альтернативой добровольного банкротства – это более безопасный и удобный для предпринимателя способ прекращения своей деятельности.