Обесценение запасов по фсбу 5/2019 с 2021 года (проф)

Содержание:

- Основные понятия

- Стоимость финансовых активов

- Резервы предстоящих расходов.

- Условия формирования резерва

- Кратко о том, что такое ФВ

- Финансовые вложения и бухгалтерская отчетность

- Когда создаются резервы по обесценению финансовых вложений

- Специфика работы со счетом 59

- СГС «Резервы»

- Что такое – резерв под обесценение финвложений

- Счет для учета резерва под снижение стоимости.

- Финансовые вложения в учетной политике

- Наблюдаем снижение

- Когда применяется ФСБУ 5/2019?

- Какие величины сравниваются при оценке запасов после признания?

- Выводы

Основные понятия

Финансовые вложения представляют собой финансирование других фирм для последующего извлечения прибыли. В качестве инструмента для финансирования могут использоваться как деньги, так и имущество. Рассмотрим примеры вложений:

- Покупка акций.

- Покупка дебиторского долга на основании соглашения об уступке прав требования.

- Формирование уставного капитала фирм.

- Предоставление займа под проценты.

К примеру, фирма занимается предоставлением займа. Делает она это не из бескорыстных мотивов, но для получения суммы займа в дальнейшем. Дополнительно к этой сумме прибавляются проценты, которые являются выручкой компании. Порядок бухучета вкладов задан ПБУ 19/02.

Рассмотрим пример формирования резерва на примере акций. Если ценные бумаги обращаются на рынке, оценка их выполняется исходя из рыночной стоимости. Переоценка этой стоимости осуществляется раз в год. Иногда переоценка может выполняться более часто: раз в месяц или раз в квартал. Если вложения не обращаются на рынке, стоимость устанавливается или самостоятельно, или при помощи специалиста (оценщика).

Стоимость финансовых активов

Российскими организациями финансовые вложения принимаются к бухгалтерскому учету по первоначальной стоимости.

В составе затрат учитываются:

- уплаченные суммы по контрактам;

- стоимость различных услуг, связанных соответствующими инвестиционными вложениями;

- вознаграждения для посредников;

- иные затраты на финансовые вложения.

Чтобы правильно установить стоимость финансовых вложений для целей бухучета, применяются все доступные источники.

Один вид активов обращается на рынке. Такие инвестиционные вложения подлежат учету и отчетности по завершении соответствующего года по текущей рыночной стоимости. Она определяется путем корректировки стоимости, определенной на предыдущую отчетную дату. Такая корректировка производится на выбор организации:

- либо раз в месяц;

- либо раз в квартал.

Другие активы на РЦБ не обращаются. Они учитываются на отчетную дату согласно первоначальной стоимости. По ним предусмотрена необходимость:

- вести контроль обесценивания;

- вводить резерв под обесценение.

При обесценении финансовых вложений следует провести анализ причин, послуживших основанием для соответствующего результата. С этой целью нужен контроль над всеми финансовыми инвестициями, по которым не учитывается текущая рыночная стоимость, если по ним есть признаки обесценения.

К счету 59 создается аналитический учет. Стоимость вложений, в отношении которых создан такой резерв, соответствует балансовой за минусом соответствующих резервов.

Согласно разд. IV ПБУ 19/02 учет выбытия финансовых вложений осуществляется при:

- погашении;

- продаже;

- безвозмездной передаче и т.п.

Выбытие соответствующего актива, по которому не определяется текущая рыночная стоимость, учитывается:

- либо по первоначальной стоимости;

- либо по средней первоначальной стоимости;

- либо способом ФИФО.

При выбытии финансовых вложений в учете делаются проводки: Дт 76 — Кт 91 (учтен доход от реализации), Дт 91 — Кт 58 (списана первоначальная стоимость), Дт 51 — Кт 76 (поступление денежных средств).

- Назначение статьи: отображение средств долгосрочного финансовогоинвестирования (приобретенные ценные бумаги, вложение финансов в уставный капитал сторонних компаний и т.д.) на срок более 12 месяцев.

- Номер строки в балансе: 1170.

- Номер счета согласно плану счетов: Дебетовый остаток сч.58 + дебетовый остаток сч.55 – кредитовое сальдо сч.59 + дебетовый остаток сч.76 (по долгосрочным процентным займам сотрудникам).

Под финансовыми вложениямикомпании понимается инвестирование, т.е. активпредприятия, не владеющий материально-вещественной формой, но способный приносить доход:

- ценные бумаги: государственные, муниципальные, стороннихкомпаний и учреждений;

Примечание! К этому типу активов относят и долговые ценные бумаги с заранее оговоренной ценой и датой погашения, например векселя.

- инвестирование средств компании в уставный капитал сторонних фирм (в т.ч. и дочерних организаций);

- займы, предоставленные компанией сторонним контрагентам и сотрудникам (с получением дохода в виде процентов);

- дебиторская задолженность, сформированная при переуступке права требования и т.д.

Примечание от автора! При заполнении бухгалтерской отчетности необходимо учитывать то, что в строку 1170 включаются исключительно долгосрочные финансовые вложения, т.е. инвестирование срокамиболее года. Иные финансовые инвестиции регистрируются в составе оборотных средств.

Согласно правилам бухгалтерского учета, для признания инвестированных финансов в качестве активов организации необходимо выполнение следующих условий:

- документальное подтверждение прав компании на финансовое вложение и на получение активов от использования данного права – договор купли-продажи, выписка по лицевому счету и т.д.;

- принятие организацией возможных рисков от осуществленных финансовых вложений (неплатежеспособность, колебания цен, неликвидность активов и т.д.);

- возможность для компании получать выгоду от осуществленных вложений в будущем (например, разница между ценой реализации и покупной стоимостью по операциям с ценными бумагами, дивиденды от участия в деятельности иной компании и т.д.).

Строка 1170 – актив бухгалтерского баланса: здесь отображаются долгосрочные финансовые активы на срок более года, целью которых является извлечение дополнительного дохода компанией.

Резервы предстоящих расходов.

Согласно п. 302.1 Инструкции № 157н на счете 401 60 «Резервы предстоящих расходов» учитываются суммы, зарезервированные в целях равномерного включения расходов на финансовый результат учреждения, по обязательствам, неопределенным по величине и (или) времени выполнения, принимаемые к бухгалтерскому учету в соответствии с положениями СГС «Резервы».

В частности, на указанном счете отражается информация о создании резервов:

1) для предстоящей оплаты отпусков за фактически отработанное время или компенсаций за неиспользованный отпуск, в том числе при увольнении, включая платежи на обязательное социальное страхование сотрудника (служащего) учреждения, по требованию покупателей гарантийного ремонта, текущего обслуживания в случаях, предусмотренных договором поставки, иных аналогичных расходов;

2) по обязательствам, возникающим в силу законодательства РФ при принятии решения о реструктуризации деятельности учреждения, в том числе о создании, изменении структуры (состава) его обособленных подразделений и (или) изменении видов деятельности учреждения, а также при принятии решения о его реорганизации либо ликвидации;

3) по обязательствам, возникающим из претензионных требований и исков по результатам фактов хозяйственной жизни (в том числе в рамках досудебного (внесудебного) рассмотрения претензий, в размере сумм предъявленных к учреждению штрафных санкций (пеней), иных компенсаций по причиненным ущербам (убыткам), в том числе вытекающих из условий гражданско-правовых договоров (контрактов), в случае предъявления претензий (исков) к публично-правовому образованию):

-

в части возмещения вреда, причиненного физическому или юридическому лицу в результате незаконных действий (бездействия) государственных органов или должностных лиц этих органов, в том числе в результате издания актов органов государственной власти, не соответствующих закону или иному правовому акту, а также ожидаемых судебных расходов (издержек);

-

в части выплат в случае предъявления учреждению согласно законодательству РФ претензий (исков);

-

в части оплаты иных аналогичных ожидаемых расходов;

4) по обязательствам, возникающим из условий эксплуатации основных средств, предусмотренных договором (соглашением) об их приобретении (создании, использовании);

5) по обязательствам, возникающим по фактам хозяйственной деятельности (сделкам, операциям), по начислению которых на отчетную дату существует неопределенность по их размеру ввиду отсутствия первичных учетных документов;

6) по иным обязательствам, неопределенным по величине и (или) времени выполнения, в случаях, предусмотренных актом учреждения, принятым при формировании его учетной политики.

Резерв должен использоваться только на покрытие тех затрат, в отношении которых он был изначально создан.

Расходы, в отношении которых сформирован резерв предстоящих расходов, признаются в учете за счет суммы созданного резерва.

Аналитический учет по счету ведется в многографной карточке или в карточке учета средств и расчетов по видам создаваемых резервов и контрагентам (при наличии).

Порядок создания резервов (виды формируемых резервов, методы оценки обязательств, дата признания в учете и т. д.) устанавливается учреждением в рамках формирования учетной политики.

Условия формирования резерва

Создаваться резерв может не в каждом случае. Возможно это только при стабильном сокращении стоимости вложений. Стабильность уменьшения можно признать только при одновременном наличии этих пунктов:

- На прошедшую отчетную дату и дату осуществления оценки расчетная стоимость ниже расчетной.

- На протяжении всего года расчетная стоимость или остается прежней, или снижается. Если она увеличивалась, стабильным сокращение назвать нельзя.

- На отчетную дату отсутствуют данные о последующем умножении стоимости активов.

Обесценивание вложений наблюдается в этих случаях:

- Банкротство или состояние перед банкротством самой компании.

- Банкротство или состояние перед банкротством фирмы, которая финансировалась.

- Размер дивидендов/процентов уменьшается или они перестают выплачиваться вовсе.

- На рынке появились ценные бумаги, аналогичные тем, что закупила компания. Однако стоимость их ниже.

- Появились сведения об отзыве лицензии по главному направлению деятельности.

- Чистые активы достигли отрицательного значения.

- Основная деятельность фирмы несет убытки.

- Существует обоснованная вероятность снижения дохода от вклада.

Обесценивание предполагает снижение доходности от вкладов до уровня, когда они перестают приносить финансовую прибыль.

Кратко о том, что такое ФВ

Финансовые вложения – это действия компании по вложению имеющихся в обороте денежных ресурсов, нематериальных активов компании, которые направлены на приобретение разнообразных активов. Не каждое приобретение активов может быть признано инвестированием и соответственно отражено в учете как вложение.

Главные условия признания актива ФВ:

- Наличие всех документов, которые подтверждают приобретение актива и формирование его первоначальной стоимости;

- Переход всех рисков, которые имеет актив, в компанию, которая его приобретает;

- Получение от актива прибыли или другой выгоды.

К ФВ можно отнести:

- Ценные бумаги.

- Инвестирование в УК других компаний;

- Кредиты, выданные под процент другим лицам (за исключением займов сотрудникам);

- Депозитные счета в финансовых учреждениях;

- Полученная от других лиц дебиторская задолженность

При этом все ФВ должны быть отражены в учете и обязательно по первоначальной стоимости.

Финансовые вложения и бухгалтерская отчетность

Вне зависимости от того, на каком счете бухгалтерского учета отражаются активы, которые в соответствии с требованиями ПБУ 19/02 являются финансовыми вложениями, в бухгалтерском балансе информация о них должна показываться в составе финансовых вложений.

Так, по строке 1170 «Финансовые вложения» бухгалтерского баланса указывают приобретенные организацией акции, облигации, финансовые векселя и другие ценные бумаги.

Также здесь отражают вклады в уставные (складочные) капиталы других организаций, в договоры о совместной деятельности и суммы процентных займов, предоставленных вашей фирмой.

Отметим, что по строке 1170″Финансовые вложения» отражают долгосрочные финансовые вложения (п. п. 2, 3 ПБУ 19/02), то есть такие, срок погашения (обращения) которых превышает один год после отчетной даты.

Стоимость краткосрочных финансовых вложений (со сроками обращения или погашения не более 12 месяцев после отчетной даты) следует отразить по строке 1240 «Финансовые вложения (за исключением денежных эквивалентов)» бухгалтерского баланса.

Согласно разъяснению Минфина России, по строке 1170 «Финансовые вложения» бухгалтерского баланса следует отражать также и информацию о сумме денежных средств, перечисленных организацией в счет вклада в уставный капитал другой организации, до государственной регистрации соответствующих изменений учредительных документов (Письмо от 06.02.2015 N 07-04-06/5027).

Когда создаются резервы по обесценению финансовых вложений

Процесс анализа общего состояния ценных бумаг, а также их склонность к уменьшению в стоимости заключается в визуальном отслеживании и регистрировании изменений в отдельно взятом временном отрезке. Алгоритм создания заключается в отражении изменений учетной стоимости ценных бумаг.

Если предприятие коммерческое, то данный резерв по обесценению денежных вкладов формируется из средств, которые составляют его итоговый результат и учитывают их как прочие расходы. Проверять состояние ценных бумаг, отслеживать колебания в стоимости необходимо как минимум один раз в год.

Итоговые данные, которые проводят с целью уточнить состояние и устойчивость положения акций на рынке используется руководством организации, принимая решение о продаже ценных бумаг и списании остатка средств из созданного резерва в расходы от совершаемой сделки. Если результат сделки после продажи ценных бумаг привел к увеличению общей суммы резерва, которая была сформирована годом раньше, то разница между этими двумя показателями относится на прочие доходы.

Специфика работы со счетом 59

У некоторых предприятий имеются вклады, рыночную стоимость которых невозможно определить. Причина в том, что стоимость вложений часто меняется. Бухгалтер, ведущий учет по таким операциям, обязан проследить, чтобы вложения не обесценились. Когда проверка выявляет, что произошло понижение стоимости – по инвестициям создается резерв. Чаще всего резервные суммы формируются по таким вложениям, как:

- акции, не вращающиеся на рынке ЦБ;

- взносы в уставный капитал организации.

Резервная сумма определяется из разницы межу начальной и расчетной стоимость денежных вкладов. Порядок создания резервной суммы должен быть прописан в учетной политике предприятия. Учет по каждому виду резервов и пакетов инвестирования ведется отдельно.

На счете 59 отображаются суммы далеко не по всем инвестиционным вложениям. Если речь идет о предоставленных займах, то резерв формируется на счете 63.

СГС «Резервы»

Напомним, порядок признания (принятия к бухгалтерскому учету) и оценки резервов, а также порядок раскрытия информации о них установлены в СГС «Резервы».

Данный стандарт следует применять при формировании резервов:

1) по претензиям, искам;

2) по реструктуризации;

3) по гарантийному ремонту. По мнению Минфина, резерв по гарантийному ремонту целесообразно создавать, чтобы «гарантийные» расходы не оказывали существенного влияния на себестоимость продукции и распределялись равномерно в течение года (разд. 4.3 Методических рекомендаций);

4) по убыточным договорным обязательствам;

5) на демонтаж и вывод из эксплуатации основных средств. В разделе 4.5 Методических рекомендаций чиновники финансового ведомства разъяснили, что резерв на демонтаж и вывод из эксплуатации основных средств создается только при наличии в договоре купли-продажи (соглашении) обязательного условия, согласно которому при выводе основных средств из эксплуатации субъект учета обязан осуществить демонтаж имущества и восстановить участок, на котором был расположен демонтируемый объект основных средств, либо в случае, если такие затраты являются условием использования объекта.

Минфин в разд. 1 Методических рекомендаций разъяснил, когда не применяется СГС «Резервы».

Во-первых, когда выполняются:

-

публичные нормативные обязательства, за исключением обязательств по выплатам, осуществляемым в результате реструктуризации деятельности. Например, публичным нормативным обязательством является осуществление ежемесячной денежной выплаты ветеранам согласно Федеральному закону от 12.01.1995 № 5-ФЗ «О ветеранах». Но при выполнении публичных обязательств резерв формируется;

-

обязательства по осуществлению выплат физическим лицам в связи с исполнением трудовых функций работниками, государственными и муниципальными служащими, лицами, замещающими государственные должности РФ, государственные должности субъектов РФ и муниципальные должности, в соответствии с трудовыми договорами (служебными контрактами, контрактами) и законодательством РФ, законодательством субъектов РФ и муниципальными правовыми актами, а также выплат персоналу (сотрудникам) в сфере национальной безопасности, правоохранительной деятельности и обороны, за исключением обязательств по выплатам, осуществляемым в результате реструктуризации деятельности. Например, не формируется резерв по заработной плате, а также по обязательствам по переподготовке и (или) перемещению персонала, не подлежащего сокращению при проведении реструктуризации;

-

обязательства перед юридическими лицами, ИП, физическими лицами – производителями товаров, работ, услуг на основании договоров, если иное не предусмотрено СГС «Резервы»;

-

обязательства, возникающие по незавершенным договорам, за исключением обременительных договоров.

Обременительным считается договор, неизбежные затраты на выполнение обязательств по которому превышают экономические выгоды, которые ожидается по нему получить. При этом, несмотря на убыточность договора, субъект учета обязан будет выполнить принятые по нему обязательства.

Во-вторых, когда формируются затраты, которые планируются к осуществлению исходя из допущения непрерывности деятельности субъекта учета (затраты для продолжения деятельности субъекта учета в обозримом будущем).

В-третьих, когда речь идет о резерве под снижение стоимости материальных запасов, резерве по сомнительным долгам и иных резервах, формирование и ведение которых регулируются нормативными правовыми актами, регламентирующими ведение бухгалтерского учета и составление бухгалтерской (финансовой) отчетности. Например, особенности создания резерва под снижение стоимости материальных запасов определены в п. 32 СГС «Запасы».

По общему правилу резервы признаются при соблюдении следующих общих критериев (п. 9 СГС «Резервы»):

-

у субъекта учета имеется обязательство, возникшее в результате произошедших фактов хозяйственной жизни;

-

для выполнения обязательства потребуется выбытие активов;

-

размер обязательства может быть обоснованно оценен и подтвержден расчетно или документально;

-

момент предъявления требования о выполнении обязательства и его размер не зависят от действий субъекта учета.

В разделе 3 Методических рекомендаций указано:

-

названные критерии должны соблюдаться вне зависимости от вида формируемого резерва;

-

в случае, если хотя бы один из критериев не выполняется, резерв не создается;

-

суммы, которые невозможно обоснованно оценить и подтвердить, следует учитывать в качестве условных обязательств, а не резервов.

Что такое – резерв под обесценение финвложений

Условия для отнесения различных активов предприятия к финансовым вложениям обозначены в п. 2 ПБУ 19/02. В соответствии с законодательными нормами, это ценные бумаги (муниципальные и государственные); сторонние ценные бумаги, включая долговые; выданные займы; вклады в уставные капиталы, кроме собственных; депозиты; приобретенные по переуступке дебиторские долги и пр. (п. 3 ПБУ).

Обесценение финвложений происходит в том случае, когда наблюдается устойчивое и значительное понижение их первоначальной стоимости. Иными словами, если по финвложениям не определяется текущая рыночная цена, а предполагаемая экономическая выгода от использования актива в обычных условиях падает, говорят об обесценении объекта. При этом одновременно должны соблюдаться следующие условия:

- Величина учетной стоимости на текущую и прошлую отчетные даты выше рыночной.

- За отчетный период наблюдается значительное уменьшение расчетной стоимости.

- На отчетную дату признаки того, что высока вероятность существенного роста расчетной цены отсутствуют.

Обесценение объектов возможно, к примеру, при объявлении эмитента ценных бумаг банкротом. При появлении соответствующих признаков предприятие обязано проверить наличие снижения стоимости финвложений. Мероприятие проводится в отношении тех вложений, по которым имеются признаки обесценения. Если итоги проверки окажутся положительными, то есть подтвердится устойчивое падение стоимости активов, следует создать резерв на разницу между учетной и расчетной стоимостью объекта.

Счет для учета резерва под снижение стоимости.

С 1 января 2021 года для формирования резерва под снижение стоимости материальных запасов применяется группировочный счет 114 80 «Резерв под снижение стоимости материальных запасов» (п. 151.6 Инструкции № 157н) в разрезе аналитических счетов (п. 41.4 Инструкции № 162н):

-

1 114 87 «Резерв под снижение стоимости готовой продукции»;

-

1 114 88 «Резерв под снижение стоимости товаров».

Учет операций ведется в журнале операций по выбытию и перемещению нефинансовых активов.

Формирование резерва под снижение стоимости материальных запасов отражается проводкой:

Дебет счета 1 401 20 274 «Убытки от обесценения активов»

Кредит счетов 1 114 87 440 «Резерв под снижение стоимости готовой продукции», 1 114 88 440 «Резерв под снижение стоимости товаров»

При уменьшении резерва под снижение стоимости материальных запасов в случае выбытия материальных запасов, по которым был образован резерв, делается запись:

Дебет счетов 1 114 87 440 «Резерв под снижение стоимости готовой продукции», 1 114 88 440 «Резерв под снижение стоимости товаров»

Кредит счета 1 401 20 274 «Убытки от обесценения активов»

Напомним, согласно п. 10.7.4 Порядка № 209н на подстатью 274 «Убытки от обесценения активов» КОСГУ относятся операции, отражающие финансовый результат, возникший вследствие уменьшения стоимости активов от их обесценения, не связанного с амортизацией активов.

В рамках статей группы 400 «Выбытие нефинансовых активов» группируются операции по выбытию нефинансовых активов (п. 12 Порядка № 209н).

В частности, статья 440 «Уменьшение стоимости материальных запасов» КОСГУ детализируется подстатьями 441 – 447, 449

КОСГУ (п. 12.4 Порядка № 209н).

* * *

Таким образом, резервы предстоящих расходов формируются в соответствии с СГС «Резервы» и отражаются на счете 401 60.

Резерв под снижение стоимости материальных запасов предусмотрен СГС «Запасы» и учитывается на счете 114 80.

Инструкция по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утв. Приказом Минфина РФ от 01.12.2010 № 157н.

Федеральный стандарт бухгалтерского учета для организаций государственного сектора «Резервы. Раскрытие информации об условных обязательствах и условных активах», утв. Приказом Минфина РФ от 30.05.2018 № 124н.

Методические рекомендации по применению положений СГС «Резервы. Раскрытие информации об условных обязательствах и условных активах», направленные Письмом Минфина РФ от 05.08.2019 № 02-07-07/58716.

Федеральный стандарт бухгалтерского учета для организаций государственного сектора «Запасы», утв. Приказом Минфина РФ от 07.12.2018 № 256н.

Инструкция по применению Плана счетов бюджетного учета, утв. Приказом Минфина РФ от 06.12.2010 № 162н.

Методические рекомендации по применению федерального стандарта бухгалтерского учета для организаций государственного сектора «Запасы», направленные Письмом Минфина РФ от 01.08.2019 № 02-07-07/58075.

Порядок применения классификации операций сектора государственного управления, утв. Приказом Минфина РФ от 29.11.2017 № 209н.

Финансовые вложения в учетной политике

Перечень активов, которые могут быть признаны финансовыми вложениями, не ограничен рамками законодательства. Каждая организация самостоятельно принимает решение о возможном составе активов данного рода. Вся информация должна быть отражена в учетной политике.

Формирование финансовых активов организации

| Критерии активов | Возможные | Единицы измерения |

| По времени использования | Краткосрочные и долгосрочные | Краткосрочные ― срок погашение менее 12 месяцев, если период обращение больше, активы относятся к долгосрочным |

| Единица учета | Серия, партия | Организация самостоятельно определяет единицу измерения. Но при этом должны быть соблюдены принципы прозрачности учета и контроля за движением активов |

| Принятие к учету | Первоначальная стоимость | К затратам на приобретение относят объемы фактических затрат, в том числе на покупку, доставку и прочие без учета возмещаемых налогов |

| Определение текущей рыночной стоимости | Активы с определяемой и неопределяемой рыночными стоимостями | Для активов с определенной рыночной стоимостью периодически требуется проводить корректировку существующей цены. Если текущую рыночную стоимость определить не представляется возможным, к учету принимается первоначальная стоимость |

Все методы определения финансовых вложений стоит отразить в учетной политике. Это относится к периодам использования, единицам измерения и прочим условиям.

Для оценки активов, учитываемых как финансовые вложения, принимаются фактические затраты на их приобретение. Расходы могут быть связаны не только с оплатой поставщикам. При этом положения ПБУ 19/02 общехозяйственные расходы исключают из состава затрат для определения первоначальной стоимости, если эти расходы не были связаны напрямую с приобретением.

Наблюдаем снижение

Основное условие, при котором создается резерв, таково. Должно наблюдаться устойчивое существенное снижение стоимости финансовых вложений.

К сведению. Показатели считаются существенными, если без знания о них заинтересованными пользователями невозможна оценка финансового положения организации или финансовых результатов ее деятельности (п.11 ПБУ 4/99 “Бухгалтерская отчетность организации”). В учетной политике организация должна самостоятельно определить уровень существенности. Обычно применяется уровень существенности не менее 5 процентов к общему итогу соответствующих данных.

Если это так, организация должна самостоятельно определить расчетную стоимость финансовых вложений. Она равна разнице между учетной стоимостью вложения и величиной снижения стоимости. Весь процесс называется обесценением, и для него обязательны три одновременно выполняющихся условия (п.37 ПБУ 19/02):

- учетная стоимость финансовых вложений на отчетную дату и предыдущую отчетную дату существенно выше их расчетной стоимости;

- в течение года расчетная стоимость существенно изменялась исключительно в сторону снижения;

- нет свидетельств, что в будущем возможно существенное увеличение расчетной стоимости вложения.

Результаты проверки должны быть подтверждены документально.

Итак, предприятие обязано создать резерв, если налицо все три признака обесценения.

Когда применяется ФСБУ 5/2019?

Указанный стандарт, обязательный к применению с 01.01.2021, устанавливает требования к формированию в бухгалтерском учете информации о запасах организаций.

ФСБУ 5/2019 могут не применять микропредприятия при условии, что они вправе использовать упрощенные способы ведения бухучета, включая составление упрощенной бухгалтерской (финансовой) отчетности.

Микропредприятие не может вести упрощенный учет, если его бухгалтерская отчетность подлежит обязательному аудиту (п. 1 ч. 4, п. 1 ч. 5 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»).

Кроме того, любая организация может принять решение не применять ФСБУ 5/2019 в отношении запасов, предназначенных для управленческих нужд. Такое решение раскрывается в бухгалтерской (финансовой) отчетности организации.

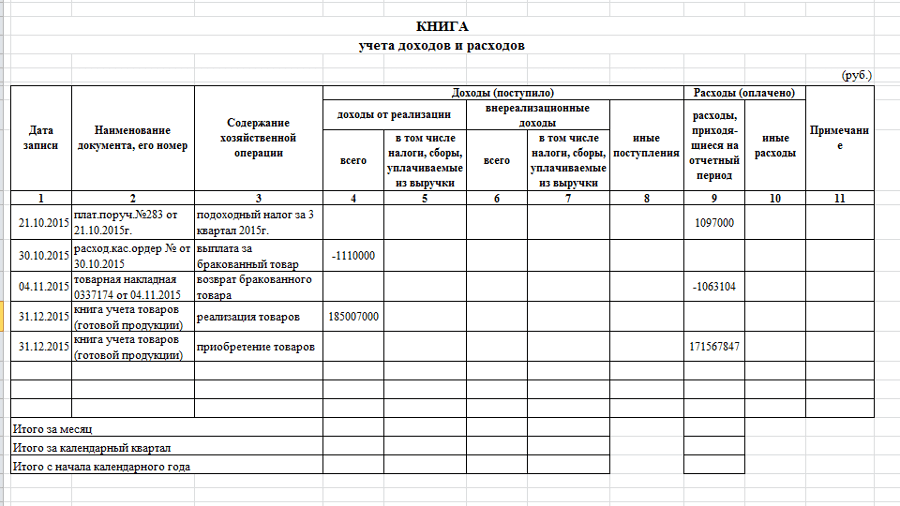

Стоимость запасов, в отношении которых ФСБУ 5/2019 не применяется, признается расходом периода, в котором понесены затраты. Например, при приобретении запасов у поставщика в учете делается запись Дебет () Кредит .

Другие организации, не являющиеся микропредприятиями без аудита, обязаны соблюдать требования ФСБУ 5/2019, если речь не идет о запасах для управленческих нужд.

Какие величины сравниваются при оценке запасов после признания?

Запасы коммерческой организации оцениваются по наименьшей из следующих величин (если иное не установлено п. 32 – 35 ФСБУ 5/2019):

-

фактическая себестоимость запасов;

-

чистая стоимость продажи запасов.

Чистая стоимость продажи запасов определяется организацией как предполагаемая цена, по которой организация может продать запасы в том виде, в котором обычно продает их в ходе обычной деятельности, за вычетом предполагаемых затрат, необходимых для их производства, подготовки к продаже и осуществления продажи. Другими словами, это чистая сумма, которую рассчитывает выручить организация от продажи запасов в ходе обычной деятельности. Понятно, что данный способ установления стоимости применяется в отношении товаров и готовой продукции.

Вместе с тем установление указанной величины может оказаться затруднительным. Тогда за чистую стоимость продажи запасов, отличных от готовой продукции, товаров, можно принять цену, по которой можно приобрести аналогичные запасы по состоянию на отчетную дату. В качестве источника информации может выступить прайс-лист поставщика, информация о ценах в Интернете на сайтах продавцов и любой другой соответствующий источник.

Выводы

Анализируя предложенные в новом стандарте требования к обесценению, можно сделать следующие выводы.

1. В числе мероприятий, которые придется провести, находится разработка новых моделей для расчета ожидаемых кредитных убытков как за 12 месяцев, так и за весь срок действия финансовых инструментов.

2. Для расчета обесценения теперь понадобится формулировка понятия дефолта для контрагентов, разработка моделей оценки вероятности дефолта, определение возмещаемых сумм и сроков возможного возмещения в случае дефолта.

3. Для оценки ожидаемых кредитных убытков необходимо провести анализ количественной и качественной информации, при этом бухгалтер должен будет вынести свое профессиональное суждение. Предприятиям придется представлять обоснование такой оценки величины ожидаемых кредитных убытков за весь срок действия инструмента.

4. Для торговой дебиторской задолженности, в частности, может применяться упрощение; как вариант можно использовать метод матричного резервирования, для которого необходимо провести сегментацию дебиторской задолженности.

Таким образом, от экономических субъектов новый стандарт в первое время потребует перестройки учета в отношении финансовых инструментов, в том числе и в отношении дебиторской задолженности. Всем им придется собирать о своих дебиторах гораздо больше информации и оценивать ее, вынося профессиональное суждение.