Топ 20 лучших способов инвестирования в 2021 году

Содержание:

- Общие рекомендации

- Инвестирование в акции компаний США и РФ

- Куда инвестировать деньги сейчас

- Грамматика

- 5 правил успешного инвестирования в 2020 году

- Криптовалюта

- Сэм Зелл

- Гетти Грин «Ведьма с Уолл-Стрит». Женщина-инвестор, делала деньги на всем

- Секреты грамотного инвестирования

- Какие есть виды инвестиций?

- Что происходит с деньгами во время кризиса

- Что не нужно делать с деньгами

- Где взять деньги для инвестирования

- Основные принципы и виды инвестиций

- 4.Приобретение металлов, ювелирных изделий

Общие рекомендации

1 правило. Главное правило управления деньгами – вкладывайте только собственные сбережения. Не нужно брать кредит на то, чтобы вложить всю сумму в определенную отрасль. Помните, что вклады – это всегда риск, пусть и минимальный в некоторых случаях. Если ваша финансовая схема прогорит, мало того, что вы лишитесь денег, так еще и останетесь должны.

2 правило. Прежде чем решать, куда вложить деньги, чтобы получать ежемесячный доход, позаботьтесь о «подушке безопасности». Это сбережения, которых вам и вашей семье хватит на 5–6 месяцев привычной жизни. За полгода можно спокойно найти работу и стабилизировать свое финансовое положение. Например, если вы привыкли жить на 40 тыс. в месяц, то перед тем как вкладывать деньги, накопите 200–240 тыс. рублей для своих ежемесячных расходов.

3 правило. Для того, чтобы иметь пассивный доход нужно знать, как правильно распорядиться капиталом и выгодно вложить средства. А для этого вам нужны знания. Прежде чем отдавать свои деньги, изучите отрасль, в которую вы вкладываетесь, а также то, как работают те или иные финансовые инструменты. Имея необходимую базу знаний, вы сможете контролировать возможные риски.

4 правило. Четвертое правило вытекает из предыдущего: чтобы приумножить капитал без риска, нужно постоянно контролировать текущую финансовую ситуацию.

5 правило. Не пренебрегайте помощью специалистов: финансовые консультанты за определенную плату подскажут, куда можно вложить деньги, чтобы они работали, научат грамотно управлять инвестиционным портфелем. Не берите в «наставники» первого попавшегося человека из интернета: в сети много мошенников, которые могут лишить вас всех средств. Выбирайте только проверенных специалистов, в которых вы уверенны.

6 правило. Финансовый рынок не стабилен, поэтому не нужно вкладывать все сбережения в одну отрасль. Лучше разделите капитал на несколько частей и инвестируйте их в 3–4 разных сферы. Даже если одна из них прогорит, у вас останется еще несколько вкладов, которые возместят убытки и принесут желаемый доход.

Инвестирование в акции компаний США и РФ

Схема предельно проста:

- покупаются акции американских или крупных российских компаний;

- акции растут в цене. В определенный момент инвестор продает их по более высокой цене и получает прибыль.

Все операции производятся дистанционно – начиная от открытия брокерского счета и заканчивая непосредственно покупкой ценных бумаг. Подробнее о том, как правильно стартовать на фондовом рынке я писал в этой статье.

Несколько примеров

Есть немало впечатляющих примеров роста за последнее десятилетие:

В целом, американский фондовый рынок уверенно растет. Индекс S&P500 (строится на основании цен 500 крупнейших по капитализации американских компаний) доказывает это. Рост составляет около 190%, в среднем по 19% в год.

При этом фондовый рынок уязвим к кризисным явлениям и форс-мажорным факторам. В такие периоды следует глубокая просадка, а потом в течение пары лет рынок восстанавливается:

после кризиса 2008 г. американский фондовый рынок восстановился в среднем за пару лет. Это видно по графику S&P 500 в тот период. Уже к концу 2010 г. был превышен уровень осени 2008 г. (тогда начался масштабный обвал);

при этом гарантировать на 100% что акции конкретной компании восстановятся, невозможно. Например, акции Bank of America так и не вышли на докризисный уровень, хотя прошло уже более 10 лет с прошлого экономического кризиса

Поэтому при инвестировании в акции важно работать с диверсифицированным портфелем, в котором рост одних бумаг перекрывает вероятный убыток по другим инструментам;

хороший пример влияния форс-мажора – пандемия, но падение, связанное с ней, рано или поздно будет отыграно. Когда фондовый рынок перейдет к росту – вопрос времени.

Повышенный риск инвестирования в акции окупается высокой потенциальной доходностью. В инвестиционном портфеле акции должны быть в обязательном порядке. Грамотный инвестпортфель позволяет безопасно вложить деньги с годовой доходностью намного выше 10%.

Вопрос покупки решается в 2 этапа:

- открывается счет у брокера, имеющего выход на соответствующую биржу;

- счет пополняется и через торговый терминал приобретаются акции нужных компаний. Это не финансовый беттинг, а реальная покупка ценных бумаг, акции хранятся в депозитарии. Даже при банкротстве брокера (крайне маловероятный сценарий) не пропадают, а просто переходят к той компании, в которой вы решите открыть новый счет.

Самое сложное – выбрать брокера. Я облегчу эту задачу и приведу условия по 4 лучшим на мой взгляд компаниям. Для удобства свел условия в таблицу ниже.

Куда инвестировать деньги сейчас

Для начала напомним правила выгодного инвестирования:

- никогда не вкладывайте кредитные средства (кроме единственного способа, который будет описан ниже);

- оперируйте свободными деньгами – финансы, необходимые для оплаты обучения, лечения и иных обязательных расходов трогать нельзя;

- оценивайте не только доходность, но и риски – не стоит надеяться, что именно вы станете тем счастливцем, который при 90% потерять вложения все-таки сорвет куш;

- разделяйте риски – по-научному это называется «диверсификация», а по-простому «не храните все яйца в одной корзине». Даже самые надежные инструменты имеют мизерный, но шанс провала. Обидно будет потерять все, если вам радикально не повезет.

А теперь перейдем к примерам, способам и расчетам

Грамматика

Слово «вложение» – неодушевлённое имя существительное мужского рода 2-го склонения в школьной традиции (I академического). Состоит из приставки «в-», корня «-лож-», суффикса «-ени-» (или суффиксов «-е-», «-н-», «-и-») и окончания «-е». Постановка ударения и разделение для переносов вло-же́-ние. Падежные формы:

- Именительный: вложе́ние (ед. ч.); вложе́ния (мн. ч.).

- Родительный: вложе́ния (ед. ч.); вложе́ний (мн. ч.).

- Дательный: вложе́нию (ед. ч.); вложе́ниям (мн. ч.).

- Винительный вложе́ние (ед. ч.); вложе́ния (мн. ч.).

- Творительный: вложе́нием (ед. ч.); вложе́ниями (мн. ч.).

Предложный: вложе́нии (ед. ч.); вложе́ниях (мн. ч.).

***

ПишемПравильно.ру

Правописание этих слов надо знать:

Проверить еще слово:

5 правил успешного инвестирования в 2020 году

Для правильного распоряжения имеющимися деньгами стоит соблюдать всего лишь пять простых правил.

Правило №1 – Не вкладываться в одно направление

Крупные суммы рекомендуется делить на 3-4 части, а мелкие вкладывать в свой бизнес или интернет-проект (здесь потери меньше средних показателей).

Правило №2 – Думайте о рисках

Для этого до 60% средств вкладывайте в инструменты с наименьшими рисками, а оставшуюся часть вложите в проекты, обещающие быструю прибыль, но имеющие высокую вероятность потерь.

Правило №3 – Вкладывайте только тогда, когда уже имеете некоторую заначку на «черный» день

Эти деньги должны остаться неприкосновенными, несмотря на результат инвестирования. Причем этот запас рекомендуется регулярно пополнять, периодически увеличивая размер «платежа».

Правило №4 – Постоянно учитесь

Новые знания помогут вам в будущем, более успешно реализоваться в качестве инвестора. Кроме того, они откроют новые горизонты, помогая выбирать, только заведомо удачные проекты.

Правило №5 – Внимательно изучите потенциальное направление для вложений

Читайте отзывы, найдите официальную информацию о компании, проверьте ее в «черных» списках в интернете. Не стесняйтесь задавать вопросы, если общаетесь лично. Такой подход серьезно снижает риск попадания в руки к мошенникам.

Криптовалюта

Этот инструмент вошел в поле зрения инвесторов всего мира уже после 2010 г. Физически криптовалюта не существует, это полностью цифровой актив.

Всего существует около 2000 криптовалют, но большая часть из них – откровенно «мусорные» продукты. Внимания заслуживает ТОП10-ТОП20 криптовалют по капитализации, смотреть список можно на coinmarketcap.com.

Основная особенность крипты – потенциал роста на тысячи процентов в сжатые временные промежутки. Ни одна акция не повторила путь, который проделал, например, Bitcoin с момента своего создания. На старте он стоил меньше цента, а на пике криптовалютного хайпа 1 ВТС оценивался почти в $20 000.

Есть у высокой волатильности и оборотная сторона. После рекордного роста последовал столь же резкий спад. Высокая волатильность делает крипту нестабильной, она не подходит на роль основы инвестпортфеля. Но держать хотя бы 10% средств, отведенных по инвестиции, в криптовалюте стоит. Не исключена вероятность экспоненциального роста крипты в будущем, это может дать серьезный доход.

В портфель рекомендую включать такие криптовалюты как Bitcoin, Ethereum и Litecoin. Порядка 80% отведенных под крипту средств инвестируйте в Биткоин и по 10% в ETH и LTC.

Что касается брокеров, то идеально под криптовалюту подходят United Traders и Just2Trade.

|

Компания |

||

|

Минимальный депозит |

От $100 |

$300 |

|

Комиссия за цикл (сделка на покупку + на продажу) |

0.006 USD за акцию (мин. 1.5 USD), 0.25 USD за каждую заявку. то есть за круг – $3,50 |

Тариф «Начинающий» – $0,02 за акциюСредняя 4$ за круг |

|

Дополнительные сборы |

Платформа ROX обойдется минимум в $39/мес. (для американского рынка), за дополнительные $34,50 подключают Канаду/TSE, Level IIНа внебиржевом рынке дополнительный сбор составляет 0,75% от объема сделки (минимум $30), в случае с дивидендами – 3% с эмитента (минимум $3) |

На тарифе «Дейтрейдер» за платформу Aurora берут $60/мес.,на других тарифах бесплатно |

|

Стоимость обслуживания счёта |

$5/€5/350 руб. снижается на величину уплаченной комиссии |

— |

|

Кредитное плечо |

для ФорексаДо 1 к 500для акцийдо 1 к 20 (дневное)до 1 к 5 (ночное) |

1 к 20 на тарифе «Дейтрейдер», это максимальное плечо (дневное) |

|

Маржин колл |

-90% |

Стандартно -30% от депозита, в тех. поддержке можно установить -80% |

|

Торговые терминалы |

MetaTrader5, ROX |

Аврора, Sterling Trader, Fusion, Laser Trader, Volfix.Net, Pair Trader |

|

Доступные рынки для торговли |

Форекс, американский, европейский и прочие фондовые рынки, криптовалюта |

Американский и прочие фондовые рынки, всего более 10000 активов, криптовалюта |

|

Лицензия |

CySEC |

Облегченная лицензия ЦБ РФ |

Сэм Зелл

Сэм Зелл

Сэм Зелл (1941-наше время). Крылатой стала фраза Зелла «Неудачники приносят прибыль».

Как инвестор предпочитает покупать компании с долгами, у которых слабый менеджмент, и за короткий промежуток времени выводит ее в ТОП. Потом выгодно продает. Является основателем и действующим председателем корпорации Equity Group Investments. Любит шокировать публику. Отказывается носить деловые костюмы, галстуки, гоняет на мотоцикле и не стесняется в выражениях на важных мероприятиях. Автор книги «Гид Сэма Зелла по тому, как стать очень, очень богатым». Капитал оценивается в 5 млрд долларов.

Гетти Грин «Ведьма с Уолл-Стрит». Женщина-инвестор, делала деньги на всем

Гетти Грин

Гетти Грин (1834-1916). До 1916 года считалась самой богатой женщиной мира. Один из самых успешных американских предпринимателей за все время существования Штатов. Отличалась холодным расчетливым умом, скупостью, великолепной интуицией.

Гетти Грин происходила из богатой семьи. Девочку воспитывал дед, который всячески поощрял ее острый ум. С раннего возраста она читала финансовые отчеты, составляла прогнозы. В 13 лет начала вести семейный бюджет.

Унаследовав после смерти отца крупную сумму денег, она их инвестировала в военную компанию Севера против Юга. На гражданской войне в США Грин зарабатывала более миллиона долларов в год.

После окончания войны переехала в Лондон, где массово скупала доллары. По возращению на родину продала банкноты, и все средства вложила в облигации американской железной дороги. Инвестиционная сделка принесла огромную прибыль.

К концу жизни капитал Гетти Грин превышал 4 млрд долларов.

Лучшие цитаты:

- «Постоянно ищи возможности. Считай каждый доллар».

- «Будь настойчив, бережлив».

- Дешево покупай, дорого продавай».

Секреты грамотного инвестирования

Большинство людей задумываются над тем, во что вложить свои накопления

Но не менее важно понимать, как это делать. Ведь одного желания, не всегда достаточно, для хорошего результата

Принципы инвестирования

Для того, чтобы не прогореть, достаточно придерживаться следующих принципов:

- инвестируйте только после создания финансовой «подушки безопасности» – она равняется шестимесячному запасу денег, на которые может прожить семья;

- выбирайте проекты, в которых можно контролировать риски;

- начинайте с небольших сумм и по мере наработки опыта увеличивайте свой инвестиционный пакет;

- создавайте пассивный доход.

Последнее очень важно, так как наличие подобного источника заработка, станет хорошей поддержкой в кризисные времена

Примеры успешного инвестирования

Их достаточно много. Но мы рассмотрим только несколько ярких примеров в разных направлениях.

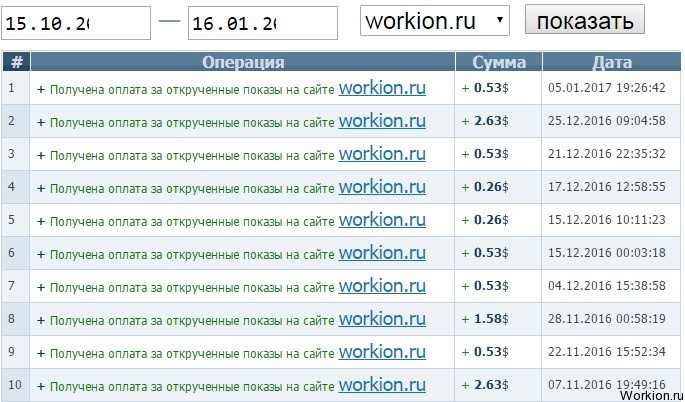

Пример 1

Итак, инвестор вложил 70 000 руб. в интернет-площадку, приносящую своему прошлому владельцу около 2 000 руб. в месяц. За полтора месяца работы на сайте, вложения были увеличена еще на 40 000 руб. В итоге проект был продан на аукционе за полмиллиона рублей.

Пример 2

Другой инвестор продал объект недвижимости, доставшийся ему в наследство за 3 500 000 руб. Вырученные средства вложил в валюту. После поднятия курса продал евро и доллары. Полученной суммы хватило на покупку лучшей и более дорогой квартиры. Кроме того, на руках осталось свободными 200 000 рублей. Срок инвестирования составил один год.

Пример 3

Еще один пример: инвестор одолжил деньги знакомому индивидуальному предпринимателю, вынужденному в кризис искать источники дополнительного финансирования. Ежемесячно он получает 8% от суммы, взятой в долг на год. По итогам кредитор получит прибыль в размере 96% годовых.

Какие есть виды инвестиций?

Рассмотрим, как принято классифицировать инвестиции по разным критериям. Это поможет определиться с подходящим вариантом:

| Признак | Виды инвестиций |

| объект инвестирования | реальные – когда пользователь инвестирует в активы, которые имеют материальное значение (недвижимость, оборудование и пр.);финансовые – например, если происходит покупка ценных бумаг;спекулятивные – когда пользователь вкладывает активы с целью получения сверхприбыли в будущем (иностранные валюты, драгметаллы). |

| срочность | краткосрочные (до 1 года);среднесрочные (от 1 до 3 лет);долгосрочные (от 3 лет). |

| особенности происхождения денежных средств | государственные инвестиции за счет бюджетных средств (вкладчиками выступают крупные организации, например, центробанки);частные вклады, когда инвесторами выступают юридические или физические лица (они вносят личный капитал);иностранные – инвестиции вносят резиденты других стран. |

| доходность | высокодоходные;среднедоходные;низкодоходные. |

| степень риска | агрессивные (с высоким риском);умеренные (с низким риском);консервативные (с малым риском). |

| ликвидность (окупаемость вложений) | неликвидные или низколиквидные;среднеликвидные;высоколиквидные. |

| конкурентная ориентация | активные – при таких инвестициях доходность высокая, но требуются не только вложения денег, но и временные затраты;пассивные – вложения, при которых пользователь инвестирует средства и потом просто «снимает сливки» (чаще всего доходность по ним меньше, чем при активном заработке). |

| происхождение используемого капитала | первичные вложения;реинвестирование;частичное или полное дезинвестирование (когда проект оказался неэффективным и средства приходится изъять). |

В первую очередь нас интересует частное инвестирование, которое доступно каждому обычному гражданину. Достаточно определиться с подходящим для себя вариантом вложений и составить алгоритм действий.

Что происходит с деньгами во время кризиса

В период замедления экономического роста в России в 2020 году есть риск резкой девальвации рубля. В связи с этим держать накопления в отечественной валюте достаточно рискованно, т. к. деньги теряют стоимость. В случае инфляции потратить средства можно будет на товары и услуги меньшего объема. В то же время удорожание происходит неравномерно. Кроме того, в ситуации пандемии становятся неактуальными некоторые направления бизнеса. В связи с этим многие граждане задумываются об ответах на следующие вопросы:

- как не потерять свои средства (избежать фактической потери стоимости накоплений);

- какое направление деятельности выбрать;

- как вложить свои накопления, чтобы получить доход.

Рассмотрим наименее и наиболее выгодные варианты инвестиций в период кризиса 2020 года.

Что не нужно делать с деньгами

Однозначного ответа на вопрос, куда лучше не вкладывать средства, нет. У каждого варианта есть свои недостатки. Тем не менее, граждане часто приобретают именно рискованные активы, которые впоследствии не приносят прибыли. Рассмотрим наиболее популярные и наименее выгодные вложения в период кризиса. Наибольшие недостатки есть у следующих вариантов инвестиций:

Открытие депозита в банке. Минус такого вложения — риск потерять свои средства в случае банкротства кредитно-финансовой организации или в результате инфляции

Несмотря на то, что держатель вклада получает определенный процент от банка, которому доверил свои средства, в период кризиса этот вариант не спасает от риска девальвации и обесценивания накоплений.Важно! Чтобы обезопасить себя от потери средств, граждане открывают несколько депозитов в разных банках. Чтобы обезопасить себя от риска потерять вложения в связи с банкротством и найти наиболее выгодный вклад, используйте поисковик финансового портала Выберу.ру

На нашем сайте также опубликованы рейтинги российских банков в том числе и в плане надежности.

Приобретение валюты. В ситуации кризиса спрогнозировать курс того или иного денежного знака практически невозможно. На стоимость рубля, доллара и любой другой валюты влияет множество факторов, учесть которые зачастую не может ни один эксперт. Минус вложения — в непредсказуемости колебания курсов в долгосрочной перспективе.Полезный совет. Выгодно держать вклады в российских банках не только в рублях, но и в долларах, евро. Так как удешевление одной валюты может автоматически означать удорожание другой, этот вариант вложения дает возможность сохранить свои средства в условиях колебания курса.

Покупка продуктов питания впрок. На сегодня нет необходимости тратить все сбережения на съестные припасы с длительным сроком годности. Разумным будет иметь определенный продуктовый резерв, но превращать это в главный источник инвестиции не стоит. Минус такого вложения в том, что оно не принесет прибыли. Но если гражданин хочет избавиться от страха голода в период кризиса, то покупка пищевой продукции может в определенной степени способствовать эмоциональной стабильности.

Покупка акций. Многие граждане считают, что на приобретении этих активов можно хорошо заработать. Но получить прибыль (особенно в период кризиса) удается далеко не всегда. В момент падения котировок выгодно приобрести акции. Но никто не гарантирует роста стоимости бумаг в обозримом будущем. Кроме того, чтобы разобраться в особенностях работы фондового рынка, необходимо потратить много времени и сил или заплатить профессиональным консультантам. При этом даже эти издержки не гарантируют прибыли.

Покупка антиквариата. Со временем предметы старины и произведения искусства становятся дороже. Исключение составляет мебель, т. к. постепенно заканчивается срок ее годности. Украшения, монеты, картины, часы и другие предметы антиквариата со временем дорожают. Таким образом, плюс такого вложения — в постоянном росте стоимости антиквариата. Минусы — риск приобрести подделку или предмет старины по завышенной цене (или реализовать его по заниженной). Кроме того, предметы антиквариата дорожают медленно. Чтобы получить ощутимую прибыль от их продажи, нужно ждать не один год. В период же кризиса, когда могут срочно потребоваться деньги, вы рискуете реализовать антиквариат по той же стоимости, по которой вы его приобрели, или меньшей.

Покупка автомобиля. Многие продавцы в период кризиса реализуют транспортные средства со скидкой. При этом важно выбрать тот автосалон, который предлагает наиболее выгодную стоимость. Минус такого вложения — постепенное удешевление автомобиля, необходимость затрат на страховку и техосмотр.

Все перечисленные варианты вложения зависят от финансовых возможностей граждан и их оценки тех или иных рисков.

Важно! Не обязательно инвестировать средства в материальные активы. В период кризиса важно не только сохранить свои сбережения, но и укрепить здоровье, повысить свою востребованность на рынке труда.

Где взять деньги для инвестирования

Большинство из нас живут не в богатых странах с высокими зарплатами, поэтому я уверен, что не каждый может просто по щелчку пальца найти деньги для инвестирования. Тем не менее, это необходимо делать, чтобы укреплять своё финансовое положение. Предлагаю вам несколько идей, откуда взять деньги на инвестиций.

Идея №1. Используйте незапланированные доходы

Каждый из нас привык жить примерно на одну и ту же сумму в месяц, не считая больших покупок и поездок. Однако бывают месяцы, когда доходы превышают средний уровень — из-за премии, подарков, выигрыша в лотерею… Обычное желание в этом случае — побаловать себя новой покупкой, но эти деньги можно потратить на инвестиции.

Идея №2. Используйте остатки зарплаты

Не часто такое бывает, но все же. Если в конце месяца остались лишние деньги, направьте их на инвестирование. А чтобы эти остатки хоть иногда оставались, учитесь правильно расходовать деньги — ведите учёт доходов и расходов, ходите в магазин со списком, старайтесь экономить на больших покупках. Раз копейка, два копейка — смотришь, появились лишние деньги.

Идея №3. Продайте что-нибудь ненужное

Эта рекомендация актуальна, даже если вы не хотите инвестировать — зачем накапливать хлам? Сейчас всё-что угодно можно продать через Интернет, а полученные деньги можно заставить приносить пользу.

Идея №4. Откажитесь от вредных привычек

Вы когда-нибудь пробовали считать, сколько в месяц денег тратите на курение и алкоголь? Если нет, то очень рекомендую (для этого надо вести учёт личных финансов) — цифры вам вряд ли понравятся. Возможно, это поможет пересмотреть своё отношение к вредным привычкам — и это будет полезно как для здоровья, так и для кошелька. Появятся лишние деньги, которые можно инвестировать.

Идея №5. Подработка, фриланс

Возможностей зарабатывать дополнительные деньги через Интернет сейчас очень много. Если вы умеете хоть что-то, что нужно людям, вы сможете найти подработку. Так как это не ваш основной доход, можно тратить его на инвестиции.

Идея №6. Оптимизация расходов

Если вы научитесь правильно тратить деньги, ваши расходы уменьшатся. Как известно, если ты не потратил — ты заработал, таким образом можно найти ресурсы для вложения денег в инвестиционные инструменты.

Идея №7. Выделять часть доходов

Предыдущие идеи по поиску денег для инвестиций не предполагали ухудшения качества вашей жизни. Но давайте будем смотреть правде в глаза — от того, что вы отложите 10% из зарплаты, ничего сильно не изменится, просто придётся чуть аккуратнее тратить деньги. Зато эти 10% за несколько лет могут помочь вам сколотить неплохой капитал, который улучшит ваше финансовое положение.

Основные принципы и виды инвестиций

Инвестирование – это отчуждение средств для получения прибыли в будущем. В эффективных инвестициях есть определенные принципы, которые помогают достигнуть поставленных задач, минимизируя риски.

Базовые принципы заключаются в:

- грамотной постановке целей;

- написании стратегического плана;

- создании профиля риска;

- определении, готов ли инвестор уделять время для управления инвестициями или же необходимо передать средства в управление профессионалам;

- постоянном анализе рынка;

- умении отказываться от активов, которые не приносят прибыль.

Высокодоходные инвестиции должны быть постоянными, не зависимо от того, планируете получать пассивный или активный доход.

Основные виды вложений

|

В И Д Ы В Л О Ж Е Н И Й |

По объекту | Реальные. Вариант покупки земли, оборудования, недвижимости, брендов, средств производства, вложение в повышение квалификации сотрудников. |

| Финансовые. Лизинг, кредитование юридических и физических лиц, приобретение облигаций, акций и прочих ценных бумаг. | ||

| Спекулятивные. Краткосрочное вложение в золото, национальную валюту. | ||

|

По целям |

Прямые. Средства инвестируются в бизнес и направлены на его развитие. Приобретается сырье, оборудование, здание. | |

| Портфельные. Речь идет о формировании инвестиционного портфеля – игра на валютном фонде, покупка ценных бумаг. | ||

| Нефинансовые. Покупается авторское право или объекты интеллектуальной собственности. В качестве инвестирования можно купить патент на изобретение или узнаваемый бренд. | ||

| Интеллектуальные. Финансово поддерживается научная и исследовательская деятельность, разработка инноваций. | ||

| По форме собственности | Частные. Право собственности на инвестируемые ресурсы – у физических и юридических лиц. | |

| Государственные. Деньги для инвестиций берутся из бюджета страны, участником экономической деятельности выступает Национальный Банк, Министерство. | ||

| Иностранные. Деньги вкладывают граждане других государств. | ||

| Смешанные. Инвестируются одновременно государственные и иностранные средства. | ||

| По сроку инвестирования | Краткосрочные. Вложение финансовых средств в проект на период до года. Доходность составляет 5-25%. | |

| Среднесрочные. Инвестирование в проект на срок от 1 до 3 лет. | ||

| Долгосрочные. Вложение средств в проект продолжительностью от трех лет. |

Правила правильного инвестирования

Основные правила инвестирования заключаются в следующем:

- Для вложений используйте только свободные деньги. Не берите кредиты или займы для инвестирования. Всегда есть риск потери.

- Оцените риски и возможную доходность, перед тем как выгодно вложить средства.

- Помните о диверсификации вложений. Чтобы снизить риск возможных потерь капитала или доходов от него, необходимо распределить вклад между различными объектами вложений. Классический вариант в мировой практике – 10% для каждого проекта.

Основным правилом инвестирования так и остается способность научиться управлять рисками.

С каких сумм можно начать вкладывать деньги

Начать приумножение средств можно и с 500 рублей. Подобные суммы тоже можно инвестировать. Только зачастую заработок будет соразмерен вкладу, хотя так бывает не всегда.

В отличие от денег, человек не может работать 24 часа 7 дней в неделю.

Но депозиты – это не единственный способ без лишних усилий получать доход, не имея экономического образования и 100 тыс. руб. для инвестирования

Важно выбрать инструмент – удачную инвестиционную возможность

4.Приобретение металлов, ювелирных изделий

Золото и серебро исторически постоянно растут в цене, поэтому считаются перспективным вложением. Глядя на стоимость антикварных украшений на аукционах, многие соблазняются и на подобный вид инвестиций.

Но в данной сфере есть и минусы, и плюсы.

-

относительно стабильный рост металлом в долгосрочной перспективе

-

наличие реальных вещей на руках после вложения средств

-

отсутствие пассивного дохода

-

шанс нарваться на мошенников (драг.металлы рекомендуется приобретать только в банках)

-

неопределенность в росте стоимости ювелирных украшений

Главное, данные вложения – это задел на очень отдаленное будущее. Золото и серебро, несмотря на общую тенденцию к росту цены, могут годами падать в стоимости. Ювелирка же дорожает, только превращаясь в винтаж или изначально являясь эксклюзивным экземпляром (весьма дорогостоящим).

Одним словом – данный вариант подходит тем, кто хочет создать состояние для детей и внуков, но не для себя.