Заявления и другие документы на вычет

Содержание:

Оформление льготы через налоговый орган

Схема, как получить имущественный налоговый вычет:

- Заказать справку 2 – НДФЛ с места труда. Если человек за год трудился на нескольких предприятиях, придется сходить в каждое из них. Также справку необходимо взять с места труда по совместительству. Чем больше доходов будет указано за год, тем большую сумму НДФЛ заявитель сможет вернуть.

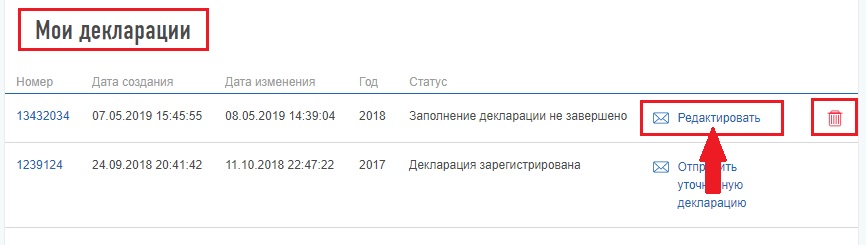

- Следующим шагом необходимо составить декларацию специальной формы 3 – НДФЛ. Сделать это можно самостоятельно на официальном сайте ИФНС или прибегнуть к помощи специалистов. При использовании второго варианта, за работу придется заплатить. Система подготовки декларации онлайн включает инструкцию по заполнению документа, также он автоматически осуществляет расчет вычета вместо калькулятора. Достаточно внести необходимые показатели и распечатать документ или отправить его электронно в инспекцию.

Готовим документы для получения имущественного вычета:

Заявление на предоставление вычета.

Заявление о перечислении средств на банковский счет. Этот документ рекомендуется заполнять сразу, чтобы избежать дополнительной беготни.

Оригинал декларации.

Удостоверение личности и ксерокопии первых страниц документа: основные данные и прописка.

ИНН и его ксерокопия.

Реквизиты банковского счета, куда будет осуществляться перечисление денег.

Справка о заработке от всех работодателей.

Договор, свидетельствующий о приобретении жилой недвижимости совместно с ксерокопией.

Квитанции, подтверждающие факт оплаты покупки и их ксерокопии.

Выписка из регистрационной палаты, подтверждающая факт владения недвижимости. С недавнего времени регистрационные свидетельства не выдаются. Если жильё куплено по договору долевого участия, такая бумага не обязательна.

Акт приемки жилплощади совместно с копией этого документа. Если недвижимость куплена по договору купли продажи, эта бумага не предоставляется. Акт необходим при покупке жилплощади от застройщика.

Кредитный договор и его ксерокопия, если сделка оформлялась совместно с ипотечным кредитованием

Важное условие, в договоре должен присутствовать пункт цели кредитования – приобретение жилой недвижимости.

Справка с кредитной организации об уплаченных за год процентах, при использовании вычета по процентам.

Ксерокопии и оригиналы бумаг, свидетельствующих об уплате ипотеки.

Когда недвижимость приобретается супругами, дополнительно нужно принести документы для имущественного вычета:

- Заявление о распределении доли.

- Оригинал и ксерокопия свидетельство о регистрации брачных отношений.

Если недвижимость оформлена на несовершеннолетнее лицо, придется дополнительно предоставить перечень документов для получения льготы:

- Оригинал и копия свидетельства, подтверждающего факт появления на свет отпрыска.

- Если в долевом участии есть оба родителя, требуется составить заявление о распределении долей.

Какие документы нужны дополнительно, когда заявитель осуществляет самостоятельно строительство жилья:

- Квитанции на приобретение расходных материалов и их ксерокопии.

- Договор на ремонтные работы, если присутствует.

Если на льготу рассчитывает пенсионер, дополнительно он должен принести пенсионное удостоверение и справки о доходах за три прошедших периода.

Чтобы избежать отказа и лишней беготни, рекомендуется с особой внимательностью подойти к данному этапу.

Необходимые документы требуется передать инспектору налоговой службы. Обращаться рекомендуется к специалистам ИФНС по месту постоянной прописки.

Сделать это можно несколькими способами:

- Лично обратившись в орган.

- Через представителя. Тогда необходимо заранее позаботиться о нотариально заверенной доверенности.

- Почтой. Отправлять письмо рекомендуется с уведомлением и описью вложения. Все ксерокопии заверяются подписью заявителя, а также на каждом листе проставляется фраза «копия верна».

- Электронно. Допускается использование портала государственных услуг или личного кабинета на сайте ИФНС. Оба варианта подразумевают предварительную регистрацию.

При выборе способа передачи документации необходимо учитывать время поступления бумаг в инспекцию. Личное обращение имеет явное преимущество в том, что все возникающие у инспектора вопросы можно урегулировать сразу на месте.

Общее время проверки документации совершается на протяжении трех месяцев с дня подачи заявления. В течение десяти дней по завершении камеральной не выездной проверки заявителю направляется уведомление о принятом решении. Если налогоплательщик сразу писал заявление о перечислении вычета на личный банковский счёт, в течение одного месяца выплата будет осуществлена.

Список документов для налогового вычета за квартиру в 2020 году

В зависимости от выбранного способа получения вычета будет зависеть и перечень бумаг, обязательных для предъявления в налоговые органы.

При подаче документов, подтверждающих ваши расходы, есть простое правило: «Много документов не бывает»

Документы для возврата налога за прошлый период одной суммой

При покупке квартиры вернуть уплаченный подоходный налог можно в течение 3 лет. Поэтому подавать документы можно сразу за 3 года, либо можно оформлять их каждый год. Это право каждого человека. Если данный срок будет пропущен, то получить вычет за покупку этого жилья уже будет невозможно. Для возврата потребуется направить в налоговые органы следующие документы:

- Заявление о возврате налога.

- Декларация 3-НДФЛ, она может быть в 2 форматах TIF или PDF. Заполняется за каждый календарный год отдельно.

- Справка 2-НДФЛ, подтверждающая сумму доходов, а также сумму начисленных и удержанным НДФЛ работодателем. Справку можно оформить отдельно за каждый год. Или она может отражать доходы и оплаченные налоги за все 3 года.

- Документы, подтверждающие право собственности: договор купли-продажи, акт о передаче жилья (обязательно!) и свидетельство о регистрации собственности (при наличии).

- Кредитный договор и график погашения по нему (если квартира в ипотеке).

- Документ, подтверждающий перечисление средств на счет заемщика: расписка о получении средств продавцом, выписки о движении денежных средств, иные бумаги подтверждающие оплату квартиры покупателем.

- Справки об уплате процентов по кредиту (если квартира в ипотеке). Такую справку можно получить в вашем банке.

- Свидетельство о браке (если квартира куплена в браке).

- Брачный договор (при наличии).

- Заявление о распределении вычета между супругами

Все документы, кроме декларации, справки 2-НДФЛ и заявления подаются в виде копий. Они должны быть заверены подписью заявителя с расшифровкой фамилии, датой заверения и словами «Копия верна». Каждый лист и каждая копия должна иметь такое заверение.

Важно знать, что каждый супруг может получить налоговый вычет, независимо от того, оформлен он по документам собственником или нет. Если недвижимость куплена в браке, а брачный договор не предусматривает иного, то такая собственность считается совместной

При подаче документов при себе всегда необходимо иметь паспорт или иной документ, удостоверяющий личность заявителя. Без него документы приняты не будут. Делать его копии не надо.

Документы для оформления вычета в текущем году (не платим НДФЛ с з/п)

Если новый владелец квартиры желает воспользоваться своим правом на налоговый вычет сразу, не дожидаясь окончания календарного года, то он должен получить уведомление от налоговых органов о наличии у него права на данный вычет. Выдается такое уведомление в течение 30 дней после подачи документов. А срок его действия заканчивается в конце календарного года. Далее надо снова получать уведомление на новый календарный год.

Для получения уведомления потребуются следующие документы:

- Заявление, написанное в произвольной форме в налоговые органы для получения уведомления о праве на имущественный вычет.

- Документы, подтверждающие право собственности: договор купли-продажи, акт о передаче жилья (обязательно!) и свидетельство о регистрации собственности (при наличии).

- Кредитный договор и график погашения по нему (если квартира в ипотеке).

- Справка, уведомление или иной документ, подтверждающий перечисление средств заемщику, расписка о получении средств продавцом, банковские выписки о движении средств в пользу продавца, иные бумаги подтверждающие оплату квартиры покупателем.

- Справки об уплате процентов по кредиту или иные документы, подтверждающие уплату процентов по кредиту в определенном количестве (если квартира в ипотеке). Такую справку можно получить в вашем банке.

- Свидетельство о браке (если квартира куплена в браке).

- Брачный договор (при наличии).

Право на оформление таким способом налогового вычета имеет также каждый супруг независимо от того, вписан он в качестве собственника жилья, или нет. Главное, чтобы недвижимость была приобретена в собственности, а брачный договор не предусматривал иного деления имущества между супругами.

Полученное уведомление предоставляется работодателю. С этого момента он будет выдавать вам заработную плату без вычета подоходного налога.

При подаче заявления для последующих годов потребуется также представлять справку 2-НДФЛ за прошлые годы, чтобы производить правильные расчеты остаточной суммы налогового вычета на текущий год.

Теперь рассмотрим более подробно те документы, которые могут вызвать некоторые затруднения при их составлении.

Что учитывается как расходы при расчете вычета

Если вы приобретаете квартиру, то в расходы учитываются:

- сама покупка недвижимости;

- приобретение прав на квартиру в строящемся доме;

- траты на отделочные материалы;

- работы по отделке квартиры, разработка проектной и сметной документации.

Если вы покупаете дом или строите его, то в расходы включается:

- разработка проектной и сметной документации;

- приобретение стройматериалов, а также материалов для отделки;

- сама покупка дома, в том числе на стадии незаконченного строительства;

- работы по строительству и отделке дома;

- проведение электро-, водо- и газоснабжения и канализации.

Кто может получить возврат 13% за обучение?

На налоговый вычет за обучение распространяются общие требования для получения налоговых вычетов. Отдельно следует отметить, что возврат 13% от суммы расходов на обучение можно получить только в том случае, если у образовательного учреждения есть соответствующая лицензия или иной документ, который подтверждает статус учебного заведения (, письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 30 декабря 2011 г. № 03-04-05/9-1133). Отметим, что форма обучения для получения вычета значения не имеет (письмо ФНС России от 7 февраля 2013 г. № ЕД-3-3/402@).

Конечно, фактические расходы за обучение надо подтвердить. При этом налогоплательщик должен оплатить образовательный договор за счет своих средств. Если, к примеру, расходы на обучение были погашены за счет материнского капитала, то претендовать на вычет уже не получится ().

Нередко бывает так, что учится один человек, а оплачивает его обучение другой. В таком случае второй гражданин может получить налоговый вычет, но только если он оплатил учебу за своего брата, сестру или детей, не достигших 24 лет, либо за опекаемого или подопечного до достижения им 18 лет (а затем после прекращения опеки или попечительства до достижения им 24 лет). Требуется к тому же, чтобы родственник получал образование именно по очной форме. Однако если налогоплательщик не имеет родственных отношений с лицом, обучение которого оплачивает, либо они являются более дальними родственниками (бабушки, дедушки и внуки; дяди, тети и племянники и т. п.), то права на получение вычета он не имеет (, письмо ФНС России от 24 октября 2016 г. № БС-4-11/20142@, письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 3 февраля 2014 г. № 03-04-05/4028). Не получится воспользоваться вычетом и в случае, если один супруг оплатил учебу другого (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 17 апреля 2014 г. № 03-04-05/17785).

При оплате обучения ребенка супруги вправе воспользоваться вычетом независимо от того, на кого из них оформлены документы, подтверждающие расходы на обучение. При этом каждый из супругов должен являться родителем ребенка. Если супруг не является родителем ребенка, то воспользоваться социальным налоговым вычетом в связи с расходами на обучение ребенка он не сможет (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 3 мая 2017 г. № 03-04-05/27036).

Одновременно, вычет предоставляется только в части оказания образовательных услуг. Если договор с образовательным учреждением предусматривает оплату других услуг (присмотр за ребенком, питание и т. д.), то вычет по ним предоставлен не будет (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 26 ноября 2013 г. № 03-04-05/51114, письмо УФНС России по г. Москве от 4 мая 2012 г. № 20-14/39604@)

Поэтому важно проследить, чтобы в договоре и в платежных документах затраты на образование и на прочие услуги были четко разведены

Обращаем внимание, что обратиться за налоговым вычетом по расходам на образование ребенка может любой из родителей. Доходы каждого из супругов относятся к совместно нажитому имуществу и являются совместной собственностью, поэтому любой из супругов вправе получить налоговый вычет с полной суммы обучения (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 18 марта 2013 г

№ 03-04-05/7-238).

Таким образом, получить налоговый вычет за обучение вы сможете при одновременном наличии следующих обстоятельств:

- вы являетесь плательщиком НДФЛ;

- вы оплачиваете собственное обучение в любой форме, либо образование брата, сестры или детей, не достигших 24 лет, либо опекаемого или подопечного до достижения им 24 лет в очной форме;

- для оплаты обучения не использовались средства работодателя или материнского капитала;

- вы имеете документы, подтверждающие расходы именно на образование, а не иные услуги;

- образовательное учреждение имеет лицензию на предоставление образовательных услуг или иной документ, подтверждающий его статус;

- вы не израсходовали лимит на все социальные налоговые вычеты – необходимо учитывать, что социальные налоговые вычеты рассчитываются совокупно (120 тыс. руб. в год) (). Поэтому если за отчетный год налогоплательщик понес расходы на лечение в размере 100 тыс. руб. и подал декларацию с принятием их к вычету, то вычетом на обучение он может воспользоваться только в размере 20 тыс. руб.;

- оплата обучения была произведена в течение трех лет, предшествовавших году подачи декларации.

Заявление придёт каждому?

В сообщении ФНС говорится:

Сведения, необходимые для получения вычетов (об операциях на индивидуальных инвестиционных счетах физических лиц и по приобретению недвижимого имущества), будут направляться только теми налоговыми агентами (банками), имеющими соответствующие лицензии на осуществление банковских операций, на осуществление брокерской деятельности либо деятельности по управлению ценными бумагами, которые участвуют в обмене информацией с ФНС России в соответствии с Правилами обмена информацией в целях предоставления налоговых вычетов в упрощённом порядке

Присоединение налоговых агентов (банков) к такому взаимодействию только добровольное, поэтому получить упрощённый налоговый вычет можно только по ипотечному договору или договору брокерского обслуживания, которые заключены с «правильной» финансовой организацией.

В перечне налоговых агентов на сайте налоговой пока числится только банк ВТБ, который передаёт сведения для оформления инвестиционного вычета. Учитывая, что 21 мая — первый день действия нового порядка, есть надежда, что и другие крупные банки присоединятся.

Ждём. Фото: zen. yandex.ru

Налоговая отмечает, что в упрощённом порядке можно получить вычеты, право на которые возникло с 1 января 2020 года. Если вы в прошлом году купили квартиру и документы на возврат ещё не подали, можно подождать, пока ваш банк подключится к системе электронного взаимодействия с ФНС и передаст сведения для формирования заявления.

Налоговый вычет для физических лиц

Налоговые вычеты для физических лиц бывают нескольких видов. Общая сумма вычетов не может превышать 120 тыс. рублей – максимальный совокупный размер понесенных расходов в налоговом периоде (за вычетом расходов на обучение детей заявителя и расходов на дорогостоящее лечение).

Мы остановимся на стандартном и социальном налоговых вычетах.

Подпишитесь на рассылку

1. Стандартный вычет предусмотрен статьей 218 Налогового кодекса и предоставляется в строго фиксированной сумме следующим категориям граждан:

- 500 рублей в месяц для граждан, у которых имеются различные государственные награды и/или особый статус, например Герой РФ, Герой Советского Союза и т. д.

- 1400 рублей в месяц на каждого ребенка, если сумма доходов родителей составляет до 280 000 рублей.

- 3000 рублей в месяц – на третьего и последующих детей.

- 3000 рублей в месяц составляет налоговый вычет на несовершеннолетнего ребенка-инвалида или на ребенка-инвалида 1 или 2 группы до достижения им возраста 24 лет, если он является учащимся очной формы обучения, аспирантом, ординатором, интерном, студентом и т. д.

- 3000 рублей в месяц составляет налоговый вычет для граждан, которые перенесли лучевую болезнь или иные заболевания вследствие катастрофы на Чернобыльской АЭС, для инвалидов ВОВ и т. д.

2. На социальный налоговый вычет претендуют лица, расходы которых связаны со следующими направлениями:

- Благотворительностью– в сумме, направленной физическим лицом на благотворительные цели в виде денежной помощи в течение года. В данном случае сумма социального вычета не может превышать 25% от суммы полученных в отчетном году доходов.

- Обучением – в сумме, которая была уплачена гражданином в налоговом периоде за свое обучение в образовательных учреждениях. Вычет применяется также для лиц, оплативших учебу по очной форме детей, братьев и сестер (в возрасте до 24 лет). Также вычет могут оформить граждане, оплатившие учебу по очной форме подопечных/опекаемых (в возрасте до 18 лет) и бывших опекаемых (в возрасте до 24 лет). При этом сумма налогового вычета при расходах на обучение детей составляет 50 000 рублей в год; на свое обучение – не более 120 000 рублей в год в совокупности с иными социальными расходами налогоплательщика, в частности с оплатой лечения, пенсионных страховых взносов и т. д., за исключением оплаты дорогостоящего лечения.

- Лечением и/или приобретением медикаментов – в сумме, которая была уплачена гражданином в налоговом периоде за медицинские услуги, оказанные мед. организациями или ИП, осуществляющими медицинскую деятельность, самому налогоплательщику, его родителям, детям, супругу (супруге). На получение вычета по дорогостоящему лечению не распространяется лимит в 120 000 рублей, установленный налоговым законодательством. То есть налогоплательщик вправе получить налоговый вычет в сумме всех расходов на дорогостоящие мед. препараты и лечение.

- Накопительной частью трудовой пенсии – в сумме, которая была уплачена налогоплательщиком в налоговом периоде в виде дополнительных страховых взносов на накопительную часть трудовой пенсии. Небольшая оговорка: если дополнительные взносы на накопительную часть пенсии были уплачены работодателем, то социальный вычет не предоставляется.

- Негосударственным пенсионным обеспечением – в сумме уплаченных налогоплательщиком в налоговом периоде пенсионных взносов по договору с пенсионным органом. Но в случае перечисления взносов по негосударственному пенсионному обеспечению в соответствующую страховую компанию работодателем (путем удержания соответствующих сумм из заработной платы налогоплательщика) вычет может быть предоставлен при условии обращения с заявлением к работодателю. Максимальная сумма взносов, с которой будет рассчитываться «пенсионный» вычет – 120 000 рублей.

Максимальная сумма

Чтобы рассчитать сумму, положенную по закону, нужно понять, как производится вычет налога по ипотеке. Когда вы приступаете к расчету средств, то нужно стараться учесть множество ограничений, которые затрудняют положение клиента. Иногда из-за незнания некоторых деталей пользователь не поучает положенные ему 13 процентов от покупки жилья.

Государством устанавливается максимальный порог налогового вычета. Он не может быть выше 2 миллионов рублей на стоимость жилья и 3 миллионов рублей на проценты, которые выплачивает заемщик. 13 процентов от этих сумм составят 260 000 рублей и 390 000. Максимальный возврат денег будет составлять 650 000 рублей. Потребитель не сможет получить больше указанной суммы, какой бы дорогой не была его квартира.

Таким образом, положенные 130 000 от полумиллиона в течение 24 месяцев. Если вы оформляете долевую собственность, то распределяться сумма будет, исходя из положенных каждому участнику процесса долей.

Смотрите на эту же тему: ВТБ: рефинансирование ипотеки других банков физическим лицам

Когда супруги приобретают квартиру в качестве совместной собственности, они пишут соответствующее заявление, где указаны их части. Исходя из оформленных документов, будет рассчитываться величина налогового вычета мужу и жене. Доля может быть до 10% до 90%. Если один задействованный участник уже получил имущественный возврат, то второму не выплатят более 50%.

Документы для налогового вычета

Конкретный список зависит от того, за каким именно видом компенсаций обращаются граждане. Лучше всего заранее обращаться к представителям соответствующей инстанции, чтобы получить консультацию.

При покупке квартиры

Для налогоплательщика список документов для налогового вычета за квартиру будет выглядеть следующим образом:

- Обязательный оригинал справки 2-НДФЛ.

- Копия паспорта налогоплательщика, где предоставлена основная информация относительно гражданина.

- Декларация по сборам в бюджет по форме 3-НДФЛ.

Если на протяжении отчётного периода сохраняется несколько рабочих мест, то справки предоставляются по каждому из них.

Дополнительными приложениями служат:

- Договор на покупку и продажу.

- Подтверждающие платёжные бумаги.

- Выписка из ЕГРН для подтверждения права собственности.

- Акт по приёму-передаче жилья.

Акт приёма-передачи на имущество устроит инспекцию в случае оформления долевого владения. Копия кредитного договора понадобится, если он оформлялся ранее. Тогда нужна и справка по удержанным процентам. Отдельно при необходимости подтверждается участие в создании проектно-сметной документации.

По ипотеке

Закон дает возможность получить налоговый вычет по процентам ипотеки. Выше уже говорилось, что нужен не только сам документ, но и квитанции вместе с чеками, согласно которым оплачивались проценты. Это поможет сэкономить ещё и на данной части соглашения.

Инспекция иногда требует дополнительные доказательства в пользу того, что кредит был выплачен. Тогда можно просто обратиться в компанию, с которой заключался договор.

За лечение

При оформлении вычета за лечение стандартным требованием остаётся составление налоговой декларации, для которой используется форма 3-НДФЛ.

Кроме того, контролирующим органам понадобятся:

- Справка с работы 2-НДФЛ.

- Заявление по возврату налога.

Но не обойтись без дополнительных приложений, когда речь идёт о компенсации на основании услуг, которые были оказаны пациенту. Лечение зубов оформляется так же.

Другие документы:

- Справка о том, что оплата совершилась.

- Документы для налогового вычета, подтверждающие размер понесённых расходов.

- Лицензия медицинской организации, на основании которой осуществляется деятельность.

В случае с лекарствами требуется сохранять рецепты, на основании которых они были приобретены. Сам платёжный документ так же играет роль доказательства. При добровольном медицинском страховании требуется предъявление полиса.

За обучение

При оформлении вычета за обучение к декларации гражданин прикладывает следующие виды бумаг:

- Все платёжные документы в подтверждение расчётов.

- Лицензионное разрешение, на основании которого ведётся деятельность.

- Договор с учебным заведением.

- Заявление по возврату.

- Справка 2-НДФЛ.

Другие основания

Паспорт и подтверждение того, что подоходный налог регулярно платится, остаются главными требованиями при любых обстоятельствах. Остальные бумаги зависят от каждого конкретного случая и его особенностей.

Без свидетельства о регистрации ИП не обойтись, если дело касается профессиональных вычетов. Иногда требуется доказательство в пользу авторских прав на изобретение, открытие. Какие нужны бумаги конкретно – объясняют сотрудники службы на месте.