Страхование имущества

Содержание:

- Сколько стоил 2020 год страховщикам?

- Виды страховых программ для юридических лиц

- Суть современного страхования

- Страхование предпринимательских рисков в 2021 году

- Как работает страховой агент

- Риски бизнеса

- Страхование кредитных рисков

- Агентство по франшизе

- Рейтинг страховых компаний России

- Целевой рынок

- Суть страхового бизнеса

- Суть современного страхования

- Финансовые показатели

- Виды предпринимательских рисков

- Правила страхования имущества юридических лиц

- От чего страхуются юридические лица?

Сколько стоил 2020 год страховщикам?

Статистическая отчетность Банка России показывает, что в 2020 году страховщики выплатили бизнесу 6 млрд рублей по полисам хеджирования от предпринимательских рисков. Это в два раза больше, чем в 2019 году.

Спрос со стороны предпринимателей на такие страховки будет увеличиваться, но страховщики не планируют масштабировать продажу подобных страховых продуктов, поскольку осознают высокие риски по ним. Поэтому, доступность таких страховок пока очень ограничена, зачастую связана с экспортно-импортными контрактами. И совсем недоступна для СМБ (среднего и малого бизнеса) в России, в отличие от стран Запада.

Самое интересное из мира страхования на нашем портале Calmins.com!

Calmins.com

Виды страховых программ для юридических лиц

Выбор

программ страхования зависит от направления деятельности организации, состава

возможных рисков. В настоящее время предусмотрены следующие виды договоров, по

которым может осуществляться страхование юридических лиц:

- страхование имущества организаций;

- страхование убытков при совершении сделок и контрактов;

- страхование рисков при осуществлении специальных видов деятельности (например, страхование рисков при выполнении строительно-монтажных работ);

- страхование экспортных кредитов для субъектов внешнеэкономической деятельности;

- страхование ответственности перед третьими лицами за ущерб, причиненный имуществу, здоровью или жизни;

- страхование от несчастных случаев.

- добровольные виды страхования.

В рамках каждой

из указанных программ страхования доступны отдельные виды страховых услуг.

Например, может осуществляться страхование различных видов имущества, а условия

полиса для недвижимости или транспортных средств будут существенно различаться.

В состав

обязательных видов страхования законодательство включает:

- договор

страхования автогражданской ответственности на условиях ОСАГО; - страхование

опасных производственных объектов; - страхование

гражданской ответственности застройщика при осуществлении долевого

строительства с привлечением средств граждан; - обязательное

страхование гражданской ответственности в сфере туристической деятельности; - страхование

гражданской ответственности членов СРО, если подобное требование установлено в

учредительных документах или положениях саморегулируемой организации.

Для таких видов

страхования правила оформления полисов и порядок формирования страховых тарифов

устанавливается законом.

Обязательность

страхования отдельных направлений деятельности юридических лиц связана с

повышенными требованиями безопасности, которые предъявляются к защите

имущественных и личных неимущественных интересов третьих лиц. Как правило, это

связано с высоким уровнем риска причинения ущерба даже от правомерной

деятельности юридического лица.

Остальные виды страхования доступны юридическим лицам по их усмотрению и считаются добровольными.

Суть современного страхования

Страховой бизнес — это перспективное и прибыльное направление работы сразу по нескольким причинам, главной из которых является нерегулярное, редкое, необязательное наступление страховых случаев. То есть, большинство страхователей регулярно делают взносы, с помощью которых формируется солидный денежный фонд.

Но воспользоваться этими деньгами приходится далеко не каждому — страховые случаи не наступают. Бизнес-процесс таков, что в распоряжении страховщика оказывается огромная сумма денег, часть из которых никогда не придётся отдавать. Для выплат по страховым случаям используются не деньги конкретного плательщика, а все деньги из фонда. Например, если компания успела сделать только несколько небольших выплат по 4-5 тысяч рублей, но наступил страховой случай на 100 тысяч рублей, страховщик возьмёт деньги тех, с кем никаких неприятностей не было.

Чтобы избежать избыточных выплат, которые наносят урон благосостоянию, страховщик всегда скрупулёзно подходит к составлению договора. В соглашении максимально подробно формулируются условия признания ситуации страховым случаем, а размер ежемесячных взносов изначально включает комиссию.

Это примерная схема того, как работают страховые компании. Их заработок складывается из нескольких составляющих. Во-первых, как мы обозначали выше, в ежемесячный взнос закладывается комиссия в пользу страховщика. Во-вторых, в распоряжении страховой компании оказывается определённый объём свободных денежных средств, которые можно вкладывать в банк под процент или в инвестиционные фонды. Главное для них предусмотреть возможность сделать это без ущерба для потенциальных выплат клиентам. Этот вид бизнеса в действительности очень прибылен.

Страхование предпринимательских рисков в 2021 году

Этот вид страхования позволяет полностью (либо частично) возместить убытки и потери прибыли, которые возникли по вине контрагента (партнера) либо по другим обстоятельствам, независимым от страхователя. На правовом уровне страхование рисков предпринимательской деятельности регулируют:

- Ст. 929 ГК РФ (о страховании предпринимательских рисков).

- Ст. 933 ГК РФ (страхование предпринимательских рисков исключительно самого страхователя и исключительно в его пользу).

- Ст. 947 ГК РФ (расчет, определение страховой суммы).

- Ст. 951 ГК РФ (о последствиях страхования сверх страховой стоимости).

Данный вид страхования выделен ГК РФ как отдельная подотрасль. Он как бы подменяет страхование финансовых рисков. Страховщик обязуется компенсировать (полностью, частично) дополнительные траты, неполученную ожидаемую прибыль. Страхователями выступают физлица, юрлица, зарегистрированные установленным порядком и имеющие соответствующие регистрационные документы, подтверждающие их действительный статус.

Как работает страховой агент

В обязанности сотрудника входит:

- Заниматься поиском и привлечением клиентов.

- Оформлять новые договоры и продлевать существующие.

- Создавать собственную клиентскую базу.

- Составлять отчетность по проделанной работе.

- Грамотно консультировать заинтересованных лиц о предложениях компании.

График работы

- Для наемных сотрудников. Нормированный рабочий день, в течение которого нужно договариваться о встречах с клиентами, предлагать им страховые услуги, выезжать для подписания договоров.

- У лиц на договоре график свободный. Гражданин сам определяет продолжительность трудового дня и количество клиентов, с которыми должен побеседовать. Он может работать на дому, предлагать приобретение полисов по телефону или через интернет.

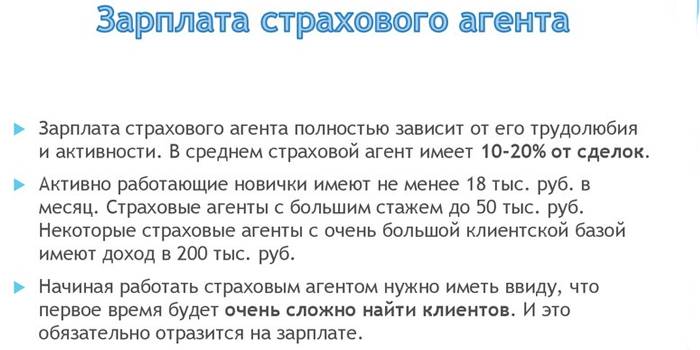

Заработок

Основная часть дохода формируется за счет вознаграждения с заключенных договоров, при этом на каждый тип страхования есть диапазон ставок:

- ОСАГО – 10–25 %.

- КАСКО – 15–30.

- Зеленая карта – 15–30.

- Имущество – 25–30.

- Несчастный случай – 25–30.

- Добровольное медицинское страхование – 15–25.

- Строительные риски – 15–20.

- Перевозка грузов – 15–20.

- Как сделать розу из салфетки своими руками, фото и видео

- Как стать вампиром без укуса, в реальной жизни. Превращение в вампира в домашних условиях

- Папиллома во рту

Порядок трудоустройства

Вакансии можно найти на сайтах страховщиков, интернет-ресурсах или в печатных изданиях для поиска работы. Часто устроиться страховым агентом предлагают лицам, которые зарегистрированы в Центрах занятости населения. Вариантами может быть работа в штате либо по договору.

По найму

Необходимо:

- Обратиться в СК, у которой есть вакансия.

- Пройти собеседование.

- Написать заявление о приеме на работу.

- Подать его в отдел кадров, дождаться рассмотрения (на это может уйти до 3 суток).

- При положительном решении – подготовить пакет документов для приема на работу.

- Подписать трудовой договор с компанией.

- Получить доступ в личный кабинет на сайте, раздаточные материалы (буклеты, листовки с условиями страхования, визитки и др.) и приступить к поиску клиентов.

В пакет документов входит:

- Паспорт гражданина России.

- Страховой номер индивидуального лицевого счета (СНИЛС).

- Документ о семейном положении – для тех, кто в браке или разводе.

- Трудовая книжка.

- Свидетельство о рождении детей (если они есть).

- Индивидуальный номер налогоплательщика (ИНН).

По агентскому договору

Действия и пакет документов такие же, как при трудоустройстве по найму, за исключением:

- С гражданином подписывается агентский договор.

- Пакет документов готовится без трудовой книжки.

Риски бизнеса

К потенциальным рискам и угрозам бизнесу можно отнести следующие факторы:

-

Сокращение числа клиентов в связи с переходом многих покупателей полисов в онлайн — полисы покупаются напрямую у страховых компаний;

-

Увеличение количества конкурентов. Не секрет, что самые «хлебные» с точки зрения потока потенциальных клиентов места возле МРЭО, а также авторынков и торговых центров, остаются весьма привлекательными для ваших конкурентов. А потому нельзя исключать того момента, что со временем рядом откроется точка, которая станет «перетягивать» на себя часть ваших клиентов;

-

Действия мошенников, промышляющих «автоподставами». Для многих уже не секрет, что некоторые недобросовестные владельцы авто имитируют аварии, после чего страховая компания вынуждена компенсировать немалые «убытки». Как все происходит по факту? Покупается битая в «тотал» (то есть под списание) машина той же марки и модели, что принадлежит злоумышленнику. Затем битая запчасть со списанной машины переставляется на целую, после чего имитируется авария с какой-нибудь другой машиной, которую не жалко (например, старенькими «Жигулями», оформленными на пенсионера). После чего размер выплаты может составить несколько сотен тысяч рублей.

Впрочем, рискуют в первую очередь в таких ситуациях сами страховые компании, однако возникают случаи, когда «спросить» могут и с агентов, застраховавших мошенников.

Активизация электронных площадок, торгующих электронными полисами онлайн. На сегодняшний день самые известные — это Сравни.ру и StrahovkaRu.ru. Впрочем, в росте популярности такого направления можно видеть не только угрозы бизнесу — ведь если есть желание и возможности, ничего не мешает за умеренную сумму заказать похожий сайт и начать продавать в качестве посредника ОСАГО и КАСКО через интернет.

Да, потребуется определенное время и финансовые вложения в такой проект, зато вы обезопасите свой розничный бизнес — даже если со временем продажи упадут, вы сможете зарабатывать свои комиссионные на онлайн-площадке.

Кстати, еще один нюанс, касающийся не только предпринимателей, но и всех автовладельцев — по новым правилам при покупке онлайн полиса ОСАГО водитель не обязан иметь его распечатанную копию. Достаточно будет показать его цифровую версию на экране смартфона или планшета, либо и вовсе попросить инспектора проверить данные по наличию страховки самостоятельно.

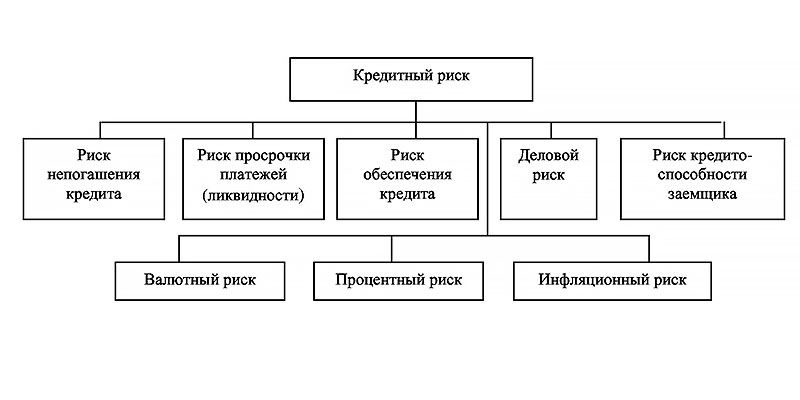

Страхование кредитных рисков

Кредитные риски представляют собой невозможность погашения кредитов в срок, по независящим от кредитора обстоятельствам, нарушений графика погашения процентов по кредиту. Обычно подобная процедура востребована среди банковских организаций, позволяет минимизировать риск невозвращения займа, обеспечивает финансовую стабильность компании. Страхование кредитных рисков актуально для банковских организаций, которые перед одобрением займа не проверяют кредитную историю заемщика, повышают кредитные ставки. Оформление страхования кредитных рисков обходится недешево и обычно составляет 10-11% от общей суммы застрахованного имущества.

Страхование инвестиций

Инвестиционное страхование понадобится клиентам, занимающихся инвестиционной деятельностью. Нестабильная ситуация на фондовом рынке, колебания курсов валют, а также страхование прав собственности — все это подразумевает заключение договора со страховой компанией. Услуга позволяет минимизировать риски при ведении инвестиционной и финансовой деятельности, обеспечивает компенсацию при изменении экономической ситуации в регионе.

Страхование активов

Зачастую с полисом обязательного социального страхования консультант страховой компании предлагают заключить страхование активов. Понятие и механизм действия зависит от сферы деятельности физ.лица, а сама суть подразумевает защиту имущества и материальных ценностей при потере дохода. Страховые случаи могут наступить при материальном ущербе вследствие повреждения имущества, выхода из строя оборудования, временной нетрудоспособности, уменьшением ожидаемой прибыли при ведении хозяйственной деятельности. Практически все риски, сопряженные с потерей выгоды относятся к этой категории.

Страхование активов подразумевает также обеспечение от ненадежного партнера, защита финансовых операций в коммерческой деятельности, процесс приобретения товара на реализацию, риск утери выгоды. Договор можно заключать как от физического лица, так и юридического, порядок заключения подобных договоров строго регламентируется законодательством. В интересах страховщика, обязательно необходимо проверить перечень всех возможных финансовых рисков, связанных с потерей доходности предприятия.

Страхование депозитов

Страхование депозитных вкладов поможет клиенту банка компенсировать ущерб при его разорении. Страховой случай в этой ситуации наступает при разрывании договора в одностороннем порядке, банкротстве или аннулированием банковской лицензии. Страховая компания обязуется выплатить материальный ущерб страховщику, но здесь существует верхняя граница вклада, которая на данный момент не превышает 1,4 млн. руб.

Важный момент: страхование двух и более вкладов размером до 1,4 млн. руб. страхуется отдельно, компенсация в этом случае положена по всем вкладам. Несмотря на то, что страхование депозитов не относится к обязательному виду страховки, многие клиенты предпочитают заключать подобный договор, чтобы избежать случаев невозврата денежных средств при финансовой несостоятельности банковского учреждения.

Агентство по франшизе

Открытие страховой компании возможно по франшизе. Пожалуй, это единственный доступный вариант работы в страховании для тех бизнесменов, которые самостоятельно не могут оформить лицензию и собрать уставный капитал в 20 миллионов рублей. Преимущество в том, что франчайзер берёт на себя всю организационную работу, помогает решать юридические и финансовые вопросы, а франчайзи может сосредоточиться на обслуживании клиентов. Минус в том, что топовые компании не продают франшизы, а репутация менее продвинутых страховщиков не так хорошо привлекает клиентов.

Купить франшизу страховой можно всего за 159 тысяч рублей. Помимо этого потребуются инвестиции на уровне 30 тысяч рублей — на аренду помещения. Франчайзер обещает готовый бизнес по автострахованию «под ключ», прописанные схемы работы, маркетинг и рекламу, окупаемость за 3–4 месяца. «Госавтополис» работает без роялти и сопровождает своих франчайзи весь первый год работы.

Работу страховщиков по франшизе предлагает и компания FinSity. Её специализация не ограничивается страхованием, а включает консалтинг, ипотечное кредитование и экспресс-займы. Что именно будет делать франчайзи, зависит от выбранного формата — «Брокер», «Стандарт», «Профи» или «Эксклюзив». Услуга страхования доступна начиная с пакета «Стандарт». Его стоимость составляет 550 тысяч рублей. Франчайзер предлагает готовые бизнес-модели, открытие за 1 месяц, доход на уровне 300 тысяч рублей в месяц, бесплатную рекламную кампанию и поиск клиентов.

Помещение под офис

В сети можно встретит рекомендации о выборе помещения под офис страховой компании. Например, советуют выбирать здания в центральной части, куда потенциальным клиентам легко добраться. Тем более доходы страховщиков позволяют платить высокую аренду без ущерба для бизнеса

Но в действительности не так важно, где открыть офис, как хорошо зарекомендовать себя у клиентов и предлагать им выгодные условия

Подойдёт любой офис площадью от 30 кв.м с современным ремонтом, позволяющий комфортно разместить 2–3 менеджеров и места для приёма клиентов. Хорошее состояние и уютный интерьер положительно влияют на мнение страхователей о компании, а в отдельных случаях могут стать решающим фактором при решении заключить договор.

Успех компании зависит от профессионализма страховых агентов, их умения анализировать риски и составлять договоры

Персонал

Успех страховой компании напрямую зависит от персонала. Чем квалифицированнее работники, тем более выгодные сделки заключает страховщик, тем больше денег получает и меньше выплачивает клиентам

Важно профессиональное образование, знание законодательства и умение оценивать риски. Полезен будет опыт работы в аналогичной сфере

Поиск сотрудников будет одной из наиболее сложных задач.

Открыть филиал по франшизе с этой точки зрения проще — франчайзер почти всегда помогает подобрать и даже обучить персонал.

Штат страховой компании включает:

- генерального директора;

- топ-менеджера или исполнительного директора;

- бухгалтеров;

- юристов;

- экспертов и специалистов;

- инспекторов;

- работников вычислительного центра;

- обслуживающий персонал.

Рейтинг страховых компаний России

Желающий открыть собственную страховую компанию будет бороться на рынке с очень высокой конкуренцией. В России десятки страховщиков, подавляющая часть которых находится на рынке давно и уже заработала определённый рейтинг доверия у клиентов. Лидерами по итогам 2 квартала 2021 года (более свежие данные пока не опубликованы) стали:

- Сбербанк страхование жизни.

- СОГАЗ.

- Альфастрахование.

- ВТБ Страхование.

- РЕСО-Гарантия.

- Ингосстрах.

- ВСК.

- Росгосстрах.

- Альфастрахование-жизнь.

- ВТБ Страхование жизни.

Всего в рейтинг вошли 248 компаний.

Объектом страхования может быть не только жизнь или собственность, но ответственность и риски

Целевой рынок

Многие страховые агенты создают успешное агентство, сосредотачиваясь на одной целевой нише. Некоторые из них более осведомлены в коммерческих линиях и пользуются высокими комиссиями, которые поставляются с более высокими премиями. Другие сосредотачивают свое внимание больше на личных линейных продуктах. Например, водители, коллекционеры произведений искусства

Хотя их знания могут быть сильнее в одном, большинство брокеров работают со всеми направления бизнеса. Таким образом, их идеальным клиентом является тот, кто хочет сохранить как можно больше направлений деятельности в одном агентстве.

Встреча с клиентом в офисе страхового агентства

Встреча с клиентом в офисе страхового агентства

Суть страхового бизнеса

Страхование – метод возмещения ущерба, который потерпел клиент соответствующей компании (физическое или юридическое лицо), путем распределения финансовой нагрузки между участниками существующей системы. В любой отрасли человеческой деятельности есть риск потерпеть убытки из-за стихийных бедствий, несчастных случаев и других ситуаций (например, нанесение вреда имуществу или невыполнение условий договора). Именно страховые компании призваны минимизировать потери от ситуаций, прописанных в условиях договора.

Между страхователем (клиентом) и страховщиком (поставщиком услуг) заключается договор, предусматривающий защиту прав прописанных в нем лиц, если возникнет страховой случай, способный привести к финансовым потерям. По условиям договора страхователь должен выплачивать периодически установленную сумму (страховой взнос), который идет в общий фонд. После расследования всех обстоятельств клиент имеет право на получение страховой выплаты.

Суть современного страхования

Страховой бизнес — это перспективное и прибыльное направление работы сразу по нескольким причинам, главной из которых является нерегулярное, редкое, необязательное наступление страховых случаев. То есть, большинство страхователей регулярно делают взносы, с помощью которых формируется солидный денежный фонд.

Но воспользоваться этими деньгами приходится далеко не каждому — страховые случаи не наступают. Бизнес-процесс таков, что в распоряжении страховщика оказывается огромная сумма денег, часть из которых никогда не придётся отдавать. Для выплат по страховым случаям используются не деньги конкретного плательщика, а все деньги из фонда. Например, если компания успела сделать только несколько небольших выплат по 4-5 тысяч рублей, но наступил страховой случай на 100 тысяч рублей, страховщик возьмёт деньги тех, с кем никаких неприятностей не было.

Чтобы избежать избыточных выплат, которые наносят урон благосостоянию, страховщик всегда скрупулёзно подходит к составлению договора. В соглашении максимально подробно формулируются условия признания ситуации страховым случаем, а размер ежемесячных взносов изначально включает комиссию.

Это примерная схема того, как работают страховые компании. Их заработок складывается из нескольких составляющих. Во-первых, как мы обозначали выше, в ежемесячный взнос закладывается комиссия в пользу страховщика. Во-вторых, в распоряжении страховой компании оказывается определённый объём свободных денежных средств, которые можно вкладывать в банк под процент или в инвестиционные фонды. Главное для них предусмотреть возможность сделать это без ущерба для потенциальных выплат клиентам. Этот вид бизнеса в действительности очень прибылен.

Финансовые показатели

Вложения. Для начала давайте подсчитаем, во сколько обойдется предпринимателю открытие павильона по продаже страхования «автогражданки»:

-

Покупка торгового павильона на базе контейнера: 50 000 рублей;

-

Оплата аренды за месяц вперед: 20 000 рублей;

-

Покупка мебели (3 рабочих места и клиентская зона ожидания): 70 000 рублей

-

Покупка 3 компьютеров и оргтехники: 80 000 рублей

-

Регистрация: 5000 руб.;

-

Приобретение кассового аппарата: 20 000 руб.

Итого размер первоначальных вложений составит довольно скромные для старта бизнеса 250 000 рублей.

Выручка. Теперь подсчитаем, сколько может приносить павильон, находящийся в оживленном месте. В выходные, а также пиковые дни (например будни, когда работает МРЭО или проходит оптовый день на авторынке) можно продавать порядка 10 страховых полисов и 7 диагностических карт. Это порядка 15 000 рублей прибыли, если учесть что речь идет о тарифах на ОСАГО в городе-миллионнике (не забываем, что в населенных пунктах с небольшой численностью жителей действует меньший коэффициент — соответственно меньше стоимость полиса и размер агентского вознаграждения). Как правило, таких дней примерно 3 в неделю. Соответственно «грязными» бизнес может приносить в районе 180 000 рублей в месяц.

Расходы. Ежемесячные затраты на бизнес будут складываться из следующих позиций:

-

ФОТ: 60 000 рублей (2 человека);

-

Аренда: 20 000 рублей;

-

Коммунальные платежи (интернет, электричество, охрана): 5 000 рублей

-

Платные доступы к базам: 5000 рублей

Чистая прибыль. Таким образом, прибыль уменьшится вдвое после оплаты всех ежемесячных расходов, но даже с учетом этого, получаются довольно неплохие цифры на выходе. Итого, занимаясь продажей ОСАГО и КАСКО в точке с хорошим трафиком всего 3 дня в неделю, можно зарабатывать порядка 90 000 рублей. Самые предприимчивые параллельно занимаются помощью в постановке авто на учет — это еще одно параллельное направление, которое генерирует дополнительный доход.

Срок окупаемости. Период окупаемости точки по продаже продуктов автострахования составляет порядка трех месяцев. Даже если учесть, что потребуется некоторое время на то, чтобы бизнес раскрутился, в любом случае речь идет о довольно быстром возврате инвестиций.

Денис Малеев, директор транспортной компании, автожурналист, эксперт портала openbusiness.ru в области автобизнеса Связаться с автором: dm@openbusiness.ru(c) www.openbusiness.ru — портал бизнес-планов и руководств по открытию малого бизнеса

18.03.2020

Сохраните статью, чтобы внимательно изучить материал

Виды предпринимательских рисков

При ведении предпринимательской деятельности, бизнесмену приходится сталкиваться с различными рисками. Некоторые он может предупредить, другие приходится нивелировать, выходя с минимальными потерями, но есть и такие, на которые он повлиять не в силах. Остаётся их принимать, как должное.

К внешним рискам относят:

- изменение законодательства;

- неравная конкуренция;

- новшества в налоговой и финансовой системе;

- появление новейших усовершенствованных технологий;

- макроэкономические изменения, такие как инфляция, скачки курса валют;

- снижения уровня доходности населения.

Косвенно повлиять на бизнес могут события, происшедшие в мировом сообществе, изменения во внутренней политике страны, нестабильность геополитической ситуации в целом.

Но существуют и внутренние риски, предусмотрев которые, предприниматель может избежать потерь, это:

- снижение качества используемой и производимой продукции;

- низкая производительность применяемого оборудования и техники, степень её износа;

- снижение объёма производства;

- увеличение затрат;

- гибель продукции вследствие поломки оборудования или присутствия человеческого фактора.

При страховании бизнеса не стоит забывать о кадровых рисках, связанных не только с изменениями отчислений по налогам и страховым выплатам, но и удовлетворённостью работников заработной платой и корпоративными отношениями в целом.

Угрозы, возникающие у бизнеса с банками или другим кредитными организациями, имеют две разновидности:

- связанные с инвестированием;

- зависящие от покупательской способности валюты.

Финансовые риски определяются соотношением собственных средств к кредитным. Чем больше бизнес зависит от кредитных организаций, тем выше вероятность финансовых рисков. Любое изменение кредитных условий, таких как ограничение, отказ в кредитовании или ужесточение условий предоставления займа, может привести к кризису на предприятии.

Ещё одна разновидность рисков связана с вложением капитала в инновационные проекты. Вкладывание средств в новые технологии, осуществляя поиск резервов, помогающих повысить производительность, снижая себестоимость продукции, в конечном итоге может не оправдать возложенных на него надежд и не получить ожидаемого спроса на эту продукцию или услуги.

Правила страхования имущества юридических лиц

Договор заключается на срок продолжительность от 3 месяцев до 1 года с возможностью последующего продления. Одним из самых первых этапов идет оценка стоимость объекта страхования. Итоговая сумма формируется на основании нескольких факторов: рыночной стоимости объекта, остаточной стоимости находящихся внутри предметов, техники, а также с учетом хранимой внутри продукции.

При добровольном страховании клиент может выбирать непосредственно страховую компанию, риски, сумму страхования и вносить любые другие коррективы, согласованные со страховщиком. В договоре обязательно прописываются сроки, в ходе которых страховщик обязан выплатить компенсацию.

Для каждого предприятия страховой тариф устанавливается индивидуально. Размер зависит от следующих факторов:

- вида деятельности организации;

- состояние имущества, охранных и противопожарных систем, инженерных коммуникаций и прочего;

- история убытков предприятия;

- предполагаемый объем страховой суммы.

Чтобы получить возмещение, необходимо оставить заявление и представить страховщику сопутствующие документы: перечень поврежденных объектов, финансовые документы, подтверждающие, что объекты состоят на балансе, заключения компетентных органов, которые подтверждают пожар, удар молнией и другие стихийные бедствия. После оценки повреждений и анализа страховщик обязан представить заключение по вашему страховому случаю: отказ или выплатить средства в течение прописанного в договоре срока.

Если между страхователем или страховщиком возникают конфликты, то они решаются в установленном законодательством Российской Федерации порядке. Полные правила вы можете почитать в соответствующем документе для конкретной СК. Он должен находиться в свободном доступе.

От чего страхуются юридические лица?

Законы РФ разрешают страховать движимое и недвижимое имущество, ответственность, здоровье и жизнь. Чаще всего предметами страхования являются:

- недвижимость: офисы, производственные объекты или торговые здания;

- оборудование и производственные средства;

- материалы и сырье, необходимые для производства;

- товар на складе, грузы;

- нематериальные активы, инвестиции;

- транспортные средства.

Риски, от которых страхуются организации:

- пожар;

- затопление помещения;

- взрыв;

- противоправное действие (воровство, кража);

- ремонтные работы (при страховании транспорта);

- несчастный случай (для сотрудников).