Кассовый чек в качестве первички: можно включать в расходы или нельзя

Содержание:

- Можно ли принимать к учету кассовый чек 2021

- Что делать с НДС, указанным в чеке?

- Можно или нельзя?

- Резюме

- Определение по закону

- Можно ли принять к учету пко без кассового чека

- Реквизиты кассового и товарного чеков

- Приобретение товаров (работ, услуг) через подотчетное лицо

- Приходный кассовый ордер (форма КО-1) в 2021 году

- Обязательные реквизиты товарного чека без кассового

- Нововведения в действующем законодательстве

- Реквизиты, которых может не быть

Можно ли принимать к учету кассовый чек 2021

- предоставление во временное пользование мест для стоянки транспорта;

- оказание бытовых услуг, услуг, связанных зоологической сферой;

- перевозка грузов и пассажиров, если автопарк не превышает 20 машин;

- ремонт, ТО и мойка средств передвижения;

Руководитель принимает решение после представления подотчетным лицом заявления.После осуществления расходов, на которые были отпущены средства, необходимо отразить их в отчете, приложив подтверждающие документы.Представить авансовый отчет с обоснованием расходов в бухгалтерию подотчетному лицу нужно в трехдневный срок после официальной даты возвращения из командировки.

Что делать с НДС, указанным в чеке?

В соответствии с п. 1 ст. 4.7 Закона о ККТ одним из обязательных реквизитов, который должен быть указан в чеке, является сумма НДС. Ее, конечно, не отразят только те продавцы, которые находятся на спецрежиме или освобождены от уплаты данного налога.

А если сумма НДС в чеке обозначена, не следует ли и ее учесть в расходах?

Еще в Постановлении Президиума ВАС РФ от 13.05.2008 № 17718/07 по делу № А40-13151/06‑98‑80 было указано, что при приобретении товаров (работ, услуг) в розницу за наличный расчет право на вычет можно подтвердить расходы чеком. Счет-фактура не является единственным основанием для предоставления вычетов.

И не имеет значения, что это решение было вынесено задолго до того, как Закон о ККТ приобрел тот вид, который имеет сегодня. Здесь важна принципиальность данного решения.

Если так, то сумму НДС надо не учитывать в расходах, а именно принимать к вычету.

Правда, на практике чиновники совершенно не склонны действовать согласно указанному постановлению. Они отмечают, что НК РФ дает возможность вычета НДС без счетов-фактур только в соответствии с п. 2.1, 3 и 6 – 8 ст. 171 НК РФ, которыми предусмотрены особенности вычета НДС, уплаченного налогоплательщиком непосредственно в бюджет, а также сумм НДС, уплаченных сотрудниками организации в составе командировочных и представительских расходов.

Во всех остальных случаях обязательно требуется счет-фактура, чтобы можно было произвести вычет НДС.

По нашему мнению, подход чиновников скорее обоснован. Но в ситуации, когда подотчетное лицо представило чек, оформленный на физическое лицо, счет-фактура отсутствует. А сумма НДС может быть выделена в чеке.

В таком случае налогоплательщику на общем режиме не удастся ни принять НДС к вычету, ни отнести на расходы.

Дело в том, что перечень ситуаций, когда НДС можно учесть в стоимости товаров, приведен в НК РФ и он исчерпывающий. Для организаций (кроме банков) и предпринимателей такое возможно только в случаях приобретения (ввоза) товаров (работ, услуг), в том числе основных средств и нематериальных активов:

-

используемых для операций по производству и (или) реализации (а также передаче, выполнению, оказанию для собственных нужд) товаров (работ, услуг), не подлежащих налогообложению (освобожденных от налогообложения);

-

используемых для операций по производству и (или) реализации товаров, местом реализации которых не признается территория РФ;

-

используемых для операций по реализации работ (услуг), предусмотренных ст. 149 НК РФ, местом реализации которых не признается территория РФ;

-

лицами, не являющимися плательщиками НДС либо освобожденными от исполнения обязанностей плательщика по исчислению и уплате этого налога;

-

для производства и (или) реализации (передачи) товаров (работ, услуг), операции по реализации (передаче) которых не признаются реализацией товаров (работ, услуг) в соответствии с НК РФ, если иное не установлено гл. 21 НК РФ.

То, что этот перечень исчерпывающий и в иных случаях НДС нельзя учесть в расходах, подтверждается, например, в письмах Минфина России от 06.02.2020 № 03‑03‑06/1/7684, от 03.06.2019 № 03‑03‑06/1/40265.

Кроме того, надо иметь в виду, что согласно НК РФ при определении базы по налогу на прибыль организаций не учитываются расходы в виде сумм налогов, предъявленных в соответствии с НК РФ налогоплательщиком покупателю (приобретателю) товаров (работ, услуг, имущественных прав), если иное не предусмотрено НК РФ.

Не встречается подход, который противоречил бы указанному, и в арбитражной практике.

Федеральный закон от 06.12.2011 № 402‑ФЗ «О бухгалтерском учете».

Федеральный закон от 22.05.2003 № 54‑ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации».

Утверждено Постановлением Правительства РФ от 30.07.1993 № 745 (утратило силу).

Точнее – с 03.07.2018.

Речь идет о таких реквизитах, как должность и фамилия лица, осуществившего расчет с покупателем (клиентом), оформившего кассовый чек или бланк строгой отчетности и выдавшего (передавшего) его покупателю (клиенту) (за исключением расчетов, осуществленных с использованием автоматических устройств для расчетов, применяемых в том числе при расчетах в безналичном порядке в Интернете).

В НК РФ также определенно не указывается, какие конкретно сведения подтверждают произведенный расход. Но должно быть так, чтобы эти расходы четко идентифицировались по данным документа.

Впрочем, нужно ли это поставщику (ведь он выдает чек) – вопрос, притом что об обосновании своих расходов заботится покупатель.

Если только налогоплательщик не рискнет спорить с налоговиками, опираясь на Постановление Президиума ВАС РФ № 17718/07.

Можно или нельзя?

Кассовый чек применяется только в наличных и электронных расчетах. Безналичные расчеты предполагают использование других подтверждающих сделку документов. Кроме того, нормы ФЗ-54 об обязательном применении ККТ, несмотря на практически полный охват наличных и приравненных к ним торговых операций, содержат ряд исключений.

Это означает, что возможны два варианта документирования:

- товарный чек без дополнения к нему в виде кассового чека;

- товарный чек в комплекте с кассовым чеком.

Если расчеты ведутся в безналичной форме, товарный чек может входить в пакет документов, подтверждающих отгрузку, наряду с накладной, актом передачи ценностей, счетом-фактурой. Здесь он применяется без кассового чека, который смысла при безналичных расчетах не имеет.

В подавляющем большинстве наличных, приравненных к ним ФЗ-54 операций в настоящее время использование ККТ, а значит, и кассового чека, обязательно (если речь идет о БСО, то состав реквизитов и требования к этому документу практически идентичны). Кассовый чек может дополняться товарным, например, с целью более подробно расшифровать характер операции, состав продаваемого товара. Самостоятельно товарный чек не оформляется.

Некоторые категории налогоплательщиков освобождены от обязанности применения ККТ и оформления кассовых чеков при осуществлении соответствующих видов расчетов.

Кассовые чеки, в частности, могут не выбивать и ККТ не применять ИП, у которых нет работников – до 1.07.2021, независимо от системы налогообложения. При этом товары не должны перепродаваться, льгота распространяется только на собственное производство. В период временной работы без кассового аппарата предприниматель обязан выдавать по просьбе покупателя товарный чек, подтверждающий сделку.

Обратите внимание! Если покупатель не получил кассовый чек или кассовый чек утрачен, затраты все равно есть шанс подтвердить перед фискальными органами правильно оформленным товарным чеком. Таково мнение Минфина (письмо №03-01-15/52653 от 16/08/17)

Тезисно

- Кассовый и товарный чек – два разных документа, используемые для подтверждения сделок. Товарный чек может использоваться без кассового чека в пакете документов, подтверждающих безналичные расчеты и отгрузку по договору.

- В большинстве случаев при осуществлении наличных расчетов и оплате электронными картами продавец обязан предоставить покупателю кассовый чек. Товарный чек может быть выписан с ним в паре.

- Предприниматели, которые временно не используют ККТ, в соответствии с законодательством могут выдавать клиентам полностью заполненные товарные чеки.

- По мнению Минфина, если покупателю не выдан кассовый чек, он может подтвердить расходы по оплате товара товарным чеком, содержащим все необходимые реквизиты.

Резюме

Итак, Законом № 54-ФЗ и связанными с ним нормативными актами определены различные категории хозяйствующих субъектов, которые по тем или иным основаниям:

- Вправе не использовать онлайн-кассы и не выдавать вместо кассовых чеков ничего.

В их числе — субъекты, перечисленные в пункте 2 статьи 2 Закона № 54-ФЗ, а также те, которые должны быть перечислены в законе, который выйдет после принятия Законопроекта № 682709-7 (это должны быть ИП без работников, получающие отсрочку до 1 июля 2021 года).

Но лучше в рассматриваемом случае документы, альтернативные кассовым чекам, выдавать, а именно:

- при оказании услуг — БСО (составленные на основании правил, утвержденных постановлением № 359);

- при продаже товаров — товарные чеки (составленные по рекомендациям Минфина).

- Вправе не использовать онлайн-кассы, но обязаны выдавать вместо кассового чека товарный — соответствующий требованиям Закона № 54-ФЗ (и в общем случае — правилам, которые утверждены постановлением № 296).

Речь идет об ИП на ПСН (по пункту 2.1 статьи 2 Закона № 54-ФЗ), а также о хозяйствующих субъектах в труднодоступных местностях (для вторых постановление № 296 — обязательно к исполнению).

- Вправе не использовать онлайн-кассы до 1 июля 2019 года, но обязаны выдавать при этом (в соответствии со статьей 7 Закона № 290-ФЗ):

- в случае оказания услуг в качестве ИП или юрлица — БСО по постановлению № 359;

- в случае продажи товаров или услуг в качестве ИП на ПСН или хозяйствующего субъекта на ЕНВД — товарные чеки по рекомендациям Минфина (пункту 2.1 статьи 2 Закона № 54-ФЗ в редакции от 08.03.2015 года).

Как показывает практика, законодатель склонен довольно часто редактировать нормы Закона № 54-ФЗ и иных связанных с ним нормативных актов. Эти изменения нужно постоянно отслеживать.

Если ИП — ничего не знающий о отсрочке до 2021 года, уже купил онлайн-кассу, то расстраиваться не нужно: инновационный кассовый аппарат — в любом случае будет отличным помощником в бизнесе, благодаря, прежде всего, возможностям детализации и аналитики показателей по продажам.

Определение по закону

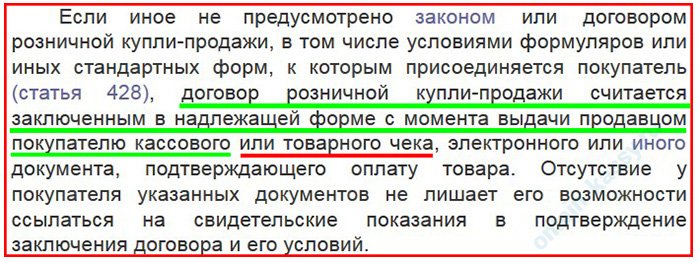

Термин «товарный чек» содержится только в одном нормативном акте в статусе федерального закона — в Гражданском Кодексе. В статье 493 ГК РФ (ССЫЛКА) сказано о том, что с помощью товарного чека (наряду с кассовым чеком или любым другим документом, что применим в конкретной ситуации) удостоверяется факт розничной сделки купли-продажи.

При этом, альтернативным «удостоверением» могут быть свидетельские показания кого-либо, и при их наличии факт выдачи или невыдачи товарного или иного чека не будет иметь значения (постановление Правительства России от 19.01.1998 № 55 — ССЫЛКА, постановление Пленума ВС РФ от 28.06.2012 № 17 — ССЫЛКА).

Положения указанного выше постановления № 55 заслуживают особого внимания: данный правовой акт устанавливает ряд оснований для обязательного использования товарных чеков (позже мы ознакомимся с ними подробнее). Понятно, что в постановлении также фигурирует термин «товарный чек».

Важно знать при этом, что формально ни в каком действующем нормативном акте нет определения товарного чека. Если проанализировать положения статьи 2 Закона № 54-ФЗ в редакции от 08.03.2015 года — которая уже не действует, то можно увидеть, что термин «товарный чек» употреблен и там, и ему соответствует документ, имеющий приведенные в соответствующей статье реквизиты, а именно:

- название документа, его порядковый номер и дату выдачи;

- наименование продавца, его ИНН;

- наименование и количество реализуемых товаров;

- сумма оплаты;

- должность и ФИО работника магазина, который выдал чек, и его подпись.

В период действия указанной редакции Закона № 54-ФЗ продавец должен был выдавать товарные чеки вместо кассовых в случаях, предусмотренных данным законом. В частности — при продаже товаров на специальных режимах налогообложения.

Минфин России в письме от 16.08.2017 № 03-01-15/52653 (ССЫЛКА) отмечает, что товарный чек должен содержать именно те реквизиты, что отражены в статье 2 Закона № 54-ФЗ в редакции от 08.03.2015 года. При этом, разъяснение было дано по применению товарного чека в случаях, когда его выдавать было необходимо вместо кассового, если хозяйствующий субъект пользовался правом не использовать ККТ.

Так, до 1 июля 2019 года не использовать ККТ имели возможность ИП на ПСН и хозяйствующие субъекты на ЕНВД — при условии выдачи покупателям товарных чеков (пункт 7.1 статьи 7 Закона от 03.07.2016 № 290-ФЗ — ). Причем — как раз имеющих те реквизиты, что перечислены в Законе № 54-ФЗ в редакции от 08.03.2015 года.

Сейчас указанная выше норма Закона № 54-ФЗ, на которую ссылался Минфин, не действует. Соответственно, с одной стороны, действительно, правомерно говорить о том, что официально определение товарного чека на уровне федеральных законов отсутствует: в действующей редакции Закона № 54-ФЗ нет положений, содержащих термин «товарный чек».

С другой стороны, в пунктах 2.1 и 3 статьи 2 закона в действующей редакции — устанавливающих право не применять ККТ для определенных категорий хозяйствующих субъектов, сказано, что освобожденный от применения ККТ продавец должен выдавать покупателю — вместо кассового чека, документ, содержащий реквизиты, которые перечислены в абзацах с 4 по 12-й статьи 4.7 Закона № 54-ФЗ.

И эти реквизиты в значительной степени повторяют те, что соответствуют товарному чеку по ранее действовавшей редакции закона. Отличия — в том, что в «новых» реквизитах присутствуют, в частности:

- признак расчета (приход, расход, возврат прихода, возврат расхода);

- НДС;

- система налогообложения;

- форма расчета (наличными, по карте).

Таким образом, документ, предусмотренный пунктами 2.1 и 3 статьи 2 Закона № 54-ФЗ (ССЫЛКА) в действующей редакции — это фактический товарный чек, но только используемый в конкретной области правоотношений.

Но таких областей, где рассматриваемый документ может применяться, довольно много. Так или иначе, товарный чек широко распространен на практике. И этому способствует тот факт, что регулирующие органы прямо разрешают его применять — рассмотрим, в каких случаях именно.

Можно ли принять к учету пко без кассового чека

Подробности Категория: Консультации экспертов ГАРАНТа Опубликовано: 03.08.2020 06:56 Рассмотрев вопрос мы пришли к следующему выводу: Для подтверждения расходов на приобретение ТМЦ, осуществленных организацией через подотчетное лицо, достаточно наличия в качестве подтверждающего документа товарного чека, если он содержит все обязательные реквизиты, установленные п. 2.1 ст. 2 Закона N 54-ФЗ. Обоснование вывода: В общем случае подотчетные лица должны отчитаться за полученные денежные средства.

Процесс составления и оформления первичной учетной документации характеризуется некоторой спецификой, которую нужно принимать во внимание работающим с ней сотрудникам. В процессе оформления операций в кассе по приходу и расходу финансовых средств применяются приходные и расходные ордера с квитанциями

Реквизиты кассового и товарного чеков

Товарный чек представляет собой первичный документ, подтверждающий факт хозяйственной жизни – заключение договора купли-продажи (ФЗ-402 от 6/12/11 «О бухучете», ст. 9; ГК РФ, ст. 493).

В каких случаях при продаже товаров можно выдавать товарный чек вместо кассового чека?

У товарного чека нет унифицированной формы, его реквизиты подчиняются тем же правилам оформления, что и иные первичные учетные документы:

- наименование «Товарный чек» (в подавляющем большинстве случаев документ нумеруют для удобства обработки);

- дата, когда выдан;

- данные продавца: ИНН, адрес (юридический и физический, если они разнятся), контактные данные;

- перечень товаров (работ, услуг), которые были проданы, и их количество;

- цена за единицу, стоимость;

- фамилия, должность, подпись лица, ответственного за оформление документа.

Реквизиты кассового чека, в основном согласуясь с требованиями указанного ФЗ и ГК РФ, с товарными значительно разнятся. Они диктуются нормами ФЗ-54 от 22/05/2003 (ст. 4.7- 1).

Вопрос: Предусмотрена ли обязанность ИП представлять документы, подтверждающие законность неиспользования ККТ при расчетах? Можно ли принять к учету в целях налога на прибыль предъявленные подотчетным лицом товарные чеки на оказание услуг при отсутствии кассовых чеков?Посмотреть ответ

Дополнительно включается целый ряд сведений:

- форма расчета (наличными или электронно);

- рег. номер контрольно-кассовой машины, заводской номер фискального накопителя;

- сайт, где можно проверить подлинность чека;

- электронная почта продавца и покупателя, на которую можно отправить документ в электронной форме;

- адрес установки кассовой техники;

- QR-код для автоматического считывания данных чека, и др.

На заметку! Перечень реквизитов кассового чека фискальные органы постоянно корректируют и дополняют. Так, с 1 марта вступают в действие очередные поправки к реквизитам документа, согласно приказу №ММВ-7-20/434@ от 29/08/19 ФНС.

На первый взгляд, ответ на вопрос об использовании товарного чека без кассового видится отрицательным, поскольку кассовый чек содержит более развернутую информацию, подтверждающую сделку. Она соответствует требованиям ФНС, позволяющим бесспорно включить хозяйственную операцию в расчет налоговой базы. Однако следует разобраться, для чего, каким образом тот и другой документ применяется в учете.

Приобретение товаров (работ, услуг) через подотчетное лицо

Зачастую организации или ИП покупают товары, либо оплачивают работы и услуги через подотчетное лицо. Нужно ли при подобных обстоятельствах пробивать кассовые чеки?

Здесь важно понимать, что данная хозяйственная операция состоит из двух частей. Первая часть — это взаиморасчеты между работодателем и подотчетником

Такие взаиморасчеты происходят в рамках трудовых отношений и не подпадают под действие Закона № 54-ФЗ. Поэтому при выдаче сотруднику денег под отчет, при приеме от него неиспользованной суммы, а также в случае компенсации затрат, которые работник понес при покупке чего-либо для нужд компании, применять кассовую технику не надо. Это подтвердили и специалисты ФНС России в письме № АС-4-20/15566@.

Вторая часть — это отношения с поставщиком. Они могут оформляться одним из двух способов: от имени компании или ИП, либо от имени подотчетного лица. Рассмотрим оба варианта.

Покупка совершена от имени подотчетного лица

Чаще всего сотрудник приходит в магазин в качестве обычного покупателя — физического лица. При этом работник не предъявляет доверенность, из которой следовало бы, что он действует в интересах своего работодателя. Поэтому продавец выдает подотчетнику кассовый чек. Что касается подотчетного лица, то у него нет такой обязанности по двум причинам. Во-первых, потому что он физическое лицо (а ККТ применяют только юрлица и ИП; п. 1 Закона № 54-ФЗ), и во-вторых, потому что покупатель не пробивает чеков. Такой вывод содержится в письме ФНС России № АС-4-20/15566@.

Затем сотрудник приносит в свою бухгалтерию авансовый отчет, а в качестве подтверждающего документа прикладывает кассовый чек, полученный в магазине. Работодатель принимает стоимость покупки к расходам, но заявить вычет по НДС не может (см. «При покупке товаров в розничной торговой сети организация не может заявить «входной» НДС к вычету или учесть этот налог в составе расходов»).

Покупка совершена от имени организации или ИП

Возможен и другой вариант, при котором подотчетник взаимодействует с поставщиком как представитель своего работодателя. В этом случае сотрудник предъявляет доверенность, выписанную на его имя организацией или предпринимателем. Тогда продавец (обычно это мелкооптовый склад или база) выставляет накладную и счет-фактуру, где в качестве покупателя указан не сотрудник, а работодатель. Если товар оплачен наличными или картой, то поставщик оформляет кассовый чек. Все эти документы прикладываются к авансовому отчету, и на их основании бухгалтер списывает расходы и предъявляет НДС к вычету.

Подотчетник при этом пробивать кассовый чек не должен. В письме № АС-4-20/15566@ сказано: «…при таком расчете применяется одна единица ККТ и формируется один кассовый чек. При этом ККТ применяется лицом, которое оказывает услуги (продает товары, выполняет работы)». Таким образом, выдача второго чека (т.е. чека, оформленного покупателем) не предусмотрена.

Добавим, что сейчас чек ККТ, оформленный при расчетах между компаниями и ИП, ничем не отличается от других чеков. Но с июля 2019 года в нем нужно будет обозначить ИНН покупателя (клиента), а также его наименование (т.е. название организации или ФИО предпринимателя). К тому же в таком чеке придется указать следующие сведения (при их наличии): страну происхождения товара; сумму акциза и регистрационный номер таможенной декларации.

Приходный кассовый ордер (форма КО-1) в 2021 году

Отрывная квитанция подписывается этими же лицами (главный бухгалтер и кассир), заверяется печатью и передаётся человеку, сдавшему деньги в кассу. Печать должна стоять только на квитанции. Очень популярно мнение, что печать должна краешком «заезжать» на ПКО. Такое и правда практикуется, но это является нарушением правил заполнения кассовых документов.

Обратите внимание => Льгота при оплате городского телефона ветерану труда мурманской области

Обычно приходный кассовый ордер (на основании Z-отчёта, бланков строгой отчётности (БСО), товарных чеков, а также иных документов, приравненных к кассовому чеку) оформляется в конце дня на общую сумму принятых за весь день денег.

Обязательные реквизиты товарного чека без кассового

Наличие в товарном чеке обязательных реквизитов позволяет ему быть действительным без кассового чека. К обязательным относят следующие реквизиты:

- номер и дата товарного чека;

- наименование компании-продавца;

- ИНН продавца;

- наименование приобретенного товара;

- количество приобретенного товара;

- цена за ед. товара, сумма оплаты;

- ФИО, должность и подпись лица, который выдал товарный чек.

Указание перечисленных выше реквизитов в товарном чеке необходимо для признания стоимости купленных покупателем товаров в расходах при расчете налога. Но, что касается подтверждения факта совершенной покупки в вопросах о защите прав потребителей, то определенные требования к товарному чеку не предъявляются. В некоторых случаях даже при отсутствии кассового или товарного чека факт покупки можно подтвердить показаниями свидетелей.

Прежде товарный чек выступал приложением к кассовому и содержал он только дополнительную информацию. Бланки чеков заранее распечатывали, а при необходимости заполнялись. Те предприниматели, которым предоставлена отсрочка по онлайн-кассе, могут придерживаться при заполнении товарных чеков прежних правил вплоть до 1 июля 2021 года. Шаблоны документа можно составить на компьютере, после чего распечатать их, либо приобрести их в типографии или киоске.

Иногда предприниматели не видят разницы между товарным чеком и накладной и считают, что один документ вполне можно заменить другим. Основным назначением накладной является подтверждение того факта, что товар передан покупателю. Используется она обычно при осуществлении сделки между поставщиком и заказчиком. В накладной не предусматривается сумма оплаты и она не может являться подтверждением приема денежных средств за товар.

То же касается и приходного кассового ордера. Документы, формируемые при ведении ККТ, то есть приходные и расходные кассовые ордера позволяют отразить движение денежных средств, но не могут заменить документы по ведению кассовых операций.

Нововведения в действующем законодательстве

В закон «О применении контрольно-кассовой техники» были внесены следующие поправки:

-

Покупателям и дальше будут выдаваться бумажные кассовые чеки, но при желании клиент может потребовать, чтобы электронный образец чека был выслан на его электронный адрес. При этом электронная версия чека будет иметь такую же законную силу, что и бумажный образец.

-

Данные по кассовым чекам будут передаваться в налоговые органы в онлайн-режиме.

-

Упростится процедура оформления кассового аппарата. Чтобы зарегистрировать аппарат, больше не нужно обращаться в центр технического обслуживания. Вся процедура будет осуществляться в онлайн-режиме.

-

В кассовых аппаратах будет применяться фискальный накопитель, с помощью которого будут передаваться данные о каждой покупке оператору фискальных данных. Этот же фискальный накопитель позволит пересылать электронный образец чека покупателю.

-

Юридические и физические лица, которые пользуются системами налогообложения УСН и ЕНВД, в обязательном порядке должны установить кассовые аппараты.

-

На кассовом чеке в обязательном порядке должны быть указаны следующие реквизиты:

-

информация о том, какую систему налогообложения использует продавец;

-

веб-адрес оператора фискальных данных; место, дата, а также время осуществления покупки; тип расчета – приход или расход; наименование товарных позиций; сумма к уплате и размер НДС;

-

электронный адрес и номер телефона (для электронного образца чека);

-

вид расчета – электронный или наличный;

-

заводской номер аппарата.

Штрафные санкции при нарушении использования кассовых чеков

К нарушениям использования кассовых чеков относятся следующие операции:

-

невыдача кассового чека покупателю;

-

выдача кассового чека покупателю, но с указанием неверных реквизитов, например, ошибочной суммы или времени покупки.

-

1500-2000 руб. для граждан;

-

3-4 тыс. руб. для должностных лиц;

-

30-40 тыс. руб. для юридических лиц.

А если покупателю совсем не был выдан кассовый чек, то сумма штрафа будет следующей:

-

1500-3000 руб. для граждан;

-

3-10 тыс. руб. для должностных лиц;

-

30-100 тыс. руб. для юридических лиц.

Реквизиты, которых может не быть

На указанном выше изображении есть несколько дополнительных реквизитов, которые могут отсутствовать в чеке. Расскажем о них подробнее.

Контакты для отправки электронного чека

Если покупатель захочет продублировать чек на электронную почту (или на телефон), то должен предоставить продавцу соответствующую информацию. В этом случае в чеке будут указаны контакты принимающей и отправляющей сторон, то есть электронные адреса покупателя и продавца:

Этих реквизитов не будет, если покупатель не заявил о желании получить электронный чек

Если покупатель довольствуется привычным бумажным чеком, эти реквизиты в нем указаны не будут.

Заводской номер

У кассового аппарата есть 2 номера:

-

Заводской номер, который присваивается конкретному экземпляру ККТ производителем.

Это заводской номер. Не является обязательным реквизитом чека

-

Регистрационный номер контрольно-кассовой техники, который выдается ФНС при регистрации кассового аппарата.

Регистрационный номер ККТ. Должен быть в чеке обязательно

Заводской номер обязательным реквизитом не является, тем не менее он проставляется аппаратом автоматически и может повторяться в чеке несколько раз в том или ином виде.

Клише и рекламный текст

Также к числу необязательных реквизитов относятся текстовые надписи:

- Клише. Это надпись «Добро пожаловать!», которая обычно присутствует сверху.

- Рекламный текст. На изображении ниже это текст «Спасибо за покупку!»:

Надпись “Спасибо за покупку!” – привычный реквизит чека, но обязательным не является

Чаще всего продавцы предпочитают настраивать эти реквизиты, хотя их отсутствие не является нарушением.

QR-код — особый статус

У реквизита QR-код особое положение. С одной стороны, в перечне обязательных он не перечислен. С другой стороны, в статье 4 закона 54-ФЗ, которая регламентируют требования к ККТ, о нем упоминается. В ней сказано, что онлайн-касса обязана обеспечивать возможность печати на чеке этого кода. То есть печатать его необязательно, но касса должна это уметь.

Статус QR-кода пока неоднозначен, но вскоре это будет исправлено