Этапы получения гражданином рф статуса нерезидента

Содержание:

- Блог компании EXANTE | Резиденты РФ должны уведомить налоговую о счетах у зарубежных брокеров

- Валютные операции между нерезидентами

- Истребуемые банком у резидента документы, когда тому на расчетный счет поступили деньги от нерезидента

- Виды валютных ограничений в РФ

- Дивиденды получить нерезиденту наличными — можно? Нельзя!

- Ограничения в операциях между резидентами и банками

- Налоговый агент должен отчитаться перед ИФНС

- Как банки проводят валютный контроль

- Похожие документы

- Ограничения в операциях между резидентами и банками

- Резиденты и нерезиденты страны с точки зрения налогового законодательства

- Субъекты валютных операций

- Резиденты внутри страны

- Почему усилился валютный контроль?

- Расчеты в валюте на территории РФ между физическими лицами

- Как сформулировать валютную договорку

- Текущие валютные операции

Блог компании EXANTE | Резиденты РФ должны уведомить налоговую о счетах у зарубежных брокеров

С 1 января 2020 года вступают в силу изменения в законе «О валютном регулировании и валютном контроле». Среди них — требование для резидентов РФ уведомлять налоговую о счетах, открытых в зарубежных финансовых организациях, и отчитываться о движении денежных средств по таким счетам.

Резидентами признаются все граждане страны независимо от того, являются ли они налоговыми резидентами РФ и находятся ли на территории России большую часть времени. Закон касается как физических, так и юридических лиц.

Административной ответственности за отсутствие уведомления и отчетности сейчас нет, однако при дальнейших изменениях в КоАП она может появиться. Для примера, уже действующий штраф за непредставление данных о счетах в иностранных банках, составляет от 300 до 20 000 рублей.

В чем суть изменений

Раньше физические лица — налоговые резиденты России должны были сообщать в налоговую только о счетах, открытых в банках за рубежом. Теперь закон затрагивает не только банки, но и других участников финансового рынка за пределами России, включая брокеров.

Если вы открыли или закрыли счет у зарубежного брокера или у счета изменились реквизиты, об этом будет необходимо уведомить налоговую службу. Кроме того, нужно будет предоставить отчет о движении средств за предыдущий год.

Речь идет именно о новых документах, а не о декларации 3-НДФЛ. Владельцы брокерских счетов за рубежом и раньше должны были предоставлять ее в налоговую, отчитываясь о доходах от инвестиций, купонов или дивидендов.

Документы и сроки

Уведомление об открытии счета. Сообщить в ФНС России о счетах, открытых у зарубежных брокеров, следует до 1 июня следующего календарного года. Это же касается закрытия счета и изменения его реквизитов. Если вы открыли счет в 2020 году, то уведомить налоговую нужно до 1 июня 2021 года.

Следует ли уведомлять налоговую о брокерских счетах, открытых до 1 января 2020 года, пока неясно. Налоговая пока не обновила и форму уведомления: в ней говорится только о счетах в иностранных банках.

Отчет о движении денежных средств по счету. Этот документ также нужно подавать в ФНС до 1 июня следующего календарного года. В отчете следует указать сумму на счету в начале года, поступления и списания за год и годовой итог. Как и в случае с уведомлением, новой формы пока нет.

Исключения

Сообщать о движении денежных средств не нужно при одновременном соблюдении двух условий:

- Ваш брокер зарегистрирован на территории одного из государств — членов ОЭСР или ФАТФ, которые автоматически обмениваются финансовой информацией с РФ.

- Годовые изменения по счету не превышают 600 000 рублей или, если списаний и пополнений не было, остаток на счете составляет не более 600 000 рублей. Расчет валюты в рублевом эквиваленте происходит по курсу на 31 декабря отчетного года.

Если трейдер держит счет у брокера в США, отчитываться о движении средств придется независимо от сумм. Хотя США и являются членом ОЭСР и ФАТФ, они не обменивается финансовыми данными с Россией.

Форма подачи

Вы можете сообщить в налоговую инспекцию об открытии или закрытии брокерского счета или движении средств через личный кабинет на сайте ФНС, по почте или лично.

А если ничего не сообщать?

Российский банк может запросить у клиента подтверждение того, что он сообщил в налоговую о счете, открытом у иностранного брокера. Без такого подтверждения банк будет вправе отказать инвестору в переводе средств на счет брокера.

Не сообщать в налоговую о счетах у иностранных брокеров и движении по счетам незаконно. Кодекс об административных правонарушениях пока не упоминает о счетах в финансовых организациях помимо банков, однако представление о санкциях для нарушителей можно составить уже сейчас.

Примеры действующих штрафов, касающихся банковских счетов:

- За несвоевременное предоставление данных об открытии-закрытии счета в зарубежном банке — от 1000 до 1500 рублей, за непредоставление данных — от 4000 до 5000 рублей

- За несвоевременное предоставление данных о движении по счету в зарубежном банке — от 300 до 3000 рублей, за непредоставление данных — от 2000 до 3000 рублей

- За повторные нарушения — до 20 000 рублей

Как зарубежный брокер, работающий с клиентами-резидентами РФ, мы рекомендуем вам обратить внимание на информацию от ФНС и выполнить требования законодательства. Мы будем следить за обновлениями и делиться с вами информацией об изменениях в законе

Как всегда, вы можете обратиться к персональному менеджеру EXANTE за помощью и разъяснениями.

Освобождение от ответственности: компания EXANTE не является налоговым агентом РФ и не имеет юридических лиц на территории России. Текст, который вы прочитали, информационный. Он не имеет юридической силы и не является официальным требованием или инструкцией.

Валютные операции между нерезидентами

Бесплатная консультация Юриста

+7 800 350-51-81

В Российской Федерации нет каких-то специальных лимитов на сделки в валюте, совершаемых этой категорией лиц. В таких случаях требуется только, чтобы участники операции, которые не имеют российского гражданства, соблюдали требования нормативных актов, регулирующих определенную экономическую сферу. Законодательство разрешает переводы:

- из российских банков, представительства которых находятся за рубежом в деньгах, как иностранных, так и российских;

- в банки России из банковских учреждений, которые находятся за пределами страны в разных точках мира;

- по территории страны (открытие счета в банке не требуется). Физические лица этой категории имеют право на получение и отправку переводов таких видов;

- при наличии связи с продажей ценных бумаг в России (если операция соответствует нормам российского антимонопольного законодательства).

Истребуемые банком у резидента документы, когда тому на расчетный счет поступили деньги от нерезидента

Если резидент осуществляет внешнеторговую деятельность и, соответственно, производит связанные с ней расчеты, он обязан представлять в уполномоченный банк указанную в п. 1.1 ст. 19 закона № 173-ФЗ информацию.

Кроме того, согласно ч. 3 ст. 22 закона № 173-ФЗ уполномоченные банки являются агентами валютного контроля. А потому, как следует из ст. 23 указанного закона, при осуществлении валютных операций (коей и является перечисление денежных средств от нерезидента резиденту) они имеют полное право сами запрашивать у резидентов необходимые документы и информацию о проведенных операциях с ИВ.

Те же, в свою очередь, как того требует ст. 24, обязаны по запросу банков такие документы и информацию представлять. Перечень необходимых документов и объем требуемой информации агент валютного контроля определяет на свое усмотрение.

Один из таких документов — Справка о валютных операциях.

Справку о валютных операциях должен был оформлять резидент и представлять ее в уполномоченный банк, как было указано в ранее действующей инструкции Банка России «О порядке представления резидентами и нерезидентами…» от 04.06.2012 № 138-И (далее — инструкция).

Согласно п. 2.1 гл. 2 инструкции такая справка оформлялась, если происходило зачисление иностранной валюты на транзитный валютный счет или ее списание с расчетного счета.

Рассматриваемая справка представлялась резидентами, когда они проводят банковские операции с валютой других стран — получали или отправляли ее за границу. Она заполнялась и подавалась в 1 экземпляре вместе с документами, обусловившими проводимую банковскую операцию не позднее 15 рабочих дней после того, как деньги были получены на транзитный счет, или вместе с распоряжением о переводе, т. е. когда деньги списывались со счета.

Если расчеты проводились через иностранный банк по паспорту сделки, справка представлялась в уполномоченный банк в течение 30 рабочих дней после месяца, в котором был проведен расчет.

Важно! С 01.03.2018 единой формой отчетности по валютным операциям резидентов является справка о подтверждающих документах. Таким образом, осуществление операций/расчетов в валюте на территории РФ и за ее пределами происходит на фоне множества ограничений и обязательных условий

Их нарушение и несоблюдение может повлечь административную и даже уголовную ответственность

Таким образом, осуществление операций/расчетов в валюте на территории РФ и за ее пределами происходит на фоне множества ограничений и обязательных условий. Их нарушение и несоблюдение может повлечь административную и даже уголовную ответственность.

Виды валютных ограничений в РФ

Различают следующие сферы ограничений:

- По направлению движения капитала (например, приток и отток капитала).

- В зависимости от разграничений сферы приложения. Контроль касается предпринимательской деятельности, а также вопросов движения капитала.

- Различные способы контроля, например, регламентация, ограничение операций или их запрещение.

- Разные области применения, например, к операциям резидентов РФ и нерезидентов.

Любые ограничительные меры относят к одной из категорий:

- обязательное проведение лицензирования при покупке валюты или при проведении валютных операций;

- обязательная продажа государству части полученного дохода в валюте по установленному курсу;

- установление временных и количественных ограничений при проведении расчетов.

Дивиденды получить нерезиденту наличными — можно? Нельзя!

В случае с дивидендами можно дать однозначный ответ: выплатить дивиденды учредителю-нерезиденту в наличной форме нельзя.

Все расчеты по разрешенным валютным операциям российская организация обязана проводить с использованием счета в уполномоченном банке. За исключением случаев, когда расчеты наличными организация вправе вести без банковского счета.

Полный перечень случаев, когда российская организация вправе рассчитываться с резидентами и нерезидентами наличными в рублях или иностранной валюте, мы рассмотрели ранее. Этот перечень является исчерпывающим. Выплата дивидендов к таким операциям не относится.

Ограничения в операциях между резидентами и банками

Операции с валютой, производимые между полномочными кредитными организациями и резидентами, могут производиться без ограничений, если они будут касаться определенного перечня нужд. Каких, узнаем далее в таблице.

Таблица 2. Операции между резидентами и банками без ограничений

| Ситуация | Описание |

| Процедуры, связанные с кредитованием | В данную категорию входят такие операции, как:

|

| Операции со счетом в банке | Такие простые операции, как внесение средств, или их снятие со счета в банке, ничем не ограничиваются. |

| Получение гарантий | Могут беспрепятственно предоставляться гарантии банка, направленные на выполнение резидентом его обязанностей. |

| Приобретение веселей банков | Нет ограничений на покупку веселя, который ранее был выдан уполномоченным банком, и получением по ним платежей при предъявлении. |

| Покупка иностранных денег | В список входит также приобретение валюты в обмен на отечественные рубли. |

| Комиссия | Также следует упомянуть уплату комиссионного вознаграждения банкам. |

Следует отметить, что все эти возможности открыты лишь в том случае, когда резидент взаимодействует с банком, имеющим соответствующие полномочия. Дело в том, что эти системы относятся к участника рынка Центробанка, и имеют право на обслуживание и открытие счетов брокерского типа, которые нужно завести нерезидентам, входящим в перечень их клиентов, ради того, чтобы производить впоследствии денежный учет.

Если закон не предоставляет ограничений на операции, значит, подразумевается обязательное выполнение каких-либо сопутствующих процессам перевода средств условий

Если условия проведения операций с валютой будут нарушены, например, истекут сроки поступления денег на счета резидентов страны, то сторона, оказавшаяся правонарушителем, может понести соответствующие последствия в виде штрафа, определение величины которого будет производиться на основании актуальной ставки рефинансирования ЦБ РФ.

Налоговый агент должен отчитаться перед ИФНС

Агент должен подать в ИФНС сведения о доходах физических лиц и суммах НДФЛ:

- Справку2-НДФЛ (утв. Приказом ФНС от 30.10.2015 N ММВ-7-11/485@);

- Расчет сумм НДФЛ по форме6-НДФЛ (утв. Приказом ФНС России от 14.10.2015 № ММВ-7-11/450@).

|

Вид отчетности |

Срок представления |

|

Справка 2-НДФЛ |

При сдаче отчетности по всем доходам, выплаченным физическим лицам – не позднее 1 апреля года, следующего за отчетным годом. |

|

Форма 6-НДФЛ |

Сдать форму нужно не позднее последнего числа месяца, следующего за отчетным периодом. А за год 6-НДФЛ нужно будет представить не позднее 1 апреля года, следующего за отчетным годом. |

Как банки проводят валютный контроль

Чтобы проводить расчеты с иностранными партнерами, российская компания должна открыть счет в одном из уполномоченных банков и подписать контракт.

В контракте, в зависимости от его категории, необходимо указать точные сроки оплаты, поставки товаров (оказания услуг), возврата аванса либо гашения займа.

Порядок проведения банком валютного контроля в первую очередь зависит от суммы сделки. Ее нужно пересчитать в рубли по курсу ЦБ РФ на дату подписания контракта. Далее процедура будет зависеть от масштаба сделки в рублевом эквиваленте.

Если контракт небольшой – на сумму менее 200 тысяч рублей, то никаких документов в банк предоставлять не нужно. Бизнесмен только должен сообщить кредитной организации код валютной операции (приложение 1 к инструкции № 181-И).

Для более крупных сделок порядок зависит от категории операции: экспорт, импорт или расчеты по кредитам.

| Сумма сделки, руб. | Экспорт | Импорт / кредит |

| от 200 тыс. до 3 млн | предоставить в банк контракт | |

| от 3 млн до 6 млн | предоставить в банк контракт | зарегистрировать контракт в банке |

| свыше 6 млн | зарегистрировать контракт в банке |

При сделках среднего масштаба бизнесмен должен предоставить в банк контракт. Кредитная организация на основе этого документа определит код операции.

Если же сделка — крупная (свыше 6 млн руб. для экспорта или свыше 3 млн руб. – для импорта и кредита), то банк не просто берет контракт у бизнесмена, но и ставит его на учет, присвоив уникальный номер.

Эта процедура заменила оформление паспортов сделок, которые действовали до марта 2021 года. Экспортеры могут зарегистрировать не только готовый контракт, но и его проект. В этом случае документ необходимо подписать у иностранного покупателя и предоставить в банк в течение 15 дней после регистрации.

Для всех крупных контрактов, которые банк ставит на учет, бизнесмен должен составлять специальную форму, предусмотренную приложением 6 к инструкции № 181-И — справку о подтверждающих документах (СПД).

СПД содержит перечень документов, связанных с исполнением контракта. В ней указываются суммы и сроки поступления денежных средств на счет в российском банке.

Сдать СПД в банк нужно в течение 15 дней по окончании месяца, в котором была исполнена сделка. В зависимости от категории контракта это может быть:

- При отгрузке на экспорт или импортных закупках – месяц, в котором оформлена декларация.

- При оказании услуг – месяц, в котором подписан акт сдачи-приемки.

- При возврате займа или аванса иностранным контрагентом – месяц, когда на счет российской компании поступили деньги.

Похожие документы

- Извещение о поступлениях (приложение к договору траста)

- Извещение об использовании средств (приложение к договору траста)

- Образец. Акт о выполнении трастового контракта (приложение к трастовому контракту (для физических лиц))

- Образец. Акт о невыполнении клиентом трастового контракта (приложение к трастовому контракту (для физических лиц))

- Образец. Акт о невыполнении фирмой трастового контракта (приложение к трастовому контракту (для физических лиц))

- Образец. Договор доверительного управления имуществом

- Образец. Договор о материальной помощи (приложение к договору траста)

- Образец. Договор об общих условиях создания и доверительного управления имуществом общего фонда банковского управления

- Образец. Договор об оказании трастовых услуг по представительству и управлению закрытым акционерным обществом

- Образец. Примерный договор доверительного управления имуществом

- Образец. Сертификат долевого участия в общем фонде банковского управления

- Примерный порядок проведения трастовых операций с приватизационными чеками российской федерации в банке

- Трастовое (доверительное) соглашение

- Договор доверительного управления ценными бумагами и средствами инвестирования в ценные бумаги

- Договор доверительного управления акциями

- Договор доверительного управления ценными бумагами и денежными средствами

- Договор доверительного управления ценными бумагами

- Договор о доверительном управлении ценными бумагами и средствами инвестирования в ценные бумаги

- Договор доверительного управления имуществом

- Договор доверительного управления наследуемым имуществом

Ограничения в операциях между резидентами и банками

Операции с валютой, производимые между полномочными кредитными организациями и резидентами, могут производиться без ограничений, если они будут касаться определенного перечня нужд. Каких, узнаем далее в таблице.

Таблица 2. Операции между резидентами и банками без ограничений

| Ситуация | Описание |

|---|---|

| Процедуры, связанные с кредитованием | В данную категорию входят такие операции, как:получение займа; выплата процентов по кредиту; начисление штрафов и пени; возврат кредита и т.д. |

| Операции со счетом в банке | Такие простые операции, как внесение средств, или их снятие со счета в банке, ничем не ограничиваются. |

| Получение гарантий | Могут беспрепятственно предоставляться гарантии банка, направленные на выполнение резидентом его обязанностей. |

| Приобретение веселей банков | Нет ограничений на покупку веселя, который ранее был выдан уполномоченным банком, и получением по ним платежей при предъявлении. |

| Покупка иностранных денег | В список входит также приобретение валюты в обмен на отечественные рубли. |

| Комиссия | Также следует упомянуть уплату комиссионного вознаграждения банкам. |

Следует отметить, что все эти возможности открыты лишь в том случае, когда резидент взаимодействует с банком, имеющим соответствующие полномочия. Дело в том, что эти системы относятся к участника рынка Центробанка, и имеют право на обслуживание и открытие счетов брокерского типа, которые нужно завести нерезидентам, входящим в перечень их клиентов, ради того, чтобы производить впоследствии денежный учет.

Если закон не предоставляет ограничений на операции, значит, подразумевается обязательное выполнение каких-либо сопутствующих процессам перевода средств условий

Если условия проведения операций с валютой будут нарушены, например, истекут сроки поступления денег на счета резидентов страны, то сторона, оказавшаяся правонарушителем, может понести соответствующие последствия в виде штрафа, определение величины которого будет производиться на основании актуальной ставки рефинансирования ЦБ РФ.

Резиденты и нерезиденты страны с точки зрения налогового законодательства

Порядок сбора обязательных платежей в пользу налоговой инспекции определяется статьёй 207 НК (налогового кодекса) Российской Федерации. Налоговое законодательство признаёт резидентами страны граждан РФ, иностранцев и лиц без гражданства, находящихся на территории России не менее 183 дней за последние 12 месяцев, а также военнослужащих и работников государственных структур.

Статус налогового резидента позволяет гражданину или организации платить налоги согласно принятым НК РФ ставкам, а также получать социальные и другие государственные выплаты.

Налоговые нерезиденты Российской Федерации обладают рядом прав и обязанностей:

- Частные лица выплачивают НДФЛ (30%) только по доходам, полученным от источников в РФ. Например, иностранный гражданин приехал в Россию на два месяца для проведения платных медицинских консультаций. В этом случае он обязан оплатить НДФЛ с полученного в стране гонорара.

- Статус нерезидента обновляется в конце каждого календарного года. Если частное лицо провело в России более 183 календарных дней за последние 12 месяцев, сумма НДФЛ может быть пересчитана, излишне удержанные суммы возвращены на указанный клиентом счёт.

- Частные лица подают налоговую декларацию при получении доходов от источников, расположенных на территории России. Например, гражданин Германии приехал на территорию России в двухмесячный отпуск и получил выплату от работодателя, расположенного в Евросоюзе. В этом случае налоговую декларацию подавать не следует.

- Налоговые нерезиденты (частные лица и организации) не получают налоговых вычетов. Согласно НК РФ, статус нерезидента лишает права на получение имущественных, социальных и стандартных налоговых вычетов (выплат). Например, гражданин Евросоюза приехал в Россию для продажи квартиры, находившейся в собственности его родителей. Российское законодательство предписывает выплатить налог по ставке 30%.

Получение статуса налогового резидента возможно для иностранных граждан и жителей России, достаточно проживать на территории государства более 183 дней за последний год. Для подтверждения статуса резидента следует обратиться в районную налоговую инспекцию, предоставив паспорт с отметками о пересечении границы, билеты, документы о регистрации иностранцев, временно проживающих на территории России, трудовой договор или учебную визу.

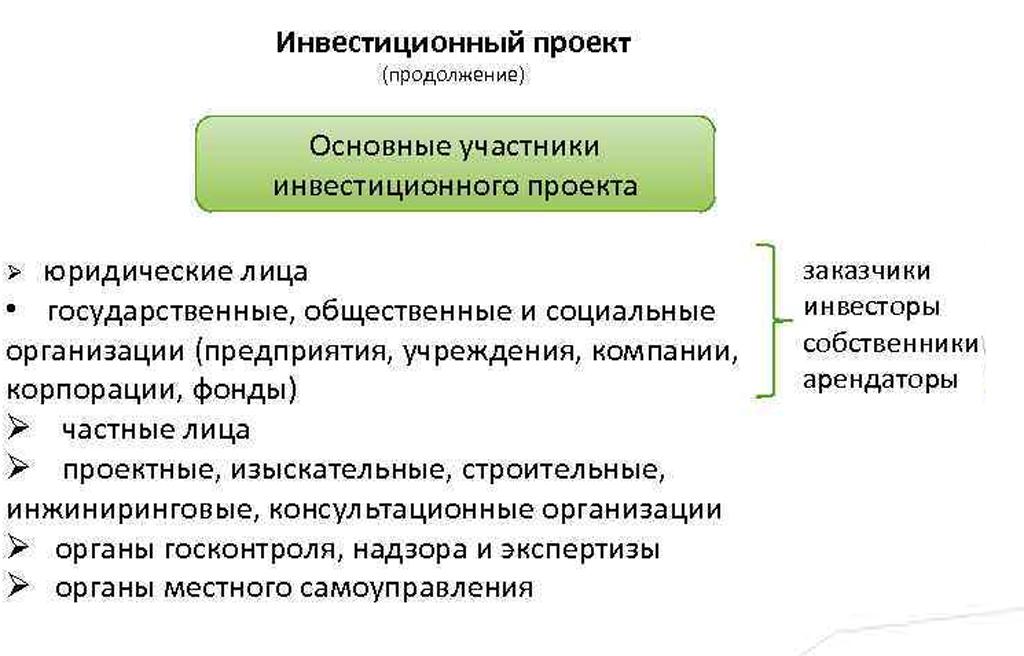

Субъекты валютных операций

Валютные операции в РФ вправе совершать нерезиденты и резиденты (друг с другом и между собой). Расшифровка таких понятий, как резидент и нерезидент, содержится в ст. 1 Закона.

Так, резидентами при совершении валютных операций названы (п. 6 ст. 1 закона № 173-ФЗ):

- физлица — граждане РФ, за исключением тех лиц, которые проживают за границей более года;

- иностранцы и не имеющие гражданства лица, проживающие в России по оформленному здесь виду на жительство;

- российские юрлица;

- подразделения российских юрлиц, которые открыты за границей;

- дипломатические и консульские представительства России, находящиеся за пределами страны;

- Российская Федерация и субъекты, а также муниципальные образования.

О том, кто является налоговым резидентом в России, вы узнаете, прочитав статью «Налоговый резидент РФ — это…».

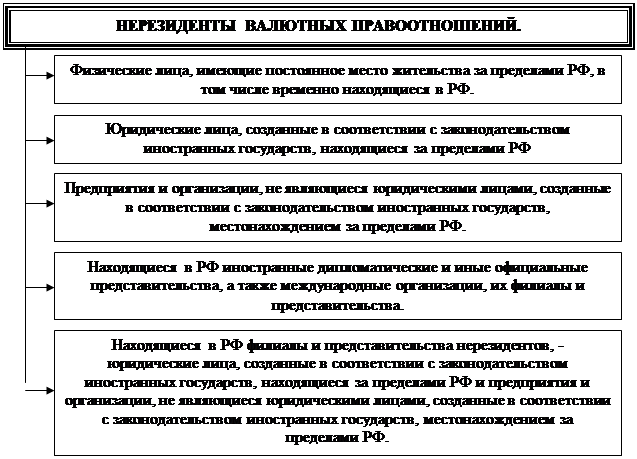

Валютные операции совершают также лица, называемые нерезидентами. Это (п. 7 ст. 1 Закона):

- физлица, которые не могут быть определены как резиденты;

- юрлица, зарегистрированные за рубежом;

- иностранные организации, которые не обладают статусом юридических лиц, созданные и находящиеся за пределами России;

- иностранные дипломатические и консульские представительства, прошедшие в России аккредитацию;

- межправительственные и межгосударственные представительства и организации в России, а также их филиалы;

- постоянные представительства на территории России подразделений нерезидентов;

- иные лица, не упомянутые как резиденты.

К субъектам валютных операций еще относятся уполномоченные банки. Полное определение таким банкам дано в п. 8 ст. 1 закона № 173-ФЗ: это финансовые организации, осуществляющие такие операциина основании выданных Центробанком лицензий.

В Путеводителе от КонсультантПлюс вы узнаете как правильно учитывать валютные операции в бухгалтерском и налоговом учете. Если у вас нет доступа к системе, получите пробный демо-доступ бесплатно.

Резиденты внутри страны

Возможно ли начисление и выплата заработной платы в валюте, если и работник, и работодатель являются резидентами? Согласно ст. 9 ФЗ №173 валютные операции между резидентами, в том числе и по выплате заработной платы, запрещены. Исключения рассмотрены выше. Они не касаются взаимоотношений работников и работодателей-резидентов внутри страны.

Вопрос: Может ли представительство иностранной организации в РФ выплачивать заработную плату главе этого представительства — иностранному гражданину, временно пребывающему в РФ, в иностранной валюте? Посмотреть ответ

Согласно законодательству РФ физические лица-резиденты — это:

- граждане РФ;

- иностранцы и лица без гражданства, имеющие вид на жительство в РФ (см. ст. 1-6 ФЗ №173).

Некоторые работодатели, стремясь сохранить ценные кадры компании-резидента внутри страны, дают указание финансово-экономической службе устанавливать и начислять заработную плату и иные выплаты, касающиеся трудовых отношений, работникам-резидентам в иностранной валюте, а выплату, согласно трудовому законодательству, производить традиционно – в рублях. Они мотивируют свою позицию тем, что в трудовом законодательстве отсутствует прямой запрет устанавливать оплату труда в валюте, а до момента выплаты сумм такая операция не является валютной операцией между резидентами, соответственно, под нормы ФЗ №173 не подпадает.

Позиция сама по себе шаткая, с точки зрения трактовки законодательных норм, может привести вместо ожидаемого положительного эффекта к реальным финансовым потерям для работодателя. Сотрудники Трудовой инспекции не раз отмечали, что начисление заработной платы в валюте может негативно сказаться на положении работника, если курс этой валюты падает, а не растет (см., например, Письмо №1810-6-1 Роструда от 24-06-09 г.).

Кроме того, последствия такого решения могут выражаться и в других негативных моментах:

- Постоянное изменение условий уже заключенного трудового договора за счет изменения валютного курса без согласия одной из сторон. Согласно ТК РФ, такая ситуация является грубым нарушением законодательства (ст. 72 ТК РФ).

- Необходимость отслеживать курс и контролировать изменения путем подписания дополнительных соглашений. Это неизбежно, если фирма не хочет нарушать закон. Указанные процедуры в разы увеличивают документооборот и нагрузку на кадровую службу фирмы. С учетом ежедневного изменения валютного курса, такую работу выполнить без упущений и нарушений практически невозможно.

- Проблема при расчете пенсии для работника в будущем.

Почему усилился валютный контроль?

15 мая 2018 г. вступили в силу поправки к Закону № 173-ФЗ. С этой даты компании, осуществляющие внешнеторговые сделки, обязаны сообщать банкам точные сроки поступления валютной выручки. То есть в экспортно-импортных контрактах необходимо указывать конкретные сроки исполнения сторонами своих обязательств. В банк предоставляются именно эти сведения, а не данные о продолжительных временных периодах, отведенных на поступление денег.

Также компания обязана сообщать банку о сроках возврата авансовых платежей, переведенных нерезиденту, а в договорах займа с заемщиками-нерезидентами – указывать сроки исполнения обязательств.

Расчеты в валюте на территории РФ между физическими лицами

Порядок регулирования расчетов в иностранной валюте между физическими лицами в России, схож с регулированием данного вопроса в отношении юрлиц. Граждане также не могут рассчитываться друг с другом денежными знаками, отличными от рублей. Однако, закон допускает возможность дарения валюты от одного человека другому при условии, что даритель и одаряемый близкие родственники. Допускается и наследование денежных средств в иностранной валюте (ст. 9, 14 закона 173-ФЗ).

Физические лица имеют право приобретать наличную валюту у уполномоченных банков без открытия валютного счета, а также отправлять банковский перевод в валюте иному физическому лицу на территории РФ. В последнем случае от отправителя банк может запросить подтверждение, что перевод не связан с обязанностью по расчету в рамках договорных отношений.

Как сформулировать валютную договорку

Несмотря на популярность инструмента, нередко «валютную оговорку» формулируют в договоре некорректно, что может привести к невозможности ее использования. Вот как это нужно делать:

- Денежные обязательства должны быть выражены в белорусских рублях (ст. 298 ГК). Нельзя установить в договоре между резидентами, что стоимость товара составляет € 1000. Цена договора может быть привязана к эквиваленту в иностранной валюте — корректно будет написать, что цена товара составляет сумму в белорусских рублях, эквивалентную € 1000.

Фото с сайта newsjizz.in

- Устанавливая привязку, стороны должны правильно определить:

- Платежное средство, к которому осуществляется привязка. Обычно это денежная единица определенного государства (стандартный вариант), также возможна привязка к корзине иностранных валют.

- Несмотря на то, что валютная оговорка наиболее распространена, цену договора можно привязать и к индексу цен на рынке (индексная привязка), и к стоимости золота (золотая привязка), и к специальным правам заимствования (СДР), и к иной условной единице. Стороны могут предусмотреть условие об изменении привязки при наступлении определенных обстоятельств.

- Банк, курс валюты которого будет принят за основу при расчете зафиксированной суммы в иностранной валюте, или иная площадка, устанавливающая цену условной единицы. Недостаточно просто упомянуть название коммерческого банка — необходимо определить конкретное отделение, чтобы условие было согласовано.

- Дату, на которую стороны договариваются осуществить расчет суммы, подлежащей уплате, на основании курса, установленного банком на этот момент (например, дата выставления счета, дата направления платежного поручения в банк, дата списания средств с расчетного счета отправителя или дата их зачисления на расчетный счет получателя, точная календарная дата, др.). Если используется курс отделения коммерческого банка, необходимого установить и конкретное время, например, курс актуальный на 13:00, т.к. курс меняется в течение дня.

- Условие о том, как будет меняться цена договора: автоматически, по соглашению сторон или в одностороннем порядке по требованию любой стороны.

- Иные условия расчета суммы, подлежащей уплате.

Текущие валютные операции

К текущим валютным операциям причислены следующие действия:

-

перевод в Россию и из России денежных средств в иностранной валюте для осуществления экспортных и импортных операций;

-

выдача и получение ссуд в иностранной валюте;

-

перевод в Россию и из России процентов и других выплат, которые связаны с получением доходов;

-

перевод в Россию и из России денежных средств в виде заработной платы, премий, пенсий и прочих выплат;

-

инвестирование, которое осуществляется в виде приобретения долей в уставном капитале компаний или через покупку ценных бумаг;

-

перевод денежных средств с целью покупки имущественных объектов и неимущественных прав.

При этом, все операции, которые не вошли в этот список не являются текущими валютными операциями.