Характеристика валютных операций: понятие, субъекты, правовое регулирование

Содержание:

- Что относится к валютным операциям?

- Какие органы контролируют валютный контроль?

- Центробанк

- Профессии, связанные с валютными операциями.

- Правовое регулирование валютных операций

- Что такое валютный контроль

- Методы валютного контроля

- Субъекты валютных операций

- Законны ли кассовые наличные расчеты в валюте?

- Основные виды валютных операций это

- Покупка валюты за счет бюджетных средств

- На какие основные виды делятся валютные операции

Что относится к валютным операциям?

В пределах России все организации, учреждения, физические лица осуществляют между собой расчеты в национальной валюте страны – в рублях. Но бывает так, что появляется необходимость провести сделку с зарубежными и иностранными организациями. Или в своей деятельности российская фирма использует для расчетов валюту других государств. Эти ситуации уже считаются валютными операциями.

- Валютные операции – это перемещение валютных ценностей за рубеж и в Россию.

- Факт передачи резидентами РФ друг другу ценностей, считающихся валютными, тоже является валютными операциями. Сюда же относится факт расплаты валютой другого государства в момент заключения сделки.

- Валютной операцией признается ситуация, когда российский резидент перечисляет деньги со своих российских счетов за границу. Если денежные средства, в частности валютные ценности, перечисляет в пределах России с одного счета на другой нерезидент, то это тоже признается валютными операциями.

Таким образом, валютные операции в основной массе заключаются в перемещении этих ценностей (валюты, ценных бумаг и тд), либо в смене их собственника.

Какие органы контролируют валютный контроль?

В России это ЦБ Российской Федерации, главный федеральный орган, который занимается исполнительной властью, основываясь на полномочиях полученных от правительства Российской Федерации.

Один из федеральных органов исполнительной власти, являющейся при этом органом контроля валюты, к которому относится служба Федерального надзора по финансово-бюджетного делам (которая была основана в середине 2004 года в июне) подотчетна Минфину России. Ее задача – следить за тем, чтобы резиденты и нерезидентами соблюдали законодательство Российской Федерации в области валютных операций, а также вести запрос актов у органов занимающихся регулированием валюты, ее контролем, и отслеживанием соответствия проведения валютных операций по лицензионным условиям и разрешениям.

Замечание 2

ЦБ Российской Федерации занимается постоянным контролем операций проводимых над валютой во всех различных организациях по выдаче кредитов и на валютных биржах.

Агентами валютного контроля являются банки в чьи полномочия входит деятельность, подотчетная ЦБ России, гос. корпорация «Банк внешнеэкономической деятельности и развития», банки не являющиеся уполномоченными в профессиональном участии на рынке держателей бумаг и реестра имеющих большую ценность, которые подотчетны органу федеральной исполнительной власти на рынке ценных бумаг, к ним же можно отнести налоговые, и таможенные органы (Федеральной службы основанная в июле 2004 года государственным комитетом России, а также службой по налогам созданной в 2004 году в июле на основе Министерства Российской Федерации по сборам и налогам).

Что же касается таможенной службы в России, то она как агент валютного контроля, занимается контролем и осуществлением. Эта служба в первую очередь отслеживает валютные перемещения лицами за границу РФ, и все валютные операции, которые тесно связанны с доставкой товара и транспортировкой средств через границу, а также:

- Занимается обеспечением всей деятельности в области контроля валюты федеральными органами исполнительной власти и правительства нашей страны, которое является органами валютного контроля, и взаимодействует с ЦБ России.

- Занимается обеспечением сотрудничества банков не являющихся уполномоченными в участии на рынке профессиональных ценных бумаг, а также налоговых и таможенных органов, которые как главный агент валютного контроля ЦБ РФ являются правительством России.

ЦБ Российской Федерации в свою очередь занимается обеспечением взаимодействия с другими органами валютного рынка, точно также как налоговыми и уполномоченными банками таможенных органов, которые соблюдая законодательство РФ выступают в роли агентов валютного рынка.

Центробанк

Центробанк — один из органов ВК. Соответствующие полномочия этого органа явствуют не только из закона № 173. В ст. 54 закона «О Центральном банке Российской Федерации (Банке России)» от № 86-ФЗ он назван органом денежного регулирования и ВК.

П. 12 ст. 4 закона № 86 к функциям Банка России относит осуществление ВК в соответствии с действующим законодательством.

Можно сказать, что Банк России — основной орган в этой сфере, так как в его компетенции находится значительное количество вопросов, связанных с обращением валюты. К примеру, Центробанк реализует следующие полномочия:

- устанавливает порядок выполнения валютных операций среди банков (см. указание от № 1425-У);

- определяет требования к документам при покупке валюты кредитными учреждениями (см. инструкцию от № 136-И с ее заменяет инструкция от № 181-И);

- утверждает требования к открытию счетов нерезидентами;

- устанавливает требования к переводам денежных средств, в том числе вводит ограничения на их размер;

осуществляет многие другие функции в целях ВК и регулирования.

Профессии, связанные с валютными операциями.

Брокер – это лицо, имеющее право совершать валютные операции на деньги клиента, имея на то согласия самого клиента.

Спекулянт – это лицо, совершающее валютные операции с целью последующей перепродажи купленной валюты по более высокому курсу. Зачастую, в виду некоторых рисков потерять вложенный капитал, к спекуляциям относят краткосрочные покупки.

Трейдер – это лицо, проводящее торги на бирже. К таковым справедливо причисляются спекулянты и инвесторы. Обычно трейдером принято считать того, кто совершает любого рода валютные операции, имея цель получить личную выгоду.

Валютный рынок – это платформа (или торговый терминал, который показывает курс валют, статистику, степень риска и прочее), на которой трейдеры, спекулянты, брокеры и биржевые инвесторы осуществляют валютные операции различного рода. Таким образом, можно сказать, что на валютном рынке осуществляются все сделки, которые касаются валютных пар, опционов и прочего.

Правовое регулирование валютных операций

Регулирование валютных операций осуществляется в соответствии с принципами, определенными в ст. 3 закона № 173-ФЗ «О валютном госрегулировании и контроле».

Среди них можно выделить следующие:

-

невмешательство госорганов в валютные операции, совершаемые нерезидентами и резидентами, без наличия веских оснований;

-

установление приоритетности за экономическими способами при реализации валютного регулирования;

-

одновекторность развития как внутренней, так и внешней валютной политики России;

-

единая политика в госрегулировании и контроле валютных операций;

-

госзащита прав и интересов субъектов при их совершении.

Нормативно-правовые акты, регулирующие совершение валютных операций, — это:

-

Закон о валютном госрегулировании и контроле от 10.12.2003 № 173-ФЗ ;

-

международные соглашения РФ;

-

опубликованные акты госрегулятора и иные законодательные акты, дополняющие или уточняющие нормы действия указанных выше закона и международных договоров.

Регуляторами, в полномочиях которых прописан в том числе и контроль за проведением валютных операций, являются Центробанк и Правительство РФ (ст. 5 закона № 173-ФЗ).

Что такое валютный контроль

Валютный контроль – это специальная процедура, которую проходят клиенты, занимающиеся внешнеэкономической деятельностью, при отправке или получение денежных средств из других государств. Основная цель данного мероприятия – подтверждение законности происхождения денежных средств и соблюдения валютного законодательства.

Кому необходим

Валютный контроль необходимо проходить ИП и организациям, занимающимся ВЭД. Он проводится при получении средств от контрагента из другого государства, а также при отправке денег иностранным физ. лицам и организациям. Банк в ходе процедуры должен убедиться, что деньги в другое государство отправляются в соответствии с законодательством или, наоборот, при получении средств из другой страны – проверить, что они получены легально.

У клиента на проведение всех необходимых мероприятий, связанных валютным контролем, дается 15 дней с момента поступления перевода из другой страны. При отказе от прохождения процедуры или предоставлении в документах недостоверных данных у кредитной организации появится право отказать в зачислении или переводе денег. А также клиента может ждать штраф.

Кто проводит

Банки на основании законодательства выступают агентами валютного контроля. Именно в их обязанности входит проверка по документам законности получения денежных средств или их перевода в другую страну. В дальнейшем банк также отчитывается перед органами валютного контроля (ЦБ РФ и т. п.).

Как контролирует банк

Первоначально деньги, поступающие из другого государства, банк зачисляет на транзитный счет. Они будут храниться на нем до момента прохождения клиентом валютного контроля. Для его проведения банком запрашиваются документы в соответствии с требованиями закона и ЦБ РФ. Если на основании документов банк получил подтверждение легальности происхождения денежных средств, то он зачисляет их на счет клиента.

Аналогично выглядит процедура и при оплате компании из другого государства. Перед проведением платежа банк обязан убедиться, что он не связан с финансированием терроризма, обналичиванием и другими незаконными действиями. Только после того, как документальное подтверждение будет получено кредитной организацией и проверено, она отправит платеж получателю.

Какие контракты ставятся на учет

Ранее участникам внешнеэкономической деятельности нужно было оформлять паспорта сделок. В настоящее время они отменены. Вместо введена процедура постановки контрактов на учет, при этом большая часть нагрузки по оформлению валютного контроля перешла уполномоченным банкам. При постановке на учет контракту присваивается уникальный номер. Ставить на учет контракт на импорт услуг или товаров необходимо, если сумма обязательств по нему превышает 3 млн рублей.

При экспорте пороговая сумма, с которой нужно ставить контракт на учет в 2 раза больше – 6 млн рублей. Порядок проведения валютных операций на сумму до 200 тыс. рублей также стал еще проще. По ним клиенту не требуется предоставлять контракты, инвойсы и другие подтверждающие документы, а достаточно просто заполнить правильно заполненное электронное платежное поручение с кодом валютной операции.

Какие операции считаются валютными

К операциям, требующим прохождения валютного контроля для большинства представителей можно отнести получение денег из-за границы за импорт различных услуг и товаров или, наоборот, перевод денег иностранным юридическим и физическим лицам. При этом законодательство относит к валютным операциям также и переводы на собственный счет организации или предпринимателя, открытый в другой стране.

Замечание. Валютные операции в некоторых случаях могут быть проходить не только в иностранной валюте, но и в рублях. Например, такая ситуация может возникнуть при переводе российской валюты на собственный или другого резидента счет в другой стране.

Методы валютного контроля

Очевидно, что реализация контрольных мероприятий относительно валютных правоотношений предполагает применение своей методологии.

Определение 1

Методы, применяемые при осуществлении валютного контроля, есть система, совокупность подкрепленных законодательно и адаптированных к данной сфере правоотношений контролирующих приемов и средств.

Как и в любой другой сфере, правильность и адекватность выбора метода валютного регулирования контролирующими органами определяет качество конечного результата, эффективность осуществленных контролирующих действий и процедур, содействует соблюдению законных прав подконтрольных субъектов и нормальному течению хозяйственной деятельности.

Замечание 2

Осуществление валютного контроля подразумевает достижение разнообразных целей и задач, следовательно, присутствует необходимость в дифференциации используемых подходов, принципов, поиске оптимальных сочетаний тех или иных способов контроля, оценки и анализа.

Выбор метода, применяемого для контроля валютных правоотношений, опирается на ряд факторов:

- специфика осуществления конкретных валютных операций;

- правовой статус и специфика деятельности контролирующих органов;

- тип подконтрольного объекта;

- формы проведения контроля и пр.

В целом различают два базовых метода валютного контроля:

проверка. Сущность проверки как метода заключается в исследовании правильности осуществления валютных операций с привлечением всех возможных источников данных, в частности, документальных.

Объектом для проверки становятся всевозможные валютные операции резидентов и нерезидентов и операции по открытию и ведению счетов;

запрос. В рамках этого метода органы, осуществляющие валютный контроль, истребуют сведения о конкретных валютных операциях и/или счетах. Применения такого метода как запрос предполагает наличие соответствующих полномочий у агентов валютного контроля – требовать от субъектов валютного правоотношения предоставления необходимой информации. В свою очередь, агенты валютного контроля обязаны по соответствующему запросу предоставить эти данные органам валютного контроля.

Пример 3

Примером использования запроса как метода может быть взаимодействие профессиональных участников рынка ценных бумаг и Банка России. Участники рынка имеют право запрашивать и консолидировать данные о совершаемых резидентами и нерезидентами операциях с внешними и внутренними ценными бумагами, предоставляя далее эти документы и сведения в Банк России на основании его запроса.

Закон о валютном регулировании в статье 23 определяет ключевые виды мероприятий валютного контроля:

- контроль над соблюдением субъектами валютных правоотношений нормативных актов валютного законодательства Российской Федерации и актов органов валютного регулирования;

- анализ истинности и полноты учетных и отчетных данных относительно осуществленных валютных операций;

- запрос и анализ полученных сведений, в том числе документальных, связанных с осуществлением валютных операций, открытием и ведением счетов. Срок представления запрошенной информации органами и агентами валютного контроля – не более 7 дней с момента поступления запроса.

Замечание 3

В общем, необходимо отметить, что специфика контролирующих процедур в сфере валютных правоотношений – применение мер государственного принуждения, в частности, выдача предписаний, предполагающих согласно законодательству РФ несение ответственности за нарушение норм валютного законодательства или устранение выявленных нарушений.

Всё ещё сложно?

Наши эксперты помогут разобраться

Все услуги

Решение задач

от 1 дня / от 150 р.

Курсовая работа

от 5 дней / от 1800 р.

Реферат

от 1 дня / от 700 р.

Субъекты валютных операций

Валютные операции в РФ вправе совершать нерезиденты и резиденты (друг с другом и между собой). Расшифровка таких понятий, как резидент и нерезидент, содержится в ст. 1 Закона.

Так, резидентами при совершении валютных операций названы (п. 6 ст. 1 закона № 173-ФЗ):

- физлица — граждане РФ, за исключением тех лиц, которые проживают за границей более года;

- иностранцы и не имеющие гражданства лица, проживающие в России по оформленному здесь виду на жительство;

- российские юрлица;

- подразделения российских юрлиц, которые открыты за границей;

- дипломатические и консульские представительства России, находящиеся за пределами страны;

- Российская Федерация и субъекты, а также муниципальные образования.

О том, кто является налоговым резидентом в России, вы узнаете, прочитав статью «Налоговый резидент РФ — это…».

Валютные операции совершают также лица, называемые нерезидентами. Это (п. 7 ст. 1 Закона):

- физлица, которые не могут быть определены как резиденты;

- юрлица, зарегистрированные за рубежом;

- иностранные организации, которые не обладают статусом юридических лиц, созданные и находящиеся за пределами России;

- иностранные дипломатические и консульские представительства, прошедшие в России аккредитацию;

- межправительственные и межгосударственные представительства и организации в России, а также их филиалы;

- постоянные представительства на территории России подразделений нерезидентов;

- иные лица, не упомянутые как резиденты.

К субъектам валютных операций еще относятся уполномоченные банки. Полное определение таким банкам дано в п. 8 ст. 1 закона № 173-ФЗ: это финансовые организации, осуществляющие такие операциина основании выданных Центробанком лицензий.

В Путеводителе от КонсультантПлюс вы узнаете как правильно учитывать валютные операции в бухгалтерском и налоговом учете. Если у вас нет доступа к системе, получите пробный демо-доступ бесплатно.

Законны ли кассовые наличные расчеты в валюте?

ФЗ-173 (ст. 9) содержит прямой запрет на расчеты между российскими хозяйствующими субъектами в иностранной валюте. В той же статье перечислены исключения из правила, на практике сводящиеся к тому, что организации имеют право использовать в расчетах иностранную валюту чрезвычайно редко.

Как осуществляются валютные платежи и контроль валютных операций?

Исходя из законодательных норм, подавляющее большинство разрешенных валютных расчетов должно осуществляться в безналичной форме.

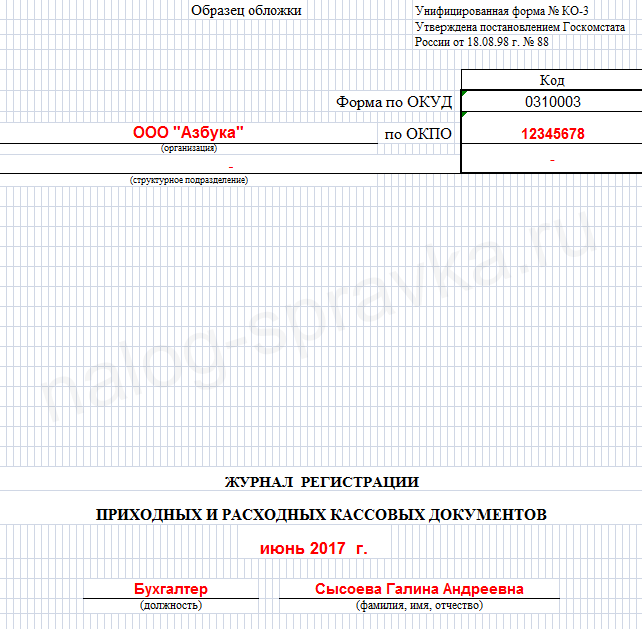

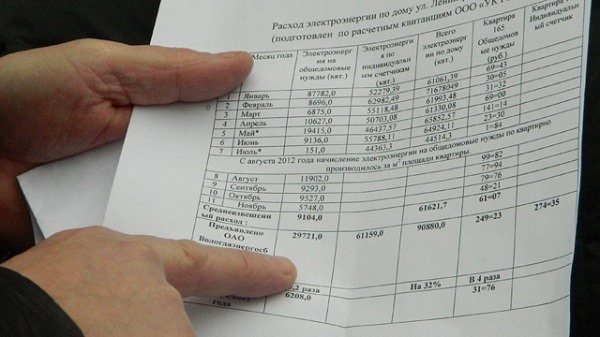

Таким образом, получается, что наличные расчеты и валютные расчеты мало «пересекаются» между собой. Бухгалтеру и кассиру приходится иметь дело чаще всего с выдачей валюты из кассы командированным за границу сотрудникам (ст. 9-1-9 ФЗ-173) в момент возмещения или оплаты расходов либо с возвратом таких средств в кассу, если аванс в валюте оказался не израсходован.

Вопрос: Как учесть для целей налога на прибыль и отразить в налоговой декларации операцию погашения валютного векселя банка с ежемесячным начислением процентов по курсу ниже, чем на дату его покупки?Посмотреть ответ

Валютные кассовые операции в БУ регламентирует ПБУ 3/2006. Он содержит указания, как производить:

- пересчет валюты в рубли;

- учет разницы курсов;

- формирование учетно-отчетных данных и пр.

Нарушение порядка учета операций по кассе в валюте является административным правонарушением. К примеру, если фирма уличена в совершении операций, противоречащих ФЗ-173, в том числе и наличных, ей грозит штраф 0,75-1 от размера незаконной операции (ст. 15.25 КоАП, п. 1). Руководитель может подвергнуться штрафу от 20 до 30 тыс. руб.

Вопрос: Нужно ли отражать в разд. 7 декларации по НДС операции по продаже иностранной валюты банку и операции по переоценке денежных средств на валютном счете?Посмотреть ответ

Основные виды валютных операций это

В стране ежедневно происходят тысячи операций по обмену денежных знаков разных стран. Это могут быть как биржевые или банковские действия, так и действия между гражданами и иностранцами. Виды валютных операций распределяются по типам назначений и имеют свои определённые особенности.

Как регулируется

Бюджетное законодательство издало нормативный акт по регулированию всех проводимых с валютой операций ещё в 2003 году. Согласно данному законопроекту:

- государственные органы не вмешиваются в проведения таких обменных действий между физическими и юридическими лицами, расположенными на территории страны и за её пределами;

- определяются основания, для вмешательства они должны быть вескими и обоснованными. Основными случаем для проведения таких мероприятий считается нарушения действующего антикоррупционного и офшорного законодательства;

- устанавливаются приоритеты по экономическим способам при реализации валютных регулирований;

- единое развитие внутренней и внешней политики в сфере валютного регулирования;

- устанавливается единый перечень правил регулирования данных операций на государственном уровне;

- определяется защита интересов и прав лиц, занимающихся валютными операциями на законных основаниях.

Регулируют виды валютно обменных операций не только законодательные акты РФ, но и международные документы, и ратифицированные акты.

Кто может быть участниками

Осуществлять подобные виды сделок вправе следующие субъекты, которые определены законодательством как резиденты и не резиденты.

К резидентам относятся:

- граждане России;

- иностранные граждане, имеющие вид на жительство;

- юридические лица, зарегистрированные на территории страны;

- филиалы юридических лиц, которые расположены в других странах;

- представительства и консульства РФ;

- РФ её субъекты и муниципальные образования.

К не резидентам будут относиться:

- иностранные граждане;

- юридические лица других стран;

- аккредитованные консульства и представительства находящиеся на территории РФ;

- учреждения и их филиалы, относящиеся к межправительственным и межгосударственным организациям.

Перечень каждого из списка является открытым, что означает, что в законодательный акт могут вноситься поправки о включении новых лиц попадающих под определения данных категорий.

Понятие и виды валютных операций

По каждой осуществляемой сделке с денежными средствами других стран существуют отдельные определения и правила. Основные виды валютных операций это классификация проводимых действий направленных на реализацию определённого количества денежных ресурсов в валюту той или иной страны.

Сущность проводимых сделок заключается в следующем:

- перевод национальной валюты резидентов на иностранные счета;

- перевод рублёвых средств от резидента, имеющего иностранный счёт к другому резиденту имеющему иностранный счёт;

- получения иностранной валюты резидентом;

- передача иностранной валюты резидентом;

- ввоз национальной и иностранной валюты;

- вывоз национальной и иностранной валюты;

- перевод рублёвых средств в иностранные ценные бумаги.

Виды операций классифицируются по следующим условиям:

- сроки выполнения состоящие из кассовых, текущих и капитальных;

- субъекты, совершающие операцию;

- в чьих интересах проводится сделка;

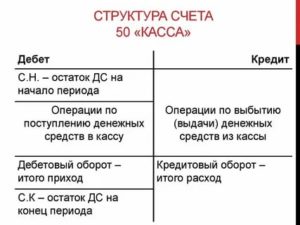

- по типу бухгалтерской отчетности по проводимым валютным операциям в виде активных и пассивных;

- конверсионный тип сделок, проводимый на валютных биржах.

Данные перечисленные условия определяют сущность и виды валютных операций, согласно действующему бюджетному законодательству.

Вид валютной операции в платежном поручении

Некоторые виды валютных сделок определяются специальной кодировкой, которая проставляется в составляемых документах.

К этим операциям относятся те действия, в которых участвуют рубли. В платёжный документ по банковской форме, данные коды заполняются в соответствии с классификацией операции. Узнать точной код можно в справочнике разработанного Банком России.

Покупка валюты за счет бюджетных средств

Согласно Письму Минфина России N 42-7.1-15/1.2-24 <2> для покупки иностранной валюты учреждению нужно представить в территориальный орган Федерального казначейства по месту открытия ему лицевого счета получателя средств федерального бюджета оформленные в соответствии с нормативными документами ЦБ РФ и Минфина платежные поручения.

<2> Письмо Минфина России от 20.01.2006 N 42-7.1-15/1.2-24 «О покупке валюты на внутреннем рынке Российской Федерации за счет средств федерального бюджета».

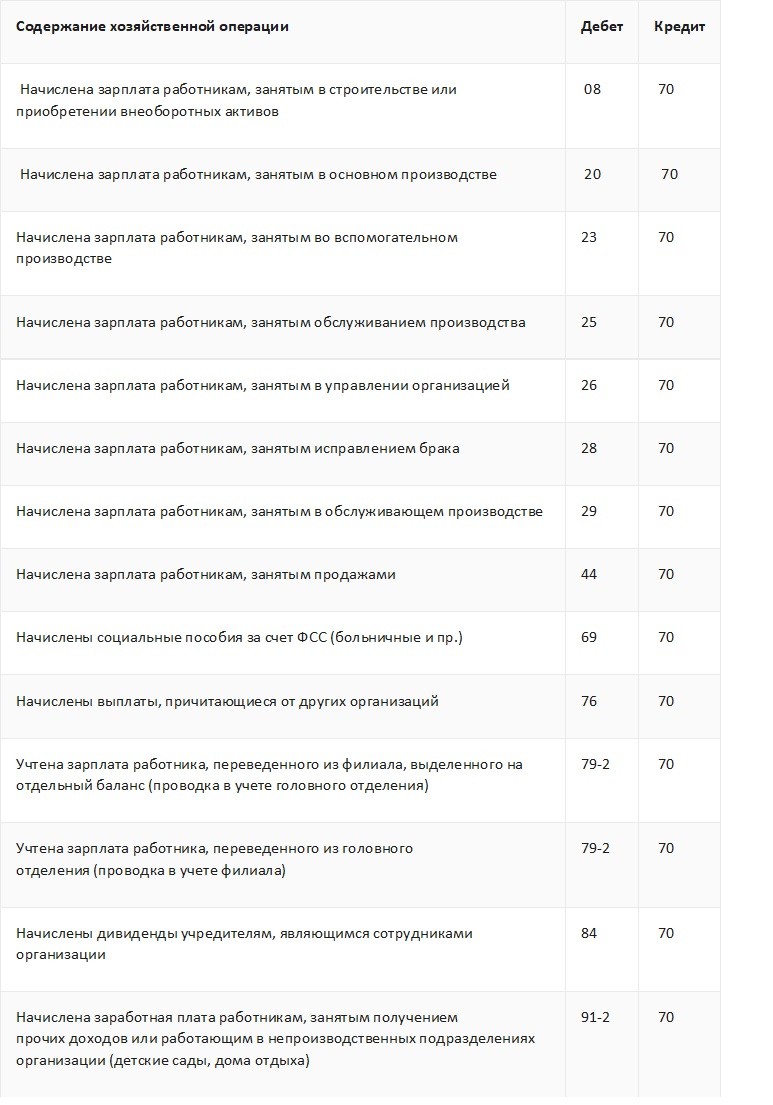

Перечисление средств в валюте РФ с лицевых счетов получателей бюджетных средств для покупки иностранной валюты согласно разъяснениям, опубликованным в Письмах Федерального казначейства N 42-7.1-01/2.4-385 <3> и N 42-2.4-06/136 <4>, отражается проводкой:

Дебет счета 1 304 04 000 «Внутренние расчеты между главными распорядителями (распорядителями) и получателями средств»

Кредит счета 1 304 05 000 «Расчеты по платежам из бюджета с органами, организующими исполнение бюджетов».

<3> Письмо Федерального казначейства от 23.12.2005 N 42-7.1-01/2.4-385 «О порядке отражения в бюджетном учете и отчетности операций со средствами в иностранной валюте».<4> Письмо Федерального казначейства от 24.10.2006 N 42-2.4-06/136 «Об отражении в бюджетном учете и отчетности операций по перечислению средств на покупку иностранной валюты на внутреннем валютном рынке Российской Федерации».

Одновременно на основании выписки с лицевого счета Федерального казначейства перечисление средств сопровождается записью:

Дебет счета 1 201 03 510 «Поступления денежных средств в пути»

Кредит счета 1 304 04 000 «Внутренние расчеты между главными распорядителями (распорядителями) и получателями средств».

Поступление средств в иностранной валюте на валютный счет следует отразить в бухгалтерском учете проводкой:

Дебет счета 1 201 07 510 «Поступление денежных средств учреждения на счета в иностранной валюте»

Кредит счета 1 201 03 610 «Выбытия денежных средств учреждения в пути».

Возникающие курсовые разницы при перечислении денежных средств на валютный счет сопровождаются проводками:

на сумму положительной курсовой разницы:

Дебет счета 1 201 03 510 «Поступления денежных средств в пути»

Кредит счета 1 401 01 171 «Доходы от переоценки активов»;

на сумму отрицательной курсовой разницы:

Дебет счета 1 401 01 171 «Доходы от переоценки активов»

Кредит счета 1 201 03 610 «Выбытия денежных средств учреждения в пути».

Переоценку иностранной валюты на счетах по курсу ЦБ РФ на дату совершения операции и на конец месяца следует отразить следующим образом:

положительную курсовую разницу:

Дебет счета 1 201 07 510 «Поступление денежных средств учреждения на счета в иностранной валюте»

Кредит счета 1 401 01 171 «Доходы от переоценки активов»;

отрицательную курсовую разницу:

Дебет счета 1 401 01 171 «Доходы от переоценки активов»

Кредит счета 1 201 07 510 «Поступление денежных средств учреждения на счета в иностранной валюте».

Расходы по оплате комиссии банка за конвертацию валюты РФ в иностранную валюту принимаются к учету проводкой:

Дебет счета 1 401 01 226 «Расходы на прочие услуги»

Кредит счета 1 302 09 730 «Увеличение кредиторской задолженности по расчетам с поставщиками по оплате прочих услуг».

На какие основные виды делятся валютные операции

Виды валютных операций и существующие ограничения напрямую связаны с участвующими в них субъектами. Так, при осуществлении валютных операций между лицами, признанными нерезидентами, не существует каких-либо ограничений. Небольшим исключением в части выполнения обязательств в рамках антимонопольного законодательства являются валютные операции, осуществляемые с российскими ценными бумагами на территории Российской Федерации.

Валютные операции, осуществляемые между нерезидентами и резидентами, также освобождены от каких-либо ограничений. Небольшим исключением при совершении операций с валютой между указанными выше субъектами являются ограничения, принятые регулятором в части установления требований:

- по оформлению документов при совершении сделок с наличной инвалютой и в чеках с номиналом в инвалюте, осуществляемых кредитными учреждениями;

- по идентификации физлица, продающего или покупающего наличную инвалюту и чеки с номиналом в инвалюте;

- по совершению валютных операций в виде покупки/продажи инвалюты в РФ только лишь через уполномоченные банковские учреждения.

А вот осуществлять валютные операции резидентам друг с другом запрещено, за исключением нескольких случаев, перечисленных в п. 1 ст. 9 закона № 173-ФЗ.

О том, по каким правилам проводятся валютные операции между резидентами и нерезидентами, читайте в материале «Валютные операции между резидентами и нерезидентами».