Новые правила кассовых операций и выдачи наличных под отчёт в 2021 году

Содержание:

- Как заказать крупную сумму для снятия

- ИП могут не вести кассовую книгу

- Документы для выдачи денег под отчёт

- Штрафы за нарушения при использовании ККТ увеличат с 2021 года

- Обналичивание денежных средств с расчетного счета

- Нововведения 2021 года по подотчетным операциям ИП

- Журнал регистрации приходных и расходных кассовых документов

- Ответственность за нарушение правил ведения кассовых операций.

- ИП могут не оформлять приходные и расходные кассовые ордера и не вести кассовую книгу

- Заполнение дополнительных граф в форме КО-4

- Составление документации

- Хранение наличных денег в кассе: сейф, тумбочка или кошелек?

Как заказать крупную сумму для снятия

У каждого банка разные правила. Некоторым достаточно звонка клиента, который скажет, что ему надо снять наличные в таком-то размере в такой-то день. Другие, наоборот, к этой процедуре относятся со всей ответственностью.

Клиент, чтобы снять крупную сумму, должен придти в отделение и написать заявление. В нем указать следующие данные:

- ФИО;

- расчетный счет, с которого будут сняты средства;

- сумму;

- дату снятия.

Предупреждать банк лучше за 5-7 дней до проведения операции.

Если нужно снять наличные с депозита, действуют по-другому. Изначально клиент должен придти в банк с заявлением о прекращении действия депозитного договора. Но это в том случае, если он автоматически пролонгируется (продлевается). Затем сказать, что он желает снять наличные. Средства будут перечислены с его депозитного на расчетный счет. Обналичить их он может только после того, как банк одобрит проведение этой операции.

Еще один способ — заявка на снятие крупной суммы в мобильном приложении. Современные банковские учреждения стараются минимизировать время, которое клиент тратит на проведение различных операций. Поэтому они разработали специальные мобильные приложения, установить которые можно на любой гаджет. В них размещены допустимые к выполнению банковские операции. Например, в «Сбербанке» можно заказать снятие крупной суммы наличных посредством такого приложения. Достаточно заполнить форму или связаться с оператором.

Не менее действенный способ — совершить визит в банковское отделение и предупредить менеджера о снятии наличных в определенном размере. Он на основании заявления клиента составит заявку.

Подведем итоги. Предупредить банк о снятии крупной суммы можно несколькими способами:

- совершить звонок менеджеру отделения;

- написать заявление;

- сообщить менеджеру при визите в банк;

- создать заявку в мобильном приложении.

Каждый выбирает для себя оптимальный вариант.

ИП могут не вести кассовую книгу

Упрощённый порядок ведения кассовых операций для ИП предусматривает, согласно указаниям Банка России №3210-У, возможность не осуществлять ведение кассовой книги, а также не оформлять приходные и расходные ордера. Однако это не освобождает ИП от учёта полученного дохода, понесённых расходов, физических показателей, а также иных объектов, предусмотренных на выбранном налоговом режиме, например:

- предприниматели, использующие основную систему налогообложения, могут не осуществлять ведение кассовой книги по причине ведения КУДиР;

- плательщики УСН или ЕСХН могут не применять кассовую книгу в бизнесе, по причине использования книги учёта доходов и расходов;

- ИП на ПСН должны вести книгу по учёту доходов;

- предприниматели-плательщики вменённого налога обязаны учитывать физические показатели.

Возможностью отказаться от ведения кассовой книги предпринимателю стоит воспользоваться только при единоличном осуществлении бизнеса, без наёмного персонала, которым он не выплачивает заработную плату и не выдаёт средства под отчёт, а также без партнёров. Предприниматель-работодатель обязан вести учёт производимых выплат. Помимо этого возникает необходимость контролировать кассовых работников, где невозможно обойтись без корректного контроля над приходом и расходом наличных денег.

Прежде чем принять решение о применении или неприменении кассовой книги, важно ознакомиться с судебной практикой по этому вопросу. Суды также поддерживают, что неотражённая выручка в день получения является основанием того факта, что она не была оприходована

Суды также поддерживают, что неотражённая выручка в день получения является основанием того факта, что она не была оприходована.

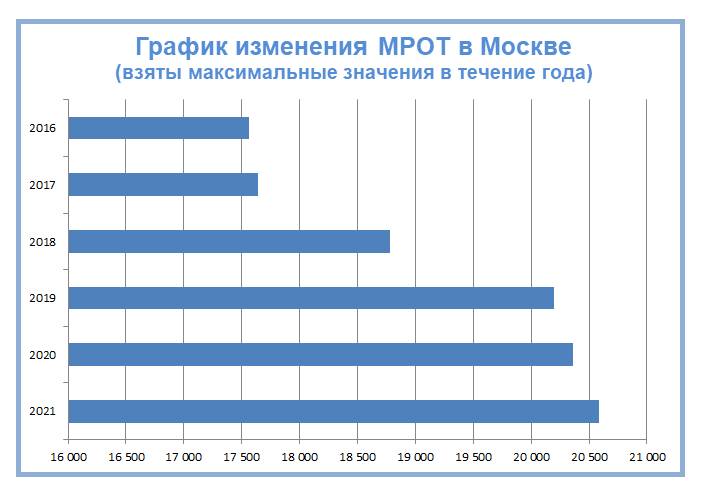

Лимит и ведение кассы для ИП в 2021 году

Суды часто не берут в учёт незначительную задержку (до 2-х дней), признавая правонарушение незначительным. Некоторыми судами установлена практика, что отсутствие записей в кассовой книге либо сделанные с опозданием, не является основанием для признания нарушения неоприходования, если на поступившую наличность был выписан ПКО или выбит чек ККТ.

Документы для выдачи денег под отчёт

Центробанк убрал требования к заявлению работника на получение подотчётных средств. Раньше в нём должны были содержаться сумма наличных, срок, на который они выдаются, подпись руководителя и дата. Теперь достаточно просто заявления, требований к его содержанию нет. Позже ЦБ может установить форму такого заявления.

Также в указаниях прописали, что можно составить один распорядительный документ на несколько выдач наличных. Подотчётное лицо в документе тоже может быть не одно. Главное — указать ФИО всех подотчётников, суммы денег и сроки, на которые их выдали. Раньше ЦБ тоже разрешал составлять один приказ на несколько подотчётов, но теперь правило правило закрепили официально, чтобы не было споров.

Штрафы за нарушения при использовании ККТ увеличат с 2021 года

Подотчетные деньги – это деньги, которые выдаются подотчетным лицам (работникам) на командировки, представительские расходы и хозяйственные нужны.

Выдать деньги под отчет можно на основании заявления от сотрудника или приказа директора

(другого распорядительного документа). Приказ или распоряжение составляется в произвольной форме, но в нем должны быть такие данные:

- Фамилия, имя и отчество подотчетного лица;

- номер документа;

- сумма к выдаче;

- срок;

- назначение (опционально);

- дата, подпись.

Если составляется заявление, в нем сотрудник должен указать практически те же данные: сумму денег, цель их получения и срок, на который они берутся. Заявление пишется в произвольной форме и обязательно должно быть подписано руководителем (ИП).

Если сотрудник потратил свои личные деньги, то ему необходимо их компенсировать, в этом случае также пишется заявление, но с другой формулировкой (образцы заявлений).

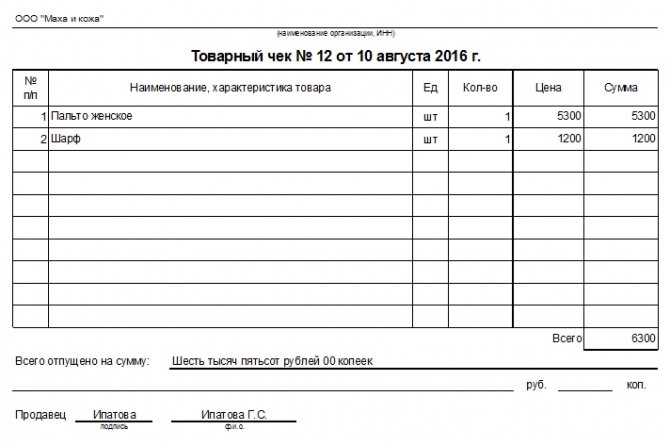

В течение 3-х рабочих дней

после окончании срока, на который были выданы денежные средства (или со дня выхода на работу), работник должен представить бухгалтеру (руководителю)авансовый отчет с приложением документов, подтверждающих совершенные расходы (чеки ККТ, товарные чеки и т.д.).

Иначе денежные средства, выданные сотруднику, нельзя будет зачесть в расходы и соответственно уменьшить налог. Более того, если не будет подтверждающих документов, то с выданной суммы придется удержать НДФЛ и заплатить страховые взносы.

Примечание

: до 19 августа 2021 года запрещалось выдавать деньги под отчет сотрудникам, которые не отчитались по предыдущим авансам. Но теперь это правило отменено.

Еще одним важным правилом кассовой дисциплины является соблюдение ограничения наличных расчетов между субъектами предпринимательской деятельности (ИП и организации) в рамках одного договора

суммойне более 100 тыс. рублей .

При расчетах с физическими лицами данное ограничение не действует. Также не нужно соблюдать этот лимит при выдаче работникам из кассы зарплаты, социальных выплат и подотчетных сумм (за исключением случаев, когда подотчетное лицо совершает сделку от имени организации на основании доверенности).

Обратите внимание

: из наличной выручки нельзя погашать займы, выплачивать дивиденды и оплачивать аренду недвижимости.

До 2012 года контроль над соблюдением правил кассовой дисциплины возлагался на банки. Теперь эту функцию выполняют работники Федеральной Налоговой службы.

Осуществляя выездную проверку, они могут проверить:

- учет наличных денежных средств в кассе;

- распечатку отчетов из фискальной памяти контрольно-кассовой техники и использованных накопителей фискальной памяти;

- все документы, оформляющие кассовые операции (ПКО и РКО, кассовая книга, отчетность по ККМ и т.д.);

- выдаются ли кассовые чеки (БСО) клиентам (визуальное наблюдение, с применением видео- и аудио-фиксации).

Для начала обозначим разницу между кассовым аппаратом и кассой.

Контрольно-кассовый аппарат представляет собой устройство для работы с денежными средствами, по которому оформляются отчетные документы. А операционная касса (иначе касса предприятия) – это комплекс любых действий с наличными: хранение, осуществление расходов, поступление выручки, сдача инкассаторам для перевозки в банк.

О помещении кассы в требованиях законодательства ничего не сказано. Способ хранения наличных индивидуальному предпринимателю или директору ООО предоставляется определить самостоятельно. В роли кассы может выступить отдельное помещение, а может сейф или ящик стола.

Работа с наличными деньгами при применении ККТ осуществляется по определенному набору правил. Это и есть кассовая дисциплина.

После расчета лимита остатка, организации надо издать приказ об утверждении его суммы. При желании, в приказе можно указать срок действия лимита, но закон этого не требует. Поэтому, если срок не прописан, утвержденная сумма лимита будет действовать до того момента, пока не будет издан другой приказ.

Установление лимита кассы – дело серьезное. Неустановленный лимит приравнивается к нулю, поэтому любое количество налички в кассе в конце смены будет превышать лимит. А это уже нарушение кассовой дисциплины, за которую привлекают к административной ответственности и штрафу.

Обналичивание денежных средств с расчетного счета

Подробное видео о том, как снять (вытащить) наличку с расчетного счета фирмы. Схемы обналички.

Не всегда владельцам ООО выгодны безналичные расчёты. В некоторых случаях могут понадобиться «живые деньги». Вот тогда учредители задумываются, как снять средства со счёта легально. Для этого есть несколько известных способов:

1

Получение средств на хозяйственные нужды (важно знать, что на эти цели вы можете обналичить лишь сумму до 100 000 рублей. В Сбербанке или любом другом банке, в котором у вас открыт счёт, в РКО так и нужно указать, что вы собираетесь покупать товары для хозяйственных нужд ООО

Конечно, отчитываться о расходах необязательно, однако, в случае споров с налоговой всё же лучше иметь при себе подтверждающие документы. Ими могут быть накладные, чеки);

2

Выдача заработной платы (ради получения таких доходов наличными некоторые учредители устраиваются в штат компании. Только придётся отчислить государству 13% в качестве налогов и 30% взносов во внебюджетные фонды. Итого, вы потеряете практически половину снятой суммы, что крайне невыгодно. Также в этом случае выдачу заработной платы нужно подтвердить ведомостью);

3

Дивиденды (учредители ООО вправе рассчитывать на получение доли от чистой прибыли в виде дивидендов. Максимальная частота, с которой они могут выплачиваться — раз в квартал. С такого дохода нужно будет заплатить лишь 13% налогов. Есть такой нюанс: дивиденды выплачиваются только с чистой прибыли, т. е., у компании не должно быть долгов перед государством, персоналом и т. д. А вот какая часть чистой прибыли будет направлена на выплату дивидендов — решать собранию учредителей. Можно и все полученные деньги направить на выплаты);

4

Командировочные расходы (вы вправе начислить себе командировочные по максимальному суточному тарифу и получить их наличными. Главное, иметь подтверждение «командировки» — билеты на перелёты, переезды);

5

Представительские расходы (эти средства обычно направляются на проведение каких-то мероприятий. Для их проведения можно даже купить дорогую одежду, вот только нужно будет потом доказать налоговой, что это действительно важная часть представительских расходов);

6

Договор займа (ООО может выдать займ своему учредителю или сотруднику. При этом, время возврата долга можно указать любое. Однако, если ставка по кредиту будет меньше 2/3 ставки рефинансирования, то заёмщик должен будет оплатить 13% в качестве налогов. При этом долг физическому лицу со стороны ООО может быть прощён, и тогда он будет засчитан как доход. А доходы облагаются налогом в 13%);

7

Выдача подотчётных (суммы выдаются сотруднику на различные цели, например, на закупку ТМЦ. При этом вся потраченная сумма должна быть документально подтверждена, а оставшиеся средства возвращаются в банк);

8

Управленческие расходы через ИП (учредитель ООО может также иметь статус ИП. Составляется договор, согласно которому ИП осуществляет управленческие функции в ООО. Большая часть прибыли ООО переводится на счёт ИП в качестве вознаграждения. Таким образом учредитель может обналичить средства, сняв их со счёта ИП. Данная схема вызывает много вопросов со стороны налоговиков

Если вы решите ею воспользоваться, то попадёте под пристальное внимание государственных структур. Законность данного способа — спорный вопрос

Чтобы избежать неприятных последствий, нужно грамотно составлять договор. В этом случае с полученного дохода нужно будет заплатить 6% налогов, если ИП работает на УСН «Доходы»).

Обналичка денег с расчетного счета ООО на пластиковую карточку работника

Некоторые учредители прибегают к незаконным способам обналичивания денег, например, через ООО, которое ведёт свою деятельность фиктивно. Учредители одной компании переводят средства другой за якобы поставленный товар. Покупатель снимает средства и передаёт их обратно за вычетом комиссии. Такие схемы быстро выявляются налоговыми органами, а последствия для обеих фирм будут неутешительными.

( 2 оценки, среднее 4.5 из 5 )

Нововведения 2021 года по подотчетным операциям ИП

Порядок ведения электронного и иного документооборота определяет предприятие. Предусмотрены особенности оформления подочетных форм.

| Условие | Описание применения | Дополнения |

| Реквизиты, необходимые при оформлении электронного чека на приобретение товаров | Продавец товаров обязан указать в чеке реквизиты покупателя (название и ИНН), страну происхождения товара, номер таможенной декларации, сумму акциза | Реквизиты предоставляются при наличии у покупателя доверенности от предприятия, подтверждающей правомочность представления интересов |

| Подтверждение полноты информации о товаре | Часть ИП, работающих на специальном режиме, предоставляют чеки без расшифровки номенклатуры и количества товара | При получении чека без выделения наименования товара необходимо предоставить дополнительный документ с расшифровкой данных |

| Возможность получения чека от самозанятых лиц | Самозанятые граждане также должны предоставить информацию об оказываемых услугах | При получении услуг у самозанятых лиц чек печатают из мобильного приложения «Мой налог» |

| Получение услуг с оформлением БСО (например, при получении в командировке услуги проживания в гостинице) | БСО, свидетельствующий о полученных услугах должен соответствовать требованиям по форме и набору реквизитов. БСО новой формы практически соответствует электронному кассовому чеку | Подотчетное лицо в составе оправдательных документов после 01.07.2021 не вправе предоставлять БСО в типографской форме, принятой ранее |

Остальные требования к оформлению подотчетных операций не изменились. Выдача средств производится по распоряжению руководящего лица. Если подотчетная сумма используется самим предпринимателем, распоряжения и расходный кассовый ордер оформлять не требуется. Для предоставления отчета об истраченных средствах работнику предоставляется срок, отведенный учетной политикой.

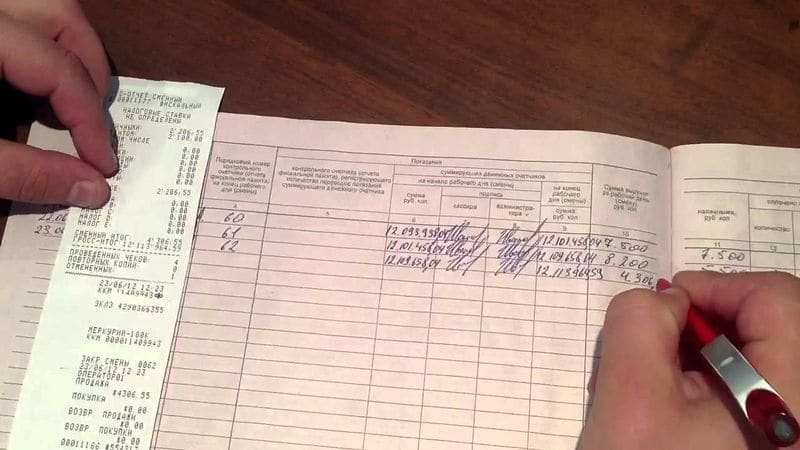

Журнал регистрации приходных и расходных кассовых документов

Главная / Кассовая дисциплина

Журнал регистрации кассовых документов – это учетный журнал, в котором регистрируются первичные документы, подлежащие дальнейшей передаче кассиру для исполнения. К ним относятся:

- приходные и расходные ордеры (ПКО и РКО);

- платежные и расчетно-платежные ведомости;

- счета на оплату;

- заявления на выдачу наличных и пр.

При этом РКО, оформленные к зарплатной ведомости, регистрируются в журнале после фактического совершения выплат, тогда как остальные документы фиксируются в регистре до поступления или выдачи денег.

Нюансы оформления журнала

Типовая форма журнала регистрации № КО-3 утверждена Постановлением Государственного комитета по статистике РФ от 18.08.1998 №88.

1) С 01.01.2013 года унифицированные бланки утратили статус документов, обязательных к применению. Законодательного требования использовать в учете журнал регистрации по форме №КО-3 не установлено, как и административной ответственности за отсутствие такого регистра. Однако организациям (ИП) с большим документооборотом целесообразно регистрировать документы, связанные с движением наличности, во избежание неправомерного изъятия денег из кассы по поддельным бумагам.

Наличие журнала позволяет провести сверку зарегистрированных документов с бумагами, согласно которым кассир выдавал и получал наличные деньги в течение рабочего дня, и сопоставить фактический остаток наличности с суммами по документам, зафиксированным в регистре.

Субъект может разработать образец регистра первичных кассовых документов самостоятельно, исходя из особенностей хозяйственной деятельности, или использовать типовой бланк.

2) Функция по заполнению журнала обычно возлагается на материально-ответственного работника (бухгалтера, кассира и пр.). Контролирует правильность заполнения документа главный бухгалтер.

3) Промежуток времени, на который заводится регистр, определяется компанией самостоятельно и зависит от объема первичной документации.

4) Журнал можно вести как в бумажном виде, так и электронном. Бумажный бланк следует пронумеровать, прошить и заверить личной подписью руководителя (другого уполномоченного лица). Проставлять печать не обязательно. Большинство бухгалтерских программ формируют журнал регистрации автоматически без дополнительных затрат времени со стороны ответственного работника.

5) Ошибки при заполнении бланка допускать нежелательно. Если ошибка допущена, то неверную информацию нужно зачеркнуть (при этом ошибочная запись должна легко читаться), сверху внести верные данные, поставить подпись ответственного работника и дату внесения исправления.

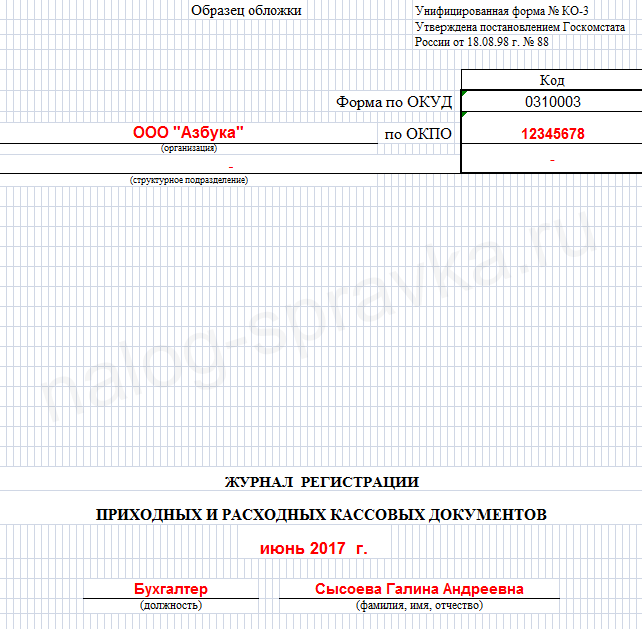

Образец заполнения формы КО-3

Титульный лист

- В строке «Организация» указывается сокращенное наименование организации или ИП (журнал является внутренним сводным регистром и писать полное наименование в соответствии с учредительными документами – нет необходимости).

- Строка «Структурное подразделение» заполняется при наличии у компании подразделений.

- В строке «Код по ОКПО» указывается код ОКПО из уведомления Росстата.

- В центре титульного листа указывается период, на который заведен регистр.

- Ниже заполняются должность и Ф.И.О. лица, ответственного за ведение документа.

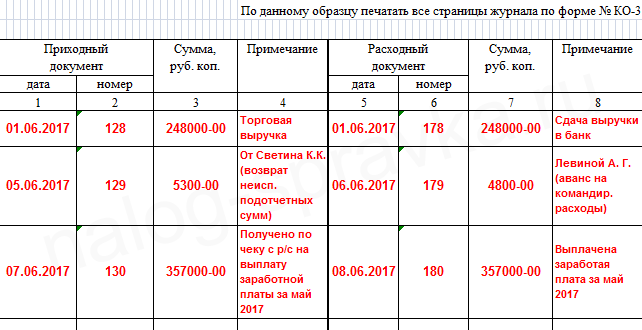

Вкладной лист

Вкладные листы представлены в виде таблицы, разделенной на две части:

- в левой части (столбцы 1-4) регистрируются приходные документы;

- в правой части (столбцы 5-8) – расходные.

Заполнение таблицы производится следующим образом:

| № столбца,приход | № столбца,расход | |

| 1 | 5 | Дата составления первичного документа |

| 2 | 6 | Его порядковый номер |

| 3 | 7 | Сумма документа в рублях и копейках |

| 4 | 8 | Примечания: – сведения о получателе (плательщике);

– целевое назначение денег. |

Ответственность за нарушение правил ведения кассовых операций.

За нарушение порядка работы с денежной наличностью и порядка ведения кассовых операций КоАП РФ предусмотрена административная ответственность в виде штрафа:

-

для должностных лиц – от 4 000 до 5 000 руб.;

-

для юридических лиц – от 40 000 до 50 000 руб.

Нарушениями в данном случае считаются:

1) осуществление расчетов наличными деньгами с другими организациями сверх установленных лимитов;

2) неоприходование (неполное оприходование) в кассу денежной наличности;

3) несоблюдение порядка хранения свободных денежных средств;

4) накопление в кассе наличных денег сверх установленных лимитов.

При этом выручка, полученная в кассу без надлежащего документального оформления или оформленная не в срок (не в тот же день), признается неоприходованной. Отражение в кассовой книге не всех оформленных в течение дня кассовых документов является неполным оприходованием наличных денег, в том числе выручки. Такой вывод следует из Указания № 3210-У.

При выявлении административных правонарушений, связанных с несоблюдением порядка ведения кассовых операций, совершенных несколькими обособленными подразделениями организации, в каждом случае составляются протоколы об административных правонарушениях, при этом административное наказание также назначается за каждое совершенное нарушение (см. Письмо ФНС РФ от 17.08.2017 № СА-4-20 / 16322).

Административное правонарушение, связанное с неоприходованием (неполным оприходованием) в кассу денежной наличности, относится к правонарушениям в сфере финансов, в отношении которых КоАП РФ не установлены специальные сроки давности.

По общему правилу постановление по делу об административном правонарушении не может быть вынесено по истечении двух месяцев со дня его совершения ( КоАП РФ). При длящемся административном правонарушении этот срок начинают исчислять со дня его обнаружения ( КоАП РФ).

Срок давности привлечения к административной ответственности за правонарушение, в отношении которого обязанность, предусмотренная правовым актом, не была выполнена к определенному сроку, начинает течь с момента наступления такого срока (п. 14 Постановления Пленума ВС РФ от 24.03.2005 № 5).

В названном случае моментом начала и окончания административного правонарушения является день получения выручки и неоприходования ее в кассу. Следовательно, это правонарушение является разовым и не относится к категории длящихся.

Таким образом, в отношении правонарушения, которое заключается в неоприходовании (неполном оприходовании) в кассу денежной наличности, подлежит применению общий срок давности (два месяца), исчисляемый со дня, на который установлен факт неоприходования денег в кассу. Подтверждением сказанному является, например, Постановление АС СЗО от 15.05.2020 № Ф07-3675/2020 по делу № А56-150168/2018. В нем указано, что постановление о назначении административного наказания в отношении эпизодов за 29.08.2018 и 30.08.2018 было вынесено 31.10.2018, то есть за пределами срока давности привлечения к административной ответственности, установленного ст. 4.5 КоАП РФ. В итоге данное постановление было отменено.

Такое заявление составляется в произвольной форме.

ИП могут не оформлять приходные и расходные кассовые ордера и не вести кассовую книгу

Если быть предельно точным, то освобождение касается не всех ИП, а только тех, кто в соответствии с налоговым законодательством ведет учет доходов, или доходов и расходов, или иных объектов налогообложения, или физических показателей.

Достаточно витиеватое определение, которое, видимо, следует рассмотреть пристальнее.

В зависимости от системы налогообложения ИП обязан вести учет:

- ОСНО — на основе Книги учета доходов и расходов и хозяйственных операций индивидуального предпринимателя;

- ЕСХН — на основе Книги учета доходов и расходов;

- УСН — на основе Книги учета доходов и расходов;

- ПСН — на основе Книги учета доходов.

Вести раздельный учет при совмещении УСН и ПСН и готовить отчетность

Единственная налоговая система, при которой ИП не ведет учет доходов или доходов и расходов, это ЕНВД. Но данная система и не предусматривает такой учет. В налоговой декларации по ЕНВД предприниматель проставляет физические показатели, на основе которых и определяется налог. Следовательно, в этой системе ИП ведет учет именно физических показателей, что тоже учтено в сложной формулировке. Получается, что при любой налоговой системе ИП имеет право не составлять приходные и расходные кассовые ордера, а также кассовую книгу.

Возможно, со временем будет разъяснено, кого именно авторы Указания ЦБ РФ имели в виду «за скобками» такого определения. А пока будем исходить из того, что данное «упрощение» относится ко всем ИП без исключения.

Заполнение дополнительных граф в форме КО-4

Форма КО-4 разделена на две равные части. Во второй части после таблицы располагается ряд дополнительных граф. В числе таковых графа «Итого за день». В ней отражаются поступления по ПКО, а также выплаты по РКО, совершенные ИП или его сотрудниками в течение дня.

В графе «Остаток на конец дня» необходимо отразить, соответственно, остаток наличности в кассе. Он вычисляется посредством суммирования остатка средств на начало дня с разницей между операциями по ПКО и РКО.

Еще одна важная графа формы КО-4 – «Перенос». В ней отражается сумма денежных средств по всем ордерам, сведения о которых внесены в конкретную таблицу. Это позволяет кассиру или самому ИП продолжить заполнение формы на следующей странице с учетом цифр, отраженных в графе «Перенос».

На второй странице кассовой книги в области, расположенной после таблицы, также нужно зафиксировать:

- количество РКО, прилагаемых к документу — буквами, например «два»;

- количество ПКО;

- фамилию, инициалы и подпись кассира, который непосредственно заполнял кассовую книгу (им может быть сам ИП).

Если в штате ИП работает бухгалтер — потребуется также и его подпись, если нет — напротив графы «Бухгалтер» ничего писать не нужно.

См. также: «Порядок внесения исправлений в кассовую книгу (нюансы)».

Составление документации

Физические лица, являющиеся субъектами предпринимательской деятельности, освобождаются действующим законодательством от следующих обязательств, связанных с документальным оформлением кассовых транзакций:

Физические лица, являющиеся субъектами предпринимательской деятельности, освобождаются действующим законодательством от следующих обязательств, связанных с документальным оформлением кассовых транзакций:

- Установление ограничения (лимита) по сумме наличных денег, остающихся в кассе хозяйствующего субъекта к завершению операционного дня. ИП вправе не ограничивать остаток наличности в собственной кассе. Можно законно хранить столько наличности, сколько понадобится.

- Составление кассовых ордеров. Поступление наличности можно не оформлять приходным ордером (ПКО). Расходование наличныз можно не удостоверять заполнением расходного ордера (РКО).

- Внесение сведений о поступлении и расходовании наличности в кассовую книгу. ИП вправе отказаться от заполнения данного документа.

Хранение наличных денег в кассе: сейф, тумбочка или кошелек?

Деньги любят присмотр и пересчет. Только моргни глазом и наличных – как ни бывало. Это справедливо не только для тех денег, которые оказались в женских ручках, но и для принадлежащих организации.

В былые времена (до 2012 года) ЦБ предписывал организациям держать наличные деньги фирмы в хорошо укрепленной «крепости» — кассе. Требования по ее оборудованию были жесткими, а порой и невыполнимыми – решетки, металлические двери, окошко для выдачи, сейф и др. Теперь же хранение наличных денег в кассе оставлено на откуп руководителям организации. Значит ли это, что деньги могут безнаказанно кочевать от сейфа к тумбе главбуха, затем к столу кассира, возвращаясь в итоге в кошелек директора? Вовсе нет.

Что требует ЦБ РФ?

Указание Банка России от 11 марта 2014 г. N 3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства» действует с 1 июня 2014 года. Требования, которые оно предъявляет к хранению наличных:

— место для проведения кассовых операций определяется руководителем (п. 2 Указания);

— в месте проведения кассовых операций на конец рабочего дня может находиться сумма, не больше максимальной (т.е. лимита кассы);

— мероприятия по обеспечению сохранности наличных при проведении кассовых операций определяются организацией (п. 7).

Да, никаких требований к оборудованию кассы теперь не предъявляется. Однако местом проведения кассовых операций, хранения наличных, принадлежащих организации, не может быть весь офис или территория завода. Это конкретное МЕСТО. А вот где будет это место – решает руководитель.

Тумбочка или сейф?

Хранение наличных денег в кассе может осуществляться:

— в отдельной комнате (кассовой комнате, подобной той, которая раньше была обязательной);

— в одном из отделов (например, в бухгалтерии, в финансовом отделе – в зависимости от того, кто из сотрудников выполняется обязанности кассира);

— в кабинете руководителя.

Где же держать деньги? Разумеется, не в кошельке директора или главбуха, где кроме наличных организации есть средства, ей не принадлежащие.

С кассиром, или лицом, которое исполняет его обязанности, заключается договор о полной материальной ответственности. При утрате денежных средств, принадлежащих организации, кассир будет отвечать своим заработком. Поэтому должны быть созданы условия для такого хранения наличных, которое обеспечит их безопасность, иначе кассир виновным лицом не будет (ст. 239 ТК).

Лучший вариант – сейф, менее удачные – шкафы или тумбочки, запирающиеся на замок. Ключ хранит кассир, его дубликат – руководитель.

Ящик кассового аппарата

Часто встречается ситуация, когда путаются понятия «касса» и контрольно-кассовая техника (контрольно-кассовая машина). Это разные вещи. В ККТ нет «кассы», а есть кассовый ящик. В нем денег в течение дня может находится ровно столько, сколько пробито с начала дня. Не больше и не меньше.

Вечером ККТ выводится z-отчет, деньги вынимаются из кассового ящика и сдаются кассиром-операционистом в основную кассу с оформлением приходного кассового ордера на наличную выручку. Выше мы говорили именно о такой основной кассе, а не о кассовом ящике.

В ящике ККТ деньги хранить нельзя! Это называется неоприходование выручки. А вот в кассе в пределах лимита хранить можно.

Таким образом, несмотря на то, что хранение наличных денег в кассе – тема, оставляющая свободу действий руководителю, доводить ситуацию до абсурда не стоит. Купите хотя бы небольшой металлический шкаф в организацию, и будет вам счастье. Хорошей вам выручки!

Зачем нужна кассовая книга и как ее оформить – читайте здесь . Как рассчитать лимит кассы, смотрите тут .

Источник