Что такое банковский вклад

Содержание:

- Основные виды банковских вкладов (депозитов)

- Вклады до востребования

- Виды вкладов по способу открытия

- Как положить деньги на депозит в банке — 4 простых шага

- Виды банковских вкладов и депозитов с возможностью снятия средств

- Банки с самыми выгодными условиями по вкладам

- Депозиты в банках с капитализацией процентов

- Договор банковского вклада

- Банковский депозит – это что?

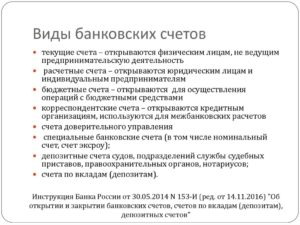

- Классификация видов вкладов

Основные виды банковских вкладов (депозитов)

Банки, привлекая денежные средства клиентов и размещая их в последующем, зарабатывают собственную прибыль. Поэтому для них является важным постоянно расширять круг клиентов с собственными накоплениями. Кредитными организациями постоянно разрабатываются новые условия вкладов, совершенствуется механизм их открытия и действия.

Существует множество разнообразных депозитов, которые различны по суммам, срокам, условиям предоставления и начислению процентов.

Все вклады можно разделить на 4 основных вида. Рассмотрим подробнее каждый из них ниже.

Вид 1. Срочный вклад

Срочный депозит является наиболее востребованным и распространенным, обладает самыми разнообразными условиями.

Доходный процент находится в зависимости от суммы и срока размещения средств. Он может быть в рамках 4-8% годовых (в рублях) , в некоторых банках выше. Но если договор досрочно расторгается, начисляется минимальная сумма.

Например: Если положить 50 000 рублей сроком на год под 4,85% годовых, то с учетом капитализации доход составит 2 427 рублей.

Вид 2. Сберегательный вклад

Данный вклад можно назвать «копилкой». Он отличается мягкими условиями размещения, его можно пополнять, снимать частично или полностью.

Часто он привязывается к дебетовой карточке, тогда становится удобным перечислять на него определенную сумму с заработной платы для того, чтобы под рукой всегда была достаточная сумма денег в случае возникновения непредвиденных ситуаций. О том, что значит дебетовая карта и чем она отличается от кредитной, мы писали в предыдущей публикации.

Процентная ставка по таким вкладам от 1,5% годовых, то есть при среднем остатке на вкладе 50 000 рублей, за год доход составит 800 рублей.

Заработать на нем не получится, можно только сберечь собственные накопления.

Вид 3. Накопительный вклад

Его открывают для накопления денежных средств на дорогую покупку в будущем.

Он является срочным, его можно пополнять, но нельзя снимать пока не закончится срок договора. По таким вкладам устанавливается минимальный порог взноса, доходный процент — 5-8% годовых.

Например: Для расчета возьмем следующие параметры вклада: сумма 50 000 рублей, ежемесячный дополнительный взнос 1 000 рублей, процент 8% годовых.

За год на счете будет сумма в 65 440 рубля: 50 000 – тело вклада + 11 000 – пополнения за год + 4 440 – начисленные проценты.

Вид 4. Вклад до востребования

Срок их действия определен до момента востребования вкладчиком. Эти депозиты не ставят целью получение дохода. Основная цель таких вкладов – сбережение денежных средств или накопление определенной суммы.

Процентная ставка по ним составляет всего 0,01% годовых, практически отсутствует минимальный порог — 10 рублей и 5 долларов или евро, то есть от размещения 50 000 рублей, доход за год составит всего 5 рублей.

Доходность по процентам в одном и том же банке различается в разы, она зависит от условий депозита. Наибольшей доходностью обладают вклады с жесткими конкретными условиями: срок более года, конкретный процент, невозможность частичного снятия и т. д. Процентная ставка выше по долгосрочным депозитам, по вкладам на значительные суммы.

Чтобы облегчить поиск выгодного вклада существуют специальные сервисы, в которых собраны предложения банков по депозитам. Они предлагают функцию подбора условий инвестирования по индивидуальным параметрам. Пользователю надо ввести сумму, срок и другие существенные условия депозита и сервис предложит наиболее оптимальные условия инвестирования.

5 главных признаков, по которым можно классифицировать банковские вклады

Вклады до востребования

Вклады до востребования – это денежные средства, размещенные в банке, которые могут быть в любой момент востребованы назад.

За пользование деньгами, которые нужно будет вернуть без предварительного уведомления, банк устанавливает минимальную процентную ставку, обычно это 0,01% годовых. Банк имеет право по таким вкладам изменять ставку процентов в одностороннем порядке.

Клиенты депозитов открывают депозиты до востребования для осуществления расчетов и совершения разных платежей (заработная плата, алименты, дивиденды, любые денежные переводы и прочее).

По вкладу до востребования можно снимать и пополнять деньги в любое время — он бессрочный.

В каком банке Москвы лучше открыть вклад?

В 2020 году с депозитами работают очень многие банки: Сбербанк, ВТБ, Россельхозбанк, Почта банк, Альфа банк и др.

Чтобы открыть вклад в Москве на самых лучших условиях, придется потратить время на изучение всех актуальных вариантов, расчеты, консультации со специалистами.

- Введите ваши требования к депозиту.

- Получите полный список актуальных вкладов в банках Москвы на сегодня обновленные.

После этого вы сможете сделать взвешенный выбор, а также сразу же отправить онлайн-заявку по выбранной депозитной программе.

Виды вкладов по способу открытия

Развитие технологий сделало возможным открыть открытие вклада используя Интернет. Соответственно различают:

- открываемые при посещении офиса банка;

- отрываемые в онлайн режиме.

Прописывая процедуру открывания счета законодатели установили требование обязательности присутствия на этой процедуре будущего владельца (допускается назначение представителя) и применение личной подписи при открытии вклада

Разработчики банковских продуктов обратили внимание, что хотя законодатель установил норму заключения договоров в письменном виде, но при этом никоим образом не запретил иные виды. А так как все не запрещенное разрешено было предложено применение электронно-цифровых подписей и при этом имеет действующий текущий счет

Как положить деньги на депозит в банке — 4 простых шага

Банки предлагают различные программы по вкладам для привлечения клиентов. В любом кредитном учреждении существует масса вариантов вложения денег.

Приняв решение положить некую сумму сбережений в банк, вкладчик преследует цель сохранить сбережения и немного заработать. Величина такого пассивного дохода зависит в первую очередь от выбора кредитной организации.

Ниже подробно рассмотрена пошаговая инструкция по открытию депозита, ознакомившись с которой, вы сможете избежать многих ошибок и сэкономить свое время.

Шаг 1. Выбор банка

Несмотря на то, что вклады в банках застрахованы в АСВ (агентство по страхованию вкладов), выбирать надо стабильную, надежную организацию. Кому захочется ждать возврата собственных средств при отзыве у банка лицензии?

При выборе банка стоит обращать внимание на 2 основных показателя:

- Надежность. Можно проверить банк по рейтингу; отзывам клиентов; отчетности, публикуемой на сайте.

- Доступность. Выбирая банк, следует учитывать факт его отдаленности от места проживания или деятельности. Удобно иметь вклад в банке «шаговой доступности».

Открывать депозит лучше в той кредитной организации, в которой уже являетесь клиентом (например, оформляли кредит или открывали расчетный счет для ИП). Банки лояльно относятся к своим клиентам и могут предложить весьма привлекательные условия депозита (особенно к клиентам VIP-статуса).

Шаг 2. Выбор программы по размещению средств

На сайтах банков имеется вся информация об условиях, видах вкладов. Есть возможность посчитать доход при помощи онлайн калькулятора. Поэтому необходимо внимательно просчитать все варианты вложений и выбрать оптимальный.

Основные параметры вклада, на которые необходимо уделить особое внимание:

- процент;

- возможность пополнения/снятия;

- периодичность начисления процентов, наличие капитализации;

- требования к досрочному снятию.

Также немаловажным является срок размещения. Лучше пролонгировать договор, чем снять вклад досрочно без процентов.

Можно обратиться на сервисы подбора вкладов. Там есть возможность ввести параметры вклада и программа предложит оптимальные условия инвестирования.

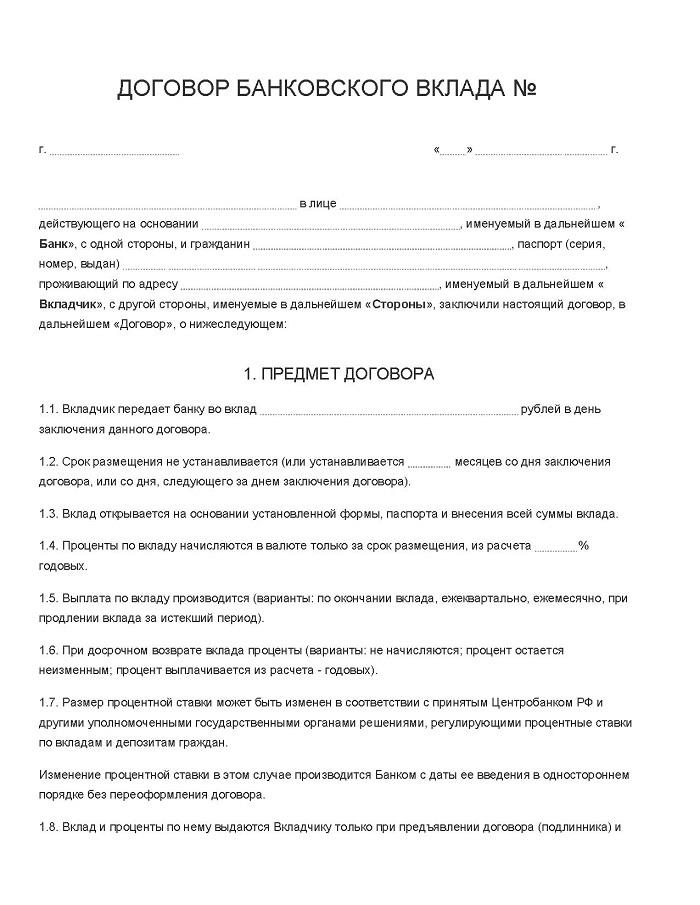

Шаг 3. Подписание договора

Заключение договора вклада является стандартной процедурой и не представляет собой никаких трудностей.

В банк предъявляется паспорт (для граждан РФ) либо иной документ удостоверяющий личность (для иностранных граждан), а также заполняется карточка с образцами подписей для возможности идентификации личности. Дополнительно могут потребоваться военный билет и вид на жительство.

Форма договора является стандартной, при подписании обращают внимание на сумму, срок, доходный процент и другие существенные условия вклада. После подписания один экземпляр договора передается вкладчику

При оформлении вклада онлайн договор присылается на электронную почту вкладчика.

Шаг 4. Внесение средств в кассу и получение подтверждения открытия вклада

Вкладчик вносит наличные средства в кассу банка, получает на руки акцептованный банком приходно-кассовый ордер с подписью и штампом банковского работника и договор вклада, подписанный обеими сторонами. Эти документы являются подтверждением открытия депозита.

В некоторых случаях вкладчику может быть выдана сберегательная книжка. Они потихоньку уходят в прошлое, сейчас чаще вклады предоставляются с открытием карточного счета. Если к такой карточке подключить интернет-банк, то можно отслеживать все операции по депозиту.

Для онлайн вклада надо зайти на сайт выбранного банка, зарегистрироваться на нем. В личном кабинете подключить услугу «Открыть вклад».

Далее, в зависимости от вида вклада, внести необходимы сведения, указать реквизиты счета, с которого спишутся средства на депозит. Подтверждением открытия вклада в этом случае будет являться веб-документ с пометкой «Исполнено».

Таким образом, можно отметить, что открыть депозит несложно, главное, чтобы он принес ожидаемую прибыль.

Виды банковских вкладов и депозитов с возможностью снятия средств

Существует два вида банковских вкладов, главным различием которых является возможность снять деньги в любой момент и отсутствие таковой. Соответственно, это вклад до востребования и срочный.

1. Вклады до востребования.

Открывая банковский вклад данного вида, клиент рассчитывает на то, что его средства будут доступны по мере надобности. Фактически это просто удобный способ сохранения своих денег на текущие потребности в безналичной форме.

По этому виду банковских вкладов начисляются очень маленькие проценты – от 0,01 до 1 % годовых. Такие мизерные ставки объясняются очень просто: банк обязан в любой момент по требованию клиента вернуть деньги, поэтому он не может использовать их в целях получения дополнительной прибыли. Соответственно, и клиент не вправе рассчитывать на хороший доход.

Вклад до востребования обычно открывается на следующих условиях: бессрочный договор, возможность для клиента по мере надобности снимать свои деньги со счета без ограничений и вносить любые суммы. Этот вид вклада удобен для зарплатных проектов, для совершения регулярных платежей – алиментов, дивидендов и пр.

2. Срочные вклады.

К такому виду банковских вкладов относятся договоры, заключаемые на определенный срок – от 1 месяца до нескольких лет. Существует мнение, что «срочный» – значит открытый на очень короткий промежуток времени. Но это неверно, понятие срочного договора банковского вклада предполагает виды вкладов с четко установленным периодом их действия.

Поскольку деньгами клиента банк может гарантированно распоряжаться в течение четко установленного срока, то кредитная организация назначает повышенный процент по срочному депозиту (по сравнению со вкладом до востребования). При этом ставка остается постоянной на весь период действия договора.

За клиентом чаще всего остается право досрочного расторжения договора, но при этом он уже не может рассчитывать на прежде установленный процент. Ему выплатят лишь дополнительную сумму, рассчитанную по условиям депозита до востребования.

В условиях конкуренции среди кредитных организаций можно найти и такие виды продуктов, когда при досрочном расторжении депозитного договора клиенту выплачивается процент в прежнем объеме. Безусловно, это очень привлекательно для вкладчика.

Еще одним отличием срочного депозита от до востребования является то, что в первом случае клиент обязуется заранее известить кредитную организацию о своем желании забрать деньги. Выдача конкретной суммы заказывается на определенный день. Имея вклад до востребования, делать этого не нужно, клиент имеет право в любой момент снять все свои средства как частично, так и в полном объеме.

Внутри группы срочных банковских вкладов можно выделить следующие виды: сберегательный, накопительный и расчетный.

- Сберегательный счет отличается от прочих видов повышенной ставкой, что привлекательно для клиентов. Но в течение всего срока никакие движения по счету не допускаются – нельзя ни снять, ни пополнить. Этот вид банковского вклада удобен в том случае, если нужно накопить денег на крупную покупку, и при этом есть в запасе несколько лет.

- Накопительный вклад предполагает возможность пополнения любыми суммами. Эта программа удобнее всего для накопления денег. Данный вид банковского вклада позволяет откладывать деньги и одновременно увеличивать сбережения за счет процентов. При этом по мере роста основной суммы на счету увеличиваются и проценты, которые чаще всего капитализируются (прибавляются к общей сумме вклада).

- Расчетные вклады имеют наиболее гибкие условия. С них можно снимать деньги, вносить дополнительные средства (обычно договором предусматриваются лимиты на эти операции). Расчетные депозиты бывают нескольких видов:

- расходно-пополняемые — имеют небольшой процент доходности (меньше накопительных на 0,5–1 %, меньше сберегательных на 1–1,5 %); разрешены операции по снятию и пополнению;

- расходные — установлен лимит, меньше которого средства снимать нельзя, при этом проценты начисляются на остаток суммы; пополнение депозита невозможно.

Банки с самыми выгодными условиями по вкладам

Депозиты в банках с капитализацией процентов

Оригинальный депозит с возможностью зачисления процентов в сумму вклада предлагает банк «Петрокоммерц». Люди могут нести деньги как в валюте, так и в рублях. В зависимости от валюты вклада процентная ставка отличается. Например, в евро годовая ставка колеблется от 1,75% до 2,86%. При оформлении договора в долларах клиент сможет заработать от 2,75% до 3,35%. Если депозит оформляется в национальной валюте, ваш доход составит от 11,5% до 11,61%. Независимо от валюты банк предоставляет своим клиентам возможность открыть счет на период от 1 до 36 месяцев.

Минимальная сумма вклада в банке «Петрокоммерц» такая: 1000 долларов, 1000 евро и 30000 рублей. Кстати, а почему так колеблется процентная ставка? Просто чем больше срок вклада, тем больше процентов сможет заработать клиент.

Депозиты в банках выгодны удобством пользования. Например, банк «Открытие» предлагает счет «Свободное открытие» с капитализацией процентов. Главное преимущество вклада кроется в его названии: возможно как пополнять, так и частично снимать средства со счета. Фактически это кошелек, в котором можно не только хранить деньги, но и зарабатывать дополнительно. Этот вклад понравится всем, потому что, если есть евро, можно открыть счет и пополнить его изначально меньше чем на 1 евро. В долларах минимальная стартовая сумма — 1 доллар. Конечно, вклад открывается и в национальной валюте. Для старта достаточно пополнить счет на 10 рублей, ну а дальше потихоньку накапливать на интересную покупку.

Договор банковского вклада

Взаимоотношения между кредитной организацией и клиентом при размещении банковского депозита регулируются соответствующим договором. В нем прописаны все условия, на которых открывается и закрывается счет, проводятся по нему операции.

Основной сутью договора банковского депозита является обязательство кредитной организации обеспечить клиенту вознаграждение за возможность использования его денег. Данный документ также содержит условия, при которых вкладчик получает назад свои сбережения. Все эти положения определяются видом договора банковского вклада:

- если открыт депозит до востребования, то в соответствии с договором клиент имеет право в любой момент снять свои деньги;

- если открыт срочный депозит, то в договоре прописывается период его действия и условия досрочного расторжения (при этом возможны санкции в виде штрафов или пониженного процента).

Составление договора обязательно в каждом случае открытия депозита. Начало его действия совпадает с тем моментом, когда банк получает деньги клиента. Фактически, единственной обязанностью вкладчика является принести свои сбережения в банк, а в дальнейшем наступает обязанность кредитной организации по выплате процентов и возврату денежных средств.

Вне зависимости от видов банковских вкладов, в гражданском праве предусмотрена обязанность банка оформления договора вклада в двух экземплярах до того момента, как будет открыт депозит. В качестве вкладчика может выступать и гражданин, и юридическое лицо. Обязательными атрибутами договора являются полные реквизиты сторон и следующие условия:

- сумма, которая помещается на депозит;

- период действия депозита (подробно описываются условия, позволяющие клиенту забрать свои средства);

- сумма вознаграждения по вкладу (годовой процент и методы его исчисления – с капитализацией или без);

- валюта депозита (российские рубли, иностранная валюта, драгоценные металлы, допускается сразу несколько валют вклада);

- процедура возврата денег (в том числе при досрочном расторжении с описанием, какие именно проценты выплачиваются);

- возможность пополнения депозита и частичного снятия, их регламент;

- прочие условия, например страховка;

Прежде чем передать деньги сотрудникам банка, необходимо внимательно прочитать договор, ознакомиться со всеми его положениями. По всем неясным вопросам следует получить консультацию у обслуживающего специалиста. Допускается заранее попросить в банке шаблон договора, чтобы изучить его дома в спокойной обстановке.

Как только договор подписан обеими сторонами, процедура считается законченной, а депозит открытым.

Самым важным положением договора банковского депозита считаются условия его расторжения.

В соответствии с общими правилами два основных вида банковских вкладов предусматривают различный порядок возврата средств:

- Депозит до востребования расторгается по желанию клиента в любой момент и безо всяких санкций со стороны банка. Подобная возможность обусловливает и маленькие проценты.

- Со срочного депозита забрать деньги можно по истечении указанного в договоре срока. При досрочном расторжении в действие вступают предусмотренные соглашением санкции со стороны банка.

Срочные депозиты выглядят более привлекательно для вкладчиков своими повышенными процентами. Но нужно понимать, что вы не получите этот доход, если возникнет необходимость снять деньги раньше оговоренного срока. Максимум, на что можно рассчитывать в этом случае, – минимальный процент в том же размере, что и по вкладам до востребования, или вообще нулевой.

Но можно найти и такие виды продуктов, которые при хорошем проценте позволяют частичное снятие средств. Это условие обязательно должно быть закреплено в договоре.

Как бы то ни было, закон гарантирует любому вкладчику возможность получить свои средства назад до истечения срока действия договора. Если не удается договориться с банком, то решение вопроса переносится в суд.

Банковский депозит – это что?

Банковский депозит – это определенная денежная сумма, которую клиент передает финансовому учреждению (коммерческому или государственному банку) на определенный временной период.

За хранение и использование денег юридического или физического лица финучреждение обязуется выплачивать проценты, которые могут прибавляться к сумме депозита или переводиться на отдельный счет. Открыть счет могут как физические лица, так и юридические.

Существует такое двузначное выражение: «Деньги лучше хранить в банке». С одной стороны, это значит, что стоит отдать свои сбережения в финансовую организацию, а с другой стороны — лучше оставить у себя дома.

Многие россияне все же предпочитают отдавать деньги в надежные руки банка и получать за это еще и прибыль:

За открытие депозита вкладчик будет получать прибыль. Этот источник дохода также облагается налогом. Прибыль будет больше, чем придется потратить на госпошлину.

Суть открытия счета по банковскому депозиту очень проста…

Клиент отдает на время свои деньги с целью получить прибыль и сохранить свои сбережения. Этими ресурсами финансовое учреждение активно пользуется, выдавая населению кредиты под определенный процент.

Именно за использование денег клиента банк и выплачивает процент депозитному вкладчику. Ведь в случае, когда кредитор закроется из-за банкротства, все вклады будут потеряны.

Поэтому нужно внимательно выбирать себе финансовое учреждение.

Существует еще такое понятие, как вклад. Некоторые по ошибке считают, что депозит и вклад — синонимы. Это на практике не так, ведь между понятиями присутствует небольшая разница.

Депозит – это не только деньги, но и другие банковские активы, например, металл, акции крупной фирмы и т.д.

Вклад – это денежная сумма, которая отдается на хранение с целью получения дополнительных процентов в качестве прибыли.

Критерии, по каким разделяют банковские депозиты:

3 формы банковских депозитов

В данном случае, банковский депозит – это тип, который имеет свои подвиды. В этом разделе мы рассмотрим, какие бывают формы вложений.

Банковский депозит можно открыть в такой форме:

-

Денежный счет.

Самая распространенная форма, о которой всем известно.

Вкладчик открывает депозитный счет, на который кладет свои средства, и получает за это дополнительные дивиденды, размер которых прописан в договоре.

-

Металлический счет.

Клиент зачисляет на свой депозитный металлический счет определенную сумму.

Банк переводит эти деньги в золото, платину, серебро по текущему курсу стоимости выбранного вкладчиком металла.

-

Банковская ячейка.

Вкладчику дают ключ от специальной ячейки, в которую он может поместить свои ценности: деньги, драгоценный металл, важные бумаги, антиквариат и т.д.

Как правило, в ячейки деньги не кладут, ведь проценты по депозиту в таком случае не выплачиваются.

7 видов банковских депозитов

Какие условия выставлять для клиентов, зависит только от политики финансовой организации.

| Вид депозита | Описание |

|---|---|

| 1. До востребования | Минимальный процент банки начисляют именно по этому виду депозитов. Клиент в любое время может обналичить свои сбережения. Такие условия не подходят для кредиторов, поэтому ставка занижена. |

| 2. Сберегательный | Клиент может сберечь свои средства, а банк за это начислит еще и дополнительные проценты. |

| 3.Накопительный | На депозитный счет можно постоянно переводить средства, но только ограниченную сумму и определенное количество раз в месяц. |

| 4. Срочный | Сбережения хранятся в банке на протяжении определенного времени, чаще всего до 12 месяцев (краткосрочные) и от 36 месяцев (долгосрочные). Процентная ставка здесь самая высокая, но клиент не может извлечь из оборота свои средства до окончания договора. |

| 5.Целевой | Данный вид банковского депозита открывают обычно родители своим детям. Например, цель – это оплата за учебу. Родители должны для получения средств предоставить документ, который подтверждает то, что за университет нужно заплатить определенную сумму. |

| 6. Валютный | На счет осуществляются переводы в иностранной валюте или в рублях, а банк самостоятельно переводит средства по текущему курсу. |

| 7. Мультивалютный | Данный вид редко применяется. По этой программе можно открыть одновременно 3 счета в разной валюте. Кроме того, разрешено делать конвертацию между депозитными счетами, в данном случае это не является нарушением договора с банком. |

Классификация видов вкладов

Когда человек впервые приходит в банк и хочет положить деньги на счет, ему часто бывает нелегко разобраться в том разнообразии выгодных предложений, о которых ему расскажут операционисты.

Во-первых, по срокам — краткосрочные (до 6 месяцев) и долгосрочные (свыше 6 месяцев). Также вклады могут быть с возможностью пополнения и без нее. Если вклад можно пополнять, то обычно банк устанавливает минимальную сумму пополнения. Банки предлагают своим клиентам разную систему выплаты процентов: ежемесячно и в конце срока действия договора. Не так давно банки разработали еще один вид вклада — с капитализацией процентов. Как это понять? Допустим, у клиента заканчивается срок вклада при выплате процентов в конце срока, а клиент не приходит забирать вклад. Тогда он автоматически продлевается на такой же срок, а сумма начисленных процентов приплюсовывается к сумме вклада.