Амортизация в разных сферах деятельности

Содержание:

- От чего зависит?

- Способы начисления амортизации

- Что такое амортизация простыми словами

- Амортизация основных средств

- Методы расчета амортизационных отчислений

- Методы начисления амортизации в экономике

- Что такое амортизация. Понятно и по-бухгалтерски правильно

- 4 метода расчета в бухгалтерском учете

- Особенности амортизации в бухгалтерском и налоговом учете

От чего зависит?

Норма амортизационных отчислений зависит от следующих параметров:

- Метода расчета амортизации – влияет как в бухгалтерском, так и в налоговом учете, ниже приведены особенности расчета нормы в зависимости от применяемого способа.

- Срок полезного использования — в бухучете устанавливается самостоятельно, в налоговом учете в соответствии с подходящей для основного средства амортизационной группой.

- Амортизационная группа – актуально только для налогового учета при нелинейном способе исчисления амортизации, когда норма устанавливается в соответствии с выбранной группой.

Кем устанавливаются для амортизационных отчислений?

В бухгалтерском учете нормы не устанавливаются, их рассчитывает бухгалтер для каждого отдельного основного средства в зависимости от выбранного способа начисления амортизации и установленного срока службы.

На практике всегда рассчитывается годовой показатель. Исключением является производственный метод, при котором считается месячная норма.

В налоговом учете норма рассчитывается только при линейном методе исчисления, причем вычисляется всегда месячный ее размер.

Устанавливается данное значение на законодательном уровне при нелинейном способе в налоговом учете. Считать при этом ничего не нужно. Достаточно определить для объекта ОС амортизационную группу, далее из п.5 ст.259.2 НК РФ выбрать соответствующее значение нормы.

Как рассчитать годовой размер в процентах в бухгалтерском учете?

В бухгалтерском учете размер среднегодовой нормы амортизационных отчислений определяется бухгалтером самостоятельно. Для этого достаточно установить для основного средств подходящий для него срок полезного использования.

Кроме того, нужно определиться с применяемым методом начисления амортизации. В бухучете их четыре – линейный, уменьшаемого остатка, производственный, по сумме чисел лет СПИ.

Наиболее четко определение и сущность понятия нормы амортизации просматривается для линейного метода.

Формула для линейного метода (определяется п.19 ПБУ 6/01):

Формула:

Годовая Н. = 1 / СПИ в годах * 100%.

То есть выражается данный показатель всегда в процентах.

Формула для способа уменьшаемого остатка отличается введением повышающего коэффициента ускорения, который организация принимает самостоятельно в пределах 3-х.

Формула для расчета:

Годовая Н. = 1 * Ку / СПИ с годах * 100%.

Для метода списания стоимости пропорционально объему продукции, работ, услуг, а также для списания по сумме чисел лет СПИ норма не рассчитывается ни в годовом, ни в месячном размере.

Пример расчета

На предприятие поступил объект ОС, для которого в бухгалтерском учете выбран срок полезного использования 3 года (36 месяцев) и установлен линейный способ исчисления.

Годовая Н. = 1 / 3 * 100% = 33,33 процентов.

Как определить месячное значение в бухучете — формулы

Порядок расчета месячной нормы зависит от выбранного способа начисления амортизационных отчислений.

Для линейного метода месячный показатель не рассчитывается, тем не менее, при необходимости его можно вычислить так:

Формула:

Ежемесячная Н. = 1 / СПИ в месяцах * 100%

Аналогичным образом для способа уменьшаемого остатка формулу расчета можно представит следующим образом:

Формула:

Ежемесячная Н. = 1 * Ку / СПИ в месяцах * 100%

Если стоимость основного средства списывается с помощью производственного метода, то есть пропорционально производимой продукции или выполняемым услугам, работам, месячная норма не рассчитывается. В этом случае невозможно предугадать заранее, какая сумма амортизационных отчислений будет перенесена в расходы за год, так как этот показатель зависит от ежемесячного объема продукции.

Как найти в налоговом учете?

В налоговом учете предусмотрено всего 2 метода начисления амортизации:

- Линейный – ежемесячная норма рассчитывается путем деления единицы на срок полезного использования, выраженный в месяцах. Далее параметр переводится в проценты.

- Нелинейный – норма устанавливается на законодательном уровне в зависимости от амортизационной группы основного средства, актуальные значения месячной нормы можно посмотреть в ст.259.2 НК РФ, годового параметра не устанавливается.

Норма амортизации по группам основных средств:

В налоговом учете для поступившего объекта ОС следует установить амортизационную группу, исходя из которой, уже выбирается срок использования.

Пример

Для основного средства установлена 3 амортизационная группа и СПИ, равный 60 месяцев.

Если на предприятии применяется линейный метод, то ежемесячная норма составит 1,6667 процентов (1 / 60 * 100%).

При нелинейном метода необходимо заглянуть в ст.259.2 НК РФ, где для 3 амортизационной группы установлена месячная норма в размере 5,6 процентов.

Способы начисления амортизации

Бухгалтерский учет насчитывает четыре варианта начисления амортизации. Ознакомиться подробно с методами расчета амортизации можно в ПБУ 6/01.

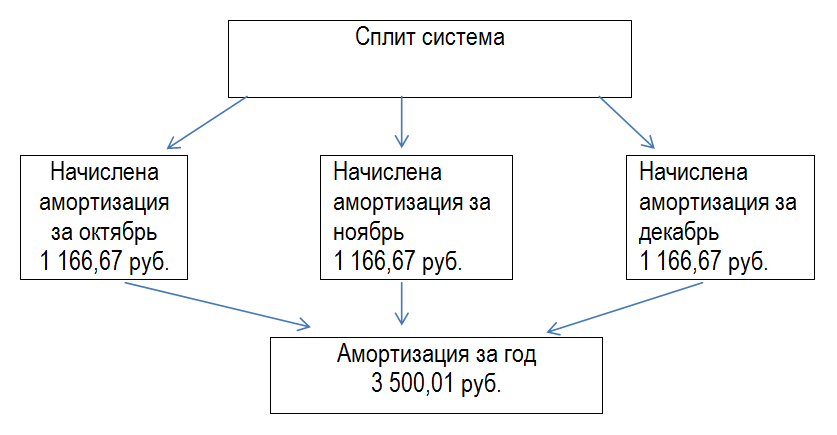

Амортизацию следует начислять с месяца, идущего за месяцем постановки на учет ОС. Допустим, компьютер оприходован в октябре 2018 года, амортизацию бухгалтер начнет начислять с 01.11.2018.

Методы начисления амортизации:

- Линейный.

- Способ уменьшаемого остатка.

- Способ списания стоимости по сумме чисел лет срока полезного использования.

- Способ списания стоимости пропорционально объему продукции (работ).

Обратите внимание, что перечисленные способы относятся к амортизации ОС в бухучете. В налоговом учете есть только два способа расчета амортизационных отчислений — линейный и нелинейный

Линейный способ

Чаще всего практикующие бухгалтеры применяют именно этот способ. Он очень прост и понятен.

Чтобы узнать сумму ежемесячной амортизации, следует найти произведение первоначальной стоимости ОС и нормы амортизации.

Норма амортизации = 1/СПИ (месяцы) х 100 %.

Пример. ООО «Фунтик» поставило на учет компьютер марки «Самсунг». Первоначальная стоимость — 49 320 рублей. СПИ — 5 лет (60 месяцев).

Норма амортизации компьютера марки «Самсунг» = 1/60 * 100 % = 1,67.

Ежемесячная амортизация = 49 320 х 1,67 % = 823,64 рубля.

За счет округления сумма амортизации в первые месяцы будет отличаться от суммы амортизации в последний месяц (общая сумма амортизации за весь срок должна быть не более первоначальной стоимости).

На практике принято рассчитывать амортизацию более простым и точным способом.

Ежемесячная амортизация = 49 320: 60 = 822 рубля.

Способ уменьшаемого остатка

Чтобы узнать искомую сумму, понадобится остаточная стоимость ОС на начало года, СПИ. Также компании вправе использовать коэффициент ускорения от 1 до 3.

Пример. ООО «Фунтик» использует в производстве ОС, остаточная стоимость которого на 01.01.2018 — 49 320 рублей (эта же сумма и является первоначальной стоимостью). СПИ — 60 месяцев. Коэффициент установлен в размере 1,3.

2018 год

49 320: 60 х 1,3 = 1068,60 рубля в месяц

Сумма амортизации за 2018 год составит 12 823,20 рубля (1068,60 х 12).

2019 год

Остаточная стоимость на 01.01.2019 = 49 320 — 12 823,20 = 36 496,80 рубля.

36 496,80: 60 х 1,3 = 790,76 рубля в месяц.

Таким способом рассчитывают и амортизацию в последующие годы. Всегда за основу берут остаточную стоимость ОС. Таким образом, каждый год амортизационные отчисления уменьшаются.

Способ списания стоимости по сумме чисел лет срока полезного использования

За основу расчета берут первоначальную стоимость и сумму чисел лет, остающихся до конца СПИ.

Пример. ООО «Фунтик» использует в производстве ОС, первоначальная стоимость которого — 49 320 рублей. СПИ — 48 месяцев (4 года). Амортизация начисляется с 01.01.2017.

Для начала определим нормы амортизации.

2017 год = 4 / (1 + 2 + 3 + 4) х 100 % = 40 %.

2018 год = 3 / (1 + 2 + 3 + 4) х 100 % = 30 %.

2019 год = 2 / (1 + 2 + 3 + 4) х 100 % = 20 %.

2020 год = 1 / (1 + 2 + 3 + 4) х 100 % = 10 %.

Этот способ позволяет списать на затраты большую часть стоимости ОС в первые годы.

Сумма амортизации определяется путем умножения первоначальной суммы на исчисленную норму.

Сумма амортизации за 2017 год = 49 320 х 40 % = 19 728 рублей.

Ежемесячная амортизация в 2017 году = 19 728: 12 = 1 644 рубля.

Способ списания стоимости пропорционально объему продукции (работ)

При данном методе за основу берутся количественные показатели производства (штуки, килограммы и т.п.), первоначальная стоимость и планируемая производительность ОС.

Пример. ООО «Фунт» производит запчасти на станке А458. Станок куплен в апреле 2018 года и тут же введен в эксплуатацию. Первоначальная стоимость станка А458 — 589 000 рублей. За весь срок использования планируется изготовить на данном станке 350 000 единиц продукции. В мае на станке произвели 4 200 деталей, в июне — 3 100 единиц.

Амортизация в мае = 589 000: 350 000 х 4 200 = 7 068 рублей.

Амортизация в июне = 589 000: 350 000 х 3 100 = 5 216,86 рубля.

Что такое амортизация простыми словами

Амортизация (от англ. «depreciation», лат. «amortizatio» — «погашение») — это перенос основных средств в процессе производства на стоимость продукции по мере их износа (материального и морального). Другими словами это списание с баланса денежных средств по мере устаревания объектов.

Под основными средствами понимается все возможные для получения прибыли составляющие:

- Оборудование;

- Недвижимое имущество;

- Производственные мощности;

- Нематериальные активы;

- и т.д.

Из-за того, что все со временем изнашивается необходимо периодически обновлять/модернизировать активы. Эти затраты учитываются в бухгалтерском отчёте в виде ежемесячных/ежеквартальных амортизационных отчислений.

Амортизационными отчислениями (АО) называют некоторый процент от стоимости основных ресурсов, которые подвержены изнашиванию. Ещё иногда говорят, что это доля стоимости актива, включаемая в себестоимость товара. Считают её в норме амортизации.

Норма амортизационных отчислений – это отношение суммы АО к стоимости основных средств.

- Аг — годовая норма;

- Тн — эксплуатационный срок (в годах);

- Б — балансовая стоимость (цена приобретения, доставка, установка);

- Л — ликвидационная стоимость (цена после окончания эксплуатационного срока);

Износ – это утрата ключевых свойств того или иного объекта с течением времени.

Создаются амортизационные фонды для накопления денежных средств для дальнейшей покупки. По факту эти фонды представляют из себя будущие траты. Отдельного банковского счёта для них нет, поскольку каждый рубль компании должен работать и приносить прибыль, а не лежать без дела.

| Группа | Норма | Количество лет |

|---|---|---|

| 1 | 14,3 | 1-2 |

| 2 | 8,8 | 2-3 |

| 3 | 5,6 | 3-5 |

| 4 | 3,8 | 5-7 |

| 5 | 2,7 | 7-10 |

| 6 | 1,8 | 10-15 |

| 7 | 1,0 | 15-20 |

| 8 | 0,8 | 20-25 |

| 9 | 0,7 | 25-30 |

За время пользования оборудованием компания должна окупить её стоимость и что-то заработать, иначе бизнес окажется убыточным.

Амортизация основных средств

При производстве товаров или оказании услуг формируется их себестоимость. В неё включается:

- цена использованных материалов,

- потраченного на эту работу труда,

- израсходованной электроэнергии и многого другого.

С другой стороны при проведении работ используется оборудование, которое применяется в течение длительного времени.

Для того, чтобы учесть в составе понесённых предприятием затрат факт использования различного оборудования или нематериальных активов, выполняется учёт их износа, который планируется в рабочем календаре.

Износ начисляется в зависимости от длительности времени, в течение которого упомянутые активы использовались в деятельности фирмы.

Учёт износа, говоря простыми словами, важен также в связи с тем, что рано или поздно основные средства и нематериальные активы выработают свой ресурс и возникнет необходимость их заменить. Отчисления на амортизацию могут быть одним из источников финансирования, который расходуется на такие покупки.

Экономика предусматривает два вида износа:

- физический,

- моральный.

В первом случае говорится о том, что рано или поздно узлы оборудования износятся и физически потеряют способность выполнять свои основные функции.

Существуют различные виды основных средств, например:

- оборудование,

- здания и сооружения,

- земля,

- другие виды.

К данной категории относятся активы, которые, как ожидается, будут использоваться на протяжении срока не менее 12 месяцев. Конечно, в реальной жизни они могут, например, использоваться в течение трёх месяцев, а затем будут проданы.

Но в определении предусмотрен срок полезного использования, поэтому и в указанном случае их рассматривают в качестве основных средств, для которых должна быть начислена амортизация.

Другой важный критерий относится к стоимости закупки. Она должна быть не менее 40 тысяч рублей.

Стоит отметить: такой актив, как земельный участок, не имеет ограничений по времени использования. Бухгалтерский учёт не предусматривает начисление амортизация на землю.

Другой вид износа — моральный. В некоторых случаях основные средства и нематериальные активы остаются исправными в течение многих лет. Иногда это связано с природой такого актива (например, компьютерная бухгалтерская программа).

В других случаях причиной является очень бережное отношение к автомобилю или станку. Тем не менее развитие экономики продолжается, и вместо них рынок предлагает более совершенные продукты.

Конечно, предприятие заинтересовано в покупке вместо устаревшей программы новой и более практичной версии, а вместо старого автомобиля — новой модели. Это означает, что произошло моральное устаревание упомянутых активов.

Проведение амортизационных отчислений отражает:

- То, что активы всё более устаревают и нуждаются в замене новыми.

- Факт накопления износа, который ведёт ко всё более тяжёлым поломкам, более дорогостоящему ремонту и к постепенной потере имеющихся потребительских качеств.

- Необходимость того, что стоимость основных средств и нематериальных активов с течением времени таким образом переносится на стоимость изготавливаемой продукции и оказываемых фирмой услуг.

Методы расчета амортизационных отчислений

На сегодняшний день известно несколько методов, которые используются для учета средств, относящихся к основным:

- метод линейного начисления был рассмотрен на примере покупки машины для предприятия. Его суть заключается в равномерном переносе цены купленного авто в фонд амортизации, включая материальные издержки, связанные с его приобретением. Чтобы вычислить остаточную стоимость, необходимо от изначальной цены транспортного средства вычесть сумму амортизационных средств, которые были накоплены за время эксплуатации каждого конкретного основного средства;

- аннуитетные отчисления, которые также известны, как снижения остатка, осуществляется путем определения амортизационного процента и его ежегодным отчислением на остаточную цену. Данный способ на каждом производстве может корректироваться с учетом индивидуальных особенностей;

- по объему работ, которые были выполнены средством. Здесь сумма амортизационных отчислений напрямую зависит от того, как сильно используемый объект был загруженным во время эксплуатации. При определении нагрузки учитываются установленные технические, а также эксплуатационные нормы. Поэтому остаточная цена машины, которая была приобретена, но не использовалась предприятием, будет равной первоначальной стоимости. Однако, по мнению современных экспертов, метод не достаточно сопоставим с нынешними реалиями, потому как минимально должен учитываться хотя бы инфляцию;

- удержание средств в фонд амортизации производится с учетом длительности срока, на протяжении которого оборудование эксплуатировалось предприятием.

Потому как остаточная цена произведенного товара и фонд амортизационных отчислений тесно взаимосвязаны, малейшее рыночное изменение, например, искусственное снижение стоимости на аналогичную продукцию у конкурентов, будет оказывать негативное влияние, увеличивая сроки, отведенные на перенос стоимости старых активов. Поэтому любые изменения, связанные со снижением цен, нежелательны для эффективного ведения любого предпринимательского дела. Поэтому каждое производство стремится продлить срок использования активов, имеющихся в распоряжении, за счет их грамотной эксплуатации.

Процент отчислений на амортизацию также зависит от типа износа, который оказывает свое влияние на основные средства. Если объект подвергается одновременно не одному, а нескольким типам износа, его коэффициент будет максимальным. Поскольку под износом значится поэтапная утрата объектом главных характеристик и свойств, уровень износа зависит напрямую от интенсивности эксплуатации основных средств.

Современная экономическая теория различает:

- физический износ; моральный износ.

Например, офисная техника, которая также включена в перечень активов организации, изнашивается и морально, поскольку технология имеет свойство устаревать, а также физически. Поэтому вся техника офиса также попадает под амортизационные отчисления.

Методы начисления амортизации в экономике

Как мы уже отмечали выше, амортизация оборудования – это одна из основных методик, применяющаяся для переноса определенной части от начальной стоимости актива, на конечную стоимость продукта, изготовленного с частичным или полным использованием объекта. Ниже мы предлагаем рассмотреть самые популярные методики расчетов величины данного показателя и поговорить о важных нюансах.

Правила расчета амортизации и отнесения имущества к амортизируемому установлены раздельно для налогового и бухгалтерского учета

Правила расчета амортизации и отнесения имущества к амортизируемому установлены раздельно для налогового и бухгалтерского учета

Линейный способ

Этот вариант составления расчетов часто применяется в бухгалтерской сфере, благодаря соответствию нормам, установленным в сфере налогового права. Расчеты, составленные по этой методике не вызовут вопросов у органов контроля. Применение линейного метода позволяет сократить временные расходы на проведение всех необходимых вычислений и позволяет получить актуальные сведения. Однако данный способ имеет следующие недостатки:

- Применение данной формулы не позволяет увидеть реальной картины, связанной со степенью износа объекта. Каждый агрегат имеет уникальные характеристики и может выйти из строя в любой момент эксплуатационного срока.

- Использование линейного метода не позволяет учитывать моральное устаревание производственной техники.

- В основу расчетов величины амортизационных отчислений должны лечь показатели уровня инфляции. Данная формула не позволяет включить эту информацию в расчеты.

Накопленная амортизация представляет собой общую сумму эксплуатационных затрат на момент составления финансовых отчетов. Для того чтобы рассчитать этот показатель, нужно равномерно перенести цену начальную стоимость объектов на стоимость произведенной продукции. Чтобы оценить величину износа актива в денежном эквиваленте, необходимо использовать формулу: «Балансовая стоимость / Срок эксплуатации =Амортизация». Этот метод более целесообразно использовать при оценке стоимости недвижимости, измерительных приборов и других агрегатов, находящихся в собственности компании.

По остаточной стоимости объекта (годовая)

Данный метод позволяет рассчитать величину эксплуатационных расходов за один год. В качестве одного из главных показателей используется остаточная стоимость объекта, установленная на начало конкретного года. Главным достоинством этого метода является возможность внесения корректив с учетом объемов производственных мощностей конкретной компании. Данный параметр каждая производственная организация устанавливает самостоятельно.

Для расчета величины остаточной стоимости используется формула: «ОС * НА * КУ / 100% = А», где:

- ОС – остаточная стоимость актива, с учетом выявленной степени износа.

- НА – норма амортизации, рассчитывающаяся на основе эксплуатационного срока.

- КУ – коэффициент ускорения.

Критерии отнесения объектов к амортизируемым и правила расчета амортизации при исчислении налога на прибыль содержатся во второй части Налогового кодекса РФ

Критерии отнесения объектов к амортизируемым и правила расчета амортизации при исчислении налога на прибыль содержатся во второй части Налогового кодекса РФ

На базе натурального значения

Эта методика позволяет определить степень физического износа актива, записанного на баланс организации. Как правило, этот метод применяют те производственные компании, чьи производственные мощности превышают средние значения. Использование натуральных значений позволяет получить базу для вычислений, наиболее точно отражающую текущее состояние актива.

Также данная методика может использоваться в тех случаях, когда амортизационные издержки зависят от определенного объема эксплуатации. В эту категорию входят приборы, изнашивающиеся после определенного количества циклов.

Для того, что определить величину рассматриваемого показателя, необходимо умножить начальную стоимость актива на фактический объем изготовленных товаров. Полученный результат нужно разделить на предполагаемый объем продукции, которая должна быть выпущена за время использования актива

Важно отметить, что эта методика применяется в редких случаях, поскольку для составления расчетов требуется получить много исходных данных

Что такое амортизация. Понятно и по-бухгалтерски правильно

Разбираем вроде бы понятную амортизацию так, как это делают на качественных бухгалтерских курсах и в ВУЗах.

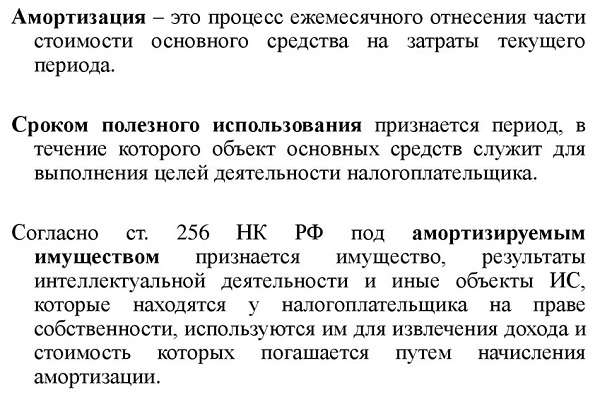

Амортизация (Amortization) — это перенос стоимости основных средств и нематериальных активов на себестоимость продукции, работ или услуг. Дальше для экономии места я буду говорить только об основных средствах, но все сказанное относится и к нематериальным активам.

Введу еще пару терминов, а потом объясню, как это работает.

2. Первоначальная стоимость (ПС) — сумма затрат на приобретение основного средства. Сюда входят все затраты, которые были понесены до момента ввода в эксплуатацию, включая доставку, страхование в пути, растаможку, разгрузку, пуско-наладочные работы. Не входят НДС и акцизы.

Смысл амортизации в ежемесячном включении части ПС в себестоимость продукции. Это нужно для того, чтобы получать в составе выручки достаточно денежных средств для замены отслуживших свое основных средств новыми. Цена продукции должна окупать все расходы на ее производство и продажу. В том числе амортизацию. Иначе рано или поздно настанет момент, когда производить будет не на чем. Многие предприниматели выбрасывают амортизацию из управленческого учета. Не делайте этого.

Основные средства используются для производства многих единиц продукции, поэтому их стоимость «размазывается» на себестоимость этих единиц в течение всего СПИ. Если включить ПС в расходы сразу при их приобретении, то себестоимость в этом месяце резко подскочит вверх. При этом основным средством компания будет пользоваться еще долго.

Пример 1.

Кофейня приобрела кофе-машину за 106 тыс. руб. Еще 2 тыс. руб. заплатила за доставку. Итого ПС составила 108 тыс. руб.

Допустим, в месяц продается 300 стаканчиков кофе. Если отнести ПС на расходы сразу после приобретения кофе-машины, то на каждый стаканчик придется 360 руб. (108 тыс. руб. / 300). Это, не считая стоимости зерен и прочих составляющих себестоимости. А все следующие стаканчики будут как будто бы бесплатными. Предприниматель сначала зафиксирует убыток, которых нет, а потом будет продавать недооцененный кофе. И может принять неправильное решение продавать их близко к этой «себестоимости», лишая себя возможности погасить этот убыток.

Амортизация позволяет распределить ПС на всю продукцию, которая будет произведена при помощи основного средства. Самый простой способ амортизации — линейный. Он подразумевает равномерное списание ПС в течение СПИ.

Пример 2.

Вернемся к кофе-машине. Производитель указал, что ее нормальный срок службы 3 года. Значит, экономические выгоды в виде выручки от продажи кофе будут поступать в кофейню в течение 3 лет. Тогда в год нужно списывать на себестоимость 1/3 от ПС, а в месяц — 1/36. Это позволит каждый месяц начислять 3000 руб. амортизации. Каждый стаканчик станет дороже на 10 руб. Эту сумму надо закладывать при ценообразовании.

И еще небольшой, но важный нюанс. Вопреки устоявшемуся в бухгалтерских кругах мнению, СПИ не устанавливается раз и навсегда. И не определяется Классификацией основных средств, включаемых в амортизационные группы. Все это верно лишь для налогового учета. В бухучете СПИ — оценочное значение, которое определяется, исходя из предполагаемой продолжительности потока экономических выгод от использования основного средства. Оно должно пересматриваться, если эта продолжительность изменилась. Так предписывает ПБУ 21/08 «Изменение оценочных значений». Амортизация после этого начисляется уже в других суммах.

Источник

4 метода расчета в бухгалтерском учете

- Линейный – самый простой, удобный и понятный, однако не всегда целесообразный. Например, для ОС с длительным сроком службы он удобен в связи с равномерностью отчислений, а для оборудования, которое активно эксплуатируется, быстро изнашивается или устаревает морально он не удобен. Возврата средств приходится слишком долго ждать. Калькулятор для расчета.

- Уменьшаемого остатка (ускоренный) – нелинейный метод, основанный на расчете амортизации от остаточной стоимости, достаточно популярный в бухгалтерской среде. Применяется в отношении активов, которые быстро приходят в негодность или устаревают (компьютеры, оборудование). Также за счет применения ускоряющего коэффициента он удобен для основных средств, которые очень активно используются именно в первые годы СПИ.

- По сумме чисел лет срока полезного использования – нелинейный метод с необычными правилами расчета амортизационных отчислений. При применении метода суммируются числа лет срока полезного использования, например, при СПИ = 3 суммирование проводится так: 1+ 2 + 3. Данный способ считается также ускоренным и применяется для быстроизнашиваемого имущества, оборудования, техники.

- Производственный пропорционально продукции или работам – нелинейный метод, отражающий реальный износ основного средства. Удобно применять для производственного оборудования, транспортных средств, для которых заранее производителем установлен предполагаемый объем работ за весь срок службы.

Выбирая подходящий способ начисления амортизации, нужно помнить:

- способ придется применять для группы однородных объектов ОС;

- его нужно отразить в учетной политике;

- следует ориентироваться на тип основных средств, интенсивности эксплуатации, длительность полезного срока.

Формулы

Правила исчисления амортизации указанными 4 методами прописаны в п.19 ПБУ 6/01.

Для расчета потребуются:

- первоначальная стоимость – та стоимость, по которой ОС принят к учету;

- срок полезного использования в годах;

- норма амортизации в процентах – показывает долю стоимости, которая ежегодно переносится в расходы.

Норма = 1 * 100% / СПИ

Амортизация за год = Первоначальная стоимость * Норма в %

Амортизация за месяц = Аморт. за год / 12 мес.

Метод уменьшаемого остатка:

Для расчета потребуются:

- остаточная стоимость – рассчитывается на начало каждого года как разность начальной стоимости и накопленной амортизации;

- срок полезного использования;

- коэффициент ускорения – можно выбрать любой в пределах 3. Чем выше коэффициент, тем быстрее будет перенесена большая часть стоимости ОС в расходы;

- норма в процентах.

Норма = 1 * Ку * 100% / СПИ

А. за год = Остаточная стоимость * Норма в %

А. за месяц = А. за год / 12.

Списание стоимости основного средств по сумме чисел лет СПИ:

Для начисления амортизационных сумм нужны:

- срок полезного использования – складываются числа лет СПИ;

- оставшийся срок службы в годах – определяется на начало каждого года использования;

- первоначальная стоимость.

А. за год = Первоначальная стоимость * Оставшийся срок СПИ в годах / Сумма чисел лет СПИ.

А. за месяц = А. за год / 12.

Производственный метод пропорционально объему работ, выпущенной продукции:

Для расчета амортизации нужно знать:

- первоначальную стоимость;

- объем работ, выпуск продукции, который планируется сделать за весь срок службы (определяется производителем в документации к основному средству);

- фактический натуральный показатель выполненных работ, произведенной продукции (как правило, берется в разрезе каждого месяца).

Норма = Первоначальная стоимость / Предполагаемый объем работ, продукции за весь СПИ.

А. за месяц = Фактический объем за месяц * Норма.

Сравнительная таблица: особенности и отличия

Ускоренный (уменьшаемого остатка)

Списание по сумме чисел лет срока

1 * Ку * 100% / СПИ

Первонач. Стоим. / Общий объем работ (продукции)

Отчисления за год

Ст.перв. * Норма А.

Ст.остат. * Норма А.

Ст.перв. * Остаток СПИ в годах / Сумма чисел лет СПИ

как правило, не считается

Отчисления за месяц

Амортизация за год / 12 месяцев

Натуральный показатель * Норма

Особенности списания стоимости ОС

Одинаковыми суммами весь срок службы

Быстрый перенос стоимости – большая часть списывается в первые годы

Списание отражается фактический процесс эксплуатации

Для каких основных средств желательно применяется

Особенности амортизации в бухгалтерском и налоговом учете

При составлении налоговых отчетов, связанных с амортизацией основных средств, необходимо учитывать правила законодательства

Важно отметить, что данные правила не распространяются на порядок ведения бухгалтерского учета. При амортизации основных фондов их начальная цена должна постепенно списываться

Течение этого процесса должно отражаться в налоговых отчетах. Важно отметить, что основные средства, не подлежащие к списанию, нельзя включить в группу амортизируемых фондов. В этом случае, стоимость объектов включается в систему финансовых затрат, берущих начало на момент ввода объекта в эксплуатацию.

Как показывает практика, многие структуры ведут одновременно как бухгалтерский, так и налоговый учет износа основных средств. При составлении бухгалтерских отчетов амортизационные издержки учитываются сразу же после введения объектов в эксплуатацию. В случае с налоговым учетом, амортизационные взносы осуществляются раз в месяц в виде определенной суммы денежных средств

Важно обратить внимание, что для списания стоимости ОС используются одинаковые методы

Амортизация основных средств – это важная часть хозяйственной деятельности, которой свойственны определенные правовые тонкости. Согласно действующим нормативам, величина этих расходов за отчетный период не должна превышать десяти процентов от изначальной цены объекта. В случае с некоторыми категориями основных средств разрешается включать в расчеты суммы, не превышающие тридцати процентов от начальной стоимости фондов. Также нужно отметить, что подобные льготы, установленные законодательным органом, не распространяются на те объекты, что записаны на баланс как подаренное имущество.

Для того чтобы получить возможность использовать льготу, компания должна отнести объект, вводящийся в эксплуатацию к определенной амортизационной группе. Главным критерием, подтверждающим принадлежность к конкретной группе, является стоимость актива. Первоначальная стоимость основных средств должна подтверждаться различными документами. От этой суммы необходимо отнять амортизационную премию.

В случае продажи объекта до окончания эксплуатационного срока, руководству компании нужно восстановить все списанные расходы, которые будут включены в налогооблагаемую базу за данный отчетный период. Здесь нужно отметить, что при ведении отчетов необходимо использовать актуальную версию Общероссийского Классификатора Основных Фондов (ОКОФ). Этот регистр содержит в себе десять различных амортизационных групп. Данный документ используется в качестве основы при распределении сроков эксплуатации ОС.

Важно обратить внимание на то, что правила, установленные в две тысячи восемнадцатом году, распространяются и на те объекты, что используются с 2017 года. Для того чтобы правильно распределить все основные средства по различным категориям, необходимо тщательно придерживаться определенных правил:

- В первую очередь необходимо выявить принадлежность объекта к категории основных фондов. К этой группе относятся лишь те активы, чей эксплуатационный срок составляет более одного года, а начальная стоимость не менее ста тысяч рублей.

- Для определения принадлежности к конкретной группе используются специальные критерии отбора.

На основе вышеперечисленных сведений рассчитывается период полезного использования. Именно он указывается в соответствующих документах.

В течение отчетного года амортизационные отчисления по объектам основных средств начисляются ежемесячно независимо от применяемого способа начисления в размере 1/12 годовой суммы

В течение отчетного года амортизационные отчисления по объектам основных средств начисляются ежемесячно независимо от применяемого способа начисления в размере 1/12 годовой суммы