Ускоренная амортизация при лизинге

Содержание:

- УСКОРЕННАЯ АМОРТИЗАЦИЯ

- Ограничения применения повышающего коэффициента

- При каких условиях допустимо применять ускоренную амортизацию (список ситуаций)

- Как рассчитать амортизацию линейным способом

- Амортизация основных фондов предприятия, понятие процесса

- Как происходит расчет коэффициента автомобиля ускоренной амортизации?

- Особенности расчета ускоренной амортизации

- Понятие износа и амортизации

- Сфера применения метода

- Общая формула расчета методом уменьшаемого остатка

- Определение срока полезного использования объекта

УСКОРЕННАЯ АМОРТИЗАЦИЯ

Смотреть что такое «УСКОРЕННАЯ АМОРТИЗАЦИЯ» в других словарях:

УСКОРЕННАЯ АМОРТИЗАЦИЯ — (accelerated depreciation) Основа одной из форм освобождения от налога, использовавшейся в Великобритании до 1984 г., которая заключается в ускоренном по сравнению с нормальным списывании стоимости некоторых объектов основного капитала на износ.… … Словарь бизнес-терминов

ускоренная амортизация — 1. Любой метод амортизации, при котором сумма начисляемой амортизации в первые отчетные периоды выше, чем в последующие. 2. Начисление амортизации с применением коэффициента ускорения, а также списание дополнительных сумм амортизации,… … Справочник технического переводчика

Ускоренная амортизация — (англ accelerated depreciation, intensive amortisation) процесс ускоренного перенесения стоимости средств труда по мере их износа на производимый с их помощью продукт и использование этой стоимости для последующего воспроизводства средств труда.… … Энциклопедия права

ускоренная амортизация — Методы, одобренные Налоговым управлением США (Internal Revenue Service, IRS), используются при амортизации средств производства, введенных в эксплуатацию до 1980 г., т.е. когда согласно Закону о налогах для стимулирования экономического… … Финансово-инвестиционный толковый словарь

УСКОРЕННАЯ АМОРТИЗАЦИЯ — – метод, который позволяет перенести на готовую продукцию большую часть стоимости основных производственных фондов в первые годы их эксплуатации. В этом случае срок службы рассчитывается в условных годах, т.е. приводится сумма натуральных чисел… … Краткий словарь экономиста

УСКОРЕННАЯ АМОРТИЗАЦИЯ — метод начисления амортизации, при ротором утвержденная в установленном порядке норма годовых амортизационных отчислений увеличивается не более чем в 2 раза. Метод распространяется на активную часть основных фондов, введенных в действие после 1… … Энциклопедический словарь экономики и права

УСКОРЕННАЯ АМОРТИЗАЦИЯ — экон. (от англ. accelerated depreciation) широко распространенный в мировой практике способ создания условий для ускорения обновления основных производственных фондов. При ускоренной амортизации износ основных средств начисляется по повышенным… … Универсальный дополнительный практический толковый словарь И. Мостицкого

Ускоренная амортизация — (англ accelerated depreciation, intensive amortisation) процесс ускоренного перенесения стоимости средств труда по мере их износа на производимый с их помощью продукт и использование этой стоимости для последующего воспроизводства средств труда.… … Большой юридический словарь

Ускоренная амортизация — ACCELERATED DEPRECIATION . Система амортизационных отчислений, позволяющая полностью списывать стоимость активов в течение первых лет их эксплуатации. Такая система дает стимул компаниям инвестировать в новые здания и оборудование, поскольку они… … Словарь-справочник по экономике

Амортизация – это снижение стоимости активов в связи с их износом

Расчет этого показателя представляет большую важность для бухгалтерского и налогового учета. От такой операции зависит время списания основных фондов, размер уплачиваемых налогов и другие параметры

Скорость амортизации определяется тем, в каких условиях используются основные фонды и как именно осуществляется их эксплуатация. В ряде случаев налогоплательщики вправе списывать активы в более короткий срок, применяя так называемую ускоренную амортизацию.

Ограничения применения повышающего коэффициента

На законодательном уровне присутствуют ограничения по применению коэффициента. Они могут ограничиваться сроками ввода объекта в эксплуатацию. Не всегда можно использовать ускорение для нового оборудования и приходится выжидать определенные сроки, пока не начнет действовать разрешение.

Если рассматривать такой пункт, как контакт с агрессивной средой, то в налогообложении есть определенные понятия, которые должны входить в обоснование. Здесь присутствует собственное определение агрессивной среды. Для применения ускорения амортизации средств необходимо выполнение следующих условий:

- Средства должны находиться в непосредственном контакте с агрессивной средой, чтобы она оказывала влияние на их состояние.

- В процессе производства должны использоваться токсичные, взрывоопасные и прочие неблагоприятные вещества.

- Эти вещества должны становится причиной аварий и быстрых поломок оборудования.

Ежегодно условия получения и методы распределения могут меняться, но основные принципы расчета ускоренной амортизации и повышенных коэффициентов остаются прежними.

Опубликовано:

Добавить комментарий

Вам понравится

При каких условиях допустимо применять ускоренную амортизацию (список ситуаций)

В отношении всех ОС из списка применяется так называемый коэффициент ускорения (К = до 2 либо К = до 3). Подробная информация о списке ОС приведена далее вместе с размерами коэффициентов.

Повышающие коэффициенты для основных средств, используемых в агрессивной среде

Под агрессивной средой понимают среду, способную негативно воздействовать на окружающие материалы и конструкции, вызывать их разрушения. Под ее влиянием износ ОС ускоряется. Ярким примером является взаимодействие ОС с токсичным веществом.

При данных обстоятельствах допускается применение К = не больше 2. Настоящая норма не применяется при использовании нелинейной методики по отношению к объектам 1, 2 и 3 аморт. гр.

Фактически применить ускорение можно и при амортизации объектов, которые, по своему назначению не должны использоваться в агрессивной среде. Если же в документации имеется отметка о возможности такого использования, то оно обычно применяется, когда налицо превышение норм, заявленных в документах.

Амортизация основных средств, применимых в научно-технической деятельности

Все объекты, соучаствующие в этой деятельности, подлежат ускоренной амортизации с участием К = до 3. Понятие «научно-техническая деятельность» (сокращенно далее — НТД) раскрывает ст. 2 ФЗ РФ № 127 от 23.08.1996. Тем не менее Минфин РФ, ссылаясь на нормы ст. 262 НК РФ, причисляет сюда также научно-исследовательские и конструкторские разработки.

Ускоренная амортизация объектов лизинга (+пример)

В случае с лизингом установленный коэффициент не может превышать 3. Например, ООО «Техника» по договору лизинга получило оборудование, отнесенное к 4 аморт. гр. Срок действия договора — 3 г. Балансодержатель (арендатор) определил СПИ = 6 л. По соглашению сторон установлен коэффициент 2. Предполагается, что списание оборудования произойдет за 3 г. лизинга.

Особенности ускоренной амортизации при лизинге:

- При смене лизингополучателя начисление амортизации продолжает лизингодатель.

- Если все предприятие, комплексно признается объектом лизинга, тогда амортизацию начисляют на все ОС. Исключением являются те ОС, которые относятся к 1, 2 либо 3 аморт. группе.

К сведению, новый лизингополучатель вправе изменить размер повышения по объекту, который перешел к нему от предыдущего арендатора.

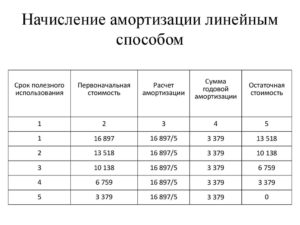

Как рассчитать амортизацию линейным способом

То, каким образом исправлять некорректно сформированные кассовые чеки, зависит от применяемого формата фискальных документов (ФФД).

Транспортные расходы: чем подтвердить и как учесть

Для того чтобы расходы на доставку товаров, материалов, на служебные поездки можно было учесть в расходах при начислении налога на прибыль, необходимы первичные документы. О том, какие документы понадобятся в различных ситуациях, нам рассказывает специалист Минфина.

→ Бухгалтерские консультации → Основные средства

Актуально на: 4 августа 2017 г.

Линейный метод расчета амортизации основных средств и нематериальных активов – наиболее распространенный способ в бухгалтерском и налоговом учете.

Использование этого метода целесообразно в случае, когда экономические выгоды от использования амортизируемого объекта поступают равномерно в течение срока полезного использования либо поступление таких выгод не может быть надежно оценено.

Также использование линейного метода в налоговом учете, в отличие от нелинейного, в некоторых случаях является обязательным. О том, как рассчитать амортизацию линейным способом на примере, покажем в нашей консультации.

Формула амортизации линейным способом

Приведем для линейного метода амортизации формулы, позволяющие определить ежемесячную сумму амортизации (АМ) объектов основных средств (ОС) и нематериальных активов (НМА) в соответствии с порядком, предусмотренным ПБУ 6/01, ПБУ 14/2007 и гл. 25 НК РФ:

| в бухгалтерском учете | в налоговом учете | |

| для ОС (п. 19 ПБУ 6/01) | для НМА (п. 29 ПБУ 14/2007) | для ОС и НМА (п. 2 ст. 259.1 НК РФ) |

| АМ = С / СПИ / 12где С — первоначальная или восстановительная стоимость объекта ОС;СПИ – срок полезного использования объекта ОС в годах | АМ = С / СПИгде С — первоначальная или текущая рыночная стоимость объекта НМА;СПИ – срок полезного использования объекта НМА в месяцах | АМ = С * Кгде С — первоначальная или восстановительная стоимость объекта ОС или НМА;К – норма амортизации соответствующего объекта |

А как рассчитать норму амортизации линейным способом в налоговом учете? Эта норма, как и в бухучете, зависит от срока полезного использования. Поэтому расчет нормы амортизации линейным способом по правилам гл. 25 НК РФ выглядит так: 1 / СПИ * 100%, где СПИ – срок полезного использования в месяцах.

Несмотря на то, что формулы для расчета амортизации при линейном способе в бухгалтерском и налоговом учете на первый взгляд разные, порядок исчисления амортизационных величин по сути один и тот же.

Поэтому для расчета линейной амортизации формула определения ежемесячной величины (А) для упрощения может быть выражена так:

А = С / СПИ

где С – стоимость амортизируемого объекта, от которой рассчитывается амортизация;

СПИ – срок полезного использования амортизируемого объекта в месяцах.

Начисление амортизации линейным способом: пример

Покажем, как начислить амортизацию линейным способом на примере

Неважно, нужно ли предварительно определить годовую сумму амортизационных отчислений линейным способом (как для объектов ОС) или производится сразу расчет ежемесячной суммы, итоговые значения месячных сумм в бухгалтерском и налоговом учете все равно будут одинаковые

Для подтверждения приведем расчет амортизации автомобиля линейным способом в бухгалтерском учете и налоговом учете, а также покажем, как считать амортизацию линейным способом в бухучете для НМА (к примеру, исключительного права автора на программу для ЭВМ).

Для расчета амортизационных отчислений линейным методом вводные данные используем одинаковые для объекта ОС (мусоровоз) и НМА (исключительное право на программу): первоначальная стоимость 1 750 000 рублей. СПИ – 10 лет (120 месяцев). Для того, чтобы определить сумму амортизационных отчислений линейным способом, воспользуемся приведенными выше формулами.

А сам расчет амортизационных отчислений линейным способом приведем в таблице:

| в бухгалтерском учете | в налоговом учете | |

| для мусоровоза | для исключительного права на программу | для любого из двух объектов |

| АМ = 1 750 000 рублей / 10 лет / 12 = 14 583,33 (рублей) | АМ = 1 750 000 рублей / 120 месяцев = 14 583,33 (рублей) |

Амортизация основных фондов предприятия, понятие процесса

Определение

Амортизация основных фондов — это постепенно производимое перенесение их стоимости на выпускаемую предприятием продукцию.

В денежном выражении это амортизационные отчисления, размер которых соответствует степени износа фондов. К важным функциям таких отчислений относятся:

- Восстановление основных фондов по мере истечения их срока службы.

- Накопление средств для расширения воспроизводства.

- Создание системы нормативов хозрасчета, планово-финансовых нормативов.

- Увеличение темпов обновления.

Амортизация основных фондов выступает важным элементом финансовой политики, так как связанные с ней отчисления становятся частью себестоимости товара, снижают облагаемую налогом долю прибыли.

Как происходит расчет коэффициента автомобиля ускоренной амортизации?

Когда работает ускоренная амортизация, тогда лизинг станет действовать таким же образом. Но расчет в налоговую службу и в бухгалтерии различаются. В формулу амортизации имущества включается специальный коэффициент ускорения, и формула считается следующим образом как:

- Ар = Ор / СПИ х R,

- А – отчисления на амортизацию за год, Ор – конечная цена имущества на начало года, СПИ – время полезного применения имущества, R – коэффициент ускорения.

При данном специальном коэффициенте амортизация во время лизинга определяется во время подписании контракта и сможет колебаться от 1 до 3 (бывает дробным числом). Поэтому во время подписания контракта стороны принимают решение, по какому методу рассчитывать амортизацию, чтобы она стала наиболее выгодной, и нужно ли вообще в этих расчетах использовать коэффициент и какой должен быть его размер. Отличным показателем является размер, чтобы цена на основные средства была списана без остатка за время действия контракта. Поэтому выгода от максимального значения не постоянна.

Пример расчета

Допустим предприятие покупает транспортное средство по контракту лизинга. Начальная цена его 1 500 000 руб., без НДС. Период использования шесть лет. Контракт лизинга подписывается на 3 года. Стороны по контракту согласились на коэффициент амортизации 2. Здесь есть значение целиком списывать автомобиль по прекращению контракта лизинга, потому СПИ равен 3 года. Ор равняется 1 500 000, а R располагает значением 2.

Используя формулу, получим:

Аг = 1 500 000 / 3 года х 2 = 1 000 000 рублей – норма амортизации за год.

| Не нашли ответ на свой вопрос? Позвоните юристу! Москва: +7 (499) 110-89-42Санкт-Петербург: +7 (812) 385-56-34Россия: +7 (499) 755-96-84 |

Ускоренная амортизация позволяет скорее снизить цену купленных основных фондов в лизинг, что разрешает уменьшить базу налогообложения, и налог на имущество и прибыль. Но использовать повышенную амортизацию не хотят, она делает сложным учет бухгалтеров и приводит к потере прибыли во время продажи такого имущества. Чтобы пользоваться ускоренной амортизацией, надо учесть вероятные результаты.

Особенности расчета ускоренной амортизации

Калькуляция ускоренной амортизации (Ам) производится так:

Сокращения: ОСос — остаточная стоимость актива. По этой формуле калькулируют Ам за год либо за месяц. Для калькуляции берут данные за год либо, соответственно, за месяц.

Расчет размера ускоренной амортизации (пример)

ООО «Промверсия» заключило договор лизинга на 3 г. По нему получило оборудование с начальной стоимостью 1 200 000 рос. руб., срок службы которого равен 6 г. Сторонами соглашения достигнута договоренность о применении ускоренной амортизации с К=2. Оптимальный вариант в предложенной ситуации — списывание ОС во время действия договора, т. е. 3 г. (СПИ=36 мес.). На основе этих данных калькулируем Ам за год и за месяц.

| Данные для калькуляции | Калькуляция Ам за год | Калькуляция Ам за месяц |

| ОСос = 1 200 000 рос. руб.; СПИ=сроку договора=3 г.;

К=2 г. |

Ам (годовая) = 1 200 000 / 3 * 2 = 800 000 рос. руб. | Ам (месячная) = 1 200 000 / 36 * 2 = 66 666 рос. руб. |

Понятие износа и амортизации

В литературе по бухгалтерскому учету раздел, посвященный амортизации основных средств, практически всегда начинается со слов о том, как основные средства изнашиваются в процессе их эксплуатации. Однако это только запутывает читателя. Дело в том, что отказ от учета износа в пользу учета амортизации является одним из принципиальных отличий современной концепции бухгалтерского учета основных средств от дореформенной. Сегодня бухгалтерский учет уже не содержит информации об износе основных средств, а «работает» только с их амортизацией (кстати, это подтверждается переименованием соответствующего счета 02 «Износ основных средств», который в новом Плане счетов называется «Амортизация основных средств»).

Износ основных средств — это потеря ими первоначальных физических и моральных характеристик (отсюда и понятия физического и морального износа) под влиянием естественных сил природы, старение и обесценивание основных средств. Иными словами, процесс износа — физический, влияющий на экономику предприятия только в том смысле, что после потери определенной доли первоначальных характеристик объект должен быть списан, а на его место следует приобрести иной объект, иначе производство просто остановится. Напротив, амортизация основных средств — процесс, вызванный отнюдь не физическими, а экономическими причинами: с одной стороны, это перенесение стоимости основных средств на себестоимость вырабатываемой продукции, а с другой — целевое накопление денежных средств для возмещения изношенных объектов.

Бессмысленно говорить о политике управления износом — трением, сопротивлением материалов и иными законами природы управлять нельзя. Для уменьшения износа необходимо соблюдать условия эксплуатации, осуществлять уход за основными средствами (чистку, смазку и т.д.), своевременно заменять изношенные части. Что касается амортизационной политики — это совершенно другое дело, она является составной частью общей политики формирования собственных финансовых ресурсов и заключается в управлении ими с целью реинвестирования в производство. Поэтому довольно часто накопленные на основе амортизации собственные средства, предназначенные для замены объектов основных средств, называют амортизационным капиталом. Степень амортизации показывает, какая доля стоимости объекта перенесена на себестоимость готовой продукции и включена в амортизационный капитал организации, а степень износа — сколько процентов первоначальных характеристик уже потеряно данным объектом и как скоро потребуется его замена. В отличие от степени амортизации, степень износа нельзя рассматривать как источник чего-либо, она характеризует только потерю работоспособности, истечение ресурса работы объекта.

Сфера применения метода

Способ уменьшаемого остатка начисления амортизации — это прием, позволяющий измерять стоимость имущества, если соответствующие объекты характеризуются неравномерной отдачей в течение всего срока службы. При этом весь свой потенциал это имущество показывает в первые годы после покупки. Например, это актуально для цифровой техники, которая способна морально устареть через пару лет после приобретения. Ее цена спустя годы будет несравнима с первоначальной, хотя эксплуатационные характеристики могут остаться теми же.

Возможность применения для амортизации способа уменьшаемого остатка в бухучете определена п. 18 ПБУ 6/01 «Учет основных средств». Метод незначительно отличается от линейного способа, при котором первоначальная стоимость просто делится на количество лет использования. Чтобы лучше уяснить их суть, приведем упрощенную схему первого метода, а также покажем, как выглядит для амортизации способом уменьшаемого остатка пример расчета.

Общая формула расчета методом уменьшаемого остатка

Пример расчета амортизации основных средств ускоренным методом:

Имеем основное средств первоначальной стоимостью 200 000 и сроком полезного использования 5 лет. Коэффициент ускорения примем равным 2-м.

Как рассчитать амортизацию основного средства для этого примера?

При расчете амортизационных отчислений методом уменьшаемого остатка норма амортизации будет рассчитываться с учетом коэффициента ускорения.

1 год эксплуатации:

Остаточная стоимость (Ост.) = 200 000 – 0 = 200 000.

Годовая А = 200 000 * 40% = 80 000.

Ежемесячная А = 80 000 / 12 = 6666,67

2 год эксплуатации:

Ост. = 200 000 – 80 000 = 120 000.

Год. А. = 120 000 * 40% = 48 000.

Ежем. А. = 48 000 / 12 = 4000

3 год:

Ост. = 200 000 – 80 000 – 48 000 = 72 000.

Год. А. = 72 000 * 40% = 28 800.

4 год:

Ост. = 200 000 – 80 000 – 48 000 – 28 800 = 43 200.

Год. А. = 43 200 * 40% = 17 280

Как видно, с каждым годом эксплуатации ежемесячные амортизационные отчисления уменьшаются. Большая часть стоимости основного средства списывается в первые годы. Для того, чтобы полностью списать стоимость объекта, нужно воспользоваться статьей 259 НК РФ, согласно которой, в момент, когда остаточная стоимость будет менее 20% от первоначальной стоимости, амортизация рассчитывается, как остаточная стоимость, разделенная на количество оставшихся месяцев срока полезного использования.

В нашем примере 20% от первоначальной стоимости – это 40 000.

5 год:

Ост. = 200 000 – 80 000 – 48 000 – 28 800 – 17 280 = 25 920, это меньше, чем 20% первоначальной стоимости.

Поэтому рассчитывать в дальнейшем ежемесячную амортизацию будем с помощью деления остаточной стоимости на 12.

Ежем. А. = 25920 / 12 = 2160.

В результате этих расчетов стоимость объекта основного средства полностью спишется, остаточная стоимость будет равна 0, объект можно списать со счета 01.

Когда способ уменьшаемого остатка выгодно использовать

Ускоренный метод расчета амортизационных отчислений удобно применять в том случае, если организации по какой-либо причине нужно как можно быстрее списать актив. Это актуально для ОС, которые быстро изнашиваются или морально устаревают, производительность которых значительно сокращается с увеличением срока использования.

Примером, такого основного средства можно назвать компьютер. С каждым годом появляются все более мощные модели, и очень быстро компьютер, срок эксплуатации которого еще не подошел к концу, уже может не справляться с поставленными задачами. Уже через 2-3 года использования его нужно модернизировать или менять на более современную модель. Поэтому здесь удобно будет в первые 1-2 года списать основную часть его стоимости и на вернувшиеся в составе выручки деньги улучшить компьютер или же приобрести новый. При этом старую модель еще можно успеть продать, пока не закончился срок его эксплуатации. При этом окажется, что и практически всю стоимость компьютера вернем с помощью ускоренной амортизации, и получим дополнительную прибыль за счет продажи старой модели.

То есть если организация планирует быстрое обновление основных фондов, то для нее выгоднее применять ускоренный метод уменьшаемого остатка.

Определение срока полезного использования объекта

При любом способе амортизации расчеты сумм амортизационных отчислений базируются на величине срока полезного использования объекта. Поэтому необходимо остановиться на характеристике этого понятия. Подчеркнем, что речь должна идти именно о сроке, в течение которого организация предполагает пользоваться данным объектом, а не о сроке, который он теоретически мог бы прослужить. Моральный износ, желание вести производство на более современных, более качественных, более производительных мощностях — вот причины, которые обусловливают сокращение срока полезного использования объекта по сравнению со сроком его эксплуатации согласно техническим характеристикам.

Сроком полезного использования является период, в течение которого использование объекта основных средств приносит организации доход. Для отдельных групп основных средств срок полезного использования определяется исходя из количества продукции (объема работ в натуральном выражении), ожидаемого к получению в результате использования этого объекта (ПБУ 6/01, пункт 4).

Срок службы — это время, которое объект должен отработать согласно своим техническим характеристикам, ресурс времени его работы до полного физического износа. Очевидно, что больше этого срока объект отработать не может, поэтому срок полезного использования не может превышать срок службы. Срок полезного использования — это тот срок, в течение которого эксплуатация объекта является выгодной. Если предполагается, что на каком-то этапе объект устареет морально, то есть может быть заменен иными, более прогрессивными и более выгодными для организации объектами, то срок полезного использования может быть установлен меньшим, нежели срок службы. Поэтому в течение срока полезного использования должен произойти не полный физический износ объекта, а лишь его полная амортизация — перенос стоимости на себестоимость готовой продукции. Отсюда понятно, что амортизация может идти более высокими темпами, чем износ основных средств.

Срок полезного использования объекта основных средств определяется организацией при принятии объекта к бухгалтерскому учету. Сначала определяется срок службы объекта основных средств, а затем принимается решение, будет ли к этому сроку приравнен срок полезного использования объекта, либо срок полезного использования будет принят более коротким, по каким причинам, и на сколько короче. На все эти вопросы должна ответить комиссия по приему основных средств или по их вводу в эксплуатацию.

Если в технических условиях эксплуатации объекта (в техническом паспорте, в проекте изготовления, акте приема-передачи и т.п.) срок его службы не оговорен, то организация обязана установить этот срок самостоятельно. Определение срока полезного использования объекта производится не бухгалтерией, а специалистами по эксплуатации, поскольку только им могут быть известны факторы, влияющие на его длительность:

- ожидаемая производительность, мощность, интенсивность эксплуатации;

- работа в многосменном режиме или в агрессивных средах;

- система планово-предупредительных ремонтов по данной группе объектов;

- статистика (опыт) использования данной группы объектов в данной организации и в других организациях;

- сведения о производителе объекта и качестве его изготовления (например, качество сборки оргтехники и персональных компьютеров).

С другой стороны, одним из способов определения срока службы и срока полезного использования объекта не только для целей налогового, но и для целей бухгалтерского учета, может быть его исчисление на основе Классификации основных средств, включаемых в амортизационные группы (утверждена постановлением Правительства Российской Федерации от 1 января 2002 г. №1).

В некоторых случаях величина срока полезного использования объекта не зависит от его срока службы, а определяется нормативно-правовыми и другими ограничениями использования этого объекта (например, срок полезного использования капитальных вложений в арендованные объекты основных средств определяется сроком их аренды).

В случаях улучшения (повышения) первоначально принятых нормативных показателей функционирования объекта основных средств в результате проведенной реконструкции или модернизации срок полезного использования этого объекта пересматривается. Это происходит в тех случаях, когда после проведения реконструкции или модернизации у организации появляется уверенность в том, что увеличена производительность и/или мощность данного объекта.