Как подать декларацию 3-ндфл через личный кабинет налогоплательщика?

Содержание:

- Формы налоговых деклараций

- Правила и сроки подачи

- Сроки декларирования

- Правила составления декларации

- Порядок заполнения Декларации

- Виды вычетов по НДФЛ

- Документы для составления декларации

- Как составить декларацию

- Какую форму 3-НДФЛ использовать для подачи в 2021 году?

- ПРИЛОЖЕНИЕ 7 К 3-НДФЛ

- Работа по декларации

- Декларация для получения налогового вычета

- Как получить налоговый вычет?

- Для кого декларирование доходов обязательно?

- Налоговая декларация при продаже квартиры

Формы налоговых деклараций

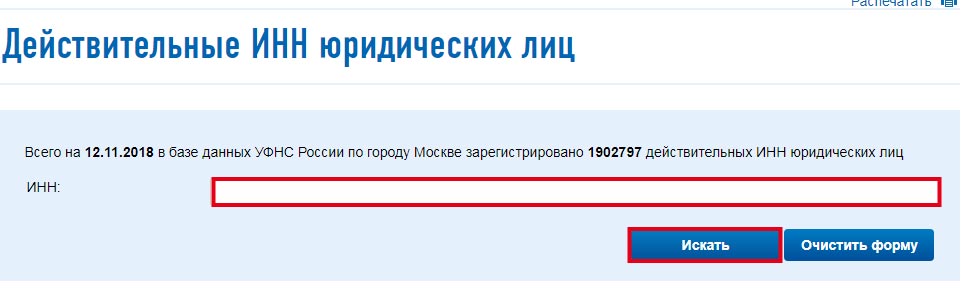

Формы и порядок заполнения форм налоговых деклараций (расчетов), а также форматы и порядок представления налоговых деклараций (расчетов) и прилагаемых к ним документов в соответствии с настоящим Кодексом в электронной форме утверждаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, по согласованию с Министерством финансов Российской Федерации.

Федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, не вправе включать в форму налоговой декларации (расчета), а налоговые органы не вправе требовать от налогоплательщиков (плательщиков сборов, налоговых агентов) включения в налоговую декларацию (расчет) сведений, не связанных с исчислением и (или) уплатой налогов и сборов, за исключением:

-

вида документа: первичный (корректирующий);

-

наименования налогового органа;

-

места нахождения организации (ее обособленного подразделения) или места жительства физического лица;

-

фамилии, имени, отчества физического лица или полного наименования организации (ее обособленного подразделения);

-

номера контактного телефона налогоплательщика;

-

сведений, подлежащих включению в налоговую декларацию.

Правила и сроки подачи

Подать упрощённый отчёт следует за тот же период, за который подавалась бы обычная декларация. Крайний срок — 20 число следующего за окончанием периода месяца. Сроки сдачи в 2021 году такие:

- за 2020 год — 20.01.2021;

- за 1 квартал 2021 — 20.04.2021;

- за полгода и 2 квартал — 20.07.2021;

- за 9 месяцев и 3 квартал — до 20.10.2021;

- за 2021 год и 4 квартал — до 20.01.2022 года.

Например, ООО открылось в начале 2021 года, осталось на ОСНО, но деятельности так и не вело. По окончании 1 квартала ему необходимо отчитаться по НДС и налогу на прибыль. Можно подать по каждому из них нулевой отчёт в установленный срок. Но также допустимо до 20 апреля направить в ИФНС упрощённую декларацию, заполнив её по налогам на добавленную стоимость и на прибыль. Если и в следующем квартале не будет объектов обложения налогами и движения средств, то можно сделать то же самое снова.

Другой пример — ИП встал на учёт в январе 2020 года, сразу перешел на упрощённую систему, но до конца года у него не было никаких операций и объектов обложения. Его налоговая система предусматривает подачу лишь одного отчёта по итогам года. Вместо него он может подать единую упрощённую налоговую декларацию. Срок сдачи отчёта за 2020 год — 20.01.2021. При этом ЕУД за 1 квартал, полугодие и 9 месяцев ИП подавать не должен, потому что он является плательщиком упрощённой, а не общей системы налогообложения.

Представить декларацию можно любым способом:

- лично привести в ИФНС;

- передать с представителем по доверенности;

- направить почтовым отправлением;

- представить в электронной форме (с электронной подписью).

Возможность подать в бумажном виде может помочь тем, кто сдает отчётность по НДС. Дело в том, что декларацию по этому налогу необходимо направлять строго в электронной форме через уполномоченного оператора, с которым нужно заключать договор. Если декларацию по НДС послать почтой или представить лично, её не примут. А вот ЕУД можно подать и на бумаге.

Сроки декларирования

Сроки представления налоговой декларации обусловлены ее видом:

- НДС/ЕНВД – до 20 числа первого в квартале месяца за предшествующий период;

- налог на прибыль – до 28 числа месяца нового отчетного периода;

- НДФЛ/на имущество – до 30 апреля за годом приобретения дохода;

- транспортный/земельный налог – до 1 февраля за завершившийся год;

- водный налог – до 20 числа начала квартала за предшествующий период;

- акцизный налог – до 25 числа ежемесячно за прошедший месяц;

- НДПИ – до завершения нового отчетного месяца;

- ЕСХН – до 1 апреля нового отчетного года.

Нарушение сроков представления налоговой декларации чревато штрафом по п.1 ст.119 НК РФ в 5 % от невыплаченной суммы (от1 000 рублей до 30 % от суммы неуплаты). Должностное лицо наказывается по ст.15.5 КоАП РФ штрафом 300-500 рублей.

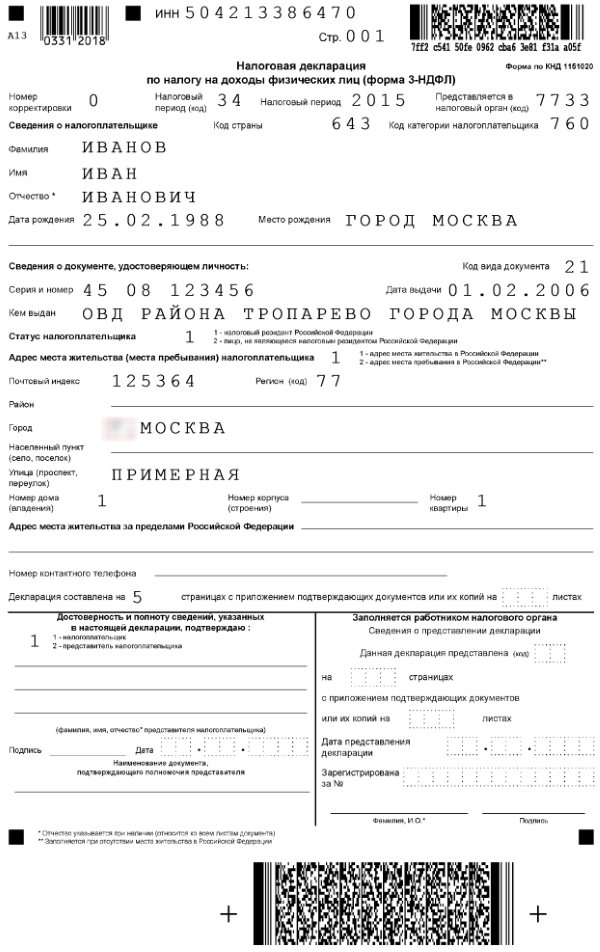

Правила составления декларации

Налоговые декларации составляются, а если быть более точным, заполняются по установленным налоговой формам. Каждая декларация имеет свои правила заполнения и строки для заполнения.

Общие правила при заполнении деклараций можно выделить следующие:

- каждая декларация имеет титульный лист, который содержит сведения о лице, подающем указанный документ,

- в каждую строку декларации вписывается один показатель;

- если какие-то показатели отсутствуют, то в них ставится прочерк или ничего не указывается;

- для проверки правильности составления декларации сумма отдельных строк должна совпадать с общей суммой, которая указана в одной из строк декларации,

- по общему правилу, декларации могут заполняться вручную и в электронной форме в специальной программе налоговой, в отдельных случаях декларации могут быть представлены только в электронной форме.

Порядок заполнения Декларации

Декларация о доходах (Украина) включает в себя 8 разделов и 3 приложения. В последних содержится подробный расчет отдельных типов расходов

Обратите внимание, что приложения необходимо заполнять только в том случае, если в них предоставлены расчеты дохода/расхода. Будучи единым документов с декларацией, они не принимаются к сдаче без нее.

Заполнение декларации о доходах госслужащих (Украина) также, как и другими категориями физлиц, регулируется р. II Инструкции 859.

В декларацию должны быть внесены все сведения, которые имеются в разделах бланка. Исключением могут быть частные случаи, которые перечислены в самой декларации или ее приложениях.

Если в процессе заполнения бланка возникает ситуация отсутствия информации, в отведенном поле ставится прочерк. При сдаче декларации в электронной форме незаполненные строки остаются пустыми.

Данные во 2-6 разделах заполняются в национальной валюте (гривне) и указываются с копейками.

Перед тем как подать декларацию о доходах, проверьте свободную читаемость текста. Кроме того, заполнение разрешается исключительно печатным шрифтом синей или черной ручкой, что обеспечивает сохранность достоверных данных в течение срока хранения. Внесение данных карандашом запрещено.

Достоверность внесенной информации физлицо подтверждает лично поставленной подписью или же подписью доверенного лица, которое было уполномочено на заполнение и сдачу декларации.

Первой строкой I раздела вносится информация о типе декларации, это может быть «Отчетная», «Отчетная новая» и «Уточняющая». Во второй строке указывают отчетный период, делать это необходимо арабскими цифрами. Квартал в данном случае указывают, если декларация фиксирует данные отчетного квартала или же происходила смена системы налогообложения.

Если в ранее заполняемой декларации были самостоятельно выявлены ошибки, в бланке указывают, какой именно отчетный период уточняется.

Вся необходима информация о налогоплательщике указывается в р. I строках 3, 4, 6 и 8. Обязательными к заполнению являются правильно указанные ФИО (данные заполняются в точности, как в паспорте), идентификационный номер или номер/серия паспорта, налоговый адрес, индекс, адрес электронной почты (заполняется по желанию), резидентский статус, категория, как налогоплательщика. возможность использования паспорта вместо идентификационного кода должна быть подтверждена.

Заполняя бланк декларации, обратите внимание на то, что полное название контролирующего органа записывают на 5 строке, а информация о заполняющем лице на 7 или 9. Девятая строка предназначена для отметки о том, что бланк заполнен уполномоченным лицом

Во II разделе указываются все виды доходов налогоплательщика, которые поступали за указанный период:

- раздел 3 содержит информацию о полной сумме дохода, учитывая взносы и налоги;

- разделы 4 и 5 – суммы военного сбора и НДФЛ, которые возложены налоговым агентом;

- 6 и 7 – суммы налогов, которые обязан оплатить налогоплательщик за вычетом той суммы, которая была указана в графах 4 и 5.

Раздел III – доходы, которые не облагаются налогом, но могу нести важную информацию при проведении внутренней сверки.

Раздел IV – общая сумма дохода, которая облагается налогом.

Раздел V – расчет суммы налога НДФЛ и военного сбора, которые должны быть выплачены в бюджет.

Раздел VI – расчет суммы налога с учетом самостоятельно выявленных ошибок. Если декларация заполняется первый раз, раздел остается не заполненным.

Сдавая декларация о доходах ФОП и физлиц, необходимо указать дату заполнения. Если к основному бланку прикреплены приложения, об этом ставится отметка в отведенных строках.

Виды вычетов по НДФЛ

Вычет — это сумма, на которую разрешено уменьшить налоговую базу в целях исчисления налога. Налоговым кодексом предусмотрено несколько видов вычетов по НДФЛ:

- стандартные;

- социальные;

- инвестиционные;

- имущественные;

- налоговые вычеты при переносе на будущие периоды убытков от операций с ценными бумагами и операций с финансовыми инструментами срочных сделок, обращающимися на организованном рынке;

- профессиональные.

С одним вычетом вроде как всё понятно: если у человека есть ребенок, он может написать заявление работодателю. Если была куплена квартира, можно дождаться конца года и вернуть НДФЛ с покупки (или с ее части) через ФНС либо в течение года получить вычет по месту работы.

А что делать, если человек в течение года и приобрел квартиру, и оплатил обучение ребенка в институте. Можно ли получить два налоговых вычета одновременно? Да, можно. Самое главное — чтобы у человека было основание для получения вычетов.

Однако при предоставлении вычетов существует несколько нюансов:

- Часть вычетов вправе предоставить работодатель, и за ними же можно обратиться к налоговикам. Часть можно получить исключительно через инспекцию, предварительно заполнив декларацию 3-НДФЛ и собрав пакет документов.

- Некоторые вычеты можно переносить на следующие годы, некоторые нет.

- По большинству вычетов установлены ограничения.

Как с учетом всех перечисленных нюансов заявить несколько налоговых вычетов одновременно? Выясняем далее.

Имущественный вычет

Имущественный вычет может быть связан с покупкой имущества и с его продажей. Во втором случае в роли вычета выступает либо покупная стоимость имущества, либо фиксированная сумма (в 1 млн руб. на жилье, в 250 тыс. руб. — на прочее имущество). Данный вычет не может превышать продажную стоимость активов. Поэтому вычет предоставляется в пределах того года, в котором была совершена сделка.

Иное дело — вычет на покупку жилья с лимитом в 2 млн руб. Физлицо может вернуть до 260 тыс. руб. Выбирать вычет можно до полного использования — и год, и два, и десять лет, если понадобится. Это тот вид вычетов, который разрешено переносить на следующие периоды.

Имущественный вычет можно оформить по месту работы. Тогда работодатель просто перестанет удерживать налог. А можно за ним обратиться в налоговую инспекцию. Тогда денежные средства в размере НДФЛ с покупной стоимости, но в пределах уплаченной за год суммы будут возвращены налогоплательщику после проверки декларации и подтверждающих документов. Если уплаченный за год НДФЛ не покроет сумму, израсходованную на покупку жилья, то повторить процедуру возврата можно будет в последующие годы.

В основном все варианты выбора вычетов при составлении 3-НДФЛ или оформлении по месту работы отталкиваются от наличия права на имущественный вычет, связанный с приобретением жилья. Ведь остальные виды могут быть использованы только в том году, в котором они положены, как, например, стандартные, либо в том, когда были понесены определенные расходы, как социальные.

Социальный вычет

Социальный вычет представляет собой уменьшение налоговой базы по НДФЛ на сумму расходов:

- понесенных на лечение и обучение себя и близких родственников;

- затраченных на благотворительность;

- внесенных по договорам добровольного страхования;

- связанных с накопительной частью пенсии.

Социальные вычеты ограничены величиной в 120 тыс. руб. Причем учитываются они в общей сумме, а не каждый по отдельности.

Особняком стоят вычеты:

- на обучение детей — здесь ограничение в 50 тыс. руб. учитывается отдельно от остальных социальных вычетов;

- на дорогостоящее лечение — они уменьшают базу до 0 без ограничений.

Инвестиционный вычет

Инвестиционный вычет пока еще не столь популярен среди наших сограждан. Заключается он в возврате суммы денежных средств, внесенных на индивидуальный инвестиционный счет. По нему установлено ограничение в размере 400 тыс. руб. Оформить инвествычет можно только через налоговую, по месту работы он не предоставляется.

Далее рассмотрим самые распространенные варианты, как получить 2 налоговых вычета одновременно.

Документы для составления декларации

При составлении декларации необходимо будет собрать все документы, которые подтверждают Ваши расходы или доходы, связь с оказанными услугами, выполненными работами. Перечень документов, в зависимости от того, какая декларация подается, может отличаться. В качестве таких документов могут выступать следующие:

- договоры на строительство, куплю-продажу, лечение, образование и др.,

- акт приема-передачи, например, при участии в долевом строительстве,

- кредитный договор и справка о размере выплаченных процентов,

- товарные и кассовые чеки, приходные кассовые ордера,

- документы о праве собственности,

- рецепты о назначении лекарств,

- справки 2-НДФЛ.

Как составить декларацию

Заполнить налоговую декларацию по можно различными способами. Так, необходимые сведения можно внести от руки либо на компьютере, в том числе в подготовленную в формате .pdf форму декларации при помощи программы Adobe Acrobat Reader. Если форма заполняется вручную, ее поля необходимо заполнять заглавными печатными символами, а при отсутствии какого-либо показателя в ячейках проставляется прочерк. Вносить исправления в поля декларации нельзя!

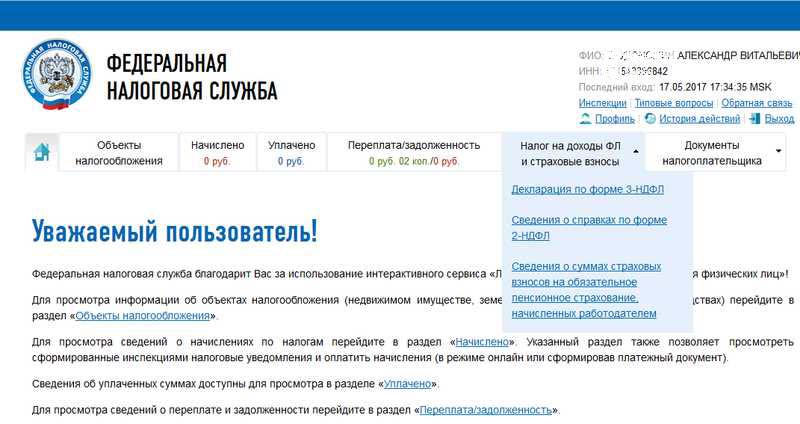

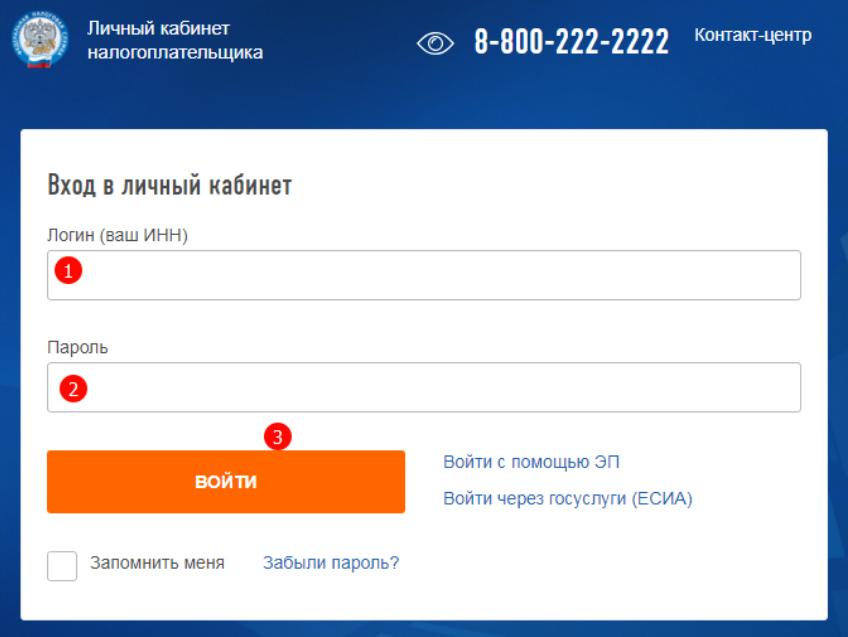

Также для заполнения декларации можно воспользоваться программой «Декларация», размещенной на официальном сайте ФНС России в разделе «Программные средства» – «Декларация». Программа позволяет автоматически формировать налоговую декларацию по . При внесении данных программа проверяет их корректность, а также рассчитывает необходимые показатели, проверяет правильность исчисления вычетов и суммы налога, формирует готовый документ для предоставления в налоговый орган. Получившийся файл с декларацией в формате .pdf можно либо распечатать и сдать в налоговую инспекцию (в том числе направить по почте), либо отправить в налоговый орган через «Личный кабинет налогоплательщика».

Кроме того, заполнить и представить декларацию в налоговый орган в электронном виде можно с помощью специального сервиса на сайте ФНС России «Заполнение и представление в электронном виде налоговой декларации «. Этот сервис позволяет заполнить в режиме онлайн и экспортировать заполненную декларацию в файл формата .xml для представления в электронном виде. Также при помощи сервиса можно подписать усиленной квалифицированной электронной подписью и направить в налоговый орган как саму декларацию, так и скан-копии сопроводительных документов. Подписать электронной подписью и направить в налоговый орган при помощи сервиса можно декларацию, сформированную с помощью программы «Декларация» и других программных средств. Правильно составить налоговую декларацию вам также поможет памятка, подготовленная экспертами компании «Гарант».

Какую форму 3-НДФЛ использовать для подачи в 2021 году?

Заполнить и подать декларацию по форме 3-НДФЛ в 2021 году должны следующие категории граждан:

- продавшие имущество в 2020 году — недвижимость и транспорт;

- получившие налогооблагаемый доход в прошлом году, с которого не был удержан НДФЛ;

- желающие оформить налоговые вычет и вернуть часть потраченных средств;

- физические лица, оформленные как индивидуальные предприниматели на общей системе налогообложения (ОСНО), для отчета о своей деятельности за прошедший год;

- Главы КФХ для декларирования дохода за 2020 год.

Все указанные лица заполняют 3-НДФЛ в 2021 году по форме, утвержденной Приказом ФНС от 28.08.20 № ЕД-7-11/615@. Это новый бланк, в который внесены существенные изменения по сравнению с действующим ранее.

Скачать обновленную форму декларации в формате excel можно в данной статье, опустившись в самый ее низ.

Если 3-НДФЛ формируется с использованием программы или личного кабинета налогоплательщика, то необходимость поиска и проверки актуальной формы декларации отпадает.

Полный перечень изменений в налоговой декларации

В таблице ниже собран список тех корректировок, которые были внесены в отчет, действующий с 1 января 2021 года, по сравнению с прежним бланком 3-НДФЛ.

Таблица изменений:

|

Страница 3-НДФЛ |

Что изменилось? |

Кто заполняет? |

|

Титульный лист |

Кроме обновления штрих-кода, никаких изменений не внесено. | Все. |

|

Раздел 1 (итоговые данные) |

В новом бланке разделили ИП и прочих граждан.

Появились два подраздела:

|

Все. |

|

Приложение к Разделу 1 (заявление на возврат налога) |

Появился новый лист, который позволяет формировать заявление на возврат налога – его заполняют те граждане, которые желают получить налоговый вычет и вернуть часть ранее уплаченного НДФЛ.

При этом отдельно составлять такое заявление не нужно, оно уже включено в новый бланк 3-НДФЛ. |

Граждане, рассчитывающие на возврат НДФЛ. |

|

Раздел 2 (Расчет базы и налога) |

Не изменился. | Все. |

|

Приложение 1 (доходы от российских лиц) |

Не изменилось. | Физические лица, продавшие движимое и недвижимое имущество российским лицам.

Граждане получающие налоговый вычет для указания дохода от российских работодателей. |

|

Приложение 2 (доходы от зарубежных лиц) |

В строку 074, где указывается порядок определения прибыли контролируемой иностранной компании, добавился еще один вариант – по правилам для российских организаций. | Физические лица, получившие доход от иностранных лиц. |

|

Приложение 3 (итоги предпринимательской деятельности) |

Не изменилось. | ИП, частнопрактикующие лица, главы КФХ. |

|

Приложение 4 (поступления, освобождаемые от подоходного налога) |

Добавлено поле 090 для указания вида дохода, освобождаемого от налогообложения — материальная помощь от образовательных учреждений учащимся. | Лица, получившие доход, не облагаемый НДФЛ. |

|

Приложение 5 (для возврата налога за лечение, обучение, детей и т.д.) |

Не изменилось. | Граждане, желающие получить стандартный, социальный, инвестиционный вычет. |

|

Приложение 6 (для расчета имущественного вычета с продажи имущества) |

Граждане, продавшие имущество. | |

|

Приложение 7 (Для возврата налога в связи с покупкой имущества) |

Физические лица, купившие недвижимость. | |

|

Приложение 8 (для расчета вычета по ценным бумагам) |

Граждане, желающие получить вычет по ценным бумагам, ПФИ. | |

|

Расчет к прил.1 (показываются сведения о проданном имуществе) |

Изменилась формулировка полей 020 и 040, что не сильно влияет на процесс заполнения новой формы 3-НДФЛ. | Лица, продавшие недвижимость. |

|

Расчет к прил.3 (рассчитываются авансы ИП) |

Новая страница декларации, где ИП отдельно проводят расчет авансовых платежей по налогу для последующего переноса в подраздел 2 раздела 1. | ИП, частнопрактикующие лица |

|

Расчет к прил.5 (возврат налога в связи с уплатой взносов) |

Не изменился. | Граждане, получающие социальный вычет по уплате добровольных пенсионных взносов. |

Инструкции по оформлению

Пошаговые инструкции по оформлению декларации в различных ситуациях:

- при продаже машины;

- при продаже квартиры;

- на вычет за лечение;

- на вычет за обучение;

- на вычет при покупке квартиры.

- на вычет по ипотеке.

ПРИЛОЖЕНИЕ 7 К 3-НДФЛ

Приложение 7 новой формы 3-НДФЛ 2021 посвящено информации о приобретенной жилой недвижимости и о расчете суммы применяемого вычета (определенного по алгоритму из предыдущего пункта).

В Приложение 7 последовательно вносят:

в п. 1.1 (строка 010) – код наименования объекта. Их немного, поэтому приведем сразу в таблице:

| НЕДВИЖИМОСТЬ | КОД ОБЪЕКТА В 3-НДФЛ |

| Дом (жилой) | 1 |

| Квартира | 2 |

| Комната | 3 |

| Доля в квартире, жилом доме, комнате, земельном участке | 4 |

| Земельный участок под застройку ИЖС | 5 |

| Земельный участок, на котором стоит готовый домом | 6 |

| Дом с участком вместе | 7 |

в п. 1.2 (строка 020) – код признака налогоплательщика. Представляем эти коды так же в таблице:

| НАЛОГОПЛАТЕЛЬЩИК (ЗАЯВИТЕЛЬ) | КОД В 3-НДФЛ В 2021 ГОДУ |

| Собственник объекта (недвижимости) | 01 |

| Собственник объекта, заявляющий имущественный налоговый вычет в порядке, предусмотренном п. 10 ст. 220 НК РФ (пенсионер, заявляющий вычет за предшествующие пенсии годы) | 11 |

| Супруг собственника объекта | 02 |

| Супруг собственника объекта, заявляющий имущественный налоговый вычет в порядке, предусмотренном п. 10 ст. 220 НК РФ (пенсионер) | 12 |

| Родитель несовершеннолетнего ребенка-собственника объекта | 03 |

| Родитель несовершеннолетнего ребенка-собственника, заявляющий вычет по п. 10 ст. 220 НК РФ | 04 |

| Заявитель, декларирующий имущественный налоговый вычет по расходам, связанным с приобретением объекта в общую долевую собственность себя и своего несовершеннолетнего ребенка (детей) | 13 |

| Заявитель, декларирующий имущественный налоговый вычет по п. 10 ст. 220 НК РФ по расходам, связанным с приобретением объекта в общую долевую собственность себя и своего несовершеннолетнего ребенка (детей) | 14 |

| Заявитель, декларирующий имущественный налоговый вычет по расходам, связанным с приобретением объекта в общую долевую собственность супруга и своего несовершеннолетнего ребенка (детей) | 23 |

| Заявитель, декларирующий имущественный налоговый вычет по п. 10 ст. 220 НК РФ по расходам, связанным с приобретением объекта в общую долевую собственность супруга и своего несовершеннолетнего ребенка (детей) | 24 |

- в п. 1.3 – сведения о квартире;

- в строке 031 – код номера квартиры: 1 – кадастровый номер; 2 – условный номер; 3 – инвентарный номер; 4 – номер отсутствует;

- в строке 032 – кадастровый номер квартиры. Если его нет, указывают условный номер квартиры. При отсутствии кадастрового и условного номера – инвентарный номер. При отсутствии кадастрового, условного и инвентарного номера квартиры строку 032 не заполняют;

- в строке 033 – сведения о местонахождении объекта. Может не заполнять при заполнении строк 031 и 032;

- в п. 1.4 (строка 040) – дата акта о передаче квартиры;

- в п. 1.5 (строка 050) – дата регистрации права собственности на квартиру;

- в п. 1.8 (строка 080) – сумма фактических расходов на приобретение квартиры, но не более величины предельного положенного вычета.

В пункте 2 Приложения 7 отражают расчет имущественного вычета:

в п. 2.5 (строка 140) – размер налоговой базы в отношении доходов, облагаемых по ставке 13% (сумма строк 070 из Приложения 1, в которых доходы со ставкой 13%) за минусом уже предоставленных налоговых вычетов. Имеются в виду те вычеты, которые уже учтены у источника выплаты. Например, если работодатель предоставлял стандартные вычеты на детей. Найти их можно в справке о доходах;

- в п. 2.6 (строка 150) – общая сумма расходов на приобретение квартиры за отчетный год, принимаемая на основании декларации, но не более значения п. 2.5;

- в п. 2.8 (строка 170) – остаток имущественного вычета по расходам на приобретение квартиры, переходящий на следующий год (разность строк 080 и 150). При этом сумма значений п. 2.6 и 2.8 не должна превышать предельного размера имущественного вычета.

Работа по декларации

Декларации в современном мире являются важным элементом экономической деятельности и юридической сферы. Поэтому с правилами работы с данным видом документов обязан ознакомиться каждый предприниматель, государственный служащий, владелец собственного бизнеса, управляющий компании, турист и др. лица. Нет такой категории граждан, которой не коснулся бы этот вопрос.

Чаще всего приходится иметь дело с экономическими декларациями, такими как таможенные, имущественные и налоговые

При этом очень важно не нарушить сроки, установленные законодательством, для подачи отчетности данного типа. Не меньшее значение имеет правильность составления документов, заполнение всех пунктов формы, достоверность и полнота предоставляемой информации

ВНИМАНИЕ! В случае, если гражданин не уверен в том, что может самостоятельно справиться с составлением декларации, рекомендуется обратиться за помощью к специалисту. Подача отчетности в налоговую инспекцию в ненадлежащем виде может грозить штрафными санкциями

Это относится и к срокам предоставления документов.

Декларация для получения налогового вычета

Согласно законодательству Российской Федерации, налогоплательщики, которые приобрели недвижимость или участвуют в строительстве, имеют право на налоговый вычет. Также учитываются суммы, предназначенные для погашения займов, полученных от финансовых структур РФ,

Процедура получения налогового вычета

ШАГ №1. В налоговой инспекции необходимо взять соответствующие бланки.

ШАГ №2. Подготавливаются все документы на соответствующий объект недвижимости:

- свидетельство о праве собственности;

- договор купли-продажи;

- акт приемки-передачи;

- платежные документы;

- документы, подтверждающие затраты;

- справка о доходах 2-НДФЛ;

- заранее оформленная сберегательная книжка, на которую будут производиться вычеты.

ШАГ №3. Заполнение декларации (КНД 115020):

- титульный лист;

- раздел 6: «Сумма налога, которая подлежит уплате в бюджет или возврату»;

- раздел 5: «Расчет итоговой суммы»;

- раздел 1: «Расчет налоговой базы по ставке 13%»;

- Приложение А: «Доходы в РФ, облагаемые по ставке 13%»;

- Приложение К: «Расчет стандартных и социальных вычетов»;

- Приложение Л: «Расчет имущественного вычета».

В случае необходимости дополнительно заполняются приложения «Г», «Ж»: доходы от продажи собственности, материальная помощь от работодателей, подарки, призы.

4. Следующий шаг – заявление на имя руководства МИФИНС Российской Федерации в вашем регионе, в котором излагается просьба о предоставлении налогового вычета.

5. Специалисты налоговой администрации проводят соответствующее рассмотрение и проверку. В случае положительного решения, налогоплательщика уведомляют в установленном порядке. Денежные суммы поступают на предоставленную заранее сберегательную книжку.

Необходимо учитывать, что для продления процедуры вычета в ГНИ ежегодно предоставляется налоговая декларация: возврат подоходного налога.

Как получить налоговый вычет?

Заполнения 3-НДФЛ недостаточно, чтобы претендовать на налоговый вычет. Требуется документально подтвердить свое право на частичный либо полный возврат удержанного из доходов налога. В качестве подтверждения может использоваться:

- копия свидетельства о приобретении прав собственности на недвижимое имущество;

- договор купли-продажи имущества, включая недвижимость;

- контракт на обучение, лечение, страхование;

- чек на уплату услуг и др.

В комплект документов добавляется заявление с указанием реквизитов для возврата средств.

Необходимо обратиться в бухгалтерию по месту постоянного трудоустройства, уведомить о претензии на возврат НДФЛ. По мере начисления зарплаты и других положенных выплат бухгалтер не будет удерживать налог с доходов, пока положенная к возврату сумма не будет полностью возмещена.

Уведомить бухгалтера нужно в обязательном порядке. Если наступит событие, дающее право на возврат НДФЛ, сотрудники ИФНС не примут заявление на вычет до следующего года. Возврат средств через работодателя можно оформить сразу, вне зависимости от календарной даты.

ВАЖНО! Вернуть удержанный НДФЛ через работодателя получится не в каждом случае. Если речь об инвестиционном или социальном налоговом вычете, придется самостоятельно подавать 3-НДФЛ в ИФНС

Налоговые вычеты предусмотрены только для официально трудоустроенных граждан. Если нет удержанного и перечисленного в бюджет НДФЛ, то и возврата требовать не с чего.

Получить имущественный налоговый вычет можно без учета срока давности. Если недвижимость приобретена в 2014 г., то на вычет можно рассчитывать и в 2019, и в 2021 г. Сотрудники ИФНС будут учитывать налог, удержанный за 3 года, предшествующих подаче заявления и декларации. Аналогично государство вернет деньги заявителю, если на работе ему не оформили вычета на детей. При обращении в ФНС можно вернуть сумму за 3 последних года, независимо от того, сколько лет прошло с момента уплаты НДФЛ.

Социальный вычет имеет ограничения по срокам возврата – учитывается период протяженностью 3 года с момента обучения, лечения. По истечении 3 лет подавать заявку на вычет бессмысленно.

Для кого декларирование доходов обязательно?

Те, кто должен отчитываться перед налоговой о доходах, полученных за прошлый год:

- иностранные граждане;

- предприниматели на общей системе налогообложения;

- лица, самостоятельно занятые профессиональной деятельностью (нотариусы, адвокаты, арбитражные специалисты);

- лица, выезжающие за рубеж на постоянное место жительства.

Обязанность декларировать полученные доходы распространяется на граждан, получивших доход:

- от сделок с инвестиционными и/или иностранными активами;

- от сдачи в аренду имущества

- от лиц, не являющихся налоговыми агентами

Кроме того, нужно указывать в декларации, что вы получили наследство, или лицо, которое не является вашим близким родственником, подарило вам недвижимость. Также требуется задекларировать доход от продажи собственной сельхозпродукции, выращенной на земельном участке площадью от 2 гектаров.

Для тех, кто всерьез относится к прозрачности своей предпринимательской деятельности, и беспокоится, как сохранить безупречную репутацию налогоплательщика, существует достаточно возможностей, чтобы детально изучить условия и сроки подачи декларации о доходах в 2020 году. Для этого стоит посетить официальные веб-сайты Государственной фискальной службы, соответствующих министерств и ведомств, Правительственный портал или консультационные службы. Как правило, в период наплыва лиц, подающих декларации о доходах, ГФС открывает «горячую» телефонную линию или ведет консультации в режиме онлайн по всем интересующим актуальным вопросам.

Кто освобожден от декларирования доходов в 2020 году?

В предыдущем разделе предоставлена информация о том, для кого сдача декларации о доходах является обязательной процедурой. Но есть исключения:

- Работники предприятий, фирм, организаций избавлены от необходимости декларирования своих доходов, поскольку, за них это делает работодатель, выступая налоговым агентом.

- Также освобождены от подачи декларации о доходах лица, не достигшие несовершеннолетия или признанные недееспособными. Эта норма распространяется при получении названными лицами дохода или вознаграждения в любом размере. Однако, декларирование должен осуществить опекун или попечитель такого лица по месту проживания своего подопечного и в сроки, установленные законодательством.

- Существует еще одна категория граждан, которые освобождены от подачи декларации о доходах: это те, кто проходит срочную военную службу, по отношению к которым избрана мера пресечения в виде ареста, а также наши соотечественники, находящиеся в плену на территории других государств.

Сроки подачи декларации о доходах

Соблюдение сроков подачи декларации о доходах позволит Вам избежать штрафов. Для различных категорий граждан существуют некоторые особенности:

- Выезжающие на ПМЖ подают декларацию не позднее, чем за 60 дней до планируемого выезда.

- Предприниматели на общей системе налогообложения отчитываются до 9 февраля 2020 года.

- В 2020 году последний срок подачи декларации о доходах за 2019 год приходится на 1 мая.

- Налогоплательщики, которые рассчитывают на получение налоговой скидки, могут отчитаться по 31 декабря 2020 года. Уплата начисленного налога производится физическим лицом самостоятельно в срок до 1 августа текущего года.

- Физические лица-предприниматели, завершившие по собственному решению предпринимательскую деятельность, отчитаться должны в течение 30 дней после даты, когда были внесены в Государственный реестр сведения о прекращении предпринимательской деятельности.

На официальном веб-сайте ГФС опубликовано информационное сообщение, которое напоминает некоторые важные моменты в процедуре декларирования доходов за 2019 год.

Налоговая декларация при продаже квартиры

Декларация подается до первого мая, следующего за годом, в котором был получен доход от продажи недвижимости.

Заполнение налоговой декларации физического лица учитывает следующие моменты:

- если проданная квартира принадлежала владельцу три или более лет, налогом доход не облагается и декларация не предоставляется ГНИ;

- если квартира продана не дороже одного миллиона российских рублей, налог с дохода платится за вычетом этой суммы;

- если доход превышает один миллион российских рублей, налоговая ставка составляет 13%;

- если продается доля, каждый из совладельцев заполняет декларацию, указывая суммы дохода; следует различать долю в праве собственности и выделенную в натуре.

Чтобы уберечь себя и свой бизнес от ненужных последствий и проблем каждому предпринимателю важно знать, что такое: «Расчет НДФЛ»?:https://russtartups.ru/buhgalteriya-2/raschet-ndfl.html