Договор залога недвижимости в обеспечение займа

Содержание:

- Как прописать в договоре аренды квартиры залог

- Что это такое?

- Какие сведения необходимо предоставить

- Можно ли оспорить?

- Существенные условия залогового договора

- Форма договора

- Кто предоставляет кредит под залог квартиры

- Договор залога. Предмет и стороны договора

- Залог права аренды недвижимого имущества как один из способов обеспечения взятого обязательства:

- Договор залога недвижимого имущества в обеспечение договора займа

- Форма

- Договор займа под залог недвижимости между физическими лицами — образец 2018

- Займ под залог недвижимости какие организации предоставляют?

- Условия получения займа под залог недвижимости

- Как оформить договор займа под залог недвижимости между физическими лицами?

- Где взять займ под залог недвижимости с плохой кредитной историей?

- Займ под залог недвижимости от частного лица кто предоставляет в РФ?

- Займ под залог коммерческой недвижимости — условия получения

- Оформление срочного займа под залог недвижимости — процентная ставка

- Что такое договор залога и с чем его едят

- Возврат залога при покупке квартиры

- Пошаговая инструкция: как правильно оформить сделку?

- В каких случаях применяется

Как прописать в договоре аренды квартиры залог

Залог, согласно п. 1 ст. 334 ГК РФ, — это обеспечение обязательства, позволяющее залогодержателю (владельцу квартиры) в случае неисполнения должником (нанимателем) обязанностей использовать предмет залога для покрытия собственных издержек. При этом заключение договора с условием выплаты нанимателем залога является правом, а не обязанностью владельца жилья.

Подпишитесь на рассылку

Данное обеспечение (обычно его размер равен сумме месячного платежа за проживание в квартире) позволяет нанимателю застраховать риски, связанные с недобросовестным исполнением жильцом своих обязанностей (несвоевременным внесением платы, причинением ущерба мебели или технике и пр.). Если владелец понесет какой-либо материальный ущерб, полученный залог позволит его компенсировать.

Факт внесения нанимателями денежных средств в этом случае обязательно должен быть зафиксирован в заключаемом с владельцем жилья договоре. В нем же должна содержаться информация о том, на какие цели и в каких случаях могут быть направлены средства залога.

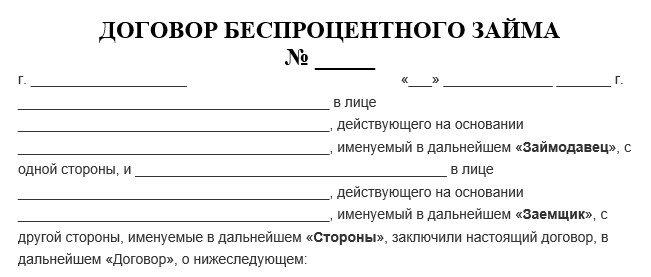

Для наглядности предлагаем вашему вниманию образец договора аренды с залогом, составленный с учетом всех требования законодательства. Его можно при необходимости использовать при составлении собственного варианта, адаптировав под конкретные обстоятельства.

В КонсультантПлюс есть множество готовых решений, в том числе статья: «Залог квартир и мошенничество: некоторые аспекты судебной практики». Если у вас еще нет доступа к системе, вы можете оформить пробный онлайн-доступ бесплатно! Вы также можете получить актуальный прайс-лист К+.

Что это такое?

Залог – это гарантия или обязательство возврата средств. Применяется чаще всего при кредитовании, и представляет собой, например, объект недвижимости. Если должник не исполняет условия договора при покупке квартиры, то кредитор, если было подписано залоговое соглашение, имеет право продать заложенную недвижимость (к примеру), чтобы вернуть свои средства.

Чем отличается задаток, аванс?

Аванс – платеж перед передачей имущества, исполнением договора. Он в любой момент может быть возвращен обратно, и, по сути, факт его отдачи, не несет какой-либо гарантии, что впоследствии сделка состоится (узнать о том, как составить соглашение об авансе при покупке квартиры, а также посмотреть его образец, можно здесь).

Задаток – вариант предоплаты. Гарантирует, что впоследствии за покупаемый объект обязательно внесут всю оставшуюся плату. Подробно о том, для чего необходим задаток при покупке квартиры и как оформляется передача денег, читайте тут, а о тонкостях составления предварительного ДКП квартиры с задатком, мы рассказывали в этом материале.

Если же сделка «срывается», то задаток чаще всего не возвращается. Подробнее можно посмотреть в ГК РФ статье 380. Как видно, залог в корне отличается от всех вышеприведенных понятий. Его не могут применять в качестве платы за объект недвижимости, он является своеобразной страховкой для кредитора, что тот не потеряет деньги.

Виды обеспечения обязательств

Он может быть представлен в двух вариантах:

- В виде материальной ценности, стоимость которой, эквивалентна цене покупаемой недвижимости. Например, должник может дать другую свою квартиру или дом, чтобы получить средства у банка. Если же есть дорогая машина, то в некоторых случаях ее примут в качестве залога. Также залогом могут послужить драгоценные камни и ценные бумаги.

- В виде конкретной суммы, соизмеримой со стоимостью объекта. По факту же получится, что если дать деньги в качестве залога, то будет просто обмен денег на денег. Заемщик кредитору дает свои, тот отдает сумму займа.

Какие сведения необходимо предоставить

Согласно законодательству договор залога подлежит обязательной регистрации в ФРС. Без осуществления данной процедуры договор будет считаться незаключенным.

Для регистрации нужно собрать пакет документов, включающий:

- заявление от залогодержателя и залогодателя (для нотариально заверенного договора заявление подается одним из участников сделки);

- квитанция об оплате госпошлины;

- договор залога в трех экземплярах;

- правоустанавливающий документ (договор дарения, приватизации, купли-продажи, документ о наследовании и т. д.);

- справки из БТИ;

- доверенность (при подаче документов представителем);

- выписка из домовой книги;

- если проводилась перепланировка – оригиналы распоряжения и акта о перепланировке;

- дополнительные документы для залогодателя (если имущество приобреталось по договору купли-продажи, мены или ренты): нотариально заверенное согласие мужа или жены на заключение договора залога; нотариально заверенная копия свидетельства о браке (или расторжении брака оригинал справки из ЗАГСА); нотариально заверенное заявление о том, что на момент приобретения имущества залогодатель в браке не состоял (для неженатых или незамужних).

Для составления самого договора залога нужны паспорта залогодержателя и залогодателя, так как в документе указываются паспортные данные сторон.

Для определения стоимости квартиры можно воспользоваться услугами оценочной компании, остальные сведения берутся из документа о праве собственности и справок БТИ.

Можно ли оспорить?

Оспорить взыскание долга по договору займа с залогом можно только в том случае, если будут выявлены основания, при которых сделка может быть признана незаконной. Такие основания, как правило, регламентируются Гражданским Кодексом РФ. Так если заемщиком будут обнаружены нарушения при привлечении его к ответственности, он может обратиться в суд для дальнейшего разбирательства и урегулирования возникшей проблемы.

Главным основанием служит ст.446 ГК РФ, в которой говорится о том, что если недвижимость является единственным жильем в котором проживает физическое лицо, взыскивать с него данное помещение не предоставляется возможным, поскольку это будет противоречить действующем закону.

Существенные условия залогового договора

Требуется, чтобы структура документа включала в себя существенные условия договора залога:

- предмет залога: в отношении вещи договор залога обязательно должен содержать название таковой, ее количественные и качественные особенности или другие признаки, которые позволяют осуществить индивидуализацию данного имущества; при осуществлении залога имущественных прав указываются конкретные права, предоставляемые в залог, суть обязательственных требований, из которых они вытекают, содержание таковых и др.

- оценка залогового предмета:-в общем порядке – по договоренности сторон процесса;-при осуществлении оценки имущества, которое принадлежит государственным и муниципальным структурам – согласно требованиям соответствующих федеральных законов;-при реализации оценки незавершенных объектов строительства, которые являются собственностью государственных и муниципальных юридических лиц – согласно рыночной цене такого имущества;-при оценке земельного участка – в соответствии с требованиями законов, которые регулируют оценочную деятельность.

- условие об определении лица, у которого останется во владении залоговый предмет;

- существо обязательства, которое обеспечивается посредством залога – к примеру, если залогом гарантируется обязательство, которое исходит из соглашения купли-продажи, то в залоговом контракте следует указать продавца, покупателя и предмет (вещь, товар и др.);

- размер требования, которое гарантируется залогом – к примеру, цена предмета по договору купли-продажи;

- срок выполнения гарантируемого залогом требования – к примеру, по договору купли-продажи – это сроки передачи вещи покупателю и уплаты соответствующим лицом покупной цены.

Форма договора

Договор залога квартиры может быть оформлен как в простой письменной, так и в сложной письменной форме. Понятия «сложная» и «простая» не имеют отношения к легкости или сложности составления договора, а подразумевают заключение договора с участием нотариуса или без такового. То есть, оба варианта будут законными, а обращение к нотариусу – это исключительно желание сторон.

Обращение к нотариусу будет обязательным, если в ипотечный залог оформляется не квартира целиком, а ее доля. Данное правило является недавним, а потому многие о нем не знают. Правило введено в силу изменений, внесенных в Закон «Основы нотариата» от 3 августа 2018 года.

Кто предоставляет кредит под залог квартиры

Выдать займ под залог квартиры могут не только кредитные

учреждения и предприниматели, но юридические, а также физические лица. К кредитным

учреждениям относятся МФО и банки.

Физические лица, которые предоставляют подобные кредиты, в

основном являются частными инвесторами.

Такой тип денежного займа является самым безопасным для

кредитора. Данный вид залогового имущества просто не дает возможности заемщикам

пропустить один из платежей или вовсе отказаться от возврата кредита.

Главное – чтобы сумма залогового имущества примерно

соответствовала кредиту. Для этого нужно просто выполнить оценку залогового

имущества (квартиры) при помощи независимого эксперта.

Если в качестве залогового имущества является именно квартира,

то сумма займа будет большая. Соответственно договор займа необходимо

обязательно оформить в письменном виде. Об имуществе, выступающем в качестве

залога, может быть сказано в самом договоре. Это необходимо будет детально

расписать.

Еще лучше, если будет оформлен отдельный договор залога, в

котором будет четко указано, что он является дополнением к договору займа под

номером…… и от какого числа. Самостоятельно существовать подобный договор не

может.

Все равно, если в качестве залога выступает квартира, то

договор должен быть в обязательном порядке зарегистрирован в Росреестре.

Учитывая, что оба данных договора являются дополнением друг друга, то регистрировать

нужно оба договора.

Займ под залог квартиры от частного лица

Кредит от частного инвестора пользуется меньшим спросом, чем

от юридического лица, но все-таки временами оформляется.

Это происходит потому, что частные инвесторы не требуют

дополнительных справок, достаточно просто предъявить паспорт и документы на

квартиру.

Но, у частных инвесторов сроки по выплатам долга, а также

процентные ставки, выше, чем у юридических лиц. Кроме этого, методы по работе с

заемщиками, которые просрочили платеж, значительно жестче.

К безусловным достоинствам частных инвесторов можно

приплюсовать кротчайшие сроки рассмотрения поданной заявки, а также небольшой

пакет документов.

У частного лица можно оформить кредит не только уже под

существующую квартиру. В качестве залога может выступить даже будущее жилье,

которое человек только собрался приобрести и для этого и занимает денежные

средства.

Существуют следующие общепринятые условия займа под залог

квартиры у частного инвестора:

— клиент должен быть владельцем залогового имущества или, по

крайней мере, стать ее обладателем в самые кротчайшие сроки;

— требуется обычная справка с указанием рыночной стоимости

залогового имущества;

— залоговое имущество должно быть освобождено от детей и

пенсионеров (если таковые прописаны в квартире);

— залоговое имущество не может быть арестованным или связано с

какими-либо судебными разбирательствами;

— для кредитора главное не трудоустройство клиента, а

ликвидность квартиры, для того чтобы в крайнем случае иметь возможность покрыть

долг заемщика.

В большинстве случаев, клиент получает необходимую сумму от

кредитора уже через три дня после оформления договора, в некоторых случаях срок

может быть около семи дней, но это все равно гораздо меньше, чем приходиться

ждать в банковских учреждениях.

Деньги от юридического лица

Получить деньги у юридического лица под залог квартиры,

немного сложнее, чем у частного инвестора. Но, подобный вариант значительно

популярней, чем оформление кредита в банке.

Юридические лица, выдающие займы под залог

недвижимости, требуют от потенциального клиента значительно меньше, чем

банковские учреждения.

Достоинства займа у какого-нибудь юридического лица, не

относящегося к кредитному учреждению такие же, как и у обычного частного

инвестора:

— молниеносное принятие решение, по сравнению с банковскими

учреждениями;

— плохая КИ (кредитная история) не является препятствием для

получения займа;

— договор оформляется уже на следующий день, после

положительного решения кредитора;

— проведение оценки залогового имущества (в данном случае

квартиры) выполняется за счет кредитора;

— в данном случае рассматриваются даже оценки независимых

специалистов;

— не требуется никаких документов, подтверждающих стабильный

доход;

— совсем не нужны поручители.

Договор залога. Предмет и стороны договора

Одним из существенных условий договора залога является предмет договора залога. Предметом залога может быть движимое или недвижимое имущество, а также существующие или будущие права на что-нибудь. Вообще предмет договора залога представляет собой имущество, передаваемое залогодателем в обеспечение обязательства, к примеру, вещи и имущественные права. Однако в соответствии с пунктом 1 статьи 336 ГК РФ залог отдельных видов имущества может быть несколько ограничен или запрещен.

Одним из существенных условий договора залога является предмет договора залога. Предметом залога может быть движимое или недвижимое имущество, а также существующие или будущие права на что-нибудь. Вообще предмет договора залога представляет собой имущество, передаваемое залогодателем в обеспечение обязательства, к примеру, вещи и имущественные права. Однако в соответствии с пунктом 1 статьи 336 ГК РФ залог отдельных видов имущества может быть несколько ограничен или запрещен.

В качестве сторон договора залога выступают залогодержатель и залогодатель. При этом залогодателем может быть не только сам должник, но и третье лицо (пункт 1 статьи 335 ГК РФ). Кроме того, залогодатель должен быть собственником вещи или лицом, которое имеет на нее право хозяйственного ведения.

Залогодателем является лицо, которое предоставляет имущество в обеспечение обязательств. Залогодержатель –это лицо, которое принимает данное имущество с целью обеспечения своего права требования. Стороны договора залога это не только физические, но и юридические лица.

Не имеют права быть сторонами договора залога недееспособные или ограниченно дееспособные лица, а если стороной договора является юридическое лицо, то оно должно быть правоспособным.

Залог права аренды недвижимого имущества как один из способов обеспечения взятого обязательства:

В силу залога кредитор по обеспеченному залогом обязательству имеет право в случае неисполнения или ненадлежащего исполнения должником этого обязательства получить денежное удовлетворение из стоимости заложенного права аренды на недвижимое имущество путем его судебной или внесудебной реализации.

Преимуществами для залогодержателя в таком случае будет являться следующее:

- Защита своих интересов в случае неисполнения обеспеченного залогом обязательства;

- Простой порядок оформления договора;

- Регистрация договора залога позволит контролировать предмет залога и дает гарантию, что предмет залога не будет заложен дважды;

- Возможность определять стоимость имущества самостоятельно.

Договор залога недвижимого имущества в обеспечение договора займа

В основной части документа указываются все существенные и дополнительные условия заключения договора. При описании сроков погашения следует указать периодичность платежей (если таковая предусмотрена), а также окончательную дату выплаты всей суммы

6 Немаловажно указать, как должны действовать стороны в случае утраты (повреждения) залогового имущества. Обычно в таком случае Кредитор имеет право потребовать возврат полной суммы займа

В отношении реализации обременения нужно написать, как происходит распределение суммы, вырученной от продажи залога. Если она не покрывает всей задолженности, предполагается, что заемщик должен доплатить кредитору недостающую часть средств. Если после погашения задолженности остались свободные средства – они должны перейти бывшему владельцу залога.

Поэтому обязательным условием заключения сделки является определение даты передачи предмета договора и отражение этой информации. Как правильно оформить документы Договор займа с предоставлением залогового имущества является довольно серьезным финансовым мероприятием, поэтому требует максимально точного и скрупулезного заполнения нескольких видов документов: Договор займа (в письменном виде в свободной форме или по образцу займодавца) и залога имущества Акт передачи залогового обеспечения залогодержателю и расписка о получении денежных средств или иных материальных ценностей по договору Необходима ли регистрация Договор займа с залогом подлежит обязательной государственной регистрации в органах Росреестра только в единственном случае. Для этого необходимо, чтобы в качестве обеспечения возврата займа выступало недвижимое имущество заемщика.

Форма

Форма договора залога и его условия регламентируются ст. 339 ГК РФ в редакции закона № 367-ФЗ от 21.12.2013 года. Согласно ему, ДЗ является соглашением между банком, выступающим залогодержателем и заемщиком, являющимся залогодателем, в результате чего залогодержатель, приняв в залог недвижимость, при невыполнении заемщиком взятых на себя обязательств, получает право взыскать заложенную недвижимость и распоряжаться им по своему усмотрению. В качестве залога может выступать:

- Любое имущество, в т. ч. деньги.

- Земельная делянка.

- Недвижимость.

- Право имущественного свойства.

- Предприятие.

Форма ДЗ обязана составляться в письменном виде и в нем требуется:

- Отображать предмет залога, его параметры, условия и время выполнения обязательства, которое обеспечивается залогом. Условия, которые относятся к главному обязательству, будут считаться согласованными, если в ДЗ будет отображена ссылка к основному соглашению по выполнению обязательства. Участники сделки могут оговорить в ДЗ условие о продаже недвижимости, находящейся на обременении (по судебному решению или в порядке мирового соглашения).

- Обеспечить оценку недвижимости. Если залогодатель – ИП, в качестве залога может выступать будущее обязательство, в пределах суммы основного соглашения. При этом, оценка заложенной недвижимости и ее параметры могут отображаться любым способом, обеспечивающим идентификацию и ее стоимость на дату взыскания.

- Если иное не определено законом или основным соглашением, ДЗ обязан быть оформлен и заверен нотариусом.

Порядок заключения договора залога недвижимого имущества в 2020 году

ДЗ оформляется при принятии банком недвижимого имущества, которое выступает предметом залога по кредиту. Участниками сделки могут быть, как физические или юр. лица, так и государство. Залогодателем может стать:

- Заемщик, получающий в банке кредит, и являющийся собственником имущества, выступающего в качестве залога.

- Третье лицо (поручитель имущества), являющееся собственником имущества, передающего заемщику право передачи недвижимости в качестве залога.

В ДЗ требуется отобразить суть соглашения, оценку, время выполнения обязательства, описание заложенного предмета, а также прочие условия между договаривающимися сторонами.

Отображение заложенного предмета в документе может быть прописано в общем виде (путем указания названия залога). По договоренности сторон может быть осуществлена аудиторская ревизия достоверности данных по заложенной недвижимости и ее оценке, согласно законодательству РФ.

ДЗ может быть удостоверен нотариусом согласно законодательству РФ или по желанию участников сделки.

При заключении ДЗ необходимо предоставить следующие документы:

- Устав учреждения.

- Учредительный договор.

- Свидетельство о госрегистрации.

- Справку о регистрации предприятия в ЕГРПОУ.

- Свидетельство, подтверждающее полномочия начальника.

- Протокол высшего ведомства о получении займа и оформления имущества в качестве залога.

- Документ об отсутствии задолженности по налогам.

- Баланс учреждения.

- Расшифровку балансовой строки, где отображена учетная цена закладываемого предмета.

- Справки, удостоверяющие принадлежность заложенного имущества залогодателю.

- Документы, удостоверяющие стоимость заложенного имущества при покупке.

- Таможенную декларацию (если имущество завезено на территорию РФ).

- Выписку из Росреестра.

- Экспертное заключение о стоимости заложенного предмета.

После подписания ДЗ, документ понадобиться зарегистрировать в Росреестре, предоставив договор с приложенными документами и квитанцией о перечислении госпошлины.

Договор займа под залог недвижимости между физическими лицами — образец 2018

Залог сам по себе явление довольно типичное, распространенное и одновременно с этим гениальное. С его помощью можно решить любые моменты в вопросах займов, как между юридическими, так и между физическими лицами. Но, если в правоотношениях между юридическими лицами все нюансы урегулированы унифицированной формой договоров, то как обстоят дела в вопросе оформления ссуды между физическими лицами? Предлагаем обсудить возможные нюансы и рассмотреть образец договора.

Займ под залог недвижимости какие организации предоставляют?

Одной из самых распространенных форм получения кредита с обеспечением квартирой является оформление кредитного договора с банком. Однако по ряду причин услугами официальных банковских структур пользуются далеко не все граждане. В этом варианте они могут прибегнуть к помощи частных инвесторов и взять нужную сумму у них. И, поскольку подобный кредит оформляется в основном между физическими лицами, у пользователей возникает ряд вопросов, связанных с залоговым оформлением, и вообще с правомерностью подобных действий. Предлагаем углубиться в эту тему и разобраться в нюансах заключения договора и рассмотреть типовой образец бланка.

Условия получения займа под залог недвижимости

Подобное обеспечение ссуды – распространенная форма правоотношений. В случае сотрудничества с частным кредитором, физическим лицом, главным условием выступают права заемщика на залоговую квартиру. Иногда кредиторы могут выдать залоговую ссуду под квартиру поручителя. Дополнительные условия:

- можно взять любую сумму под 14-25%;

- стандартный срок ссуды – от полугода до 5 лет;

- дополнительные документы оговариваются в индивидуальном порядке.

Как оформить договор займа под залог недвижимости между физическими лицами?

Договор между физическими лицами оформляется в свободной форме. Но образец бланка должен содержать обязательные пункты:

- личные данные сторон, участвующих в сделке;

- суть договора — заемщик соглашается взять ссуду под залоговое обеспечение;

- характеристики и описание недвижимости, включая ее принадлежность;

- срок погашения;

- обязанности и ответственность каждой стороны;

- место и дата составления контракта;

- подписи участников с расшифровкой.

Где взять займ под залог недвижимости с плохой кредитной историей?

Большинство официальных кредитных организаций тщательным образом проверяют официальный доход и кредитную историю своих потенциальных заемщиков. В случае сотрудничества с частными инвесторами таких вопросов обычно не возникает. Поэтому, с ними можно заключать договор без опасения отказа по причине подпорченной кредитной истории, и взять нужную сумму.

Займ под залог недвижимости от частного лица кто предоставляет в РФ?

Если гражданин России хочет взять крупную ссуду и оформить ее залогом своей квартиры или другой недвижимости, у него есть три пути поиска кредитора:

- печатные издания;

- интернет;

- кредитный брокер.

Из самых популярных на сегодня можно выделить: Быстро Деньги, Займ Денег, Ваш Кредит, Копилка и пр. Для облегчения поиска кредитора заемщик может воспользоваться помощью кредитного брокера, который за небольшое вознаграждение поможет подобрать несколько вариантов инвесторов в любом регионе страны от Москвы до Краснодара.

Займ под залог коммерческой недвижимости — условия получения

Организации также имеют два варианта, которые позволяют взять займ, оформив его залогом под коммерческую недвижимость:

В любом варианте предоставление заемщику денежных средств стороны могут оформлять договором у нотариуса.

Оформление срочного займа под залог недвижимости — процентная ставка

Если срочно нужен займ под залог недвижимости, его можно взять у частных кредиторов под стандартные 14-25%. Вопросы о ставке решаются индивидуально, обычно самые выгодные предложения инвесторы готовы сделать проверенным заемщикам. К тому же, в этом варианте можно оформить договор, и взять деньги за один день. В случае с банками – здесь больше гарантий, но взять ссуду в таком варианте за один день не получится.

Что такое договор залога и с чем его едят

Если между двумя сторонами составляется договор займа, в котором прописывается обеспечение залогом имущества заемщика – составление договора залога считается обязательным. В данном случае составляется либо два отдельных документа (так происходит чаще всего) или составляется договор займа с прописанным залогом.

Договор обязательно содержит:

- Вступление (преамбулу). Описываются стороны сделки, если физические лица – указываются ФИО, данные паспорта и адрес регистрации. Если одной из сторон является юридическое лицо – указывается полное и краткое наименование и доверенный представитель организации, а также документ, на основании которого он действует от ее лица.

- Предмет договора. Это собственно и есть то, на что направлено заключение сделки. В случае с залоговым займом – это получение денег на определенных условиях.

- Устанавливаемые условия. О них подробнее в предпоследнем разделе.

- Срок действия документа. Совпадает со сроком действия обязательства, устанавливается дата последнего платежа по долгу.

- Ответственность сторон. Прописываются последствия неисполнения сторонами принятых обязательств, устанавливается способ решения спорных вопросов.

- Форс-мажор. Существуют такие ситуации, которые возникают не по вине обеих сторон, но последствия для одной из них могут быть негативными. Форс-мажорные ситуации снимают ответственность заемщика перед кредитором или кредитора перед заемщиком.

Помимо стандартных, описанных выше пунктов, договор займа с залогом недвижимости (квартиры или любого другого объекта) имеет свои юридические особенности.

В чем особенности договора залога

Основная особенность такой договоренности – договор займа обеспечивается залогом имущества заимополучателя. Такое обеспечение обязательно указывается в документе с подробным описанием. Если залогом выступает недвижимость, то обязательно прописывается:

Основная особенность такой договоренности – договор займа обеспечивается залогом имущества заимополучателя. Такое обеспечение обязательно указывается в документе с подробным описанием. Если залогом выступает недвижимость, то обязательно прописывается:

- адрес расположения имущества;

- площадь в целом и площадь каждого помещения, если таковое характерно залогу;

- стоимость оценки. Выставляется на основании акта об оценочной стоимости объекта недвижимости. Причем такая стоимость указывается как цифрами, так и буквами прописью;

- кадастровый номер;

- для земельного участка обязательно указание границ надела и присвоенная категория земель.

Также, если объектом залога выступает недвижимость, обязательным является регистрация документа в территориальном органе Росреестра.

Возврат залога при покупке квартиры

При условии выполнения всех обязательств по договору о залоге и той и другой стороной, а также по истечению указанного срока, осуществляется возврат залога первоначальному владельцу, то есть залогодателю.

Это в том случае, если не получилось просто согласовать этот вопрос с продавцом квартиры, но суд при таком развитии событий все равно может встать на сторону продавца, и тогда вернуть деньги не получится.

Договор залога при покупке недвижимости – это не самый необходимый документ. Но в такой ситуации, когда одна из сторон предлагает его заключить, чтобы обезопасить сделку, а другая сторона отказывается, есть основания призадуматься

Может быть, у другой стороны есть что скрывать, а поэтому стоит ли иметь дело с такими людьми и рисковать в таком важном деле, как покупка или продажа квартиры, решает каждый сам для себя

Пошаговая инструкция: как правильно оформить сделку?

Вот каков алгоритм действий:

- Выбор банка с наиболее выгодными условиями кредитования или ипотеки.

- Подбор недвижимости на покупку, соответствующей критериям банка.

- Сбор документов.

- Обращение в банк с целью одобрения получения ипотеки и извещения их о том, что будет применяться залог.

- Обращение в оценочную аккредитованную компанию для анализа залогового жилья и приобретаемого имущества.

- Повторный поход в кредитное учреждение с документами для подписания ипотечного договора.

- Заключение страхового договора и ипотечного.

Меры безопасности

Чтобы обезопасить себя от потери залогового жилья, стоит внимательно прочитать условия договора (о них речь пойдет ниже). Нет ли там каких-либо подводных камней, из-за которых банк «со спокойной совестью» сможет аннулировать досрочно договор о займе и продать вашу квартиру, цена которой порой выше самого ипотечного кредита.

На заметку. Не забывайте, отдавая свою недвижимость в залог, вы несете ответственность за ее содержание.

Т.е. если ваши соседи затопили вас, или сожгли, то банк на законных основаниях имеет право потребовать свои деньги назад, ведь залог, который был дан ему, теперь не имеет той первой заявленной ценности.

Важные пункты документа

К существенным условиям относятся:

- предмет залога;

- размер займа;

- срок исполнения обязательств по договору;

- условия реализации залогового имущества в случае неисполнения обязательств в досудебном судебном порядке.

Если хотя бы один из вышеприведенных пунктов отсутствует, то соглашение о залоге можно будет признать недействительным.

С 01.01.2015 года подробно описывать передаваемый в залог объект недвижимости не обязательно. До этого времени, если таковой пункт отсутствовал, то все соглашение могли признать недействительным.

Кроме того, внимательно посмотрите в договоре, не включил ли банк в оплату не только долговые обязательства, но и неустойки, пени и другие платежи, связанные с расходами на содержание залогового имущества.

- Скачать бланк договора-соглашения о залоге при покупке квартиры между физическими лицами

- Скачать образец договора-соглашения о залоге при покупке квартиры между физическими лицами

Обязательно ли регистрировать или нотариально заверять?

Как говорит п. 1 ст.10 ФЗ от 16.07.98 № 102-ФЗ «Об ипотеке», договор залога подлежит государственной регистрации. А п.1 ст.165 ГК РФ разъясняет, что при несоблюдении требования о государственной регистрации такой сделки, последует признание сделки недействительным, а соглашения – ничтожным.

Что касается нотариального заверения, то тут законодатель оставил нам выбор. Договор можно написать либо в простой письменной форме, либо обратиться к нотариусу. И то и другое является юридически верным решением. Обычно банк все же говорит, что необходимо идти к нотариусу. В таком случае, следует уплатить еще и госпошлину за услуги юриста.

Для того чтобы совершить удостоверение, нужны документы:

- Паспорта сторон.

- Согласие супругов на сделку.

- Правоустанавливающие документы на предмет залога.

- Экспертное заключение о стоимости объекта.

- Проект договора залога.

Правила передачи, содержание расписки

Залогодатель при передаче своего имущества не утрачивает на него права собственности, т.е. он по-прежнему может жить в нем и распоряжаться.

Обратите внимание! Но важно помнить, что, если в результате деятельности хозяина, был нанесен вред объекту недвижимости, то банк вправе потребовать досрочного возврата займа

Вот правила передачи:

- Для того чтобы передать свою недвижимость в залог, собственник обращается в банк.

- Из учреждения приходит оценщик, составляет заключение, в котором описывается стоимость объекта.

- Затем заключается договор залога, и составляется расписка.

- Договор регистрируется и нотариально заверяется. Последнее действие – по желанию.

- Процесс передачи имущества в залог завершается.

Как же написать расписку? Составляется она в произвольной форме. Т.е. единого бланка не существует. Указываются такие данные:

- юридические данные банка, получающего имущество в залог;

- сведения о залогодателе (ФИО, дата рождения, паспортные данные);

- информация об объекте залога – адрес и стоимость;

- срок окончательного исполнения долговых обязательств;

- свидетели, в присутствии которых был написан документ (их наличие и присутствие необязательно);

- дата, подписи.

В каких случаях применяется

Применение залогового договора касается возникновения у

одной стороны к другой долговых обязательств. Большая часть таких сделок

связана с кредитованием. При этом займы выдаются как под приобретаемое

имущество, так и уже находящееся в собственности. Самый распространенный такой

документ – образец договора ипотеки, где залогом выступает недвижимость.

Примеры:

- Бурков

берет кредит для покупки частного дома с земельным участком, в обеспечение по образцу

договора залога отдает свою городскую квартиру. В таком случае оформляется уже

имеющаяся в собственности недвижимость; - Молодая

семья Вакуловых приобретает квартиру в ипотеку, потому что у них недостаточно

собственных накоплений. Купленная квартира оформляется залогом по ссуде.