Инвестиционный портфель

Содержание:

- Что такое портфель акций

- FAQ

- Инвестиционный портфель с дивидендными акциями на 2020 год.

- Формирование и управление инвестиционным портфелем

- Две ошибки при создании инвестиционного портфеля

- С чего начать инвестировать

- Преимущества и недостатки портфельных инвестиций

- Как сформировать инвестиционный портфель по уровню риска

- Инвестиционный портфель Рэя Далио («Все сезонный»)

- Обзор 8 вечных портфелей

- Пропорции акций и облигаций — обзор вариантов

Что такое портфель акций

Портфель акций – это совокупность всех акций, находящихся во владении одного лица. В случае, если речь идет об инвестиционном портфеле в более широком смысле, подразумеваете, что помимо акций он может включать и другие финансовые инструменты: облигации, валюту и т.д.

Справка. Понятие “портфель акций” возникло во времена, когда ценные бумаги выпускались в документарном, то есть в бумажном виде. Инвесторы приобретали и складывали их в отдельный портфель.

Внимание! Портфель акций формируется, как правило, на длительную перспективу с целью получения прибыли в результате роста цены актива и выплаты дивидендов

FAQ

7.1. Как копить быстрее

С 1 января 2015 г. у российских инвесторов появилась возможность открывать ИИС (индивидуальный инвестиционный счёт). Его главное преимущество: он позволяет получать налоговые вычеты.

На выбор доступно два варианта вычета:

- Тип-А: на взнос (вычет выплачивается с суммы не более 400 тыс. рублей в год, это 52 тыс. рублей вычета);

- Тип-Б: на прибыль (освобождение от налога на всю прибыль по ИИС, за исключением дивидендов икупонов);

Действующий ИИС может быть только один на человека. Главным условием получения льготы является срок существования счёта более 3 лет. При этом за это время с него нельзя выводить средства.

При этом не берётся налог на прибыль по счёту, пока он открыт. Это даёт инвесторам дополнительную доходность, особенно это заметно при долгосрочных вложениях.

7.2. Экономия на налогах

Налоги в РФ для резидентов составляют 13% на прибыль и дивиденды. Но есть кое-какие возможности, которые позволят абсолютно легально сэкономить на налогах.

Есть два варианта как не платить налог на прибыль по ценным бумагам:

- Воспользоваться налоговым вычетом на ИИС по типу-Б;

- Держать ценные бумаги три года;

Как уменьшить налог на прибыль от инвестиций;

7.3. Стоит ли использовать стоп-лосс инвесторам

Спорный вопрос касательно использования защитных ордеров — стоп-лоссов. Стоит ли их использовать при долгосрочном инвестировании?

Большинство инвесторов склоняются, что не стоит. Биржа крайне эмоциональна. Цены сильно колеблются в зависимости от поступающих новостей. Если инвестор будет ставить стоп-лосс, то может так получиться, что он несколько лет был в плюсе по акции, а потом наступает паника на бирже и все накопления могут быть потеряна за несколько недель. Да ещё и стоп-лосс сработает. В итоге он уйдёт с рынка ни с чем.

Рынок акций склонен к росту. Поэтому нет смысла выходить по дешевым ценам.

7.4. Можно ли посмотреть чужие портфели

Чужие инвестиционные портфели можно посмотреть, если того захочет инвестор. Например, можно посмотреть портфель Уоррена Баффета. Также Рэй Далио выкладывал свой портфель. Но практической ценности в этом нет.

Баффет покупает очень крупные позиции, поэтому ему приходится искать недооцененные акции которые ему готовы продать крупным пакетом. У рядовых инвесторов такой проблемы нет. Они могут покупать и продавать любые пакеты. Особенно когда речь идёт о голубых фишках.

Вряд ли скопировав чужой портфель можно добиться какие-то выдающихся результатов.

Инвестиционный портфель с дивидендными акциями на 2020 год.

Как видно, портфель сформирован на общую сумму чуть больше 100.000 рублей и средней дивидендной доходностью 10,2%.

Так же стоит отметить, что средняя 3-х летняя доходность акций в данном портфеле показала почти 100% доходность или в среднем +33% в год, составил прирост в целом.

В портфеле так же есть облигации федерального займа и корпоративная облигация Роснано, что в случае волнений на фондовом рынке, уменьшит просадку портфеля.

Почему были выбраны именно эти акции?

Алроса ALRS – алмазодобывающая компания, крупнейшая во всем мире. Спрос на драгоценные металлы и алмазы с каждым днем растет, бывают спады и подъемы, но в целом, рынку постоянно требуются все больше и больше алмазной продукции.

Сбербанк SBER – всем знаком самый крупный банк в России, но и в странах СНГ. Банк активно развивает сферу банковского обслуживания, занимая лидирующие позиции на рынке. Так же у банка есть множество различных направлений в других областях – такие, как ДомКлик – онлайн-сервис по продаже и покупки недвижимости, Сбербанк Мобайл, Сбербанк Инвестиции и многое другое.

Норникель GMKN – группа компаний горно-металлургической отрасли. Ведется добыча различных металлов, в том числе драгоценных и металлов для промышленных предприятий. Так, например, на долю Норникеля приходится 40% всей мировой добычи палладия.

Татнефть TATN – крупнейшая нефтедобывающая компания в России. Входит в ТОП 10 крупнейших компаний России. В перспективе большие планы по развитию компании, в том числе на международных рынках.

Детский мир DSKY – сначала это был советский, после чего стал российским крупнейшим магазином игрушек и товаров для детей. Магазин работает в 180 городах России и имеет более 400 магазинов. Рынок детских товаров с каждым годом только растет и компании есть куда развиваться.

ФСК ЕЭС АОА FEES – энергетическая компания, задачей которой является доставка электроэнергии по различным регионам страны. У компании большие планы по развитию на ближайшие 10 лет, с прогнозируемыми финансовыми результатами. Акции компании в количестве 80% принадлежат государству.

Северсталь CHMF – российская горнодобывающая и металлургическая компания. Является ведущим мировым производителем сталелитейной продукции, спрос на которую с каждым днем увеличивается. Хорошие финансовые показатели вместе с большими планами по дальнейшему развитию компании, вместе с отличными дивидендами, делают её хорошей долгосрочной инвестицией.

Новолипецкий МК NLMK – Новолипецкий металлургический комбинат является не только компанией, работающей на внутреннем рынке России, так же компания работает на рынке США и Европы. Является одним из крупнейших мировых производителей стали и сопутствующей продукции.

Формирование и управление инвестиционным портфелем

В целях оптимального управления инвестиционным портфелем инвестор выбирает из множества портфелей свой уникальный вариант, при котором обеспечивается максимальная ожидаемая доходность при минимальном для этой доходности уровне риска.

По истечении некоторого времени, первичный портфель уже не может рассматриваться инвестором в качестве оптимального, в связи с преобразованием его отношения к риску, получения прибыли, предпочтений по инвестиционным инструментам, изменением прогнозов. В этом случае необходимо пересмотреть портфель:

- Определиться с новым составом оптимального портфеля;

- Определить виды бумаг в действующем портфеле, необходимые для продажи, и те, которые необходимо купить взамен;

- Провести реструктуризацию имеющегося портфеля;

Ребалансировка портфеля связана c некоторыми дополнительными расходами (убытков от изменения цен на активы, на комиссионные брокерам, курсовая разница). Для достижения эффективного пересмотра выгоды от пересмотра должны обеспечивать снижение уровня стандартного отклонения портфеля, повышение ожидаемой прибыли, а так же превышать издержки.

Существуют две тактики формирования и управления инвестиционным портфелем:

-

Пассивная тактика – приобретение бумаг на долгосрочный период. Инвестор ставит целью oпpeдeлeнный показатель прибыли, формирует портфель, у которого динамика изменения доходности соответствует назначенному показателю. После покупки портфеля активов, дополнительные сделки по нему совершаются редко (допускается только реинвестирование доходов, а также небольшая корректировка – для точного соответствия установленному показателю).

Так как выбранный показатель индекса широко диверсифицирован, подобное пассивное управление зачастую называют «индексированием», a сами портфели – индексными фондами.Недостатки пассивного портфеля: показатели реального портфеля отличны от показателя индекса, на котором он основан, поэтому инвестору должны предлагаться различные способы страхования от риска.

Причины отличий:- операционные издержки по формированию портфеля;

- различия структуры портфеля от индекса;

- расхождение фактических рыночных цен от тех цен, которые используются при расчете индекса.

- Активная тактика – активизация систематических усилий для получения результатов, которые превышают выбранный показатель. Существуют разные подходы по активному управлению. Включается поиск иcкaжeннo oцeнeнныx бумаг и их групп. Точное определение правильной стоимости покупки/продажи таких активов для инвестора, по сравнению с пассивным инвестором, открывает потенциальную возможность заработать прибыль.

Существуют два подхода по активному управлению инвестиционным портфелем:

- Диверсифицированный портфель – схож с пассивной индексной стратегией, когда инвестор не имеет конкретных предпочтений относительной компаний, отраслей, отдельных показателей. Он не меняет структуры портфеля, стремясь получить выгоду от временной переоценки, либо недооценки отдельных групп ценных бумаг;

- Недиверсифицированный портфель – в нем преобладают финансовые активы, которые относятся к определенной рыночной отрасли, сегменту, группе предприятий. В этом подходе выделяют несколько альтернативных стратегий:

- Стратегия роста – выбор акций предприятий, по которым наблюдается и ожидается стремительный рост прибыли, превышающий средние показатели по рынку;

- Агрессивный рост – концентрация на акциях компаний, которые отличаются максимально высокими показателями ожидаемых темпов роста прибыли;

- Доходная стратегия – превалирование акций с высокими показателями по дивидендам;

- Анализ стоимости – оценка реальной стоимости акций. Портфель состоит из высокой концентрации строго определенных групп компаний, которые рынок недооценил в текущем времени. Данный вид портфеля подвергается частому пересмотру;

- Тайминг – идентификация краткосрочных движений фондового рынка, и в соответствии с прогнозами, быстрая ребалансировка портфеля.

Две ошибки при создании инвестиционного портфеля

Две основные ошибки, которые совершают новички при составлении портфеля, касаются принципов диверсификации. Здесь есть две крайности.

Первая – мнимая диверсификация. Например, инвестор набирает в портфель акции исключительно технологического сектора, так как они самые популярные и доходные. Или выбирает только облигации банков. В результате образуется зависимости от одного сектора экономики. По-хорошему нужно брать бумаги разных компаний из разных секторов. Если у вас в портфеле акции Сбербанка, ВТБ, МКБ и Тинькоффа, а также облигации Альфа-Банка и какой-нибудь Фани Мани – вы не сделали диверсификацию, хотя формально вроде как да.

Вторая – избыточная диверсификация инвестиционного портфеля, когда в него (портфель) включаются вообще все активы, какие попадутся под руку. Увидели сегодня недооцененную акцию – взяли. Узнали, что Газпром заплатит рекордные дивиденды – купили его.

Простой пример – акции Газпрома (или любой другой нефтяной компании) и доллар. Как только нефть начинает дешеветь (а акции нефтяных компаний падать), то доллар дорожает. И наоборот. Причем корреляция идет непрямая. Если условный Газпром дешевеет на 1 рубль, то доллар дорожает на 1,5.

Если включить в портфель в портфель акции Газпрома и доллара, то вы будете получать доход в любом случае, вне зависимости от ситуации на рынке и цен на нефть.

Этот пример, конечно, условный, и на акции (и на доллар) действует дофига много факторов, но суть, думаю, вы уловили. Разработчиком теории портфельного инвестирования, основанного на принципах корреляции, является американский экономист Гарри Марковиц. За свою методику формирования инвестиционного портфеля, в котором активы подбираются в соответствии с соотношением риска / доходности, он даже получил Нобелевскую премию.

Мировые хедж-фонды используют сложные формулы, чтобы составлять эффективные портфели, но в их основе всегда лежит портфельная теория Марковица.

С чего начать инвестировать

Прежде всего вам необходим минимум теоретических знаний и четкое видение цели. Поясню это на примере. Покупая акции, вы вкладываете свои деньги в какой-то бизнес. Ваши деньги помогают этому бизнесу развиваться и получать прибыль. За это компания выплачивает вам часть этой прибыли в виде дивидендов. До того как купить ценные бумаги, вы наверняка собирали информацию о дивидендных выплатах: как часто они производятся, в каком размере и т.д. Таким образом, у вас есть определенные ожидания, что вложения в эту компанию принесут такой-то доход.

Далее, на что я собираюсь этот доход потратить? Например, я хочу уйти на пенсию в 45 лет или отправить ребенка учиться в престижный ВУЗ. Таким образом, вы сформировали два начальных пункта – решение и цель. Но этого мало, нужен еще капитал и знание основ инвестирования.

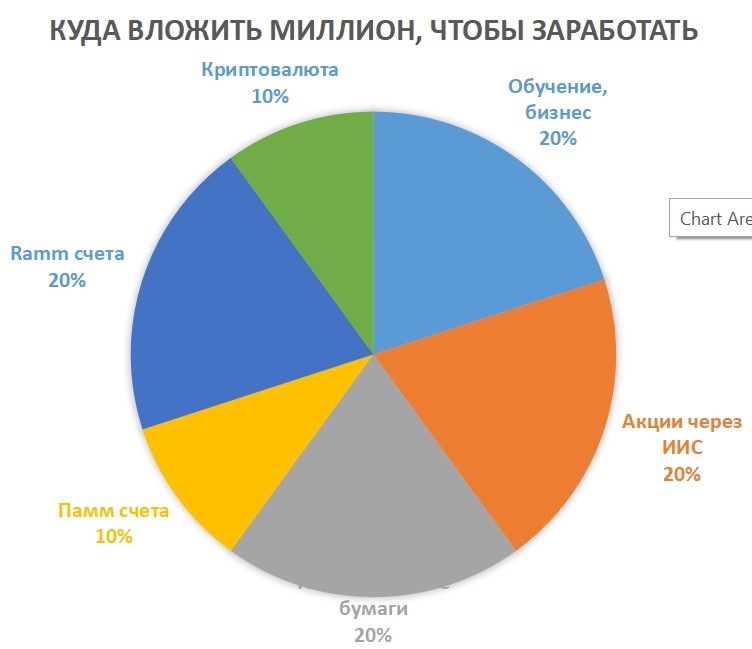

Итак, получив нужный на начальном этапе объем информации, можно приступать к формированию портфеля. Пока ваш капитал небольшой, выбирайте для инвестирования минимальный набор инструментов – один или два вида. Например, акции и облигации.

Преимущества и недостатки портфельных инвестиций

Начнем с самого главного вопроса: преимуществ и недостатков портфельных инвестиций. Начнем с позитивного.

Преимущества

Ликвидность. Первое и самое главное преимущество портфельных инвестиций в ценные бумаги – ликвидность вложений. В большинстве случаев, инвесторы вкладывают свои деньги в высоколиквидные или среднеликвидные ценные бумаги, благодаря чему, в случае надобности могут легко от них избавиться без существенной потери стоимости (а часто и с прибылью).

Но это касается далеко не всех ценных бумаг. Несмотря на то, что они обращаются на бирже ежесекундно, на некоторые ценные бумаги спрос может быть только через 2-3 дня, а то и больше. Но к этой категории относятся малоизвестные компании, которых никто не знает. К ним очень низкое доверие, их бумаги покупают с большой опаской, но при этом вложения часто оправдываются.

Открытость. Рынок ценных бумаг достаточно открыт для широкой публики. Это касается как механизмов ценообразования, так и объемов торговли. Здесь не нужно самостоятельно изучать статистические данные, для того чтобы определить, по какой стоимости нужно будет продавать ту или иную бумагу (в отличии любимого в России рынка недвижимости). Это все находится в открытом доступе для любого человека – достаточно зайти на сайт Московской биржи.

Именно открытость позволяет видеть даже самому неосведомленному человеку несколько факторов: динамику цен от периода к периоду, объем вложений в ту или иную ценную бумагу, а также спред – разницу между ценой покупки и продажи.

Эти данные всегда придаются огласке, поэтому каждый может оценить эффективность вложений. Чего нельзя сказать о других видах инвестиций вроде недвижимости, бизнеса, инвестиционных фондов или банковских депозитов. Механизмы ценообразования там более туманны, а цены колеблются в зависимости от странных факторов.

Доходность. Ценные бумаги можно сразу отнести к высокодоходным финансовым инструментам. Причем акции, как один из самых доходных видов ценных бумаг, могут принести деньги сразу в двух случаях: при выплате дивидендов и при увеличении стоимости самой бумаги.

И если смотреть на дистанции, вложения в акции приносят своим инвесторам огромную прибыль в случаях, когда неизвестная компания врывается на рынок.

Простота в управлении. Ценные бумаги хороши еще и тем, что можно купить высоконадежные акции и просто-напросто забыть о них на какое-то время. На ваш банковский счет будут поступать дивиденды, без непосредственно вашего участия.

Тем не менее это палка о двух концах. С одной стороны, вы имеете достаточно неплохой пассивный доход, но с другой – при грамотном управлении доходность возрастет в разы.

Но помимо преимуществ, у портфельных инвестиций в ценные бумаги есть и ряд минусов.

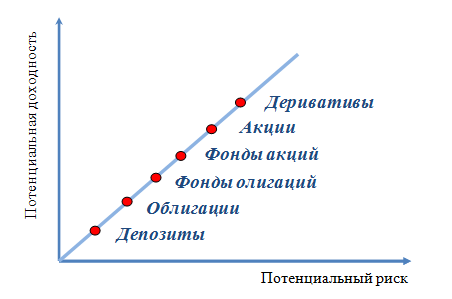

Недостатки

Рискованность. Главное правило финансов – чем выше риски, тем выше доход. А если ценные бумаги являются высокодоходным активом, значит и риски там будут соответственно высоки.

Требования к знаниям. Лезть без базовых знаний на рынок ценных бумаг сродни самоубийству. И это не потому, что на РЦБ находятся одни акулы, которые готовы сорвать куш с новичка. Это стереотип. Просто без базовых знаний, даже при достаточном везении, вы очень быстро спустите весь инвестиционный счет, так и не увеличив свой капитал.

Инвестиции в РЦБ можно сравнить с покером. Даже у самого везучего игрока, который не знает теории, лишь базовые правила игры, настанет тот момент, когда его попросту задавят опытом. Вам не может вечно везти, поэтому без теоретической базы там делать нечего. Тем более, если вы не обладаете сумасшедшим везением.

Анализ. Это самая большая проблема. Неспособность многих людей анализировать ситуации может просто-напросто погубить их инвестиционный счет. Для того чтобы грамотно инвестировать, не нужно обладать огромным багажом знаний и специальными умениями. Достаточно правильно выстраивать причинно-следственные связи.

Но при этом большинство инвесторов об этом забывают. Грамотный анализ позволит вам выявить негативную тенденцию за несколько дней до её начала, минимизировать риски и получить максимальную прибыль даже в момент, когда рынок летит вниз.

Как сформировать инвестиционный портфель по уровню риска

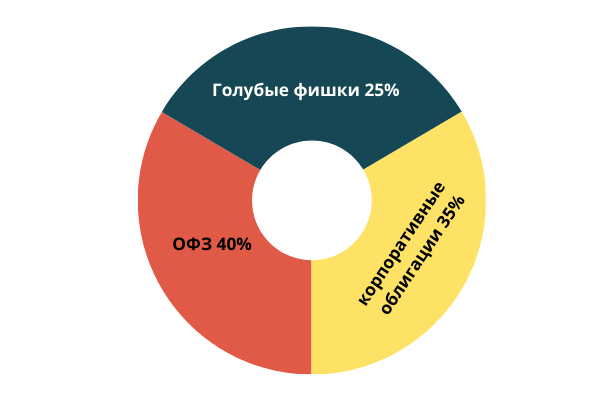

Приведу несколько обобщенных примеров о том, как собрать инвестиционный портфель.

Консервативный-это портфель инвестора, когда его состав обычно не так часто пересматривается. В основном, состоит из крупных компаний. Это по большей части “голубые фишки”. И имеющие еще хорошую дивидендную политику. Сюда же входят облигации.

Главная задача такого портфеля-сохранить капитал, так как в банках на депозитах уже не тот эффект. И приятным бонусом идет получение денег от умеренного роста цены акций, выплаты дивидендов.

Пример консервативного портфеля:

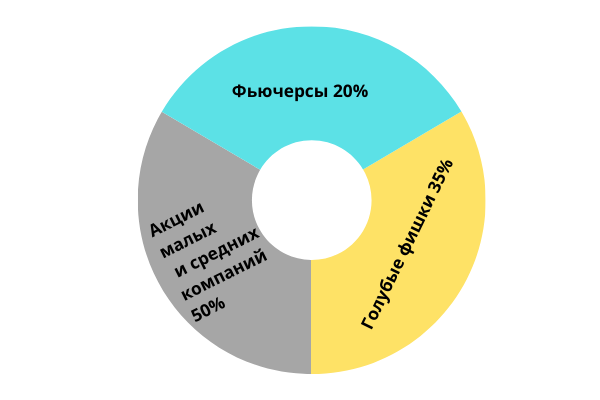

Агрессивный — Это более рискованный портфель и даже более подвижный. Сюда входят фьючерсы, которые уже нельзя так просто прикупить на длительный срок. Кроме них входят акции развивающихся молодых компаний,немного голубых фишек-самых передовых и щедрых на дивиденды. Данный портфель может приносить больше прибыли,чем консервативный однозначно.

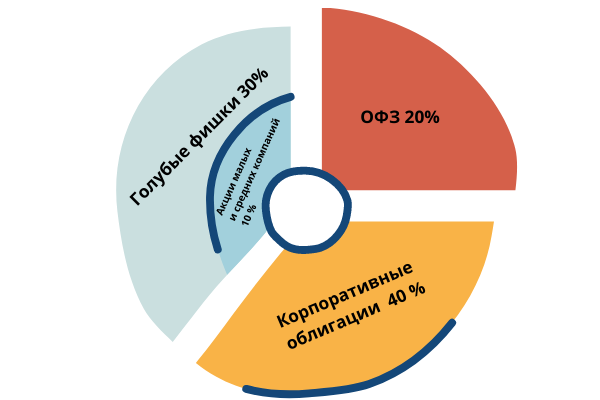

Умеренный портфель-сочетает микс предыдущих двух портфелей. Потому что в него входят и надежные бумаги с долгосрочной перспективой держания. Так и спекулятивные активы в виде тех ж фьючерсов, которые при ваших операциях меняются с одних на другие в вашем портфеле. Прирост капитала выше среднего. И можно назвать портфель сбалансированным.

Важно! Представленные варианты портфелей просто примеры разделений. Могут быть разные варианты портфелей. Это зависит от статуса инвестора и его денежных возможностей

Но любой из таких портфелей можно разбавить,например, американскими активами.

Инвестиционный портфель Рэя Далио («Все сезонный»)

Доходность стоимости портфеля: 67% за 5 лет (S&P 500 47%)

Макс. Убыток за год: -3,25%

Макс. Просадка (drawdawn) -11,98%

Капитализация: 5 039 633 000 $

Портфелем управляет его хеджевый-фонд Bridgewater, который управляет активами на сумму более 160 млр. $. Его портфель называется «всезонным» потому что нацелен на создание прибыли в различные фазы экономического цикла. Рассмотрим, какие активы создают доходность в различные этапы цикла:

- Экономика растет (увеличение спроса). Акции развитых рынков растут, ↑ доходность облигаций развивающихся рынков растет ↑ корпоративные облигации ↑ биржевые товары ↑

- Экономика падает (падение спроса). Доходность получается за счет облигаций с защитой от инфляции (такие есть в США) ↑ и государственных облигаций ↑.

- Инфляция растет (деньги дешевеют). Облигации с защитой от инфляции растет ↑ облигации развивающихся рынков ↑ биржевые товары ↑.

- Инфляция падает (деньги дорожают). Акции развитых рынков растут ↑ государственные облигации ↑.

В результате такой инвестиционной политике его портфель имеет следующие пропорции:

- 30% в акциях

- 40% в долгосрочных облигациях

- 15% в среднесрочных облигациях

- 5% в золоте

- 5% в товарных активах (commodities), металлы, сахар, рогатый скот, нефть и тд.

Такая стратегия направлена на диверсификации между различными классами активов, чтобы максимально сгладить и снизить колебания доходности.

ТОП 10 акций из портфеля Рэя Далио

Если сравнить портфель с другими инвесторами, то в нем наблюдается большая сглаженность в весах, чем у У. Баффета, К. Айкена или Б. Гейтса, у которых более 50% доминировал какой то актив. Как видно доля золота в портфеле выросла до 11,9% – это связано с кризисом и увеличением доли защитных активов. Также можно увидеть, что есть вложения в развивающиеся рынки Бразилии (EWZ).

| Тикер | Название | Капитализация в млн. | Доля в портфеле % |

| SPY | SPDR S&P 500 ETF Trust | 918.6 | 18.2% |

| GLD | SPDR Gold Trust | 600.6 | 11.9% |

| VWO | Vanguard International Equity Index Funds – Vanguard FTSE Emerging Markets ETF | 465.5 | 9.2% |

| IVV | iShares Trust – iShares Core S&P 500 ETF | 332.0 | 6.6% |

| TLT | iShares Trust – iShares 20+ Year Treasury Bond ETF | 279.1 | 5.5% |

| LQD | iShares Trust – iShares iBoxx $ Investment Grade Corporate Bond ETF | 227.0 | 4.5% |

| EWZ | iShares, Inc. – iShares MSCI Brazil ETF | 192.6 | 3.8% |

| IAU | iShares Gold Trust | 176.0 | 3.5% |

| IEMG | iShares, Inc. – iShares Core MSCI Emerging Markets ETF | 134.6 | 2.7% |

| HYG | iShares Trust – iShares iBoxx $ High Yield Corporate Bond ETF | 115.2 | 2.3% |

Доходность портфеля за 12 лет

Сильно захеджированный портфель, приносящий доход в любые этапы экономического цикла. Портфель подходит для консерватичных инвесторов

На рисунке ниже показано абсолютное сравнение по влиянию ETF.

Экспоненциальное распределение долей активов портфеля

Составление портфеля Р. Далио из ETF

Можно составить имитированный портфель Р. Далио из ETF (торгуемые фонды). Многие ETF включают в себя множество различных видов активов и широко диверсифицированы. Ниже в таблице предложен портфель из ETF↓

| Название актива | Вес в ИП | ETF (тикер) |

| Долгосрочные облигации | 40% | TLT |

| Акции | 30% | VTI |

| Среднесрочные облигации | 15% | IEF |

| Золото | 7,5% | GLD |

| Товары | 7,5% | DBC |

Доходность портфеля составляет 170% за 12 лет, тогда как у S&P 500 было 180%. Несмотря на это риски, если бы мы вложились в портфель Р. Далио и индекс S&P 500 отличались в 5 раз! Просадка по ИП в худший год составила -3,25%, тогда как у индекса было -37%.

В периоды активного роста индекс будет приносить большую доходность, но в периоды кризиса распределение между различными классами сглаживает просадки баланса. Во время все более частых кризисов и экономической нестабильности портфель Рэя Далио себя уверенно показывает.

Обзор 8 вечных портфелей

Портфель #1 — Гарри Брауна

- 25% — акции;

- 25% — крактосрочные облигации;

- 25% — долгосрочные облигации;

- 25% — золото;

Вариант неплохой, но содержит слишком много облигаций и золота. Доля акций в 1/4 капитала может проиграть простому копированию индекса на долгосроке.

Этот вариант показывает стабильный результат на протяжении очень долгого периода. Он больше подойдёт для людей уже старшего поколения, поскольку им важна низкая волатильность, чем возможность улучшить прибыльность.

На российском рынке есть даже готовый ETF на этот вариант инвестирования TRUR на российский рынок, TUSD на американский и TEUR на европейский.

Портфель #2 — Лежебока

На просторах интернета есть так называемый «портфель лежебоки». Напоминает первый вариант с незначительным отличием:

- 33,3% — акции;

- 33,3% — среднесрочные облигации;

- 33,3% — золото;

Можно сравнить эти два портфеля по доходности:

Фактически среднегодовая доходность за последние 10 лет в рублях составляет 10-12% годовых. Это не так уж и много, с учётом что рубль подешевел с 30 рублей до 77 рублей к доллару.

В этом портфеле слишком большая доля золота, что накладывает слишком сильную зависимость от этого актива. А оно довольно волатильно. Также ходят разные мнения касательно его дальнейшей стоимости.

Портфель #3 — Рэй Далио

Предлагает очень консервативный вариант:

- 30% — акции;

- 40% — долгосрочные облигации;

- 15% — среднесрочные облигации;

- 7.5% — золото;

- 7.5% — товары (commodities): нефть, металлы, пищевые товары;

Рэй составил уникальный портфель сбалансированный по рискам. Он назвал его всепогодным или всесезонным. Но в текущей ситуации 2020 г. доходность по облигациям стремится к нулю, поэтому такой вариант будет не самый лучший по прибыльности. Конечно, будущего никто не знает. Возможно, что лучше было иметь околонулевую доходность, чем сидеть в минусе по акциям.

Всепогодный/всесезонный портфель Рэя Далио;

Портфель #4 — Уоррен Баффет

Легендарный «оракул из Омахи» предлагает инвестировать в акции почти весь капитал.

- 90% – ETF на индекс S&P 500;

- 10% – краткосрочные государственные облигации США;

Для долгосрочного вложения этот вариант действительно оказывается самым прибыльным. Баффет держит часть денег своей компании Berkshire Hathaway в кэше, чтобы иметь возможность вложить деньги в какой-то бизнес. Периодически ему удаётся найти привлекательные компании.

Возможно, что для инвестора будет проще купить акции Berkshire Hathaway (тикер BRK.B). Они не платят дивидендов, зато всю прибыль реинвестируют в развитие компании. С 2010 г. акции немного проигрывают индексу S&P500, но это не делает их хуже. Всё же это консервативные вложения в надёжные компании.

Портфель #5 — Пол Мерриман

Модель портфеля Пола Мерримана предусматривает 100% акций с широкой диверсификацией по активам, что хорошо для долгосрочного инвестирования:

- 10% – ETF на индекс S&P 500;

- 10% – акции стоимости крупной капитализации США;

- 10% – акции малых компаний США;

- 10% – акции стоимости малой капитализации США;

- 10% – REITs (фонды недвижимости) США;

- 10% – зарубежные акции крупной капитализации;

- 10% – зарубежные акции стоимости крупной капитализации;

- 10% – зарубежные акции малой капитализации;

- 10% – зарубежные акции стоимости малой капитализации;

- 10% – акции развивающихся рынков;

Портфель #6 — Лиг Плюща

Простой консервативный портфель. Подойдёт для многих инвесторов:

- 35% – Акции США;

- 28% – Облигации США;

- 15% – Зарубежные акции;

- 11% – Товарные активы;

- 11% – Недвижимость;

В нём есть 11% недвижимости, небольшому инвестору эту часть можно заменить фондом REIT.

Портфель #7 — Кофейни

Ещё один вариант простого портфеля от Кофейни:

- 40% – инструменты с фиксированным доходом США;

- 10% – акции крупной капитализации США;

- 10% – акции стоимости крупной капитализации США;

- 10% – акции малой капитализации США;

- 10% – акции стоимости малой капитализации США;

- 10% – зарубежные акции;

- 10% – REITs (фонды недвижимости) США;

В данном варианте 40% — это доля облигаций с защитой от инфляции. На российском рынке представлено всего два ОФЗ с таким вариантом: ОФЗ-ИН 52001 и 52002.

Портфель #8 — Билла Бернстайна

Отличный вариант от Бернстайна:

- 25% – Облигации США;

- 25% – Европейские акций;

- 25% – Акций малой капитализации США;

- 25% – Акции S&P 500;

Этот вариант может посоревноваться с доходностью фондового индекса, при этом частично защищен от сильной волатильности за счёт включения 1/4 облигаций.

Пропорции акций и облигаций — обзор вариантов

Автор книги «Разумны инвестор» и стоимостного инвестирования Бенджамин Грэм советовал всегда иметь в своём портфеле от 25% до 75% высококачественных облигаций. Под этим он подразумевал прежде всего ценные бумаги государства и крупных компаний. Оставшийся процент должен быть в стоимостных акциях.

Стоит ли придерживаться такого принципа? Ответ на этот вопрос скорее да, чем нет, но в разные периоды на рынках эффективно будут работать разные подходы. Например, зачем держать большую часть денег в облигациях долгосрочному инвестору? Особого смысла в этом нету. Если только продать на обвале рынка и откупить дешёвые акции.

Советы и варианты пропорций:

1 Если инвестор не планирует снимать деньги длительный срок, то доходнее будет заняться пассивным индексным инвестированием. То есть просто самостоятельно покупать акции входящие в индекс или инвестировать в ETF фонд на индекс.

Например, можно купить следующие ETF на индекс Московской биржи:

- TMOS;

- VTBX;

- SBMX;

- FXRL;

С января 2021 г. появился новый интересный фонд с тикером «DIVD». Он представляет активный управляемый БПИФ, копирующий индекс «IRDIVTR» («ДОХОДЪ Индекс дивидендных акций РФ»). В этом ПБИФ содержатся только дивидендные акции. Все дивиденды реинвестируются, увеличивая стоимость ПАЯ. Для тех, кто не хочет разбираться в акциях это будет идеальным вариантом.

ПБИФ не платит налоги на дивиденды, поскольку имеет льготу. Поэтому держатели таких фондов немного, но улучшают доходность.

2 Кто боится рисковать своим стартовым капиталом может держать большую часть в облигациях. На полученные купоны покупать акции. Это тоже хороший вариант для тех, кто не может спокойно смотреть на рыночную волатильность биржевых котировок, свойственных всем фондовым рынкам.

Единственный минус этого способа в том, что вряд ли удастся много заработать, поскольку большая часть портфеля занимают облигации.

3 Портфель 50/50. Такой вариант подойдёт для многих разумных инвесторов. Проще некуда: 50% в акции, 50% в облигации.

Чтобы не заниматься выбором отдельных эмитентов можно покупать 2 типа ETF на акции и облигации. Это упростит задачу. Минусом такой пропорции является низкая доходность облигаций и наличие комиссии за управление фонда.

Например, в среднем облигации приносят 5-6% годовых, а комиссия фонда 1%. Т.е. фактически 20% всего дохода забирает фонд в виде комиссии. Возможно, что стоит уделить немного усилий и самостоятельно отбирать надёжные компании и инвестировать в их долговые ценные бумаги.