Акции голубых фишек в 2021 году

Содержание:

- Российские голубые фишки

- Кому подходят такие акции

- Отличие голубых фишек в зависимости от рынка

- Лучшие акции голубых фишек для покупки в 2021 году.

- Что такое ликвидность

- Плюсы и минусы

- Основные характеристики голубых фишек

- Как правильно инвестировать в голубые фишки?

- Преимущества и недостатки инвестирования в акции первого эшелона

- Российские голубые фишки 2020

- Кто покупает голубые фишки

Российские голубые фишки

Список голубых фишек российского фондового рынка 2021 года прекрасно известен даже начинающему инвестору — несмотря на нестабильность отечественного рынка и сложную политическую обстановку, лидерами остаются одни и те же компании из энергетических, добывающих, финансовых и информационных отраслей. Индекс под названием RTSI рассчитывается Московской фондовой биржей раз в квартал и включает около сорока предприятий, среди которых:

- Газпром. Крупнейшая российская нефтегазовая компания, добывающая 68% газа в стране. Цена акции — 167,00 рубля, дивиденды — 9,86% годовых;

- Лукойл. Занимает второе место в России по объёмам добычи углеводородов. Работает в 12 странах. Цена акции — 168,50 рубля, дивиденды — 8,23% годовых;

- Роснефть. Замыкает тройку лидеров энергетических компаний с объёмом добычи нефти 41%. Цена акции — 249,15 рубля, дивиденды — 6,99% годовых;

- Сбербанк. Крупнейший банк в России. Занимается финансовыми и консалтинговыми услугами. Цена акции — 184,01 рубля, дивиденды — 9,48% годовых;

- Сургутнефтегаз. Разрабатывает месторождения в Сибири, производит из нефти ГСМ и битумные материалы. Цена акции — 26,33 рубля, дивиденды — 5,11% годовых;

- X5 Retail Group. Крупнейший ритейлер с сетью из 16000 магазинов «Перекресток» и «Пятерочка». Цена акции — 1647,00 рубля, дивиденды — 5,90% годовых;

- Магнит. Занимает второе место в розничной торговле. Сеть включает более 20000 магазинов. Цена акции — 2765,50 рубля, дивиденды — 5,04% годовых;

- Норникель. Мировой лидер по производству палладия и никеля, владеет 95% рынка платины в России. Цена акции — 17180,00 рубля, дивиденды — 3,50% годовых;

- МТС. Самая большая в СНГ телекоммуникационная компания с 90 млн абонентов и сетью салонов связи. Цена акции — 268,45 рубля, дивиденды — 7,43% годовых;

- Яндекс. Лидер российского рынка IT, агрегатор десятков сервисов в сфере торговли, транспорта, финансов. Цена акции — 2425,00 рубля, дивиденды — нет.

Кому подходят такие акции

Они подходят для всех видов стратегий. Пассивные инвесторы вкладывают денежные средства в “blue chip” и не возвращаются к ним в течение года, пяти или десяти лет.

Спекулянты занимаются продажей фишек по причине их роста или падения, т.е. ликвидности. В процессе торгов на бирже они стараются получить максимальную и быструю прибыль от изменения цены актива в ту или иную сторону.

Активные инвесторы постоянно анализируют информацию и отбирают максимально надежные и потенциально прибыльные бумаги. Но это не обязательно компании первого эшелона (голубые фишки), но для активной стратегии они также подходят.

Новичкам лучше, конечно же, начинать работать с более надежными и ликвидными ценными бумагами. Поэтому голубые фишки должны быть включены в их портфель.

Ко второму эшелону относятся менее ликвидные компании, которые зачастую недооценены и как раз имеют больший потенциал роста.

В большинстве случаев инвесторы, которые не имеют богатого опыта, приобретают ценные бумаги компаний первого эшелона, так как им необходимо выгодно вложить средства на длительный срок.

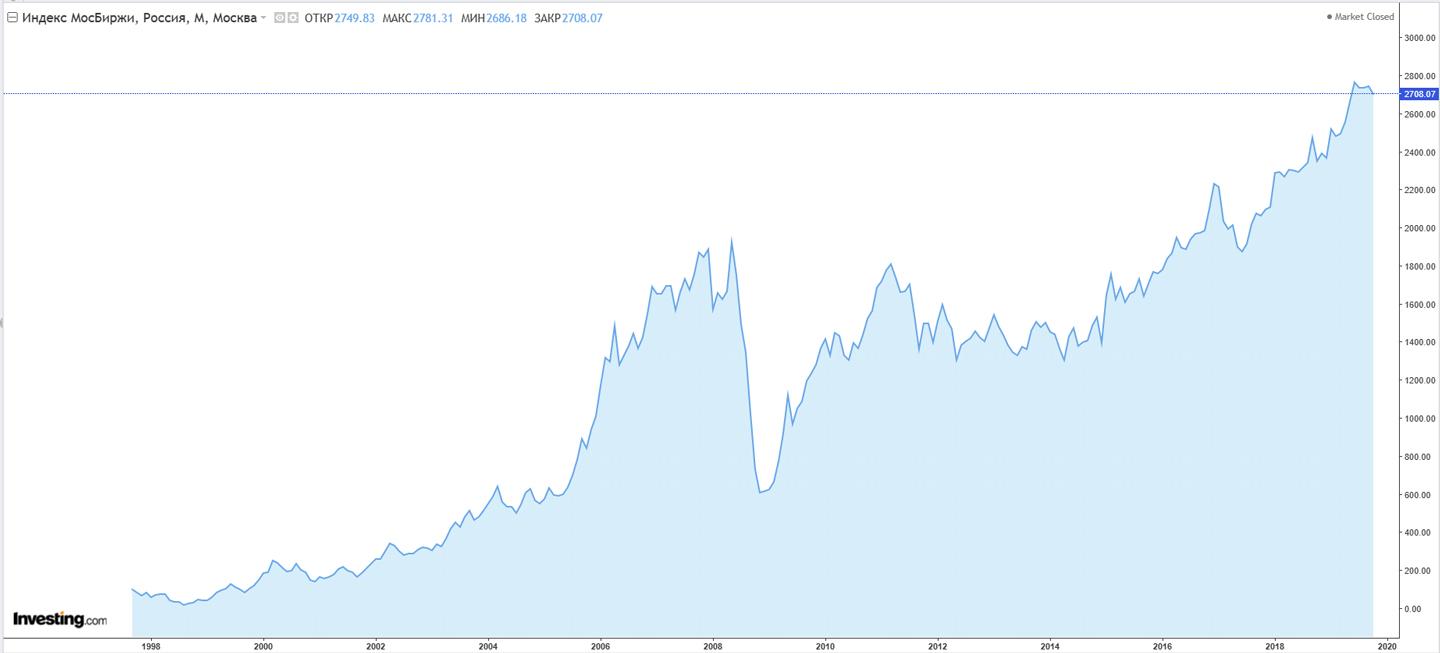

На российском рынке голубые фишки — это крупные компании, размещающие акции на Московской бирже. Но здесь довольно сложно составлять прогнозы и определять надежность по причине нестабильности экономики.

Отличие голубых фишек в зависимости от рынка

В каждом регионе существует свои голубые фишки. К примеру, на фондовом рынке России наибольшая надежность и высокая ликвидность характеризуют предприятия нефте — и газодобывающей отрасли, «металлургов» и энергетическую сферу.

На Мосбирже российские голубые фишки по большей части представлены акциями:

- Газпрома и Лукойл;

- Сбербанк и Банк ВТБ;

- Роснефть и Татнефть;

- НОВАТЭК и Сургутнефтегаз;

- Норникель;

- Яндекс и МТС;

- Магнит и X5 Retail Group

- АЛРОСА;

- Северсталь.

- Голубые фишки USA

Американские активы из «первого эшелона» характеризует особая надежность. У крупнейших эмитентов из США — наибольшая капитализация. В североамериканском списке голубых фишек, на основании которого производится расчет индекса Dow Jones Industrial Average, находится тридцать крупнейших компаний США.

Практически все акции первого эшелона фондового рынка Северной Америки прошли листинг, торгуются на Нью-Йоркской фондовой бирже. Некоторые оборачиваются на высокотехнологичной NASDAQ.

На основании котировок голубых фишек США не только производится расчет промышленного индекса Доу Джонса, но и ряда иных индикаторов состояния фондового рынка Североамериканского континента.

В список включены эмитенты, работающие в разных отраслях экономики. Это и высокие технологии, и медицинская промышленность, и химия, и финансово-кредитная сфера.

Несмотря на коронакризис, голубые фишки 2020 пока еще не претерпели особого изменения. Мартовское падение практически отыграно. В такие смутные времена инвесторы не желают рисковать и массово вкладываются в надежные активы компаний первого эшелона. За последние годы в списке голубых фишек США произошло всего несколько изменений.

В 2013-м, к примеру, вместо Alcoa, Bank of America и Hewlett-Packard в рейтинг наиболее надежных и высоколиквидных акций были включены Goldman Sachs, Nike и Visa;

В 2015-м Apple заменила AT&T;

Одна из последних замен произошла в 2018-м — Walgreens Boots Alliance занял место General Electric.

Лучшие акции голубых фишек для покупки в 2021 году.

Даже если вы никогда не инвестировали, вы узнаете названия многих ведущих акций голубых фишек. Продукты и услуги, предоставляемые этими компаниями с большой капитализацией, являются частью повседневной жизни миллиардов людей по всему миру.

Как говорит Питер Линча, наши лучшие инструменты для исследования акций – это глаза, уши и здравый смысл. Линч гордился тем фактом, что многие из его замечательных стоковых идей были обнаружены во время прогулки по продуктовому магазину или непринужденной беседы с друзьями и семьей.

1. Apple.

Apple (NASDAQ: AAPL) – одна из крупнейших компаний в мире, и на протяжении всей своей истории она была пионером в технологическом секторе. Благодаря целому ряду продуктов, от инновационных компьютеров Macintosh в 1980-х годах и портативного медиаплеера iPod в 2001 году до вездесущих iPhone, iPad и Apple Watch сегодня, Apple завоевала множество поклонников среди клиентов по всему миру, которые стекаются покупать ее новейшие продукты.

Apple также получает регулярный доход за счет своих услуг, в том числе новаторских iTunes, App Store и потокового телевидения. В 2018 году рыночная капитализация Apple превысила отметку в 1 триллион долларов и продолжает расти.

2. Berkshire Hathaway.

Berkshire Hathaway (NYSE: BRK.A) (NYSE: BRK.B) – крупный игрок в страховой отрасли, предлагающий различные направления коммерческого и личного страхования через дочерние компании, такие как GEICO и Gen Re. Но Berkshire владеет множеством различных предприятий, от Dairy Queen и Fruit of the Loom до железнодорожного гиганта BNSF и его коммунальной компании Berkshire Hathaway Energy. Генеральный директор Уоррен Баффетт накопил один из самых впечатляющих результатов рекордной доходности в истории, а Berkshire Hathaway имеет репутацию надежного и сильного предприятия, а также прекрасных результатов.

3. Coca-Cola.

Coca-Cola (NYSE: KO) была лидером в индустрии напитков более века, поскольку ее одноименный сладкий безалкогольный напиток породил глобальную империю. Тем не менее, Coca-Cola также доказала, что она может меняться со временем, и теперь у лидера рынка напитков есть гораздо более широкий спектр продуктов, включая соки, спортивные напитки, воду в бутылках и безалкогольные напитки, предназначенные для потребителей, заботящихся о своем здоровье. Растущие дивиденды также выделяют компанию Coca-Cola: серия последовательных ежегодных увеличений дивидендов началась в начале 1960-х годов и позволила ей войти в десятку крупнейших дивидендных акций на рынке.

4. Johnson & Johnson.

Johnson & Johnson (NYSE: JNJ) хорошо известна своими популярными потребительскими товарами, включая детский шампунь, пластыри и болеутоляющее средство Tylenol. Но J&J – настоящий гигант здравоохранения, производящий широкий спектр медицинских устройств, чтобы помочь врачам и другим медицинским работникам выполнять жизненно важные процедуры. Johnson & Johnson имеет обширный фармацевтический бизнес, производя лекарства, такие как средство для лечения артрита Remicade, средство для борьбы с раком простаты Zytiga и препарат от псориаза Stelara. Благодаря своим огромным масштабам Johnson & Johnson меняет жизнь миллионов людей во всем мире.

5. Walt Disney.

У Walt Disney (NYSE: DIS) блестящая история, начиная с подрывных инноваций в анимационной индустрии его однофамильца. С начала 20-го века Disney превратился во всемирно известного титана СМИ и развлечений. Его киностудии сделали массовые приобретения, чтобы стать движущей силой в Голливуде, но он также построил свой телевизионный бизнес, который включает ключевые активы, такие как сеть вещания ABC и спортивная франшиза ESPN. Disney также имеет огромное влияние на индустрию туризма: его тематические парки являются знаковыми направлениями для многих отдыхающих, а его круизные лайнеры помогают знакомить поклонников Disney с морями. Добавьте к этому обширную сеть розничных магазинов, и станет ясно, как Disney овладел искусством касаться жизни своих клиентов самыми разными способами.

Расширенный список голубых фишек:

На самом деле у инвесторов есть изрядное количество “голубых фишек” на выбор. Вот список из 20 других лучших голубых фишек:

- Cisco Systems.

- McDonald’s.

- Home Depot.

- Verizon Communications.

- Merck.

- Intel.

- Goldman Sachs Group.

- AT&T.

- AbbVie.

- 3M.

- Lockheed Martin.

- Enbridge.

- Procter & Gamble.

- JPMorgan Chase & Co.

- Walmart.

- Microsoft.

- Caterpillar.

- UnitedHealth Group.

- Starbucks.

Что такое ликвидность

Хороший пример низкой ликвидности – рынок недвижимости. Исключения есть, но в целом квартиру сложно продать быстро без существенной скидки. Та же проблема возникает при работе с узкоспециализированными товарами. Специфические двигатели, прессы и прочее оборудование невозможно быстро продать.

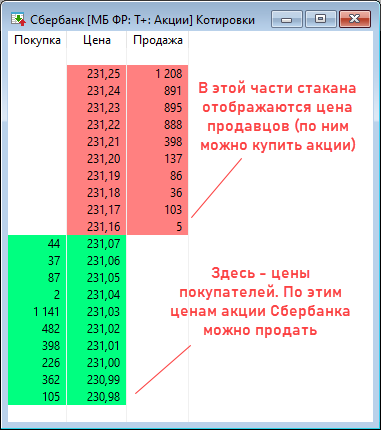

На финансовом рынке представление о ликвидности дает стакан, в котором отображаются заявки продавцов и покупателей на разных ценовых уровнях. В примере на рисунке ниже показан стакан для акций Сбербанка. Это высоколиквидный актив, есть большой объем заявок в обе стороны. Стакан приведен из Квика. Если не умеете работать в этой платформе, пройдите ликбез, как торговать в терминале QUIK.

Для сравнения приведу стакан для УК «Arsagera» (российская управляющая компания). Как видите, ликвидность на порядок ниже по сравнению со Сбербанком. К тому же есть явный перекос в пользу продавцов, объем на продажу превышает число заявок со стороны покупателей.

Этот критерий напрямую влияет на торговлю. Если бы трейдер захотел продать 100 акций Арсагеры, то не смог бы сделать этого физически. За счет покрытия существующих заявок на покупку ценных бумаг удалось бы приобрести лишь 67 акций, при этом была бы выбрана вся ликвидность по ценам с 4,06 по 3,97.

Это одна из особенностей реального трейдинга. Торговля ведется не в «Форекс-кухне», где брокер не выставляет ограничения по объемам торгов. По каждой сделке есть реальный контрагент, без противоположной стороны торговать не получится.

Критерии ликвидности

Критерием, характеризующим этот показатель, является free float, на русский язык этот термин переводится как число акций в свободном обращении. Это количество ценных бумаг, торгующихся на бирже. Их может купить любой желающий.

Все выпущенные акции делятся на несколько групп в зависимости от владельца:

- Бумаги, выпущенные в обращение (Shares Outstanding).

- Те, которые эмитент оставил в своей собственности (Company owned).

- Купленные институциональными инвесторами. Считается, что этот тип покупателей формирует долгосрочные портфели, и эти акции не попадут на рынок.

Для расчета показателя free float нужно из общего количества выпущенных ценных бумаг вычесть объем акций, выкупленный инвесторами с целью долгосрочного хранения. Если принять всё количество выпущенных ценных бумаг за 100%, то free float может принимать значения от 0% до 100%. Чем этот показатель выше, тем большей окажется ликвидность.

Основная сложность в расчете этого показателя — необходимость сбора информации об основных акционерах. Эти данные публикуются в разделе «Investor Relations» или документации на сайте компании.

Также free float рассчитывается в информационно аналитических сервисах. Например, на marketscreener.com есть в том числе и акции России, приводится информация по основным акционерам, числу ценных бумаг, структуре бизнеса в целом. Те же данные найдете на finance.yahoo.

Единственный недостаток этих сервисов – в них доступны не все российские компании. Гиганты наподобие Сбербанка и Газпрома, конечно, включены в базу, но сравнительно небольших в мировом масштабе компаний может и не быть. Иногда информация по акционерам и free float обновляется не сразу.

Помимо marketscreener и finance.yahoo есть и аналоги. Отбирать акции для работы можно с помощью finviz.com, financemarker.ru.

Если интересует исключительно показатель free float, то для крупнейших компаний 1 и 2 уровней его рассчитывает сама Московская биржа. Нужная статистика находится в разделе «Количественные показатели».

Обратите внимание – коэффициент free float для Сбербанка на ММВБ равен 48%, а на marketscreener.com 47,1%. Небольшие погрешности в значениях этого показателя допустимы

В таблице Газпрому соответствуют 2 позиции, тикер SBER обозначает обычные акции, а SBERP – привилегированные.

Еще один способ оценки ликвидности – посмотреть количество заключенных сделок по акциям соответствующей компании. Эта статистика публикуется на сайте Московской биржи. В левой части экрана в окне с фильтрами нужно выбрать вариант «Итоги», интересующую дату и режим торгов Т+.

В таблице увидите проторгованный за сессию объем, количество заключенных сделок, а также данные по ценам. Если будете работать с первыми 10-20 компаниями, гарантированно не будете испытывать проблем с ликвидностью.

Плюсы и минусы

Рассмотрим преимущества и недостатки покупки акций и облигаций “голубых фишек”.

Плюсы:

- котировки ценных бумаг компаний из топ-15 зависят в большей степени от развития бизнеса, чем от действий спекулянтов, и в долгосрочной перспективе растут;

- вероятность банкротства компаний минимальна, в трудной ситуации на помощь придет государство, потому что деятельность гигантов рынка существенно влияет на экономику страны;

- высокая ликвидность позволяет инвесторам в любое время купить и продать нужное количество акций и облигаций;

- крупные компании охотно делятся с бюджетом и частными инвесторами частью прибыли в виде дивидендов, поэтому являются отличным инструментом для создания пассивного дохода.

Минусы:

- котировки растут медленно, для инвесторов-спекулянтов такие ценные бумаги могут оказаться не самым эффективным инструментом в попытке заработать миллионы за короткое время;

- при всей своей надежности этот инструмент нельзя рассматривать для консервативных портфелей, потому что инвестиции в акции – всегда риск, особенно на коротком отрезке времени.

Основные характеристики голубых фишек

На рынке ценных бумаг принято делить акции и облигации на бумаги «первого эшелона», «второго эшелона» и т.д. Чем выше ранг эшелона, тем менее ликвидны акции. Общую статью о рынке ценных бумаг смотрите здесь. Второй эшелон ценных бумаг рассмотрен тут.

Несмотря на отсутствие точных показателей, по которым можно охарактеризовать акции фирмы «blue chips», специалисты выделяют общие для них признаки и требования:

Высокая ликвидность

Инвестору важно знать, насколько быстро он сможет продать свои активы по рыночной цене. Быстрота определяет высокую ликвидность и одновременно малую разницу цен между спросом и предложением (спред)

Если график котировок голубой фишки показывает 100 рублей, то инвестор может продать свои акции, получив лишь на несколько копеек меньше

Сама операция потребует не более несколько минут, что особенно важно для спекулятивных операций, нацеленных на получение дохода в краткосрочный период. На биржах для повышения ликвидности и уменьшения спреда присутствуют маркетмейкеры

Средний спред для голубых фишек находится в примерном диапазоне 0.01-0.1% от цены акции.

Не случайно «продажу без покрытия» (короткие продажи без фактического владения продуктом на момент заключения сделки) брокеры обычно разрешают трейдерам только на торгах топовыми акциями.

Большой объем ежедневных торгов

Привлекательные инвестиционные бумаги формируют значительные объемы биржевых торгов. Рынок голубых фишек может составлять 80% всего торгового объема рынка.

Высокий коэффициент free-float

Доля ценных бумаг в свободном рыночном обращении для топовых компаний может превышать 90%. К free-float относятся акции инвесторов, за исключением основателей компании, высшего менеджмента, государства. Эти акции свободно перепродаются на бирже, они легко доступны обычным покупателям и спекулянтам. Высокая доля free-float свидетельствует об открытости фирмы потенциальным и реальным инвесторам и ее высокой ликвидности. У российских голубых фишек, однако, этот показатель ниже, чем в развитых странах.

Значительная рыночная капитализация

Так, рыночная капитализация Сбербанка на октябрь 2018 года составляет около 3.9 трлн. рублей, а рыночная стоимость Apple в начале августа составила 1 трлн. долларов, что в 1,6 раза больше капитализации всего российского фондового рынка. Отсюда видно, что рынок голубых фишек может сильно разниться по капитализации в разных странах. Общая стоимость ценных бумаг на рынке определяет стоимость всего предприятия, устойчивость и весомость его бизнеса в национальной и международной экономике.

Регулярная выплата причитающихся доходов

Топовые компании позволяют их владельцам получать систематическую прибыль в виде дивидендов. Невыплата дивидендов возможна только по решению общего собрания акционеров для проведения дополнительной капитализации.

Прозрачность финансовой отчетности

Компании-эмитенты публикуют подробную информацию о своей деятельности для инвесторов и заверяют ее у авторитетных аудиторских компаний, как правило, из числа Big Four. Например, аудитором Сбербанка является компания PwC (АО «ПрайсвотерхаусКуперс Аудит»).

Сравнение ценных бумаг по основным рыночным характеристикам

| Параметр | «Первый эшелон» | «Второй эшелон» | «Третий эшелон» |

| Ликвидность | высокая | относительно низкая | очень низкая |

| Спред | узкий (до 2%) | широкий (2-5%) | очень широкий (более 5%) |

| Волатильность | низкая (до 5%) | высокая (5-10%) | очень высокая (более 10%) |

| Коэффициент free-float | высокий (до 100%) | средний (10-30%) | низкий (5-10%) |

| Объем торгов | высокий | средний | низкий |

| Риск | низкий | средний | высокий |

| Доходность и ее динамика | соответствует рынку | в кризис ниже рынка, на подъеме — выше | очень изменчивая |

| Интерес для инвесторов | высокий, подходит активным и пассивным инвесторам | средний, для профессионалов, спекулянтов и активных инвесторов | низкий, для профессионалов, спекулянтов и активных инвесторов |

Как правильно инвестировать в голубые фишки?

- У вложения должна быть измеримая и понятная цель — покупка ценного имущества, путешествие, пенсионные накопления. Бессмысленно копить деньги ради денег;

- Перед инвестированием нужно создать резервный капитал. Иначе при появлении внезапных проблем в жизни придётся продавать активы с убытком;

- Не стоит ждать результата немедленно. Деньги начинают зарабатывать деньги только через несколько лет, когда проявляется эффект капитализации процентов;

- При инвестировании в голубые фишки России важна регулярность. Если каждый месяц понемногу наращивать свой портфель, можно удвоить его уже через пару лет;

- Нельзя терять голову. Бывают моменты, когда сложно сопротивляться соблазну заработать много и быстро, но чаще всего это очередная ловушка;

- Не стоит вкладывать все деньги в одну отрасль. Например, из-за обвала цен на нефть инвестиции в голубые фишки энергетических компаний оказались убыточными.

Важно контролировать нецелевые расходы. Комиссии брокера и налоговые платежи за несколько лет могут превратиться в огромные суммы

Что можно придумать:

- Для работы с активами в банке или у брокера стоит открыть индивидуальный инвестиционный счёт, допускающий льготное налогообложение;

- По возможности лучше продавать ценные бумаги не ранее, чем через три года после покупки — при этом инвестор освобождается от налога на прибыль;

- Не стоит гадать и надеяться на удачу, так как лучшие акции и самые перспективные криптовалюты для инвестирования в 2021 году могут преподнести сюрпризы.

Преимущества и недостатки инвестирования в акции первого эшелона

К очевидным преимуществам голубых фишек можно отнести:

- Высокая степень ликвидности. То есть, вы всегда можете купить или продать эти акции

- Минимальный спред. Разница между ценой покупки и ценой продажи акций относительно невелика (обычно, порядка 0,01 – 0,1% от цены акции). В то время как спред на акции второго, а тем более, третьего эшелонов может достигать и 30% от стоимости.

- Надежность, обусловленная стабильностью компаний входящих в список голубых фишек. Инвестиции в такого рода акции ближе консервативным инвесторам не склонным к большим рискам.

Недостатком голубых фишек является низкий потенциал роста, связанный с тем, что такого рода компании уже достигли определённой степени развития и теперь находятся в относительно стабильной фазе. К тому же, такие акции, вследствие своей популярности у инвесторов, редко страдают от недооценки.

Посудите сами, какое из двух нижеперечисленных событий имеет больше шансов на реализацию:

- Десятикратное увеличение торгового оборота (и, соответственно, выручки) крупной торговой сети национального масштаба;

- Такое же десятикратное увеличение торгового оборота в магазинах скромного провинциального предпринимателя.

Само собой более вероятен второй вариант, ведь крупная торговая сеть гораздо в большей степени реализовала свой потенциал в плане роста и развития, а перед местечковым предпринимателем открыты перспективы развития (по крайней мере – чисто теоретически) сначала в своём городе, затем в регионе, а после этого во всей стране, ну а если повезёт, то и во всём мире тоже.

Купив акции крупной торговой сети по 10000 рублей, инвестор может быть уверен в относительной стабильности их стоимости, а также рассчитывать на выплату дивидендов. Но глупо было бы ожидать от них роста стоимости до 100000 или 200000 рублей (в 10-20 раз). А вот вложившись в дешёвые сторублёвые акции торговой организации, которая менее раскручена, но обладает большим потенциалом роста, можно рассчитывать на их рост в будущем и до 1000, и до 10000 рублей (в 10-100 раз).

Именно поэтому опытные инвесторы, исповедующие агрессивный стиль торговли, предпочитают вкладывать свои деньги в недооценённые акции второго и третьего эшелонов, которые могут в кратчайшие сроки выстрелить в цене и принести, тем самым, немалую прибыль. А консервативные инвесторы и новички предпочитают вкладываться в голубые фишки по причине надёжности и стабильности последних.

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Акции , Словарь трейдера , Фондовый рынок

olegas ›

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.

Российские голубые фишки 2020

ПАО “Полюс” (PLZL)

Полюс – крупная золотодобывающая компания. Себестоимость добычи золота Полюса считается одной из самых низких, что позволяет компании стабильно получать высокую прибыль и выплачивать привлекательные дивиденды акционерам.

Подробный разбор компании читайте в статье “Акции золотодобывающих компаний“.

Полюс – одна из немногих компаний, акции которой выросли в кризисный период почти в 3 раза. Это ожидаемого, т.к. золото исторически считается защитным активом. Это привело к тому, что сейчас акции PLZL с технической точки зрения выглядят перекупленными.

По мнению экспертов бумаги Полюса в скором времени протестируют уровень в 16100 руб. и при его пробое могут упасть до 1500-15300 руб., где их можно покупать как для спекуляций, так и для долгосрочных инвестиций. Покупки для краткосрочной торговли следует рассматривать только в случае закрепления выше 17000 руб.

По последнему прогнозу от Ренессанс Капитал от 9 октября 2020г. рейтинг понижен до “держать” с прогнозным курсом 16900 руб.

Яндекс (YNDX)

IT-компания, владеющая самой крупной системой интернет-поиска в России. Занимает четвертое место по посещаемости среди мировых поисковых систем. Также имеет популярность в Казахстане, Беларуси и Турции. Помимо функции поисковика, компания Яндекс разработала большое количество служб и приложений таких, как: Яндекс.Деньги, Яндекс.Маркет, Яндекс.Музыка и другие.

С момента падения в марте акции Яндекса не только отыграли падение, но и выросли на 100%. Однако сейчас по техническому анализу бумаги выглядят перегруженными.

Кроме того, акции в последнее время растут меньше индекса, а по сделке с TCS пока новостей ни с одной ни с другой стороны не поступало. Это может привести к тому, что часть инвесторов начнут фиксировать прибыль, что откинет курс к уровню 4500 руб. В случае появления новостей по сделке возможен рост до 4900-5105 руб.

Сургутнефтегаз (SNGS)

В Тимано-Печерской, Восточно-Сибирской и Западно-Сибирской нефтеносных провинциях работает крупная российская нефтегазовая компания ПАО «Сургутнефтегаз». 70% ее акций владеют офшорные компании. Это крупный многопрофильный холдинг, включающий сбытовые, газо- и нефтеперерабатывающие, буровые и геолого-разведочные предприятия. В 2019 году Сургутнефтегаз нарастил газопереработку на 23%, нефтепереработку — на 2,3%. На сегодняшний день на счетах и депозитах компании порядка 3,25 трлн. руб., включая вклады в евро и долларах. Она не имеет долговых обязательств. Такой запас прочности повышает котировки акций Сургутнефтегаза.

Анализ акций Сургутнефтегаз.

После выплаты дивидендов обыкновенные акции Сургутнефтегаза начали постепенное снижение, которое усилилось последними новостями о росте запасов нефти.

В отношении привилегированных акций ситуация противоположная – после отсечки они росли и скорректировались только на негативных новостях про нефть.

По графикам видно, что инвесторы предпочитают привилегированные акции компании. По мнению экспертов разница будет восстановлена, но для покупки SNGS стоит подождать позитивных новостей или роста нефти.

Кто покупает голубые фишки

Покупка голубых фишек используется различными инвесторами для абсолютно разных стратегий

Пассивные инвесторы. Вкладывают деньги на длительный срок. На несколько лет или даже десятилетий. Это одна из самых простых, но в тоже время самых эффективных стратегий «купил и держи». Прибыль растет медленно, но верно. За длительный период времени такие акции способны показать просто феноменальную доходность. Например, акции Apple за последние 15 лет выросли более чем в 60 раз!!!!

Иногда стратегия подразумевает периодический пересмотр акций, входящих в состав портфеля. Обычно раз в год.

Спекулянты. Заработок формируется за счет небольших изменений в стоимости акции. За счет высокой ликвидности, можно совершать множество сделок в течение одного дня ловя малейшие колебания. Обычно акции покупают на несколько часов, реже несколько дней.

Активные инвесторы. Покупают акции на основании проведенного анализа (технического или фундаментального) с прогнозом что стоимость акций в ближайшее время будет сильно меняться. Именно на таких резких движений и делают деньги. Позиции могут держать от нескольких дней, до нескольких недель и даже месяцев. Они также как и спекулянты ловят движения, но на более длительных периодах.

Новички. Все новички, начинают торговлю именно с голубых фишек, как наиболее надежных, ликвидных и предсказуемых.