Что такое корректировочный счет-фактура и когда он нужен?

Содержание:

- Порядок исправления ошибок в первичных документах

- Последствия корректировочного счета-фактуры в учете продавца и у покупателя: как проводить и какие применять счета?

- Переход на «Зарплату и управление персоналом 3.1»

- В каких случаях требуется исправление счета-фактуры

- Какие ошибки встречаются при составлении?

- Как оформить возврат товара поставщику: какие документы оформлять

- Как отразить корректировку НДС 1С Бухгалтерия 8.3

- Что такое корректировки и исправления?

- Объединение организаций в ЗГУ (ЗУП) 3.1 при реорганизации (слияние, присоединение)

- Учет корректировочных счетов-фактур в книге покупок (продаж): нюансы

- Пример составления КСФ

- Как убрать ошибку?

- Оформление исправленного счета-фактуры – образец

- Как аннулировать счет фактуру за прошлый период

- Как выписать исправленный ЭСФ?

- Что представляет собой КСФ

- Будни автоматизации или «мне нужна программка для 3D упаковки» Промо

Порядок исправления ошибок в первичных документах

Порядок исправления ошибок в первичных документах закреплен в части 7 статьи 9 Федерального закона от 06.12.2011 № 402-ФЗ (далее — Закон № 402-ФЗ): «В первичном учетном документе допускаются исправления, если иное не установлено федеральными законами или нормативными правовыми актами органов государственного регулирования бухгалтерского учета. Исправление в первичном учетном документе должно содержать дату исправления, а также подписи лиц, составивших документ, в котором произведено исправление, с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц». Техническая сторона исправления первички статьей 9 указанным Законом не регламентирована, поэтому на практике могут использоваться различные варианты внесения исправлений в первичные учетные документы, не противоречащие Закону № 402-ФЗ.

Согласно рекомендациям фонда «НРБУ «Бухгалтерский методологический центр»», изложенным в Разъяснении Р-22/2013-КпТ «Внесение исправлений в первичные документы» от 20.09.2013, наиболее распространенными способами внесения исправлений в первичные учетные документы являются следующие:

- внесение исправлений в изначальном первичном учетном документе;

- выставление нового корректирующего документа.

Метод внесения исправлений в первоначальный учетный документ изложен в Положении о документах и документообороте в бухгалтерском учете, утв. Минфином СССР 29.07.1983 № 105 (далее — Положение № 105). Согласно пунктам 4.2, 4.3 Положения № 105, ошибки в первичных документах (за исключением кассовых и банковских), исправляются следующим образом: зачеркиваются неправильный текст или суммы и надписываются над зачеркнутым исправленный текст или суммы. Зачеркивание производится одной чертой так, чтобы можно было прочитать исправленное. Исправление ошибки должно быть оговорено надписью «исправлено», подтверждено подписью лиц, подписавших документ. Также должна быть проставлена дата исправления. К недостаткам этого метода можно отнести следующее:

- в случае большого числа изменений исправление путем применения Положения № 105 приведет к нечитаемости документа;

- по электронным документам внесение изменений непосредственно в первоначально выпущенный документ невозможно ввиду технических особенностей оформления электронных документов.

Метод выставления нового (корректирующего) документа основан на способе внесения исправлений по аналогии с утвержденным порядком составления исправленных счетов-фактур согласно пункту 7 Приложения № 1 к Постановлению № 1137, то есть путем составления нового исправленного экземпляра первичного учетного документа.

Последствия корректировочного счета-фактуры в учете продавца и у покупателя: как проводить и какие применять счета?

Появление КСФ на уменьшение у продавца и покупателя влечет корректировку записей в бухучете:

|

Контрагент |

Бухгалтерская проводка |

Пояснение |

|

Покупатель |

Дт 10 Кт 60 (сторно) |

Задолженность перед поставщиком откорректирована в сторону уменьшения |

|

Дт 19 Кт 60 (сторно) |

Уточнена сумма НДС (отражена разница в НДС по ПСФ и КСФ) |

|

|

Дт 19 Кт 68 |

Восстановлена ранее принятая к вычету сумма разницы по НДС |

|

|

Продавец |

Дт 62 Кт 90 / субсчет «Выручка» (сторно) |

Исправлен показатель выручки в связи с уменьшением стоимости реализации |

|

Дт 90 / субсчет «НДС» Кт 68 (сторно) |

НДС в сумме разницы между ПСФ и КСФ принят к вычету |

О нюансах применения сторнировочных записей читайте в статьях:

- «Проводка Дт 19 и Кт 60 (нюансы)»;

- «При переходе на расчеты с бюджетом по фактической прибыли не обязательно сторнировать авансы на 1-й квартал уточненкой».

Пример

5 мая ООО «Тензор» приобрело партию продукции у ПАО «Резистор» на сумму 270 000 руб. (в том числе НДС 45 000,00 руб.). Спустя неделю договор между продавцом и покупателем был пересмотрен, и стоимость уже реализованной в адрес ООО «Тензор» партии продавец уменьшил до 256 500 руб. (в том числе НДС = 42 750,00 руб.).

12 мая ООО «Резистор» оформил КСФ в 2 экземплярах:

- 1-й экземпляр выслало покупателю ООО «Тензор»;

- на основании 2-го экземпляра КСФ продавец откорректировал записи в книге покупок и произвел сторнировочные проводки в бухучете.

Учетные записи (первоначальные и корректировочные) у продавца (ООО «Резистор») и покупателя (ООО «Тензор»):

|

Первоначальные записи в учете |

|||||

|

у продавца (ООО «Резистор») |

у покупателя (ООО «Тензор») |

||||

|

Операция |

Корреспонденция счетов |

Сумма, руб. |

Операция |

Корреспонденция счетов |

Сумма, руб. |

|

Реализована партия продукции |

Дт 62 Кт 90 |

270 000,00 |

Оприходована партия продукции |

Дт 10 Кт 60 |

225 000,00 |

|

Начислен налог на добавленную стоимость |

Дт 90 Кт 68 |

45 000,00 |

Учтен входной НДС |

Дт 19 Кт 60 |

45 000,00 |

|

Корректировочные записи в учете |

|||||

|

у продавца (ООО «Резистор») |

у покупателя (ООО «Тензор») |

||||

|

Операция |

Корреспонденция счетов |

Сумма, руб. |

Операция |

Корреспонденция счетов |

Сумма, руб. |

|

Уменьшена сумма реализации |

Дт 62 Кт 90 (сторно) |

–13 500,00 (270 000– 256 500) |

Уменьшена стоимость полученной партии продукции |

Дт 10 Кт 60 (сторно) |

–13 500,00 |

|

Снижена задолженность по НДС |

Дт 90 Кт 68 (сторно) |

–2 250,00 (45 000,00 – 42 750,00) |

Скорректирована сумма входного НДС |

Дт 19 Кт 60 (сторно) |

–2 250,00 |

В какой срок нужно успеть выставить корректировочный счет-фактуру, узнайте у экспертов КонсультантПлюс. Получите пробный доступ к системе и переходите в Готовое решение.

Переход на «Зарплату и управление персоналом 3.1»

Сменила я тут работу и уже после того, как я приступила к исполнению обязанностей, мой новый начальник мне призналась, что выбор пал на меня только из-за того, что я знаю программу. Справедливости ради, эта уверенность была основана только на том, что я прошла тестирование, включающее только основные операции кадрового делопроизводства. Так или иначе, а работодатель попал в точку, нанимая меня в надежде, что я решу проблему: нужно перейти «с 8.2 на 8.3». Ничего сложного, скажет большинство, я тоже так говорю, но ситуация осложнялась некоторым количеством предшественников, которые уже «нафеячили» в программах до меня. Взять и сделать все заново мне не разрешили, так что пришлось исходить из того, что есть, и именно это дало пищу для размышлений и, в конце концов, привело к написанию этих рекомендаций.

Если перед Вами стоит задача перехода с ЗУП 2.5 на ЗУП 3.1, я попробую облегчить Вам жизнь этой статьей.

В каких случаях требуется исправление счета-фактуры

Так в каких случаях оформляют исправленный счет-фактуру? Он нужен тогда, когда возникает необходимость исправления технической ошибки в исходном документе. Например, создание исправленного счета-фактуры может потребоваться при ошибке:

- в дате, если исходный документ ошибочно оформлен другим месяцем, годом;

- реквизитах поставщика или покупателя, если они написаны не просто с опечаткой, а не соответствуют им вообще (неверный ИНН, адрес, наименование и т. п.);

- указании грузоотправителя и грузополучателя, если они не относятся к лицам, которые в реальности отправляли и получали товар;

- реквизитах документа на перечисление аванса;

- названии и коде валюты документа;

- указании наименования товара (работ, услуг);

- указании неправильной цены или неверного количества товара;

- в ставке и, как следствие, в сумме НДС и итоговой сумме документа;

- либо при отсутствии данных, обязательных к заполнению по импортным товарам (страна происхождения и регистрационный номер таможенной декларации).

Надо отметить, что большинство налогоплательщиков, если ошибка обнаружена своевременно и не успела выявиться налоговыми органами, предпочитают не делать исправленный счет-фактуру, а просто заменяют дефектный документ.

Об ошибках, не требующих исправления, читайте в статье «Какие ошибки в заполнении счета-фактуры не критичны для вычета НДС?».

О том, какие ошибки в счет-фактуре должны быть исправлены, читайте в статье «Ошиблись в счете-фактуре – что и как исправлять».

Какие ошибки встречаются при составлении?

Несмотря на четко прописанную процедуру ведения, ошибки при составлении счет-фактур – дело не редкое. Некоторые из них не препятствуют получению вычета по налогу, к другим стоит отнестись со всей серьезностью.

Разберемся, какие из неточностей являются серьезными, а какие – вполне допустимы.

- Ошибка в наименовании покупателя и цена в счет-фактуре. Неверно указанная стоимость товаров и услуг, ошибки по сумме НДС и наименованиям товаров (не говоря уже об арифметических ошибках) станут основанием налоговиков для отказа в вычете (письма Министерства финансов РФ от 30.05.2013 №03-07-09/19826, от 18.09.2014 №03-07-09/46708 и от 14.08.2015 №03-03-06/1/47252).

- Неправильная валюта. Если 7 строка “Валюта: наименование, код” будет содержать неверные сведения, то идентификация стоимости товаров (работ, услуг) и суммы НДС будет затруднена, а такие счет-фактуры требуется исправлять (письмо от 11.03.2012 №03-07-08/68).

- Использование факсимиле. При оформлении счет-фактуры нужно забыть о факсимиле, потому что такие документы не являются основанием для вычета НДС (письма от 17.09.2009 №03-07-09/48 и №03-07-09/31, от 01.06.2010 №03-07-09/33).

Некоторые неточности в книге счет-фактур не должны мешать возврату НДС и нарушать ваше спокойное общение с налоговым инспектором.

Нумерация. Как исправить счет-фактуру на аванс? Завершенные и авансовые счет-фактуры нумеруют в хронологическом порядке (письма Министерства финансов России от 10.08.2012 №03-07-11/284 и от 16.10.2012 №03-07-11/427)

При использовании ежедневной нумерации счетов вычет должен быть принят в обычном порядке (письмо от 11.10.2013 №03-07-09/42466).

Важно! Неуказание отдельных сведений в счет-фактуре не предусматривает никаких дополнительных символов. Проставление прочерков законодательство отдельно не регламентирует (Письмо УМНС РФ по г

Москве от 09.01.2004 №24-11/1046).

Ошибка в адресе. При заполнении строки 2а следует полностью указывать все сведения об адресе плательщика налога (письмо от 17.02.2015 №16-15/013654). Ни сокращения, ни знаки препинания (письмо Минфина РФ от 09.11.2011 №03-07-09/41), ни даже ошибки при указании адресов не являются основанием для отказа в принятии налога на прибыль и других налогов (письма от 07.06.2010 №03-07-09/36, от 08.08.2014 №03-07-09/39449 и от 02.04.2015 №03-07-09/18318).

КПП. Отсутствие кода причины постановки, которые указываются в строках 2б и 6б вашей счет-фактуры, не влияет на решение о вычете по НДС (письмо от 26.08.2015 №03-07-09/49050).Тем более, что крупным налогоплательщикам присваивают сразу два КПП – по фактическому и юридическому адресам. В этом случае при заполнении счет-фактур необходимо указывать КПП из уведомления о постановке на учет в качестве крупнейшего налогоплательщика (письма от 20.08.2015 №03-07-09/49236 и ФНС РФ от 07.09.2015 №ГД-4-3/15640).

Как оформить возврат товара поставщику: какие документы оформлять

То, каким будет порядок оформления возврата товара в части документации, зависит от момента принятия решения о возврате относительно момента принятия соответствующего товара на учет. Варианта два:

- когда товар решено возвратить до постановки на учет (например, если брак выявлен в процессе приемки на склад);

- когда товар решено возвратить по тем или иным основаниям после его постановки на учет.

В первом случае оформляются:

- претензия в адрес поставщика;

- акт, устанавливающий причины возврата (например, недокомплект или брак);

- товарная накладная по форме ТОРГ-12.

Претензия пишется в свободной форме (однако, порядок ее составления и форма должны быть предусмотрены договором поставки), акт в общем случае составляется по форме ТОРГ-2. Акт должен быть составлен комиссией — до того учрежденной отдельным распоряжением директора. В ее состав входят материально ответственные лица, которые работают с товарами. Желательно получение подписи от представителя поставщика.

Претензия должна содержать отсылку на акт. В ней также приводятся:

- ссылка на договор поставки;

- сведения о возвращаемом товаре (наименование, номер партии или иной идентификатор);

- требования покупателя по существу (основанные на ГК РФ или положениях договора) — о докомплектации, замене, возврате;

- причина возврата (с описанием брака, недокомплекта);

- сведения о количестве возвращаемого товара.

Накладная, в целом, оформляется обычным способом — но на ней имеет смысл проставить надпись «Возврат товара».

Впоследствии желательно получить от поставщика письмо-согласие по претензии (или иным образом оформленное согласие).

Если говорить конкретно о торговых организациях, то там на практике процедура возврата во многих случаях выглядит значительно проще с точки зрения документального оформления. В самом общем случае достаточно — при составлении обязательной (для торговых организаций) накладной ТОРГ-12 исключить из соответствующего документа некачественные товары. Их поставщик впоследствии заберет (обеспечит изъятие). Правда, применение данного упрощенного механизма возможно, только если представитель поставщика согласится поставить на накладной свою подпись — удостоверяющую принятие факта исключения некачественных товаров из поставки.

Второй сценарий — когда некачественный (некомплектный) товар выявляется уже после постановки товара на учет. Как правило, он предполагает подписание между сторонами договора поставки соглашения, при котором поставщик признает факт некачественной поставки и готов принять товар обратно (либо заменить его). Данный механизм предполагает обратную реализацию — поскольку на момент его инициирования право на товар будет принадлежать контрагенту поставщика. Соответственно, акцент при оформлении возврата нужно будет сделать не только на соблюдении положений гражданского законодательства, но и налогового.

На практике это означает, что к рассмотренным выше документам — акту, претензионному письму, накладной и письму-согласию, добавится также специальный счет-фактура от поставщика — корректировочный, который удостоверит факт обратной реализации товара. Он должен прислать его контрагенту в течение 5 дней. По корректировочному счету-фактуре должно быть понятно, какие именно товары возвращены.

Отметим, что обязанность по составлению счета-фактуры возложена на поставщика только с 2019 года. Раньше документ на возврат составлял покупатель.

Факт обратной реализации удостоверяется отдельной формой ТОРГ-12 — просто в рассматриваемом случае стороны меняются местами. Однако, в графе «Основание» документа необходимо прописать, что он составляется в связи с возвратом некачественного товара. В форме должны быть приведены необходимые сведения по договору и приходной накладной — что была составлена ранее на некачественную поставку.

При необходимости оформляется доверенность на осуществление процедуры возврата товара. В этих целях можно задействовать форму М-2.

Видео — порядок возврата товаров поставщику, какие документы при этом составляются:

Сама процедура возврата товара характеризуется довольно большим количеством нюансов. Рассмотрим их и то, каким может быть типичный сценарий такой процедуры.

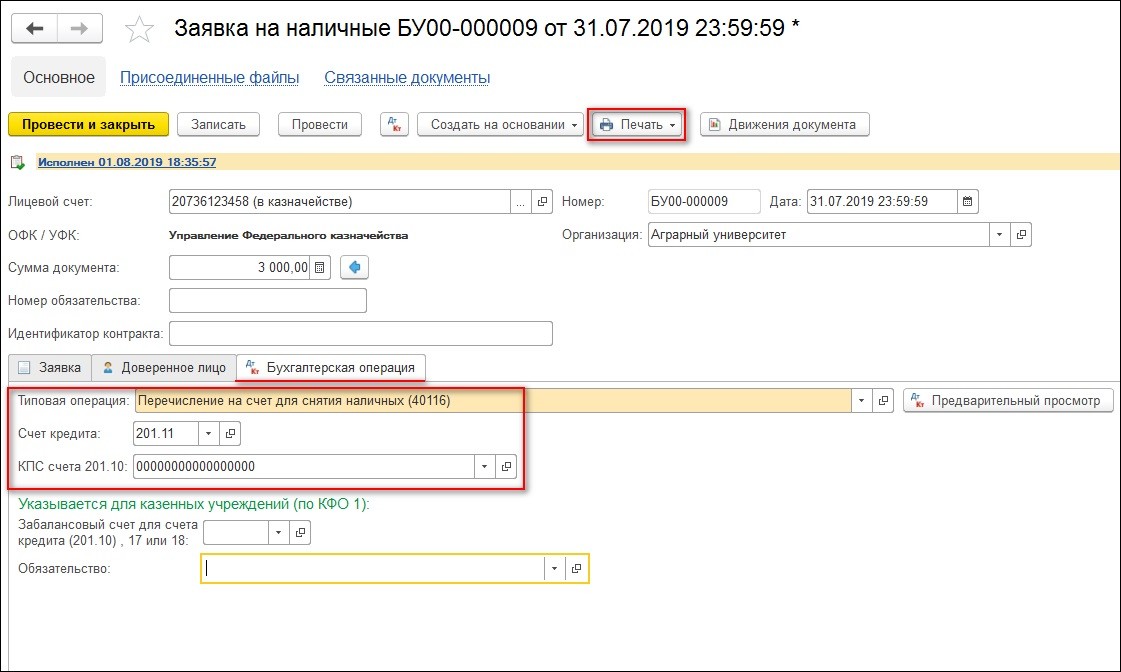

Как отразить корректировку НДС 1С Бухгалтерия 8.3

Оборудование к учету не принято. Входной НДС принят к вычету во II квартале. В программе отражены следующие операции:

08 октября Организация получает исправительный счет-фактуру, уменьшающий стоимость оборудования.

В программе в IV квартале необходимо отразить следующие операции:

Если же оборудование на момент исправления было уже принято к учету и на него начислялась амортизация, то потребуются внести дополнительные проводки:

- изменить первоначальную стоимость объекта ОС в сторону уменьшения;

- изменить сумму амортизации ОС в сторону уменьшения и пересчитать амортизацию за все месяцы до октября;

- внести изменения в регистр сведений для изменения параметров начисления амортизации.

Эти исправления в программе также не автоматизированы и регистрируются документом Операция, введенная вручную.

Главная — Документы

Что такое корректировки и исправления?

При изменении стоимости отгруженной продукции (услуг, имущественных прав) Налоговый кодекс РФ обязывает налогоплательщиков оформлять корректировочный счет-фактуру. Подобная корректировка фиксируется следующим образом.

Сначала оформляется документ, в котором указывается изменение стоимости отгруженной продукции (услуг, имущественных прав). При этом н имеет значения, почему поменялась стоимость — из-за изменений цены или из-за изменений объема отгруженной продукции (услуг, имущественных прав). В обоих случаях составляется документ (договор и т.п.), который подтверждает, что покупатель согласен на подобное изменение.

Когда документ на корректировку оформлен, продавец корректирует счет-фактуру и выставляет его покупателю.

Дальнейшие шаги продавца и покупателя напрямую зависят от вида корректировки.

С тех пор, как законодатели утвердили составление корректировок счетов-фактур, в практике учета накопилось немало казусов. Причиной тому стало заблуждение многих бухгалтеров, что всякое изменение ранее выставленного счета-фактуры оформляется корректировочным документом. Однако это не так.

Прежде всего, нужно научиться различать понятия:

- корректировка, которая оформляется путем составления корректировочного счета-фактуры и первичного документа;

- ошибка, которая изначально была сделана в счете-фактуре и требует исправления. В этом случае покупателю направляется исправленный счет-фактура.

Основанием для проведения корректировки служит договор или другой документ, который подтверждает, что покупатель согласен на изменение стоимости отгруженной продукции (услуг, имущественных прав). Указанные документы подтверждают, что изменение имело место после отгрузки.

А вот в случае нарушения требований НК РФ при первоначальном выставлении счета-фактуры или допущении ошибки, например, арифметической, счет-фактура не корректируется, а исправляется. В подобной ситуации делать корректировочный счет-фактуру нельзя.

Объединение организаций в ЗГУ (ЗУП) 3.1 при реорганизации (слияние, присоединение)

Несколько организаций(А, Б, В …) в одной базе, которые объединяются в новую организацию(Н) слиянием. Перевод в новую организацию должен быть без увольнения/приема, с сохранением данных для среднего заработка. 1С в почему-то не предоставила такой возможности. Есть обработка «Перевод к другому работодателю», но этим «документом не предполагается полноценное оформление переводов сотрудников в связи с реорганизацией (слиянием, присоединением, выделением, разделением, преобразованием) предприятия». На просторах интернета натолкнулся на идею что можно осуществлять перевод между организациями, являющимися филиалами и головной организацией. Четкого алгоритма действий тоже не нашел, поэтому пришлось экспериментировать. Чтобы облегчить другим работу, решил опубликовать алгоритм действий к которому я пришел.

Учет корректировочных счетов-фактур в книге покупок (продаж): нюансы

Корректировочный счет-фактура, выписанный продавцом, должен быть зарегистрирован:

- При повышении стоимости поставленных товаров:

Здесь все логично: продавец получает дополнительную выручку за счет увеличения цены, покупатель — несет расходы, доплачивая разницу.

При понижении стоимости:

Здесь ситуация иная: продавец теряет выручку (что приравнивается в данном случае к совершению расходов, вследствие чего заполняется книга покупок), а покупатель снижает расходы (что приравнивается к получению выручки, вследствие чего заполняется книга продаж).

При отражении данных по корректировочным счетам-фактурам в книгах покупок и продаж не нужно вносить какие-либо изменения в соответствующие регистры по исходным документам (по которым сведения корректируются).

Подпишитесь на рассылку

Рассмотрим подробнее порядок отражения корректировочного счета-фактуры в книге продаж.

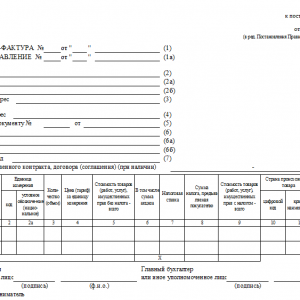

Пример составления КСФ

ООО «Компания» 26 марта отгрузило АО «Покупатель» товар. 25 мая было согласовано изменение цены на «Карандаш цветной» с 10 до 9 рублей. Также при пересчете поставленного товара обнаружено, что «Ручка шариковая» поставлена в количестве 202 шт., то есть на 2 больше, чем указано в отгрузочных документах. 28.05.2018 ООО «Компания» выставляет КСФ.

В строке 1 указываем дату и номер КСФ, а в строке 1б — реквизиты корректируемого документа.

В строках 2–4 — реквизиты участников сделки, а также валюту документа.

В табличной части указываем изменения по каждой позиции отдельно.

В конце формы не забываем поставить подписи ответственных лиц.

Как убрать ошибку?

Чтобы приступить к корректировкам, нужно определиться с вашей ошибкой. Разные исправления отчетности предполагают разную последовательность действий. Вот несколько типичных примеров.

Какие документы сопровождают процедуру?

- Требуется внести исправления в счет-фактуру, которую выдали в текущем квартале. Действия:

- аннулировать запись в книге продаж (о том, как аннулировать счет-фактуру, читайте тут);

- зарегистрировать исправленный документ (как зарегистрировать и хранить счет-фактуру?).

- Требуется исправить счет-фактуру по отгрузкам за прошлый квартал. Действия:

- аннулировать запись по счет-фактуре, которую выставили ошибочно в дополнительном листе к книге продаж за прошлый период, в котором товары были отгружены;

- зарегистрировать отредактированный документ в этом же доплисте.

- Требуется внести правки в счет-фактуру, выставленную контрагенту ошибочно. Действия:

- аннулировать запись по счет-фактуре в книге продаж текущего квартала;

- аннулировать запись в дополнительном листе, если документ был изначально отражен в книге продаж за прошлый период.

- Требуется дополнить исправленный счет-фактуру в том же периоде, что и первоначальный, который не был отражен в книге продаж. Действия:

- аннулировать запись о первоначальной счет-фактуре в книге покупок за текущий квартал;

- зарегистрировать в книге покупок исправленный документ.

- Если исправленная счет-фактура поступила в следующем квартале. Действия:

- аннулировать запись о первоначальной счет-фактуре в доплисте к книге покупок за предыдущий квартал;

- зарегистрировать исправленный документ в текущем квартале.

- Требуется исправить ошибку в счет-фактуре (корректировочной счет-фактуре). Действия:

- внести исправления в первоначальный документ;

- выставить откорректированную счет-фактуру.

- Требуется откорректировать ошибку в счет-фактуре, составленном по старым формам. Действия:

- внести исправления в первоначальный документ по правилам (постановление Правительства РФ от 26.12.2011 N 1137);

- выставить исправленную счет-фактуру (кто выставляет счет-фактуру?).

Как оформить сопроводительное письмо?

Обычно исправления в счет-фактуру сопровождаются письмом, которое объясняет необходимость внесения изменений: “Во втором квартале по договору №*** на отгрузку *** по следующим накладным произошло необоснованное завышение цен. Направляем вам исправительные счет-фактуры…“.

- Скачать бланк сопроводительного письма к исправленному счету-фактуре

- Скачать образец сопроводительного письма к исправленному счету-фактуре

Заполнение формы в новой редакции

Особой формы для редактирования бланка счет-фактуры нет. Исправлять его можно с помощью оформления ранее выписанного документа с учетом некоторых нюансов (Постановление Правительства РФ №1137).

- Пункт №1 – реквизиты некорректно составленной счета-фактуры.

- Пункт №1а – порядковый номер исправлений.

Справка! В бланк откорректированнной счет-фактуры добавляется информация из первоначального документа с требуемыми поправками.

- Скачать бланк счета-фактуры

- Скачать образец заполнения исправленного счета-фактуры

Дата корректировки

Ранее исправления можно было внести перечеркиванием сведений которые выставлены ошибочно, заверенных датой и подписью представителя компании и написанием фразы “исправленному верить”. Сейчас это не допускается.

Оформление исправленного счета-фактуры – образец

Особенной формы для исправленного бланка не предусмотрено. Утвержденное Постановление Правительства РФ №1137 допускает исправлять счета-фактуры путем оформления ранее выписанного документа с учетом некоторых нюансов (форма 2):

Особенной формы для исправленного бланка не предусмотрено. Утвержденное Постановление Правительства РФ №1137 допускает исправлять счета-фактуры путем оформления ранее выписанного документа с учетом некоторых нюансов (форма 2):

- пункт №1 содержит реквизиты некорректно составленного счета-фактуры;

- пункт №1а включает в себя порядковый номер исправлений для конкретной организации.

В остальные строки бланка исправленного счета-фактуры вписывается информация из первоначального документа с требуемыми поправками.

Ранее исправить некорректный документ можно было путем перечеркивания ошибочных сведений, заверенных датой и подписью представителя компании и написанием фразы «исправленному верить».

Исправленный счет-фактура может быть необходим при исправлении ранее выписанных бланков на аванс, реализацию.

Как отразить исправленный счет-фактуру в книге покупок и продаж

Если исправление счета-фактуры происходит в том же квартале, что и выписка исходного бланка, то:

- Продавцом в книге продаж регистрируется исправленный счет-фактура, а также повторяется запись об ошибочном документе (но все суммы указываются со знаком «минус»).

- Покупатель в книге покупок отражает идентичные действия, если регистрация исходного документа уже произошла. Если данные о некорректном счете-фактуре не показаны, регистрируется только правильный бланк.

В случае составления исправленного документа в другом квартале:

- Продавцом отражаются реквизиты исправительного счет-фактуры в дополнительный лист книги продаж за тот период, когда составлен неверный документ. В этом же листе фиксируется счет-фактура с ошибками, его числовые значения являются отрицательными.

- Покупателем осуществляются аналогичные действия в книге покупок. Если покупателем первоначально не были отражены реквизиты документа с ошибками, то регистрация происходит только в том квартале, когда получен правильный документ.

Скачать пример 2017 – 2018

Вопросы и ответы по теме исправления счета-фактуры

Вопрос 1: В книгу продаж внесены сведения об исправленном счете-фактуре за тот квартал, за который продавец уже сдал декларацию по НДС. Нужно ли подавать уточненку по НДС?

Ответ: Необходимо подготовить уточненную декларацию за тот квартал, к которому относятся исправления, если в результате исправления изменили на итоговые данные по книге продаж. Причем при увеличении НДС после исправления, его нужно доплатить вместе с подачей уточненной декларации, а также посчитать пени.

Вопрос 2: Как продавцу отразить в декларации по НДС исправленный счет-фактуру, если он составлен после подачи декларации по НДС?

Ответ: Если исправление привело к уменьшению НДС, то данные об аннулированном и исправленном бланках нужно перенести из доп.листа книги продаж в приложение 1 к разделу 9 уточненной декларации за квартал, к которому относится исправление. Если сумма налога не уменьшилась, то продавец на свое усмотрение может отразить данные об исправленном счете-фактуре в прил.1 к разд.9 или не делать этого.

Вопрос 3: Как отразить в декларации ИСФ, если он составлен до подачи декларации за этот квартал?

Ответ: В этом случае данные об аннулированном и исправленном бланке вносят в раздел 9.

Вопрос 4: Как покупателю отразить в декларации исправленный счет-фактуру, если он получен до подачи декларации по НДС?

Ответ: Показатели исходного и исправленного бланка вносят в раздел 8.

Вопрос 5: Как покупателю внести в декларацию ИСФ, если он получен после сдачи декларации?

Ответ: Показатели исходного аннулированного документа переносятся из доп.листа книги покупок в первое приложение 1 разделу 8 уточненки за квартал, к которому относится исправление, а данные об исправленном – переносятся из книги покупок текущего квартала в разд.8 декларации за этот квартал.

Вопрос 6: Продавец вместо ставки НДС 10% указал в счете-фактуре 18%, нужно ли составлять исправленный документ?

Ответ: Да, нужно готовить ИСФ, так как исходный бланк не позволит покупателю принять к вычету правильную сумму НДС.

Вопрос 7: Нужно ли составлять ИСФ, если в указании адреса продавца допущены орфографические ошибки?

Ответ: В этом случае составлять исправленный счет-фактуру не обязательно, так как подобные ошибки не помешают ФНС идентифицировать продавца по иным реквизитам.

Вопрос 8: Продавец не поставил в табличной части код единицы измерения, указав только краткое наименование, нужно ли вносить исправление?

Ответ: Нет, не обязательно, так как отсутствие кода не помешает точно идентифицировать покупателя, продавца, название товара, стоимость и НДС.

Как аннулировать счет фактуру за прошлый период

leon

О позиции Минфина по вопросу применения корректировочных счетов-фактур читайте в материале «Корректировочный счет-фактура — не для исправления ошибок».

Случаев, когда приходится аннулировать первоначальный счет-фактуру, немного: если продавец выставил отгрузочный счет-фактуру ошибочно или допустил ошибки в реквизитах, значимых для вычета НДС — в обоих случаях какой-то из сторон потребуется аннулировать исходный счет-фактуру.

Поговорим теперь о том, как это правильно сделать.

Как правильно аннулировать счет-фактуру продавцу Рассмотрим пример: ООО «Ромашка» в августе выставило в адрес ООО «Василек» счет-фактуру на отгрузку и отразило его в книге продаж за 3-й квартал, а на следующий день выяснилось, что фактически товар отгрузили в адрес ООО «Колосок» и менеджер этой компании не сразу обнаружил ошибку в полученном счете-фактуре.

Как правильно аннулировать счет-фактуру?

- Как правильно аннулировать счет-фактуру?

- Корректировочный или исправленный счет-фактура в 2020 году: как не промахнуться?

- Как регистрировать исправленный счет-фактуру за прошлый период?

- Об аннулировании счетов-фактур (миленина н.в. )

- 12 апреля 2018счета-фактуры «из прошлого»: споры о сроках

- Удаление ошибочного документа поступления в «1с:бухгалтерии 8»

Как правильно аннулировать счет-фактуру? Но налогоплательщик вправе провести пересчет налоговой базы и суммы налоговых обязательств и в периоде выявления ошибок. Это возможно в двух случаях:

- если невозможно определить период совершения этих ошибок (искажений);

- если такие ошибки (искажения) привели к излишней уплате налога (абз. 2 п. 1 ст.

Особенности аннулирования счета-фактуры: правила отмены ошибочного документа

Удаление ошибочного документа поступления в «1с:бухгалтерии 8» Для этого в программе следует сформировать два документа Операция, относящихся к разным периодам:

- датированный сентябрем 2020 года, — только для корректировки данных налогового учета по налогу на прибыль;

- с видом Сторно документа, датированный февралем 2020 года, — для корректировки данных бухгалтерского учета и данных налогового учета по НДС.

При создании в сентябре 2020 года Операции, введенной вручную (рис. 5), нужно ввести в специальные ресурсы для целей налогового учета две записи: СТОРНО Сумма НУ Дт 90.02.1 Сумма НУ Кт 76.К

на сумму ошибочно отраженных прямых затрат;

Сумма НУ Дт 90.09 Сумма НУ Кт 99.01.1

на сумму финансового результата, полученного в результате внесенных в налоговый учет исправлений.

При этом постоянные и временные разницы не отражаются. Рис.

Как аннулировать счет-фактуру. действия продавца и действия покупателя

Неверный вариант повторно вносится в Книгу с минусом, отрицательные значения показываются в полях 13а-19. Верный исправленный вариант регистрируется в Книге обычным образом в этом же квартале.

Номер и дата исправления из поля 1а переносится в поле 4 Книги. В другом, отличном от квартала, когда был выставлен исходный бланк (в ИСФ даты в полях 1 и 1а приходятся на разные периоды) В Книге в периоде регистрации ошибочного с/ф оформляется дополнительный лист для повторного внесения исходного с/ф с отрицательными показателями в полях 13а-19.

Отрицательные записи аннулируют исходный документ, а новая регистрационная запись фиксируется данные о верном счете-фактуре.

Аннулировать счет фактуру за прошлый период исправление

Важно Создать счет-фактуру на оказанную рекламную услугу можно нажатием на кнопку Выписать счет-фактуру внизу документа Реализация (акт, накладная). При этом автоматически создается документ Счет-фактура выданный, а в форме документа-основания появляется гиперссылка на созданный счет-фактуру (рис

1). Рис

При этом автоматически создается документ Счет-фактура выданный, а в форме документа-основания появляется гиперссылка на созданный счет-фактуру (рис. 1). Рис.

2015 налогоплательщики, не являющиеся посредниками, действующими от своего имени (экспедиторами, застройщиками), не ведут журнал учета полученных и выставленных счетов-фактур, поэтому в документе Счет-фактура выданныйв строке «Сумма:» указано, что суммы для регистрации в журнале учета («из них в журнале:») равны нулю.

Как выписать исправленный ЭСФ?

Рис.2 Общая схема работы с исправленным счетом-фактурой

Законодательством не установлено ограничений или конкретных требований касательного того, как происходит выписка исправленного электронного счета-фактуры. Это значит, что вносить правки можно неограниченное количество раз.

Например, в качестве контрагенты вместо указана . После выявления этой ошибки самостоятельно или контрагентом создается новая форма исходного документа и выставляется второй стороне. Проще говоря, если ошибка обнаружена не налоговой, просто переделывается документ.

Необходимые документы

Если ошибки выявлены уже после регистрации счета-фактуры, для внесения изменений покупатель в письменном виде обязан обратиться к продавцу с заявлением о необходимости исправления документа.

Продавец исправляет счет-фактуру в соответствии с порядком, предусмотренным подп. «б» п. 1, п. 7 Правил заполнения счета-фактуры. Алгоритм следующий:

- Создаете новый документ ЭСФ;

- Указываете в строке 1 дату и номер ЭСФ, выставленного с ошибкой;

- В строке 1а – регистрационные данные нового документа;

- Внесите необходимые правки.

Применение правил заполнения счета-фактуры уместно, только если документ уже официально зарегистрирован, во всех остальных случаях выставьте новый счет-фактуру без отсылок к варианту с опечатками.

Что представляет собой КСФ

Документ содержит следующие обязательные сведения:

- цена, количество, стоимость товара (услуги и др.), сумму НДС до корректировки;

- аналогичные сведения после корректировки;

- возникшие разницы показателей – к уменьшению или к увеличению.

Как продавец регистрирует выставленный корректировочный счет-фактуру?

Заметим, что единой формы документа, являющегося основанием для оформления КСФ, законодательство не содержит. Это могут быть и первичные документы, подписанные обеими сторонами сделки: акты, накладные, и дополнительные соглашения к договору, равно и любые другие документы, подтверждающие согласие партнеров.

Как покупатель регистрирует выставленный ему корректировочный счет-фактуру?

Будни автоматизации или «мне нужна программка для 3D упаковки» Промо

Автоматизация отечественных предприятий, которой приходиться заниматься, это нужная и высокооплачиваемая, но довольно нервная работа. Выручает юмор. Например, при общении с требовательным клиентом можно вспомнить анекдот: «Держась руками за стену, на ногах еле стоит мужик. К нему пристает ребенок: «Ну, папа, пожалуйста, сделай мне кораблик!», папа отвечает: «Ага! — Сейчас все брошу и пойду делать тебе кораблик!». Про один такой сделанный для клиента «кораблик» и хочется рассказать. Надеюсь, совместное погружение в теплое ламповое (то есть клиентоориентированное) программирование доставит Вам положительные эмоции, да и задача попалась интересная. Поплыли?