Что поможет очистить кредитную историю: обзор законных способов

Содержание:

- Как удалить сведения о себе из общей базы?

- Насколько безнадежна ситуация?

- Причины плохой кредитной истории

- Реально ли изменить кредитную историю?

- Способы исправления кредитной истории

- Когда еще можно исправить кредитный рейтинг?

- Как повлиять на обновление КИ

- Варианты улучшения финансовой репутации

- Как узнать свою кредитную историю?

- Как получить данные о кредитном рейтинге?

- Причины ухудшения кредитной истории

- Как удалить кредитную историю из базы данных: как она формируется и на что влияет

Как удалить сведения о себе из общей базы?

Начнем с главного. Никакой общей базы нет. Соответственно, и данные стирать негде

Если говорить о желании очистить плохую кредитную историю, важно выделить способы законные и не очень

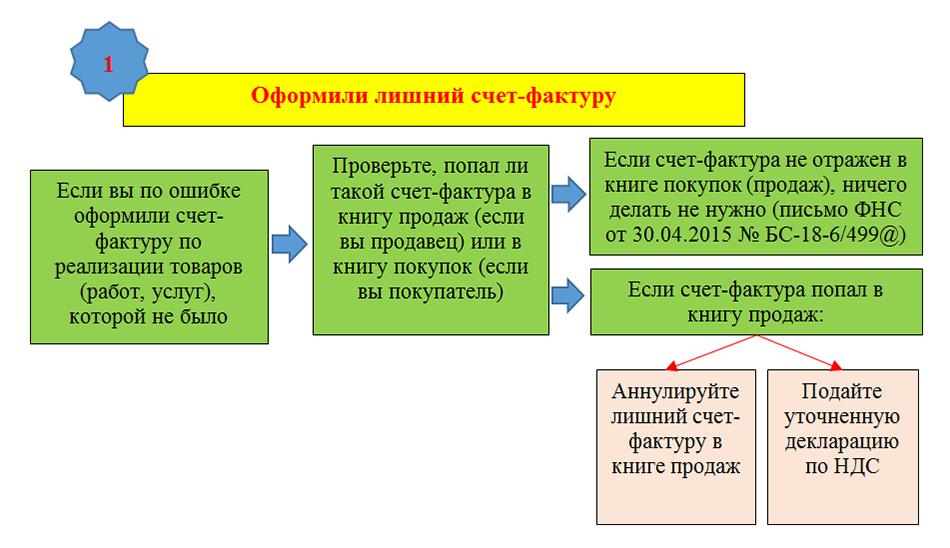

Мошеннические варианты удаления сведений из КИ

В интернете значатся десятки компаний, предлагающих за определенное вознаграждение сделать КИ кристально чистой

Если есть лишние деньги и не на что их потратить, можно обратить внимание на эти предложения. В среднем предлагается заплатить 10 тысяч рублей и получить новенькую историю без единого «пятнышка»

Заказчику выдается некая выписка из БКИ, в которой якобы нет ничего отрицательного. О том, что это был обман, заемщик узнает в банке, когда обращается с заявкой на получение определенной суммы. Здесь выясняется, что кредитная история никуда не делась, данные остались, а деньги заплачены мошенникам.

Другой вариант физического удаления КИ основан на использовании человеческого фактора. Всегда есть вероятность, что в Бюро кредитных историй или банке найдется человек, согласный за некоторое вознаграждение стереть негативную информацию. Но и здесь есть «подводные камни» и очень большие.

Не стоит забывать, что банк работает не с одним Бюро, а с 3-4 и более. БКИ — солидные организации. Если они не могут обеспечить сохранность данных, кто с ними захочет работать

Охране, безопасности серверов уделяется значительное внимание. В 2018 году Эквифакс Кредит Сервисиз подверглась атаке хакеров

Но руководство потом долго уверяло, что их клиентам не причинен ущерб.

Если и удастся удалить информацию физически, всегда остается риск получить уголовное дело в придачу по обвинению в мошенничестве. После этого ни один банк точно не захочет с вами сотрудничать.

Законные способы очистки кредитной истории

Важно: вариантов, как почистить кредитную историю, законно нет. Речь может идти не о физическом удалении информации, а о внесении положительных записей, способных закрыть ранее внесенный негатив

Исправление возможно, но в очень ограниченном количестве ситуаций:

Исправление возможно, но в очень ограниченном количестве ситуаций:

- в кредитной истории допущены ошибки, касающиеся персональных данных заемщика: даты рождения, номера паспорта и т. д. В большинстве случаев подобные недочеты исправляются БКИ после проверки предоставленных документов без лишних проволочек;

- заемщик узнает о том, что на нем числятся те кредиты, которых он не получал. Лучше обратиться в тот, банк, который внес подобную информацию. Если это — просто невнимательность служащих, ошибка исправляется достаточно просто. Если кредит действительно кому-то выдан, в договоре значатся ваши паспортные данные, разрешить ситуацию будет непросто. Придется обращаться в правоохранительные органы и суд, писать претензии и т. д.;

- давно погашенные займы и кредиты значатся действующими. По разным причинам (халатность, отзыв лицензии у банка и т. д.) сведения о закрытии задолженности не переданы в БКИ.

Если выявлены подобные проблемы, стоит переслать нужную информацию в БКИ, подкрепив ее соответствующими справками и документами.

Бюро кредитных историй дается ровно месяц на то, чтобы проверить предоставленные сведения и дать ответ. Если заемщик полагает, что его проблема не исправлена, остается писать заявление в суд. Речь идет об исправлении исключительно технических ошибок. Отрицательные записи, отражающие реальность, удалить не удастся.

Насколько безнадежна ситуация?

О необходимости улучшить историю выплат клиенты обычно задумываются, когда им нигде не одобряют кредит. Отказного решения стоит ожидать, если у человека были множественные просрочки или сейчас есть проблемная задолженность. Многие задумываются о том, как удалить данные в БКИ, но, к сожалению, такой возможности нет.

Улучшение кредитной истории происходит только в результате исправной выплаты в течение длительного времени. Информация в БКИ хранится 10 лет, потом данные удаляются. Если просрочки были давно, можно просто подождать, пока сведения в кредитном досье обновятся, и тогда уже подавать заявку на оформление займа. Если не дают кредиты, но ждать невозможно, воспользуйтесь нашими советами, как восстановить кредитную историю.

- Закройте все имеющиеся кредиты. Безусловно, при наличии крупной задолженности вернуть всю сумму сразу не получится. Отдавайте долги постепенно, тем самым повышая шансы на оформление нового займа.

- Если у вас есть сложности с выплатой, не доводите дело до судебного взыскания. Лучше самостоятельно обратиться в банк и попросить отсрочку. Изменение графика платежей не отразится в кредитном досье, а рейтинг заемщика останется на прежнем уровне. Правда, в этом случае вам нужно подтвердить сложное финансовое положение. К примеру, при появлении ребенка предоставьте в банк свидетельство о рождении, при длительной нетрудоспособности – выписку из амбулаторной карты или справку от врача.

- При наличии кредитки воспользуйтесь ею как средством, чтобы восстановить кредитную историю. Если не одобряют ссуду, делайте покупки по карте и вовремя погашайте задолженность. Так в досье появится несколько новых положительных записей, которые выровняют банковский рейтинг.

- В некоторых банках есть программы по улучшению кредитной истории. Они заключаются в пошаговом кредитовании человека. Сначала выдают небольшие суммы, при успешном погашении размер займа постепенно увеличивается. После прохождения всех этапов программы следует проверить, улучшили историю или нет. Если рейтинг повысился, можно подавать заявку на крупный кредит.

- Если не одобряют ссуду в банке, не стоит прибегать к услугам МФО. Для банка это «звоночек», что клиент не умеет планировать бюджет, значит, является потенциальным должником. К тому же люди с чистой кредитной историей обычно избегают микрозаймов, предпочитая взаимодействовать с проверенными банками.

Следует понимать, что выше приведены работающие методы, но только в отношении незначительно испорченной кредитной истории. Если банки подавали исковые заявления с целью истребовать долг или человек объявил себя банкротом, повысить рейтинг заемщика будет практически невозможно. В этом случае остается только дожидаться обновления информации в БКИ. Восстановить кредитную историю за пару месяцев не получится, это долгий и кропотливый процесс, требующий больших усилий.

Причины плохой кредитной истории

Кредитная история – это личный финансовый рейтинг гражданина, который содержит сведения о его взаимоотношениях с банками. Если она испорчена, получение нового займа становится затруднительным, даже если заявка будет одобрена, денежные средства будут выданы под высокие проценты.

При принятии отрицательного решения, банки не указывают причину, но есть стандартный список, который стоит проанализировать перед новым обращением за ссудой.

Просрочки

В финансовой статистике фиксируется любая задолженность, даже если речь идет всего об одном дне задержки и сумме в несколько копеек. Чтобы в будущем не задаваться вопросом, как исправить кредитную историю, следует вносить ежемесячные платежи за 5 дней до указанной в графике даты.

Банковские ошибки

Например, информация о закрытии долга может быть внесена в чужое досье. В результате заемщик обращается за новой ссудой, будучи уверенным в собственной репутации и получает отказ. Если проблема в ошибке банковского работника, следует обратиться в финансовую организацию с заявлением о корректировке данных. Они обязаны внести изменения в течение 5 рабочих дней.

Частые обращения за займом

Чтобы не задаваться вопросом, как восстановить кредитную историю, следует учитывать, что в досье фиксируется любое взаимодействие с финансовой организацией. Это значит, что в него попадет также информация об отказах. Если гражданин после получения отрицательного решения сразу подал несколько заявок подряд, это может быть расценено как наличие существенных проблем или мошенничество.

Частая смена личных данных

В любой заявке на займ нужно указывать информацию о себе: ФИО, номер телефона, паспортные реквизиты. Если эти сведения меняются слишком часто, это может насторожить финансовую организацию и привести к отказу.

Закредитованность

Главное требование банка – наличие стабильного дохода, позволяющего регулярно вносить платежи. Если у заемщика слишком много кредитов, на которые уходить основная часть доходов – это основание для отказа в новой ссуде.

Частое оформление микрозаймов

Этот вид кредитования предполагает высокие проценты и короткий срок, а данные по нему также попадают в досье. Вопрос, можно ли исправить кредитную историю, может возникнуть у гражданина, который регулярно обращается за микрозаймами, так как это может расцениваться как низкая финансовая грамотность.

Поручительство

Участвуя в качестве третьего лица в банковской сделке, нужно учитывать, что если заемщик не будет платить по долгу, требование о его погашении будет выставлено поручителю. Если последний не сможет (или не захочет) гасить займ, его финансовая статистика также станет негативной.

Судебные разбирательства

Исправление кредитной истории станет актуальной, если в досье есть информация о судебных спорах с любой финансовой организацией. Это характеризует клиента как конфликтного и негативно влияет на отношение банка к нему. Также финансовая статистика будет испорчена при наличии судимости за мошенничество.

Небанковские долги

Вопрос, как можно исправить кредитную историю, актуален для граждан, которые вовремя не оплачивают услуги связи, интернет, ЖКХ, налоговые взносы и т.д. Информация о таких долгах также включается в досье и влияет на вероятность одобрения заявки.

Банкротство

Если гражданин списал свои долги, объявив себя банкротом, эта информация фиксируется в финансовом досье. Кроме того, в любой анкете на заявку есть вопрос о том, проходил ли клиент процедуру банкротства за последние 5 лет. Вероятность получения займа небольшая, даже если после суда прошло указанное количество времени, так как у банка сформируется мнение о том, что заемщик сможет снова воспользоваться правом на аннулирование задолженности.

Таким образом, причин, по которым может потребоваться восстановление кредитной истории, множество. Поэтому перед обращением за займом, стоит заказать свою статистику и самостоятельно проанализировать ее.

Финансовые досье хранятся в Бюро кредитных историй. На сегодняшний день на территории РФ действует более 10 БКИ, у каждой из которых своя база.

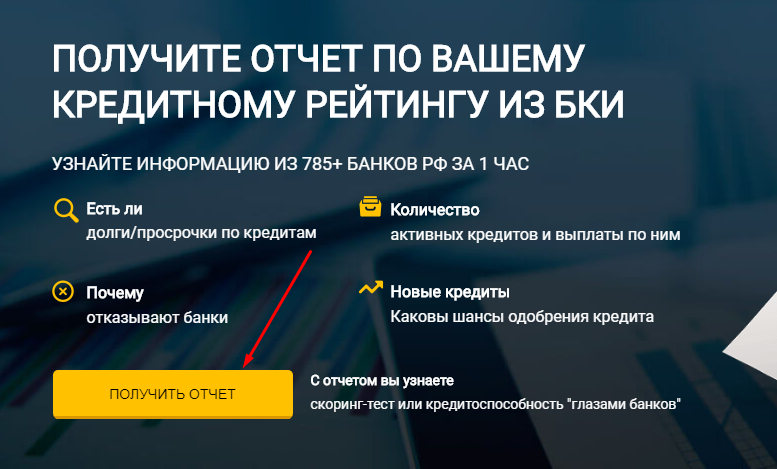

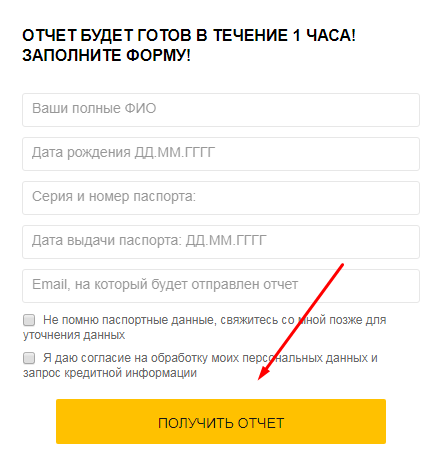

Один из вариантов быстро получить отчет по кредитной истории – заказать ее онлайн в БКИ24. Для этого нужно:

-

- перейти на сайт https://www.bki24.info/;

- нажать на вкладку получения отчета;

Финансовый отчет придет на указанную почту в течение 5 минут. Также будет определен скоринг-балл, который определяет шансы на получение кредита – чем выше балл, тем больше вероятность принятия положительного ответа по заявке.

Реально ли изменить кредитную историю?

Если в прошлом накопились неприятные моменты, когда приходилось решать вопрос по закрытию просроченного долга, значит, вопрос об исправлении КИ непраздный, и при следующем обращении риски получить отказ многократно увеличиваются.

Первое, на что обращают внимание банки, — это выписка из БКИ с кредитным досье кандидата на получение займа. Если заемщики портят КИ частыми просрочками, шансы на благополучное согласование стремительно падают

Что делать, если не дают кредиты в банках из-за подпорченной КИ, определяют с учетом индивидуальной ситуации и причин, которые привели к падению кредитного рейтинга.

Невозможно поменять в течение короткого срока отношение к себе после просроченных оплат и отказов от погашения. Придется пойти на дополнительные расходы, связанные с процентной переплатой, и жесткие условия кредитования. Такова реальная плата за обеление собственных ошибок. Если кто-либо предложит в одно мгновение исправить проблему, это как минимум означает неприятности с законом. Таким образом, клиент уходит в черный список банков и еще долгое время не сможет добиться положительного ответа.

Способы исправления кредитной истории

Когда Вы согласны с полученным отчетом БКИ и все отраженные там данные соответствуют реальному положению дел, следует предпринять действия направленные на восстановление своего кредитного рейтинга

Важно доказать банкам, что допущенные просрочки — это следствие определенных обстоятельств, которые в настоящее время уже не актуальны. Банку, в свою очередь важно оценить текущую кредитоспособность заемщика и снизить вероятность предоставление кредита мошеннику

Конечно «перекрыть» просрочки можно «свежей» положительной кредитной историей, однако основная сложность заключается в том, что очень не просто взять новый кредит, имея за плечами «печальный опыт обслуживания кредитных обязательств». Вот возможные варианты, используя которые Вы сможете восстановить свой кредитный рейтинг:

Во-первых. Постарайтесь оформить какую-либо вещь в кредит, ввиду того, что товарные кредиты предоставляются по упрощенным процедурам, порой и вовсе без проверки кредитной истории. Вероятность оформить товарный кредит достаточно высокая.

Во-вторых. Постарайтесь оформить кредитную карту, пусть даже с минимальным кредитным лимитом. Предоставляя кредит по средствам выдачи кредитной карты с небольшим лимитом, банки почти не рискуют, все риски перекрываются более высокой % ставкой. А Вы в последствии сможете рассчитывать на то, что Вам будет увеличен кредитный лимит, даже в том случае, если Вы не будете пользоваться средствами кредитного лимита.

В-третьих. Оформите кредит под залог авто или под залог иного имущества. Наличие залогового обеспечения, позволяет заемщику получить большую сумму кредита, под достаточно привлекательную процентную ставку.

В-четвертых. Оформите вклад/депозит, таким образом Вы автоматически подпадете в категорию лояльности бака, в котором открыт депозит. Многие банки предоставляют обеспеченные кредиты, в том числе кредит обеспеченный депозитом.

В-пятых

Обратите внимание на предложения от банков, на карту которого Вы получаете з/плату. В данном банке, Вы также будете относиться к категории «лояльных заемщиков» и сможете рассчитывать на снисхождения, в том числе в вопросе оценки качества Вашей кредитной истории

В любом случае не лишним будет обратиться за консультационной поддержкой к кредитному брокеру, это можно сделать оставив онлайн заявку на кредит.

Когда еще можно исправить кредитный рейтинг?

Во избежание непредвиденных проблем стоит периодически проверять свою кредитную историю через интернет. Иногда в этом источнике появляются крайне неприятные сведения о наличии непогашенных долгов, судебных исках, взысканиях с просрочками. Так происходит, когда при информационном обмене сотрудники банка и БКИ допускают ошибки, когда по фамилии совсем другого заемщика создается негативная запись об однофамильце.

Частыми ошибками, которые приводят к потребности исправления КИ, становятся:

- Неверный перенос в базу БКИ личных параметров заемщика (город, адрес, написание ФИО). Эти ошибки определяются быстро, и банк не возражает против исправления.

- Ошибки при фиксации моментов выплаты кредита. Некоторые кредиторы, намеренно или нет, не передают сведения о закрытии кредитного долга. БКИ считает долг просроченным, а банк уже давно не интересуется бывшим клиентом. Обычно ошибки сопровождаются лишением лицензии и вводом временного управляющего.

- Мошенничество чистой воды, когда аферисты заполучили личные данные или воспользовались поддельными документами для получения наличных в банке на чужое имя. Спустя некоторое время банк начинает беспокоиться об отсутствии платежей, но мошенники бесследно растворились, поручив жертвами самостоятельно выкручиваться из неприятностей.

Возможны и случаи, когда клиент никак не мог повлиять на срок оплаты (возникли форс-мажорные обстоятельства, и заемщик предпринял все, что было в силах, чтобы перечислить платеж в срок). Видя искреннюю заинтересованность в мирном урегулировании вопроса, кредитор готов идти навстречу просьбе заемщика и оставить факт погашенной просрочки незамеченным.

Если человек действительно непричастен к появившейся негативной записи и не нарушал условий кредитного соглашения, все равно придется инициировать разбирательство с банком

Никто по собственной воле не будет интересоваться расхождением в данных, если сам клиент не обратит на это внимание. В письменном обращении заемщик просит проверить информацию и внести исправления на основании обновленных подтверждающих документов

Проследив за регистрацией входящего заявления, заемщик ожидает, пока банк разберется и самостоятельно снимет отрицательные записи. Если банк настаивает на причастности заемщика, ничего не остается, как обратиться в суд и требовать восстановления КИ в рамках искового производства.

Только в одном случае кредитный рейтинг подлежит быстрому исправлению: через аннулирование некорректных записей с помощью банка. Если человек действительно виновен в просрочке, ищут иные способы решить проблему.

Как повлиять на обновление КИ

Вместо участия в сомнительных схемах по удалению записей из КИ, лучше воспользоваться одним из способов исправления собственного досье:

- Взять несколько микрозаймов и выплатить их согласно установленным срокам.

- Оформить кредитку или карту рассрочки, своевременно выплачивая ежемесячные платежи, не допуская полного обнуления баланса.

- Купить дорогой товар в рассрочку (оформить товарный кредит) в магазине, который сотрудничает с банком.

Если предстоит оформление кредита или трудоустройство, обладатель испорченной КИ может попытаться урегулировать проблему, представив объяснения о причинах возникших просрочек (тяжелое финансовое положение, сокращение на предыдущей работе, болезнь, травма). Важно не просто передать письменные пояснения, но и сопроводить их документальными доказательствами. Не гарантий, что кредитор или работодатель пойдет навстречу такому должнику, однако это повысит шансы на согласование, поскольку покажет степень заинтересованности и отсутствие вины бывшего должника

Автор статьи:

Варианты улучшения финансовой репутации

Законный и самый верный способ — это оформление новых ссуд и своевременная уплата взносов по ним. Для получения нужного результата рекомендуем последовательно заключать новые кредитные договоры на небольшие суммы. То есть, когда закрыли один контракт, в ближайшее время открывайте новый.

Чтобы не погрязнуть в долгах и не разориться, старайтесь брать кредиты на небольшие суммы и на короткий срок. В процессе погашения долговых обязательств сведения в базе данных Бюро будут обновляться. В результате чего банковские учреждения и микрофинансовые организации будут видеть ваш новый статус, а это значит, что вероятность одобрения новой ссуды сразу будет повышаться.

Мы собрали полный список способов восстановления кредитной истории. Давайте разберём его:

Оформить кредитный пластик. Большинство кредитных организаций выдает карту без предварительной проверки сведений из Бюро Кредитных Историй. К таким банкам относятся: Альфа-банк, Газпромбанк, Тинькофф и прочие. К тому же человеку вовсе не обязательно брать пластик с высоким кредитным лимитом для улучшения досье

Здесь важно именно пользоваться им на постоянной основе и вовремя пополнять баланс. Спустя два-три месяца активного пользования ваши данные обновятся в базе

Если заёмщик впоследствии планирует оформить кредит на гораздо более крупную сумму, то кредитную карту желательно приобрести именно в том банке, где вы хотите заключить договор. В этом случае шансы на получение крупной ссуды будут намного выше.

Взять займ в микрофинансовой организации. Исправить финансовую репутацию с помощью небольших займов путём обращения в микрофинансовую организацию тоже можно. Такой вариант подходит для тех, кто хочет получить результат в кратчайшие сроки. Давайте разберём алгоритм по исправлению плохой истории при помощи МФО. Изучите предложения по небольшим займам на рынке:

- Заключите договор в отделении микрофинансовой организации или непосредственно на её сайте.

- Закройте задолженность согласно сроку, прописанному в контракте.

- Снова возьмите микрокредит. И так сделать необходимо несколько раз. При поиске предложений ориентируйтесь на те организации, которые предлагают взять первый займ на беспроцентной основе. Благодаря этому вы с небольшими финансовыми затратами можете улучшить свою кредитную историю. Тем более, для новых клиентов микрофинансовые организации придумывают различные привлекательные условия кредитования. В этом случае есть смысл брать микрокредит в разных учреждениях. К примеру, микрокредит в банковском учреждении. Каждый банк имеет минимальный порог денежной суммы, передаваемой в качестве ссуды. Есть учреждения, которые предлагают своим клиентам оформить небольшой кредит наличными (до десяти тысяч рублей) на короткий период. Но здесь процентная ставка в большинстве случаев крайне высока. Данный способ улучшения финансового досье считается неправильным.

- Специальные программы. В некоторых кредитных организациях и МФО создаются специальные программы, направленные на улучшение финансовой репутации населения. Одной из таких программ является программа «Кредитный доктор». У неё имеется два тарифа, которые отличаются по размеру взяток ссуды: 4999 и 9999 рублей. Период закрытия долга составляет от трёх до девяти месяцев. Процентная ставка — 33 процента.

- Рефинансирование или реструктуризация задолженности. Практически в каждом банковском учреждении и микрофинансовых организациях существуют программы по рефинансированию и реструктуризации кредитов. Цель таких программ — увеличить период кредитования благодаря уменьшению ежемесячных платежей. Такой способ поможет заёмщику оформить новый займ, но уже на более выгодных для него условиях. А также у него не будет просрочек, из-за которых впоследствии может испортиться его досье в БКИ.

- Приобретение товаров в рассрочку. Сейчас многие торговые площадки предлагают своим покупателям приобрести товары в рассрочку. Под ней понимается заключение договора с одним из банков, который будет готов оплатить покупку клиента. При этом ему не нужно дополнительно уплачивать проценты по рассрочке. То есть, заплатить нужно будет только за товар. Лицам с отрицательной кредитной историей большую покупку оформить в рассрочку не получится. Но купить товар на сумму 5000-10000 рублей вполне возможно.

- Открыть депозит. Данный способ может доказать банку платёжеспособность человека. Открывать депозит в том банке, где вы в дальнейшем хотите брать ссуду, желательно, но необязательно.

Как узнать свою кредитную историю?

С 31 января 2019 года граждане России имеют возможность получить кредитный отчёт на бесплатной основе два раз в год, а также заказать выписку неограниченное количество раз на платной основе.

Узнать собственную кредитную историю возможно несколькими способами:

- Обратившись в банк – клиент имеет возможность подать заявку на получение КИ, например, через личный кабинет банка. После отправки запроса клиент получит соответствующий отчёт. Также банк может предоставить ссылку на БКИ, которое хранит историю клиента. В таком случае для получения отчёта необходимо авторизоваться на сайте БКИ с помощью авторизации через личный кабинет госуслуг или банка. Процесс обработки запроса, как правило, занимает не более 15 минут. За подробной информацией о получении услуг необходимо обратиться в банк, так как не все финансовые организации предоставляют указанные услуги.

- С помощью личного кабинета на портале Госуслуг – клиент имеет возможность запросить отчёт, содержащий список БКИ, которые хранят КИ клиента. Для этого необходимо пройти регистрацию или авторизацию на портале и отправить соответствующий запрос. Далее клиент обращается в БКИ для получения выписки. Если БКИ предлагает опцию верификации через авторизацию личного кабинета госуслуг, то получить выписку можно онлайн. В ином случае потребуется посещать отделение банка или направлять в бюро письменный запрос с нотариально заверенной подписью заявителя.

Как часто нужно проверять свою кредитную историю?

Подобная проверка требуется по мере ее необходимости. Если клиент планирует заключить договор кредитования на крупную денежную сумму, то перед обращением в банк стоит заказать выписку из бюро. В целом, гражданин может обойтись двумя бесплатными проверками в год, которые предусмотрены законодательством.

Как получить данные о кредитном рейтинге?

Проверка кредитной истории доступна каждому россиянину и регулируется действующим законодательством. Чтобы убедиться в том, что данные запрашиваются ее владельцем, Бюро требует пройти процедуру идентификации. Это можно сделать несколькими способами:

- отправив письмо на адрес НБКИ (необходимо нотариальное заверение);

- подтвердив запрос электронной подписью;

- отправив телеграмму через отделение почтовой связи;

- посетив портал госуслуг;

- лично обратившись в офис организации;

- через интернет на сайте партнера НБКИ.

О том, как бесплатно получить сведения читайте здесь.

Наиболее удобным способом является тот, что доступен в режиме онлайн. При этом в течение года допустимо запрашивать данные 2 раза совершенно бесплатно, третье и последующие обращения будут стоить 450 рублей. Оплату также можно произвести через интернет.

Существует несколько способов восстановить репутацию добросовестного заемщика. Одни доступны в режиме онлайн, другие — только при посещении банка, третьи — при внесении платы. Какой вариант выбрать, каждый заемщик определяет для себя сам.

Посмотрите видео в тему:

Причины ухудшения кредитной истории

Если хотя бы один банковский или небанковский долг есть — стоит задуматься над формированием правильной истории в базе.

Зависит от субъекта:

- по внесению платы за жилое помещение, коммунальные услуги и услуги связи;

- задолженность по алиментам (в случае судебного решения об их взыскании);

- задолженности по административным штрафам, налоговым взносам;

- много кредитов (оптимальным является 3-5);

- просрочка долговых обязательств по кредитам и займам;

- досрочное погашение (не уменьшает рейтинг, но влияет на отношения с банком);

- частые запросы о состоянии кредитной истории уменьшают рейтинг (данное требование о предоставлении сведений часто прописывается при заключении договора с банком о вкладе или создании дебетовой карты, стоит внимательно его читать и попросить удалить этот пункт из договора);

- поручительство по кредитам других (хотя само поручительство не накладывает обязанностей по выплате, но в случае проблем у должника, платить придется поручителю, поэтому это почти приравнивается к еще одному кредиту).

Не зависит от субъекта:

- техническая ошибка (даже если все кредиты и займы всегда погашались вовремя, необходимо время от времени проверять состояние кредитной истории, чтобы убрать возможные погрешности — в случае их обнаружения по письменному заявлению в БКИ или в банковскую организацию недостоверные сведения удаляются);

- мошеннические действия с использованием данных о его личности.

Мошеннические действия

Нередко к ухудшению кредитной истории приводят недобросовестные действия других людей, которые наживаются на наивности и доверчивости окружающих. Вот наиболее часто используемые схемы, которые портят кредитную историю:

- кредит по подложным документам: оставляя оригинал паспорта при совершении бытовых сделок (например, аренда спортивных принадлежностей), следует помнить, что он может быть использован для заключения договоров в микрофинансовых организациях, которые выдают займы без особых требований, но под большие проценты;

- поручительство недобросовестному заемщику: если не выплатит он — долг перейдет на поручителя;

- «черные» брокеры: за предоплату предлагают услуги по открытию вклада в банке, помогают закрыть кредит или «сыграть» на бирже. Всегда лучше проверить на сайте ЦБ России лицензию на подобные виды деятельности (правда о мошенничестве вскроется — клиент останется без денег и репутации по кредитам);

- мошенничество по предоставлению кредитной истории: из-за пандемии, начиная с марта, участились способы обмана граждан, которым за некоторую сумму обещали очищать сведения о гражданах в базе. Обращаться надо только в официальные БКИ, перечень которых есть на сайте ЦБ РФ.

Мошенничество в МФО встречается часто

Как удалить кредитную историю из базы данных: как она формируется и на что влияет

Основная цель ее создания – выявление недобросовестных кредитозаемщиков. Таким людям отказывают в получении нового займа даже в самых маленьких размерах, а если и выдают, то на особых условиях с завышенной ставкой. Попасть в «черный список» неплательщиков можно в следующих случаях:

Должник просрочил платеж более чем на 30 дней. Но в случае непредвиденных обстоятельств (болезнь, несчастный случай и пр.), банки идут навстречу своим клиентам и не вносят материалы в реестр. Но для этого необходимо представить подтверждающие документы (больничный лист, например).

Грубое нарушение – полное непогашение ссуды.

Многоразовые просрочки платежа на срок от 5 до 30 дней

Но даже в таких ситуациях многие финансовые организации не берут во внимание незначительную просрочку, особенно если заемщик в итоге полностью погасил микрозайм.

Даже КИ, в которой говорится о небольшой просрочке по платежам (не более 5 дней), считается подпорченной, хотя ее не всегда учитывают при выдаче нового микрокредита. Но при этом многие люди пытаются исправить ситуацию.

Также попасть в «черный список» можно по вине стороннего лица или невнимательности:

- Заем был погашен посредствам банковского перевода, и человек не учел комиссию. То есть займ остался открытым, хоть и с долгом в несколько рублей/копеек, а отсутствие платежей по нему делает из клиента неплательщика. Кроме того, даже незначительный долг считается поводом наложения штрафных санкций, которые будут увеличиваться. Во избежание таких ситуаций следует проверить свой баланс и запросить информацию о его состоянии через несколько дней после последнего платежа.

- Некомпетентность банковского сотрудника также может негативно повлиять на рейтинг. Из-за неправильно рассчитанной суммы последнего платежа ссуда не будет выплачена, следовательно, появится просрочка.

- Нюансы банковского перевода или технический форс-мажор. Например, последний платеж осуществлен в последний день, указанный в договоре, еще и в пятницу. Согласно специфике банковской работы, средства будут зачислены на счет только в понедельник, то есть появится просрочка, хоть и не большая.

Также существуют факторы, не связанные с погашением долга, но выступающие причиной для попадания в «черный список»:

- иски против лица о различных мелких нарушениях;

- судебные разбирательства против получателя ссуды;

- уголовные дела против заемщика.

Такие факторы оказывают негативное влияние на положение человека, даже если ранее он исправно исполнял все условия.