Карты с кэшбэком и процентом на остаток 2020: свежий обзор

Содержание:

- Мой личный список лучших карточек

- Дебетовое предложение Альфа-Банка MasterCard Platinum

- Рейтинг дебетовых карт

- Помощник

- Топ-5 дебетовых карт

- Ренессанс Кредит

- Предложение «Карта №1» от Восточного Банка

- Преимущество перед вкладом

- Особенности доходных карт

- Рейтинг самых выгодных дебетовых карт с процентами на остаток

- Предложение MasterCard Platinum от ЛокоБанка

- Доходные карточки разных банков

- Какие преимущества и недостатки этой программы лояльности?

- Заключение

Мой личный список лучших карточек

Тинькофф Кредитные Системы

В этом банке можно оформить платиновую карту MasterCard, процентная ставка на которой достигает 5% на остаток средств до 300 тысяч рублей, 0,5% на остаток до 10 тысяч долларов и евро. Дебетовая карта Tinkoff Black позволяет возвращать кэшбэком примерно 1 – 5%, но иногда возврат достигает и 30% от отплаченной суммы. Как и другие крупные банки, ТКС позволяет свои клиентам производить денежные операции в интернете. Существуют версии личного кабинета для компьютера и для смартфона.

Если вы решите заказать накопительную карту Тинькофф, её выпустят и доставят вам в любую точку на территории России. За обслуживание пластика взимается оплата в размере 99 рублей в месяц при условии наличия на остатке меньше 30 000 р. Если сумма больше, обслуживание бесплатное.

Заказать карту ТКС

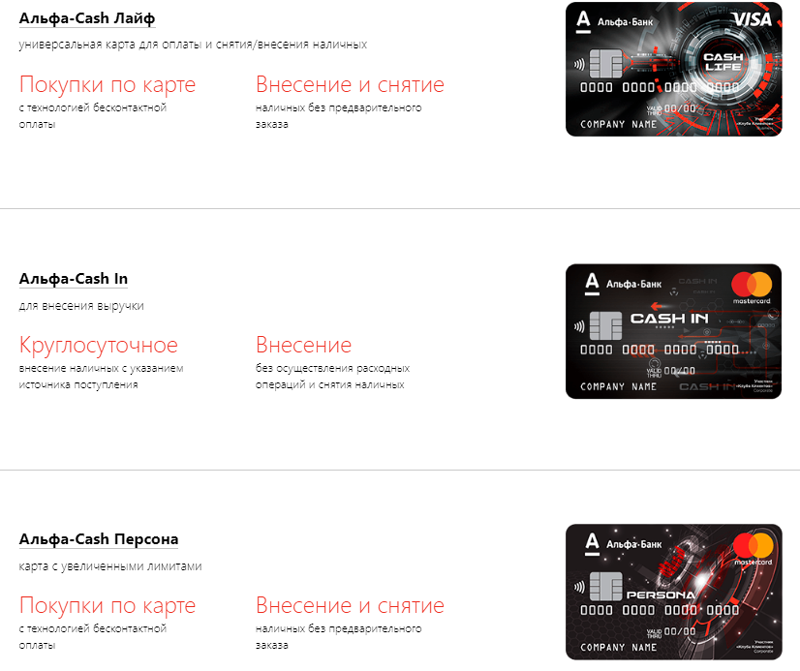

Альфа Банк

Предоставляет своим клиентам несколько вариантов дебетовых карт. Например, существует версия с кэшбэком, при расчете которой владельцу начисляют 3 балла за каждые 10 рублей. Карта «Перекресток» MasterCard от Альфа банка – это продукт с возможностью бесплатного пополнения с карты другого банка, а также бесплатное снятие в любых банкоматах . Так же этот банк вводит для своих клиентов бонусные программы, среди которых и программа накопления миль. Выбрать карту по душе вы можете, перейдя на онлайн заявление по кнопке ниже.

Карта с кэшбеком 10% на АЗС

Прежде чем выбрать пластик, проанализируйте соотношение прибыли и затрат на обслуживание этой карты. Возможно, есть смысл оформить себе несколько накопительных карточек в разных банках.

Opencard от банка Открытие

Дебетовая карта Банка Открытие содержит в своем арсенале следующие выгоды:

- Бесплатные снятия наличных абсолютно в любых банкоматах других банков. Лимиты 200 000 рублей/день, 1 000 000 рублей/мес.

- Бесплатные переводы на карты других банков, лимит 20 000/мес без комиссии.

- Переводы по реквизитам до 1 000 000 рублей/ мес. без комиссии.

- Возможность пополнять карту с помощью других карт без комиссии через функцию «Пополнить».

- Подключена система быстрых платежей (СБП): можно перевести по номеру телефона, выбрав привязанный банк.

- Кэшбек до 11% на любимые категории. Если не удается добиться выполнения всех условий, то все равно кэшбек по любимой категории равен 5%. Можно и отказаться от этой опции, в таком случае кэшбек на все обычные покупки возрастает до 3%.

- 5,5% годовых при остатке на накопительном счете свыше 10 000 руб.

- Выпускается не только в рублях, но и в долларах/евро.

- Можно выпустить до 5 дополнительных карт, например, для всех членов семьи.

- В недостатки карты иногда записывают платное оформление, но 500 руб. вернется обратно, если расходы по карте превысят 10 000 руб. Так что даже при небольших расходах по карте она в итоге окажется бесплатной для клиента.

Оформить карту Opencard

Дополнительная информация

Оформить дебетовую карту может каждый желающий в отделении банка. Но гораздо удобнее оставить заявку онлайн. В последнее время многие банки предлагают клиентам самостоятельно выбрать дизайн своих карточек. То есть, вы можете создать индивидуальный внешний вид, нанести на нее любое понравившееся изображение.

Если вы обнаружили, что потеряли карту, её срочно нужно заблокировать. Иногда для этого достаточно позвонить по сервисному номеру телефона или деактивировать карту в личном кабинете онлайн. Не стоит временить и надеяться на то, что вы где-то найдете пропажу. Так же не стоит полагать, что надежный пароль убережет ваши финансы в случае, если пластик украли. Лучше перестраховаться.

Дебетовое предложение Альфа-Банка MasterCard Platinum

MasterCard Platinum с тарифом «Максимум+» от Альфа-Банка – одно из лучших дебетовых предложений на российском рынке. Владельцы карты могут держать деньги в пяти валютах и получать до 8% на остаток рублевого счета. Процентная ставка зависит от суммы на счете и срока пользования картой.

Клиенты – новички, у которых на счете менее 100 тысяч, весь год будут получать 0,01%. Для граждан с капиталом от 10 миллионов процентная ставка за первые 2 месяца составит- 5,5%, а начиная с третьего она увеличится до 6,5%, с шестого – до 7%. После года пользования MasterCard Platinum годовые будут 8%.

Оформляется карточка бесплатно. Можно заказать MasterCard Platinum онлайн, а курьер доставит ее клиенту.

Оптимальный вариант для граждан, которые часто совершают поездки за границу. Персональный менеджер банка для обладателей карт:

- забронирует авиабилет;

- оформит страховку;

- организует трансферты в аэропорты, вокзалы.

Рейтинг дебетовых карт

Дебетовые карты представляют собой счета, на которых хранятся деньги владельца. Дебетовые карты с лучшими условиями имеют дополнительные характеристики. Владелец не только хранит на балансе деньги, а получает бонусы за расходование средств и финансовые операции.

Основные черты и особенности топовых дебетовых карт разных банков:

- Выгода использования карты зависит от выбора линейки и дополнительных опций. Клиент может оформить дебетовую карту с бонусными милями, при этом никуда не летать. Бонусы окажутся бесполезными для него, но для туриста придутся кстати.

- Карты с бесплатным выпуском и обслуживанием бывают выгодными. Банки нацелены на получение прибыли в балансе с удовлетворением интересов клиента. Доходные бонусы подключаются к платным карточкам.

- На дорогих карточках кэшбек и возврат на остаток баланса окупит стоимость обслуживания. Держатель получает больше выгод, а расходы на обслуживание карты возмещаются бонусами на покупки.

- Необходимо тщательно изучать условия использования и обслуживания, чтобы подобрать дебетовую карту с лучшими условиями.

Помощник

Памятка владельцу карты

Интересное и важное

Ирина Волкова Автор Выберу.ру, irinavolkova@vbr.ru Специализация: микрозаймы, кредиты, ипотека, страхование

На что обратить внимание при выборе пластиковой карты

Дебетовые карты, как правило, используются для зачисления зарплаты, пенсии или стипендии

Однако они могут быть еще и выгодными: для этого нужно обратить внимание на дополнительные опции. К ним относятся:

- Процент на остаток по счету. Ближайший аналог – накопительный счет. Если в конце каждого месяца на вашей карте остались деньги, на них будет начисляться небольшой процент.

- Кэшбэк. Небольшой процент будет возвращаться с каждой вашей покупки. Может начисляться в рублях или в баллах, которые затем можно обменять на деньги, подарки или товары от банка. Многие организации предлагают повышенный кэшбэк на определенную категорию товаров или услуг, поэтому такую карту нужно выбирать, ориентируясь на свои траты.

- Стоимость обслуживания. От этого зависит, сколько вы будете тратить в месяц на использование карточки. В некоторых случаях можно не платить за обслуживание, например, если в месяц вы тратите определенную сумму (скажем, от 30 тысяч) или при наличии вклада в банке.

- Мили. Актуально для путешественников. Процент от потраченных средств вернется на ваш счет милями, которые затем можно обменять на билеты.

В каждом банке также существуют специальные программы и дополнительные опции. Это могут быть скидки у партнеров, специальные предложения в магазине самого банка и т. д.

Топ-5 дебетовых карт

Разберем пять самых популярных в 2020 году пластиковых карточек на Выберу.ру.

|

Название/Банк |

Обслуживание |

Кэшбэк |

Проценты на остаток |

Дополнительные опции |

|

Умная карта Visa Gold от Газпромбанка |

|

|

До 6% по накопительному счету |

Больше кэшбэка и миль при заказе дополнительных карт для семьи |

|

Мультикарта от ВТБ |

|

|

До 4,5% по накопительному счету |

Карта позволяет вернуть процент от покупок кэшбэком, милями или бонусами |

|

Классическая карта Сбербанка |

|

Бонусами СПАСИБО – до 30% от партнеров |

Не начисляется |

Возможность обменять бонусы на авиа- и ж/д билеты, билеты на концерты, спектакли, скидки или сертификаты у партнеров |

|

Opencard для путешествий от банка «Открытие» |

Бесплатное обслуживание и пополнение с карт других банков |

ИЛИ

|

Не начисляется |

|

|

Карта Tinkoff Black |

|

|

3,5% по счету в рублях |

Отсутствуют |

Оформить некоторые предложения можно онлайн через наш портал – рядом с названиями этих карт вы увидите кнопку «Подать заявку». Просто заполните анкету и дождитесь звонка менеджера, который договорится с вами о месте и времени встречи для передачи карточки.

Можно ли перевести деньги на дебетовую картуБлокировка дебетовой картыМошенничество с дебетовыми картамиКорпоративная дебетовая картаДебетовая карта ушла в минусЗавести дебетовую карту: как это сделать?

Как активировать дебетовую карту?Когда нужна дебетовая карта?Депозитные картыСтрахование дебетовой картыПеревыпуск дебетовой карты банкаИспользование дебетовой карты в поездке за границу

Использование дебетовой картыКакие ограничения на снятие наличных с дебетовой карты?Как снять деньги с дебетовой карты?Преимущества дебетовых карт: скидки и бонусыКак начисляются проценты на остаток по дебетовой карте?

Ренессанс Кредит

Предлагает дебетовую карту и доход до 7,25 % годовых. Максимальный процент вы получите, если минимальная сумма за расчетный месяц была до 499 999 руб. В противном случае банк начислит 6 % годовых.

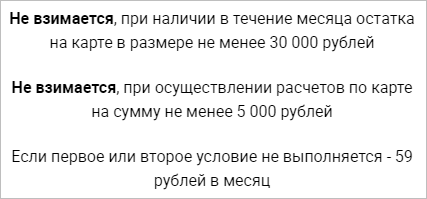

За оформление придется заплатить 99 руб. Но ежемесячной платы может не быть в следующих случаях.

Поэтому, если вы используете карту именно для накопления и хранения денег, то соблюсти условия по минимальному их количеству не составит труда.

Обратите внимание, что максимальный процент больше, чем по большинству существующих депозитов в банках. Недостатками можно считать лишь ограничение суммы для получения 7,25 % и возможность снижения % при изменении рыночных условий в любой момент

По депозитам такое исключено, вы подписываете договор на конкретный срок, в течение которого ставка не изменится.

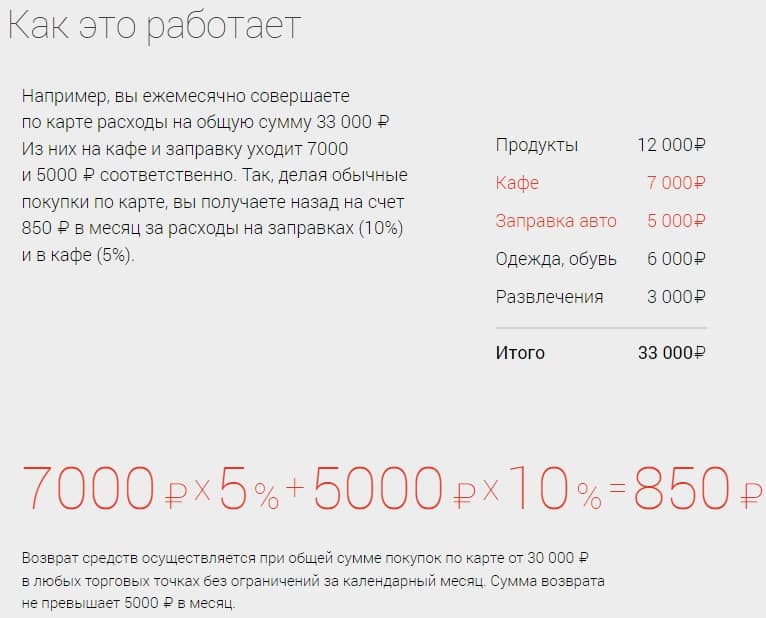

К карточке подключена бонусная программа “Простые радости”:

- кэшбэк 1 % с любой покупки;

- кэшбэк 10 % с товаров и услуг по акциям банка (список акций есть на сайте);

- при накоплении 100 и более бонусов при оплате товаров в специальной категории банк вернет стоимость покупки в пределах накопленных бонусов;

- бонусы переводятся по курсу 1 к 1 и зачисляются на счет именно в рублях;

- каждый месяц банк публикует категории, в которых можно списывать бонусы за приобретенные товары и услуги;

- бонусами можно оплачивать услуги ЖКХ и мобильную связь.

Предложение «Карта №1» от Восточного Банка

Восточный банк начисляет 7%, если остаточные средства не превышают 500 тысяч.

Для пенсионеров, которые получают на «Карту №1» свою пенсию, банкиры увеличили годовые на 0,5%. То есть для клиентов преклонного возраста в зависимости от состояния баланса ставка будет 7,5% (до 500 тыс. руб.) или 2,5% (от 500 тыс. и выше).

Преимуществами дебетовой карточки Восточного банка являются:

- бесплатный доступ к онлайновому/мобильному сервису;

- можно получить дополнительную карточку;

- кешбэк – до 1,5%;

- смс-информирование.

Детский экземпляр к основному варианту выпускается безвозмездно, за обслуживание тоже платить не надо. Возраст держателя детской Карты №1 – от 6 до 14 лет.

Преимущество перед вкладом

С недавних пор большинство финансовых предприятий снизило ставки по своим накопительным продуктам. Однако, для клиентов и сегодня сохраняется возможность получения карточки с высокой прибыльностью. Представленный выше рейтинг предложений позволяет сделать наиболее оптимальный выбор.

Для примера, рассмотрим Локо-Банк Platinum.

При этом каждый месяц по карте должны совершаться операции на сумму от 40 000 рублей. И, всё же, это выгоднее, чем оформлять вклад.

Приведенный выше пример можно сравнить с наиболее прибыльным вкладом Сбербанка. Он гарантирует ставку в 9,55% годовых для вклада размером свыше 700 тысяч рублей и сроком от 3 лет.

Как из все этого видно, такой вариант — куда более оптимальная возможность получать пассивную прибыль. Ведь обычно ставка по ним находится на уровне 12-14% годовых. Самой распространенной ставкой считается 10% в год.

Также с такой карточки можно в любой момент снять необходимую денежную сумму, либо израсходовать средства путем безналичной оплаты. Зарегистрировать же банковский вклад, который будет иметь функцию частичного снятия денег, также удастся, но эта затея все же не так привлекательна.

Особенности доходных карт

Такие карточки считаются накопительными. У них есть и второе название — доходные. Данный вид пластика имеет определенные преимущества перед вкладами и кредитными карточками. Основные из них:

- возможность обналичивать средства без комиссий, рассчитываться за покупки, коммунальные платежи и осуществлять переводы;

- некоторые банки не взимают годовое обслуживание по карточкам данного типа;

- каждый день (либо ежемесячно) на остаток баланса производится начисление процентов;

- пользователю открывается свободный и моментальный доступ к средствам независимо от страны нахождения.

Большинство таких карточек предусматривают плату за обслуживание. Расценки определяются категорией продукта. Если это классическая, обычная или стандартная карта, то ежегодная плата за содержание составит примерно 150–300 рублей. Однако, как и было сказано, она может и не взиматься вовсе.

Если же это «Платиновая» или «Золотая» категория карт, то оплата за обслуживание составит 1 500 – 3 500 (для «Золотой») и до 10 000 рублей (для «Платиновой»). Следует также иметь в виду, что выгодные проценты по данным типам карточных продуктов будут начисляться лишь при условии их активного использования и регулярного пополнения счета.

Рейтинг самых выгодных дебетовых карт с процентами на остаток

Дебетовая карта Tinkoff Black

Обслуживание бесплатно (с условиями) до 6% на остаток 1 — 5% (по акциям — до 30%) Cashback

ПерейтиВсе карты банка

Пенсионная дебетовая карта Сбербанка

Обслуживание бесплатно 3,5% на остаток нет Cashback

ПерейтиВсе карты банка

Дебетовая карта «Польза» Home Credit Bank

Обслуживание бесплатно до 10% на остаток до 30% Cashback

ПерейтиВсе карты банка

Дебетовая карта All Inclusive Промсвязьбанка

Обслуживание бесплатно до 10% на остаток до 5% Cashback

ПерейтиВсе карты банка

Дебетовая карта Visa Infinite БКС Банка

Обслуживание бесплатно до 5,5% на остаток до 10% Cashback

ПерейтиВсе карты банка

Дебетовая карта ВТБ Мультикарта

Обслуживание бесплатно до 5% на остаток До 16,5% Cashback

ПерейтиВсе карты банка

Дебетовая карта iCard СКБ-Банка

Обслуживание бесплатно до 5,75% на остаток до 1% Cashback

ПерейтиВсе карты банка

Дебетовая карта Card Plus Кредит Европа Банка

Обслуживание бесплатно 5,4% на остаток до 5% Cashback

ПерейтиВсе карты банка

Дебетовая карта ЛОКО-Банка «ЛокоЯрко»

Обслуживание бесплатно 4% на остаток 1,3% на всё Cashback

ПерейтиВсе карты банка

Дебетовая карта ОТП Банка Максимум+

Обслуживание бесплатно до 4% на остаток До 10% Cashback

ПерейтиВсе карты банка

Дебетовая Смарт карта банка Открытие

Обслуживание 299 рублей/мес. максимум 6% на остаток 10% в магазинах-партнерах и 1,5% во всех Cashback

ПерейтиВсе карты банка

Пенсионная дебетовая карта Россельхозбанка

Обслуживание бесплатно до 7% на остаток нет Cashback

ПерейтиВсе карты банка

Дебетовая карта «Всё включено» Бинбанка

Обслуживание бесплатно при выполнении требований программы (при несоблюдении условий — 450 рублей в месяц) до 5% на остаток до 5% Cashback

ПерейтиВсе карты банка

Дебетовая карта с тарифом «Уютный космос» Рокетбанка

Обслуживание бесплатно 1 — 10% баллами на остаток 5,5% Cashback

ПерейтиВсе карты банка

Дебетовая карта Mastercard World Ренессанс

Обслуживание 0 — 59 р./мес.) 6 — 7,5% на остаток Нет Cashback

ПерейтиВсе карты банка

Дебетовая карта Evolution АК Барс банка

Обслуживание 0 — 79 р./мес. до 7% на остаток 1 — 7% Cashback

ПерейтиВсе карты банка

Дебетовая карта «Максимум» Visa Classic УБРиР

Обслуживание 0 — 1 440 р. в год 5 — 7% на остаток 1 — 10% Cashback

ПерейтиВсе карты банка

Дебетовая карта МТС Деньги Weekend

Обслуживание бесплатно до 6,5% на остаток До 5% Cashback

ПерейтиВсе карты банка

Отличная дебетовая карта Росгосстрах Банка

Обслуживание 300 р./год 5% на остаток до 5% Cashback

ПерейтиВсе карты банка

Дебетовая карта Mastercard Gold Совкомбанка

Обслуживание бесплатно до 8% на остаток 0,5%, в избранных категориях — 3% Cashback

ПерейтиВсе карты банка

Дебетовая карта CitiOne Плюс Ситибанка

Обслуживание бесплатно от 3 до 8% на остаток нет Cashback

ПерейтиВсе карты банка

Дебетовая карта «Копилка» банка Уралсиб

Обслуживание бесплатно для пенсионеров и льготников, для остальных со второго года — 299 р./год до 6% на остаток нет Cashback

ПерейтиВсе карты банка

Дебетовая карта «Банк в кармане» Стандарт банка Русский Стандарт

Обслуживание бесплатно до 5% на остаток до 15% Cashback

ПерейтиВсе карты банка

Дебетовая карта МИР Золотая МКБ

Обслуживание 0 р. от 0,01 до 6% на остаток нет Cashback

ПерейтиВсе карты банка

Возрождение дебетовая карта МИР для пенсионеров

Обслуживание бесплатно 5% на остаток нет Cashback

ПерейтиВсе карты банка

Дебетовая карта с кэшбэком банка Зенит

Обслуживание 199 р./мес. при выполнении условий — бесплатно 6% на сумму до 150 000 р., далее — 3% на остаток 10% Cashback

ПерейтиВсе карты банка

Дебетовая Intesa Sambo Card банка Интеза

Обслуживание 1-й год бесплатно, со второго — 799 р./год 3,5% на остаток нет Cashback

ПерейтиВсе карты банка

Дебетовая карта Mastercard Gold Связь-Банка

Обслуживание 3 000 р./в год до 5% (по ТП «Зарплатный») на остаток нет Cashback

ПерейтиВсе карты банка

Дебетовая карта Mastercard Standart Эксперт Банка

Обслуживание бесплатно 2 — 6% на остаток нет Cashback

ПерейтиВсе карты банка

Дебетовая карта Mastercard Gold банка Траст

Обслуживание 1000 р./год 6% на остаток до 10% Cashback

ПерейтиВсе карты банка

Дебетовая Накопительная карта Росевробанка

Обслуживание бесплатно 6,1% на остаток нет Cashback

ПерейтиВсе карты банка

Предложение MasterCard Platinum от ЛокоБанка

Продукт MasterCard Platinum с тарифом «Максимальный доход» — соблазнительное предложение ЛокоБанка для соискателей. Это дебетовая карта с максимальным начислением процентов. Ее владелец получает 7,25% годовых на остаток.

Чтобы получить такие проценты необходимо выполнить два требования:

- остаток на счете не должен опускаться ниже 60 тысяч и подыматься выше 5 миллионов;

- сумма ежемесячных покупок должна превышать 100 тысяч.

По продукту «Максимальный доход» ежемесячное обслуживание составляет 699 рублей в месяц при невыполнении условий по остатку на счете и сумме покупок по карте. Если все условия соблюдены, то банк не будет начислять эту сумму.

Преимущества использования MasterCard Platinum:

- выпуск/обслуживание – 0 рублей;

- срочный выпуск карточки – 500 рублей;

- возможность подключить 3 дополнительных экземпляра;

- период действия – 3 года;

- доступ к функционалу ЛОКО-Online.

Доходные карточки разных банков

В этой статье мы сделаем обзор дебетовых карт с начислением процентов, определим лучшие, расскажем про условия их использования и основные преимущества.

Альфа-Карта от Альфа Банк

-

Лимит на снятие

800 тыс. -

Cash-Back

до 3% -

Процент на остаток

до 7% -

Возраст

от 18 лет -

Обслуживание

бесплатно -

Получение

курьером -

Комиссия за снятие

0%

Оформить

Подробнее

-

Лимит на снятие

600 тыс. -

Cash-Back

до 30% -

Процент на остаток

6% -

Возраст

от 18 лет -

Обслуживание

бесплатно -

Получение

курьером -

Комиссия за снятие

0%

Оформить

Подробнее

Дебетовая карта Польза

-

Организация

Хоум Кредит Банк -

Лимит на снятие

15 млн. руб. -

CashBack

до 10% -

Процент на остаток

7% -

Стоимость обслуживания

бесплатно -

Комиссия за снятие

0%

Оформить

Подробнее

Cash Back MasterCard Альфа-банк

Карточка Cash Back MasterCard от Альфа-банка относится к классическим дебетовым продуктам. Клиент может получить ее при личном обращении в финансовое учреждение. Пользуясь такой картой ежемесячно, он обеспечит себе максимальный доход в размере 7% годовых на остаток накопительного счета. Однако, ее содержание обойдется в 1 200 рублей в месяц.

Кэшбек для активных пользователей составит 10% от покупок на заправках и 5% , если регулярно расплачиваться в кафе и ресторанах. Возможно подключение услуги мобильного банка и СМС-информирования для отслеживания операций по карте. Стоимость первой составит 59 рублей в месяц, а обслуживание SMS-банка обойдется 79 руб./месяц.

Классическая карта ВТБ 24

«Классическая карта» — предложение от ВТБ 24. За каждые 50 потраченных рублей начисляется один бонус. Накопленные бонусы можно обменять на товары партнеров бонусной программы банка. При соблюдении условий, можно будет возвращать бонусами до 5 тысяч потраченных рублей в месяц.

Золотая карта Русский Ипотечный банк

Золотая доходная карточка представлена в Русском Ипотечном банке в двух вариантах: MasterCard и Visa. Она относится к классической категории. Если на счете хранится как минимум 30 тысяч рублей, то банк дает накопительную ставку в 8,2% годовых. Однако, хранить большие суммы на такой карточке нет смысла: после того как баланс достигнет 700 000 рублей, проценты перестают начисляться.

Для валютных вариантов предусмотрены следующие условия: если на счете хранится менее 150 долларов, то начисляется 1,6% годовых. В то же время, при балансе от 13 500 долларов, начисления прекратятся.

Доходная карта от Бинбанка

По условиям программы, держателю данной дебетки на остаток по счету карты начисляется до 7% .

Однако, чтобы это произошло, на карточном счете клиента должно оставаться не менее 500 тысяч рублей, а безналичных покупок за месяц должно быть совершено минимум на 500 рублей. В случае, если месячная сумма потраченных средств окажется меньше минимума, клиенту Бинбанка начислят лишь 2% годовых.

Максимальный доход от Локо-Банк

Локо-Банком производится выдача самых выгодных дебетовых карточек «Максимальный доход». Ещё он выдаёт платиновые накопительные карты Mastercard и Visa. Их основные преимущества:

- Оформление премиальной версии — бесплатно;

- Кэшбек в размере 0,5% от суммы совершенных покупок. Деньги поступают обратно на карточный счет;

- Бесплатный интернет-банк и SMS-информирование;

- На остаток не ниже 40 000 рублей полагается 13,5% годовых. Для валютных счетов максимальное начисление составит 3,75% в год при минимальном остатке в 1 000 долларов или евро.

МТС Банк

МТС Банк предлагает два варианта: Mastercard Unembossed и Mastercard Стандарт. Держатели получают бонусы за использование мобильной связи. При постоянном остатке не менее 10 000 рублей, держателю начисляют 11% в год.

Однако, если рублевая сумма превысит 300 000, то всего 8% . За годовое обслуживание удержат 300 рублей . Гражданам России старше 18 лет доступно как онлайн вариант оформления карточки, так и очное, в отделении банка.

Какие преимущества и недостатки этой программы лояльности?

Казалось бы, какие могут быть недостатки в получении пассивного дохода при хранении собственных средств на обычной зарплатной карте? С первого взгляда одни преимущества, но мы нашли и минусы:

| Достоинства | Недостатки |

|---|---|

|

|

Исходя из этого, клиенту нужно сделать личный вывод, что из перечисленного для него имеет принципиальное значение.

Заключение

В представленном обзоре нет предложений от Сбербанка, потому что банк выпускает только одну карточку с начислением 3,5 % годовых. Это не серьезно.

По остальным предложениям вы можете сделать выбор, исходя из целей приобретения карты. Для моей семьи оптимальной является карточка банка Ренессанс Кредит, потому что она служит только для накопления и последующего хранения нашего страхового фонда.

Ограничение в количестве денег на счете пока не пугает, потому что всегда можно завести еще одно платежное средство на другого члена семьи. Процент по этой карте самый высокий – 7,25 %.

Признавайтесь, у кого есть подушка безопасности на “черный” день и где вы ее храните?