Хочу сам выбирать платежную систему для карты

Содержание:

- Как заказать и получить карту МИР Тинькофф через Интернет

- Тинькофф Блэк или Яндекс плюс: сравнение

- Кредитная карта Тинькофф Платинум — условия получения и проценты в 2020 году

- Предназначение кредитной карты Тинькофф Платинум

- Как закрыть кредитку Тинькофф

- Особенности карты Тинькофф Блэк

- Карты Visa и MasterCard: есть ли разница

- Можно открыть счёт в 30 валютах и выгодно их обменивать

- Как открыть счёт в другой валюте

- 6. Может быть комиссия при снятии наличных за границей

- 7. Можно открыть бесплатную карту для близких

- 8. Можно также поделиться счётом

- 9. Но лучше для членов семьи выбрать отдельную карту

- 10. Можно получить металлическую карту

- Лучшие дебетовые карты Тинькофф Банка для онлайн-шопинга

- Плюсы кредитной карты Тинькофф Банка

Как заказать и получить карту МИР Тинькофф через Интернет

Чтобы заказать карту МИР от Тинькофф, клиенту не нужно никуда идти. Вся процедура оформляется на сайте банка. Она включает следующие этапы:

- Подача онлайн-заявки.

- Ожидание ответа от банка.

- Встреча с представителем Тинькофф.

- Получение пластикового платежного средства.

Кто может оформить кредитную карту?

В Тинькофф банке можно оформить не только дебетовую, но и кредитную карту. Однако в этом случае к заемщику предъявляется ряд дополнительных требований. Кроме того, для одобрения заявки нужно будет представить некоторые документы.

Требования к заемщику

Для получения кредитной карты МИР от Тинькофф потенциальный заёмщик должен отвечать следующим параметрам:

- быть гражданином РФ,

- пребывать в возрасте от 18 до 70 лет,

- иметь постоянную или временную регистрацию в одном из городов/регионов/областей России.

Какие документы нужны для оформления карты?

Для получения кредитки клиенту потребуется только действующий российский паспорт.

→ Оформить онлайн-заявку на карту Tinkoff Black МИР

Как узнать решение по заявке?

Как правило, банк самостоятельно уведомляет клиента о принятом решении по поводу выдачи карты. Однако статус отправленной заявки можно узнать и самостоятельно. Для этого нужно выполнить следующие действия:

Карту доставит представитель Тинькофф банка по адресу, указанному клиентом. Срок доставки составляет 1-2 дня (с момента одобрения заявки и согласования с клиентом адреса и времени встречи).

Тинькофф Блэк или Яндекс плюс: сравнение

Если вы затрудняетесь в выборе подходящей вам карточки, всегда удобно воспользоваться сравнительным обзором, где можно сразу наглядно увидеть все минусы и плюсы рассматриваемого вами предложения.

| Сравнение | Тинькофф Блэк | Яндекс.Плюс |

| Доставка | 1-2 дня | 1-7 дней |

| Обслуживание | Бесплатное при выполнении условий | Бесплатное |

| Валюта | 1 из 30-ти на ваш выбор | Рубли |

| Кэшбэк | До 30% | До 30% |

| Доход на остаток | До 4% при покупках от 3000р. | До 4% при покупках от 50000р. |

| Снятие наличных в банкоматах Тинькофф | Бесплатное до 500.000 рублей | Бесплатное до 150.000 рублей |

| Переводы | Бесплатно по системе СБП | Бесплатно до 20.000 руб. |

Давайте подробно опишем эти две карточки.

Тинькофф Блэк

Это самая популярная дебетовая карточка в ТКС-банке, именно её заказывают чаще всего. Её бесспорный плюс по сравнению с предложениями других банков – в бесплатной доставке прямо на дом или в офис, это займет не более 2 дней.

Вы можете выбрать одну из 30 валют, и свободно между ними переключаться. Это удобно при заграничных поездках, чтобы не переплачивать за конвертацию, и свободно снимать наличные средства в банкоматах без дополнительных сборов.

Получить карту Тинькофф Блэк →

Обслуживание может быть бесплатным, если валюта вашего счета – иностранная, если у вас зарплатный проект в банке, есть вклад на сумму от 50000 рублей или кредит, или постоянный остаток на счете составляет 30000 рублей. Если вы не подходите под эти условия, то ежемесячная плата составит 99 рублей в месяц.

Кэшбэк – он начисляется не баллами, а реальными деньгами, что мало где встречается. Вернуть можно от 3 до 30% за покупки у партнеров банка по спецпредложениям, от 3% до 15% за покупки в любимых категориях. По остальным безналичным покупкам – 1% от суммы, но не более 3000р. в месяц.

Если вы держите на счету до 300000 рублей, и при этом активно совершаете покупки, то вам будут начислять доход в размере 4% годовых. Владельцам зарплатного тарифа – на остаток от 100 тысяч. На более крупные суммы – 0%.

Можно бесплатно пополнять, переводить деньги по номеру телефона через СБП, на карты Сбербанка – до 20000р. Снятие наличных также будет бесплатным при выводе до 500000 рублей через банкоматы Тинькофф и от 3000 до 100000 рублей через чужие устройства.

Важно: здесь можно подключить опцию овердрафта, и при необходимости, совершать покупки на сумму большую, чем есть у вас на счету. Подключение происходит через Контактный центр банка, также заявку можно подать онлайн

Яндекс.Плюс

Это партнерское предложение, созданное совместно с Яндекс. Эта карта идеальна для тех, кто часто пользуется сервисами этой компании, и хочет получать за это дополнительные бонусы.

Оформить карту Яндекс Плюс →

Что вам смогут предложить? Карточку также доставляют бесплатно, но на это уйдет от 1 до 7 дней. Обслуживание будет полностью бесплатным, вам не нужно соответствовать для этого специальным условиям.

У вас есть подписка Я+? Она станет для вас бесплатной, если тратить с карточки не менее 5000 рублей ежемесячно. Плату за подписку вернут.

Какие используются вознаграждения в бонусной программе:

- При покупках в рамках спецпредложений дают до 30% от потраченных средств;

- За использование одного из сервиса Яндекса, который определяется ежеквартально банком и этой компанией, вам будут возвращать 10% от суммы покупок;

- Если использовать сервисы Яндекса с программой лояльности, то вернут 5%;

- Если расплачиваться картой за покупки в категориях развлечения, обучение, рестораны или спорт, то также вознаграждение равно 5%;

- За остальные покупки можно получить 1%.

На деньги, которые хранятся на вашем счету, также можно получать прибыль. Если у вас хранится до 300 тысяч, и при этом вы совершаете за расчетный период покупок от 50000 и выше, то вам начисляют 4% годовых. Если тратите меньше, то 1% в год.

Снятие наличных будет бесплатным в банкоматах Тинькофф, если запрашивать до 150 тысяч за расчетный период. В сторонних банках всегда снимают 2%, минимум 90 рублей. Переводы бесплатные до 20.000 рублей за расчетный период.

Очень удобно, что карточка поддерживает все современные сервисы – бесконтактные платежи, а также оплату «умными» часами и телефоном. Самое главное – чтоб ваше устройство поддерживало эту опцию, т.е

важно наличие чипа NFC

Кредитная карта Тинькофф Платинум — условия получения и проценты в 2020 году

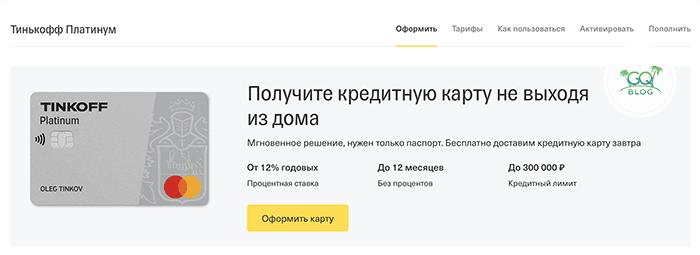

Эту кредитную карту банк называет самой лучшей, которую может предложить своим клиентам. Актуальные условия пользования весьма доступные, особенно с учетом затяжного финансового кризиса. Подать заявку можно удаленно и при этом решение будут принято моментально. Курьер доставит ее лично в руки на протяжении 1-7 дней. Банк позиционирует себя как удобный и оперативный удаленный партнер.

Помимо достаточно широкой кредитной линейки продуктов, можно воспользоваться приложением «Тинькофф инвестиции», помогающее распределить средства с максимальной диверсификацией для минимизации рисков. Должна отметить, что страница банковского предложения довольна информативна и найти ответы можно на любой вопрос, начиная от о том, как активировать карту и заканчивая тем, какие операции приравниваются к снятию наличных. Годовой процент от 12. Но все начинается с подачи заявки.

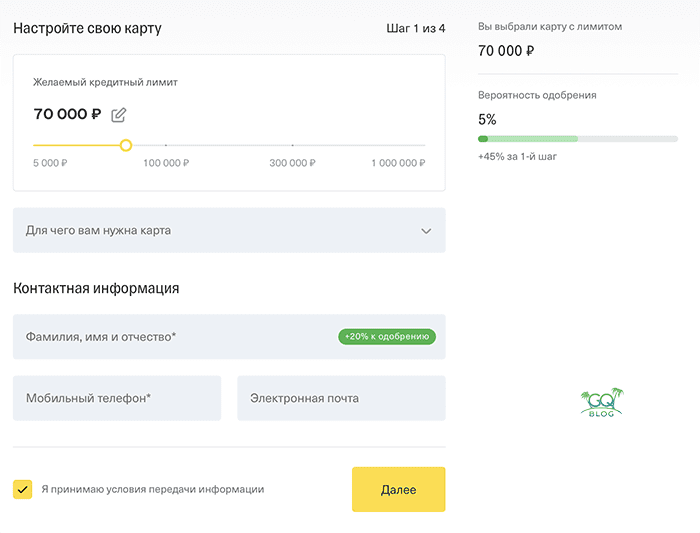

Как подать заявку на оформление кредитки Тинькофф

На странице продукта https://www.tinkoff.ru/cards/credit-cards/tinkoff-platinum/ достаточно кликнуть «Оформить карту». Далее необходимо провести такие операции:

- Настроить подходящий кредитный лимит. Максимальный показатель 1 000 000 рублей.

- Определить цели, для чего нужна карта.

- Ввести фамилию, имя отчество.

- Указать контактный электронный адрес.

- Согласиться с условиями банка, кликнув на специальное поле.

Если сравнивать предложение с кредитной картой Тинькофф Драйв, то кредитный лимит составляет до 700 тыс. рублей, но при этом обслуживание составляет 990 рублей в год. Хорошее решение для тех, кто часто покупает запчасти на авто, заправляется на АЗС и даже оплачивает штрафы — предусмотрен кэшбек 5%.

С левой стороны страницы имеется бегунок, указывающий на вероятность одобрения заявки. Каждый заполненный пункт приближает к отметке 100%.

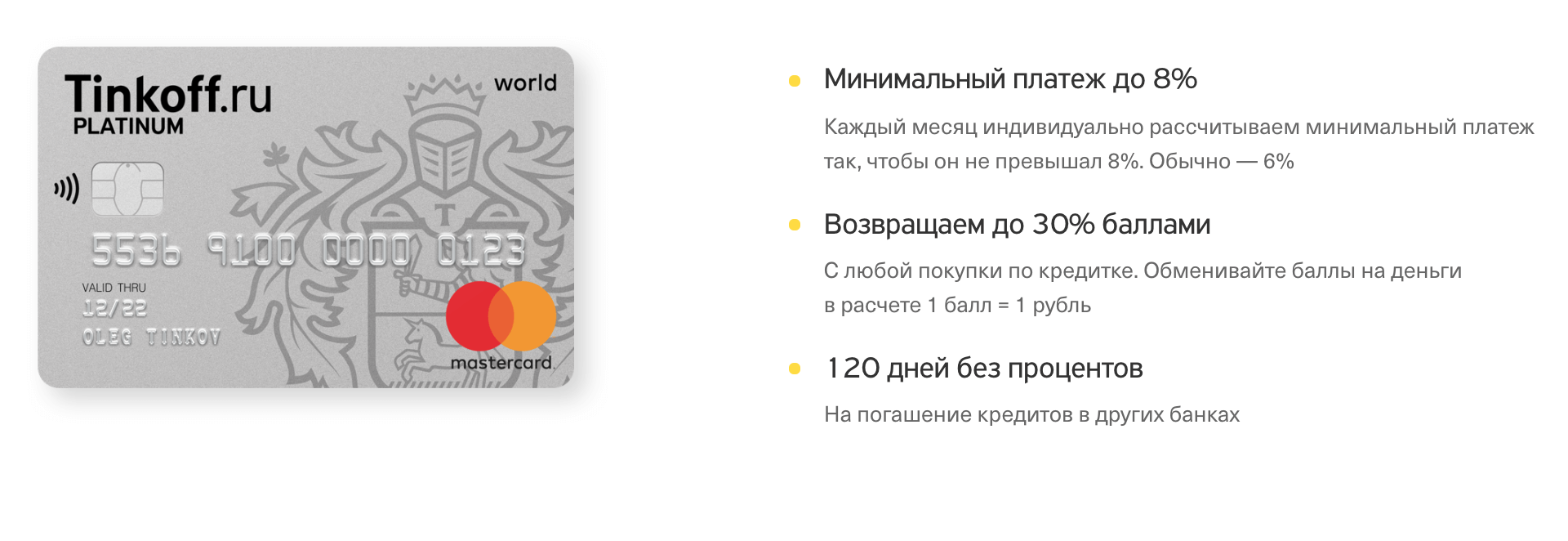

Условия пользования кредитной картой

Показательно, что минимальный платеж начисляется индивидуально, но он не может превышать 8% от итоговой задолженности. Для того чтобы пополнить карту в отделении, можно воспользоваться услугами сети банков партнеров по всей России. Эта услуга будет бесплатной. Для удобства использования картой и для того, чтобы следить за своими тратами, есть фирменное приложение для гаджетов на Android и IOS. А для тех, кто хочет подключить push-уведомления, в месяц необходимо дополнительно оплачивать 59 рублей. Раз в месяц клиенту предоставляется такой объем данных:

- выписка по карте;

- уведомление о выпуске;

- активации;

- операции в личном кабинете.

Выпуск, как и обслуживание дополнительной карты бесплатный.

Комиссия за снятие наличных

Если вы на собственном опыте испытали, как получить кредитную карту Тинькофф со значительным кредитным лимитом без отказа, тогда наперед узнали, сколько обойдется снятие наличных. К слову, это один из самых высоких показателей на рынке. За каждую транзакцию комиссия составляет 2,9% от суммы и плюс 290 рублей. Представим, снимаете 5000 рублей, суммарная комиссия составит 435 рублей. Согласитесь, весьма немало. Именно поэтому многие выбирают вариант онлайн-оплаты или удаленного перевода средств.

Как начисляются проценты на карту

Решив оформить кредитную карту Тинькофф, сразу изучите, какие проценты и за что необходимо будет платить. Отмечу: показатель средний на рынке. Начисляются годовые проценты за такие способы использования денег:

- от 12 до 29,9% за покупки;

- от 30 до 49,9% за переводы и снятие денег в банкоматах.

Что такое льготный период?

Рассказывая, что такое кредитная карта, обращала внимание на понятие грейс. По сути, это льготный период — если успеете погасить заим до его окончания, не нужно платить проценты

К слову, по этой карте грейс необычный, а представлен в 3 различных направлениях:

- 55 дней за все покупки, оплаченные картой;

- до 12 месяцев на одежду и технику;

- до 120 дней за оплату картой кредитов в других банках.

Тарифы на обслуживание кредитных карт

Тариф для этой карты единственный — в год необходимо оплатить 590 рублей, если была хотя бы одна операция по карте. Если же нет, тогда никакая сумма не взимается. Как правило, клиенты платят эту сумму, поскольку хотя бы раз в год, если все же открыли карту, то пользуются ею, пусть и не часто. Если думаете закрывать карту, то оплата за период все равно должна быть произведена.

Предназначение кредитной карты Тинькофф Платинум

Tinkoff Platinum является кредитной картой, специально созданной для ежедневного использования.

Кредиткой можно расплачиваться за покупки в торговых точках, на АЗС, оплачивать коммунальные услуги, приобретать билеты для путешествий и пр.

Также на карточке можно хранить собственные деньги. Условия кредитования достаточно выгодные, проценты – минимальные.

На карте установлен 55-дневный льготный период, когда заемными средствами можно пользоваться без оплаты процентов при оплате любых покупок картой.

Также предусмотрена рассрочка на покупку товаров в партнерских-магазинах до 12 месяцев. При оплате долга в сторонних банках, на расходованную сумму в течение 120 дней не начисляются проценты.

Обслуживание кредитки стоит 590 ₽ в год. К карточке подключена бонусная программа «Браво», согласно которой начисляется кэшбэк в размере:

- 1% на все покупки;

- от 3% до 30% по спецпредложениям партнеров.

Основными плюсами кредитки Tinkoff Platinum называют:

- наличие 3-х вариантов льготного периода;

- уникальную бонусную программу;

- кэшбэк от 1% до 30%;

- высокий кредитный лимит;

- возможность пополнять карточный счет без комиссий.

Минимальный ежемесячный платеж достигает 8% суммы долга, однако он устанавливается персонально для каждого клиента.

Обналичить средства с карточного счета можно в банкоматах любого банка страны. При этом взимается комиссия согласно тарифам банковской организации.

Услуги мобильного и интернет банков предоставляются бесплатно, недостатком кредитки считают невысокий, по мнению некоторых заемщиков, кредитный лимит.

Карта оформляется быстро – в течение 5 минут. Отмечают высокий процент одобрения заявок.

Как закрыть кредитку Тинькофф

Клиент имеет право расторгнуть договор кредитной карты. Чтобы закрыть кредитку, надо:

- Сообщить об этом банку минимум за 30 дней до предполагаемого расторжения договора (письменно или через интернет).

- Погасить всю имеющуюся задолженность по кредиту.

- Вернуть в банк все кредитные карты (если такое требование будет).

При наличии переплаты по заявлению клиента банк перечисляет ее почтовым переводом или иным способом с удержанием комиссии.

Банк в одностороннем порядке может расторгнуть договор кредитной карты в случае:

- неиспользования карты клиентом в течение более 6 месяцев;

- предоставления недостоверной информации в заявке на открытие карты;

- невыполнения обязательств по договору.

Особенности карты Тинькофф Блэк

Тинькофф Блэк – это современный вариант расчетной банковской карточки. Она поддерживает технологию бесконтактной оплаты «в одно касание», а также сервисы Samsung Pay, Google Pay и Apple Pay. Банковскую карту Тинькофф Блэк можно отсканировать на смартфон или планшет и проводить расходные операции без использования «пластика», а в банкоматах Тинькофф без карточки можно снять наличные.

Интересно знать: К основному счету банк выпускает до пяти дополнительных карточек, которые могут быть оформлены на родственников. Кэшбэк возвращается от операций по всем картам.

На Тинькофф Блэк можно перевести начисление зарплаты или пенсии. Это выгодно, учитывая условия хранения средств на балансе.

Управление счетом, различными настройками возможностей Тинькофф Блэк осуществляется через личный кабинет – веб-банкинг или приложение для мобильных устройств (планшетный компьютер, смартфон). Тинькофф банк не имеет филиальной сети по стране, поэтому интернет-сервис проработан до мелочей: простая и интуитивно понятная навигация; отображение любых сведений по всем картам, открытым вкладам; платежные функции (оплата ЖКУ, штрафов, денежные переводы и многое другое).

Мультивалютная дебетовая карта Тинькофф Блэк дает возможность открывать валютные счета в евро или долларах. Валюту основного карт счета владелец «пластика» меняет по своему усмотрению.

Важно: Тип платежной системы карточки выбирает пользователь. По заказу банк выпустит карту Тинькофф Блэк Visa или MasterCard.

Кэшбэк и процент на остаток

«Двойной кэшбэк» по карте Тинькофф Блэк – это возврат части суммы, потраченной на оплату товаров или услуг и начисление 6% на остаток личных средств на счете. Держатель получает определенный доход и за расходы, и за хранение денег. Но прежде чем использовать Тинькофф Блэк, стоит разобраться во всех тонкостях и условиях «двойного кэшбэка».

Условия кэшбэка

Процент, возвращаемый за расходы, определяется категорией покупок:

5% банк начислит за траты в выбранных категориях. В личном кабинете будет отображено несколько таких категорий, из них держатель Тинькофф Блэк сможет выбрать три

Один раз в три месяца виды кэшбэка меняются.

До 30% банк вернет за покупки по спецпредложением, сформированным партнерскими организациями Тинькофф.

В размере 1% возвращается за траты, не входящие в указанные выше категории.Важно знать: Кэшбэк банк начисляет с каждых потраченных 100 рублей. Для примера: с покупки в 80 рублей держатель Тинькофф Блэк кэшбэк не получает, от суммы расхода 590 рублей процент начисляется только с 500 рублей, и держатель карты вернет 5 рублей в качестве кэшбэк (при самом низком проценте).

Выгода кэшбэка по карте Тинькофф Блэк в том, что финансовое учреждение возвращает не баллы и мили, а рубли. Их можно расходовать на любые цели. Начисление производится один раз в месяц – в день формирования выписки по счету.

Основной нюанс заключается в том, что сумма кэшбэка заведомо ограничена – до 3 тыс. рублей за обычные категории и до 6 тыс. рублей по спецпредложениям.

Условия начисления процентов на остаток

Чтобы получать 6% годовых на остаток рублевого счета, держатель Тинькофф Блэк должен пользоваться карточкой. Условие – совершение покупок минимум на 3 тыс. рублей в месяц. Причем разного рода переводы и пополнения в список одобряемых операций не входят. Сумма, на которую начисляется процент, не превышает 300 тыс. рублей. Если баланс на счете больше, 6% все равно будут начислены только на 300 тыс. Минимальные лимиты не обозначены.

Важно знать: Начисление процентов на сумму, которая хранится на карте Тинькофф Блэк, банк производит ежедневно, исходя из данных по остатку на счете на конец операционного дня.

Если счет ведется в долларах или евро, процент, начисляемый на остаток, ниже – 0,1% годовых. Условие его получения – проведение расходных операций: оплата товаров, услуг, работ. Переводы и пополнения также к учету не принимаются.

Такие условия по карте Тинькофф Блэк позволяют использовать ее в качестве вклада, без жестких ограничений по суммам и срокам хранения средств. Но если условия не соблюдаются, начисление не производится.

Карты Visa и MasterCard: есть ли разница

Чем отличается Visa от Mastercard? Разница между ними все же есть.

Дело в том, что основной валютой системы Visa является американский доллар. Система Master Card использует как доллар, так и евро, причем последнюю валюту чаще всего.

Вы наверняка спросите – ну и что? В принципе, ничего, если пользоваться пластиком только на территории страны.

При выезде за рубеж будет немного сложнее. Помимо того, что конвертация пройдет по невыгодному курсу, за рубежом существует «Enter Bank Fee» ‒ комиссия на обмен валюты в платежной системе.

Она обычно составляет от 0% до 5% сумы обмена. Конвертация в обеих системах происходит по-разному. Система Visa переводит рубли в доллары, а Master Card – в евро.

К примеру, при оплате покупок рублевой карточкой Виза, скажем, где-нибудь в Польше, система переведет рубли в доллары (по банковскому курсу + комиссия за конвертацию), а после в евро (с теми же манипуляциями).

Еще интереснее дело обстоит в Швеции. В этой стране расплачиваются местными кронами.

У карт системы Мастеркард конвертация будет двойной – рубли в евро, а после в кроны. А у карточек Visa – вообще тройной.

Рубли конвертируются в доллары, доллары в евро, а уже потом евро переведут в шведские кроны.

Исходя из сказанного выше, напрашивается вывод, что Виза выгодна при поездках в Штаты, Австралию и еще ряд стран, где котируется доллар.

При путешествиях по странам Евросоюза, лучше использовать карты системы Master Card. Именно этой системе принадлежит лучшая дебетовая карта Тинькофф банка – Tinkoff Black.

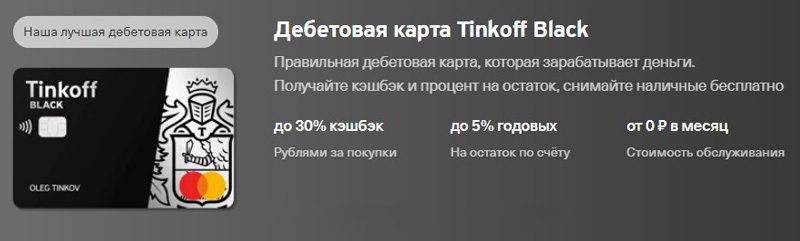

Tinkoff Black

Сегодня вопроса, какая карта крупнейшего онлайн банка лучше, не существует – сама банковская организация называет Тинькофф Блэк своим лучшим продуктом в линейке дебетовых пластиковых карт.

Основной причиной ее популярности называют возможность получения двойного дохода: начисления процентов на остаток (до 5% годовых), и возврат части суммы, потраченной на покупки в виде кэшбэка (от 1% до 30%).

Кэшбэк владелец карточки получает не бонусными баллами, а деньгами. Это позволяет тут же использовать средства, а не заниматься конвертацией баллов в рубли.

Банк начисляет:

- 1% кэшбэк при любых покупках;

- 15% возврат в тех выбранных категориях (меняются ежемесячно);

- до 30% кэшбэка при оплате покупок в партнерских магазинах.

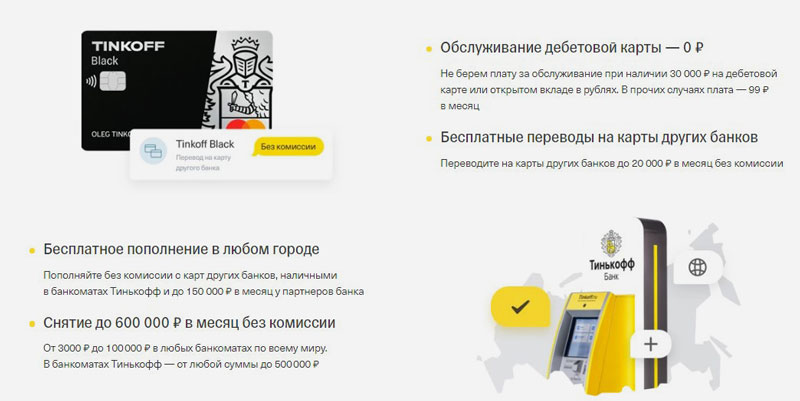

Преимуществами карты Тинькофф Блэк называют:

- возможность бесплатного обслуживания. При наличии на счете остатка от 30 тыс. ₽ или открытого в банке вклада в рублях, оплата за обслуживание дебетовой карты составит 0 ₽ в месяц;

- переводы на карточные счета в других банках без комиссии на сумму до 20 тыс. ₽ в месяц;

- пополнение без комиссий с карт других банков, наличными в банкоматах Тинькофф, и устройствах самообслуживания сторонних финучреждений (последнее на сумму до 150 тыс. ₽ в месяц);

- обналичивание до 600 тыс. ₽в месяц в банкоматах любых стран (сумма от 3 тыс. ₽ до 100 тыс. ₽), в банкоматах Тинькофф до 500 тыс. ₽ (независимо от суммы снятия);

- на карточном счете можно поддерживать до 30 валют;

- наличие технологии бесконтактной оплаты.

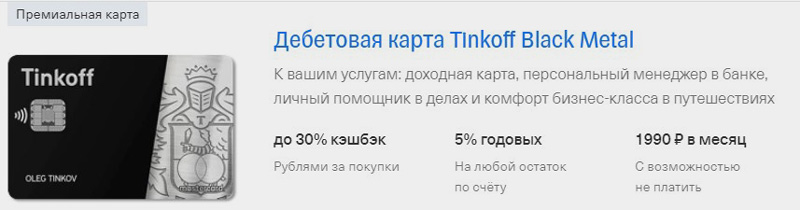

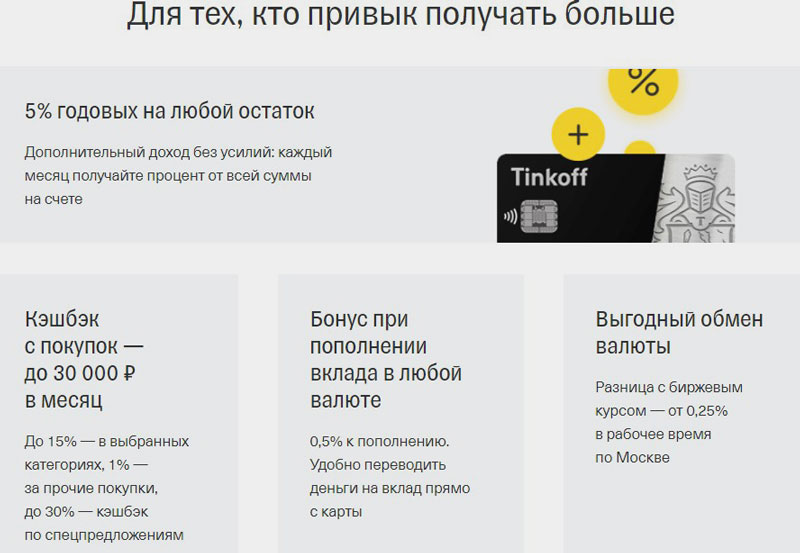

Премиальная Tinkoff Black Metal

Для клиентов, привыкших получать больше, банк Тинькофф разработал премиальную дебетовую карту Tinkoff Black Metal. Она так же выпускается платежной системой MasterCard.

Карточка имеет такие преимущества:

- на любой остаток начисляют 5% годовых;

- условия начисления кэшбэка те же, что и на Tinkoff Black;

- при пополнении депозитного счета с карты, начисляется бонус в размере 0,5% суммы пополнения;

- выгодный обмен валюты.

Помимо этого владелец премиальной карточки получает:

- страховку в путешествиях (до 5 человек, покрытие до 100 тыс. $);

- 10% кэшбэк при бронировании номеров в отелях и аренде автомобилей, 5% возврат за билеты;

- 2 бесплатных прохода в бизнес-залы аэропортов всего мира.

Карта обслуживается на таких условиях:

- бесплатно при сумме покупок от 200 тыс. ₽ в месяц или наличии общего остатка от 3 млн ₽ за тот же период;

- при отсутствии выполнения одного из указанных условий ежемесячная стоимость обслуживания карточки составит 1990 ₽.

Помимо карт системы MasterCard, банк Тинькофф также предлагает клиентам и карты, выпущенные платежной системой Visa – дебетовые и кредитные ALL Games, WWF, Нашествие, Магнит и Рандеву.

Все они предназначены для отдельных категорий клиентов – геймеров, путешественников, меломанов и пр.

Большая часть карточных продуктов дистанционного банка принадлежат системе Mastercard.

Можно открыть счёт в 30 валютах и выгодно их обменивать

Каждая карта Tinkoff Black может стать мультивалютной, то есть быть привязанной к нескольким валютам. Это бесплатно. Владелец карты может, например, открыть счёт в американских долларах, евро, фунтах стерлингов, грузинских лари, турецких лирах и т. д. Карту можно привязать к любой валюте и быстро изменить её при необходимости.

Счёт в иностранной валюте можно пополнить с рублёвого счёта. Курс при этом будет приближен к биржевому. Именно поэтому самый выгодный курс будет с понедельника по пятницу с 10:00 до 18:30, когда работает Московская биржа. В другое время он может быть выше.

Как открыть счёт в другой валюте

В приложении банка нажмите «+», который располагается рядом с изображением карты, а затем выберите опцию «Открыть счёт в новой валюте».

Платить с валютного счёта выгодно в стране, где обращается купленная вами валюта. Например, счётом с евро — в Европе. Если платить с рублёвого счёта за рубежом, есть риск переплатить из-за конвертации.

Не забывайте переключать валютный счёт. Если ваша карта привязана к долларовому счёту, а вы оплатите покупки в «Пятёрочке», то потеряете часть суммы на конвертации из долларов в рубли.

Для привязки карты к другому валютному счёту нужно нажать на изображение карты в приложении, выбрать опцию «Действия», затем — нажать «Связать с другим счётом».

6. Может быть комиссия при снятии наличных за границей

Избежать комиссии помогут такие советы:

-

выбирайте банкоматы крупных и известных банков;

-

если банкомат предупреждает о комиссии, то попробуйте найти другой;

7. Можно открыть бесплатную карту для близких

Если вы хотите предоставить доступ к своему банковскому счёту близким (например, супруге, детям или родителям), то можете бесплатно выпустить им дополнительную карту. Для этого нужно нажать на кнопку «Открыть новый продукт» в приложении Тинькофф Банка. Потребуются паспортные данные человека, которому вы открываете карту.

8. Можно также поделиться счётом

Вы можете предоставить доступ к счёту карты Tinkoff Black любому человеку, который также является клиентом Тинькофф Банка. Сделать это можно при нажатии значка «шестерёнка» в правом верхнем углу экрана. Затем в меню выбираете опцию «Предоставить доступ к счёту». Потом нужно указать имя и фамилию человека, которому вы хотите дать доступ. Выберите тип доступа: полный или частичный (видеть только баланс). Далее вы сможете установить лимиты на расход и снятие денег с вашего счёта. После подтверждения СМС другой человек получит доступ к вашему счёту, если примет это предложение.

Так к счёту можно подключить до пяти человек.

9. Но лучше для членов семьи выбрать отдельную карту

Ещё одна карта Tinkoff Black позволит:

-

Больше зарабатывать на кэшбэке. Если вам не предложили нужные категории повышенного кэшбэка, то есть вероятность, что это произойдёт с близким человеком. Тогда такие покупки выгодно оплачивать его картой.

-

Получать процент на остаток с больших сумм. Если на вашей карте больше 300 тысяч ₽, то процент на остаток будет начисляться только на сумму до 300 тысяч ₽ (при условии трат от 3000 ₽ в месяц). На всё, что больше — нет. Например, на вашей карте лежит 500 тысяч ₽. Банк начислит процент на остаток только на 300 тысяч ₽, оставшиеся 200 тысяч ₽ не будут приносить доход. Их выгодно перевести на другую карту для получения процентов.

-

Больше переводить без комиссий. По карте Tinkoff Black можно бесплатно переводить каждый месяц до 20 тысяч ₽ по номеру карты в любой банк. Если у ваших близких есть ещё одна карта, то можете пользоваться ей — тогда лимит составит уже 40 тысяч ₽ в месяц.

10. Можно получить металлическую карту

У Тинькова есть второй вариант карты Tinkoff Black для богатых людей, который называется Tinkoff Black Metal. Её отличие от простой «чёрной» карты в:

-

кэшбэке до 30 тысяч ₽ в месяц (у обычной карты — 3 тысячи ₽);

-

5% (4% с 22 мая 2020 года) на любой остаток (у обычной — до 300 тысяч ₽);

-

переводах на карты другого банка до 50 тысяч ₽ в месяц (у обычной — до 20 тысяч ₽);

-

туристической страховке на пять человек с покрытием до 100 тысяч долларов (у обычной нет такой опции).

Стоимость обслуживания — 1990 ₽ в месяц (23 880 ₽ в год). Но за карту не нужно платить, если тратить по ней от 200 тысяч ₽ в месяц или хранить на счетах в Тинькофф Банке от 3 миллионов ₽.

Тарифы актуальны на 19 мая 2020 года. Они могут измениться в любое время. При написании статьи мы не сотрудничали с Тинькофф Банком.

Лучшие дебетовые карты Тинькофф Банка для онлайн-шопинга

Если вы регулярно совершаете покупки через интернет, обратите внимание на следующие расчётные карточные продукты с определёнными привилегиями:

- AliExpress;

- eBay;

- Lamoda;

- «Яндекс.Плюс»;

- Avon.

Владельцы карточки «Яндекс.Плюс» могут рассчитывать на бесплатное обслуживание счёта.

За покупки в определённых категориях банк начисляет баллы. Исключение – карты «Яндекс.Плюс» и Avon, владельцы которых получают реальные деньги.

Владельцы карты Avon могут бескомиссионно совершать покупки в Avon через сервисы Тинькофф Банка.

Если вы оплатили заказ через My.avon.ru, в качестве кэшбэка начисляется 2% от суммы затрат. В остальных случаях банк возвращает 1% от суммы чека.

Плюсы кредитной карты Тинькофф Банка

Обобщив эти отзывы, можно сказать, что в целом все хорошо за некоторыми минусами.

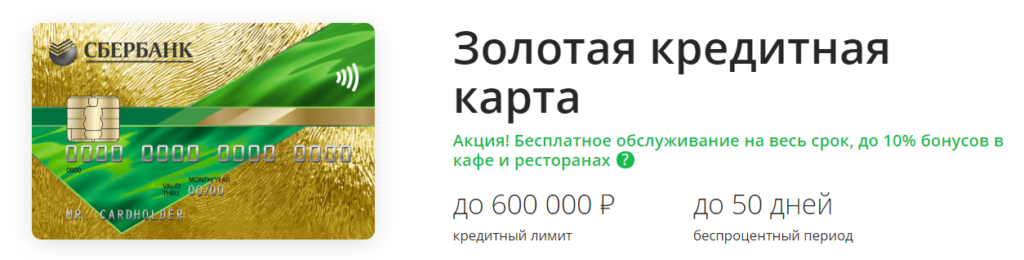

Первый плюс: кредитку выдают даже тем, кому все остальные банки отказали. Тинькофф Банк — второй по объему выданных кредитных карт на российском рынке: около восьми миллионов клиентов. Солирует в этом сегменте финансового рынка по-прежнему Сбербанк.

Второй плюс нами уже обозначен: быстрая доставка карты клиенту. Дату, время и место доставки определяете сами. На месте курьер банка сфотографирует на телефон ваш паспорт, который вместе с вашим фото отправит в офис. А вам передаст документы:

- лицензии на осуществления банковской деятельности Тинькофф Банк;

- свидетельство (копия) страхования банка в системе ССВ;

- тарифы и условия обслуживания кредитки;

- анкета — договор в 2-х экземплярах, один из которых остается у вас, второй с вашей «живой» подписью отправится в банк;

- памятка о том, как пополнить счет;

- список организаций — партнеров, где при расчете данной картой вы сможете оформить рассрочку на оплату покупки.

Активацию карты можно провести в тот же день по телефону или через сайт банка.

Третий плюс: кредиткой можно пользоваться за пределами России. При оформлении лимит по карте обозначен в рублях, а вот платить с карты Tinkoff Platinum можно в любой валюте.

Четвертый плюс: по карте можно покупать товары в рассрочку у партнеров банка.

О минусах чуть позже.

Условия пользования кредитной картой — вот то, что должно нас, как клиентов, интересовать в первую очередь.

В Тинькофф они зависят от карты, которую оформил клиент.

Самая популярная из линейки — карта Tinkoff Platinum. О ней поговорим подробно:

- кредитный лимит для каждого держателя карты определяется в зависимости от его доходов. Максимальный — 300 000 рублей. Такую сумму новому клиенту могут установить только при предоставлении справки о доходах. И СНИЛС затребуют. Если вы давно владеете картой, показали себя надежным клиентом, тогда банк сам принимает решение о увеличении вам лимита. По вашему желанию (заявлению) лимит не меняют;

- льготный (грейс) период составляет 55 дней при оплате покупок картой (безналичный расчет). Исчислять период начинаем с даты выдачи кредитки. 30 дней тратим, затем потраченные деньги за месяц в течение 25 дней должны вернуть. За каждый день просрочки начисляется процент. Покупки можно совершать и в эти 25 дней, а возвращать деньги за них банку вы будете уже в следующем месяце;

- при снятии наличных денег с карты банк берет комиссию 2,9% с размера снятых денег плюс 290 рублей, и на взятые наличные с этого момента начнет начисляться процент за каждый день пользования;

- ежемесячный платеж от 6% до 8% от суммы долга. Пополнение наличными в любой из 300 000 точек пополнений. Список партнеров выдан при получении карты. Пропуск платежа грозит вам штрафом. 590 рублей взимается за первый пропуск, за второй к этим деньгам добавят еще 1% с суммы долга, за третий процент увеличат до 2%. А дальше уже разбираться начнут;

- год обслуживания карты вам обойдется 590 руб.;

- обо всех операциях по вашей картой банк бесплатно проинформирует СМС по телефону. Каждый месяц банк высылает по e-mail счет-выписку за прошедший расчетный период. Там будут указаны и дата платежа, и обязательная сумма к оплате;

- владелец карты подключается к бонусной программе. При покупке с картой в любой торговой точке возвращается 1% от суммы (по акции до 30%). Возвращают не деньгами, а баллами. Обычно за 100 рублей 1 балл, а 1 балл равен 1 рублю. Баллы за месяц (не более 6000, при акции 12 тысяч) тратить можно в следующем месяце. Алгоритм действия бонусной программы можно подробно прочитать на официальном сайте банка;

- процентная ставка при пропуске льготного периода от 12 до 29,9 процентов на долг по безналичному расчету. При снятии наличных процент начинает капать сразу и каждый день из расчета 30%—49,9% годовых.

Остальные карты носят индивидуальный характер и подойдут не каждому: