Дебетовые карты за 1 день

Содержание:

- Альфа-Банк / Альфа-Карта

- Источники

- Почему выгоднее пользоваться дебетовыми картами, а не депозитом

- Процент на остаток

- Кто платит за банкет?

- Лучших дебетовые карт — самые выгодные предложения от банков

- Основной смысл заработка на банковских картах — как это работает?

- Микрофинансовые организации, которые платят за продвижение своих услуг

- Возможные варианты заработка

- Шаг 5. Считаем плюшки

- Оформление кредита наличными или на карту под низкий процент

- Как можно заработать на кредитных картах, используя кэшбэк

- Банк Ренессанс Кредит / Дебетовая карта 365

- Я хорошо зарабатываю и в кредитке не нуждаюсь

- Райффайзен Банк / #всесразу

- 1. ГЛОБУС МОБАЙЛ

- Шаг 2. Кешбэк счет любит

- Закон об отмене зарплатного рабства

- Карты с высокой категорией кэшбэк

- Заключение

- Казино, ставки, игровые автоматы с выводом на карту

Альфа-Банк / Альфа-Карта

Альфа-Банк предлагает 3 вида этого продукта. На мой взгляд, достойна внимания Альфа-Карта с преимуществами. Ее и рассмотрим в нашем обзоре.

Условия обслуживания

Ежемесячная плата за обслуживание составляет 100 ₽. Бесплатная услуга будет при соблюдении одного из условий:

- расходные операции до 10 000 ₽ за расчетный период;

- неснижаемый остаток от 30 000 ₽.

На остаток по счету начисляется либо 1 % при тратах от 10 000 ₽, либо 6 % при ежемесячных покупках от 70 000 ₽. Можно открыть Альфа-Счет, который позволяет копить деньги под 5,5 % годовых.

Снимать наличные без комиссии можно без ограничений, в том числе и за границей, в банкоматах партнеров. В других банкоматах – при условии трат на 10 000 и более руб. или остатке не менее 30 000 ₽ за расчетный период. В противном случае комиссия составит 1,5 % (минимум 200 ₽). Переводы на карточки других банков стоят 1,95 % (минимум 30 ₽), по номеру телефона или реквизитам – бесплатно.

Бонусная программа

Кэшбэк возвращается в размере 1,5 %, если сумма покупок была не менее 10 000 ₽, и 2 %, если более 70 000 ₽ в месяц. Максимальное количество баллов, которое может быть начислено, – 15 000.

После получения баллов клиент выбирает расходные операции, по которым хочет получить возврат средств за счет накопленных бонусов. Банк в течение 3 дней производит выплату.

Источники

Контент-менеджер #ВЗО, отвечает за наполнение сайта контентом и обновление представленной информации. Окончила КНИТУ по специальности “Прикладная математика и информатика”. В нашем проекте Элина работает с 2020 года. Она активно изучает рынок финансовых продуктов и следит за всеми важными изменениями.

jellina-bajtemirova@vsezaimyonline.ru

Ведущая информационных программ на ВГТРК и радиостанции Маяк. Мария сама изучает источники информации и отбирает наиболее важные новости, в том числе на финансовые темы. Она умеет ориентироваться в больших информационных потоках, собирать все необходимые сведения об интересующих событиях и рассказывать о них максимально емко и кратко.

mariyaterskaya@vsezaimyonline.ru

Почему выгоднее пользоваться дебетовыми картами, а не депозитом

Полученную зарплату сразу же кладите на дебетовую карту, чтобы средства не лежали мёртвым грузом, а приумножались. На дебетовых картах можно получить 6-8 % с остатка (конкретная величина вашего дохода каждый раз будет немного разной, так как она зависит от ставки рефинансирования ЦБ РФ, как и любые кредиты и депозиты).

В чём заключаются преимущества карт по сравнению с банковскими вкладами?

- Банки открывают вклады как минимум на полгода-год, а за досрочное снятие средств лишают обещанных годовых процентов и дают лишь мизерную прибыль по ставке обычного вклада («До востребования») или вообще ничего. У Сбербанка, например, это не более 0,01 %. Поэтому стандартный депозит не подойдёт, ведь нужно постоянно переводить деньги с карты на карту.

- Дебетовая карта имеет опции частичного пополнения и снятия части денег, а большинством депозитов это не допускается.

- Пользоваться деньгами на депозите нельзя, они просто хранятся, накапливая проценты. С карты же можно оплачивать свои расходы и переводить деньги другим людям, то есть, распоряжаться средствами по своему усмотрению, а проценты продолжат на неё поступать.

По депозитам и доходным картам начисляются примерно одинаковые суммы, но функционал дебетовых карт намного шире. Поэтому выгоднее зарабатывать с помощью дебетовой карты в комплекте с кредитной и не стремиться к самым крупным процентным ставкам.

Имейте в виду, что все приведённые доводы в пользу дебетовых карт касаются только тех денег, которыми вы планируете пользоваться в ближайшие 6-9 месяцев. При наличии большой суммы, которую вы не хотите трогать в ближайший год, целесообразнее открыть классический депозитный вклад: он обеспечит вам чуть более высокую фиксированную ставку. Либо можно прибегнуть к другим способам заработать, кроме использования кредитных и дебетовых карт, например, заняться инвестициями в ценные бумаги.

Процент на остаток

Для начала, нам нужен пластик, дающий процент на остаток. Причем проценты должны рассчитываться на ежедневную сумму на карте.

В чем подвох?

Есть два способа начисления процентов на остаток.

- На минимальную сумму в течение месяца на счете. То есть, если вы положили на карту в начале месяца 1 миллион рублей!!! И числа так 29-30 снимите (потратите) все деньги, то и заработаете ноль рублей ноль копеек. Верна и обратная ситуация. Пополняете карту 2-3 числа и держите деньги полностью до конца месяца — начислений не будет.

- Ежедневный процент. Проценты рассчитывается каждый день, на сумму лежащую на карте в этот день. В следующем месяце, обычно до 10-15 числа максимум, вам выплачивается полная «набежавшая» за прошлый период сумма.

План действий:

- Оформляем карту с ежедневным начислением процентов.

- После получения з/п или иного дохода, переводим все на доходную карту. Можно пополнить ручками, сняв деньги с одной карты, и пополнить через банкомат другую. Или просто перевести с карты на карту бесплатно, через личный кабинет. За 1 минуту.

- Тратим деньги как обычно. Только с нашей доходной карты.

Сколько можно на этом заработать?

В среднем банки дают 7-7,5% годовых по хорошим картам. Для примера: Польза от Home Credit Bank или Халва от Совкомбанка наливают 7,5%.

Пример. Совокупный доход (и расход) ваш или семьи — 50 тысяч рублей в месяц. Закинули эту сумму на доходную карту. И начинаем понемногу использовать. При более-менее равномерных тратах, среднемесячный остаток на карте составит 25 тысяч рублей.

7,5% годовых от 25 000 = 1875 рублей.

За 1 год карта принесет вам почти 2 тысячи рублей.

Кто платит за банкет?

Откуда берутся деньги, которые банки платят нам в виде процента на остаток по банковским картам, думаю понятно. Банк занимает деньги у одних и отдает другим под более высокий процент. Банк тут ничего не теряет.

А беспроцентное кредитование за счет льготного периода? И здесь банк не причем. Финансирует это платежная система MasterCard, Visa и возможно скоро будет МИР. И если по простому, то и платежная система здесь особо не теряет. Используются оборотные средства крутящиеся в этих системах.

И лишь на кэшбэке банки немного теряют. Причем только тогда, когда кэшбэк более 2%. Дело в том, что магазины (торговые точки) платят банкам комиссию за эквайринг (операции покупок по банковским картам). Комиссия зависит от объемов оборота торговой точки и категории операции. Крупные супермаркеты могут платить 0,5%, мелкие торговые точки до 3%. Есть определенные категории операций за которые эквайринг может доходить до 5% (например АЗС).

Таком образом, банки фактически делятся с нами комиссией, которую они берут с торговых точек. Но это не всегда так. Иногда в маркетинговых целях банк платит кэшбэк выше, чем комиссия за эквайринг и тогда он конечно терпит убытки. Но это все входит в рекламный бюджет банка и наша с вами задачи вовремя воспользоваться этими маркетинговыми акциями.

Стоит сказать про категории МСС по которым обычно выплачивается повышенный кэшбэк. МСС — это код из четырех цифр, по которому банк определяет тип торговой точки. Например, для банка есть разница где вы заплатили — в супермаркете, ресторане, кино или АЗС. У каждого из них свой МСС и своя комиссия за эквайринг. Там где повышенная комиссия, например, АЗС, там и кэшбэк обычно предлагается высокий и может доходить до 10%.

Но иногда торговые точки устанавливают у себя на терминалах по ошибке или специально, чтобы сэкономить, МСС не соответствующие их деятельности. И вот тут мы можем оплатить, например, в кафе банковской картой, предусматривающей повышенный кэшбэк за МСС 5814 или 4812, а там окажется МСС 5999 (Различные магазины и специальные розничные магазины). Банк за это не выплатит кэшбэк. Это случается редко, но бывает. Поэтому перед крупной покупкой в надежде на кэшбэк, нужно проверять МСС код картами тестерами. Это карты банков где можно в интернет банке посмотреть МСС код, например, банк Авангард, Тинькофф банк, Кредит Европа банк.

Лучших дебетовые карт — самые выгодные предложения от банков

Представим Топ дебетовых носителей, исходя из данных, предоставленных банками.

Наилучший кэшбэк до 10% предоставляют:

- Тинькофф, Tinkoff Black Platinum — 10%, обслуживание — 1 880 руб.

- Альфа-Банк Cash Back — 6% с бесплатным годовым обслуживанием.

- ВТБ Мир Премиальная — 8,5%, обслуживание — 2 988 руб.

- ВТБ Мультикарта — 8,5%, обслуживание — 2 988 руб.

Смотрите видео о дебетовых картах:

Читайте далее:

Лучшие дебетовые карты Сбербанка: какую выбрать и как оформить

Лучшие предложения по дебетовым картам от разных банков

Предложения от ЮниКредит банка: какую дебетовую карту выбрать, и что нужно знать об условиях использования?

Основной смысл заработка на банковских картах — как это работает?

Существует несколько основных направлений заработка на банковских картах. Все они абсолютно легальны и не приведут к ответственности. Некоторые из них нацелены на оборот своих доходных средств, другие — на получение бонусов от банка за пользование их картой.

Можно использовать несколько методов одновременно и даже выстроить свой бизнес на базе этих принципов.

Доходный принцип работы основывается на том, что доход, полученный на карту (это может быть зарплата, перевод с другой карты и т.д.), можно отправить на дебетовую карту с начислением процентов на остаток. Средства снимать нельзя, но зато они будут постоянно приносить доход. Нередко банки увеличивают процент дохода от вклада с каждым годом, если клиент не снимает деньги со счета. Этот вариант подойдет, если есть другие источники дохода. Иначе прожить, переформатировав свой доход во вклад, будет сложно.

Также в этом случае можно использовать кредитные карты со льготным периодом кредитования. Тогда не придется переплачивать банку, главное — вовремя возвращать средства.

Кэшбэк — второй способ заработать на банковских картах. Когда человек расплачивается банком, то часть потраченных средств возвращается ему обратно на карту. Это явление и называется кэшбэк. Не все карты имеют такую привилегию, потому лучше заранее осведомиться у представителя банка, какая карта имеет такой бонус. Иногда кэшбэк начисляется в виде бонусов, которые можно обменять на скидки, бензин, мили при полете на самолете и т.д.

Еще один вариант — обналичивание кредитных средств банка и помещение их на депозит. Также можно прибегнуть к льготному периоду кредитования, который может стать помощью для малого бизнеса.

Чтобы наверняка получить доход и он был на постоянной основе, следует иметь несколько карт одновременно. Они должны быть подобраны так, чтобы обеспечить своего владельца лучшими условиями. Это правило касается и дебетовых, и кредитовых карт.

Необязательно постоянно пользоваться всеми ими. Если выгодные условия по какой — то из них закончились, следует подобрать другую. Также следует ориентироваться, какую карту взять с собой, если человек отправляется за покупками, делает крупные вложения и прочие траты. Некоторые варианты помогут сделать это выгодно и заработать на сделке.

Чтобы не запутаться во всех этих данных, удобно скачать на телефон или планшет специальную программу, которая будет вести семейную бухгалтерию. Зайдя в такую утилиту, можно будет отследить, на какой карте закончился лимит, на какую пришли последние поступления, когда были последние переводы.

Микрофинансовые организации, которые платят за продвижение своих услуг

Первыми из кредитных организаций в России стали платить деньги за привлечение клиентов МФО.

Например, сервис «Займер» проводит акцию «Приведи друга, получи 500 рублей». Каждый клиент этой компании может получить в своем Личном кабинете особый промокод и рассылать его своим друзьям.

Если потребитель оформит заем по такому промокоду, то человек, приведший на сервис нового клиента, получит на свой счет 500 рублей. Этими деньгами он может гасить проценты по собственным займам.

Отметим, что новым заемщикам сервис выдает ссуды по ставке 0% годовых. Так что знакомые, которых клиенты компании приглашают воспользоваться ее услугами, получают займы бесплатно.

Похожие условия предлагает компания еКапуста со своей программой «Получи 500 рублей на счет». Клиентам этого сервиса также выдаются промокоды, которые можно рассылать друзьям. Если новый заемщик при оформлении микрокредита введет промокод, полученный от друга, то сервис даст ему скидку в размере 30% (но не более 500 рублей). Человек, приведший нового заемщика, также получает бонусные баллы. Количество этих баллов равно сумме скидки, предоставленной его другу.

Возможные варианты заработка

Оговоримся сразу – заработать миллионы с помощью манипуляций с кредитными картами вряд ли получится. Но небольшую прибавку к зарплате обеспечить вполне реально. Для этого можно воспользоваться одним из следующих методов:

- тратить средства на жизнь с кредитки, а свои инвестировать;

- подключить к карте программу кэшбэка;

- использовать разнообразные клубные предложения (накапливать мили для покупки авиабилетов и т. д.).

При желании и некоторой аккуратности в ведении бюджета, можно совместить указанные способы и приумножить таким образом итоговый доход. Поговорим о каждом из вариантов более подробно.

Шаг 5. Считаем плюшки

В конце месяца на остаток средств на дебетовой карте начисляются 3,5 % годовых на 40 000 остатка — около 116 рублей в месяц. Кешбэк за оплаченные с карты покупки в зависимости от категории приобретенных товаров и услуг составил от 1 % до 15 %, за месяц вышло 240 рублей. Оплата месячного обслуживания карты — 99 рублей. Итого в конце месяца доход по дебетовой карте достиг 257 рублей.

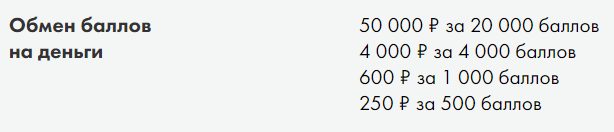

Плюс Олегу начислили кешбэк на кредитку: от 1 % за любые покупки и до 30 % по спецпредложениям, всего около 900 баллов в месяц. Эти баллы нельзя обналичить, но можно потратить на покупки с кредитной карты из расчёта 1 балл=1 рубль. При выполнении условий программы лояльности баллы переходят в следующий расчетный период. Максимальная сумма — 6 000 баллов за период, всё, что выше, — сгорит.

Годовое обслуживание кредитки Tinkoff Platinum обходится ему в 590 рублей, от страховки и СМС-информирования он отказался ещё в начале года. К концу года на счету у него — минимум 43 000 рублей, в том числе 3 000 — начисленные проценты. На кредитке общий размер кешбэка составит не менее 10 000 баллов, причём Олег их периодически тратил в течение года, поэтому лишние баллы не сгорели.

Итого за год Олег заработал около 13 000 в рублях и баллах с помощью кредитки, ни разу не заплатив по ней проценты. Кто-то скажет, что подобная игра не стоит свеч. А вам так слабо не кажется?

Автор этой статьи будет благодарен вам, если вы поставите лайк нашей группе в Facebook.

Оформление кредита наличными или на карту под низкий процент

Решение о срочном оформлении нецелевого онлайн кредита на карту или наличными под низкий процент выполняется без лишних усилий. Заявитель вправе обратиться в отделение финансового учреждения или не выходя из дома подать онлайн заявку на официальном сайте банка. Самостоятельное оформление заявки по паспорту занимает 5-10 минут.

Необходимо лишь заполнить заявление и точно указать:

- ФИО кандидата;

- дату рождения;

- контактную информацию;

- паспортные данные;

- адрес регистрации;

- источники и величину доходов;

- сведения о действующих займах.

Предоставление актуальной и достоверной информации значительно увеличивает шансы претендента на быстрое одобрение заявки и выдачу денег в день обращения. Завершается подготовка заявления обозначением желаемых параметров ссуды.

При выборе необходимой суммы и срока кредита необходимо оценить свои возможности по возврату долга: рассчитать с помощью онлайн калькулятора предстоящие выплаты и сопоставить их с собственными доходами.

Как можно заработать на кредитных картах, используя кэшбэк

Услуга cashback – ещё одна простая возможность зарабатывать на кредитных картах. Такие карты во всём аналогичны обычным дебетовым. Вот что нужно делать:

- Постоянно отслеживать акции, проводимые банком-кредитором (они отображаются в личном кабинете). Финансовые организации заключают партнёрские соглашения с торговыми центрами, предоставляя клиентам отличные скидки на продаваемую там продукцию: иногда бонусы достигают 30 %.

- Проверять, сколько бонусов вам начислили, чтобы знать, какую часть средств вам вернул кредитор и как вы можете ими распорядиться.

- Мониторить новые предложения своего банка: финансовые компании постоянно предлагают новые услуги, за которые дают клиентам привилегии.

Заработать можно, вернув себе часть денег за:

Cashback предоставляется клиентам в различных формах:

- бонусы, принимаемые магазинами-партнёрами;

- рубли на общий счёт пользователя карты;

- мили, которыми можно оплачивать железнодорожные и авиабилеты.

Пользуясь картами с кешбэком, необходимо внимательно отслеживать сроки и суммы возвращаемых денег. Проще всего, когда часть потраченных средств банк компенсирует в рублях. Но иногда это происходит в баллах, которые намного сложнее использовать. За баллы можно получить скидки на товары, сертификаты магазинов, или обменять их в соотношении 1:1. Но не факт, что в магазине, участвующем в программе кешбэка, найдётся нужная вам продукция.

Пользуясь услугой кешбэка, смотрите, когда вам начисляются суммы. В идеальном случае это происходит сразу после списания средств с карты, но иногда срок растягивается на 20 дней.

Чтобы и сэкономить, и заработать на кредитной карте с кешбэком, можно оплачивать ею не только собственные, но и чужие покупки. Тогда за товар платит заказчик, а кешбэк достаётся вам.

То есть вы становитесь посредником между покупателем и продавцом. Чтобы найти желающих и заработать на кешбэке, предлагайте своим приятелям и родственникам оплачивать их покупки с вашей карты: для них это будет экономией времени, а для вас – заслуженной выгодой.

Банк Ренессанс Кредит / Дебетовая карта 365

Ренессанс Кредит предлагает открыть “Дебетовую карту 365” с кэшбэком до 3 %.

Условия обслуживания

Карта обойдется клиенту в 0 ₽, если он совершил оплату на сумму не менее 5 000 ₽ за расчетный период или имеет на счете неснижаемый остаток минимум в 30 000 ₽. В остальных случаях плата составляет 99 ₽ в месяц.

Комиссии за снятие наличных:

- 0 % при снятии денег в банкоматах и отделениях Ренессанс Кредит;

- 0 % при снятии до 50 000 ₽ в месяц в банкоматах и отделениях других банков;

- 2 % (минимум 100 ₽), если сумма снятия в других банках более 50 000 ₽.

Бонусная программа

Простые и понятные правила бонусной программы:

- 1 % кэшбэка при тратах ежемесячно до 15 000 ₽;

- 1,5 % – от 15 001 до 75 000 ₽ в месяц;

- 3 % – свыше 75 000 ₽ в месяц.

Максимальное количество бонусов за расчетный период – 3 000. Есть опция повышенного кэшбэка до 30 % на покупки у партнеров.

Я хорошо зарабатываю и в кредитке не нуждаюсь

Кредитка — это не только долговые деньги. Её можно использовать для получения дополнительного дохода. Например, зарплата приходит на дебетовую карту с хорошим процентом на остаток и лежит там — копит деньги.

В это время вы делаете текущие покупки с кредитной карты, по которой начисляется хороший кешбэк и тоже копите на нём деньги. В конце месяца, когда все бонусы получены, закрываете долг по кредитной карте в рамках льготного периода.

Ещё один способ альтернативного использования кредитной карты — в качестве залога. Например, вы берёте в аренду автомобиль. На карте блокируется сумма залога. Чтобы не лишаться, пусть и на время, собственных средств, можно предоставить кредитку. Списание не происходит, поэтому на льготный период и начисление процентов операция никак не влияет.

Райффайзен Банк / #всесразу

Рассмотрим условия по дебетовой карте #всесразу, которая может быть рублевой, долларовой или в евро.

Условия обслуживания

Обслуживание бесплатное для всех клиентов, кто откроет карточку до декабря 2020 г. Никаких других условий выполнять не надо.

За снятие наличных в собственных банкоматах банка и его партнеров не надо платить комиссию. В отделениях и банкоматах других банков – 1 % от суммы, но не менее 100 ₽. Лимит на снятие наличных денег – 200 000 ₽ в день.

Переводы бесплатные только внутри Райффайзен и до 10 000 ₽ в месяц по номеру телефона в другие банки. Если сумма перевода больше 10 000 ₽, то придется заплатить 1,5 %. На карты других банков – 1,5 % (минимум 50 ₽).

Можно открыть накопительный счет “Выгодное решение” и получать 5 % годовых.

Бонусная программа

Для новых клиентов Райффайзен начислит 300 приветственных баллов за расходные операции свыше 5 000 ₽. В течение первого года пользования пластиком владелец получит 1 балл за каждые потраченные 50 ₽. Со второго года 1 балл дается за каждые 100 ₽. К своему дню рождения клиент получит 300 подарочных баллов и 200 баллов к Новому году. Максимальное количество баллов за расчетный период – 1 000. Срок их действия – 3 года.

Накопленные баллы можно обменять на товары и услуги из каталога вознаграждений на сайте или денежные средства.

1. ГЛОБУС МОБАЙЛ

Зарабатывайте на том, что делали раньше бесплатно. Глобус Мобайл (Globus Mobile) — это уникальное приложение для заработка на просмотре рекламы. Сервис полностью бесплатный, прост в использовании и не отнимает свободное время, позволяя зарабатывать не отвлекаясь от привычных дел. Всё что от вас требуется — это просто просматривать и закрывать рекламу, которая будет появляться на экране вашего телефона, планшета или ноутбука.

Особенности и преимущества:

- Уникальное приложение, не имеющее аналогов.

- Более 1 миллиона установок.

- Без вложений, не требует никаких дополнительных затрат, всё что нужно — это смартфон или планшет с доступом в интернет.

- Доступны версии для Android, IOS и Windows, в том числе и для компьютера.

- Поддержка русского, украинского и английского языков.

- 7-ми уровневая реферальная система с отчислениями до 25%.

Шаг 2. Кешбэк счет любит

Выберите кредитку с выгодными условиями: минимальным процентом, недорогим обслуживанием, продолжительным грейс-периодом. Но перед этим выясните, на какие товары и услуги вы чаще всего тратите деньги, и найдите карту с кешбэком именно за ваши регулярные покупки.

Если около половины вашего дохода уходит на продукты и предметы домашнего обихода, стоит выбрать карту с начислением максимального кешбэка за покупки в супермаркетах. У вас есть автомобиль? Значит, нужно искать карты с хорошим кешбэком за покупки на АЗС и в автомастерских. Ведь чем больше вы потратите, тем больше вам вернет банк.

Кешбэк выплачивается в процентах от покупок: «живыми» деньгами или баллами, а также милями, скидками и другими бонусами.

Если вы не любитель путешествий, то и мили вам без надобности, а скидки означают только одно: чтобы ими воспользоваться, нужно потратить ещё больше.

Закон об отмене зарплатного рабства

Соответствующий Федеральный закон был принят 04.11.2014 года. Право работника выбрать банк для перечисления зарплаты самостоятельно закреплено в нем. Напомню, что раньше людям приходилось подстраиваться под компанию, в которой они работали. Сам сотрудник не мог выбрать банк перечисления зарплаты. Фирма заключала договор с кредитной организацией об обслуживании всех работников в ней.

После вступления в силу закона об отмене зарплатного рабства ситуация изменилась кардинально. Теперь выбор банка для перечисления зарплаты производится самостоятельно каждым сотрудником. Он может изъявить желание получать причитающиеся ему деньги в любом удобном для него банке.

Необходимо отметить еще несколько очень важных нюансов:

- Для перевода зарплаты в другой банк сотрудник должен составить заявление о перечислении зарплаты. Подается оно в бухгалтерию компании заблаговременно. В большинстве компаний пытаются отговорить от этой затеи, так как компания-работодатель получает бонусы от банка с которым у нее заключен договор. Но эти бонусы особо не затрагивают сотрудников. Им не всегда выгодно пользоваться навязанным банком.

- Комиссия по переводу средств из основного банка в учреждение, выбранное работником, ложится на плечи компании, а не сотрудника. Имейте это ввиду, так как бухгалтер может специально дезинформировать сотрудника о том, что зарплата будет перечисляться за минусом комиссии. Это не правда! Просто уловка бухгалтеров, которым начальство ставит цель не допустить перевода зарплаты сотрудников в другие банки.

- Сотрудник, оформляя дебетовую карту, берет на себя обязательство вносить стоимость годового обслуживания, если оно предусмотрено. Это ложится уже на его плечи. Но как правило, при ежемесячном перечислении зарплаты на карту, она становится бесплатной или есть небольшое годовое обслуживание, которое окупается за пару покупок по карте (благодаря повышенным процентам кэшбэка и проценту на остаток!)

Карты с высокой категорией кэшбэк

Вам этого мало? Хотите больше денег?

Есть карты, имеющие определенные категории, по которым банк наливает повышенный процент (3-5 и даже 10%) за покупки. Это могут быть продукты питания, Транспорт и АЗС, ЖКХ, развлечения, интернет-покупки, кафе и рестораны.

Выбираем карту с категорией, по которой уходит большая часть вашего бюджета.

Наверняка у большинства — это продукты питания и покупки в супермаркетах.

Есть карта «Отличная от РГС», наливающая 5% за все супермаркеты. И 1% за все остальное.

Считаем. Тратим 20 тысяч на продукты в месяц. 5% cash back дают 1 тысячу. Или 12 тысяч в год. За остальные покупки получим 1%. Это плюс примерно 250 рублей каждый месяц.

Для любителей Пятерочки и Перекрестка — есть карта Халва. За покупки в этих магазинах, возвращает 12% за оплату телефоном. И 3%, если рассчитываться обычным пластиком.

Здесь только за 1 месяц можно накешбечить уже около 2-3 тысячи.

Заключение

Вывод на банковскую карту в интернете не распространен, в виртуальном мире все пользуются платежными системами. Сейчас с электронных кошельков без проблем переводятся средства куда угодно, плюс можно платить кредиты, оплачивать ЖКХ, налоги, штрафы, мобильную связь и многое другое.

Поэтому подумайте о регистрации в известных платежках, они такие же безопасные и стабильные. А с такими кошельками у вас будет ещё больший выбор сервисов.

Советую посетить следующие страницы:

- Заработок в интернете с выводом на карту Сбербанка

- Как вывести Биткоин на карту или кошелек (QIWI, Webmoney, Яндекс)

- Вывод Webmoney на карту VISA или MasterCard

Казино, ставки, игровые автоматы с выводом на карту

Когда я начал собирать сайты, поддерживающие выплаты на банковские карточки, заметил, что многих интересует казино онлайн с выводом на карту. Даже не думайте пытаться зарабатывать на азартных играх или спортивных ставках. Это лишь развлечение, шансы слить депозит намного выше, чем стать победителем. При этом, почти во всех игорных заведениях доступны выплаты выигрышей на VISA или MasterCard. Главное не наткнуться на лохотрон, поэтому советуем:

- Eldorado;

- 10Bet;

- Europa;

- WilliamHill;

- EuroGrand;

- BetInHell.

Всякие схемы типа обыграть рулетку или открывать ставки по сигналам капперов – чистый развод. Даже не пытайтесь вкладываться в это, а список онлайн казино мы представили лишь для того, чтобы вы знали, где насладиться азартными играми и весело провести время. По крайней мере, все они проверенные и честные.

Вполне реально найти честных букмекеров и казино, только на длинной дистанции они всё равно имеют преимущество над игроками. Зарабатывать через них можно только одним способом – привлекая рефералов. Партнерские программы работают по тому же принципу, а вознаграждение чаще всего – процент от депозитов.