В чем подвох? честные отзывы о дебетовой карте «тинькофф блэк» : возможности карты в 2020 году. плюсы и минусы карты

Содержание:

- Тинькофф Блэк или Яндекс плюс: сравнение

- Тарифы дебетовой карты Tinkoff Black

- Условия пользования кредиткой Тинькофф Платинум

- Проценты на остаток по дебетовой карте Tinkoff Black

- В чем подвох карты?

- Давайте на чистоту. Реально ли заработать на дебетовой карте Тинькофф Блэк?

- Плюсы и минусы использования Tinkoff Black

- Другие дебетовые продукты Тинькофф Банка

- Где можно снимать наличные деньги с дебетовой карты банка Тиньков

- Тинькофф Банк – флагман онлайн-обслуживания в России

- Как начисляется кешбэк:

- Можно открыть счёт в 30 валютах и выгодно их обменивать

- Как открыть счёт в другой валюте

- 6. Может быть комиссия при снятии наличных за границей

- 7. Можно открыть бесплатную карту для близких

- 8. Можно также поделиться счётом

- 9. Но лучше для членов семьи выбрать отдельную карту

- 10. Можно получить металлическую карту

- Кэшбэк: выбери свои проценты лояльности

- Самый честный отзыв о дебетовой карте банка Тинькофф

- Минусы и подводные камни Tinkoff Black

- Минусы дебетовой карты Tinkoff Black

Тинькофф Блэк или Яндекс плюс: сравнение

Если вы затрудняетесь в выборе подходящей вам карточки, всегда удобно воспользоваться сравнительным обзором, где можно сразу наглядно увидеть все минусы и плюсы рассматриваемого вами предложения.

| Сравнение | Тинькофф Блэк | Яндекс.Плюс |

| Доставка | 1-2 дня | 1-7 дней |

| Обслуживание | Бесплатное при выполнении условий | Бесплатное |

| Валюта | 1 из 30-ти на ваш выбор | Рубли |

| Кэшбэк | До 30% | До 30% |

| Доход на остаток | До 4% при покупках от 3000р. | До 4% при покупках от 50000р. |

| Снятие наличных в банкоматах Тинькофф | Бесплатное до 500.000 рублей | Бесплатное до 150.000 рублей |

| Переводы | Бесплатно по системе СБП | Бесплатно до 20.000 руб. |

Давайте подробно опишем эти две карточки.

Тинькофф Блэк

Это самая популярная дебетовая карточка в ТКС-банке, именно её заказывают чаще всего. Её бесспорный плюс по сравнению с предложениями других банков – в бесплатной доставке прямо на дом или в офис, это займет не более 2 дней.

Вы можете выбрать одну из 30 валют, и свободно между ними переключаться. Это удобно при заграничных поездках, чтобы не переплачивать за конвертацию, и свободно снимать наличные средства в банкоматах без дополнительных сборов.

Получить карту Тинькофф Блэк →

Обслуживание может быть бесплатным, если валюта вашего счета – иностранная, если у вас зарплатный проект в банке, есть вклад на сумму от 50000 рублей или кредит, или постоянный остаток на счете составляет 30000 рублей. Если вы не подходите под эти условия, то ежемесячная плата составит 99 рублей в месяц.

Кэшбэк – он начисляется не баллами, а реальными деньгами, что мало где встречается. Вернуть можно от 3 до 30% за покупки у партнеров банка по спецпредложениям, от 3% до 15% за покупки в любимых категориях. По остальным безналичным покупкам – 1% от суммы, но не более 3000р. в месяц.

Если вы держите на счету до 300000 рублей, и при этом активно совершаете покупки, то вам будут начислять доход в размере 4% годовых. Владельцам зарплатного тарифа – на остаток от 100 тысяч. На более крупные суммы – 0%.

Можно бесплатно пополнять, переводить деньги по номеру телефона через СБП, на карты Сбербанка – до 20000р. Снятие наличных также будет бесплатным при выводе до 500000 рублей через банкоматы Тинькофф и от 3000 до 100000 рублей через чужие устройства.

Важно: здесь можно подключить опцию овердрафта, и при необходимости, совершать покупки на сумму большую, чем есть у вас на счету. Подключение происходит через Контактный центр банка, также заявку можно подать онлайн

Яндекс.Плюс

Это партнерское предложение, созданное совместно с Яндекс. Эта карта идеальна для тех, кто часто пользуется сервисами этой компании, и хочет получать за это дополнительные бонусы.

Оформить карту Яндекс Плюс →

Что вам смогут предложить? Карточку также доставляют бесплатно, но на это уйдет от 1 до 7 дней. Обслуживание будет полностью бесплатным, вам не нужно соответствовать для этого специальным условиям.

У вас есть подписка Я+? Она станет для вас бесплатной, если тратить с карточки не менее 5000 рублей ежемесячно. Плату за подписку вернут.

Какие используются вознаграждения в бонусной программе:

- При покупках в рамках спецпредложений дают до 30% от потраченных средств;

- За использование одного из сервиса Яндекса, который определяется ежеквартально банком и этой компанией, вам будут возвращать 10% от суммы покупок;

- Если использовать сервисы Яндекса с программой лояльности, то вернут 5%;

- Если расплачиваться картой за покупки в категориях развлечения, обучение, рестораны или спорт, то также вознаграждение равно 5%;

- За остальные покупки можно получить 1%.

На деньги, которые хранятся на вашем счету, также можно получать прибыль. Если у вас хранится до 300 тысяч, и при этом вы совершаете за расчетный период покупок от 50000 и выше, то вам начисляют 4% годовых. Если тратите меньше, то 1% в год.

Снятие наличных будет бесплатным в банкоматах Тинькофф, если запрашивать до 150 тысяч за расчетный период. В сторонних банках всегда снимают 2%, минимум 90 рублей. Переводы бесплатные до 20.000 рублей за расчетный период.

Очень удобно, что карточка поддерживает все современные сервисы – бесконтактные платежи, а также оплату «умными» часами и телефоном. Самое главное – чтоб ваше устройство поддерживало эту опцию, т.е

важно наличие чипа NFC

Тарифы дебетовой карты Tinkoff Black

Прежде чем остановить свой выбор на той или иной дебетовой карточке, необходимо изучить денежный вопрос. Сколько стоит ее обслуживание?

Карту Tinkoff Black можно оформить в:

- рублях,

- долларах США,

- евро.

Рассмотрим все виды комиссий и платежей (по состоянию на март 2018 г.) Часто именно в них встречаются подводные камни, о которых не расскажет остроумный Иван Ургант из рекламы по телевизору.

Мы все прекрасно осознаем, что далеко не всегда читаем в банковских документах то, что написано мелким шрифтом. А ведь в них предупреждают обо всех нюансах

Самые важные моменты, на которые стоит обратить внимание

Стоимость обслуживания по рублевой карте – 99 руб., а по валютным – бесплатно. Но есть бесплатные варианты и по рублевому счету:

- Остаток на счете на конец расчетного периода должен быть минимум 30 000 руб.

- Если вы обладатель вклада в Тинькофф Банке.

- Вы получили там же кредит наличными.

Комиссия за снятие или перевод со счета.

| Вид операции/Вид дебетовой карты | ₽ | $ | € |

| Внутренний банковский перевод | бесплатно | бесплатно | бесплатно |

| Внешний банковский перевод | бесплатно | 15 $ | 15 € |

| Снятие наличных или вывод средств через партнеров банка | бесплатно

(до 150 000 руб. в месяц при сумме операции 3 000 руб. и выше) |

бесплатно

(до 5 000 $ в месяц при сумме операции 100 $ и выше) |

бесплатно

(до 5 000 € в месяц при сумме операции 100 € и выше) |

| Снятие наличных или вывод средств через партнеров банка | 90 руб.

(до 150 000 руб. в месяц при сумме операций до 3 000 руб.) |

3 $

(до 5 000 $ в месяц при сумме операций до 100 $) |

3 €

(до 5 000 € в месяц при сумме операций до 100 €) |

| Снятие наличных или вывод средств через партнеров банка | 2 %, минимум 90 руб.(свыше 150 000 руб. в месяц) | 2 %, минимум 3 $

(свыше 5 000 $ в месяц) |

2 %, минимум 3 €

(свыше 5 000 € в месяц) |

| Снятие наличных через собственные банкоматы | бесплатно

(до 150 000 руб. в месяц при любой сумме операции) |

бесплатно

(до 5 000 $ в месяц при любой сумме операции) |

бесплатно

(до 5 000 € в месяц при любой сумме операции) |

Как видите, банк берет разные комиссионные при снятии (переводе) денег. Это зависит от минимальной и максимальной суммы операции.

Онлайн-обслуживание в мобильном приложении и на сайте интернет-банка бесплатное.

СМС-оповещение бесплатное, но только для общей, стандартной информации. Например, о выпуске, пополнении или блокировке карты. СМС-оповещение обо всех остальных операциях стоит 39 руб., 1 $ и 1 € в месяц соответственно.

Для лучшего понимания овердрафта почитайте мою статью “Что такое овердрафт?”

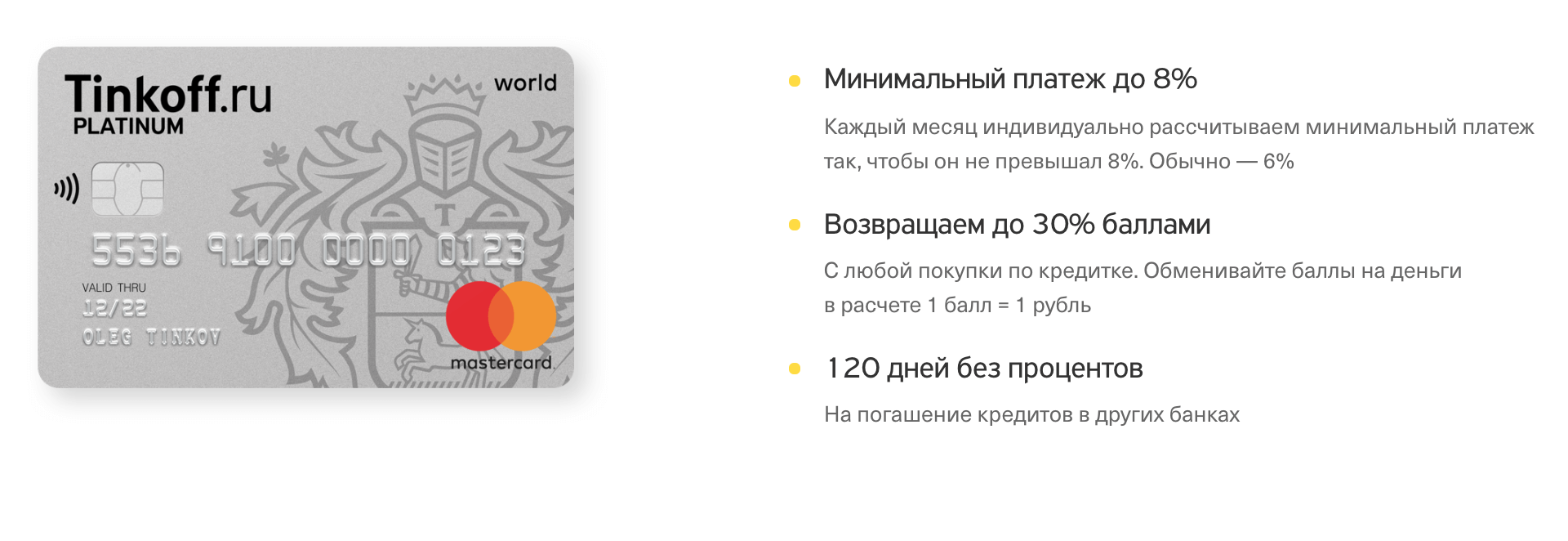

Условия пользования кредиткой Тинькофф Платинум

Тинькофф Банк выпускает 25 видов кредиток на все случаи жизни. Но самой лучшей, по словам самого банка, является Тинькофф Платинум. Ей уделим больше внимания в статье.

Тарифы

В статье о кредитных картах мы уже познакомились с основными терминами, с которыми придется столкнуться нам в качестве пользователей кредитками. Поэтому сегодня на них не будем останавливаться, а разберемся с тарифами как уже финансово подкованные клиенты.

Кредитный лимит по карте – 300 000 руб. Остальные условия в таблице:

| Наименование тарифа | Ставка тарифа |

| Процентная ставка по операциям покупок | |

| В беспроцентный период до 55 дней | 0 % годовых |

| За пределами беспроцентного периода (при внесении минимального платежа) | 12–29,9 % годовых |

| Процентная ставка по операциям получения наличных денежных средств и переводам | От 30 до 49,9 % годовых |

| Плата за погашение задолженности через партнерские банки | Бесплатно |

| Годовое обслуживание | 590 руб. |

| Комиссия за операцию получения наличных денег | 2,9 % + 290 руб. |

| Услуга “Оповещение об операциях” | 59 руб. в месяц |

| Минимальный платеж | не более 8 % от суммы долга (min 600 руб.) |

| Штрафы за невнесение минимального платежа | |

| Первый раз | 590 руб. |

| Неустойка при неоплате минимального платежа | 19 % годовых |

Обратите внимание! Кредитный лимит, минимальный платеж и процентная ставка по кредиту рассчитываются банком индивидуально для каждого клиента на основании поданных им сведений при оформлении заявки.

Увеличить кредитный лимит может только банк. Сделает это автоматически, если клиент часто пользуется кредиткой и вовремя погашает задолженность. По запросу лимит не увеличивается.

Поговорила со своим другом, который уже 5 лет пользуется кредиткой Тинькофф Банка, по вопросу лимита. Его огорчает ситуация, что ему банк не увеличивает лимит. В результате он вынужден был завести кредитки в других банках, потому что ему не хватает денег для комфортного существования. Бывает и так…

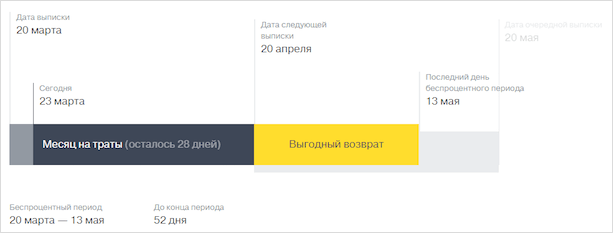

Беспроцентный период: как грамотно пользоваться

Лучше всего процесс работы льготного или беспроцентного периода покажет диаграмма, которую составили на сайте Тинькофф Банка.

Допустим, вы ежемесячно получаете выписку 20-го числа. Тогда например, 23 марта 2020 г. до конца грейс-периода останется 52 дня. Из них 28 дней на пользование кредитными деньгами, т. е. на покупку товаров и услуг. До 13 мая вы должны погасить полностью весь кредит или внести обязательный минимальный платеж.

Если до 13 мая вы внесете сразу всю сумму в погашение долга, то он обойдется вам бесплатно. Если погасите только часть (но не менее минимального платежа), то за пользование “чужими” деньгами придется уже заплатить проценты (12–29,9 %). Если не внесете даже минимального платежа, заплатите штраф 590 руб. и неустойку 19 % годовых.

При своевременном выполнении обязательств кредитный лимит каждый раз возобновляется, и вы сможете снова пользоваться заемными средствами по своему усмотрению.

Как пополнить карту и снять наличные

Тинькофф Банк предлагает 3 способа пополнения кредитной карты:

- Перевод с карты на карту. Это можно сделать на сайте или в мобильном приложении.

- Внесение наличных через банки-партнеры. Могут быть лимиты по сумме пополнения.

- Банковский перевод из любого банка по реквизитам вашей кредитной карточки. Сумма перевода не ограничена.

Пополнение через партнерские сети бесплатное, в том числе через ФГУП “Почта России”.

При снятии наличных с кредитки не забывайте, что это не ваши деньги, а деньги банка. А он не любит, когда обналичивают пластиковую карточку. При этом банк допускает, что могут быть разные обстоятельства, которые вынуждают клиента так поступать. В этом случае придется заплатить за услугу 2,9 % от суммы и 290 руб.

Дополнительно банк, в банкомате которого вы снимаете наличные деньги по кредитке Тинькофф, может взять комиссию за эту операцию.

Бонусная программа

По карте Платинум бонусная программа получила название “Браво”. Она дает возможность получать возврат части стоимости покупки (кэшбэк) в размере:

- 1 % от суммы любой покупки;

- от 3 до 30 % по специальным предложениям.

Важный момент! Накопленные баллы конвертируются в рубли: 100 баллов = 1 рублю. Причем сумма округляется в меньшую сторону. Например, вы оплатили товар стоимостью 280 руб. Вам начислят 2 балла.

Баллами можно расплачиваться за товары и услуги из категорий “Рестораны”, “Ж/д билеты”.

Проценты на остаток по дебетовой карте Tinkoff Black

Я бы сказал, что они есть. Но у меня получается мизер. Потому что карта постоянно в ходу и редко там задерживаются долго суммы, которые могли бы дать увесистые показатели по этому направлению. Обычно это не более 100 рублей. Капитализация процентов у них происходит ежесуточно, поэтому сегодня там может лежать 200 000 рублей, а завтра 800 рублей. Получается, что ежесуточно сумма на вашей карте просчитывается, к ней прибавляется 7/365 процентов, которые в конце месяца складываются и вносятся вам на счет.

Пробовали использовать карточку жены (тоже Tinkoff Black) в качестве копилки с процентами, но забили, ибо есть дурацкое условие – ежемесячно тратить с нее не менее 3 000 рублей, чтобы % все время шел в полном объеме. Мы про это все время забывали, поэтому ее карта валяется особо без дела.

Когда я заключал с банком договор, сумма была в размере 8%, потом снизили, теперь 7%. На мой вопрос “почему?” сослались на “условия рынка”. Ну что-то не могу сказать, что я этому был рад.

В чем подвох карты?

Подвох карты заключается в том, что если вы не будете читать условия и соблюдать определенные требования, то карта становиться невыгодной для вас. Нигде в рекламе вы не найдете стоимость обслуживания или магазины с повышенным кэшбэком. Стандартный кэшбэк Тинькофф Блэк это 1 %, что тоже не лучшее предложение.

Карта очень распиарена рекламой о том, что кэшбек доходит до 30 %. На самом деле не так много людей пользуются данными услугами и большинству людей эти предложения будут бесполезны. Процент на остаток 3,5% вам будет капать только при сумме покупок от 3000 рублей в месяц, что тоже умалчивается в рекламе.

Смс уведомление будет вам подключено автоматически и будет стоить вам 59 рублей в месяц. Мне например пришлось залезть в интернет чтобы посмотреть как его отключить.

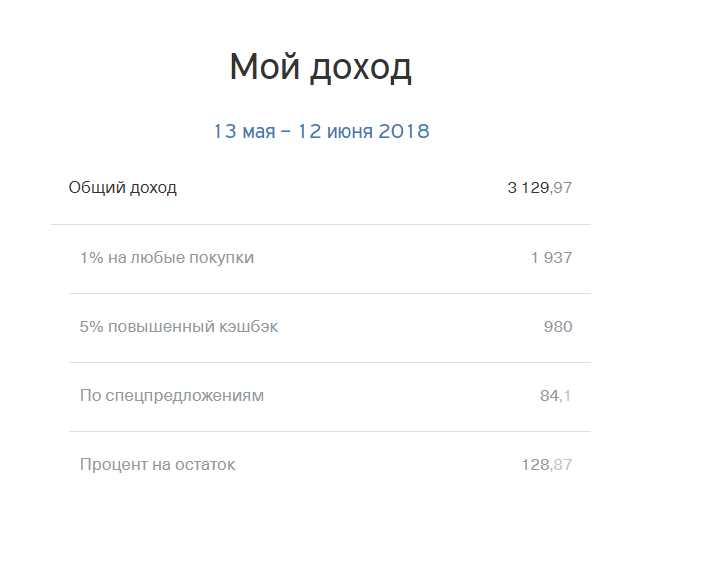

Давайте на чистоту. Реально ли заработать на дебетовой карте Тинькофф Блэк?

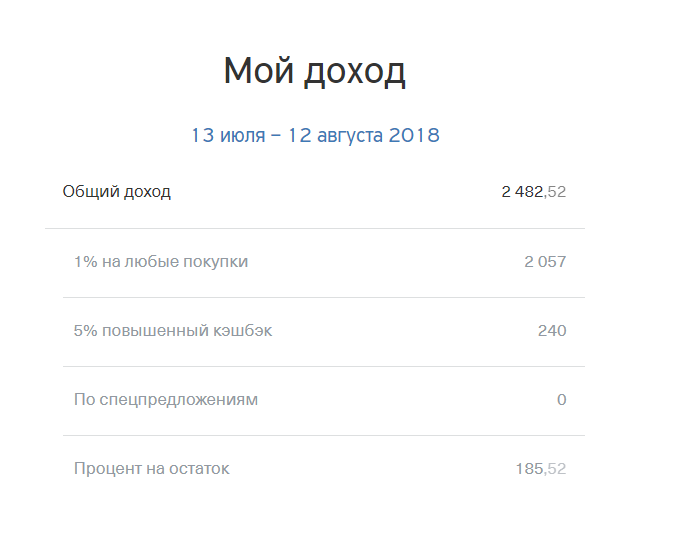

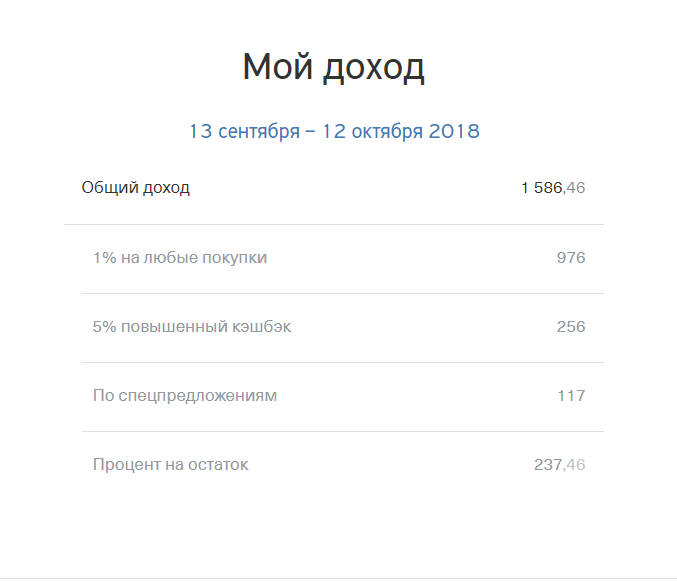

Я плачу картой всегда и везде. И для объективности выложу вам несколько скриншотов выписок за месяц:

Вот вам и ответ на ваш вопрос. Все объективно. Дебетовая карта реально компенсирует мне часть моих затрат.

https://www.tinkoff.ru/sl/27YsCVsU5HC

Если же все еще есть сомнения, то давайте двигаться дальше. Обновленная информация будет появляться под соответствующим спойлером. За уже 2 с половиной года с этой картой у меня ни разу не было ни единой претензии к ней. Напротив, однажды карта Тинькофф Банка спасла меня от жулика. Давайте расскажу эту историю:

Возвращаемся к сути. Можно ли заработать на дебетовой карте Тинькофф Блэк…

Плюсы и минусы использования Tinkoff Black

Отзывы от пользователей дебетовой карты Tinkoff Black самые разные: от крайне отрицательных до восторженно положительных. Я не буду присоединяться ни к одному из них. А сделаю, как часто советуют эксперты: выпишу в один столбик все плюсы, в другой – все минусы. А потом мы сможем оценить получившуюся картину и принять взвешенное решение. Этим мы сейчас с вами и займемся.

Достоинства:

- Скорость оформления. От подачи заявки на сайте до получения карточки проходит всего 1-2 дня.

- Заявка подается онлайн, не выходя из дома. Вам не нужно искать ближайший офис банка и стоять в очередях. Закажите карту через интернет, и курьер лично доставит ее по указанному адресу.

- Получение наличных в любом банкомате. Тинькофф Банк начинает устанавливать собственные банкоматы, но снять деньги вы можете в банкоматах любого банка.

- Бесплатные онлайн-сервисы: мобильное приложение и интернет-банк. Управление финансами полностью находится в ваших руках. В любое время дня и ночи в любом месте совершайте необходимые операции и контролируйте расходы самостоятельно.

- Возможность получения дополнительного дохода. Вы получаете проценты на остаток счета (до 6 % годовых) в конце расчетного месяца и кэшбэк (от 1 до 30 %) с каждой покупки.

- Бонусы – это реальные деньги. Вы можете тратить их на любые цели, в том числе снять наличными.

- Тинькофф Банк – участник государственной программы страхования вкладов. Вы полностью получите свои деньги (до 1,4 млн. руб.) в случае возникновения у него финансовых проблем.

- Безопасность. Помимо традиционных мер (введение пин-кода, необходимости получения кода при онлайн-покупках и т. д.), вы можете отключить возможность совершать платежи в интернете. Также можно установить лимиты на покупки и снятие в сутки и в месяц. Установив небольшую сумму снятия в сутки, можно быть уверенным, что ваши деньги останутся в сохранности. Особенно это актуально для путешествующих в страны Азии, в которых часто считывают данные карты и снимают все деньги со счета.

Недостатки:

- Достаточно высокая стоимость обслуживания (99 х 12 месяцев = 1 188 руб.) Но есть и бесплатные варианты.

- Бескомиссионное снятие наличности возможно только от 3 000 руб.

- Необходимость изучения большого числа условий по обслуживанию, совершению операций, программе лояльности и т. д. На первый взгляд кажется, что все сложно и запутанно.

- Необходимость самостоятельно отслеживать изменения, которые вносит банк в условия использования карты. Рекомендую делать это не реже 1 раза в месяц.

- Округление суммы покупки, с которой возвращается кэшбэк, в меньшую сторону и ограничение на сумму бонусов в месяц.

- Список категорий повышенного кэшбэка устанавливает банк, и он не всегда отвечает нашим с вами ожиданиям.

- Лимит суммы, на которую начисляется процент на остаток (300 000 руб., 10 000 $ или 10 000 €).

- Комиссия за операции, которые вы совершаете через другие кредитные организации (90 руб. за каждый платеж). Можно оказаться в неприятной ситуации, когда ты делаешь небольшие переводы другим кредитным организациям (например, до 50 руб.), и каждый раз банк снимает плату в 90 руб. Не уследишь (или просто не знаешь), и, пожалуйста, добро пожаловать в “минус”.

- Платные СМС-оповещения (бесплатно расскажут только о минимуме стандартных операций, информация по которым не так важна).

Другие дебетовые продукты Тинькофф Банка

Тинькофф Банк не ограничился выпуском только Tinkoff Black. Сегодня он предлагает совместно со своими партнерами дебетовые карты для:

- покупок (Азбука Вкуса, Ulmart, “Связной клуб”),

- онлайн-покупок (AliExpress, eBay, Lamoda),

- путешествий (All Airlines, S7-Tinkoff, OneTwoTrip),

- игр (All Games, Google Play),

- футбольных болельщиков (Visa FIFA World Cup Edition),

- защитников природы (WWF).

Каждая из них дает специальные бонусы и привилегии своим владельцам. Рассмотрим некоторые из них, которые кажутся мне наиболее интересными.

ALL Airlines

Это специальная карта для путешествий помогает копить мили с каждой покупки.

Возврат кэшбэк:

- 8 % при бронировании отелей и авто (при использовании сервиса Тинькофф Путешествия);

- 3 % при бронировании авиа и ж/д билетов (при использовании сервиса Тинькофф Путешествия);

- 1,5 % с каждых 100 рублей любой покупки (если ежедневный остаток не менее 100 тыс. руб.)

Накопленные мили можно потратить на приобретение билетов авиакомпаний. Кроме этого, на остаток по счету начисляются 6 % годовых. Но в отличие от Тинькофф Блэк это не реальные деньги, а мили.

Отличаются и условия годового обслуживания: нулевая комиссия будет только при наличии неснижаемого остатка 100 тыс. руб. в течение месяца (по Тинькофф Блэк – 30 тыс. руб.) В других случаях – 299 рублей в месяц.

Дополнительный бонус – это бесплатная страховка с покрытием до 50 000 USD.

Tinkoff Drive

Карта для автомобилистов возвращает кэшбэк в размере:

- 10 % при покупке топлива на любых АЗС;

- 5 % от суммы оплаченных штрафов ГИБДД (при оплате через интернет);

- 1 % от суммы любой покупки.

Обслуживание счета бесплатное (при ежемесячном остатке 150 тыс. руб.). В прочих случаях – 190 рублей в месяц.

Как видите, карты предлагают дополнительные привилегии разным категориям пользователей. Но и платить за это приходится больше.

Где можно снимать наличные деньги с дебетовой карты банка Тиньков

Везде. И без комиссии. Если конечно сумма снятия более 3 000 рублей. Вот тут прикол. Зная про эту фишку, многие банки ввели в своих банкоматах лимит на снятие с карт других банков. Где-то 4 000 рублей, где-то 7 000, но это нехило портит жизнь, когда нужно снять сразу большую сумму.

На постоянной основе я лишь в одном банкомате города Рязани не смог снять деньги с этой карты. Это был банкомат какого-то рязанского унылого банка, который вполне может лишиться лицензии, когда у тетенек из центробанка начнется постотпускная осенняя депрессия.

Иногда бывают “сбои” у банкоматов сбербанка. На самом деле это большой косяк. В один прекрасный день, затариваясь в одном магазине на весьма крупную сумму, выяснилось, что они не принимают карты. Владелец так и сказал: ставя эквайринг, я плачу по 2.5% за каждую операцию, так что мы работаем за наличку. Банкомат сбербанка был недалеко, но снимать деньги отказался. Я попробовал 3 разных банкомата в тот день и 2 карты (свою и супруги), снять деньги не удалось. Обратившись в тех поддержку Тинькофф банка, мне пояснили, что с их стороны все хорошо, сбой у сбера, так что идите на хрен.

Обновление от 31.01.2019:

Все так же, но теперь у меня в городе аж 5 банкоматов Тинькофф. И это круто. Снимать можно и по 300 000 за раз. Кстати, сами банкоматы очень отличаются от остальных. Они гораздо прикольнее на вид и работают шустрее. Кстати, Олег Юрьевич рассказывал о них в своей книжке, а я писал отзыв о книге Олега Тинькова “Революция”. Но их очень долго обслуживают. Т.е. если он сломался, то стоять будет месяц сломанный. Еще деньги из них инкассаторы вынимают по полдня. Я один раз стоял 30 минут и ждал. Просто лень было ехать в другой…

Тинькофф Банк – флагман онлайн-обслуживания в России

Олег Тиньков основал банк в 2006 г. Сегодня он носит название Тинькофф Банк. Это первый онлайн-банк на территории России. Обслуживает более 6 000 000 человек. Он имеет всего один офис в Москве и не открыто ни одного отделения. Работают там 4 000 сотрудников, тогда как в традиционных банках их число доходит до десятков тысяч человек. Клиенты получают круглосуточное обслуживание по телефону и через интернет.

Оглавление

Тинькофф Банк выпускает для физических лиц карты:

- дебетовые (например, Тинькофф Блэк, Тинькофф Драйв, OneTwoTrip и др.);

- кредитные (например, Тинькофф Платинум).

Ранее я уже писала о том, что такое дебетовая карта, для чего она нужна и как выбрать.

Сегодня поговорим о дебетовой карте Тинькофф Блэк. Она не единственная в продуктовой линейке банка. Но об этом позже…

Как начисляется кешбэк:

3-15% в категориях, которые вы выбираете раз в месяц в приложении или личном кабинете. Например, в апреле автор статьи выбрала «Красота» (5%), «Автоуслуги» (5%) и магазин «Пятёрочка» (3%)

В конце апреля выберу другие категории из 6 предложенных.Обратите внимание: банк декларирует 3-15%, но, по многочисленным отзывам и личном опыту, стандарный кешбэк — 5%.

3-30% за покупки по спецпредложениям у партнёров. Нужно выбрать категорию, активировать и оплатить покупку картой Black

Например, «Adidas»: за первую покупку в сети магазинов вернётся 10%.Вместо вознаграждения можно выбрать скидку деньгами. Активировав бонус от «ВкусВилл Готовит», получим скидку 1 000 рублей на заказ от 6 000. У спецпредложений долгий период кешбэка – 2-3 месяца. Акцией от Adidas нужно воспользоваться до 14 июня, от «ВкусВилл» – до 30 июня. Партнёрских категорий в приложении много и на любой вкус.

1% за любые покупки с каждых потраченных 100 рублей.

Эта строчка в тарифах вызывает вопросы. Правда, за все? Даже за оплату ЖКУ, мобильной связи или штрафов?

В пункте 3.2 правил программы лояльности говорится, что банк не начисляет бонусы:

- за пополнение, снятие денег в банкоматах и кассах;

- операции, приравниваемые к снятию наличных;

- переводы;

- погашение задолженности и рассрочки;

- оплату ЖКУ;

- платежи через личный кабинет или мобильное приложение;

- оплату товаров и услуг через QR-коды Сбербанка и в рамках Системы быстрых платежей;

- оплату авиабилетов, перевоза багажа или страховки, кроме покупок через сервис «Тинькофф Путешествия» или на сайтах «Аэрофлота», S7, «Победы», Utair и «Уральских авиалиний».

Также в перечне – операции по некоторым MCC кодам, значение которых придётся уточнить отдельно.

Банки отслеживают назначение платежа по МСС кодам – номеру из четырёх символов, который позволяет определить вид торговой точки. Например, у железнодорожных билетов МСС коды 4011 и 4112, у каршеринга – 7512, 4121 и т. д.

Когда вы платите картой, банк определяет тип торговой точки и начисляет кешбэк.

МСС-код назначает торговая точка. С этим могут быть проблемы: например, вы хотите больше заработать, покупая в повышенной категории «Автоуслуги», оплатили ремонт машины. А у автосервиса установлен другой МСС-код торговой точки. Из-за этого вы не получите кешбэк в повышенной категории, и банк тут не поможет: он не отвечает за расстановку кодов.

Вознаграждение по всем операциям суммируется и выплачивается в конце месяца.

«Тинькофф Black» поддерживает 30 валют. Фото: overclockers.ru.

За месяц по карте Black можно заработать максим 3 тыс. рублей. Если хотите больше — подключите подписку. С «Тинькофф Pro» лимит увеличивается до 5 тыс. рублей в месяц, с Premium — до 30 тыс. рублей.

Размер начисления округляется до целого числа в меньшую сторону. Например, вы потратили 470 руб. в категории с кешбэком 5%. По идее, должно вернуться 23,5 руб., но при округлении в меньшую сторону банк начислит 23.

Вознаграждение начисляется в последний день расчётного периода. Например, 30 число месяца. В расчётный день придёт СМС и выписка на электронную почту с указанной суммой кешбэка и начисленных процентов на остаток.

В этот же день спишется плата за СМС-информирование (59 рублей) и обслуживание, если вы не выполнили условия.

Можно открыть счёт в 30 валютах и выгодно их обменивать

Каждая карта Tinkoff Black может стать мультивалютной, то есть быть привязанной к нескольким валютам. Это бесплатно. Владелец карты может, например, открыть счёт в американских долларах, евро, фунтах стерлингов, грузинских лари, турецких лирах и т. д. Карту можно привязать к любой валюте и быстро изменить её при необходимости.

Счёт в иностранной валюте можно пополнить с рублёвого счёта. Курс при этом будет приближен к биржевому. Именно поэтому самый выгодный курс будет с понедельника по пятницу с 10:00 до 18:30, когда работает Московская биржа. В другое время он может быть выше.

Как открыть счёт в другой валюте

В приложении банка нажмите «+», который располагается рядом с изображением карты, а затем выберите опцию «Открыть счёт в новой валюте».

Платить с валютного счёта выгодно в стране, где обращается купленная вами валюта. Например, счётом с евро — в Европе. Если платить с рублёвого счёта за рубежом, есть риск переплатить из-за конвертации.

Не забывайте переключать валютный счёт. Если ваша карта привязана к долларовому счёту, а вы оплатите покупки в «Пятёрочке», то потеряете часть суммы на конвертации из долларов в рубли.

Для привязки карты к другому валютному счёту нужно нажать на изображение карты в приложении, выбрать опцию «Действия», затем — нажать «Связать с другим счётом».

6. Может быть комиссия при снятии наличных за границей

Избежать комиссии помогут такие советы:

-

выбирайте банкоматы крупных и известных банков;

-

если банкомат предупреждает о комиссии, то попробуйте найти другой;

7. Можно открыть бесплатную карту для близких

Если вы хотите предоставить доступ к своему банковскому счёту близким (например, супруге, детям или родителям), то можете бесплатно выпустить им дополнительную карту. Для этого нужно нажать на кнопку «Открыть новый продукт» в приложении Тинькофф Банка. Потребуются паспортные данные человека, которому вы открываете карту.

8. Можно также поделиться счётом

Вы можете предоставить доступ к счёту карты Tinkoff Black любому человеку, который также является клиентом Тинькофф Банка. Сделать это можно при нажатии значка «шестерёнка» в правом верхнем углу экрана. Затем в меню выбираете опцию «Предоставить доступ к счёту». Потом нужно указать имя и фамилию человека, которому вы хотите дать доступ. Выберите тип доступа: полный или частичный (видеть только баланс). Далее вы сможете установить лимиты на расход и снятие денег с вашего счёта. После подтверждения СМС другой человек получит доступ к вашему счёту, если примет это предложение.

Так к счёту можно подключить до пяти человек.

9. Но лучше для членов семьи выбрать отдельную карту

Ещё одна карта Tinkoff Black позволит:

-

Больше зарабатывать на кэшбэке. Если вам не предложили нужные категории повышенного кэшбэка, то есть вероятность, что это произойдёт с близким человеком. Тогда такие покупки выгодно оплачивать его картой.

-

Получать процент на остаток с больших сумм. Если на вашей карте больше 300 тысяч ₽, то процент на остаток будет начисляться только на сумму до 300 тысяч ₽ (при условии трат от 3000 ₽ в месяц). На всё, что больше — нет. Например, на вашей карте лежит 500 тысяч ₽. Банк начислит процент на остаток только на 300 тысяч ₽, оставшиеся 200 тысяч ₽ не будут приносить доход. Их выгодно перевести на другую карту для получения процентов.

-

Больше переводить без комиссий. По карте Tinkoff Black можно бесплатно переводить каждый месяц до 20 тысяч ₽ по номеру карты в любой банк. Если у ваших близких есть ещё одна карта, то можете пользоваться ей — тогда лимит составит уже 40 тысяч ₽ в месяц.

10. Можно получить металлическую карту

У Тинькова есть второй вариант карты Tinkoff Black для богатых людей, который называется Tinkoff Black Metal. Её отличие от простой «чёрной» карты в:

-

кэшбэке до 30 тысяч ₽ в месяц (у обычной карты — 3 тысячи ₽);

-

5% (4% с 22 мая 2020 года) на любой остаток (у обычной — до 300 тысяч ₽);

-

переводах на карты другого банка до 50 тысяч ₽ в месяц (у обычной — до 20 тысяч ₽);

-

туристической страховке на пять человек с покрытием до 100 тысяч долларов (у обычной нет такой опции).

Стоимость обслуживания — 1990 ₽ в месяц (23 880 ₽ в год). Но за карту не нужно платить, если тратить по ней от 200 тысяч ₽ в месяц или хранить на счетах в Тинькофф Банке от 3 миллионов ₽.

Тарифы актуальны на 19 мая 2020 года. Они могут измениться в любое время. При написании статьи мы не сотрудничали с Тинькофф Банком.

Кэшбэк: выбери свои проценты лояльности

Еще один вариант получения дополнительного дохода – это кэшбэк. Банк возвращает проценты с каждой покупки:

- с обычной покупки – 1 %,

- с покупки из отдельных категорий – 5 %.

Категории повышенного кэшбэка устанавливаются банком и могут меняться. Вы выбираете из предложенного списка наиболее вам понравившиеся, активируете их и получаете заслуженные проценты. Максимальный объем вознаграждения за месяц – 3 000 руб.

По специальным предложениям от партнеров – 3-30 %. Максимальный объем вознаграждения за месяц – 6 000 руб.

После формирования выписки по счету за месяц начисленные проценты становятся доступны. Вы можете снять их наличными и потратить на свое усмотрение. И заметьте, что это реальные деньги, а не виртуальные баллы.

Самый честный отзыв о дебетовой карте банка Тинькофф

Начнем с того, что я оформил карту в июле 2016 года. Когда я исполнился ровно год, я позвонил им в банк и начал задавать неудобные вопросы по поводу подарка за год совместной жизни. После трех актов по 2 минуты из разряда “сейчас я уточню информацию, минуту” мне сообщили, что никакого подарка мне не причитается. Хотя на мой день рождения мне от банка дарили какие-то совершенно бесполезные книжки с литреса. А на новый год они мне подогнали какую-то платную подписку, которую я так и не активировал.

Обновление от 31.01.2019:

Банк стабильно на новый год и день рождения подгоняет всякие фуфельные подарки. Мелочь, а все равно приятно. Сбербанк не подгоняет вообще ничего.

Минусы и подводные камни Tinkoff Black

Сначала о минусах, явно прописанных в тарифах, некоторым людям они не нравятся.

- Нельзя без комиссии снять в любом банкомате менее 3000 рублей. Некоторым вот обязательно нужно снимать по чуть-чуть наличных, причем довольно часто. Странные люди, ну сними 3900 = 3*1000 + 500 + 4*100 — много места в кошельке деньги не займут, а наличка будет всегда под рукой. Если надо снять мало — придется найти банкомат Тинькофф.

- Тарифные лимиты на снятие в «чужих» банкоматах всего 100 тысяч в месяц. Дальше — комиссия 2%.

- Есть тарифные лимиты на снятие и в «родных» банкоматах — 500 тысяч в месяц. Дальше — комиссия 2%.

- Бесплатное «стягивание» с карты Тинькофф Блэк тратит лимит на снятие наличных и ограничено суммой 100000 в месяц (расчетный период). Дальше — комиссия 2%. Причем эти операции трактуются как приравненные к снятию наличных в других кредитных организациях, а условия спрятаны в тарифах.

- У кэшбэка по каждой операции отбрасывают копейки. При обычном кэшбэке 1% на операции менее 100р вообще ничего не начисляется. Но при повышенном кэшбэке 5% пороговая сумма составляет 20р.

- Если нужно и бесплатное обслуживание, и проценты на остаток, придется хранить в банке от 50000 рублей постоянно.

- Просто так проценты на остаток не падают с неба, надо делать оборот 3000 рублей в месяц покупками, да и то не все покупки годятся, есть список исключений.

Минусы дебетовой карты Tinkoff Black

С обновлениями от 31.01.2019:

Походив с картой ровно год и столкнувшись с рядом неприятностей, я теперь довольно четко осознаю минусы этой карты.

Во-первых, снять большую сумму наличными с карты – тот еще геморрой. С банкоматов снимать по 5 000 рублей? Или искать партнеров, у которых большая сумма в нале окажется на руках? А филиалов у самого Тинькофф банка нет.

Теперь плачу только картой. Снимать деньги можно в их же банкоматах почти в любых количествах. Минус убираем.

Во-вторых, у моего хорошего знакомого заблокировали карту без объяснения причин. Просто взяли и заблокировали. Выдали ему ссылку для вывода денег на счет в другом банке с какой-то космической комиссией, и все, “гуляй, Вася!”. В тех поддержке объяснить причину блокировки не смогли, сославшись на то, что они имеют право блокировать карты без объяснения причин. Сам же “потерпевший” говорит, что через карту проходили довольно крупные суммы денег, но все они были получены вполне легальным путем. Да и не их это дело – задавать вопросы о происхождении у меня той или иной циферки на банковском счете. Для кого-то этот пункт станет решающим.

Что есть, то есть. Здесь ничего нового.

В-третьих, все те же длительные переводы на карты других банков

Неважно сколько вы переводили – 1 000 рублей, 20 000, 100 000. С совершенно непредсказуемой для меня перспективой платеж может поступить сразу же или через 1-2 суток

Иногда это очень сильно раздражает….

Теперь все переводится быстро, но за переводы по номеру берут комиссию. И 20 000 для переводов мне все-таки маловато.

Самое смешное, что новых минусов не выявлено. А докапываться до мелочей я не буду. Нормальная дебетовая карта здорового человека. Для курильщиков есть Сбербанк (шутка).