Кбк по налогу на имущество

Содержание:

- Платежные документы

- Способы оплаты приставам

- Чем чревата ошибка в КБК

- Страховые взносы на медицинское страхование в 2020 году

- Таблица КБК по страховым взносам на 2021 год

- Коды бюджетной классификации на ОСН

- Некоторые уточнения по КБК для подоходного налога

- Кбк фсс 2021 травматизм, от несчастных случаев, нс и пз, пени

- Расшифровка КБК 18210202103081011160

- Штраф кбк фсс

- Какие штрафы оплачиваются по КБК 18211603010010000140

Платежные документы

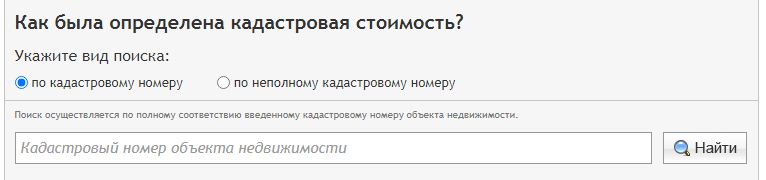

С заполнением платежных документов ежемесячно сталкиваются все предприниматели, которые имеют сотрудников на договорной основе. Взносы на медицинское страхование совершаются в отдельном порядке, соответственно и КБК для них свой. В 2021 году это был КБК 39210202101081011160 расшифровка в 2021 году его не изменится, но сам код подвергся изменениям в 2020 году, в связи с переходом всех страховых взносов в распоряжение и под контроль ИФНС. Точнее, подвергается изменениям первая его часть и цифры 392 будут заменены на 182, та как именно это код ИФНС. Сам код останется прежним для внесения оплат, касающихся периода до 31 декабря 2021 года. Все медицинские страховые взносы с 1 января 2020 года, будут начисляться с использованием КБК18210202102081013160. Данный код будет использоваться для внесения взносов, как за сотрудников, так и предпринимателем за себя.

Итак, страховые взносы на обязательное медицинское страхование не только изменили свою принадлежность в рамках государственных структур. И если вы задавались вопросом для какого налога 2021 года КБК39210202101081011160 изменился, то им является взнос на медицинское страхование, который теперь по праву можно назвать налогом, так как он контролируется налоговыми органами.

Способы оплаты приставам

На сегодняшний момент предусмотрено несколько вариантов погашения долга и перевода денежных средств на счет ССП:

- Со счета мобильного телефона.

- Воспользовавшись электронным платежом Робокассы. В таком случае следует учитывать, что одномоментный платеж не может превышать сумму 15 тыс. рублей и за его проведение взимается комиссия в размере 3 % плюс дополнительно 20 рублей.

- Через Киви – кошелек. Платеж также не может превышать 15 тыс. рублей.

- С помощью электронного кошелька ВебМани. Все, у кого есть возможность воспользоваться этим ресурсом, могут перевести любую сумму без ограничений.

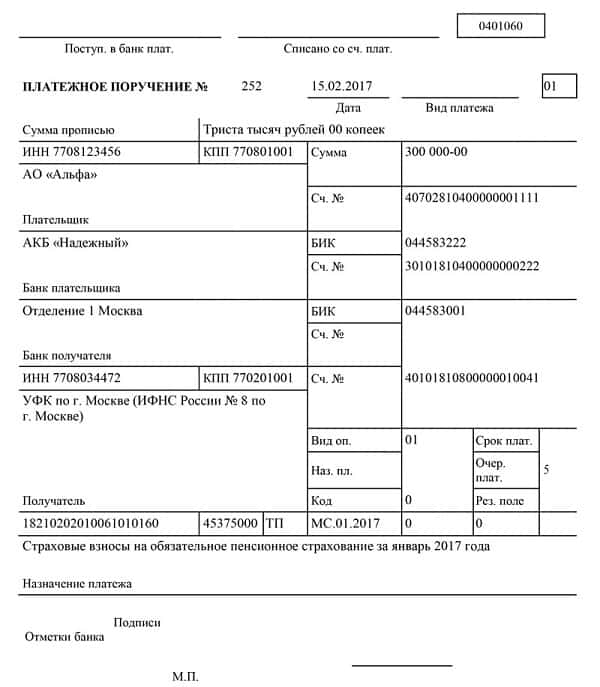

Образец внесения КБК (на 2021 год) для перечисления судебным приставам по исполнительному листу выглядит следующим образом:

Заполнение платежного поручения – это задача, требующая, как минимум внимания. Необходимо соблюдать очередность внесения всех цифр. Каждому, кто сталкивается с этой системой, необходимо владеть информацией по заполнению КБК и прочих сведений для отчисления исполнительского сбора судебных приставов в 2021 году.

В видео будет рассказано об исполнительном производстве:

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть!

Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:

| Наименование кода поступлений | Код |

| Доходы, поступающие в порядке возмещения федеральному бюджету средств, выплаченных на покрытие процессуальных издержек | 32211302030016000130 |

| Прочие доходы от оказания платных услуг получателями средств федерального бюджета | 32211301991016000130 |

| Прочие доходы от компенсации затрат федерального бюджета | 32211302991016000130 |

| Исполнительский сбор | 32211501010016000140 |

| Денежные взыскания (штрафы) за нарушение законодательства Российской Федерации о суде и судоустройстве, об исполнительном производстве и судебные штрафы | 32211617000016000140 |

| Денежные взыскания (штрафы) и иные суммы, взыскиваемые с лиц, виновных в совершении преступлений, и в возмещение ущерба имуществу, зачисляемые в федеральный бюджет | 32211621010016000140 |

| Денежные взыскания (штрафы) и иные суммы, взыскиваемые с лиц, виновных в совершении преступлений, и в возмещение ущерба имуществу, зачисляемые в бюджеты субъектов РФ | 32211621020026000140 |

| Денежные взыскания (штрафы) и иные суммы, взыскиваемые с лиц, виновных в совершении преступлений, и в возмещение ущерба имуществу, зачисляемые в бюджеты городских округов | 32211621040046000140 |

| Прочие неналоговые доходы федерального бюджета | 32211705010016000180 |

Время создания/изменения документа: 28 февраля 2012 12:47 / 30 декабря 2015 11:50

107996, г.Москва, ул. Кузнецкий Мост, д. 16/5, стр. 1

107996, г.Москва, Газетный пер., д. 7, стр. 1

Чем чревата ошибка в КБК

Если код назначения платежа указан неверно, платеж будет перечислен в бюджет, но там не сможет быть правильно распределен, а значит, государство по факту его не получит. Результат может быть таким же, как если бы деньги и вовсе не перечислялись: налоговая насчитает недоимку по определенной статье. При этом, если КБК просто перепутан, может образоваться переплата по другой статье.

В результате, налоговая выставит требование об уплате недоимки, штраф за не вовремя уплаченный налог или сбор и пени за просрочку платежа. Эта ситуация крайне неприятна для добросовестного предпринимателя, вовремя заплатившего налог, вся вина которого заключается в путанице с многочисленными КБК.

Обычный порядок действий предпринимателя при обнаружении ошибки в КБК

- Самое главное – убедиться, что ошибка не привела к непоступлению дохода в бюджет, иначе будет считаться, что средства не были уплачены, с полной ответственностью за это плательщика.

- Подать в свою учетную налоговую инспекцию заявление об обнаруженной ошибке и просьбу об уточнении основания, типа и принадлежности перевода средств, если нужно, налоговый период или статус плательщика налогов.

- К заявлению надо приложить платежные поручения, по которым налог был уплачен и получен бюджетом.

- При необходимости проводится совместная с инспектором сверка уплаченных налогов (о ней составляется акт).

- Через несколько дней (срок законодательно не определен) принимается решение об уточнении данного платежа и выдается на руки заявителю.

ВАЖНО! При уточнении платежа он считается совершенным в день подачи платежного поручения с неверным КБК, а не в день получения решения об уточнении и зачете. Таким образом, просрочки обязательного платежа, предусматривающей штрафные санкции, по факту не происходит

Рассмотрим различные случаи, случающиеся из-за ошибок в КБК, и проанализируем, как поступить предпринимателю.

- Инспекция начислила пени по неуплате налога. Если было обращение со стороны плательщика с пользой о зачете уплаченной суммы, то дополнительно следует попросить налоговую пересчитать начисленные пени. Если налоговая отказывается это сделать, обращение в суд, вероятнее всего, позволит добиться перерасчета (существует богатая судебная практика с подобными прецедентами).

- КБК не соответствует платежу, указанному в назначении. Если ошибка находится «внутри одного налога», например, КБК указано на УСН-6, а в основании платежа указано УСН-15, то налоговая обычно легко производит перезачет. Если же КБК полностью не соответствует основанию платежа, например, бизнесмен собрался оплатить НДФЛ, а указал КБК, принадлежащий НДС, налоговая часто отказывается произвести уточнение, но суд практически всегда на стороне налогоплательщика.

- Из-за ошибки в КБК страховые взносы оказались неуплаченными. Если средства не поступят на нужный казначейский счет, это практически неизбежно чревато штрафами и пенями. Предпринимателю следует как можно быстрее повторить платеж с правильными реквизитами, чтобы уменьшить сумму возможных пеней. Затем уплаченные по ошибке деньги нужно вернуть (можно и зачесть в счет платежей на будущее). Для этого направляется заявление в тот орган, на счет которого ошибочно совершен перевод денег. Невыполнение просьбы о возврате или перезачете – повод обратиться в суд.

- Средства поступили в планируемый фонд, но по не той статье. Например, в платежке указали КБК для накопительной доли пенсии, а оплатить намеревались страховую часть. В подобных случаях взносы все равно считаются внесенными в срок, и нужно действовать так же, как при обычном порядке. Суд – в помощь при любых проблемах с фондом, отказывающимся совершить перерасчет, и незаконным требованием о выплате недоимок и начислением пеней.

ПОМНИТЕ! Ошибка в КБК по закону не является основанием, по которому платеж не будет считаться перечисленным. В платежном поручении предусмотрена дополнительная информация, указывающая назначение платежа и его получателя, поэтому, если она указана корректно, повода для штрафных санкций к предпринимателю нет и быть не может, иные решения можно оспорить по суду.

Страховые взносы на медицинское страхование в 2020 году

Изменения, которые произошли со страховыми медицинскими взносами на 2020 год заключаются в следующих положениях:

- Установлена единая ставка для всех, равная 5,1%

- Отсутствуют пороги оплат, это говорит о том, что взнос будут обязаны уплачивать все

- Медицинские страховые взносы переходят в ведомство ИФНС, соответственно поменяются реквизиты по оплате

- Отчетность по страховым взносам также будет подаваться в ФНС, ежеквартально

Также, в 2020 году, увеличится размер пеней, при просрочке данного взноса. Если срок задержки составляет до 30 дней, то ставка будет равна 1/300 от ставок рефинансирования ЦБР. Уже начиная с 31 дня, ставка будет использоваться в размере 1/150 ставки ЦБР.

Таблица КБК по страховым взносам на 2021 год

Минфин своим приказом от 07.12.2016 № 230н внес поправки в коды бюджетной классификации на 2021 год. Эти же изменения действуют и в 2020 году. Изменения касаются следующих разделов:

1. Налог на прибыль предприятий – изменения имеют отношение к предприятиям, работающих с зарубежными партнерами и получающих от них доходы.

2. УСН – изменения затронули организации, использующие объект налогообложения «доходы минус расходы». Минимальный налог и авансовые платежи будут производиться на отдельный КБК.

3. Страховые взносы – начиная с 2021 года администрирование перешло к ФНС за исключением страховых взносов от несчастных случаев на производстве и профессиональных заболеваний. Это вызвало изменение кодов КБК.

С 01 января 2021 года внесены изменения в перечень кодов бюджетной классификации. В частности, изменения касаются ИП, а именно: из перечня исключен КБК 18210202140061200160 «Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации … », при этом КБК 18210202140061100160 переименовали и теперь называется «Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии». При этом начисленные и уплаченные суммы, отражаемые ранее по исключаемому КБК 18210202140061200160, следует отражать на КБК 18210202140061100160.

Изменения связаны с изданием приказа Минфина России от 30.11.2018 №245н «О внесении изменений в Порядок формирования и применения кодов бюджетной классификации Российской Федерации, их структуру и принципы назначения, утвержденные приказом Министерства финансов Российской Федерации от 8 июня 2021 года №132н».

Таблица, в которую сведены коды бюджетной классификации по страховым взносам, представлена ниже.

| Назначение | КБК 2021 года |

| на страховую пенсию – за периоды до 31 декабря 2021 года | 18210202010061000160 |

| – за периоды 2021 — 2021 год | 18210202010061010160 |

| на накопительную пенсию | 18210202020061000160 |

| на доплату к пенсии для членов летных экипажей воздушных судов гражданской авиации: – за периоды до 31 декабря 2021 года | 18210202080061000160 |

| – за периоды 2021 — 2021 год | 18210202080061010160 |

| на доплату к пенсии сотрудникам организаций угольной промышленности: – за периоды до 31 декабря 2021 года | 18210202120061000160 |

| – за периоды 2021 — 2021 год | 18210202120061010160 |

| в фиксированном размере на страховую пенсию (с доходов не больше предельной величины): – за периоды до 31 декабря 2016 года | 18210202140061100160 |

| – за периоды 2021 — 2021 год | 18210202140061110160 |

| в фиксированном размере на страховую пенсию (с доходов свыше предельной величины): – за периоды до 31 декабря 2021 года | 18210202140061200160 — исключен, платить надо на кбк 18210202140061100160 |

| – за периоды 2021 — 2021 год года | 18210202140061210160 |

| на страховую часть трудовой пенсии по дополнительному тарифу за сотрудников по списку 1: – за периоды до 31 декабря 2021 года | 18210202131061000160 |

| – за периоды 2021 — 2021 год | 18210202131061010160, если тариф не зависит от спецоценки; 18210202131061020160, если тариф зависит от спецоценки |

| на страховую часть трудовой пенсии по дополнительному тарифу за сотрудников по списку 2: – за периоды до 31 декабря 2021 года | 18210202132061000160 |

| – за периоды 2021 — 2021 год | 18210202132061010160, если тариф не зависит от спецоценки; 18210202132061020160, если тариф зависит от спецоценки |

| на страхование от несчастных случаев на производстве и профессиональных заболеваний | 39310202050071000160 |

| на случай временной нетрудоспособности и в связи с материнством: – за периоды до 31 декабря 2021 года | 18210202090071000160 |

| – за периоды 2021 — 2021 год | 18210202090071010160 |

| в ФФОМС: – за периоды с 2012 по 2021 год включительно | 18210202101081011160 |

| – за периоды 2021 — 2021 год | 18210202101081013160 |

| в ФФОМС в фиксированном размере: – за периоды с 2012 по 2016 год включительно | 18210202103081011160 |

| – за периоды 2021 — 2021 год | 18210202103081013160 |

Коды бюджетной классификации на ОСН

Рассмотрим, какие коды нужно указывать бизнесменам и юрлицам при нахождении на ОСНО.

Если бизнесмен уплачивает подоходный налог за себя, в платежках следует указывать КБК 18210102020011000110.

Организация

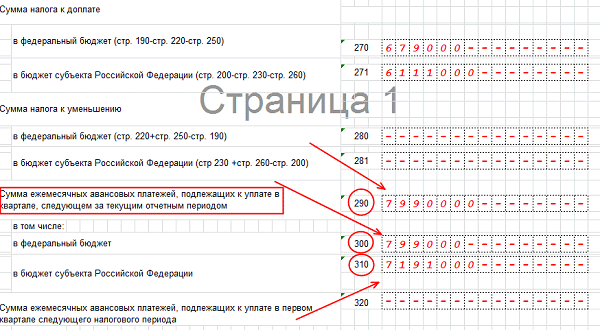

Если организация осуществляет деятельность на общем режиме, то в платежках, в поле 104, нужно указывать следующие коды при уплате налогов:

| Какой налог | Код |

| На прибыль в фед. бюджет | 18210101011011000110 |

| На прибыль в рег. бюджет | 18210101012021000110 |

| НДС | 18210301000011000110 |

| На имущество, кроме того, которое входит в ЕСГС | 18210602010021000110 |

| На имущество, которое входит в ЕСГС | 18210602020021000110 |

Некоторые уточнения по КБК для подоходного налога

НДФЛ считают, вычитая из суммы доходов физлиц документально подтвержденные расходы и беря определенный процент от этой величины (налоговую ставку). Отдельно начисляют НДФЛ резидентам и нерезидентам РФ, но это не касается наемных работников. Некоторые доходы, указанные в законодательном акте, не подлежат налогообложению (например, наследство, продажа недвижимости старше 3 лет, подарки от близких родственников и т.д.) Декларация доходов дает физлицам право на определенные налоговые вычеты.

В ситуации, когда доход является заработной платой, налог с нее государство берет не с работника после начисления, а с налогового агента – работодателя, который выдаст сотруднику зарплату с уже отчисленными в бюджет налогами.

НДФЛ с доходов сотрудника

Платится налоговым агентом ежемесячно в день зарплаты, максимум на следующий день. В случае оплаты больничных и пособий по отпускам, налог перечисляется налоговым агентом не позднее окончания месяца их выплаты. Не имеет значения, кто является налоговым агентом – юридическое или физическое лицо, ООО или ИП.

Отпускные выплаты также облагаются НДФЛ, ведь это та же заработная плата, только за период отдыха. Налог должен быть уплачен до истечения месяца, в котором сотрудник получил свои отпускные.

ОБРАТИТЕ ВНИМАНИЕ! НДФЛ с аванса не взимается. Работодателю запрещено выплачивать НДФЛ из собственных средств

Как рассчитывается НДФЛ

Все налоги вычисляются по формуле: налоговая база, умноженная на налоговую ставку. Отличия состоят в том, что принимается за базу, и какая установлена процентная ставка.

Для НДФЛ имеет значение, является ли наемный работник резидентом РФ или нет. Если в течение года он пробыл в стране более 182 дней, то НДФЛ будет начисляться по резидентской ставке – 13%. Нерезиденты должны платить по ставке почти втрое выше – для них предусмотрен показатель в 30%.

Актуальные КБК

КБК для налога, перечисляемого налоговым агентом – 182 1 01 02010 01 1000 110.

Если произошла просрочка, придутся выплатить пени по КБК 182 1 01 02010 01 2100 110.

Назначенный штраф нужно погасить по КБК 182 1 01 02010 01 3000 110.

Проценты по этому виду НДФЛ платятся по КБК 182 1 01 02010 01 2200 110.

НДФЛ на дивиденды

Если физическое лицо получает прибыль от участия в организациях, с нее надо заплатить налог, который удержит налоговый агент (организация). Физлицо перечислит НДФЛ самостоятельно, если, являясь резидентом РФ, получает дивиденды из-за рубежа.

КБК при отчислении налоговым агентом будет таким же, как и для зарплатного НДФЛ: 182 1 01 02010 01 1000 110.

Физлицо должно использовать для этой цели КБК 182 1 01 02030 01 1000 110.

Кбк фсс 2021 травматизм, от несчастных случаев, нс и пз, пени

КБК на взносы ФСС на 2021 год можно найти в приказе Минфина России от № 65н. Стоит помнить, что по взносам КБК ФСС на случай временной нетрудоспособности 2021 года и КБК по травматизму отличается.

Взносы на обязательное социальное страхование по материнству и болезни оплачивают практически все работодатели-юрлица. Исключение составляют налогоплательщики, которые по тем или иным основаниям применяют пониженные тарифы страховых взносов. В этом случае тариф на соцвзносы может снижаться до нуля.

Следует отметить, что платят социальные страхвзносы не только юридические лица, но и предприниматели, которые используют наемный труд. А также те предприниматели, которые по собственному желанию перечисляют взносы на обязательное социальное страхование за себя. КБК в этом случае такой же как для юридических лиц.

КБК ФСС 2021 года для юридических лиц следующий:

| Взносы на обязательное соцстрахование по временной нетрудоспособности и материнству в 2021 году | 182 1 02 02090 07 1010 160 |

В случае если страхователь оплачивает задолженность периодов до января 2021 года по взносам ФСС в 2021 году, КБК используется такой:

| Взносы на обязательное соцстрахование по временной нетрудоспособности и материнству – недоимка за период, предшествующий 1 января 2021 года | 182 1 02 02090 07 100 160 |

Программа Упрощенка 24/7 заполняет платежки с учетом последних изменений в КБК. Выгрузка платежек для онлайн банка проходит в один клик.

Программа позволяет вести налоговый и бухгалтерский учет и готовит первичные документы и отчетность. Возьмите пробный доступ к программе на 365 дней.

Для пользователей доступна консультация по всем бухгалтерским вопросам 24 часа в сутки 7 дней в неделю.

Попробовать онлайн

Кбк в 2021 году для взносов по нетрудоспособности и материнству: штрафы и пени

КБК по взносам на обязательное социальное страхование 2021 года для оплаты пени по взносам по временной нетрудоспособности и материнству отличается несущественно от КБК для самих взносов.

Для оплаты пени ФСС КБК в 2021 году такой:

| Пени по взносам на обязательное соцстрахование по временной нетрудоспособности и материнству в 2021 году | 182 1 02 02090 07 2110 160 |

| Пени по взносам на обязательное соцстрахование по временной нетрудоспособности и материнству – недоимка за период, предшествующий 1 января 2021 года | 182 1 02 02090 07 2100 160 |

Для штрафов КБК по взносам ФСС в 2021 году выглядит следующим образом:

| Штраф по взносам на обязательное соцстрахование по временной нетрудоспособности и материнству в 2021 году | 182 1 02 02090 07 3010 160 |

| Штраф по взносам на обязательное соцстрахование по временной нетрудоспособности и материнству – недоимка за период, предшествующий 1 января 2021 года | 182 1 02 02090 07 30 160 |

Кбк на взносы от несчастных случаев (нс и пз)

Взносы на страхование от несчастных случаев и профессиональных заболеваний перечисляются в территориальное отделение ФСС, где зарегистрирован страхователь. КБК в 2021 году на взносы от несчастных случаев используется такой:

| КБК ФСС от НС и ПЗ 2021 года | 393 1 02 02050 07 1000 160 |

Напомним, сейчас в Соцстрах необходимо отчитываться только по взносам о несчастных случаях и профессиональных заболеваниях. Однако данные по страхвзносам по нетрудоспособности и материнству, также как и платежи по ним, необходимо направлять в свою налоговую инспекцию.

В отличие от страхвзносов, оплачиваемых в налоговую, по задолженности за периоды до 2021 года КБК для ФСС от НС и ПЗ в 2021 году для юридических лиц и предпринимателей применяется такой же, как и для текущих платежей.

Кбк 2021 травматизм: пени и штрафы

В случае опоздания с оплатой взносов на травматизм, понадобится перечислить пени на отдельный КБК 2021 года для обязательного социального страхования от травматизма.

| Пени в ФСС – КБК по травматизму в 2021 году | 393 1 02 02050 07 2100 160 |

Если вовремя не сдать расчет по форме 4-ФСС, то Соцстрах обяжет заплатить штраф. Для него также предусмотрен отдельный код бюджетной классификации.

| КБК для оплаты штрафа по взносам от травматизма | 393 1 02 02050 07 3000 160 |

Расшифровка КБК 18210202103081011160

Код бюджетной классификации доходов — координирующий показатель для бюджетов различных ведомств. Благодаря шифру определяется плательщик, бюджет, в который перечислятся деньги, и на что платеж идет: погашение процентов, уплата штрафов либо стандартная сумма платежа.

Шифровка 18210202103081011160 означает, что уплачиваются страховые взносы на ОМС в фиксированном размере за тех сотрудников или самого бизнесмена, расчетный период которых окончился до 1 января 2020 года. Средства направляются во внебюджетный федеральный фонд обязательного медицинского страхования. Группа подкатегории прибыли обозначает, что это стандартный платеж.

Непосредственно код состоит из 20 чисел, которые составляют семь блоков. Каждый блок несет соответствующую информацию:

- 182 — ведомство, в которое направляются деньги: Федеральная налоговая инспекция.

- 1 — означает тип платежа (доходы или расходы): налоговая прибыль или зачисления в бюджет.

- 02 — видовая принадлежность к виду поступлений: страховые отчисления на соцстрахование в ФФОМС

- 02103 — конкретизирует категорию отчислений: страховые взносы в фиксированном размере на ОМС в бюджет местного ФФОМС.

- 08 — тип российской казны: бюджет Фонда обязательного медицинского страхования.

- 1011 — назначение платежа: стандартный платеж по страховым отчислениям на ОМС.

- 160 — обобщенная категория платежей: отчисления на обязательное соцстрахование от внебюджетных фондов.

Штраф кбк фсс

КБК пени по страховым взносам в 2021-2021 годах определяет факт того, что функцию по их сбору с 2021 года выполняет ФНС. Каковы обновленные правила расчета и уплаты пени? Читайте об этом в статье.

Расчет пени по страховым взносам в 2021-2021 годах

С 2021 года правила определения суммы пени регламентируются п. 4 ст. 75 НК РФ, содержащим 2 формулы расчета, при которых сумма задолженности умножается на количество дней просрочки и на ставку, равную:

- 1/300 ставки рефинансирования — применяется для физлиц и ИП (независимо от числа дней задержки оплаты) и для юрлиц, допустивших просрочку платежа не больше чем на 30 календарных дней;

- 1/150 ставки рефинансирования — действует только для юрлиц и только для периода задержки оплаты, превысившего 30 календарных дней, при этом за 30 дней задержки будет применена ставка 1/300.

«Несчастные» взносы, которые продолжает курировать ФСС, подчиняются порядку, описанному в ст. 26.11 закона «О соцстраховании от несчастных случаев и производственного травматизма» от 24.07.1998 № 125-ФЗ, и рассчитываются по аналогичной вышеописанным формуле с применением ставки 1/300 ставки рефинансирования.

Ставка рефинансирования в каждом из приведенных расчетов берется в реально действовавших ее значениях в периоде просрочки. То есть если она в периоде расчета менялась, то такой расчет будет разбит на несколько формул, использующих свои ставки рефинансирования.

Правильно рассчитать сумму пеней вам поможет нашкалькулятор пеней.

Заполнение платежки при уплате пени

Различия между уплатой суммы налога и пени заключаются в заполнении нескольких полей платежного поручения:

- Поле 106 «Основание платежа» при уплате пеней приобретает значение «ЗД» при добровольном расчете и погашении задолженности и пени, «ТР» — по письменному требованию контролирующего органа или «АП» — при начислении пени по акту проверки.

- Поле 107 «Налоговый период» — ставить в нем значение, отличное от 0, нужно только при уплате пени по налоговому требованию. В этом случае поле заполняется по значению, указанному в таком требовании.

- Поля 108 «Номер документа» и 109 «Дата документа» заполняются в соответствии с реквизитами акта проверки или налогового требования.

Кроме того, для уплаты пеней предусмотрены специальные КБК (поле 104), утвержденные письмом ФНС России от 30.12.2021 № ПА-4-1/25563, которые принимают разные значения в зависимости от вида страхования и периода, за который пени были начислены:

Реквизиты для уплаты страховых взносов

Реквизиты для уплаты страховых взносов по обязательному социальному страхованию от несчастных случаев на производстве и профзаболеваний

Получатель: УФК по г. Москве (Государственное учреждение – Московское региональное отделение Фонда социального страхования Российской Федерации)

ИНН 7710030933 КПП 770701001

БИК Банка получателя

Отделение 1 Москва г. Москва 705

Главное управление Банка России по Центральному Федеральному округу г. Москва (Сокращенное наименование-ГУ Банка России по ЦФО)

НОМЕР СЧЕТА получателя

КБК 393 1 02 02050 07 1000 160 – страховые взносы

КБК 393 1 02 02050 07 2100 160 — пени

КБК 393 1 020 2050 07 3000 160 — штрафы

Для страхователей, добровольно вступивших в правоотношения пообязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством:

КБК 393 117 06020 07 6000 180 – добровольные страховые взносы

Денежные взыскания (штрафы) за нарушение законодательства (например, не сдача отчета или несвоевременная сдача отчета, не предоставление сведений об открытии счета и т.д.)

КБК 393 1 16 20020 07 6000 140 – штраф

Прочие поступления от денежных взысканий (штрафов) и иных сумм в возмещение ущерба

КБК 393 1 16 90070 07 6000 140 – административный штраф

1. По текущим платежам в поле 22 («Код» в платежном поручении) проставляется 0.

2. Из требования об уплате налогов и взносов.

Если у предприятия возникнет задолженность по налогам или взосам, то ему выставят требования об уплате налогов и взносов, в которых будет указан необходимый УИН.

Какие штрафы оплачиваются по КБК 18211603010010000140

Коды бюджетной классификации для уплаты страховых взносов с 2010 года

ПЕНСИОННЫЙ ФОНД

| I. Юридические лица | |

| Код | Наименование КБК |

| 39210202010061000160 | страховые взносы |

| 39210202010062000160 | пени |

| 39210202010063000160 | штрафы на обязательное пенсионное страхование, зачисляемые в ПФР на выплату страховой части трудовой пенсии |

| 39210202020061000160 | страховые взносы |

| 39210202020062000160 | пени |

| 39210202020063000160 | штрафы на обязательное пенсионное страхование в Российской Федерации, зачисляемые в ПФР на выплату накопительной части трудовой пенсии |

| 39210202080061000160 | страховые взносы |

| 39210202080062000160 | пени |

| 39210202080063000160 | штрафы организаций, использующих труд членов летных экипажей воздушных судов гражданской авиации на выплату доплат к пенсии |

| 39210202041061000160 | Дополнительные взносы, на накопительную часть трудовой пенсии и взносы работодателя в пользу застрахованных лиц, уплачивающих дополнительные страховые взносы |

| II. Физические лица | |

| Код | Наименование КБК |

| 39210202030061000160 | страховые взносы |

| 39210202030062000160 | пени |

| 39210202030063000160 | штрафы в виде фиксированного платежа, зачисляемые в ПФР на выплату страховой части трудовой пенсии |

| 39210202040061000160 | страховые взносы |

| 39210202040062000160 | пени |

| 39210202040063000160 | штрафы в виде фиксированного платежа, зачисляемые в ПФР на выплату накопительной части трудовой пенсии |

| 39210202100061000160 | страховые взносы |

| 39210202100062000160 | пени |

| 39210202100063000160 | штрафы на обязательное пенсионное страхование в размере, определяемом исходя из стоимости страхового года на выплату страховой части трудовой пенсии |

| 39210202110061000160 | страховые взносы |

| 39210202110062000160 | пени |

| 39210202110063000160 | штрафы на обязательное пенсионное страхование в размере, определяемом исходя из стоимости страхового года, пени, штрафы на выплату накопительной части трудовой пенсии |

| 39210202041061000160 | Дополнительные взносы, на накопительную часть трудовой пенсии и взносы работодателя в пользу застрахованных лиц, уплачивающих дополнит. страховые взносы |

| III. Юридические и физические лица | |

| Код | Наименование КБК |

| 39210202100081000160 | страховые взносы |

| 39210202100082000160 | пени |

| 39210202100083000160 | штрафы на обязательное медицинское страхование в федеральный бюджет ФОМС |

| 39210202110091000160 | страховые взносы |

| 39210202110092000160 | пени |

| 39210202110093000160 | штрафы на обязательное медицинское страхование, в бюджеты территориальных фондов обязательного медицинского страхования |

| IV. Пени, штрафы | |

| Код | Наименование КБК |

| 39211620010060000140 | Штрафы за нарушение законодательства РФ о государственных внебюджетных фондах и о конкретных видах обязательного социального страхования, бюджетного законодательства |

| 39211620050010000140 | Штрафы, налагаемые ПФР и его территориальными в соответствии со статьями 48-51 ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования» |

| Взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством | |

| 393 1 0200 160 | страховые взносы |

| 393 1 0200 160 | пени |

| 393 1 0200 160 | штрафы |

| Взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний | |

| 393 1 0200 160 | страховые взносы |

| 393 1 0200 160 | пени |

| 393 1 0200 160 | штрафы |