Отчетность по налогу на имущество организаций с 2020 года

Содержание:

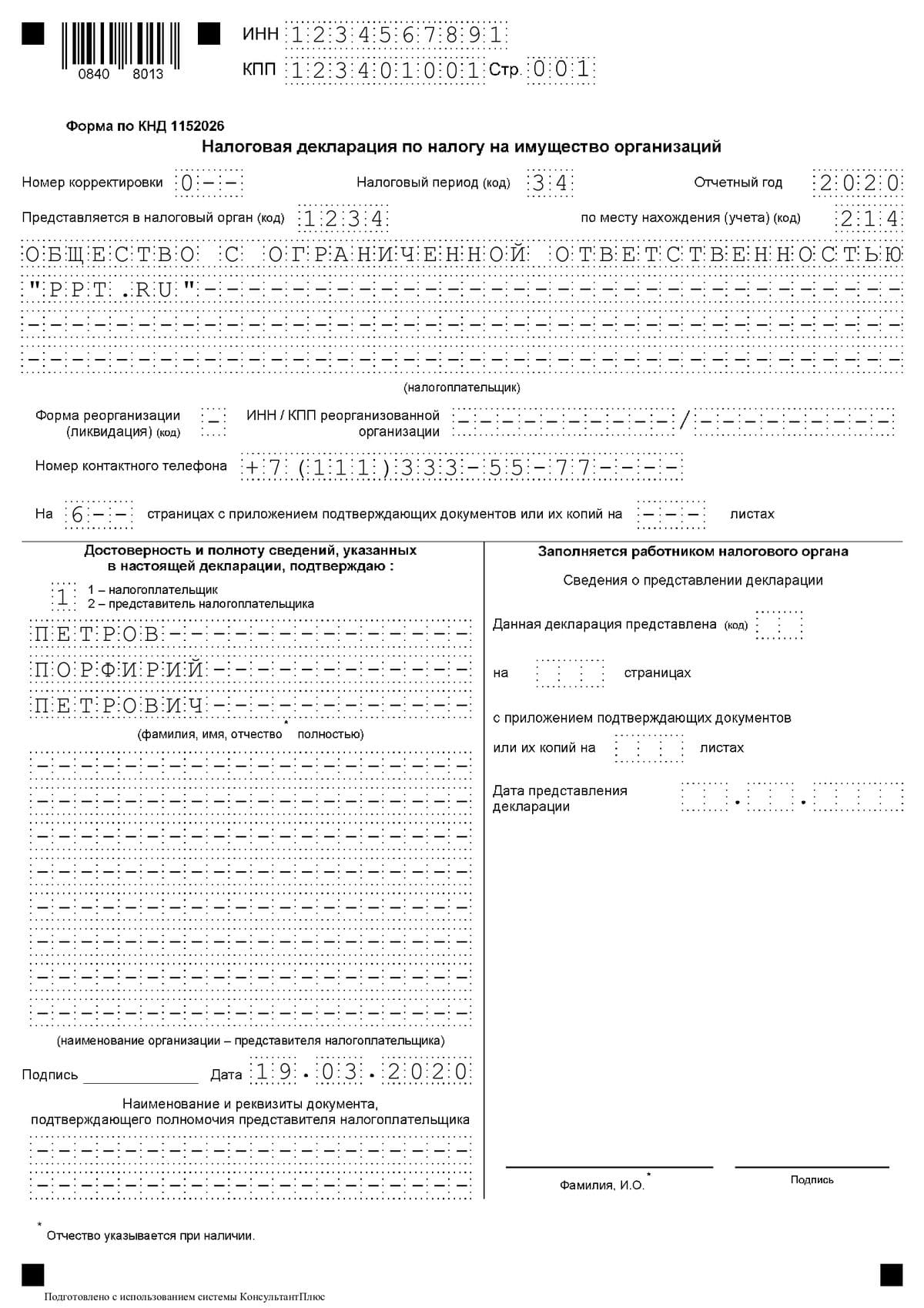

Шаг №1. Заполняем титульный лист

Первый лист отчетности следует заполнять в стандартном порядке. Сначала внесите ИНН и КПП организации. Затем укажите номер корректировки, если сдаете в ИФНС исправительную отчетность. Затем укажите код отчетного периода, для годовой формы это код 34. Теперь укажите отчетный год, в нашем примере это 2020.

Код учета по местонахождению заполните с учетом рекомендаций ФНС. Для большинства налогоплательщиков используется код 214. Не забудьте указать номер ИФНС, в которую предоставляете отчетность.

Зафиксируйте на титульном листе номер контактного телефона для связи с лицом, ответственным за заполнение отчета. Зарегистрируйте количество страниц в документе. Если прилагаете подтверждающие документы, то пронумеруйте страницы и укажите их количество на титульном листе.

Внизу титульного листа (в его правой части) укажите:

- 1 — если отчет сдается самим налогоплательщиком;

- 2 — если отчетные сведения предоставляет доверенное лицо.

Затем укажите Ф.И.О. руководителя либо информацию о доверенном лице.

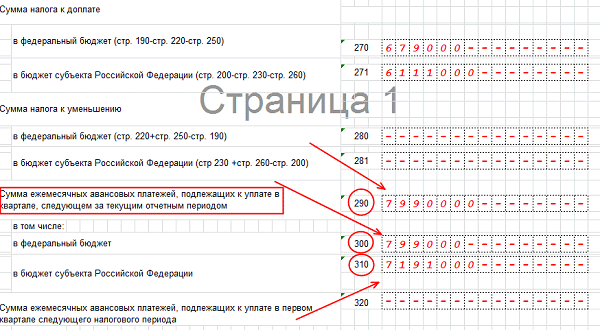

Второй раздел

Его требуется заполнить, чтобы была определена соответствующая налоговая база. Здесь имеются такие строчки:

- Код ОКАТО проставляется рядом со строкой 010.

- Сведения по остаточной стоимости основных средств пишутся в строчках с 020-140.

- Средняя цена имущества на год ставится в 150.

- Если организация – льготник по налогам, то оформляется строка 160.

- 170 – строчка, посвящённая средней цене за год на имущество, которое не облагается налогами.

- Требуется в ситуациях, когда код вида имущества из начала раздела стоит с отметкой 2.

- 190 – описание базы по налогу.

- 200 – для налогоплательщиков, рассчитывающих на снижение ставок по сборам.

- 210 – размер ставок, установленных согласно законодательству субъекта федерации.

- 220 – результат перемножения строчек 190 и 210, поделённого на 100.

- 230 – платежи по авансам, которые уже перечислены.

- 240 и 250 – только если налогоплательщик получает дополнительную льготу.

- 260 – заполняется при наличии имущества с кодом 4.

О разделе 3 (расчет по кадастровой стоимости).

Скорректирован п. 7.2 Порядка заполнения, который определяет особенности заполнения разд. 3 Декларации.

В частности, теперь в этом разделе по строке с кодом 002 указывается признак применения налогоплательщиком, заключившим СЗПК, положений НК РФ.

По строке 014 указывается код вида сведений об объекте, в отношении которого заполняется разд. 3 Декларации. При этом теперь:

-

в случае заполнения данного раздела в отношении объекта недвижимого имущества, за исключением помещения, в строке 014 указывается код «1»;

-

в случае заполнения раздела в отношении помещения в строке 014 указывается код «2».

По строке 040 отражается составной показатель. Первая его часть представляет собой код налоговой льготы в соответствии с приложением 6 к Порядку заполнения.

До сих пор было установлено, что по налоговым льготам, предусмотренным законом субъекта РФ в виде понижения ставки налога (код «2012400») и в виде уменьшения суммы налога, подлежащей уплате в бюджет (код «2012500»), строка 040 не заполняется. Теперь дополнено, что она не заполняется и по налоговым льготам с кодами «2010501» – «2010508».

Определено также, что в случае заполнения разд. 3 Декларации с кодом «14» по строке «Код вида имущества (код строки 001)» организацией, с которой расторгнут договор об условиях деятельности в СЭЗ по решению суда, по строке 040 проставляется прочерк.

В строке 90 указывается коэффициент Кв – в случае возникновения (прекращения) у организации в течение налогового периода права собственности на объект недвижимого имущества, в отношении которого заполняется разд. 3 Декларации. Этот коэффициент рассчитывается как отношение числа полных месяцев, в течение которых данный объект недвижимого имущества находился в собственности организации в налоговом периоде, к числу месяцев в налоговом периоде.

Теперь уточнено, что в случае владения объектом недвижимого имущества в течение всего налогового периода по строке 090 указывается «1».

Строки 110 и 120 по-прежнему заполняются только в случае установления для отдельной категории налогоплательщиков льготы в виде уменьшения суммы налога (авансового платежа по налогу), подлежащей уплате в бюджет.

Дополнено, что если организация согласно Федеральному закону № 172-ФЗ освобождается от исполнения обязанности по уплате налога (авансового платежа по нему) за период владения объектом налогообложения с 01.04.2020 по 30.06.2020, то в первой части строки 110 указывается один из кодов налоговой льготы согласно приложению 6 к Порядку заполнения («2010501», «2010502», «2010503», «2010504»), во второй части показателя ставятся нули, а по строке с кодом 120 указывается исчисленная сумма авансового платежа по налогу за период владения объектом налогообложения с 01.04.2020 по 30.06.2020.

Если организация согласно Федеральному закону № 172-ФЗ освобождается от исполнения обязанности по уплате налога (авансового платежа по нему) за период владения объектом налогообложения с 01.04.2020 по 30.06.2020 и законом субъекта РФ и для данной категории налогоплательщиков установлена льгота в виде уменьшения подлежащей уплате в бюджет суммы исчисленного налога, то в первой части строки 110 указывается один из кодов налоговой льготы согласно приложению 6 к Порядку заполнения («2010505», «2010506», «2010507», «2010508»), во второй части – номер или буквенное обозначение соответствующей структурной единицы (статья, часть, пункт, подпункт, абзац, иное) закона субъекта РФ, которым установлена льгота в виде уменьшения подлежащей уплате в бюджет суммы налога.

По строке 120 указывается исчисленная сумма налоговой льготы (в том числе с учетом суммы авансового платежа за период владения объектом налогообложения с 01.04.2020 по 30.06.2020).

Уточнено также, что если значение исчисленной суммы налога, которое отражается в строке 130 разд. 3 декларации, оказалось меньше 0, то по этой строке указывается нулевое значение.

Ранее – пп. 13 того же пункта.

Что и предусмотрено п. 4 ст. 4 Закона Республики Крым № 7-ЗРК/2014.

Какое имущество облагается налогом

Для иностранных компаний налогооблагаемыми объектами будут:

- Для зарубежных организаций, имеющих постоянное представительство в РФ, — недвижимость как ОС и недвижимое имущество, полученное по договору концессии.

- Для иностранных фирм, не имеющих постоянного представительства в России, — недвижимость, являющаяся собственностью для таких компаний, и недвижимые активы, полученные по концессионному соглашению.

ВАЖНО!

С 2020 года существенно изменился порядок налогового учета и отчетности для имущественных фондов. Теперь движимые имущественные основные средства, земля, ресурсы природопользования и иные активы не являются налогооблагаемыми.

Кто обязан заполнять документ?

Организация должна подавать декларацию, если в собственности имеются так называемые основные средства, которые могут быть признаны объектом налогообложения. В статье 374 НК РФ подробно описывается, каким именно средства попадают под данную категорию. Особенности применения налогообложения зависят от того, какая именно система учёта применяется на том или ином объекте.

Если подобные ОС отсутствуют, то не нужно оформлять нулевую декларацию.

Граждане так же платят налоги. Но за них все расчёты в большинстве случаев осуществляет налоговая служба. Остаётся только дождаться квитанции, и внести деньги.