Маржа

Содержание:

- Маржинальная прибыль: что это такое

- Какая разница между наценкой и маржей?

- Виды маржи

- Факторы влияния на размер нормы чистой прибыли

- Где используются данные показатели

- Как рассчитать маржинальность

- Маржин-колл

- Анализ маржинальности

- Как рассчитать маржу

- Часто задаваемые вопросы

- Как используется маржа в бизнесе и финансах

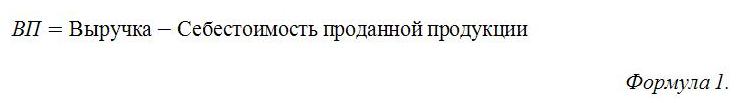

- Расчет

Маржинальная прибыль: что это такое

Прибыль предприятия формируется в результате производства продукции и его реализации, за вычетом расходов, понесенных в процессе этого производства, а также издержек организации и управления.

Маржинальная прибыль (от английского «Margin» или французского «Marge», что означает «разница») – это доход предприятия, образуемый выручкой от реализации определенного объема товаров за вычетом затрат, образовавшихся в процессе производства (переменных затрат) этого же объема продукции.

Эту финансовую категорию иногда называют «суммой покрытия», так как именно за ее счет формируется покрытие затрат на трудовое вознаграждение персонала, а остаток составляет чистую прибыль бизнесмена.

Важное значение в обосновании управленческих решений в бизнесе имеет маржинальный анализ. Его методика базируется на соотношении трех важнейших экономических показателей (издержек, объема реализации (продаж), прибыли) и прогнозировании величины каждого из этих показателей при заданном значении других.

Как оценивается рентабельность маржинальной прибыли в системе маржинального анализа экономического субъекта?Посмотреть ответ. Близкий, но не тождественный термин – валовый доход

Разница с маржинальной прибылью состоит в том, что учитываются еще и непроизводственные затраты, а также он вычисляется на единицу продукции. Маржинальная прибыль же учитывает весь ассортимент выпускаемых товаров, тем самым характеризуя общую рентабельность предприятия

Близкий, но не тождественный термин – валовый доход. Разница с маржинальной прибылью состоит в том, что учитываются еще и непроизводственные затраты, а также он вычисляется на единицу продукции. Маржинальная прибыль же учитывает весь ассортимент выпускаемых товаров, тем самым характеризуя общую рентабельность предприятия.

Словом «маржа» иногда на профессиональном сленге называют саму маржинальную прибыль, но чаще это обозначает показатель маржинальной доходности (он вычисляется в процентах).

К СВЕДЕНИЮ! Рост маржинальной прибыли означает подъем чистой прибыли предприятия за счет более быстрого возмещения переменных затрат на производство. Именно увеличение маржинальной прибыли является целью различных управленческих стратегий, применяемых для повышения прибыльности производства.

Как рассчитывается и что характеризует маржинальный доход?

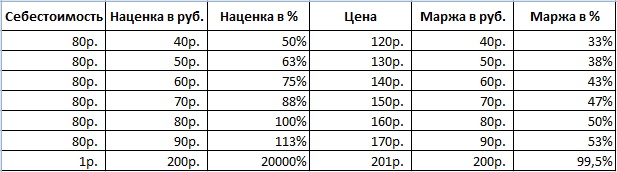

Какая разница между наценкой и маржей?

Маржа – это отношение между ценой товара на рынке к прибыли от его продажи, основной доход компании после того, как вычтены все расходы, измеряемые в процентном соотношении. Маржа в связи с особенностями расчета не может быть равной 100%.

Наценка – это сумма разницы между себестоимостью товара к его отпускной цене, по которой он отпускается покупателю. Наценка нацелена на покрытие расходов, которые понес продавец или производитель в связи с производством, хранением, реализацией и доставкой товара. Размер наценки формируется рынком, но регулируется административными методами.

Например, товар, который был куплен за 100 рублей, продается за 150 рублей, в этом случае:

- (150-100)/150=0,33, в процентном соотношении 33,3% – маржа;

- (150-100)/100=0,5, в процентном соотношении 50% – наценка;

Из данных примеров следует, что наценка – это всего лишь надбавка к себестоимости товара, а маржа – это общий доход который получит компания после вычета всех обязательных платежей.

Отличия маржи от наценки:

- Предельно допустимый объем – маржа не может быть равна 100%, а наценка может.

- Сущность. Маржа отражает доход после вычета необходимых расходов, а наценка – прибавку к стоимости товара.

- Расчет. Маржа рассчитывается исходя из дохода организации, а наценка исходя из себестоимости товара.

- Соотношение. Если наценка выше, то и маржа будет выше, но второй показатель всегда будет ниже.

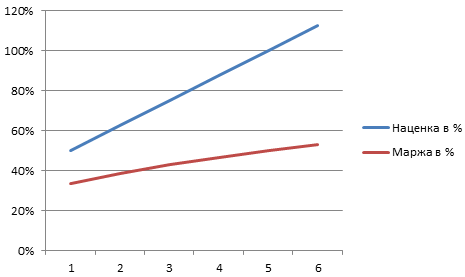

Разница между маржей и наценкой на примере

Оба эти финансовые показатели состоят из прибыли и расходов. Чем же отличается наценка и маржа? А отличия их весьма существенны!

Эти два финансовых показателя отличаются способом вычисления и результатами в процентном выражении.

Наценка позволяет предприятиям покрыть расходы и получить прибыль. Без нее торговля и производство пошли б в минус. А маржа — это уже результат после наценки. Для наглядного примера определим все эти понятия формулами:

- Цена товара = Себестоимость + Наценка.

- Маржа — является разницей цены и себестоимости.

- Маржа — это доля прибыли которую содержит цена, поэтому маржа не может быть 100% и более, так как любая цена содержит в себе еще долю себестоимости.

Наценка – это часть цены которую мы прибавили к себестоимости.

Маржа – это часть цены, которая остается после вычета себестоимости.

Для наглядности переведем выше сказанное в формулы:

- N=(Ct-S)/S*100;

- M=(Ct-S)/Ct*100.

Описание показателей:

- N – показатель наценки;

- M – показатель маржи;

- Ct – цена товара;

- S – себестоимость.

Если вычислять эти два показателя числами то: Наценка=Маржа.

А если в процентном соотношении то: Наценка > Маржа.

Обратите внимание, наценка может быть и 20 000%, а уровень маржи никогда не сможет превысить 99,9%. Иначе себестоимость составит = 0р

Все относительные (в процентах) финансовые показатели позволяют отображать их динамические изменения. Таким образом, отслеживаются изменения показателей в конкретных периодах времени.

Они пропорциональны: чем больше наценка, тем больше маржа и прибыль.

Это дает нам возможность вычислить значения одного показателя, если у нас имеются значения второго. Например, спрогнозировать реальную прибыль (маржу) позволяют показатели наценки. И наоборот. Если цель выйти на определенную прибыль, нужно вычислить, какую устанавливать наценку, которая приведет к желаемому результату.

Пред практикой подытожим:

- для маржи нам нужны показатели суммы продаж и наценки;

- для наценки нам нужна сумма продаж и маржа.

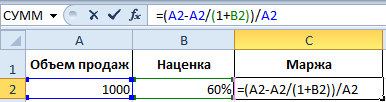

Как посчитать маржу в процентах если знаем наценку?

Для наглядности приведем практический пример. После сбора отчетных данных фирма получила следующие показатели:

- Объем продаж = 1000

- Наценка = 60%

- На основе полученных данных вычисляем себестоимость (1000 — х) / х = 60%

Отсюда х = 1000 / (1 + 60%) = 625

Вычисляем маржу:

- 1000 — 625 = 375

- 375 / 1000 * 100 = 37,5%

Из этого примера следует алгоритм формулы вычисления маржи для Excel:

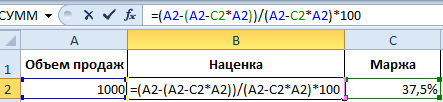

Как посчитать наценку в процентах если знаем маржу?

Отчеты о продажах за предыдущий период принесли следующие показатели:

- Объем продаж = 1000

- Маржа = 37,5%

- На основе полученных данных вычисляем себестоимость (1000 — х) / 1000 = 37,5%

Отсюда х = 625

Вычисляем наценку:

- 1000 — 625 = 375

- 375 / 625 * 100 = 60%

Пример алгоритма формулы вычисления наценки для Excel:

Примечание. Для проверки формул нажмите комбинацию клавиш CTRL+~ (клавиша «~» находится перед единичкой) для переключения в соответствующий режим. Для выхода из данного режима, нажмите повторно.

Виды маржи

У термина существует несколько значений. Например, валовая маржа означает разницу между переменными издержками и общим доходом компании. В данном случае под переменными издержками понимаются сырье, расходы на электричество, воду, зарплату сотрудникам.

Сама по себе валовая маржа никак не характеризует эффективность бизнеса, ведь, кроме переменных, у любой компании есть постоянные расходы. В валовой марже они не учитываются.

Зато они учитываются при подсчете чистой маржи или маржи прибыли. Это отношение выручки к чистой прибыли. С помощью этого показателя можно увидеть, сколько чистого дохода получает компания с каждого рубля, полученного от клиента. Кроме оценки собственных успехов, с помощью чистой маржи можно сравнить свою компанию с конкурентами. Чем выше чистая маржа, тем более рационально предприятие использует свои деньги, сырье.

Операционная маржа – сумма доходов с каждого проданного продукта. В отличие от других видов показателя, здесь при подсчетах следует учитывать такие затраты, как хранение готовых изделий, их доставка в торговую точку.

Фронт- и бэк-маржа тоже используются в торговле. Первая – для подсчета прибыли с каждой продажи. Вторая зависит от отношений с поставщиками. Чем больше бонусов магазин получает от них, тем выше бэк-маржа.

Существуют дополнительные виды маржи, которые используются в конкретных сферах деятельности:

- по банковской марже оценивается эффективность работы банка. Она представляет собой разницу между ставками по вкладам и кредитам;

- гарантийную маржу отслеживают инвесторы. Это минимальный запас на счету, который позволяет вести торговлю;

- страховые компании ведут учет маржи платежеспособности, то есть соотносят свои активы со своими обязательствами перед клиентами.

Факторы влияния на размер нормы чистой прибыли

На размер показателя оказывают влияние внешние и внутренние факторы. Изменение экономической ситуации, инфляция, рост конкуренции и другие внешние факторы не зависят от действий сотрудников компании. Внутренние факторы влияния на результат деятельности предприятие может регулировать путем совершенствования менеджмента, организации производства, механизма ценообразования.

В расчете величины индекса участвуют прибыль и выручка. Изменение любой из составляющих величин отражается на результате. Рост одних факторов приносит положительный результат, остальных – отрицательный. Кроме показателей, используемых в формуле, на МЧП влияют составляющие элементы.

| Условие | Положительный результат | Отрицательный результат |

| Рост выручки по отношению к чистой прибыли | Увеличение прибыли опережает рост выручки | Увеличение выручки, опережающее рост прибыли |

| Уменьшение выручки по сопоставлении с чистой прибылью | Уменьшение выручки опережает снижение прибыли | Снижение прибыли, опережающее уменьшение выручки |

| Контроль расходов | Снижение расходов путем оптимизации, приводящее к увеличению чистой прибыли | Увеличение суммы затрат вследствие отсутствия контроля, приводящее к снижению чистой прибыли |

| Налогообложение прибыли | Использование льготных ставок налога на прибыль, установленных регионами | Прекращение права на применение льготной ставки |

| Скорость оборачиваемости средств, регулируемая рациональной

маркетинговой политикой, логистикой, рекламной компанией |

Увеличение скорости оборота отражается на величине затрат, сумме привлеченных средств, процентов по кредитам | Снижение оборачиваемости негативно отражается на себестоимости, величине процентов по заемным средствам |

| Этап развития компании с учетом цикличности или начальной стадии развития | Период деятельности, характеризующийся ростом экономических показателей | Начальный период развития компании, при котором редко достигается прибыль |

Снижение величины МЧП свидетельствует о возникновении проблем с платежеспособностью, рентабельностью деятельности, уменьшении дивидендов акционеров и участников. При изучении динамики можно предупредить вероятность банкротства.

Полученный результат о величине индекса позволяет спрогнозировать показатель, при изменении которого в сторону уменьшения должны быть приняты управленческие решения. При использовании показателя МЧП производится управление процессами в бизнесе, что отражается на прибыли. Для улучшения индекса осуществляется пересмотр ассортимента, ценовой политики, оптимизация затрат, снижение участия земного капитала.

Где используются данные показатели

Маржинальность показывает, сколько отдачи (процентов прибыли) получает компания от деятельности. Иными словами – насколько эффективен бизнес-процесс. Наценка лишь определяет размер валового дохода.

Как мы знаем, валовый доход должен покрывать постоянные и переменные издержки. Если увеличить наценку, а маржинальность при этом увеличивается медленно – это означает, что расходы съедают прибыль.

Маржинальный доход позволяет проанализировать переменные затраты. К примеру, для пошива 10 платьев нам потребуется 50 м ткани, 3 набора катушек ниток и 5 запасных игл для швейных машин. Все это мы закупаем на начальном этапе. Далее, для 20 платьев нужно уже 100 м ткани, т.е. растут переменные издержки. А вот нитки пока не понадобятся, т.к. мы их уже закупили. Аналогично с доставкой: к примеру, для транспортировки 5 холодильников мы заказываем одну машину, но и для 10 холодильников достаточно одного автомобиля. То есть, сказать, что переменные затраты растут пропорционально выручке, нельзя. Для этого и считается маржинальный доход.

При расчете торговой наценки следует ориентироваться, во-первых, на спрос: согласитесь, мало кто купит буханку хлеба за 375 руб. (5 $ или 145 грн.). А при цене в 38 руб. (0,50 $ или 15 грн.) мы получим убыток, т.к. не окупятся затраты на муку, добавки и заработную плату. С одной стороны, следует посчитать предстоящие расходы, с другой – проанализировать цены конкурентов.

Как рассчитать маржинальность

Для расчета маржинальности используют специальные формулы. Чтобы избежать допущения ошибок, зачастую показатель выявляют при помощи специализированных финансовых программ. Альтернативным вариантом является применение стандартного функционала табличного процессора Excel.

Формулы для расчета маржинальности

В зависимости от вида маржинальности, для ее определения используют разные формулы:

| Маржинальность | Формула | Расшифровка формулы |

| Валовая | (ВД / ОВ) * 100 | ВД – валовой доход |

| ОВ – выручка | ||

| Абсолютная | Цп – Зп | Цп – Цена продажи товара |

| Зп – затраты на производство данной продукции | ||

| Абсолютная, в процентах | (Цп – Зп) * 100 | Цп – цена продажи товаров |

| Зп – расходы на производство продукта | ||

| Чистая процентная | (ПД – ПР) * А | ПД – проценты по доходу |

| ПР – процент расходования | ||

| А – активы, которые помогают приносить доход |

Для определения маржинальности также используют общую формулу:

(Д /- Оц) / Д * 100,

где Д – доход от реализации товаров,

Оц – отпускная цена.

Чтобы выявить показатель валовой маржинальности, необходимо найти валовой доход. Для его расчета используют формулу:

ОВ – Сп,

где ОВ – объем выручки,

Сп – себестоимость произведенной продукции.

Пример расчета маржинальности

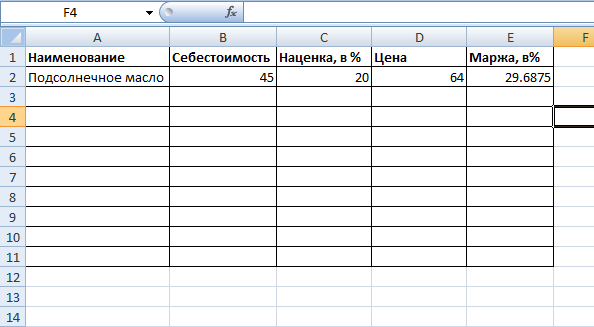

На производство одного литра подсолнечного масса предприятие тратит 45 рублей. На продукцию устанавливается торговая наценка в размере 20%. Как известно, все предприятия уплачивают налог, а его размер включается в стоимость реализуемого продукта пропорциональным образом.

Таким образом, стоимость подсолнечного масла с учетом наценки и налога составит 64 рубля.

Определим валовую маржинальность продукции. Но, для начала, найдем показатель валового дохода:

64 – 45 = 19 руб.

Теперь можно рассчитать маржу:

(19 / 64) * 100 = 29,69%.

Абсолютная маржинальность составит:

64 – 45 = 19 рублей или (64 – 45) / 64 * 100 = 29,69%.

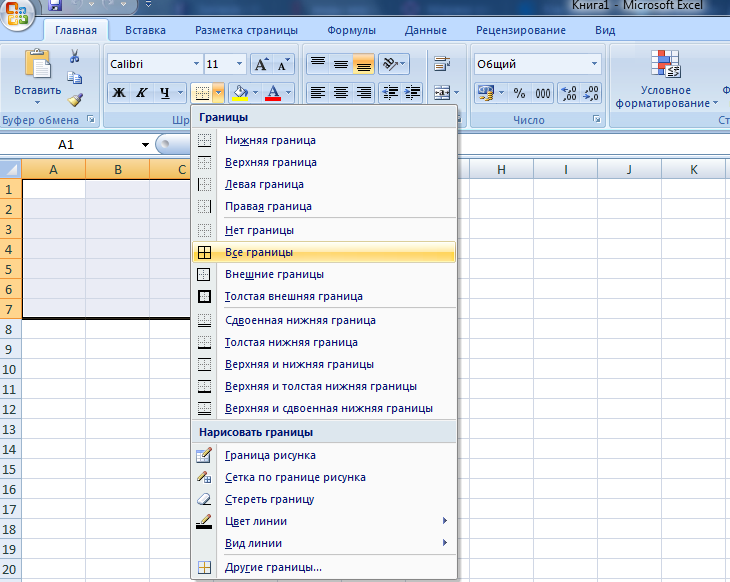

Формула для расчета маржинальности в Excel

Зачастую, для определения маржинальности нескольких товаров или получения показателя за разные промежутки времени используют таблицу Excel. Она помогает быстро и безошибочно получить результат.

Однако простого введения исходных данных в построенную таблицу недостаточно

Важно задать формулу для расчета. Для маржинальности она выглядит следующим образом:

(В2 – А2) В2 * 100,

где В2 – столбик с ценой продажи;

А2 – столбик, где отражена себестоимость.

Как составить таблицу для расчета маржинальности в Excel

Чтобы найти маржинальность при помощи Excel, для начала, нужно составить таблицу. Для этого запускаем программу, выделяем область, находим значок «Границы», кликаем «Все границы.

На следующем этапе необходимо заполнить первую строку таблицы:

- наименование продукта или рассчитываемого периода;

- себестоимость;

- наценка;

- маржинальность.

После создания таблицы необходимо записать формулы для автоматического определения показателя. Для этого выделяем ячейку с рассчитываемым параметром (маржинальность) и вводим в строчке для отражения формулы знаки, соответствующие названиям строк и столбцов.

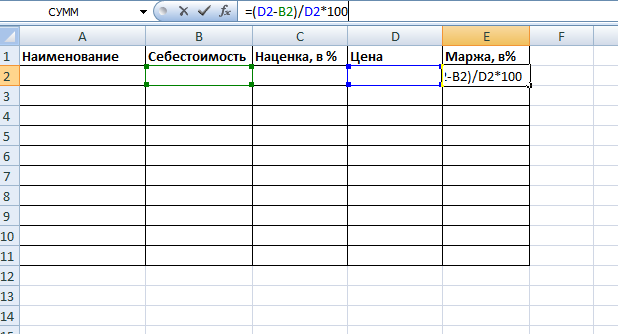

Например, формула определения маржинальности выглядит следующим образом:

(Цп – Зп) * 100,

где Цп – цена продажи товаров,

Зп – затраты на производство продукции (себестоимость).

Чтобы рассчитать показатель при помощи таблицы, обозначения в стандартной формуле необходимо заменить на знаки, соответствующие ячейкам:

(D2-B2)/D2*100,

где D2 – ячейка цены продажи,

B2 – ячейка себестоимости.

После правильного составления таблицы в Excel, для расчета маржинальности достаточно будет просто ввести исходные данные. Программа самостоятельно определит финансовый результат.

Маржин-колл

Понятно, что инвестиции с привлечением заемных средств – это само по себе довольно рискованное занятие. Поэтому необходимо понимать, и что происходит в случае неудачного развития событий на рынке. В том случае если цена акций или другого инструмента, купленного с привлечением маржинального займа, идет не в том направлении, что ожидал инвестор, или при падении стоимости других инструментов из его портфеля, баланс счета может снижаться слишком сильно. Тогда брокер отправляет клиенту так называемый маржин-колл.Маржин-колл — это предупреждение со стороны брокера о том, что средств клиента больше не хватает на то, чтобы открывать новые позиции и обеспечивать текущие. При получении такого оповещения, инвестор должен дополнительно внести средства на счет, чтобы восстановить возможность обеспечения своих сделок.Если клиент уверен, что в скором времени рыночная ситуация изменится, то какое-то время он может игнорировать маржин-колл. Однако в том случае, если этого не произойдет, и активы продолжат терять в стоимости, брокер автоматически закроет позиции – то есть продаст акции, валюту и т.п. по текущей рыночной цене. Это позволит брокеру полностью вернуть выданный инвестору займ.

Как избежать

Простыми словами, маржин колл – это тревожный сигнал, который является признаком того, что ваш счет на грани закрытия. Как этого избежать?

- Ограничивать размер кредитного плеча. Чем больше собственных средств используется в торговле, тем меньше вероятность появления маржин колл.

- Вовремя избавляться от убыточных позиций. Не «пережидать» время просадки, полагаясь на интуицию и прогнозы. Существуют специальные инструменты (стоп-приказы), позволяющие автоматически избавляться от слабых позиций.

- Рассчитывать объем сделок и их количество.

- Осуществлять диверсификацию портфеля.

- Не использовать стратегию «пирамиды», при которой открывается много ордеров, затем наиболее прибыльные из них закрываются, а убыточные остаются, чтобы выждать, когда они начнут приносить прибыль. Особенно не рекомендуется такая стратегия новичкам.

https://youtube.com/watch?v=WBa4sQDZFzs

Анализ маржинальности

После того как метрика подсчитана, можно ее анализировать. Простой способ – посчитать валовую маржу, то есть суммарный доход со всех проданных товаров. Но детальную картину можно получить, если также проанализировать товарные группы, конкурентов.

Вот на что можно обратить внимание:

- подсчитать прибыль с каждой позиции в ассортименте и сравнить. Те товары, которые выгоднее всего продавать, можно рекламировать более активно. От невыгодных можно постепенно избавиться. Если продуктов в продуктовом портфеле слишком много, можно объединить их в товарные группы;

- сравнить маржу за разные периоды. Себестоимость может колебаться даже в течение года, особенно если в изготовлении продуктов используются какие-то сезонные ингредиенты или материалы;

- пересчитывать маржу после изменения ценовой политики, после подписания договоров с новыми поставщиками. Это необходимо, чтобы вовремя корректировать цену или издержки и поддерживать доход компании на привычном уровне.

Обязательно следует сравнить свои продажи с аналогичными продуктами конкурентов. Получить данные о других компаниях можно из открытых источников, например, из СМИ, исследований экспертов.

Четких стандартов, какой должна быть маржа, не существует. Показатель зависит от отрасли, в которой работает фирма, от количества конкурентов в отрасли. Если рынок заполнен, предложение превышает спрос, то в среднем маржа составляет 15–25 %, хотя в сегменте продуктов питания может и превышать 30 %.

Как поднять маржу

Даже если валовая маржа компании находится на достойном уровне, есть способы еще ее увеличить. Во-первых, необходимо пересчитать маржу для каждого наименования в ассортименте и разделить все товары на три группы:

- высокомаржинальные – при продаже фирма получит более 40–50 %. Это сезонные товары, новинки, лимитированные коллекции. Кроме того, это продукты, которые круглый год пользуются стабильным спросом вне зависимости от доходов потребителей;

- среднемаржинальные дают маржу около 30–40 %. Это стройматериалы или бытовая техника – то, что не относится к товарам повседневного спроса;

- низкомаржинальные – товары, которые продаются в большинстве магазинов, имеют много аналогов. Из-за большого количества конкурентов на такие товары нельзя сделать большую наценку. Маржинальность равна 10–20 %.

Выгодно продавать товары с высокой маржинальностью. Но что делать, если ассортимент проанализирован, бизнес-процессы изучены, а маржа по-прежнему маленькая? Есть способы ее поднять:

- работать над узнаваемостью бренда. Чем более престижной считается компания, тем проще клиенту совершить покупку. Как только компания станет популярной среди потребителей, она сможет поднять цены на продукцию без изменения ее качества;

- повышать уровень обслуживания, что также положительно скажется на частоте и объеме покупок;

- выделить некоторые позиции в списке своих услуг, на которые можно сделать надбавку. Например, повысить цену на срочную доставку, праздничную упаковку вместо обычной, выезд замерщика прямо сегодня. Чтобы реализовать услуги с надбавкой, требуется столько же сил и вложений. Но более высокая стоимость увеличивает маржу;

- использовать самые маржинальные товары в допродажах. Например, соотношение себестоимости и цены на аксессуары для мобильных телефонов может быть гораздо выше, чем у самих телефонов;

- расширить ассортимент, добавить туда модные позиции, на которые сейчас есть тренд. Такие товары люди будут покупать вне зависимости от их цены. Однако таким образом дополнять ассортимент необходимо регулярно.

Как рассчитать маржу

Маржу для событий с двумя возможных исходами определяйте по формуле: Маржа = (100/K1 + 100/K2) – 100, где K — коэффициент на исход.

На примере теннисного матча Роджер Федерер – Александр Зверев, в котором букмекер выставил коэффициент на победу Федерера – 1.4, а на победу Зверева 2.8, маржа букмекерской конторы составляет: 7.14%: (100 / 1.4 + 100 / 2.8) – 100.

Для событий с тремя исходами маржа определяется по формуле: Маржа = (100 / К1 + 100 / К2 + 100 / К3) – 100, где K – коэффициент на исход

На примере футбольного противостояния «Ливерпуль» — «Уотфорд», на который выставлены следующие котировки: 1 – 1.42, Х – 4.8, 2 – 8.6, маржа равна 2.88%: (100 / 1.42 + 100 / 4.8 + 100 / 8.6) – 100.

Часто задаваемые вопросы

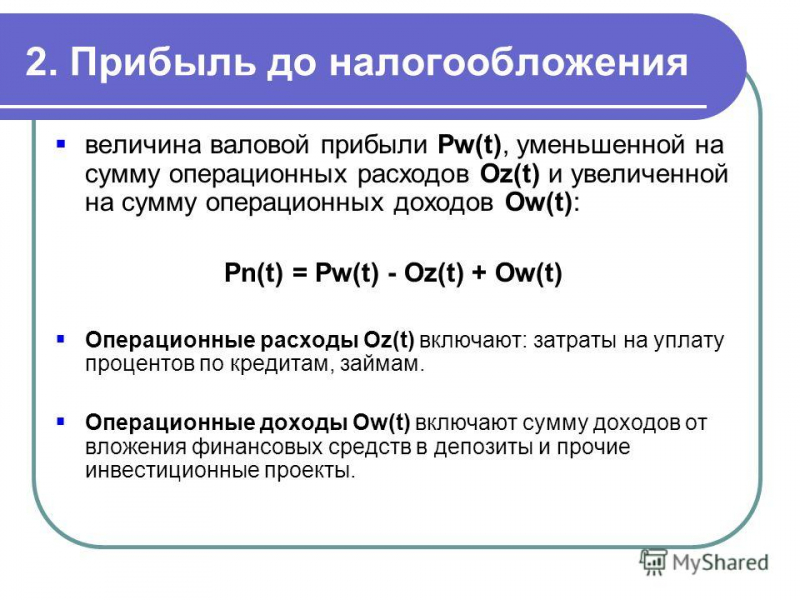

Вопрос № 1. Какова интерпретация показателями нормы операционной прибыли?

Ответ. Компании рассматривают свою норму операционной прибыли как показатель эффективности управления. Расчет прибыли дает результат, который помогает сравнить качество финансовой деятельности компании с ее конкурентами.

Бизнес с более высокой операционной рентабельностью, чем другие фирмы в своей отрасли, как правило, имеет более высокие показатели.

Вопрос № 2. Как правильно рассчитать норму операционной прибыли?

Ответ. Норма операционной прибыли может быть определена многими способами. По сути, этот термин указывает на прибыльность для компании. В финансовом отношении это отношение прибыли бизнес-предприятия к полученному доходу. Оно показывает, сколько выручки осталось после вычета расходов, а также стоимости проданных товаров. Важным фактором, который следует здесь помнить, является то, что это значение рассчитывается на основе прибыли до налогообложения. Норма позволяет определить финансовую жизнеспособность основных операций бизнеса до вычета налогов и внереализационных расходов.

Вопрос № 3

В чем важность показателя нормы операционной прибыли?. Ответ

Норма операционной прибыли очень важна, поскольку она является показателем эффективности компании. Чем выше это значение, тем лучше будет работать компания, т. е. выгоднее будет бизнес. Следует помнить, что это соотношение рассчитывается до того, как будут выплачены налоги и связанные с этим расходы. Компания должна действовать эффективно, чтобы возместить затраты на продукт и операционные расходы, а также предоставить компенсацию своим владельцам в виде дивидендов. Таким образом, более высокое значение указывает на хороший контроль затрат и увеличение продаж

Ответ. Норма операционной прибыли очень важна, поскольку она является показателем эффективности компании. Чем выше это значение, тем лучше будет работать компания, т. е. выгоднее будет бизнес. Следует помнить, что это соотношение рассчитывается до того, как будут выплачены налоги и связанные с этим расходы. Компания должна действовать эффективно, чтобы возместить затраты на продукт и операционные расходы, а также предоставить компенсацию своим владельцам в виде дивидендов. Таким образом, более высокое значение указывает на хороший контроль затрат и увеличение продаж.

Как используется маржа в бизнесе и финансах

Что такое маржа в финансах и торговле на практике?

К числу распространенных сценариев использования такого показателя, как маржа, можно отнести:

1. Использование маржи для оценки соответствия политики ценообразования магазина рыночным трендам.

Так, выделяют товары с высокой, средней и низкой маржинальностью. Магазин, вычислив собственную маржу по товарам, может сопоставить ее со сложившимися рыночными показателями. Если выяснится, что своя маржа ниже среднерыночной, то необходимо поработать над оптимизацией бизнес-модели (или ассортимента).

2. Использование формул маржи для оценки эффективности работы предприятия в конкретной отрасли.

В качестве целевого показателя для оценки эффективности могут быть использованы показатели в среднем по рынку. Так, для промышленных предприятий типичная маржинальность составляет порядка 10%, для торговых — 20−40% (при этом в рознице очень заметна сегментация по маржинальности между малым бизнесом и крупнейшими сетями).

3. Использование формул маржинальности как критерия установления величины процентной ставки банком.

Здесь желательная для банка маржа исчисляется с учетом ключевой ставки, структуры кредитного портфеля, общего баланса активов и пассивов. Разные кредитные учреждения могут устанавливать разные требования к маржинальности кредитных договоров.

Вместе с тем на примере рассмотренной нами выше формулы расчета КМ мы увидели, что маржа далеко не во всех случаях используется в чистом виде — ее практическое применение может осуществляться в контексте сопутствующих хозяйственных показателей.

***

Валовая маржа — это математическое превышение доходов над расходами. Процентная маржа — соответствующее превышение в процентах. Особый тип маржи — кумулятивная (учитывает степень оборачиваемости товара).

***

Больше полезной информации — в рубрике «Бизнес».

Расчет

Маржа рассчитывается по следующей формуле:

ОЦ – СС = ПЕ (маржа);

Расшифровка показателей, используемых при расчете маржи:

- ПЕ – маржа (прибыль за единицу товара);

- ОЦ – стоимость продукции, по которой она отпускается покупателю;

- СП – себестоимость товара;

Формула для расчета маржинальности или процента прибыльности:

П/ОЦ=К

Где:

- К – коэффициент прибыльности в процентном соотношении;

- П. – получаемый доход за единицу товара;

- ОЦ – стоимость продукции, по которой она отпускается покупателю;

В современной экономике и маркетинге, когда речь идет о марже, специалисты отмечают важность принятия во внимание разницу между двумя показателями. Этими показателями является коэффициент прибыльности от продажи и прибыль за единицу товара

Говоря про маржу, экономисты и маркетологи отмечают важность разницы между прибылью за единицу товара и общим коэффициентом прибыльности при продаже. Маржа важный показатель, так как она является ключевым фактором при ценообразовании, выгодности трат на маркетинг, а также анализа прибыльности клиента и прогноза общей доходности